Содержание

- 2. План: Инвестиционный проект. Бизнес-план инвестиционного проекта. Риски бизнес-проектов. Типичные ошибки и недостатки бизнес-планов.

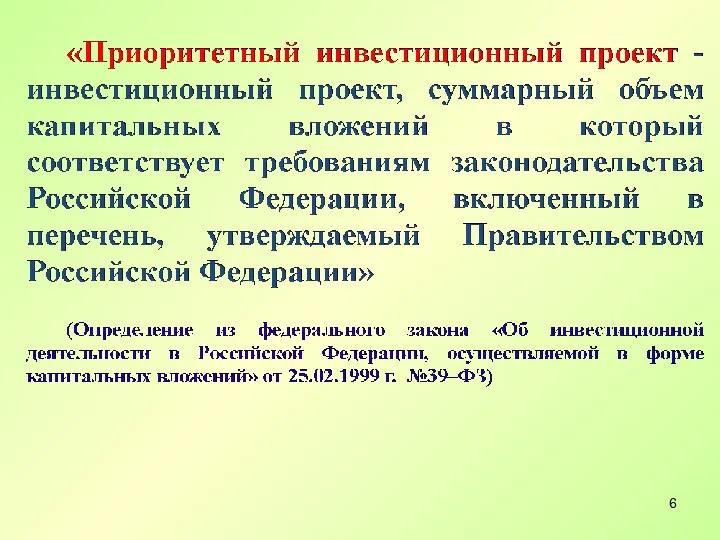

- 3. Вопрос №1. Инвестиционный проект.

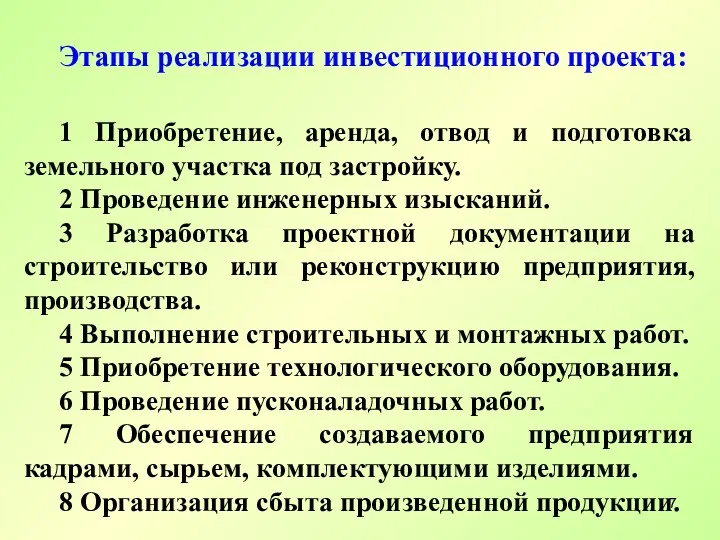

- 7. Этапы реализации инвестиционного проекта: 1 Приобретение, аренда, отвод и подготовка земельного участка под застройку. 2 Проведение

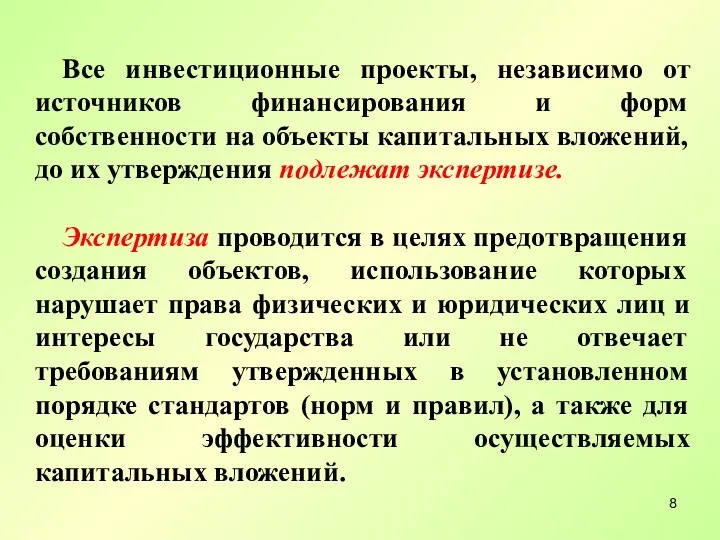

- 8. Все инвестиционные проекты, независимо от источников финансирования и форм собственности на объекты капитальных вложений, до их

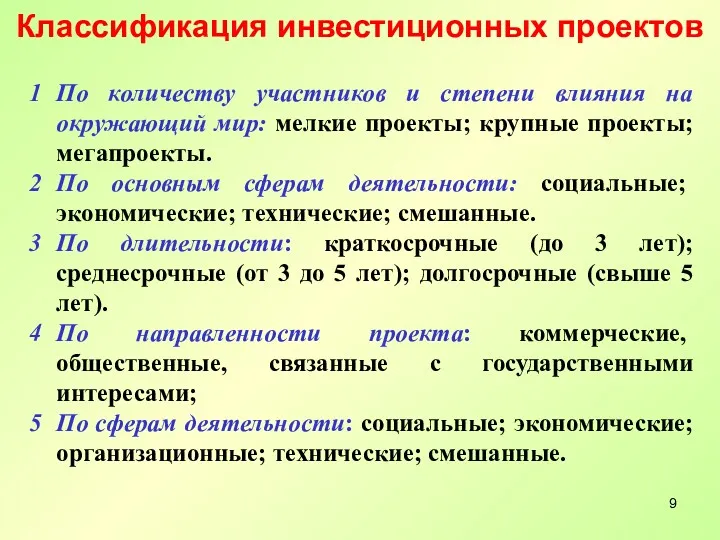

- 9. По количеству участников и степени влияния на окружающий мир: мелкие проекты; крупные проекты; мегапроекты. По основным

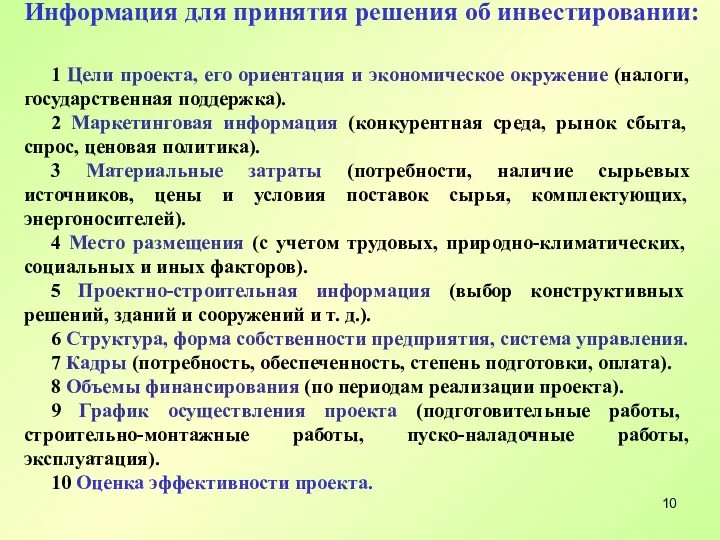

- 10. 1 Цели проекта, его ориентация и экономическое окружение (налоги, государственная поддержка). 2 Маркетинговая информация (конкурентная среда,

- 11. Жизненный цикл проекта - промежуток времени между появлением проекта и его окончанием.

- 12. Начало инвестиционного проекта - момент зарождения идеи или момент начала его реализации. Началом проекта принято считать

- 13. Окончание инвестиционного проекта – момент: ввода объекта в эксплуатацию; достижения заданных результатов; прекращения финансирования; начала модернизации;

- 14. Какой срок планирования является оптимальным для расчета проекта? В общем случае разработка инвестиционной части проекта не

- 15. СТАДИИ ИНВЕСТИЦИОННОГО ПРОЕКТА: 1. Исследования или прединвестиционная стадия Проектный замысел или идея; анализ инвестиционных возможностей; предварительное

- 16. СТАДИИ ИНВЕСТИЦИОННОГО ПРОЕКТА: 3. Эксплуатация (выведение на проектную мощность; погашение обязательств). Существенно влияет на эффективность вложенных

- 17. Вопрос №2. Бизнес-план инвестиционного проекта.

- 22. МИНИСТЕРСТВО ЭКОНОМИЧЕСКОГО РАЗВИТИЯ И ТОРГОВЛИ РОССИЙСКОЙ ФЕДЕРАЦИИ ПРИКАЗ от 23 марта 2006 г. N 75 Об

- 23. МИНИСТЕРСТВО ЭКОНОМИЧЕСКОГО РАЗВИТИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ ПРИКАЗ от 2 ноября 2012 г. N 712 Об утверждении критериев

- 24. МИНИСТЕРСТВО ЭКОНОМИЧЕСКОГО РАЗВИТИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ ПРИКАЗ от 2 ноября 2012 г. N 713 Об утверждении методики

- 25. ФЕДЕРАЛЬНАЯ АНТИМОНОПОЛЬНАЯ СЛУЖБА ПРИКАЗ от 23 марта 2011 г. N 201 Об утверждении формы бизнес-плана хозяйственного

- 26. МИНИСТЕРСТВО ЭКОНОМИЧЕСКОГО РАЗВИТИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ ПРИКАЗ от 12 марта 2011 г. N 101 Об утверждении формы

- 27. МИНИСТЕРСТВО ЭКОНОМИЧЕСКОГО РАЗВИТИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ ПРИКАЗ от 2 марта 2011 г. N 78 Об утверждении критериев,

- 28. ЦЕНТРАЛЬНЫЙ БАНК РОССИЙСКОЙ ФЕДЕРАЦИИ УКАЗАНИЕ от 5 июля 2002 г. N 1176-У О БИЗНЕС-ПЛАНАХ КРЕДИТНЫХ ОРГАНИЗАЦИЙ

- 29. МИНИСТЕРСТВО РЕГИОНАЛЬНОГО РАЗВИТИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ 1 января 2009 года Методические рекомендации по подготовке документов для участия

- 30. МИНИСТЕРСТВО ЭКОНОМИЧЕСКОГО РАЗВИТИЯ И ТОРГОВЛИ РОССИЙСКОЙ ФЕДЕРАЦИИ ФЕДЕРАЛЬНОЕ АГЕНТСТВО ПО УПРАВЛЕНИЮ ОСОБЫМИ ЭКОНОМИЧЕСКИМИ ЗОНАМИ ПРИКАЗ от

- 31. МИНИСТЕРСТВО ЭКОНОМИЧЕСКОГО РАЗВИТИЯ И ТОРГОВЛИ РОССИЙСКОЙ ФЕДЕРАЦИИ ПРИКАЗ от 9 ноября 2007 г. N 384 Об

- 32. ЦЕНТРАЛЬНЫЙ БАНК РОССИЙСКОЙ ФЕДЕРАЦИИ ИНФОРМАЦИОННОЕ ПИСЬМО от 27 апреля 2000 г. N 26/1461 О ТИПОВЫХ НЕДОСТАТКАХ

- 33. Цели разработки бизнес-плана: привлечение внешнего финансирования; повышение эффективности финансового менеджмента на предприятии; стратегическое планирование; планирование реструктуризации

- 34. Рассмотрим особенности перечисленных типов бизнес-планов.

- 35. Бизнес-план для привлечения внешнего финансирования. В бизнес-плане, составленном для привлечения инвестиций, должна быть всесторонняя оценка того,

- 36. Бизнес-план как инструмент финансового менеджмента. При использовании бизнес-плана для внутрифирменного планирования он рассматривается как основа для

- 37. Бизнес-план как инструмент стратегического планирования. Бизнес-план для стратегического планирования — это описание стратегии достижения глобальных целей

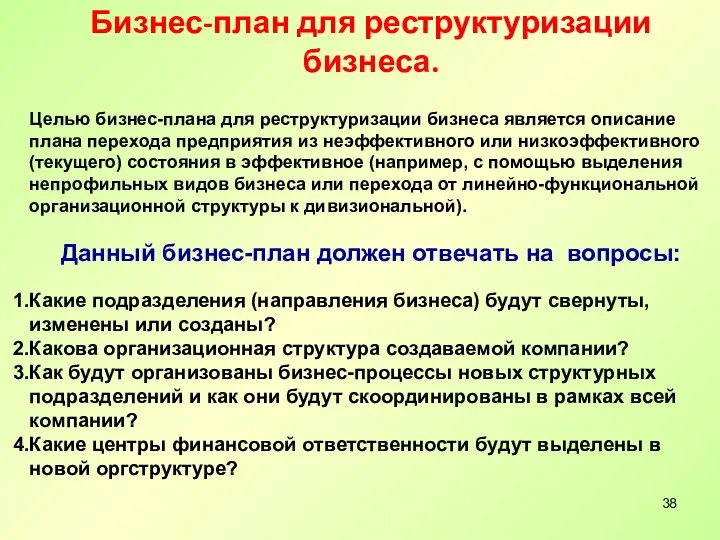

- 38. Бизнес-план для реструктуризации бизнеса. Целью бизнес-плана для реструктуризации бизнеса является описание плана перехода предприятия из неэффективного

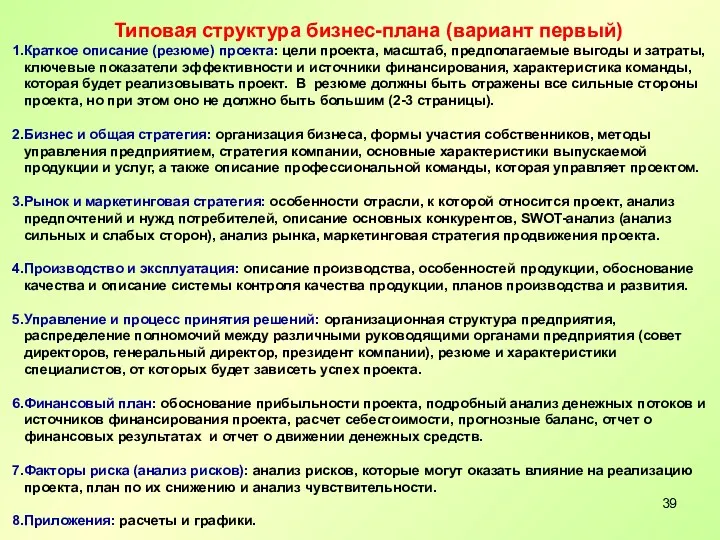

- 39. Типовая структура бизнес-плана (вариант первый) Краткое описание (резюме) проекта: цели проекта, масштаб, предполагаемые выгоды и затраты,

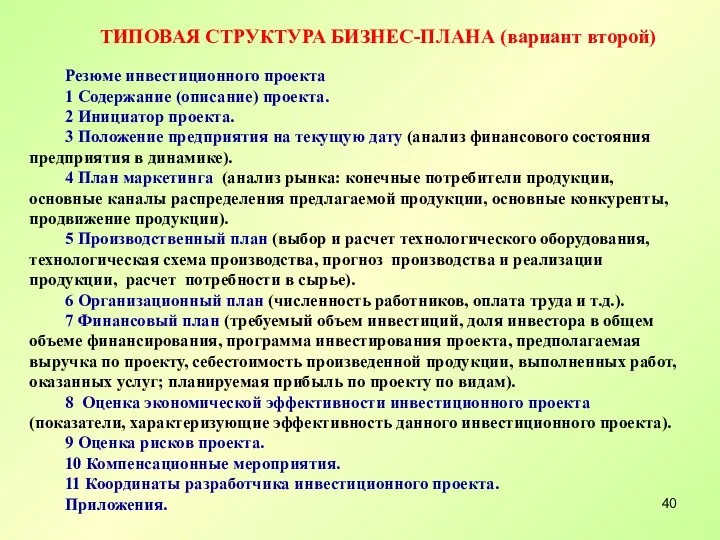

- 40. ТИПОВАЯ СТРУКТУРА БИЗНЕС-ПЛАНА (вариант второй) Резюме инвестиционного проекта 1 Содержание (описание) проекта. 2 Инициатор проекта. 3

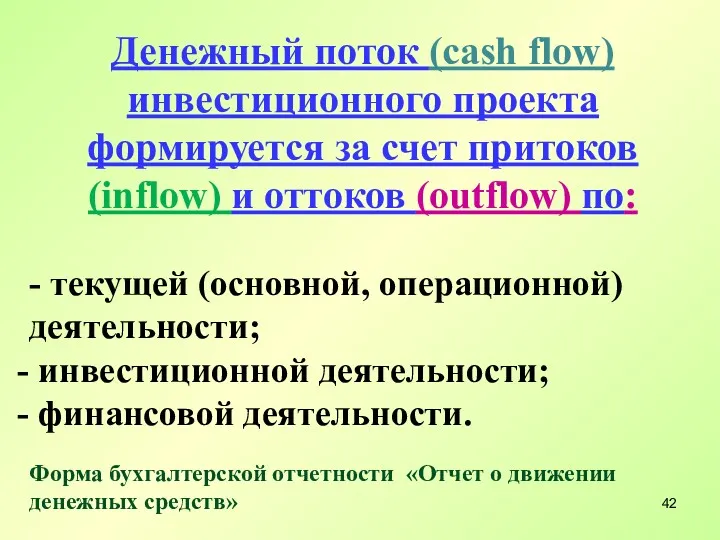

- 41. Виды денежного потока по проекту: первоначальный; эксплуатационный; завершающий.

- 42. Денежный поток (cash flow) инвестиционного проекта формируется за счет притоков (inflow) и оттоков (outflow) по: -

- 44. 3 Риски бизнес-проектов Цели: учесть в проекте основные угрозы, способные повлиять на его успешную реализацию. Как

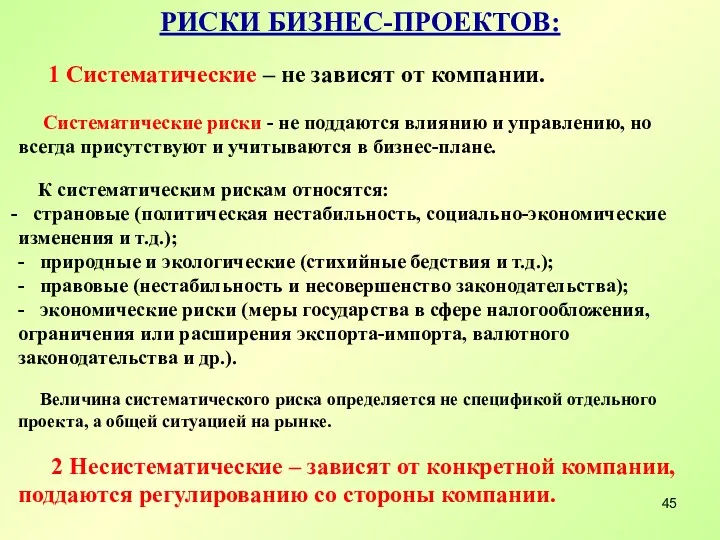

- 45. РИСКИ БИЗНЕС-ПРОЕКТОВ: 1 Систематические – не зависят от компании. Систематические риски - не поддаются влиянию и

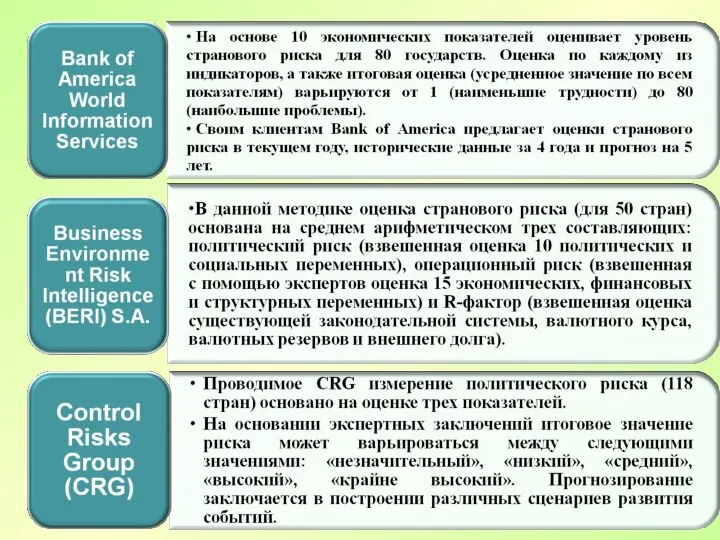

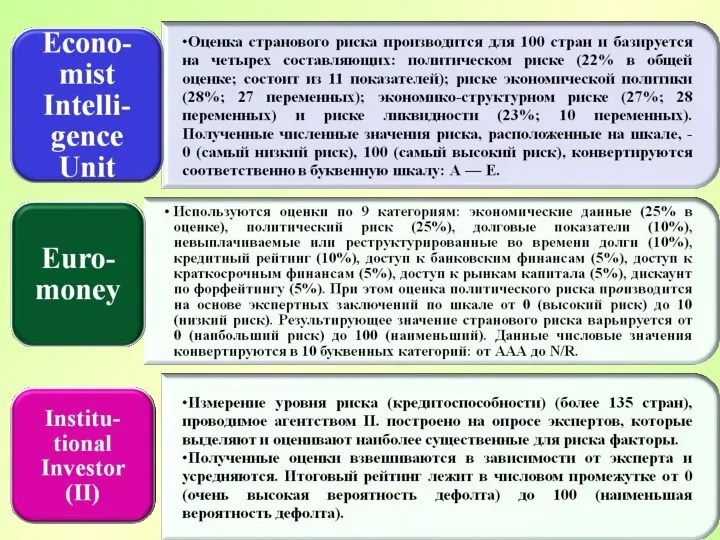

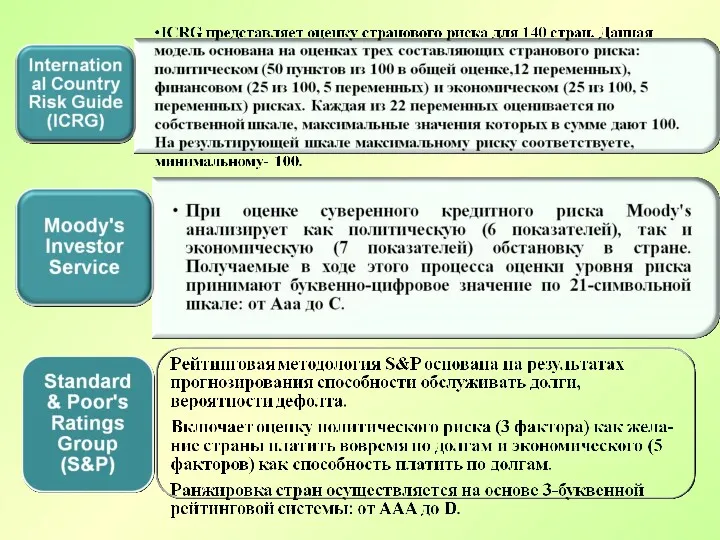

- 46. Факторы, влияющие на страновой риск

- 48. В мировой практике существует множество методов и моделей для оценки данных рисков. Например, метод «старых знакомств»,

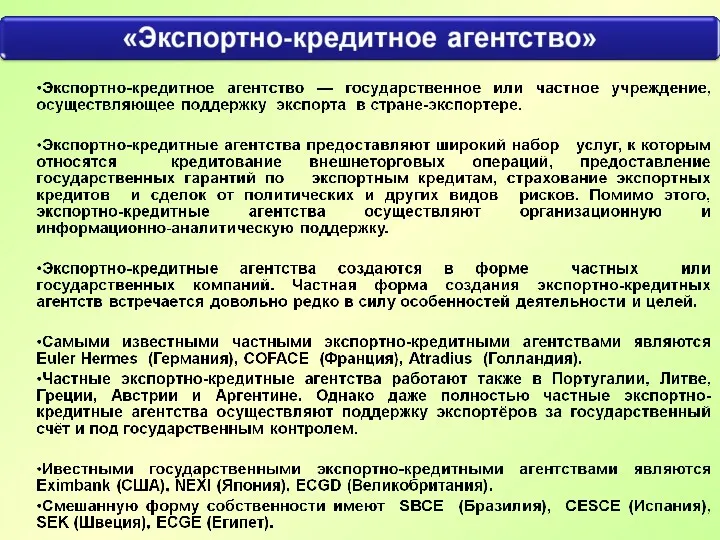

- 52. Информация о страновых оценках риска по классификации Экспортных Кредитных Агентств, участвующих в соглашении стран – членов

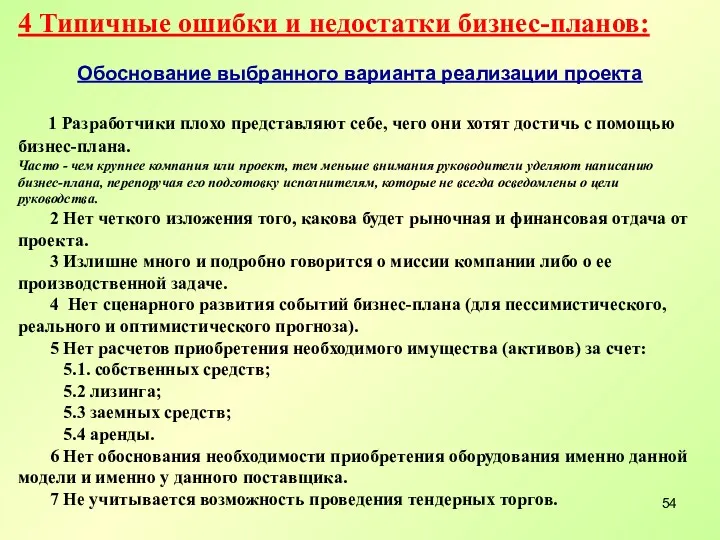

- 54. 4 Типичные ошибки и недостатки бизнес-планов: Обоснование выбранного варианта реализации проекта 1 Разработчики плохо представляют себе,

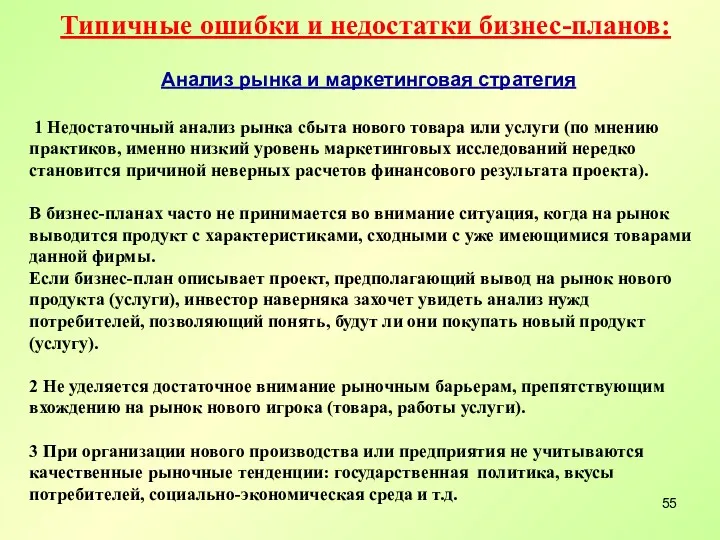

- 55. Типичные ошибки и недостатки бизнес-планов: Анализ рынка и маркетинговая стратегия 1 Недостаточный анализ рынка сбыта нового

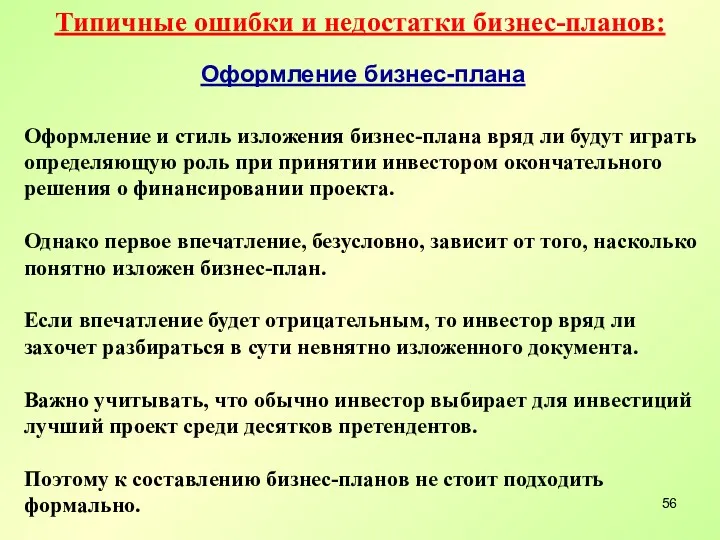

- 56. Типичные ошибки и недостатки бизнес-планов: Оформление бизнес-плана Оформление и стиль изложения бизнес-плана вряд ли будут играть

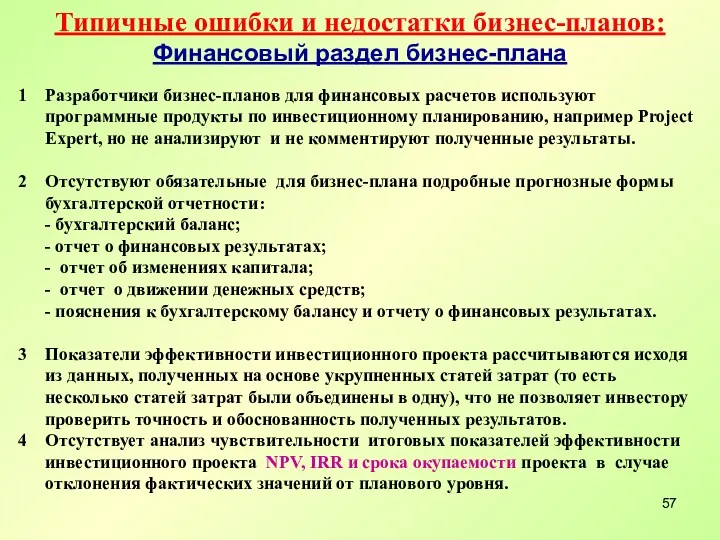

- 57. Типичные ошибки и недостатки бизнес-планов: Финансовый раздел бизнес-плана Разработчики бизнес-планов для финансовых расчетов используют программные продукты

- 58. Дубровин, И. А. Бизнес-планирование на предприятии [Текст] : учебник / И. А. Дубровин. - М. :

- 60. Скачать презентацию

![Дубровин, И. А. Бизнес-планирование на предприятии [Текст] : учебник /](/_ipx/f_webp&q_80&fit_contain&s_1440x1080/imagesDir/jpg/305314/slide-57.jpg)

Организационно-правовые формы предпринимательства. Лекция 2

Организационно-правовые формы предпринимательства. Лекция 2 Бизнес-план Выращивание грибов

Бизнес-план Выращивание грибов Компания Epiphite Infinite

Компания Epiphite Infinite Конкурс бизнес планов. Шаблон презентации

Конкурс бизнес планов. Шаблон презентации Компания Incentre. Разработка и внедрение новых страховых продуктов

Компания Incentre. Разработка и внедрение новых страховых продуктов Движение денег по-новому

Движение денег по-новому Общероссийский конкурс Мой бизнес - моя Россия

Общероссийский конкурс Мой бизнес - моя Россия Gucci (Russ. Gucci) Russ. Gucci)) - Italian brand, specializing in the creaton of clothing, luxury shoes and accessories

Gucci (Russ. Gucci) Russ. Gucci)) - Italian brand, specializing in the creaton of clothing, luxury shoes and accessories История бренда Мэйбеллин (Maybelline)

История бренда Мэйбеллин (Maybelline) Малый бизнес в России

Малый бизнес в России Концепция инвестиционного проекта Холодец

Концепция инвестиционного проекта Холодец Сущность, функции и признаки экскурсии

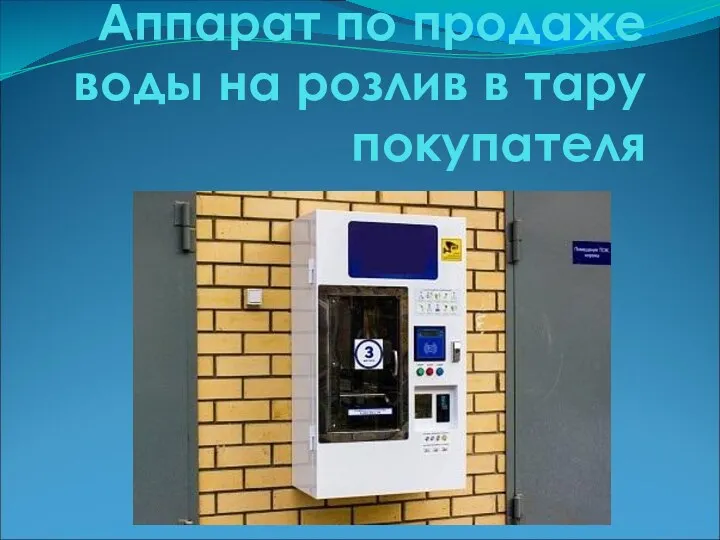

Сущность, функции и признаки экскурсии Аппарат по продаже воды на розлив в тару покупателя

Аппарат по продаже воды на розлив в тару покупателя Стартап-тинейджер

Стартап-тинейджер Модель бизнеса

Модель бизнеса Қазақстанда бизнес-əдептің дамуы

Қазақстанда бизнес-əдептің дамуы Изготовление брелков из полиэфирной смолы

Изготовление брелков из полиэфирной смолы Tez Tour по Белоруси. Описание концепции

Tez Tour по Белоруси. Описание концепции Шаблон. Название проекта - ДД.ММ.ГГ

Шаблон. Название проекта - ДД.ММ.ГГ Business Planning for History-Related Projects. Market Analyses

Business Planning for History-Related Projects. Market Analyses Поставь перед собой цель

Поставь перед собой цель Кафе-пространство out of Space

Кафе-пространство out of Space Кейс Контент – стратегия для социальных сетей компании Атрибутика

Кейс Контент – стратегия для социальных сетей компании Атрибутика Бизнес-план. Магазин одежды

Бизнес-план. Магазин одежды Ірі бизнесті ұйымдастыру

Ірі бизнесті ұйымдастыру Как StartUP не превратить в StartSTOP?

Как StartUP не превратить в StartSTOP? Создание индивидуальных бюджетных протезов для людей, лишившихся конечности рук

Создание индивидуальных бюджетных протезов для людей, лишившихся конечности рук Ассоциация молодых предпринимателей России

Ассоциация молодых предпринимателей России