Содержание

- 2. Фискальная политика представляет собой меры, которые предпринимает правительство с целью стабилизации экономики с помощью изменения величины

- 3. Фискальная политика – это политика регулирования правительством прежде всего совокупного спроса. Регулирование экономики в этом случае

- 4. Фискальная политика через некоторые ее инструменты может воздействовать и на совокупное предложение через влияние на уровень

- 5. Инструменты фискальной политики расходы и доходы государственного бюджета, а именно: государственные закупки G; налоги Tx; трансферты

- 6. Воздействие инструментов фискальной политики на совокупный спрос Из формулы совокупного спроса: AD = C + I

- 7. Воздействие инструментов фискальной политики на совокупный спрос Из формулы совокупного спроса: AD = C + I

- 8. Из формулы совокупного спроса: AD = C + I + G + Nx следует также, что

- 9. Поэтому инструменты фискальной политики могут использоваться для стабилизации экономики на разных фазах экономического цикла. Причем, из

- 10. Виды фискальной политики В зависимости от фазы цикла, в которой находится экономика, инструменты фискальной политики используются

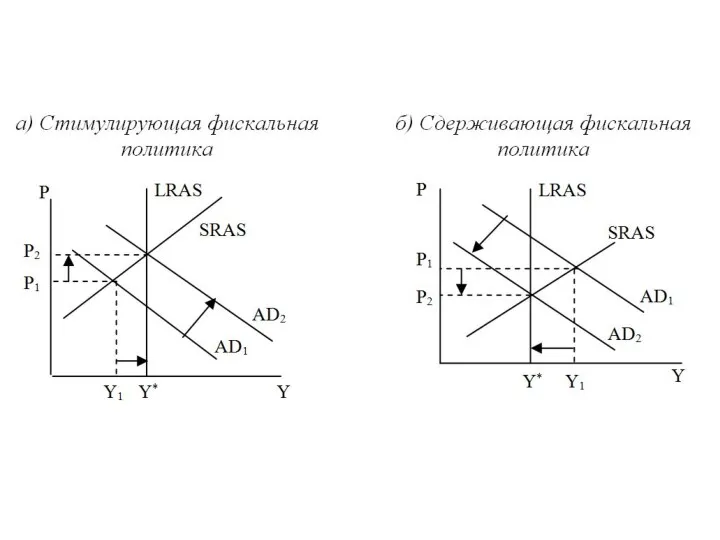

- 11. Стимулирующая фискальная политика применяется при спаде, имеет целью сокращение рецессионного разрыва выпуска и снижение уровня безработицы

- 12. Сдерживающая фискальная политика используется при буме (при перегреве экономики), имеет целью сокращение инфляционного разрыва выпуска и

- 14. Кроме того, различают фискальную политику: 1) дискреционную и 2) автоматическую (недискреционную). Дискреционная фискальная политика представляет собой

- 15. автоматические стабилизаторы прогрессивный подоходный налог (включающий в себя и налог на доходы домохозяйств, и налог на

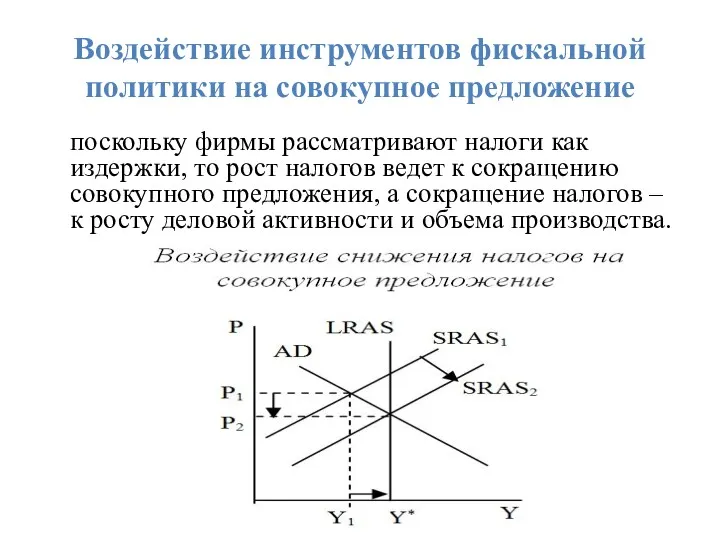

- 16. Воздействие инструментов фискальной политики на совокупное предложение поскольку фирмы рассматривают налоги как издержки, то рост налогов

- 17. В отличие от воздействия снижения налогов на совокупный спрос, увеличивающего объем производства, но провоцирующего инфляцию, влияние

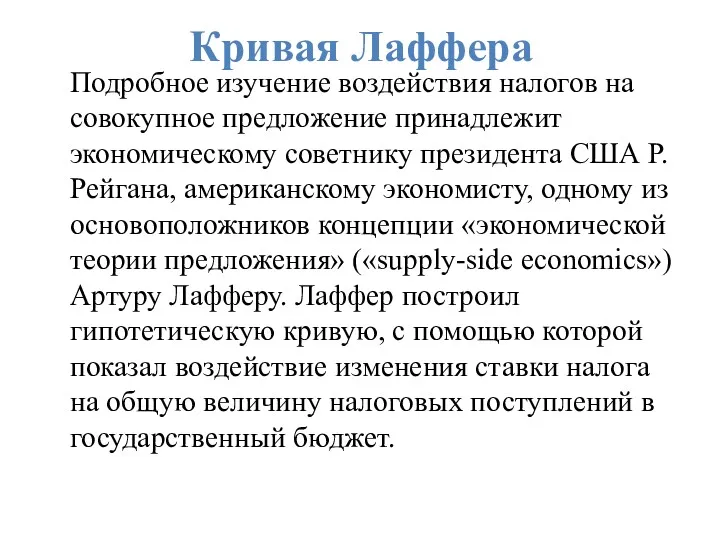

- 18. Кривая Лаффера Подробное изучение воздействия налогов на совокупное предложение принадлежит экономическому советнику президента США Р.Рейгана, американскому

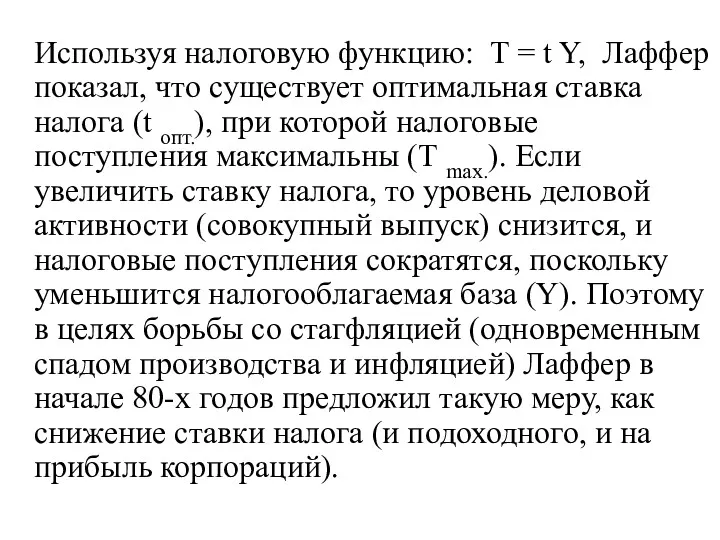

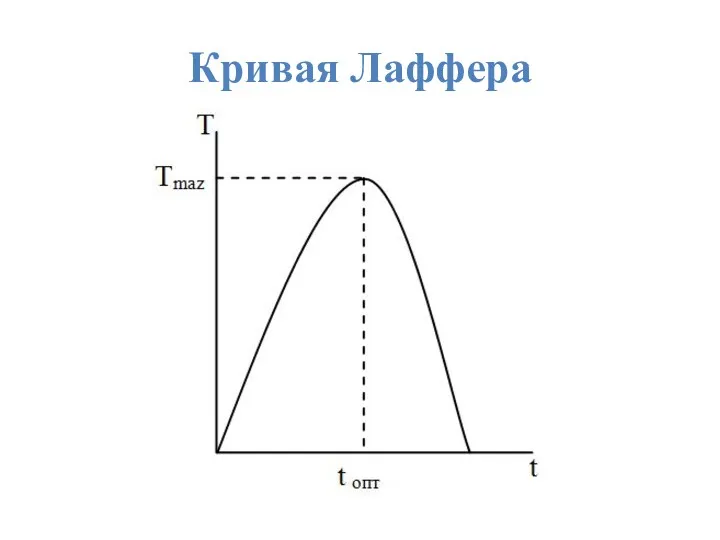

- 19. Используя налоговую функцию: Т = t Y, Лаффер показал, что существует оптимальная ставка налога (t опт.),

- 20. Кривая Лаффера

- 21. Достоинства фискальной политики Эффект мультипликатора. Все инструменты фискальной политики имеют мультипликативный эффект воздействия на величину равновесного

- 22. Недостатки фискальной политики: Эффект вытеснения. Рост расходов бюджета в период спада ведет к мультипликативному росту совокупного

- 23. Неопределенность. Неопределенность касается: - проблемы идентификации экономической ситуации. Часто бывает трудно точно определить, например, момент, когда

- 24. Дефицит бюджета. Увеличение государственных закупок и трансфертов, т.е. расходов бюджета, и уменьшение налогов, т.е. доходов бюджета,

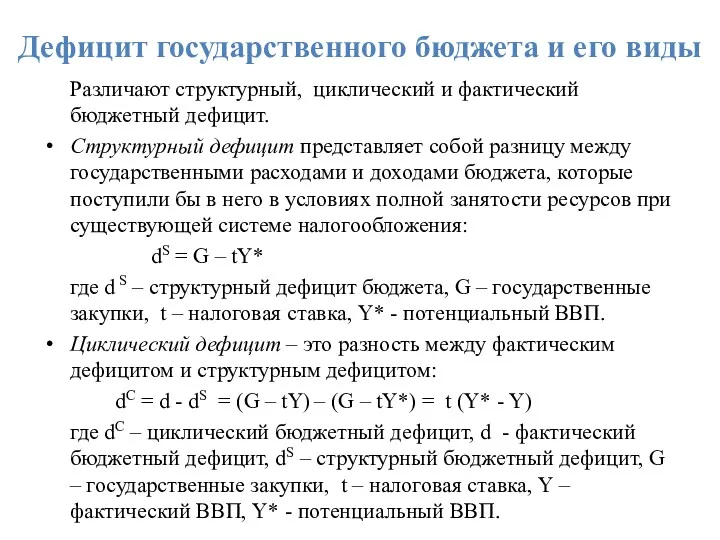

- 25. Дефицит государственного бюджета и его виды Различают структурный, циклический и фактический бюджетный дефицит. Структурный дефицит представляет

- 26. Во время спада фактический дефицит больше структурного, поскольку к структурному дефициту добавляется циклический, так как при

- 27. Выделяют также текущий дефицит бюджета и первичный дефицит. Текущий бюджетный дефицит представляет собой общий дефицит государственного

- 28. Концепции государственного бюджета Концепция ежегодного сбалансированного бюджета состоит в том, что независимо от фазы экономического цикла

- 29. Способы финансирования дефицита государственного бюджета Дефицит государственного бюджета может быть профинансирован тремя способами: 1) за счет

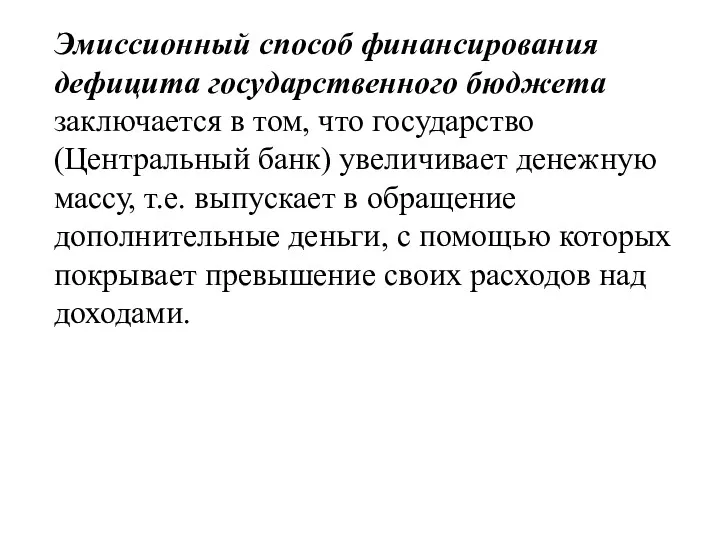

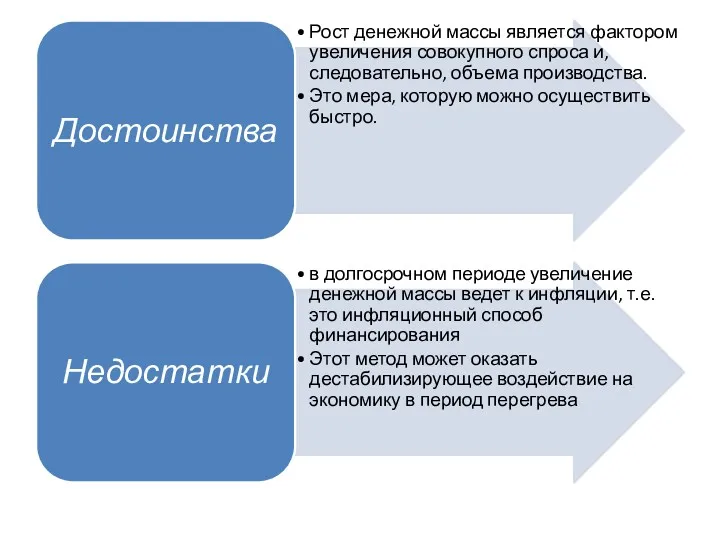

- 30. Эмиссионный способ финансирования дефицита государственного бюджета заключается в том, что государство (Центральный банк) увеличивает денежную массу,

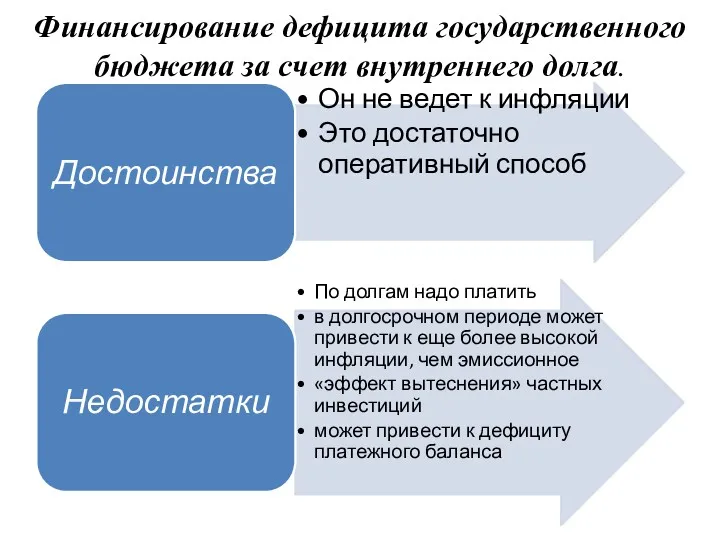

- 32. Финансирование дефицита государственного бюджета за счет внутреннего долга.

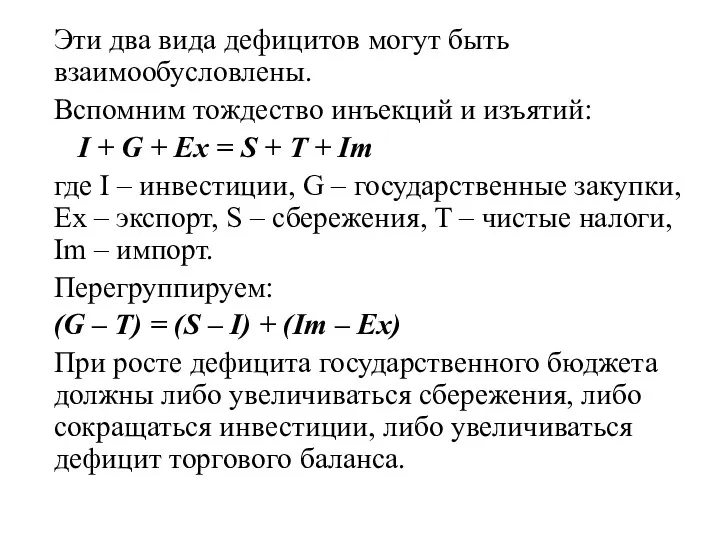

- 33. Эти два вида дефицитов могут быть взаимообусловлены. Вспомним тождество инъекций и изъятий: I + G +

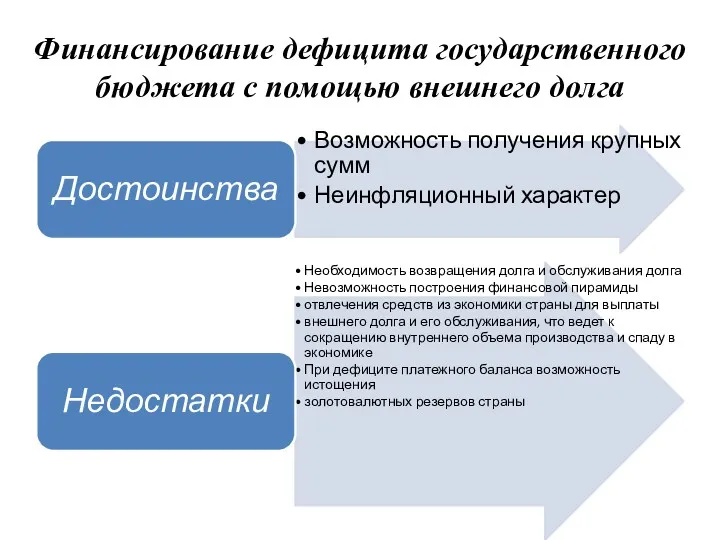

- 34. Финансирование дефицита государственного бюджета с помощью внешнего долга

- 36. Скачать презентацию

Modeling of corruption in hierarchical control systems

Modeling of corruption in hierarchical control systems Способы экономии электроэнергии

Способы экономии электроэнергии Світовий ринок праці та особливості його сучасного розвитку

Світовий ринок праці та особливості його сучасного розвитку Макроэкономическая ситуация в Республике Беларусь

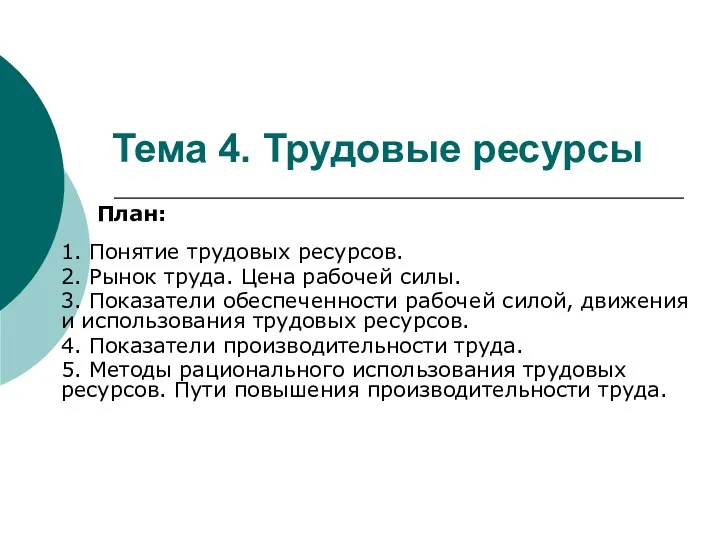

Макроэкономическая ситуация в Республике Беларусь Трудовые ресурсы

Трудовые ресурсы Спрос, предложение и рыночное равновесие. Эластичность спроса и предложения. Тема 3

Спрос, предложение и рыночное равновесие. Эластичность спроса и предложения. Тема 3 Классическая политическая экономия

Классическая политическая экономия Кәсіпкерліктің ұйымдық-құқықтық нысандары, олардың ерекшеліктері

Кәсіпкерліктің ұйымдық-құқықтық нысандары, олардың ерекшеліктері Збереження енергетичних ресурсів. Три напрямки розв’язання проблеми майбутнього енергетичного голоду

Збереження енергетичних ресурсів. Три напрямки розв’язання проблеми майбутнього енергетичного голоду Открытие медицинского центра Содействие

Открытие медицинского центра Содействие Аналіз продуктивності праці на підприємстві

Аналіз продуктивності праці на підприємстві Интеграционные процессы в мире и России

Интеграционные процессы в мире и России Предприятие, как основа экономики

Предприятие, как основа экономики Основные теории мировых интеграционных процессов

Основные теории мировых интеграционных процессов Категорія збалансований розвиток та її еволюція

Категорія збалансований розвиток та її еволюція Балансовый метод отражения информации

Балансовый метод отражения информации Процессный подход

Процессный подход Рынок труда и занятости

Рынок труда и занятости Государство и экономика

Государство и экономика Монополистическая конкуренция

Монополистическая конкуренция Становление индустриального общества

Становление индустриального общества Производство – основа экономики

Производство – основа экономики Стиль обслуживания гостей в отеле

Стиль обслуживания гостей в отеле Экономика родного края

Экономика родного края Demand and Supply

Demand and Supply Общественные товары и услуги

Общественные товары и услуги ТНК Транснациональные корпорации

ТНК Транснациональные корпорации Сущность и классификация затрат. Тема 2

Сущность и классификация затрат. Тема 2