Содержание

- 2. ИНДИКАТОРЫ Индикаторы делятся на три группы: отслеживающие тренды, осцилляторы и характеристические. Отслеживающие тренды включают: скользящие средние,

- 3. ИНДИКАТОРЫ Осцилляторы помогают выявить точки разворота тренда. К ним относятся: Стохастик-индикатор, Показатель скорости изменения, Сглаженный Показатель

- 4. ИНДИКАТОРЫ Характеристические индикаторы показывают внутреннее соотношение сил между медведями и быками. Их можно разделить на две

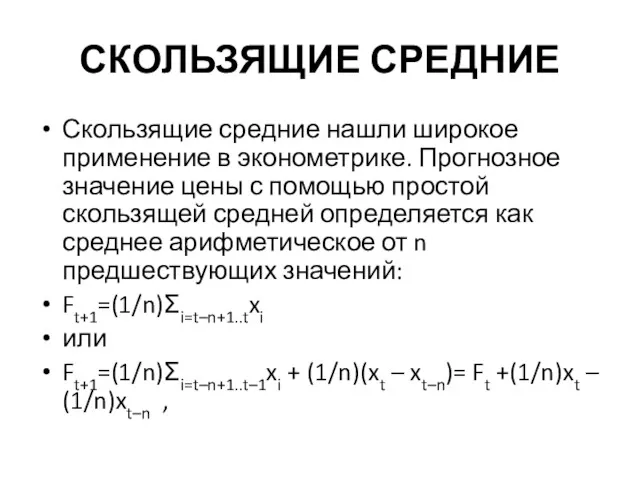

- 5. СКОЛЬЗЯЩИЕ СРЕДНИЕ Скользящие средние нашли широкое применение в эконометрике. Прогнозное значение цены с помощью простой скользящей

- 6. СКОЛЬЗЯЩИЕ СРЕДНИЕ В результате применения формулы 1 происходит корректировка предыдущего прогнозного значения - добавляется значение последнего

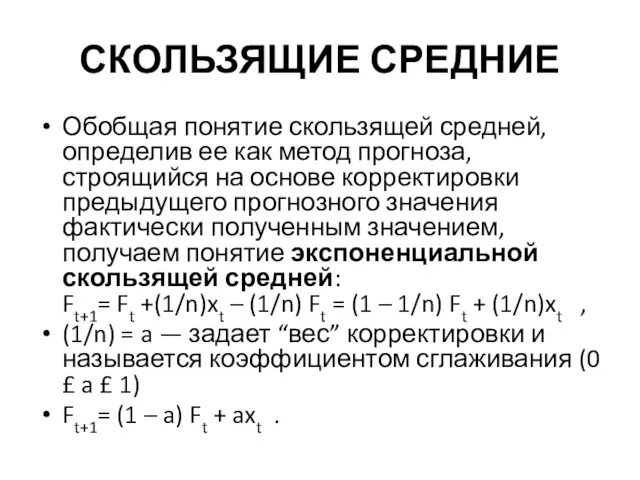

- 7. СКОЛЬЗЯЩИЕ СРЕДНИЕ Обобщая понятие скользящей средней, определив ее как метод прогноза, строящийся на основе корректировки предыдущего

- 8. СКОЛЬЗЯЩИЕ СРЕДНИЕ Подставляя значения предыдущих дней, получим: Ft+1= axt +(1 – a)axt–1+(1 – a)2axt–2+(1 – a)3axt–3+...+(1

- 9. СКОЛЬЗЯЩИЕ СРЕДНИЕ Понятие n-дневной скользящей средней распространяется и на ЭСС. При этом n-дневная ЭСС рассчитывается по

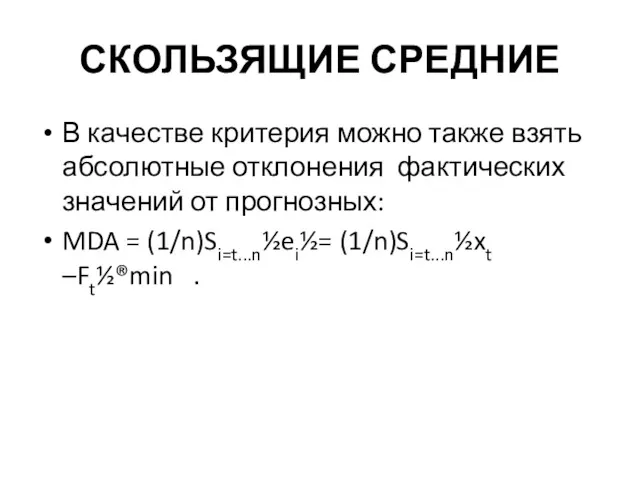

- 10. СКОЛЬЗЯЩИЕ СРЕДНИЕ В качестве критерия можно также взять абсолютные отклонения фактических значений от прогнозных: MDA =

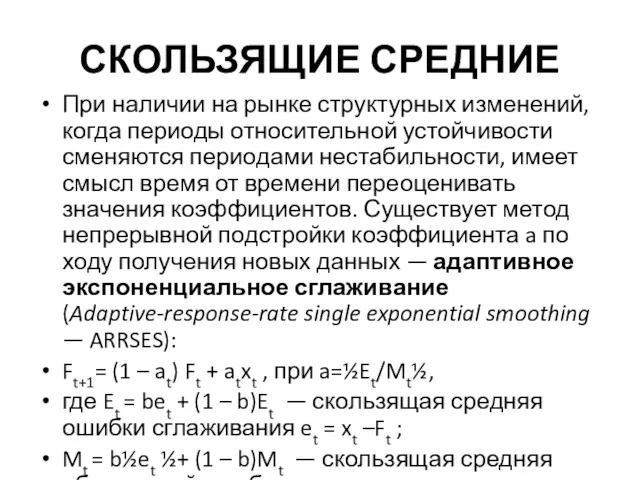

- 11. СКОЛЬЗЯЩИЕ СРЕДНИЕ При наличии на рынке структурных изменений, когда периоды относительной устойчивости сменяются периодами нестабильности, имеет

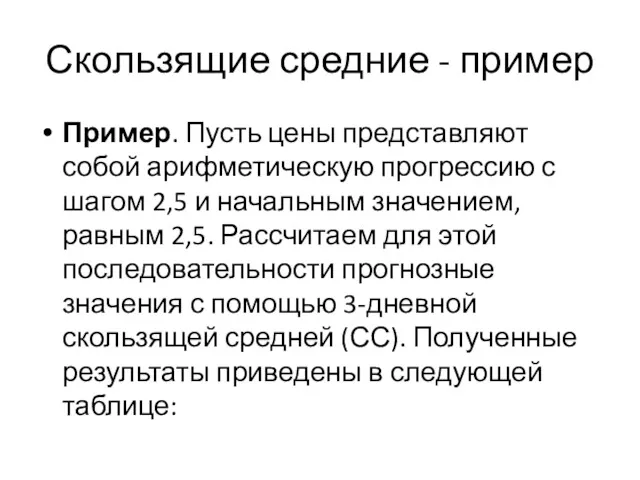

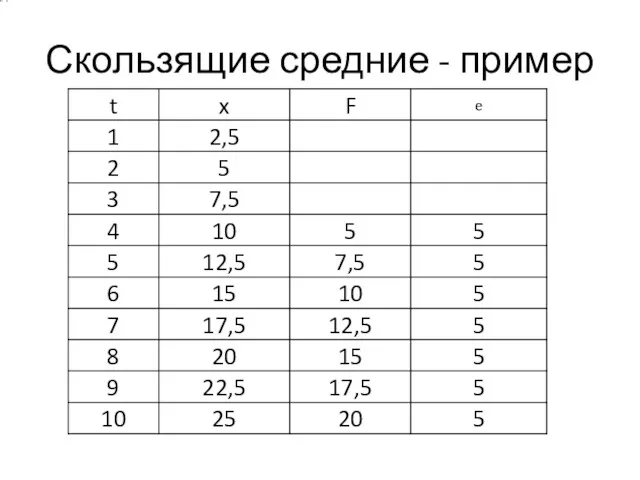

- 12. Скользящие средние - пример Пример. Пусть цены представляют собой арифметическую прогрессию с шагом 2,5 и начальным

- 13. Скользящие средние - пример

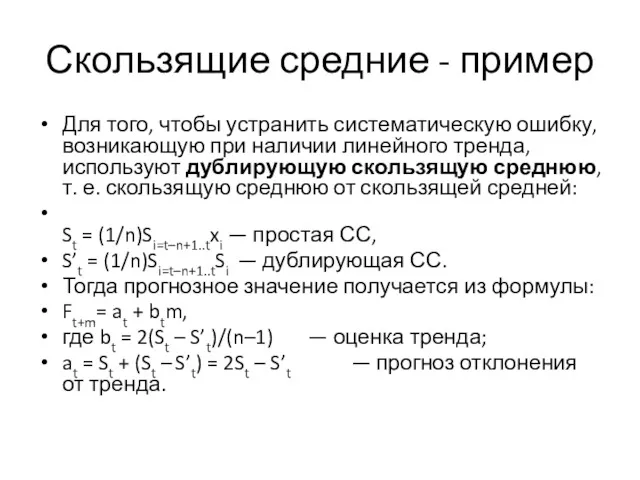

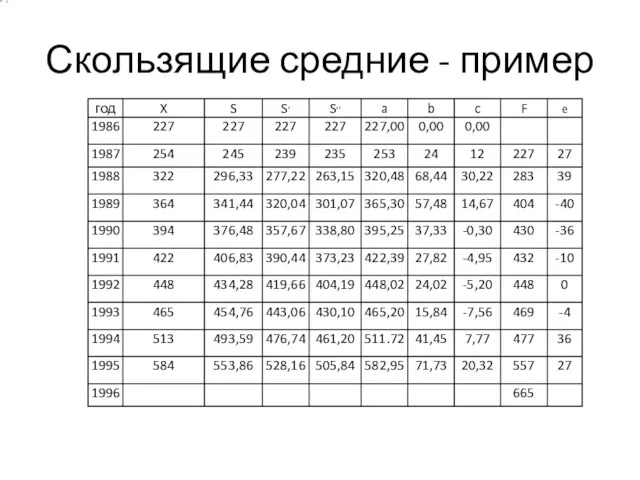

- 14. Для того, чтобы устранить систематическую ошибку, возникающую при наличии линейного тренда, используют дублирующую скользящую среднюю, т.

- 15. Скользящие средние - пример

- 16. Скользящие средние - пример

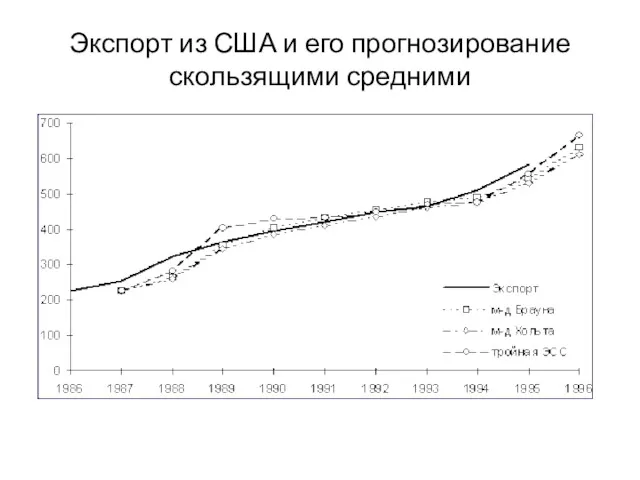

- 17. Экспорт из США и его прогнозирование скользящими средними

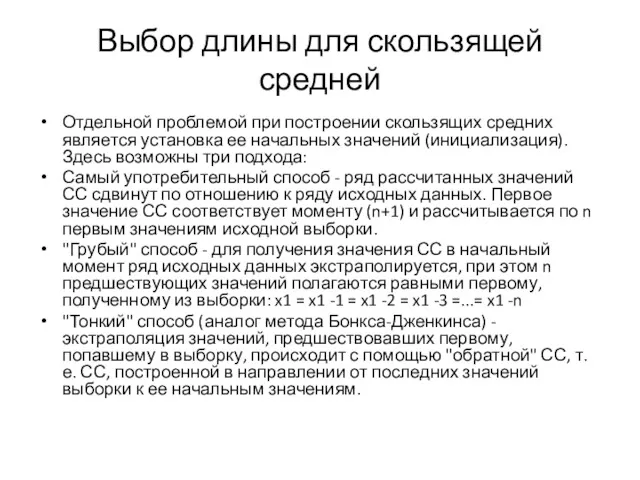

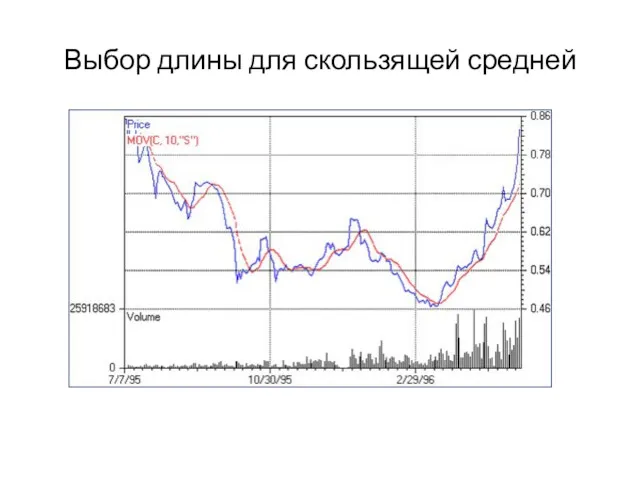

- 18. Выбор длины для скользящей средней Отдельной проблемой при построении скользящих средних является установка ее начальных значений

- 19. Выбор длины для скользящей средней .

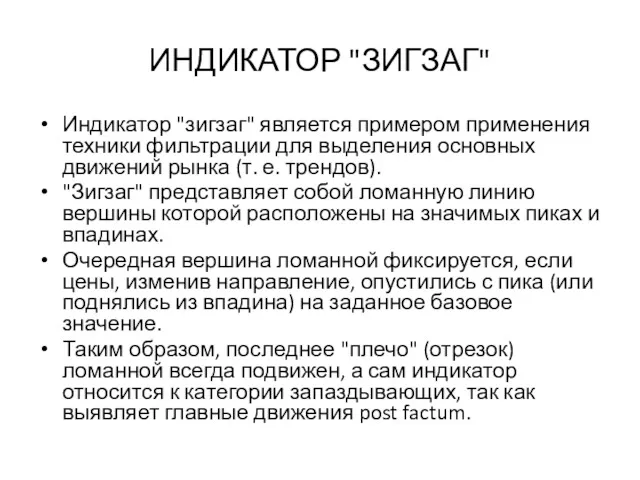

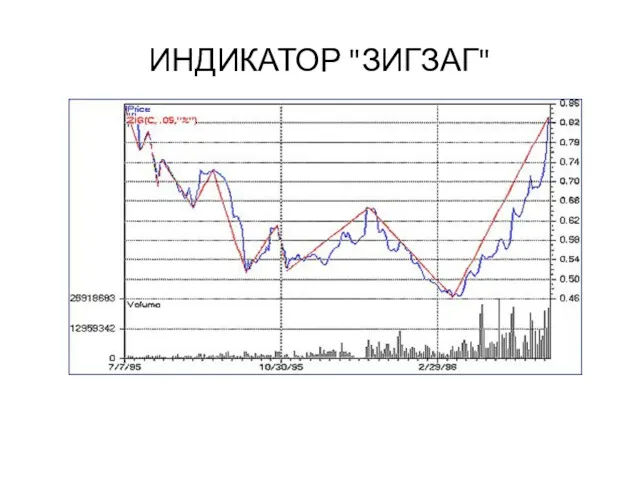

- 20. ИНДИКАТОР "ЗИГЗАГ" Индикатор "зигзаг" является примером применения техники фильтрации для выделения основных движений рынка (т. е.

- 21. ИНДИКАТОР "ЗИГЗАГ"

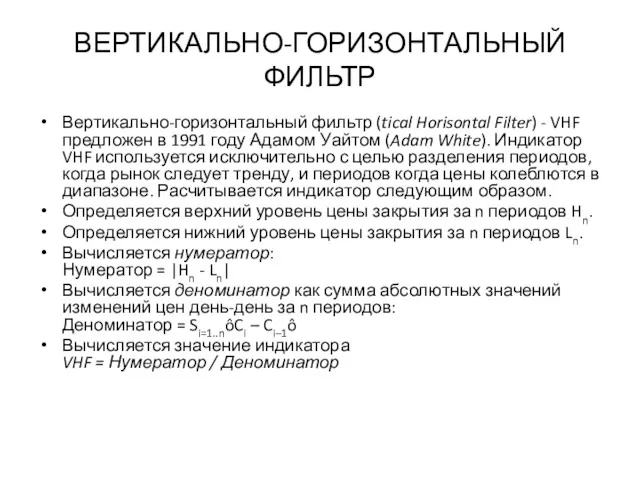

- 22. ВЕРТИКАЛЬНО-ГОРИЗОНТАЛЬНЫЙ ФИЛЬТР Вертикально-горизонтальный фильтр (tical Horisontal Filter) - VHF предложен в 1991 году Адамом Уайтом (Adam

- 23. КАНАЛЫ Каналы помогают трейдерам определять, когда следует покупать или продавать, а также помогают избежать проведения неудачных

- 24. КАНАЛЫ Линии канала, построенные параллельно линии тренда, лучше использовать в долгосрочном анализе. Линии канала, построенные относительно

- 25. Каналы относительно скользящей средней Основой для построения канала может служить 13-дневная ЭСС. Параллельно ей строятся верхняя

- 26. 5%, 7.5% и10% каналы для 13-суточной ЭСС (АО"Мосэнерго"). .

- 27. ПОЛОСЫ БОЛЛИНДЖЕРА Каналы с шириной, пропорциональной стандартному (среднеквадратическому) отклонению цен, были предложены Перри Кауфманом в его

- 28. ПОЛОСЫ БОЛЛИНДЖЕРА Полоса Боллинджера расширяется при нестабильности рынка и сужается, когда цены становятся более устойчивыми. Резкие

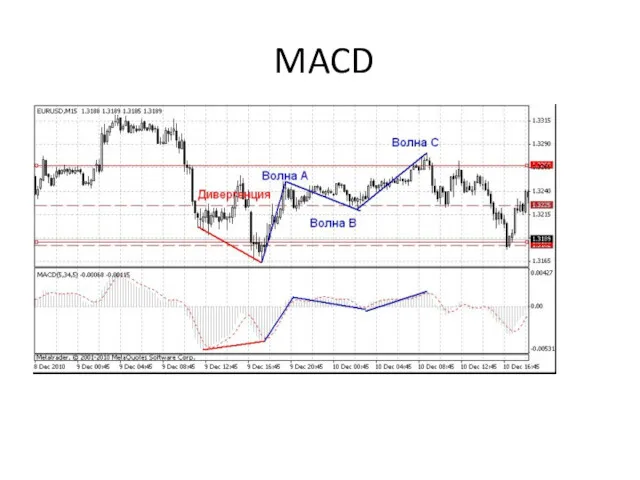

- 29. MACD МАКД (MACD) это индикатор, который построен на принципе схождения и расхождения скользящих средних. Он является

- 30. MACD

- 31. КДСС-гистограмма (MACD-histogramm) позволяет глубже понять, каково соотношение сил между быками и медведями. Это один из лучших

- 32. КДСС-гистограмма (MACD-histogramm) Сильный сигнал Дивергенция между КДСС-гистограммой и ценами наблюдается лишь несколько раз в году, но

- 33. СИСТЕМА НАПРАВЛЕНИЙ УЭЛЛЕСА УАЙЛЬДЕРА Как построить Систему направлений (Directional system) Определить "Направляющее движение" (DM) , сравнив

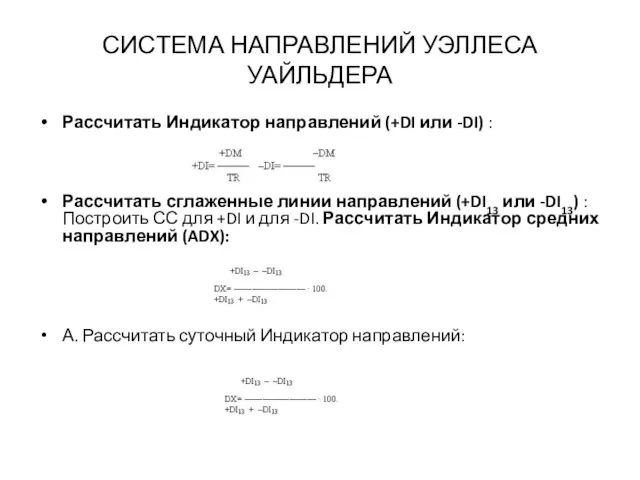

- 34. СИСТЕМА НАПРАВЛЕНИЙ УЭЛЛЕСА УАЙЛЬДЕРА Рассчитать Индикатор направлений (+DI или -DI) : Рассчитать сглаженные линии направлений (+DI13

- 35. УСТОЙЧИВОСТЬ РЫНКА (VOLATILITY) Концепция устойчивости (volatility) рынка предполагает, что существенные события на рынке (разворот, появление тренда

- 36. УСТОЙЧИВОСТЬ РЫНКА (VOLATILITY) По аналогии с полосами Боллинджера, на основе скользящей средней "истинного диапазона" строятся полосы

- 37. Индекс Массы (Mass Index), Непосредственными, "лобовыми" методами определения степени устойчивости рынка являются индикаторы отслеживающие изменения средних

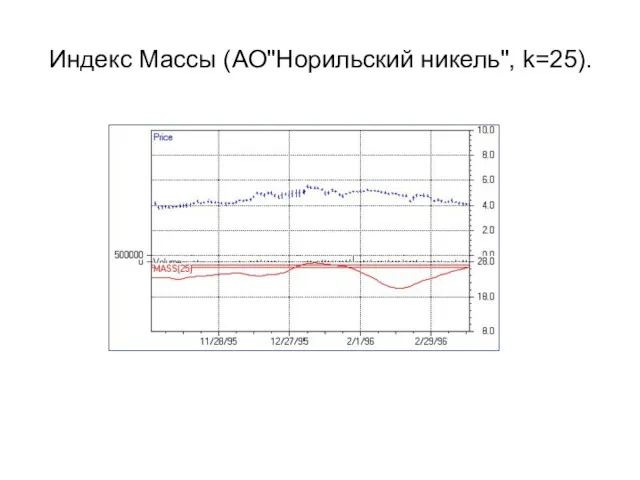

- 38. Индекс Массы (АО"Норильский никель", k=25).

- 39. ИНДЕКС РИТМА (SWING INDEX) Индекс ритма (Swing Index) представляет собой математическое выражение активности операций за последние

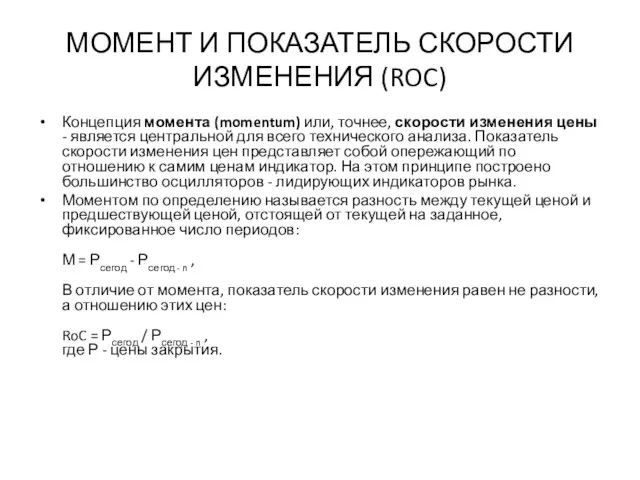

- 40. МОМЕНТ И ПОКАЗАТЕЛЬ СКОРОСТИ ИЗМЕНЕНИЯ (ROC) Концепция момента (momentum) или, точнее, скорости изменения цены - является

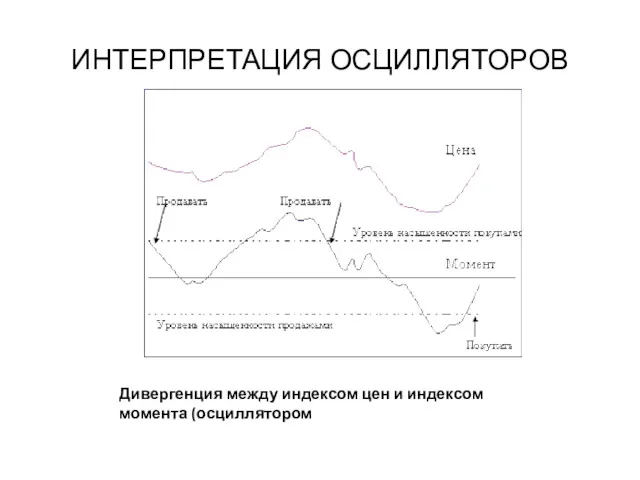

- 41. ИНТЕРПРЕТАЦИЯ ОСЦИЛЛЯТОРОВ Дивергенция между индексом цен и индексом момента (осциллятором

- 42. ОСЦИЛЛЯТОР ВИЛЬЯМСА %R Осциллятор Вильямса %R является простым, но эффективным осциллятором, предложенным в 1973 году Ларри

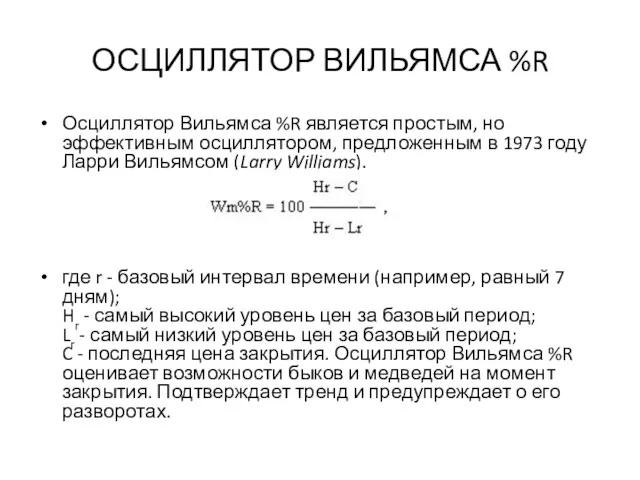

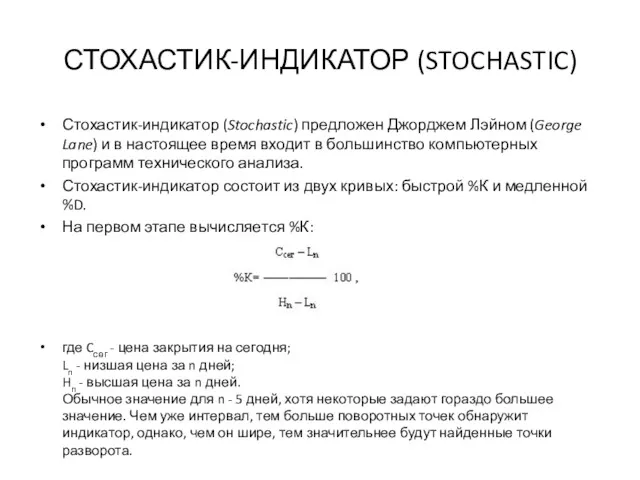

- 43. СТОХАСТИК-ИНДИКАТОР (STOCHASTIC) Стохастик-индикатор (Stochastic) предложен Джорджем Лэйном (George Lane) и в настоящее время входит в большинство

- 44. СТОХАСТИК-ИНДИКАТОР (STOCHASTIC) 2. На втором этапе, сглаживая %К (обычно трехдневной СС), получаем %D. Например, это может

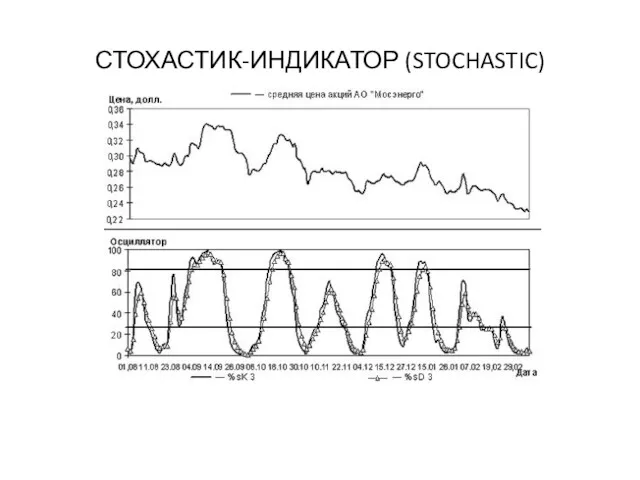

- 45. СТОХАСТИК-ИНДИКАТОР (STOCHASTIC) .

- 46. СТОХАСТИК-ИНДИКАТОР (STOCHASTIC) Если на недельной диаграмме выявлен растущий тренд, следует ждать, когда посуточные кривые Стохастик-индикатора опустятся

- 47. ПСИХОЛОГИЧЕСКИЕ ИНДИКАТОРЫ (ИНДИКАТОРЫ НАСТРОЕНИЯ) ИНДИКАТОРЫ СОГЛАСИЯ Индикаторы согласия известны, так же как индикаторы противоположного мнения (contrary

- 48. ИСПОЛЬЗОВАНИЕ МНЕНИЙ ОБОЗРЕВАТЕЛЕЙ РЫНКА Investor Intelligence Обрабатывает около 130 обозрений рынка. Определяет процент бычьих, медвежьих и

- 49. Market Vane Market Vane классифицирует около 70 обозрений по 32 рынкам. Оценивает степень бычьих настроений каждой

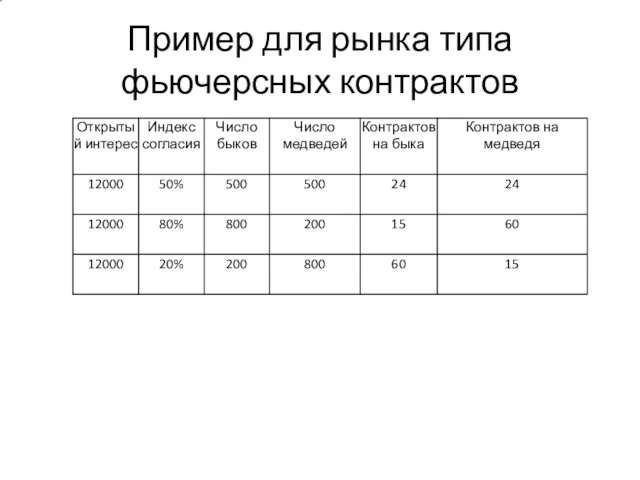

- 50. Пример для рынка типа фьючерсных контрактов

- 51. Пример для рынка типа фьючерсных контрактов Если Индекс согласия равен 50%, то половина рынка имеет длинные

- 52. СИГНАЛЫ, ПОЛУЧАЕМЫЕ ИЗ ПРЕССЫ Чтобы понять действия любой группы людей, необходимо определить ее цели. Финансовые обозреватели

- 54. Скачать презентацию

Новое в ЕГЭ и ГИА 2014 по обществознанию (экономический блок)

Новое в ЕГЭ и ГИА 2014 по обществознанию (экономический блок) Экономика и экологическая безопасность

Экономика и экологическая безопасность Монетаризм (Чикагская школа неолиберализма). М. Фридман

Монетаризм (Чикагская школа неолиберализма). М. Фридман Инфляция и денежные реформы

Инфляция и денежные реформы Система моделей прогноза демографических показателей

Система моделей прогноза демографических показателей International online business mission Russia - Vietnam

International online business mission Russia - Vietnam Международная торговля

Международная торговля Логистикадағы сақтандыру

Логистикадағы сақтандыру Innowacje w gospodarce opartej na wiedzy (GOW)

Innowacje w gospodarce opartej na wiedzy (GOW) Поддержка и развитие кадрового потенциала в АПК

Поддержка и развитие кадрового потенциала в АПК Структура мировой экономики и проблема экономической отсталости

Структура мировой экономики и проблема экономической отсталости Фармакоэкономический анализ и его методы

Фармакоэкономический анализ и его методы 11. Рынки факторов производства

11. Рынки факторов производства Автоматизированное решение для создания городских парковок

Автоматизированное решение для создания городских парковок ЕГЭ, задание 27 по обществознанию

ЕГЭ, задание 27 по обществознанию Устойчивость функционирования объектов экономики и жизнеобеспечения населения. (Тема 18)

Устойчивость функционирования объектов экономики и жизнеобеспечения населения. (Тема 18) Институциональные основы рыночной экономики

Институциональные основы рыночной экономики Международные расчеты. Банковские гарантии. Схемы основных сделок

Международные расчеты. Банковские гарантии. Схемы основных сделок Қоғамдық өндіріс негіздері. Экономикалық ресурстар мен экономикалық факторлар

Қоғамдық өндіріс негіздері. Экономикалық ресурстар мен экономикалық факторлар Особливості та шляхи детінізації економіки України

Особливості та шляхи детінізації економіки України Макроэкономическое равновесие. Модель AD –AS. Кейнсианская модель

Макроэкономическое равновесие. Модель AD –AS. Кейнсианская модель Стратегия развития ГО г. Стерлитамак

Стратегия развития ГО г. Стерлитамак Экономическая теория. Формы общественного хозяйства

Экономическая теория. Формы общественного хозяйства Развитие транспортной системы муниципального образования Барышского района

Развитие транспортной системы муниципального образования Барышского района Общее макроэкономическое равновесие. Модель AD-AS

Общее макроэкономическое равновесие. Модель AD-AS Теория спроса и предложения. Рыночное равновесие

Теория спроса и предложения. Рыночное равновесие Ловушки ума и их учет при принятии экономических решений

Ловушки ума и их учет при принятии экономических решений Исследование профессионально-квалификационной структуры рынка труда

Исследование профессионально-квалификационной структуры рынка труда