Содержание

- 2. План лекции 1. Понятие ресурсов и пассивных операций банка 2. Собственный капитал банка: понятие, методы расчета

- 3. Нормативные акты Банка России (с учетом изменений и дополнений) 1. Инструкция ЦБ РФ от 28.06.2017№ 180-И

- 4. Ресурсы банка Ресурсы банка представляют собой совокупность собственных и привлеченных средств, находящихся в распоряжении банка и

- 5. Тенденции и факторы изменения структуры ресурсов Привлеченные ресурсы составляют основную долю ресурсов (более 70%). Сложилась тенденция

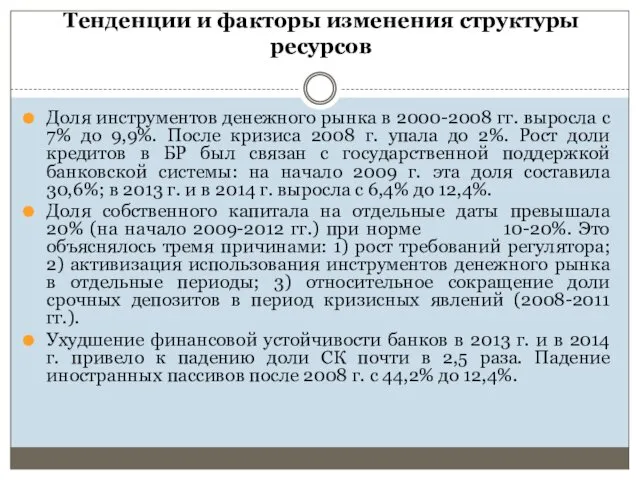

- 6. Тенденции и факторы изменения структуры ресурсов Доля инструментов денежного рынка в 2000-2008 гг. выросла с 7%

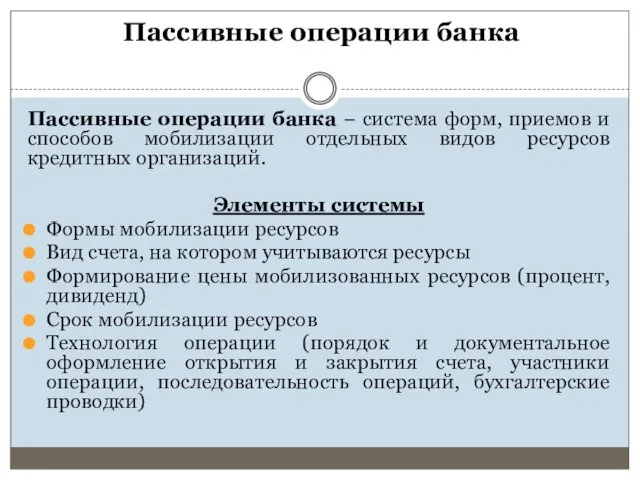

- 7. Пассивные операции банка Пассивные операции банка − система форм, приемов и способов мобилизации отдельных видов ресурсов

- 8. Пассивные операции банка Формы мобилизации ресурсов Эмиссия ценных бумаг Формирование фондов банка за счет прибыли Депозитная

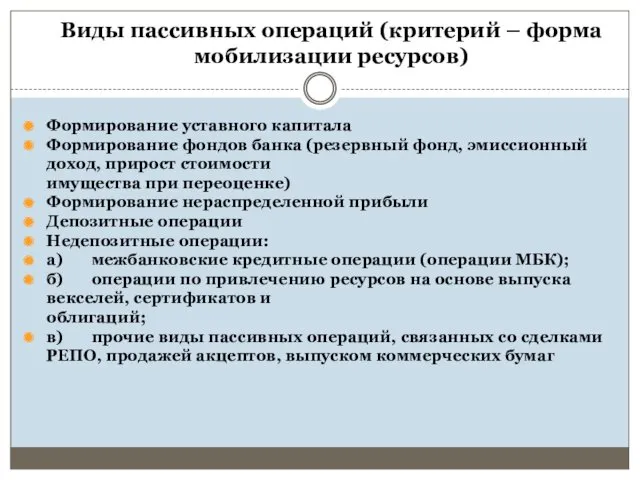

- 9. Виды пассивных операций (критерий – форма мобилизации ресурсов) Формирование уставного капитала Формирование фондов банка (резервный фонд,

- 10. Собственный капитал Собственный капитал − состояние участников (акционеров и пайщиков) коммерческого банка, чистая стоимость банка Собственный

- 11. Критерии описания структуры собственного капитала Порядок учета Источники формирования уставного капитала Качественный критерий (уровни капитала)

- 12. Источники формирования уставного капитала Денежные взносы (в национальной и иностранной валюте) Материальные активы Нематериальные активы (в

- 13. Способы оценки достаточности капитала Соответствие размера капитала минимальным требованиям регулирующих органов (300 млн руб.) Коэффициентный метод

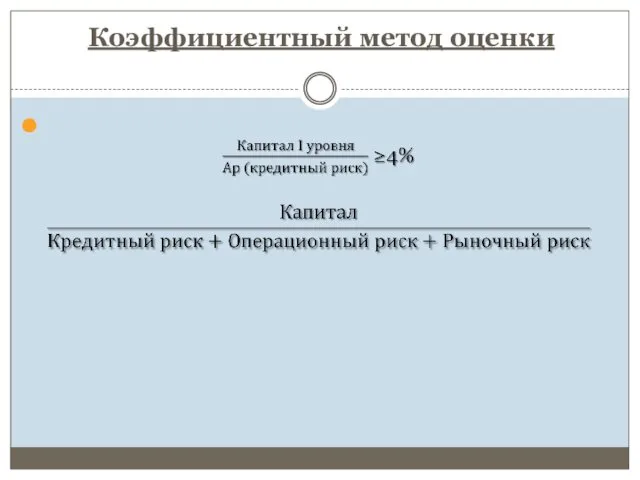

- 14. Коэффициентный метод оценки

- 15. Коэффициентный метод оценки

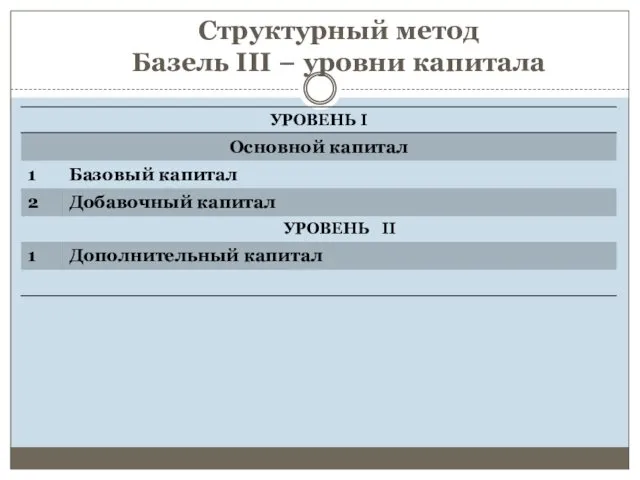

- 16. Структурный метод Базель III − уровни капитала

- 17. Расчет размера собственного капитала банка Основной капитал определяется как сумма источников базового капитала (базовый капитал) и

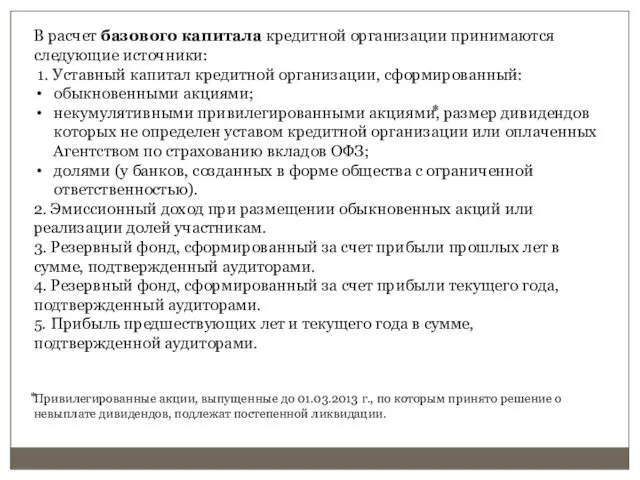

- 18. В расчет базового капитала кредитной организации принимаются следующие источники: 1. Уставный капитал кредитной организации, сформированный: обыкновенными

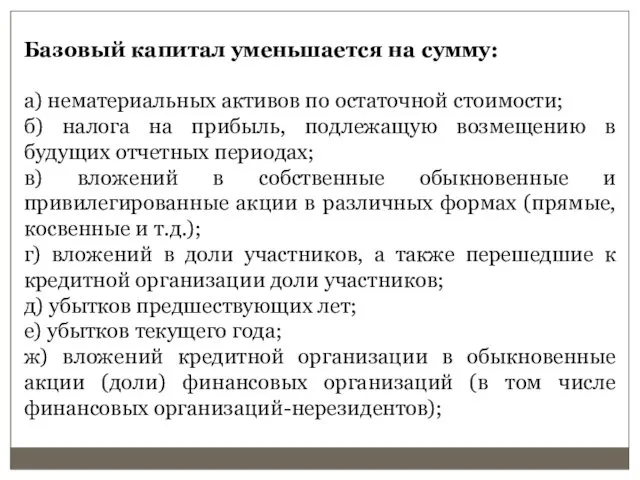

- 19. Базовый капитал уменьшается на сумму: а) нематериальных активов по остаточной стоимости; б) налога на прибыль, подлежащую

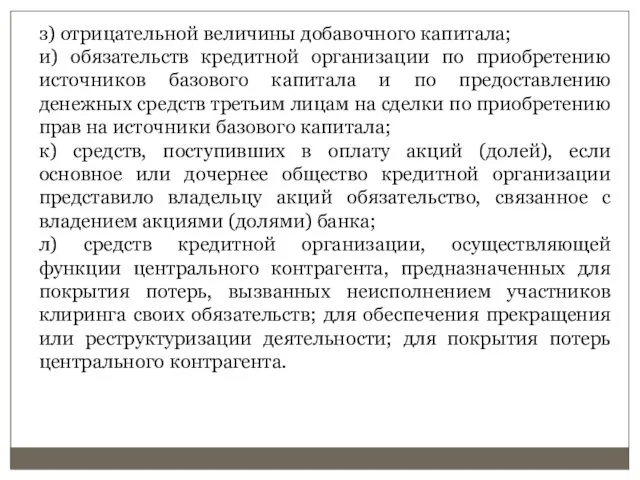

- 20. з) отрицательной величины добавочного капитала; и) обязательств кредитной организации по приобретению источников базового капитала и по

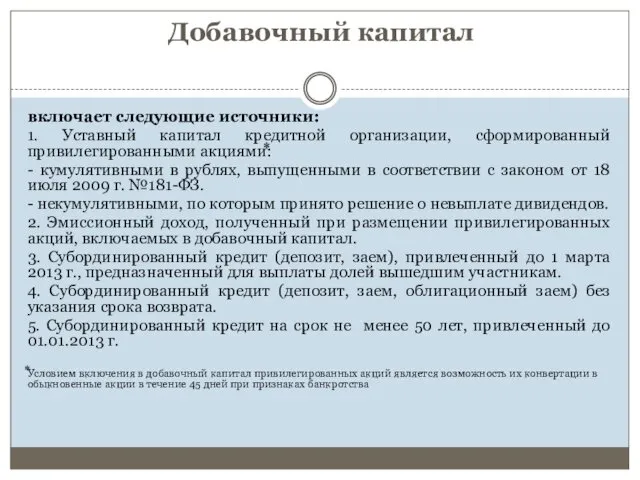

- 21. Добавочный капитал включает следующие источники: 1. Уставный капитал кредитной организации, сформированный привилегированными акциями⃰: - кумулятивными в

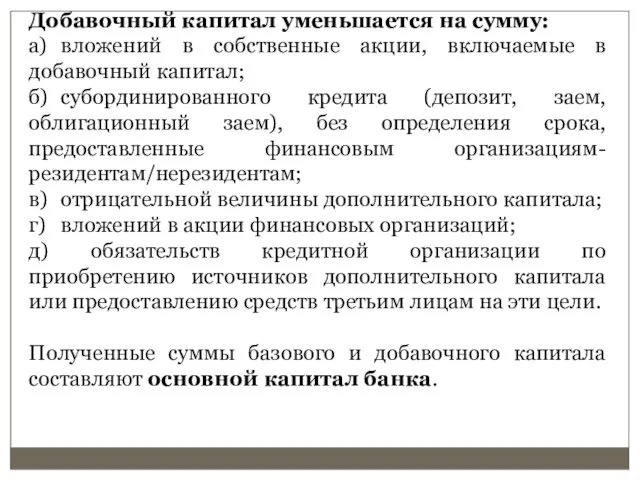

- 22. Добавочный капитал уменьшается на сумму: а) вложений в собственные акции, включаемые в добавочный капитал; б) субординированного

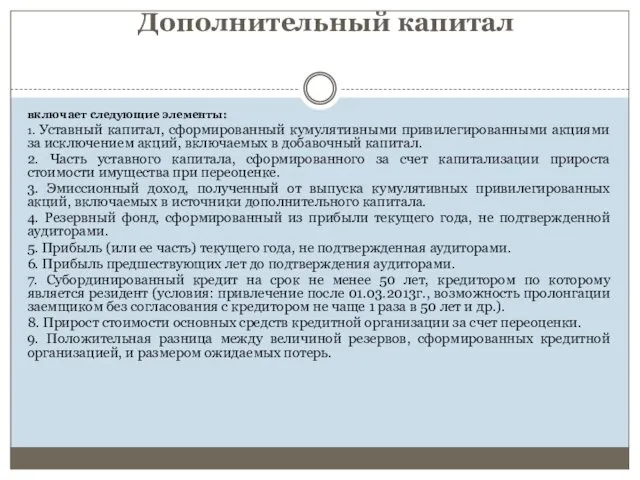

- 23. Дополнительный капитал включает следующие элементы: 1. Уставный капитал, сформированный кумулятивными привилегированными акциями за исключением акций, включаемых

- 24. Дополнительный капитал уменьшается на сумму: а) вложения в собственные акции, учитываемые в дополнительном капитале; б) субординированных

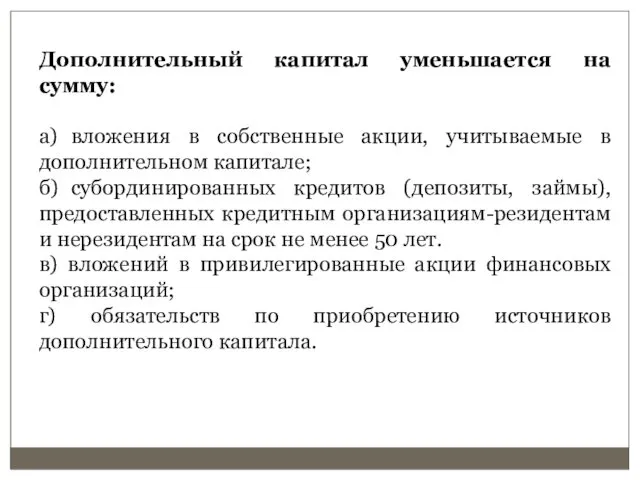

- 25. Субординированные кредиты – кредиты, погашаемые в последнюю очередь по сравнению с другими обязательствами банка. Виды субординированных

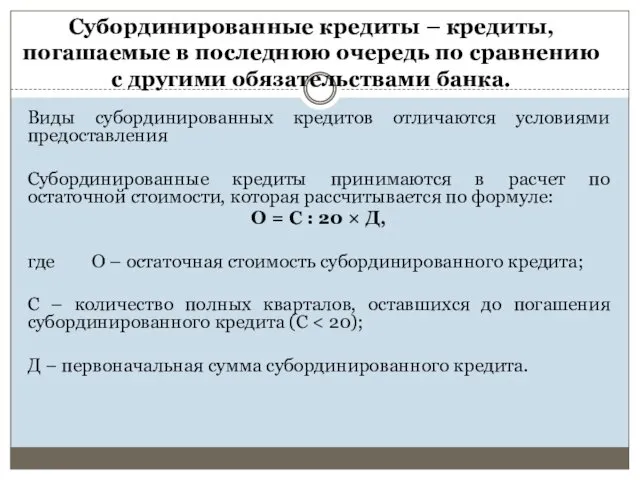

- 26. Сумма основного и дополнительного капитала составляет размер совокупного капитала (собственных средств) банка. Собственные средства банка уменьшается

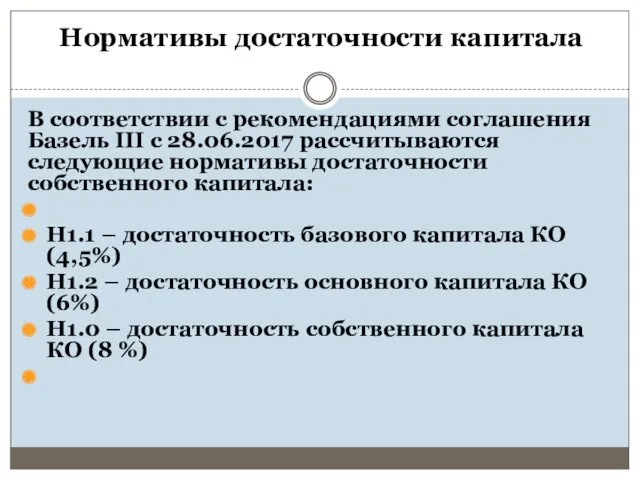

- 27. Нормативы достаточности капитала В соответствии с рекомендациями соглашения Базель III с 28.06.2017 рассчитываются следующие нормативы достаточности

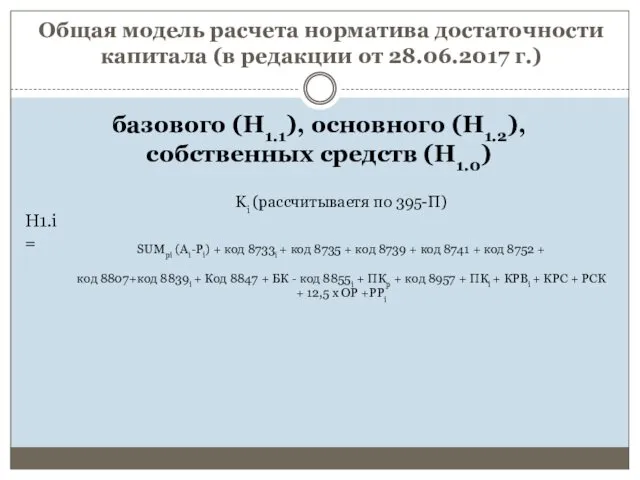

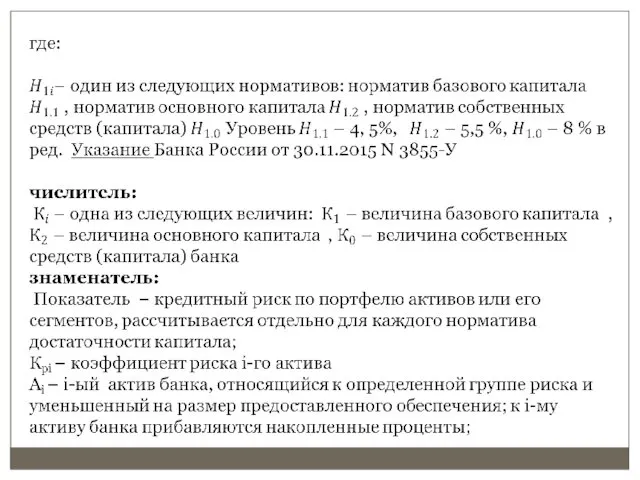

- 28. Общая модель расчета норматива достаточности капитала (в редакции от 28.06.2017 г.) базового (H1.1), основного (H1.2), собственных

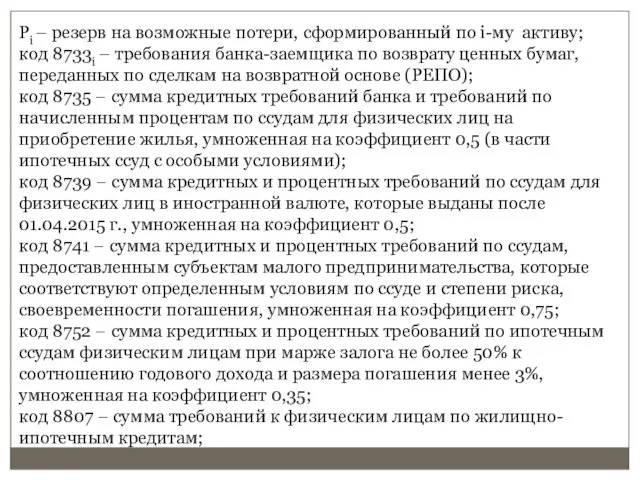

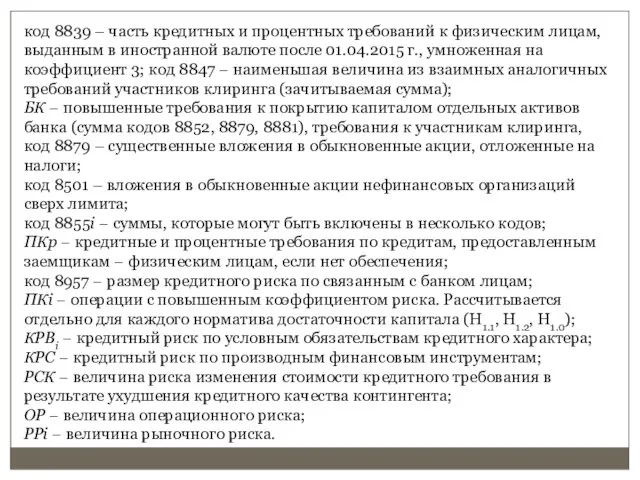

- 30. Рi – резерв на возможные потери, сформированный по i-му активу; код 8733i – требования банка-заемщика по

- 31. код 8839 – часть кредитных и процентных требований к физическим лицам, выданным в иностранной валюте после

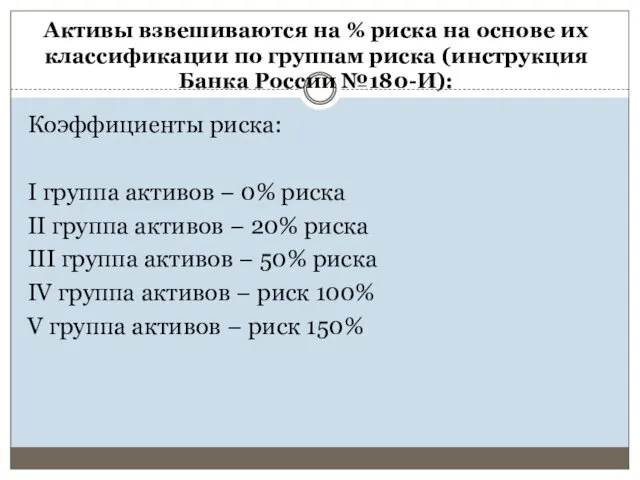

- 32. Активы взвешиваются на % риска на основе их классификации по группам риска (инструкция Банка России №180-И):

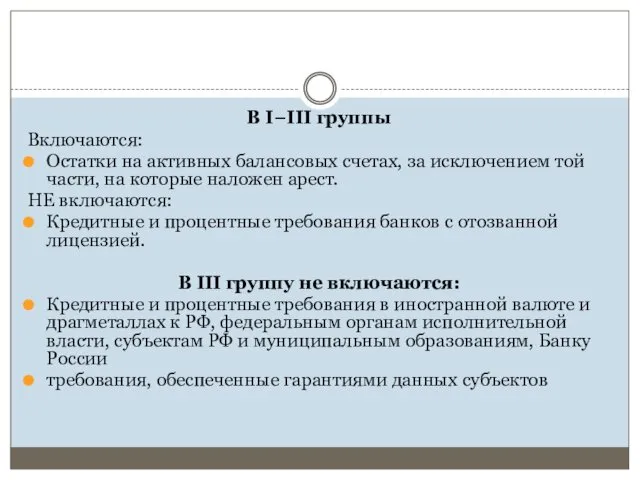

- 33. В I−III группы Включаются: Остатки на активных балансовых счетах, за исключением той части, на которые наложен

- 34. КРИТЕРИИ РАСПРЕДЕЛЕНИЯ АКТИВОВ ПО ГРУППАМ РИСКА: - Форма активов - Вид валюты - Степень финансовой устойчивости

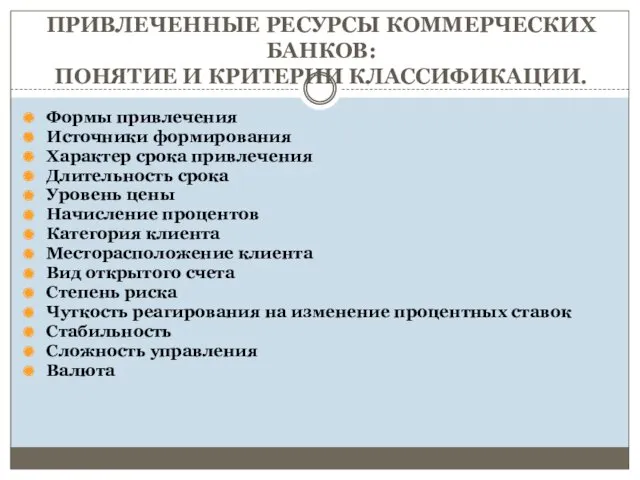

- 35. ПРИВЛЕЧЕННЫЕ РЕСУРСЫ КОММЕРЧЕСКИХ БАНКОВ: ПОНЯТИЕ И КРИТЕРИИ КЛАССИФИКАЦИИ. Формы привлечения Источники формирования Характер срока привлечения Длительность

- 36. КЛАССИФИКАЦИЯ ПРИВЛЕЧЕННЫХ РЕСУРСОВ БАНКА

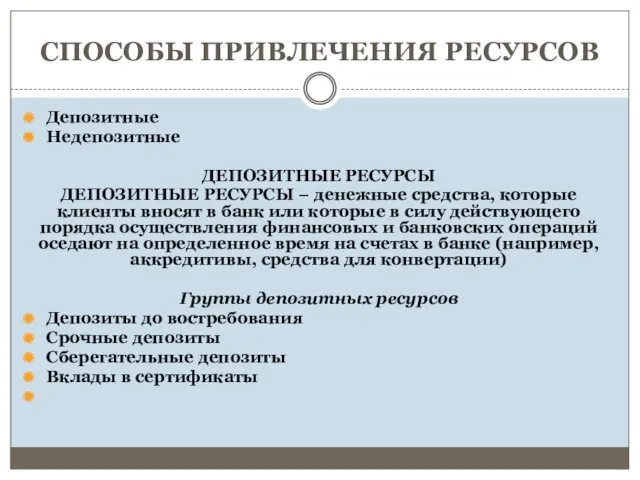

- 39. СПОСОБЫ ПРИВЛЕЧЕНИЯ РЕСУРСОВ Депозитные Недепозитные ДЕПОЗИТНЫЕ РЕСУРСЫ ДЕПОЗИТНЫЕ РЕСУРСЫ − денежные средства, которые клиенты вносят в

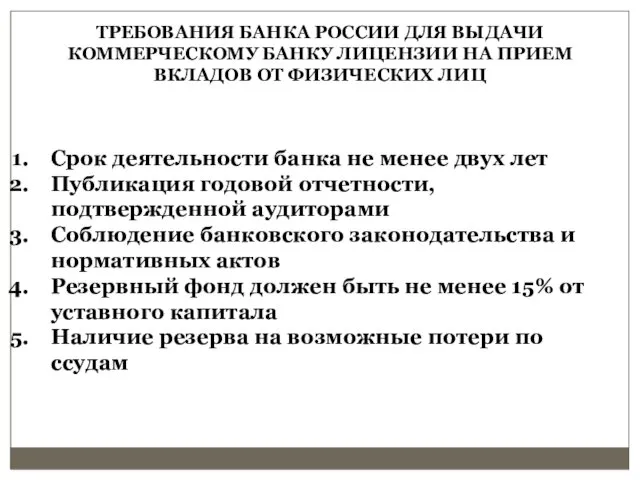

- 40. ТРЕБОВАНИЯ БАНКА РОССИИ ДЛЯ ВЫДАЧИ КОММЕРЧЕСКОМУ БАНКУ ЛИЦЕНЗИИ НА ПРИЕМ ВКЛАДОВ ОТ ФИЗИЧЕСКИХ ЛИЦ Срок деятельности

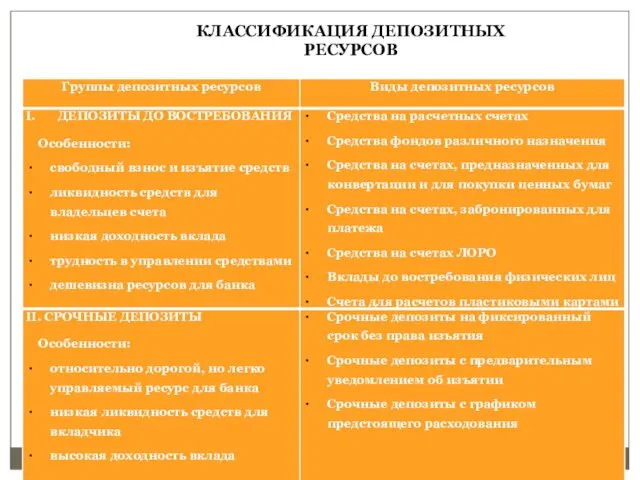

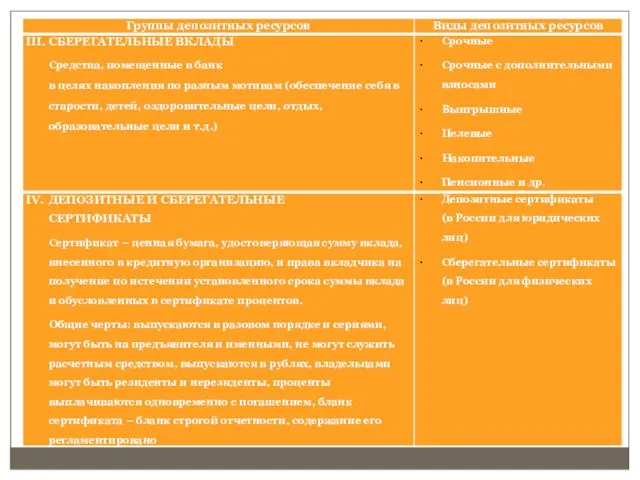

- 41. КЛАССИФИКАЦИЯ ДЕПОЗИТНЫХ РЕСУРСОВ

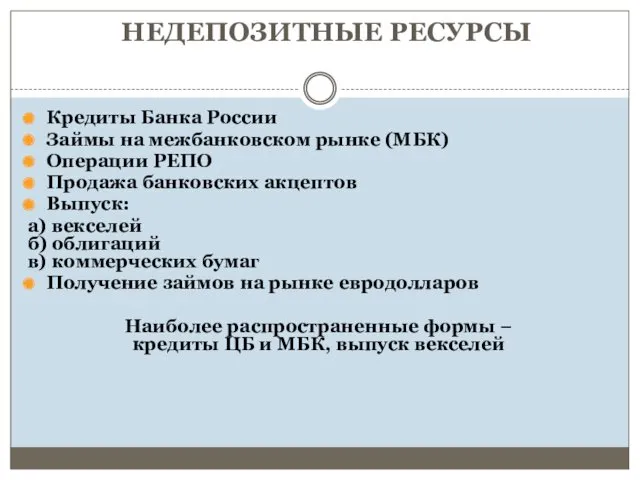

- 44. НЕДЕПОЗИТНЫЕ РЕСУРСЫ Кредиты Банка России Займы на межбанковском рынке (МБК) Операции РЕПО Продажа банковских акцептов Выпуск:

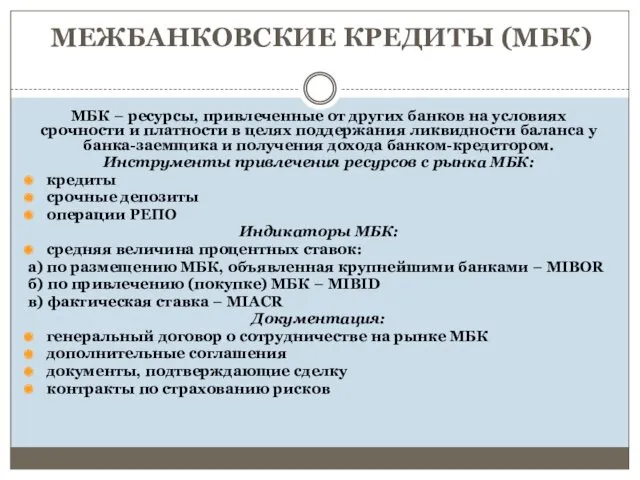

- 45. МЕЖБАНКОВСКИЕ КРЕДИТЫ (МБК) МБК − ресурсы, привлеченные от других банков на условиях срочности и платности в

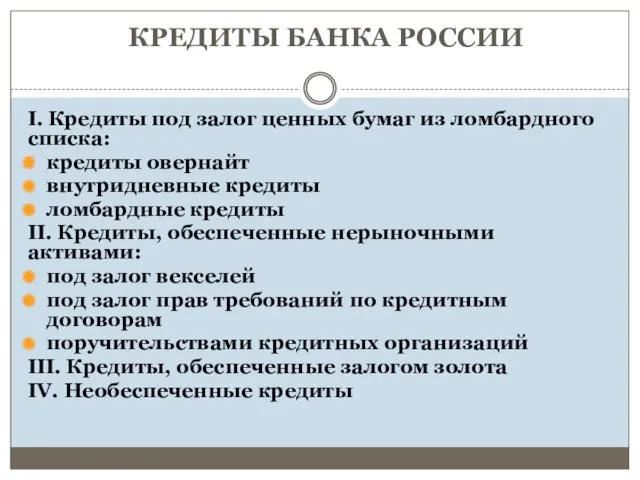

- 46. КРЕДИТЫ БАНКА РОССИИ I. Кредиты под залог ценных бумаг из ломбардного списка: кредиты овернайт внутридневные кредиты

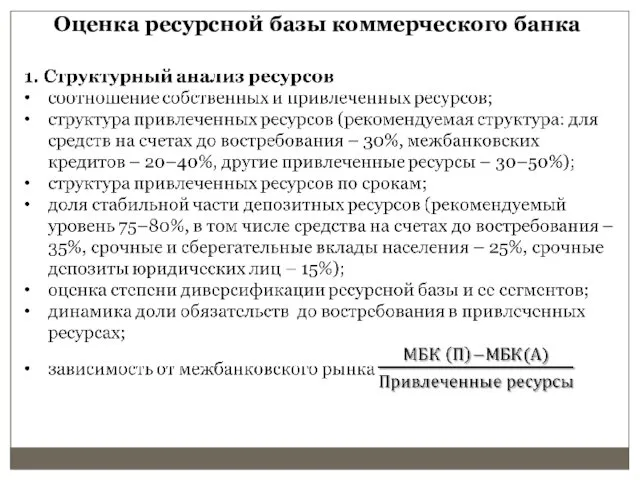

- 47. Оценка ресурсной базы коммерческого банка

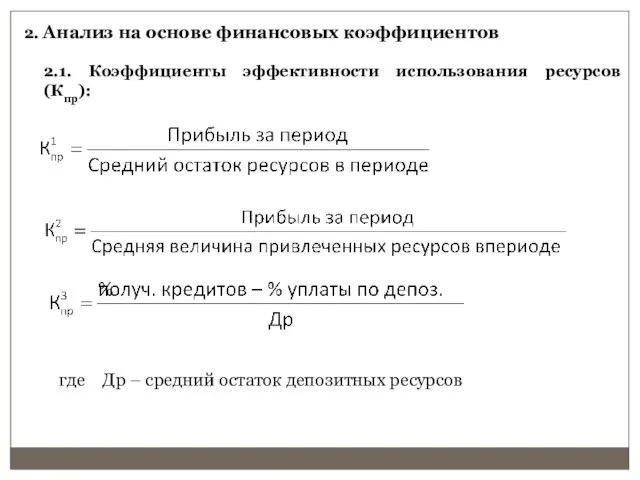

- 48. 2. Анализ на основе финансовых коэффициентов 2.1. Коэффициенты эффективности использования ресурсов (Кпр): где Др – средний

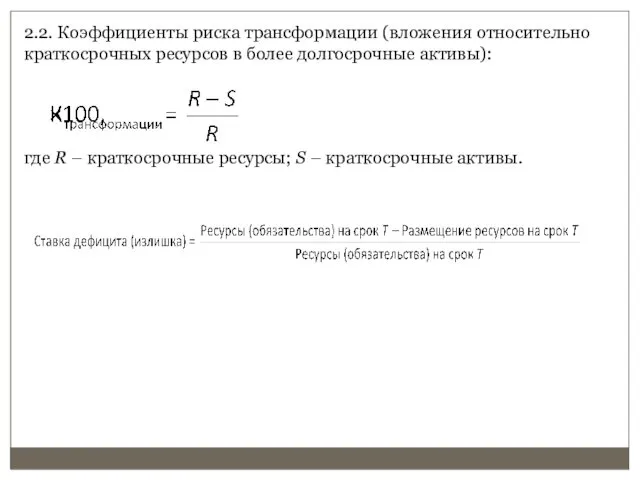

- 49. 2.2. Коэффициенты риска трансформации (вложения относительно краткосрочных ресурсов в более долгосрочные активы): где R – краткосрочные

- 51. Скачать презентацию

20231119_shkolnyy_muzey

20231119_shkolnyy_muzey Сестринская помощь при ишурии (острая задержка мочи)

Сестринская помощь при ишурии (острая задержка мочи) Устное умножение круглых сотен

Устное умножение круглых сотен Дербес комьютерлер туралы жалпы мөлімет

Дербес комьютерлер туралы жалпы мөлімет Понятия экстремальной ситуации и чрезвычайной ситуации

Понятия экстремальной ситуации и чрезвычайной ситуации Методологические основы логопедии

Методологические основы логопедии Черепахи. 7 клас

Черепахи. 7 клас Развивающие математические игры

Развивающие математические игры Статья на тему: Использование личного информационного пространства для повышения эффективности воспитательной работы

Статья на тему: Использование личного информационного пространства для повышения эффективности воспитательной работы Общая характеристика насекомых

Общая характеристика насекомых Современное состояние ЖД инфраструктуры

Современное состояние ЖД инфраструктуры Основные понятия Управления проектами

Основные понятия Управления проектами Общий осмотр автомобиля ВАЗ 2106

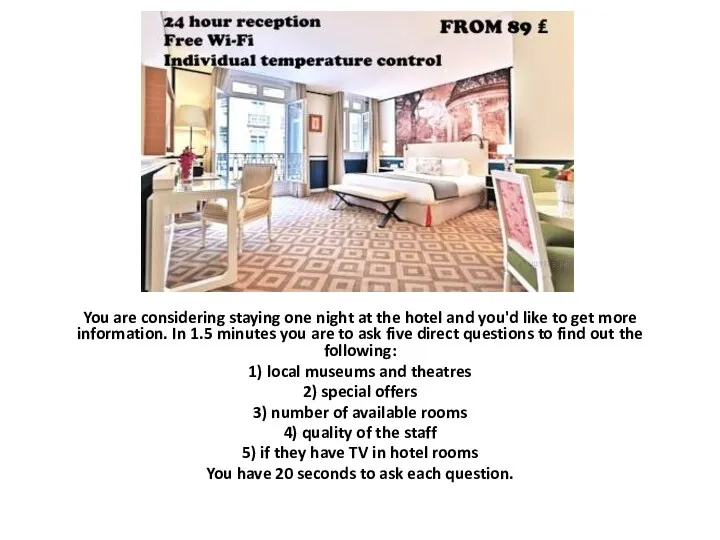

Общий осмотр автомобиля ВАЗ 2106 You are considering staying one night at the hotel and you'd like to get more

You are considering staying one night at the hotel and you'd like to get more Озёра России

Озёра России Модель IS-LM в макроэкономике

Модель IS-LM в макроэкономике 20231016_zadachi_po_molekul._biologii_i_energozatratam_dlya_9_kl_microsoft_powerpoint

20231016_zadachi_po_molekul._biologii_i_energozatratam_dlya_9_kl_microsoft_powerpoint Ой қорыту

Ой қорыту Эвенки

Эвенки День российской науки

День российской науки Эффективное социальное партнерство: опыт ОАО Северсталь

Эффективное социальное партнерство: опыт ОАО Северсталь Рестриктивная кардиомиопатия

Рестриктивная кардиомиопатия Обобщение педагогического опыта. Творческая работа Игра как средство активизации познавательной деятельности на уроках географии.

Обобщение педагогического опыта. Творческая работа Игра как средство активизации познавательной деятельности на уроках географии. Презентация к уроку математики в 5 классе на тему Сравнение десятичных дробей

Презентация к уроку математики в 5 классе на тему Сравнение десятичных дробей Презентация каталога Oriflame 04_2019

Презентация каталога Oriflame 04_2019 Модернизация главного электропривода механизма подъема мостового крана грузоподъемностью 10 т склада огнеупоров ЧерМК пАО

Модернизация главного электропривода механизма подъема мостового крана грузоподъемностью 10 т склада огнеупоров ЧерМК пАО Уксусная кислота

Уксусная кислота витамины

витамины