Содержание

- 2. Налоговое право

- 3. Налоговое право как отрасль права Налоговое право как отрасль права – совокупность правовых норм, регулирующих налоговые

- 4. Налоговое право как наука Основная задача налогового права – создание законодательной основы эффективной налоговой политики Рекомендуемая

- 5. Выдающиеся мыслители о налогах Налог — это дозволенная форма грабежа. Фома Аквинский, средневековый философ

- 6. Выдающиеся мыслители о налогах Налоги для государства – то же, что паруса для корабля. Они служат

- 7. Выдающиеся мыслители о налогах Уинстон Черчилль Хороших налогов не бывает.

- 8. Выдающиеся мыслители о налогах Томас Гоббс Государство прекращает войну всех против всех, и налоги являются ценой,

- 9. Выдающиеся мыслители о налогах Налогообложение – это искусство ощипывать гуся так, чтобы получить максимум перьев с

- 10. Налоговое право как учебная дисциплина Основные задачи: формирование знаний о современном состоянии отрасли и науки налогового

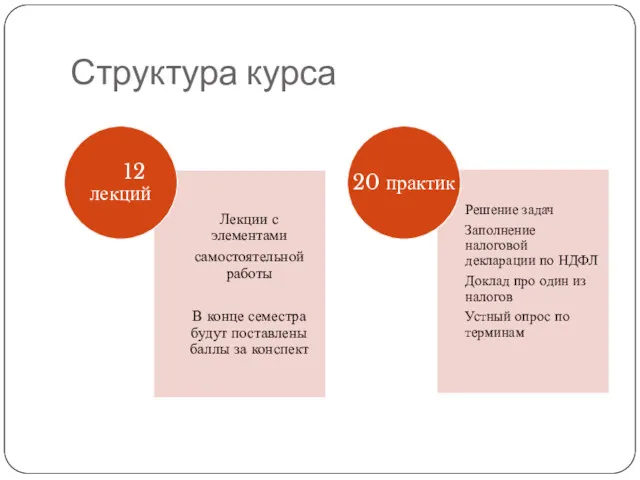

- 11. Структура курса

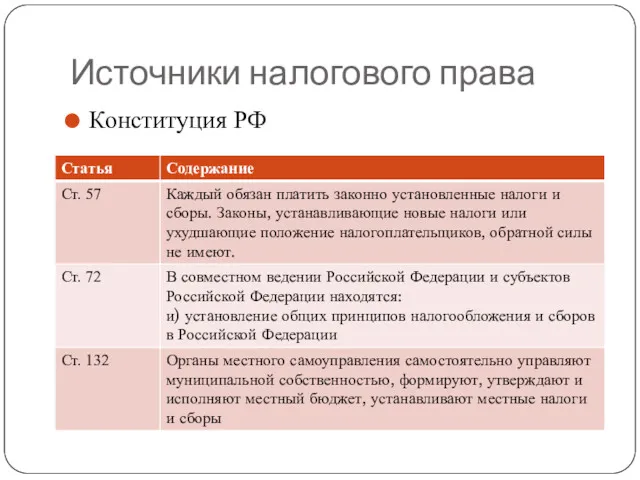

- 12. Источники налогового права Конституция РФ

- 13. Структура налогового законодательства

- 14. Источники налогового права Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 N 146-ФЗ Налоговый кодекс Российской

- 16. Источники налогового права Региональные законы устанавливают ставки, сроки уплаты и льготы по региональным налогам ЗАКОН СВЕРДЛОВСКОЙ

- 17. Источники налогового права Местные нормативно-правовые акты, устанавливающие ставки, сроки уплаты и льготы по местным налогам Пример:

- 18. Источники налогового права Подзаконные нормативные акты Указы Президента РФ Постановления Правительства РФ Акты Министерства финансов Акты

- 19. Решения Конституционного суда Юридическая сила и место в иерархической структуре источников налогового права:– решения Конституционного Суда

- 20. Акты толкования Министерство финансов Российской Федерации дает письменные разъяснения по вопросам применения законодательства Российской Федерации о

- 21. Значение актов Минфина для налогоплательщика Ст. 111 НК РФ выполнение налогоплательщиком (плательщиком сбора, плательщиком страховых взносов,

- 22. Акты толкования Вместе с тем письма Минфина России, в которых разъясняются вопросы применения законодательства Российской Федерации

- 23. Проблема коллизий между актами толкования В случае, когда письменные разъяснения Минфина России (рекомендации, разъяснения ФНС России)

- 24. Выводы При наличии решений высших судов необходимо руководствоваться ими Если в спорной ситуации решения высшего суда

- 25. Пример письма Минфина Вопрос налогоплательщика: 1) относится ли продажа кофе и чая через автомат к розничной

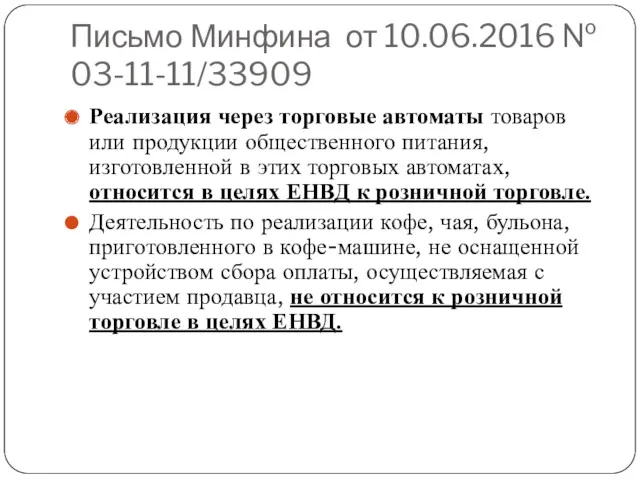

- 26. Письмо Минфина от 10.06.2016 № 03-11-11/33909 Реализация через торговые автоматы товаров или продукции общественного питания, изготовленной

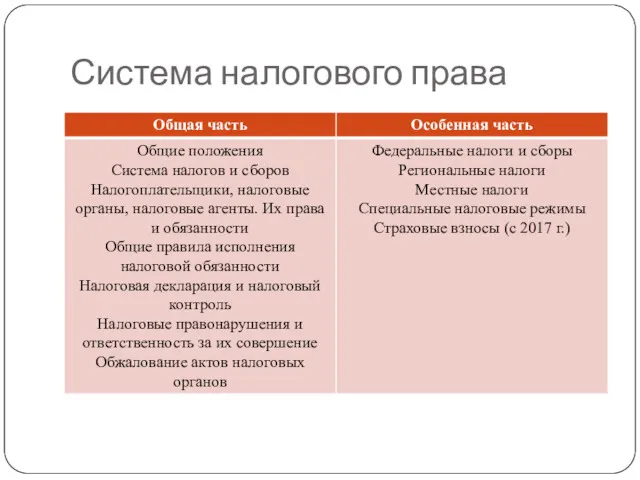

- 27. Система налогового права

- 28. Понятие налога, сбора, пошлины. Классификация налогов. Функции налогов

- 29. Понятие налога Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в

- 30. Характеристики налога Обязательность Безвозмедность Денежная форма

- 31. Понятие сбора (пошлины) Под сбором понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого

- 32. Сравнительная характеристика налога и сбора Общие черты - обязательные платежи, поступают в бюджет, уплачиваются в денежной

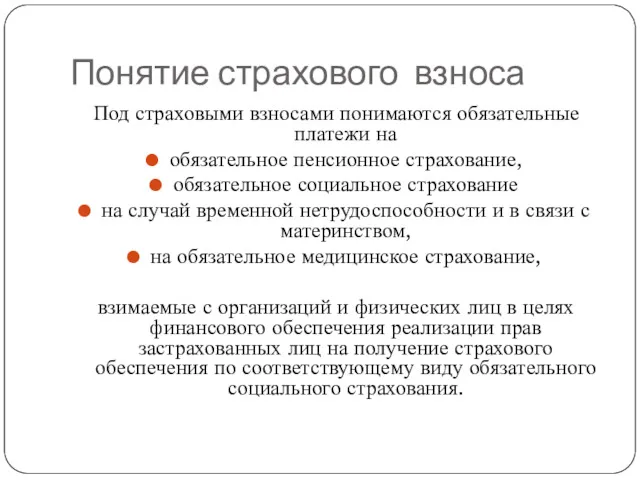

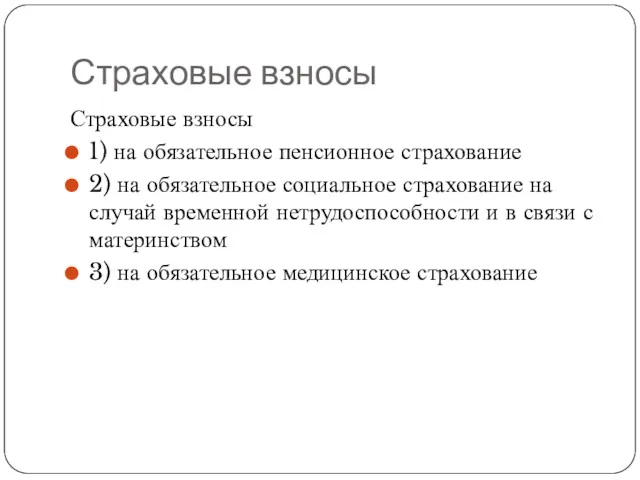

- 33. Понятие страхового взноса Под страховыми взносами понимаются обязательные платежи на обязательное пенсионное страхование, обязательное социальное страхование

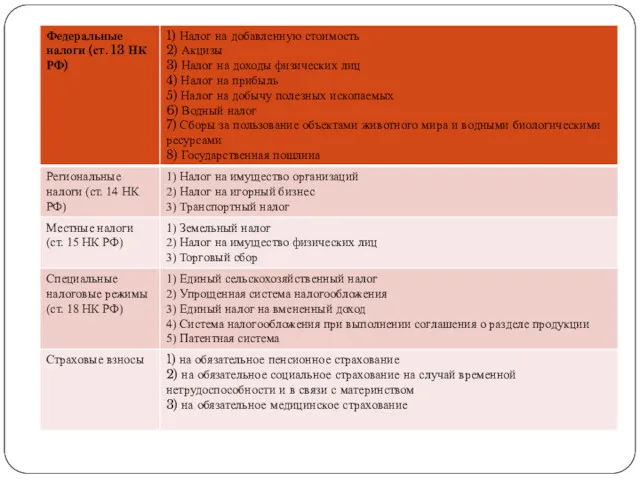

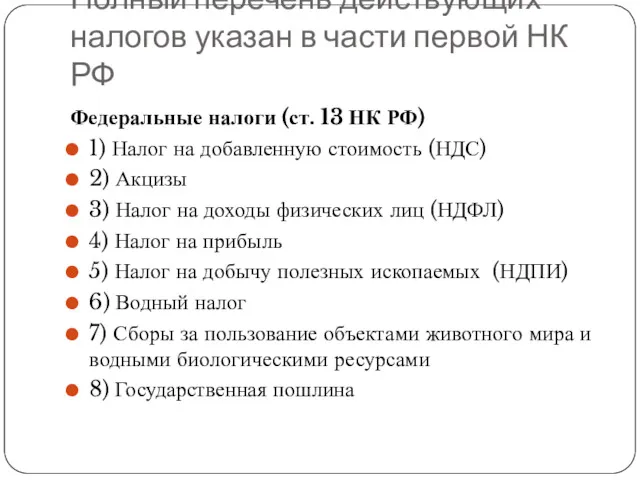

- 34. Полный перечень действующих налогов указан в части первой НК РФ Федеральные налоги (ст. 13 НК РФ)

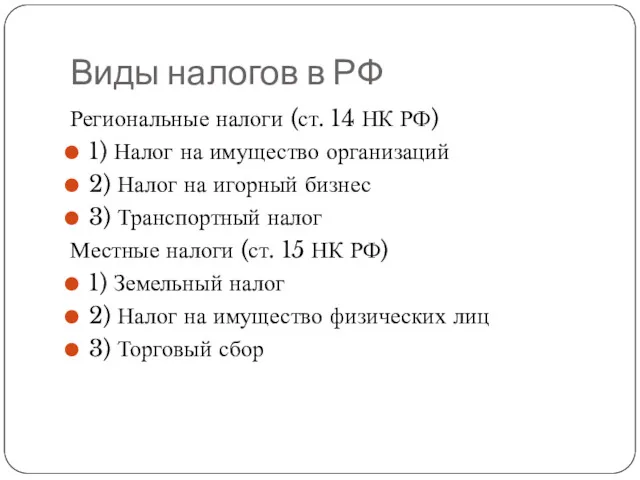

- 35. Виды налогов в РФ Региональные налоги (ст. 14 НК РФ) 1) Налог на имущество организаций 2)

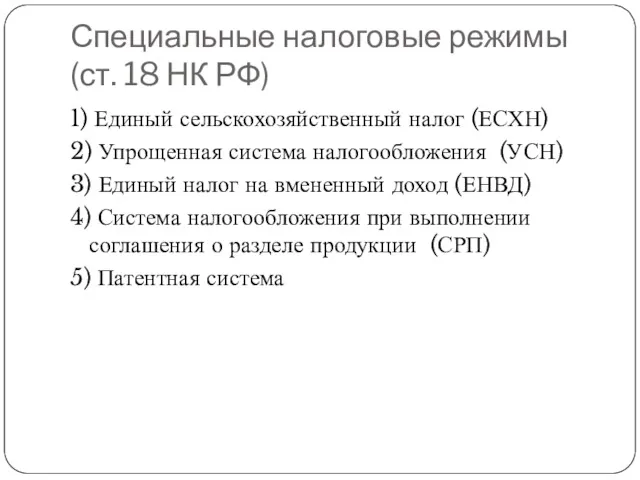

- 36. Специальные налоговые режимы (ст. 18 НК РФ) 1) Единый сельскохозяйственный налог (ЕСХН) 2) Упрощенная система налогообложения

- 37. Страховые взносы Страховые взносы 1) на обязательное пенсионное страхование 2) на обязательное социальное страхование на случай

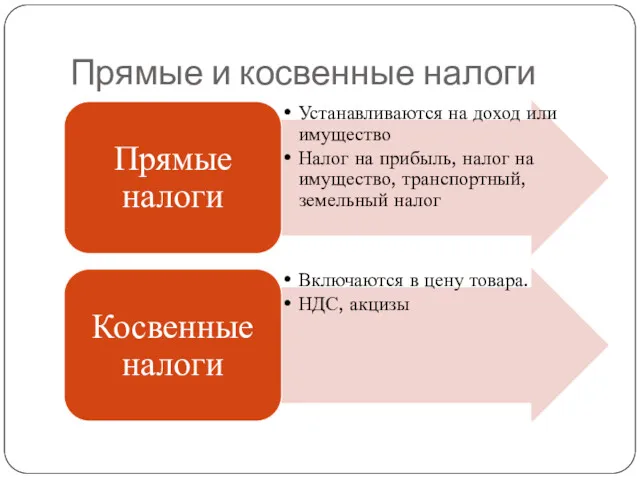

- 38. Прямые и косвенные налоги

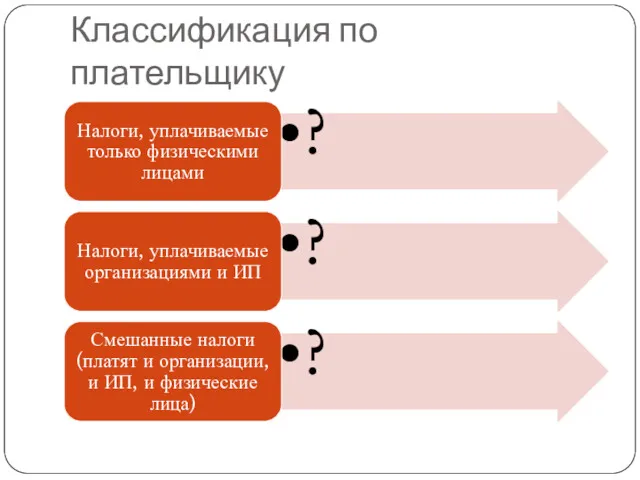

- 39. Классификация по плательщику

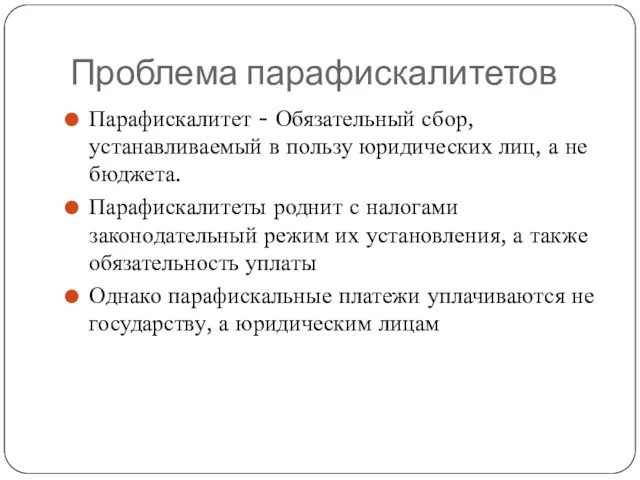

- 40. Проблема парафискалитетов Парафискалитет - Обязательный сбор, устанавливаемый в пользу юридических лиц, а не бюджета. Парафискалитеты роднит

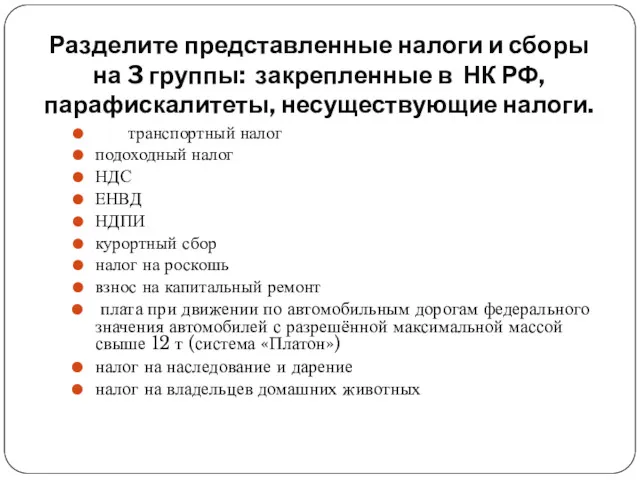

- 41. Разделите представленные налоги и сборы на 3 группы: закрепленные в НК РФ, парафискалитеты, несуществующие налоги. транспортный

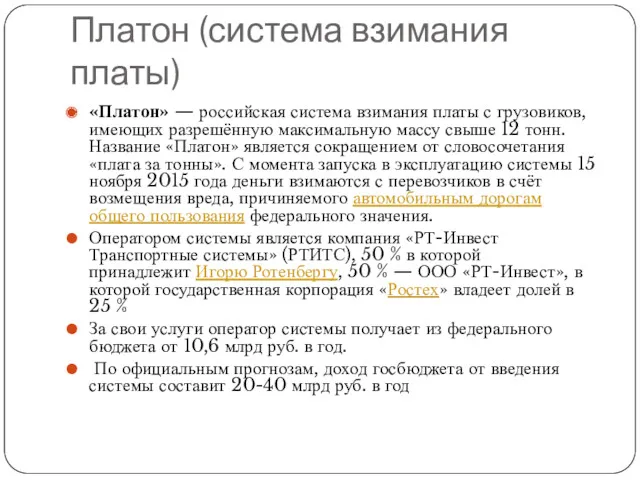

- 42. Платон (система взимания платы) «Платон» — российская система взимания платы с грузовиков, имеющих разрешённую максимальную массу

- 43. Проблема налогового права В настоящее время в РФ существуют много сборов, которые не охватываются нормами НК

- 44. Функции налога

- 45. Основные элементы налога

- 46. Статья 17 НК РФ (учить) Налог считается установленным лишь в том случае, когда определены налогоплательщики и

- 47. Понятие объекта налогообложения (учить) Объект налогообложения - реализация товаров (работ, услуг), имущество, прибыль, доход, расход или

- 48. Понятие налоговой базы (учить) Налоговая база представляет собой стоимостную, физическую или иную характеристику объекта налогообложения(ст. 53

- 49. Соотношение объекта налогообложения и налоговой базы Объект налогообложения - ? Налоговая база - ?

- 50. Налоговый период (учить) Под налоговым периодом понимается календарный год или иной период времени применительно к отдельным

- 51. Понятие налоговой ставки (учить) Налоговая ставка - это величина налоговых начислений на единицу измерения налоговой базы.

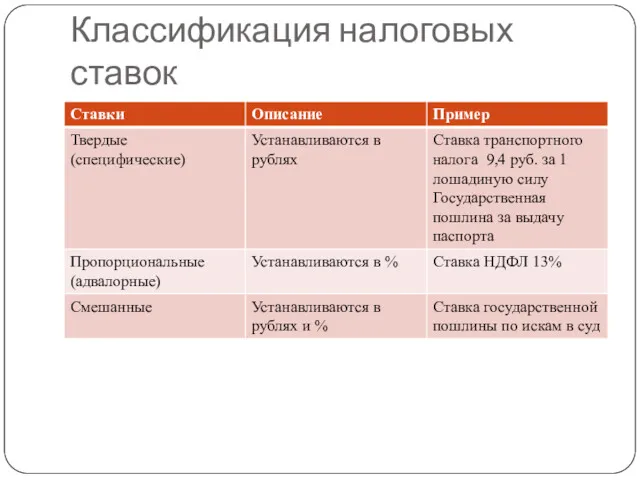

- 52. Классификация налоговых ставок по методу установления твердые ставки (специфические ставки) устанавливаются в абсолютных величинах к налоговой

- 53. Классификация налоговых ставок

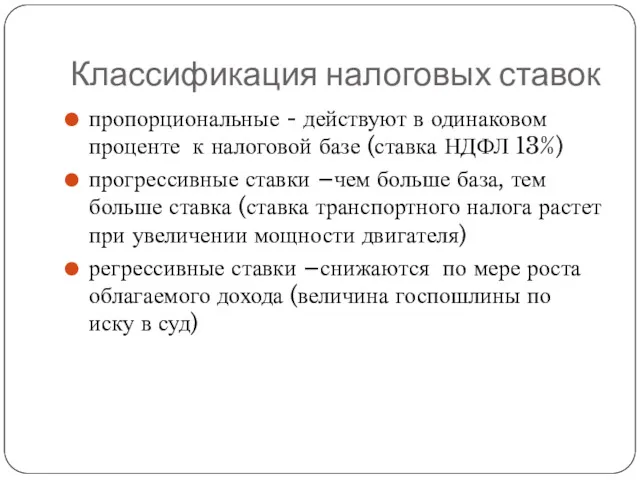

- 54. Классификация налоговых ставок пропорциональные - действуют в одинаковом проценте к налоговой базе (ставка НДФЛ 13%) прогрессивные

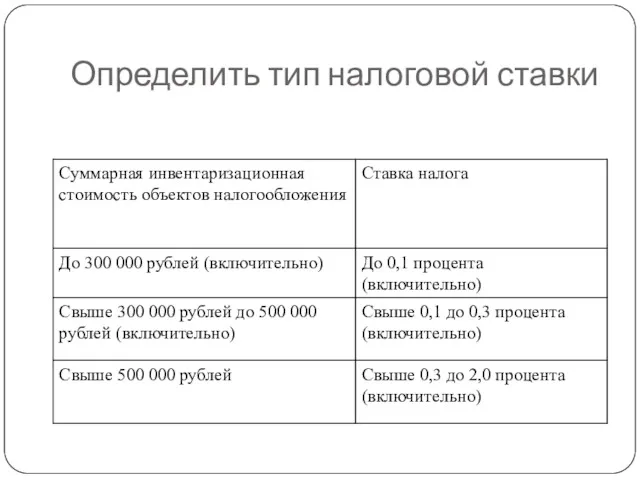

- 55. Определить тип налоговой ставки

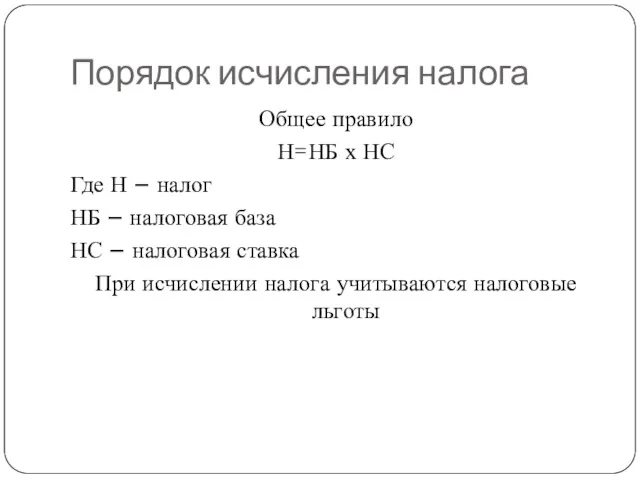

- 56. Порядок исчисления налога Общее правило Н=НБ х НС Где Н – налог НБ – налоговая база

- 57. Установление налоговых ставок Ставки федеральных налогов установлены в НК РФ. Региональным законодателям может быть дано право

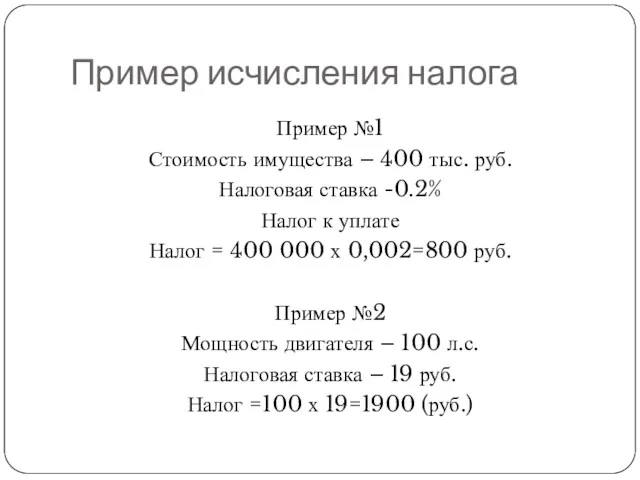

- 58. Пример исчисления налога Пример №1 Стоимость имущества – 400 тыс. руб. Налоговая ставка -0.2% Налог к

- 59. Способы исчисления налога Исчисление налога налогоплательщиком самостоятельно на основании налоговой декларации. Это способ в основном ориентирован

- 60. Способы установления сроков уплаты налогов определение срока уплаты определенной календарной датой (пример – 30 апреля) определение

- 61. Факультативные элементы налога отчетный период налоговые льготы дополнительные обязанности налогоплательщика (например, обязанность постановки на учет)

- 62. Налоговые льготы Льготами по налогам и сборам признаются предоставляемые отдельным категориям налогоплательщиков и плательщиков сборов предусмотренные

- 63. Исторический пример Амир Темур в XIV веке применял налоговые льготы, чтобы поощрить освоение новых земель. Земледелец,

- 64. Виды налоговых льгот Налоговые вычеты – уменьшение налоговой базы на определенную сумму Снижение ставки Освобождение от

- 65. Правовая природа льгот КС РФ в в своих решениях неоднократно указывал, что налоговая льгота является исключением

- 66. Введение налоговых льгот Льготы по федеральным налогам и сборам устанавливаются и отменяются НК РФ. Льготы по

- 67. Подготовка к устному опросу (с 5 до 9 февраля) К устному опросу знать: 1. Определения налога,

- 68. Участники налоговых правоотношений

- 70. Классификация участников налоговых правоотношений

- 71. Правовой статус налогоплательщика Налогоплательщиками, плательщиками сборов, плательщиками страховых взносов признаются организации и физические лица, на которых

- 72. Особенности участия физических лиц в налоговых правоотношениях Налоговая обязанность связана с наличием объекта, а не возрастом,

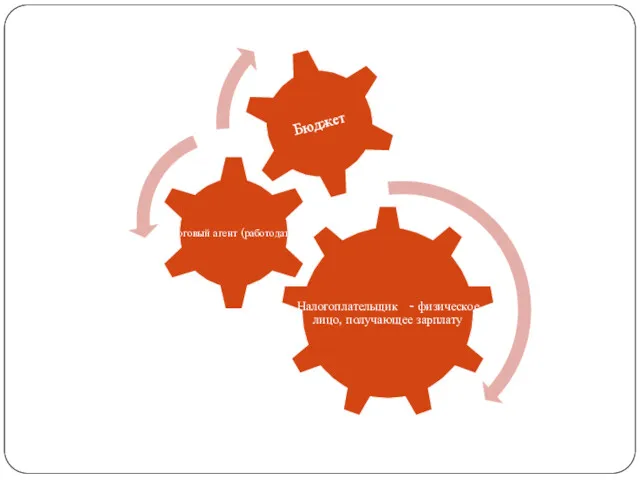

- 73. Налоговые агенты Налоговыми агентами признаются лица, на которых в соответствии с НК РФ возложены обязанности по

- 75. Представительство в налоговых правоотношениях (глава 4 НК РФ) Налогоплательщик может участвовать в отношениях, регулируемых законодательством о

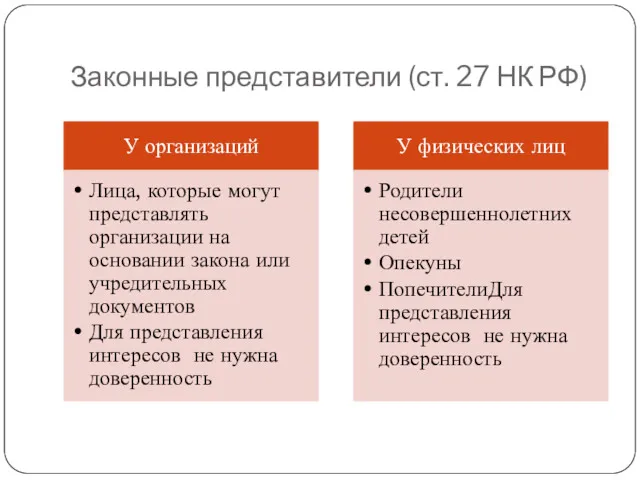

- 76. Законные представители (ст. 27 НК РФ)

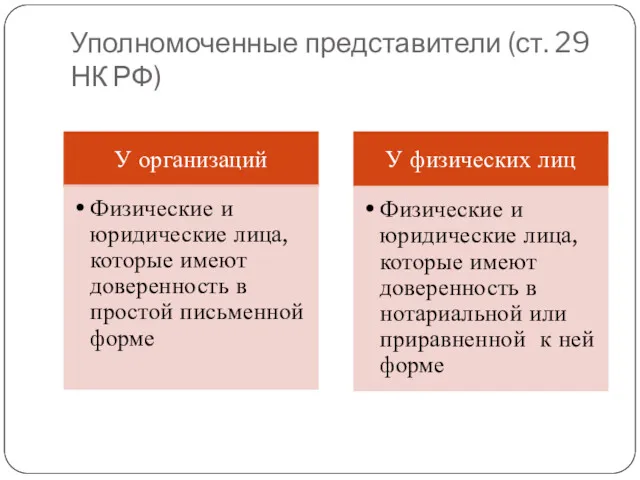

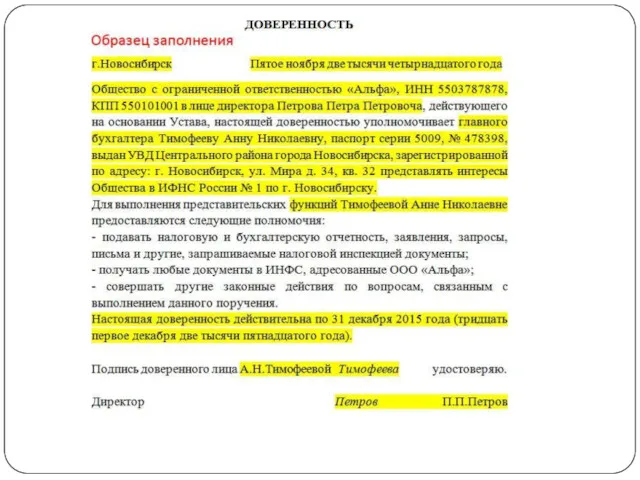

- 77. Уполномоченные представители (ст. 29 НК РФ)

- 79. Налоговые органы Налоговые органы составляют единую централизованную систему контроля за соблюдением законодательства о налогах и сборах,

- 81. ОСНОВНЫЕ ПОКАЗАТЕЛИ ДЕЯТЕЛЬНОСТИ ФНС РОССИИ КОЛИЧЕСТВО ВЫЕЗДНЫХ НАЛОГОВЫХ ПРОВЕРОК ДОНАЧИСЛЕНО НА ОДНУ ВЫЕЗДНУЮ ПРОВЕРКУ КОЛИЧЕСТВО РЕШЕНИЙ

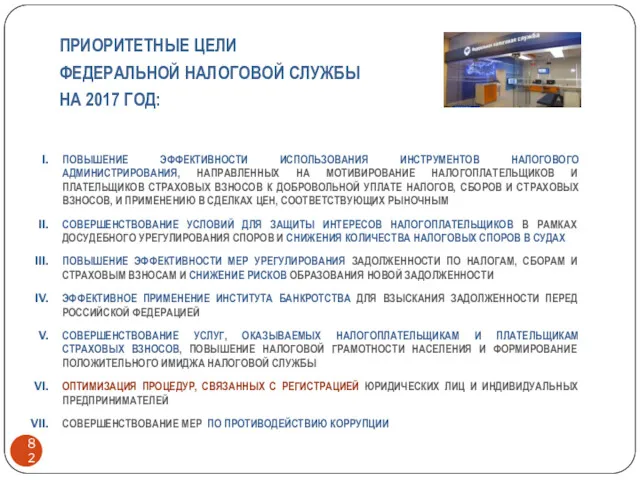

- 82. ПРИОРИТЕТНЫЕ ЦЕЛИ ФЕДЕРАЛЬНОЙ НАЛОГОВОЙ СЛУЖБЫ НА 2017 ГОД: ПОВЫШЕНИЕ ЭФФЕКТИВНОСТИ ИСПОЛЬЗОВАНИЯ ИНСТРУМЕНТОВ НАЛОГОВОГО АДМИНИСТРИРОВАНИЯ, НАПРАВЛЕННЫХ НА

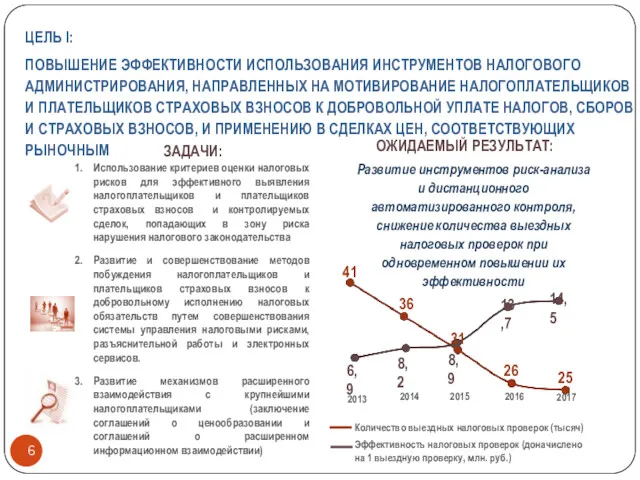

- 83. 6 ЦЕЛЬ I: ПОВЫШЕНИЕ ЭФФЕКТИВНОСТИ ИСПОЛЬЗОВАНИЯ ИНСТРУМЕНТОВ НАЛОГОВОГО АДМИНИСТРИРОВАНИЯ, НАПРАВЛЕННЫХ НА МОТИВИРОВАНИЕ НАЛОГОПЛАТЕЛЬЩИКОВ И ПЛАТЕЛЬЩИКОВ СТРАХОВЫХ

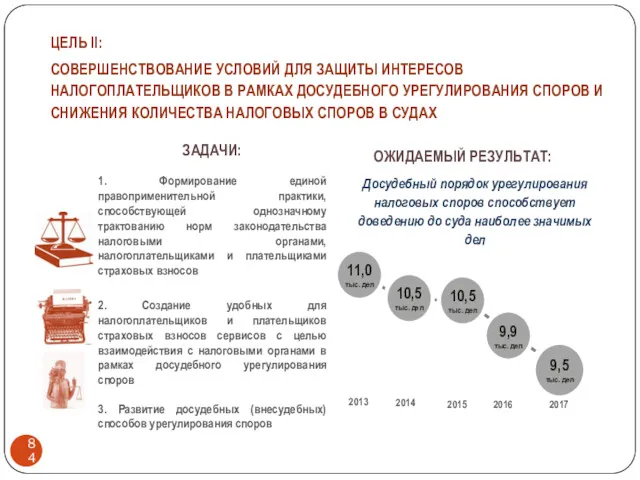

- 84. ЦЕЛЬ II: СОВЕРШЕНСТВОВАНИЕ УСЛОВИЙ ДЛЯ ЗАЩИТЫ ИНТЕРЕСОВ НАЛОГОПЛАТЕЛЬЩИКОВ В РАМКАХ ДОСУДЕБНОГО УРЕГУЛИРОВАНИЯ СПОРОВ И СНИЖЕНИЯ КОЛИЧЕСТВА

- 85. ЦЕЛЬ VI: ОПТИМИЗАЦИЯ ПРОЦЕДУР, СВЯЗАННЫХ С РЕГИСТРАЦИЕЙ ЮРИДИЧЕСКИХ ЛИЦ И ИНДИВИДУАЛЬНЫХ ПРЕДПРИНИМАТЕЛЕЙ ЗАДАЧИ: Совершенствование процедур государственной

- 86. Задание. Заполнить таблицу

- 87. Ответить на вопросы Сколько лет налогоплательщик обязан хранить налоговые документы? При каких условиях налоговые органы вправе

- 88. Налог на доходы физических лиц

- 89. Статья 17 НК РФ Налог считается установленным лишь в том случае, когда определены налогоплательщики и элементы

- 90. Общая характеристика налога Налог на доходы физических лиц является федеральным, прямым налогом, регулируется главой 23 НК

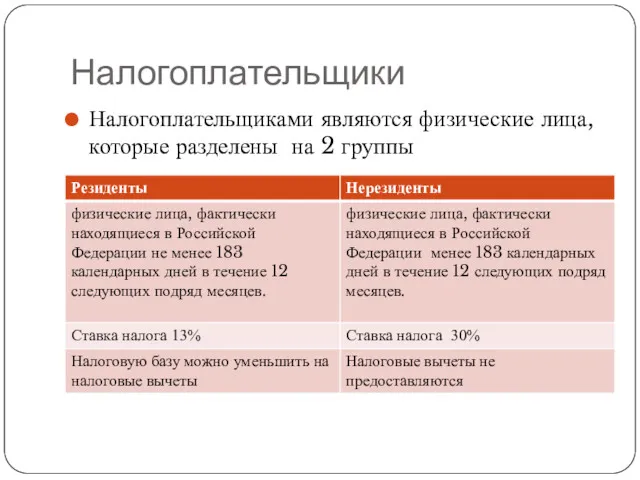

- 91. Налогоплательщики Налогоплательщиками являются физические лица, которые разделены на 2 группы

- 92. Объект налогообложения Объектом является доход налогоплательщика

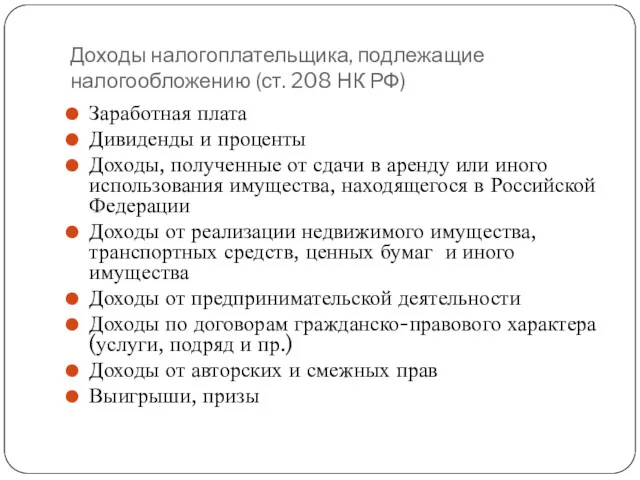

- 93. Доходы налогоплательщика, подлежащие налогообложению (ст. 208 НК РФ) Заработная плата Дивиденды и проценты Доходы, полученные от

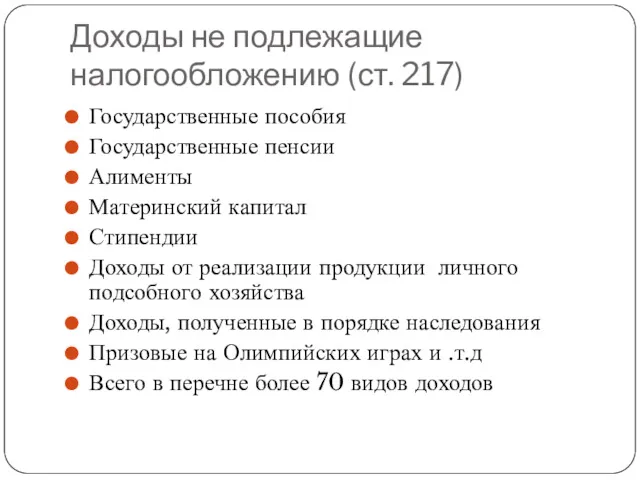

- 94. Доходы не подлежащие налогообложению (ст. 217) Государственные пособия Государственные пенсии Алименты Материнский капитал Стипендии Доходы от

- 95. Налоговая база (ст. 210) При определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в

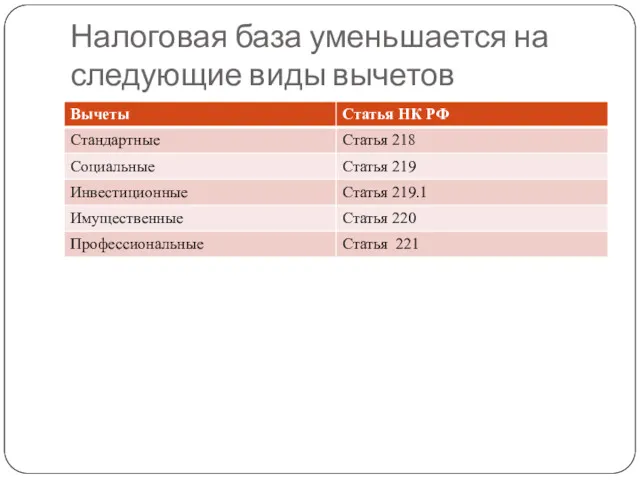

- 96. Налоговая база уменьшается на следующие виды вычетов

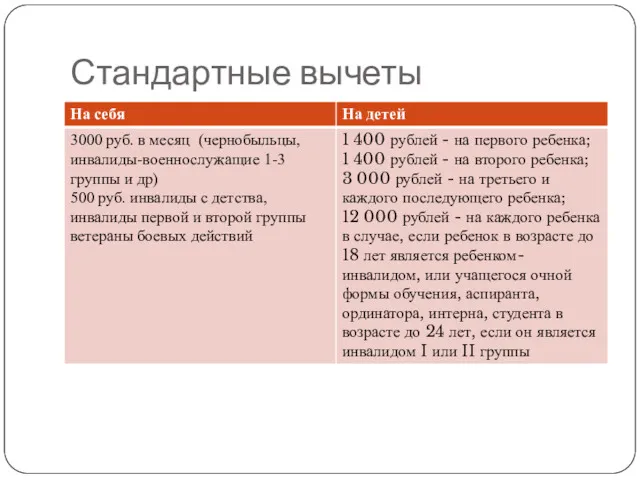

- 97. Стандартные вычеты

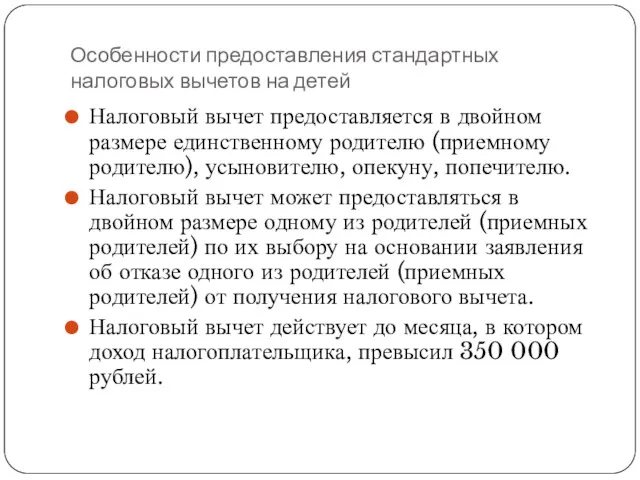

- 98. Особенности предоставления стандартных налоговых вычетов на детей Налоговый вычет предоставляется в двойном размере единственному родителю (приемному

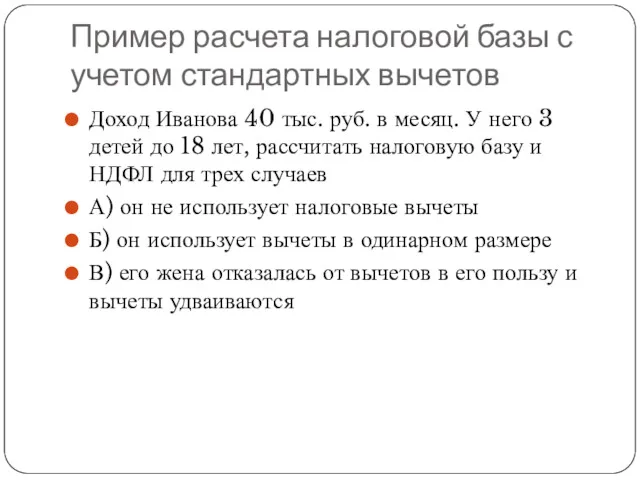

- 99. Пример расчета налоговой базы с учетом стандартных вычетов Доход Иванова 40 тыс. руб. в месяц. У

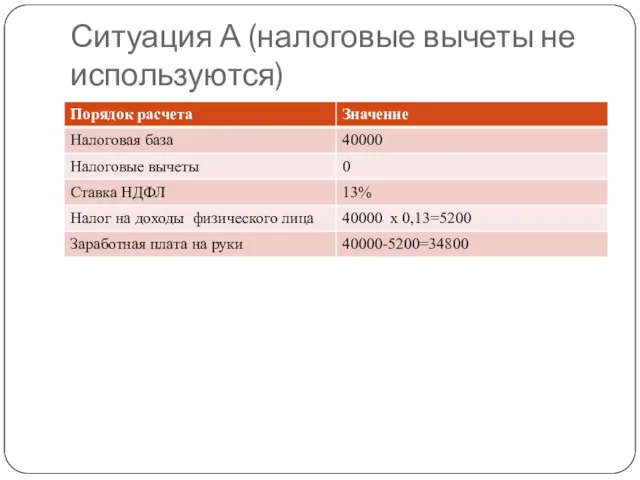

- 100. Ситуация А (налоговые вычеты не используются)

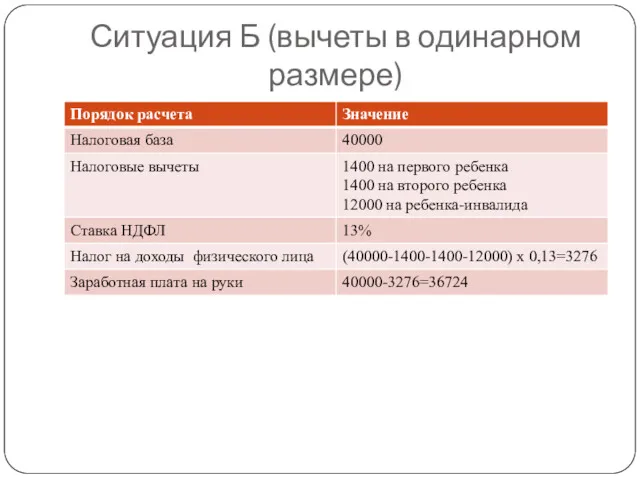

- 101. Ситуация Б (вычеты в одинарном размере)

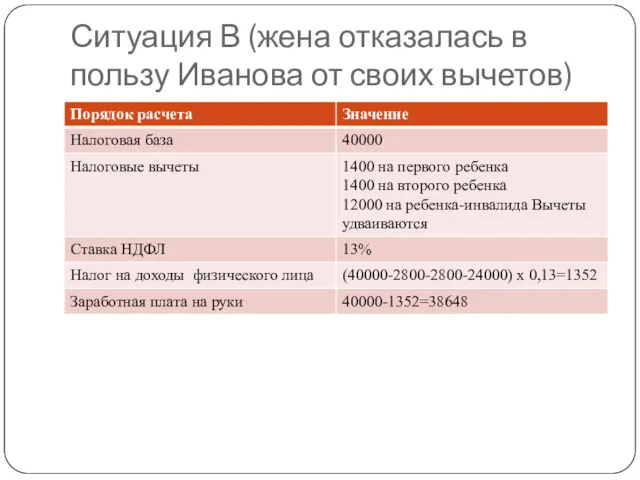

- 102. Ситуация В (жена отказалась в пользу Иванова от своих вычетов)

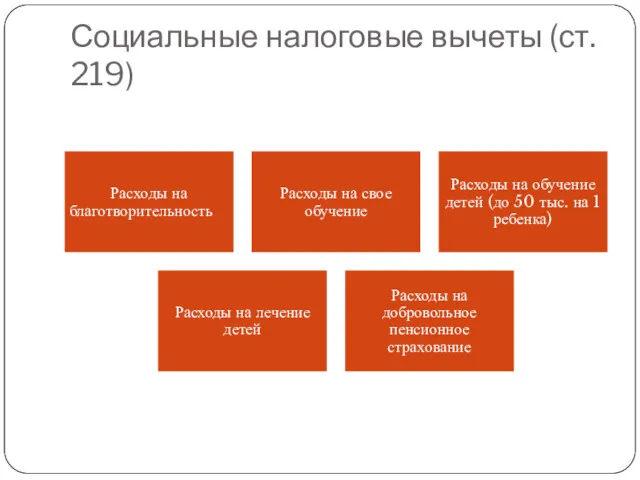

- 103. Социальные налоговые вычеты (ст. 219)

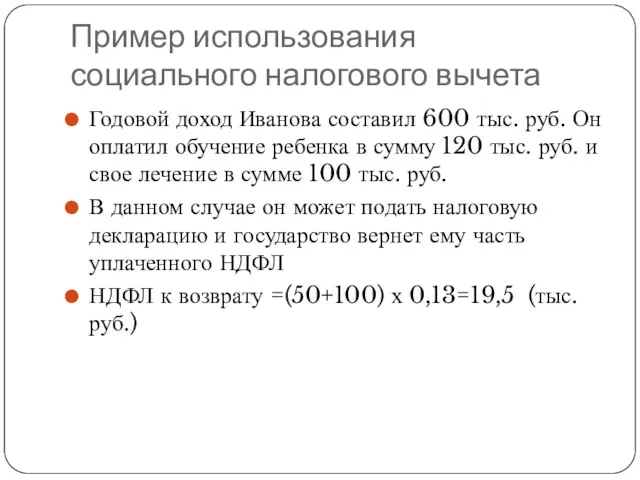

- 104. Пример использования социального налогового вычета Годовой доход Иванова составил 600 тыс. руб. Он оплатил обучение ребенка

- 105. Имущественные вычеты

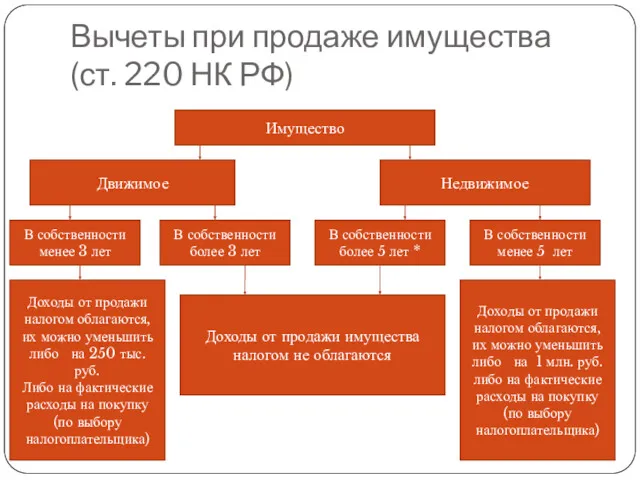

- 106. Вычеты при продаже имущества (ст. 220 НК РФ) Имущество Движимое Недвижимое В собственности менее 3 лет

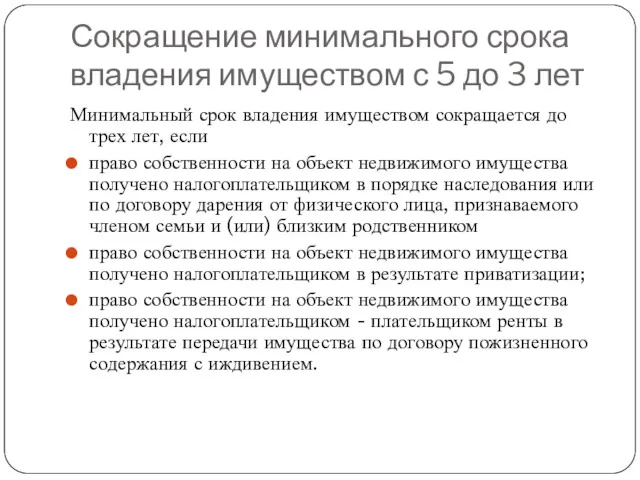

- 107. Сокращение минимального срока владения имуществом с 5 до 3 лет Минимальный срок владения имуществом сокращается до

- 108. Задачи Налогоплательщик в 2015 г. купил квартиру за 3 млн. руб, в 2017 г. продал ее

- 109. Решение В данном случае налогоплательщик владел недвижимостью менее 5 лет, поэтому доходы от продажи квартиры облагается

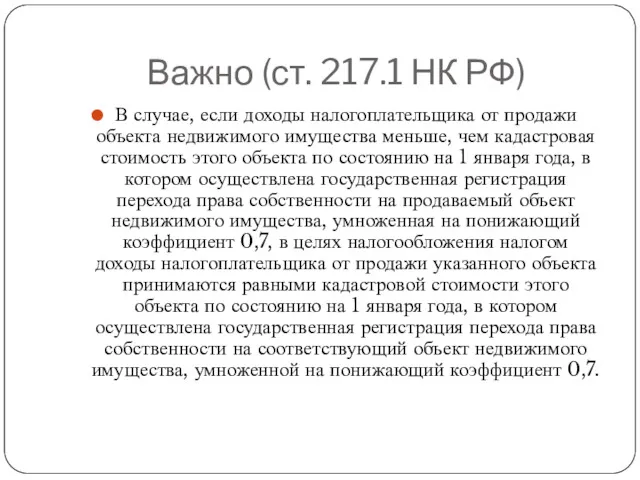

- 110. Важно (ст. 217.1 НК РФ) В случае, если доходы налогоплательщика от продажи объекта недвижимого имущества меньше,

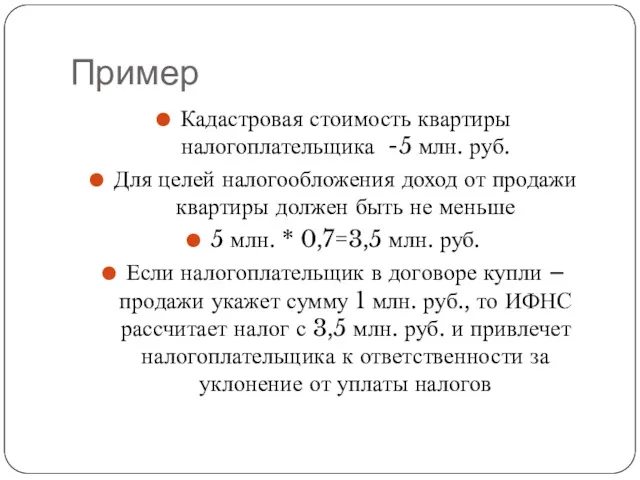

- 111. Пример Кадастровая стоимость квартиры налогоплательщика -5 млн. руб. Для целей налогообложения доход от продажи квартиры должен

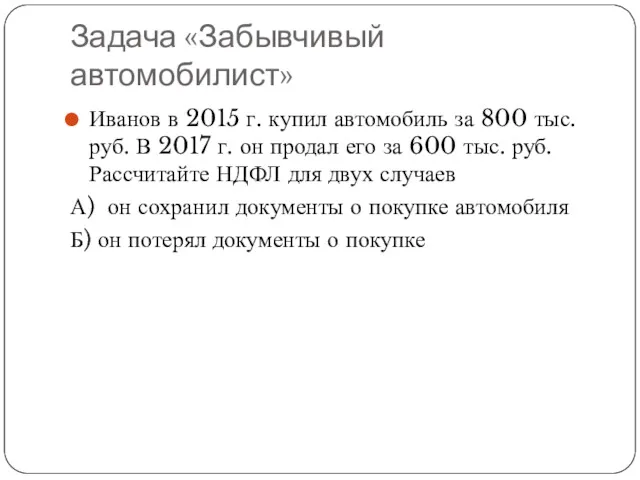

- 112. Задача «Забывчивый автомобилист» Иванов в 2015 г. купил автомобиль за 800 тыс. руб. В 2017 г.

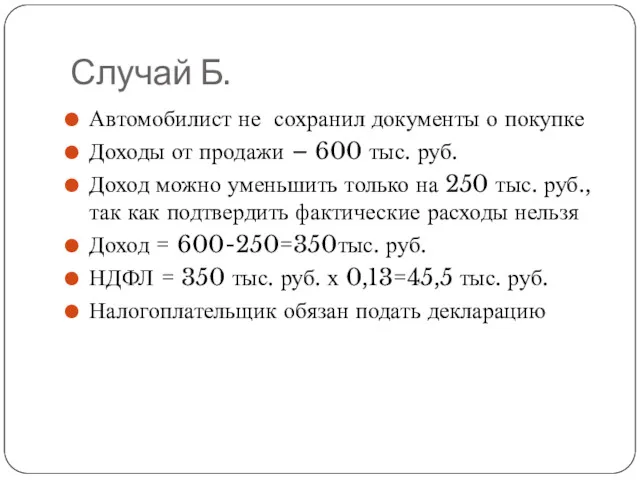

- 113. Случай Б. Автомобилист не сохранил документы о покупке Доходы от продажи – 600 тыс. руб. Доход

- 114. Случай А Автомобилист сохранил документы о покупке автомобиля за 800 тыс. руб. Доходы от продажи –

- 115. Имущественный вычет при покупке недвижимости Имущественный налоговый вычет предоставляется в размере фактически произведенных налогоплательщиком расходов на

- 116. Пример Доход налогоплательщика в 2017 г. составил 500 тыс. руб. Он приобрел квартиру стоимостью 2 млн.

- 117. Инвестиционные вычеты

- 118. Инвестиционные вычеты

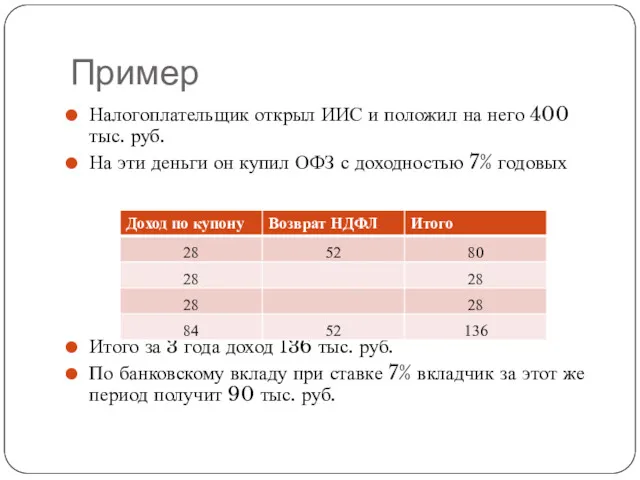

- 120. Пример Налогоплательщик открыл ИИС и положил на него 400 тыс. руб. На эти деньги он купил

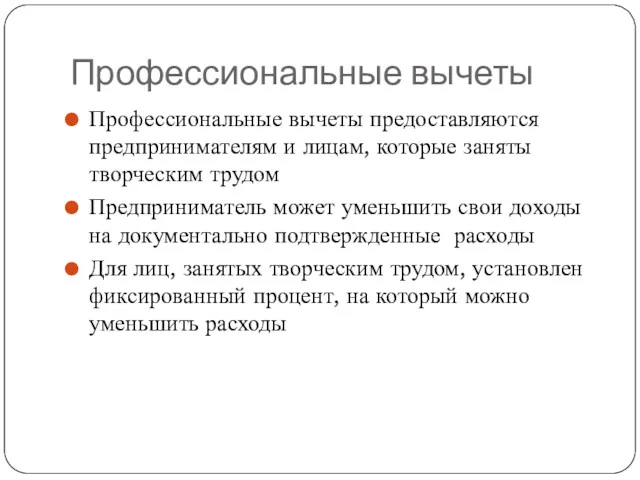

- 121. Профессиональные вычеты Профессиональные вычеты предоставляются предпринимателям и лицам, которые заняты творческим трудом Предприниматель может уменьшить свои

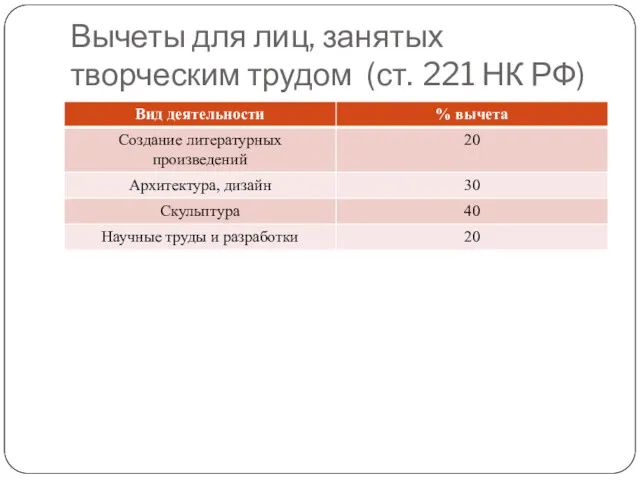

- 122. Вычеты для лиц, занятых творческим трудом (ст. 221 НК РФ)

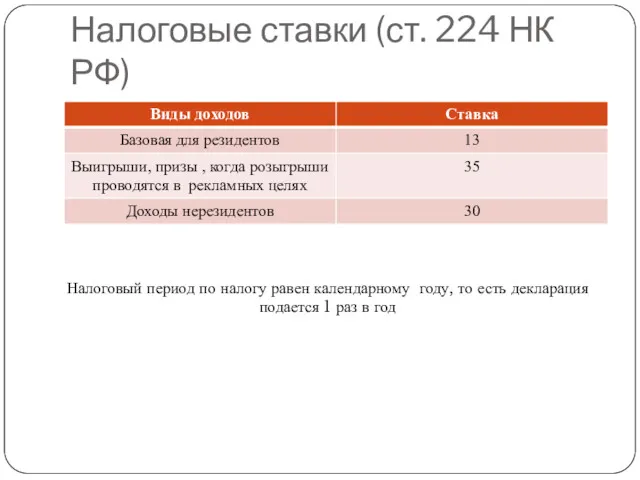

- 123. Налоговые ставки (ст. 224 НК РФ) Налоговый период по налогу равен календарному году, то есть декларация

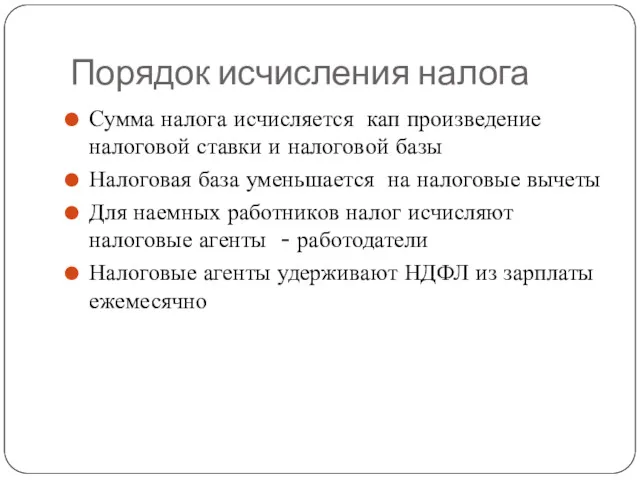

- 124. Порядок исчисления налога Сумма налога исчисляется кап произведение налоговой ставки и налоговой базы Налоговая база уменьшается

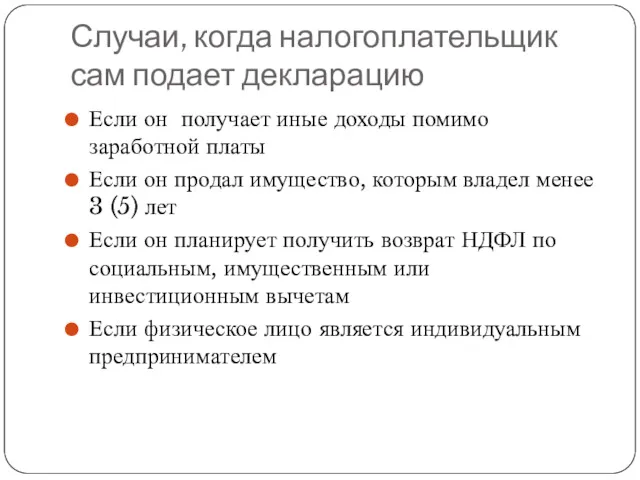

- 125. Случаи, когда налогоплательщик сам подает декларацию Если он получает иные доходы помимо заработной платы Если он

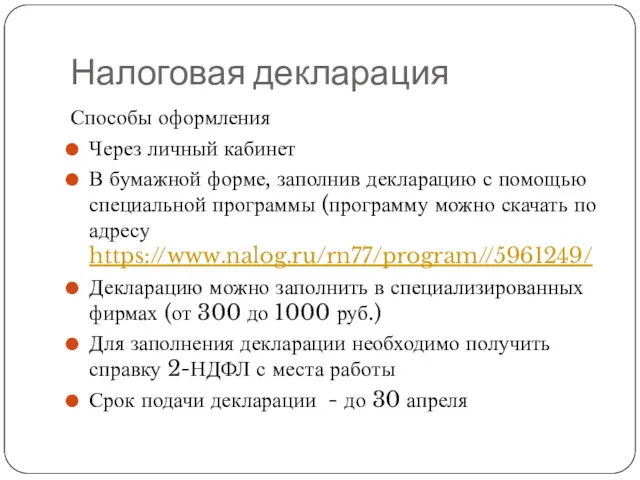

- 126. Налоговая декларация Способы оформления Через личный кабинет В бумажной форме, заполнив декларацию с помощью специальной программы

- 128. Скачать презентацию

Законность и дисциплина в сфере государственного управления

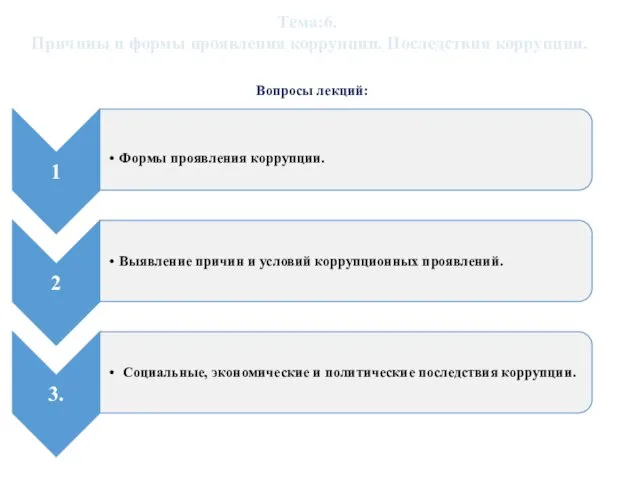

Законность и дисциплина в сфере государственного управления Причины и формы проявления коррупции и их последствия

Причины и формы проявления коррупции и их последствия Особенности регистрации объектов капитального строительства, расположенных на садовых и дачных земельных участках

Особенности регистрации объектов капитального строительства, расположенных на садовых и дачных земельных участках Государственная система стандартизации РФ (лекция 1)

Государственная система стандартизации РФ (лекция 1) Уголовно-исполнительный кодекс Российской Федерации

Уголовно-исполнительный кодекс Российской Федерации Система контролю перетину лінії розмежування

Система контролю перетину лінії розмежування Арбитражные суды

Арбитражные суды Республика Польша. Конституционная история Польши

Республика Польша. Конституционная история Польши Реформа системи надання житлових субсидій населенню

Реформа системи надання житлових субсидій населенню Юридические лица

Юридические лица Право Європейського Союзу

Право Європейського Союзу Регламентация системы должностей муниципальной службы, распределение их по группам

Регламентация системы должностей муниципальной службы, распределение их по группам Formal procedures with different authorities on arrival at the port

Formal procedures with different authorities on arrival at the port Наследственное право

Наследственное право Право и имущественные отношения

Право и имущественные отношения Administratīvi tiesiskās attiecības

Administratīvi tiesiskās attiecības Порядок осуществления контрольно-надзорных мероприятий

Порядок осуществления контрольно-надзорных мероприятий Рынок электронных торговых площадок в России

Рынок электронных торговых площадок в России Предоставление сведений о территории либо зоне

Предоставление сведений о территории либо зоне Конституция - Основной закон страны

Конституция - Основной закон страны Антимонопольное право

Антимонопольное право Правові засади застосування поліцейських заходів

Правові засади застосування поліцейських заходів Органы государственной власти Российской Федерации

Органы государственной власти Российской Федерации Развитие практики применения положений 44-ФЗ и 223-ФЗ судами. Подходы верховного суда РФ к её корректировке

Развитие практики применения положений 44-ФЗ и 223-ФЗ судами. Подходы верховного суда РФ к её корректировке Immunities and privileges of the staff of dm and their family

Immunities and privileges of the staff of dm and their family Procedures directive and the return directive

Procedures directive and the return directive Экспертное сообщество и национальный орган по аккредитации

Экспертное сообщество и национальный орган по аккредитации Гражданское общество и правовое государство

Гражданское общество и правовое государство