Содержание

- 2. План лекции: 1. Понятие, состав и структура бизнес-плана инвестиционного проекта 2. Учет неопределенности и факторов риска

- 3. 1. Понятие, состав и структура бизнес-плана инвестиционного проекта Единой схемы бизнес-плана инвестиционного проекта не существует. Для

- 4. 1. Понятие, состав и структура бизнес-плана инвестиционного проекта Для коммерческих проектов (до 15-ти разделов), основные разделы:

- 5. 1. Понятие, состав и структура бизнес-плана инвестиционного проекта Для проектов с иностранными участниками. Основные разделы БП

- 6. 1. Понятие, состав и структура бизнес-плана инвестиционного проекта Для проектов, представляемых на конкурс для получения господдержки

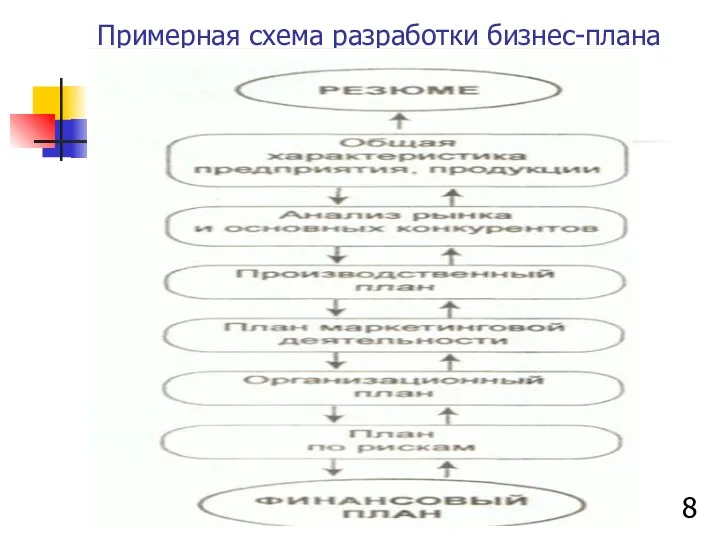

- 7. 1. Понятие, состав и структура бизнес-плана инвестиционного проекта Начинают разработку бизнес плана с содержательного раздела (со

- 8. Примерная схема разработки бизнес-плана

- 9. 2. Учет неопределенности и факторов риска в бизнес плане исследовательского и инновационного проекта В разделе «план

- 10. 2. Учет неопределенности и факторов риска в бизнес плане исследовательского и инновационного проекта Результат качественного анализа

- 11. 2. Учет неопределенности и факторов риска в бизнес плане исследовательского и инновационного проекта При качественном анализе

- 12. 2. Учет неопределенности и факторов риска в бизнес плане исследовательского и инновационного проекта Метод «анализ сценариев»

- 13. 2. Учет неопределенности и факторов риска в бизнес плане исследовательского и инновационного проекта Метод экспертных оценок

- 14. 2. Учет неопределенности и факторов риска в бизнес плане исследовательского и инновационного проекта swot-анализ проводится путем:

- 15. 2. Учет неопределенности и факторов риска в бизнес плане исследовательского и инновационного проекта Методика swot-анализа при

- 16. 2. Учет неопределенности и факторов риска в бизнес плане исследовательского и инновационного проекта При формировании перечня

- 17. 2. Учет неопределенности и факторов риска в бизнес плане исследовательского и инновационного проекта Инвестиционная деятельность в

- 18. 2. Учет неопределенности и факторов риска в бизнес плане исследовательского и инновационного проекта Методика swot-анализа (пример)

- 19. 2. Учет неопределенности и факторов риска в бизнес плане исследовательского и инновационного проекта Возможные направления действия

- 20. 2. Учет неопределенности и факторов риска в бизнес плане исследовательского и инновационного проекта По рискам, попавшим

- 21. 2. Учет неопределенности и факторов риска в бизнес плане исследовательского и инновационного проекта При разработке мероприятий

- 22. 2. Учет неопределенности и факторов риска в бизнес плане исследовательского и инновационного проекта Методика анализа чувствительности

- 23. 3. Виды эффективности инвестиций В настоящее время в России при определении эффективности инвестиционных проектов рекомендована система

- 24. 3. Виды эффективности инвестиций С 1999 года действуют «Методические рекомендации по оценке эффективности инвестиционных проектов», утверждённые

- 25. 3. Виды эффективности инвестиций Следует различать понятия: Эффект и эффективность Абсолютный количественный экономический результат: Прибыль Экономия

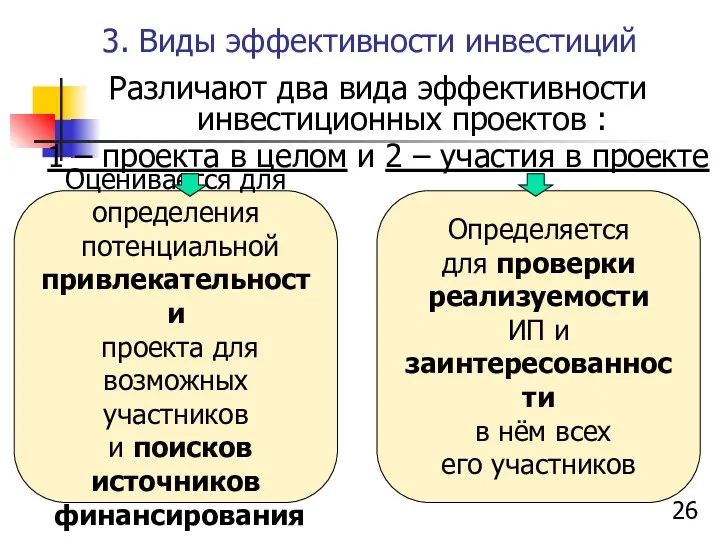

- 26. 3. Виды эффективности инвестиций Различают два вида эффективности инвестиционных проектов : 1 – проекта в целом

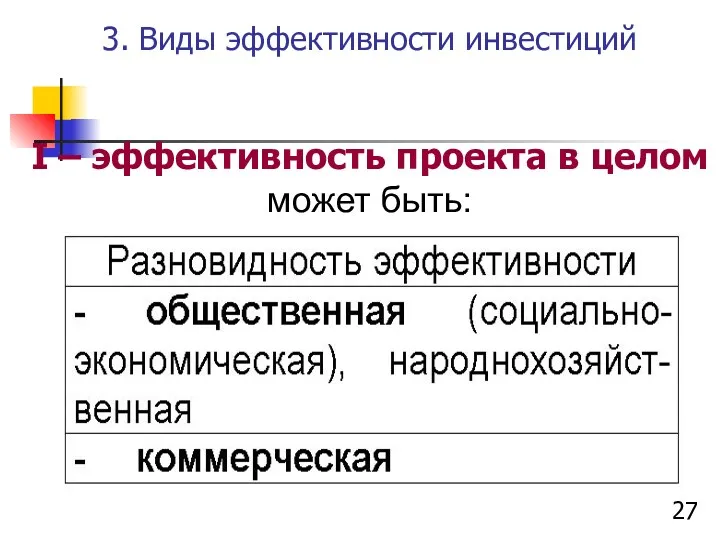

- 27. 3. Виды эффективности инвестиций I – эффективность проекта в целом может быть:

- 28. 3. Виды эффективности инвестиций II– эффективность участия в проекте

- 29. 4. Показатели эффективности инвестиций При расчёте всех видов эффективности МР рекомендуют определять: чистый доход (ЧД, NV);

- 30. 4. Показатели эффективности инвестиций Вышеперечисленные показатели эффективности рассчитываются на основе: определения денежного потока (фm) и построения

- 31. 4. Показатели эффективности инвестиций Расчётный период (Т) разбивается на шаги – отрезки, в пределах которых производится

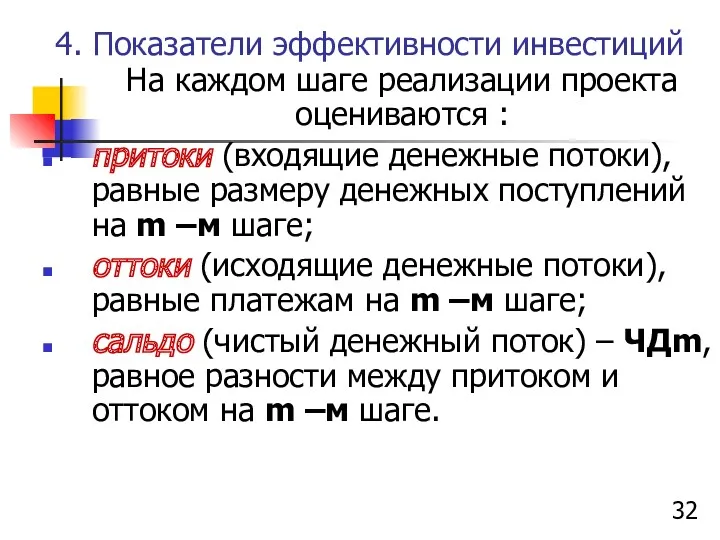

- 32. 4. Показатели эффективности инвестиций На каждом шаге реализации проекта оцениваются : притоки (входящие денежные потоки), равные

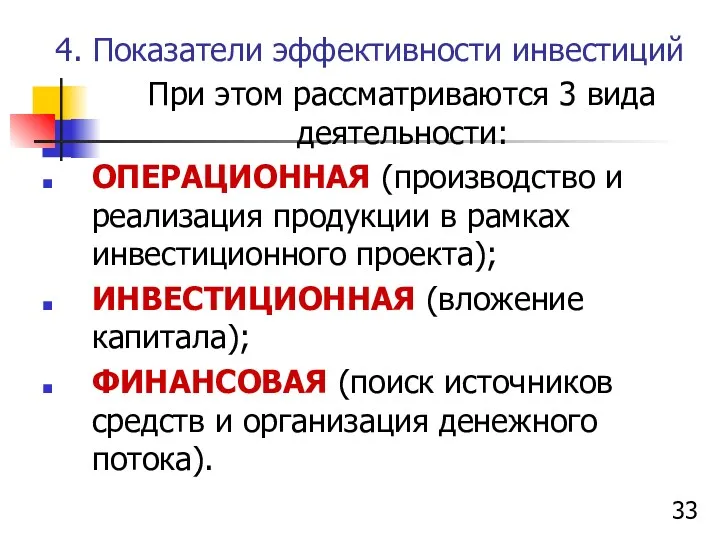

- 33. 4. Показатели эффективности инвестиций При этом рассматриваются 3 вида деятельности: ОПЕРАЦИОННАЯ (производство и реализация продукции в

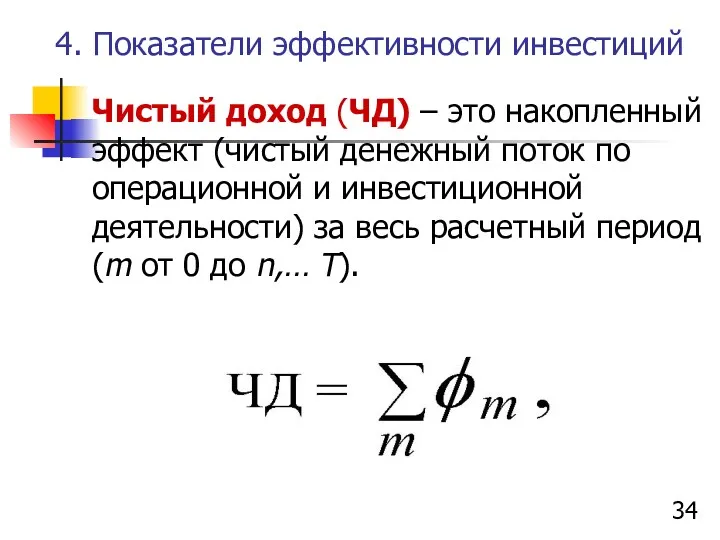

- 34. 4. Показатели эффективности инвестиций Чистый доход (ЧД) – это накопленный эффект (чистый денежный поток по операционной

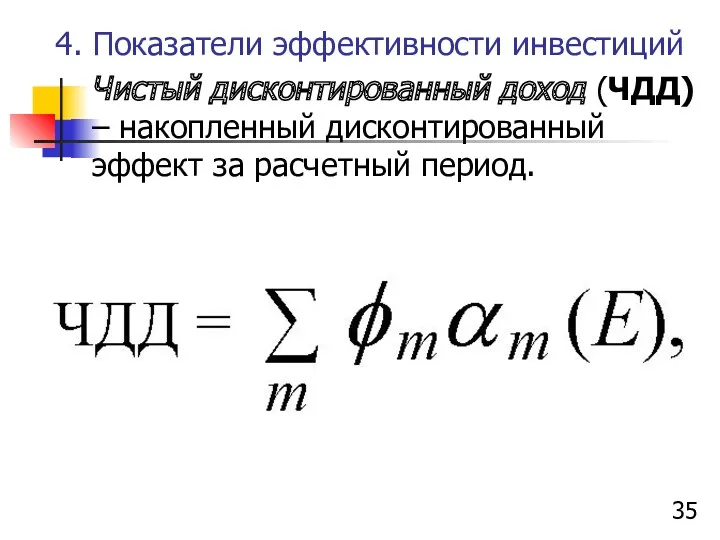

- 35. 4. Показатели эффективности инвестиций Чистый дисконтированный доход (ЧДД) – накопленный дисконтированный эффект за расчетный период.

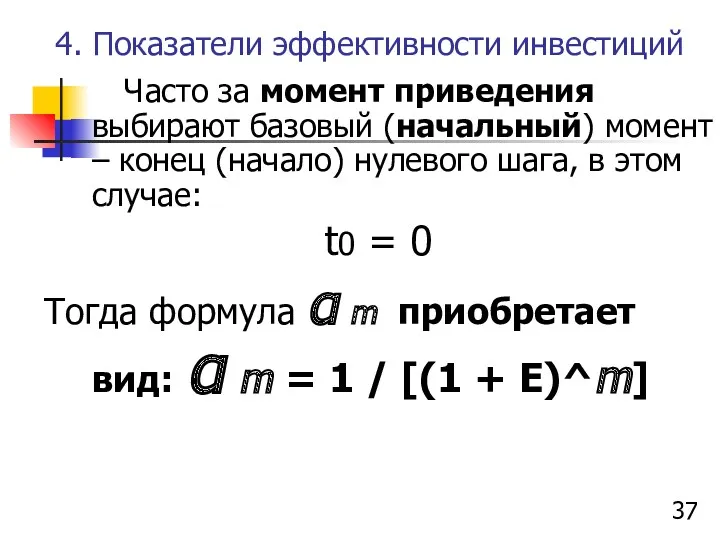

- 36. 4. Показатели эффективности инвестиций где α m – коэффициент дисконтирования (приведения разновременных значений денежных потоков к

- 37. 4. Показатели эффективности инвестиций Часто за момент приведения выбирают базовый (начальный) момент – конец (начало) нулевого

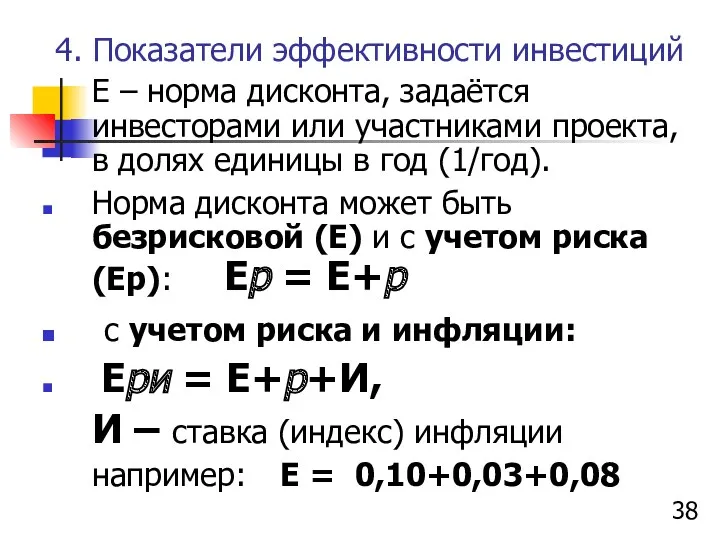

- 38. 4. Показатели эффективности инвестиций Е – норма дисконта, задаётся инвесторами или участниками проекта, в долях единицы

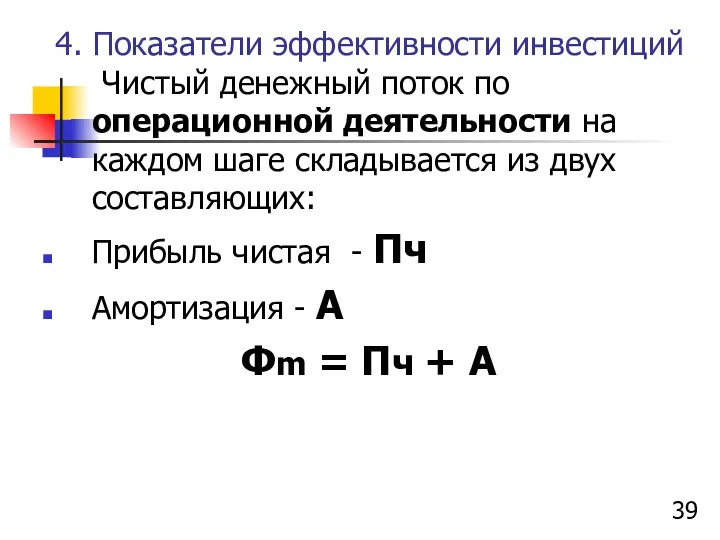

- 39. 4. Показатели эффективности инвестиций Чистый денежный поток по операционной деятельности на каждом шаге складывается из двух

- 40. 4. Показатели эффективности инвестиций Все показатели определяются или рассчитываются на основе построения таблиц денежных потоков. Пример

- 41. 4. Показатели эффективности инвестиций

- 43. Скачать презентацию

Счета доходов

Счета доходов Неравенство в Европе в 1990-2016 годах

Неравенство в Европе в 1990-2016 годах Рыночная система спроса и предложения

Рыночная система спроса и предложения Презентация по теме Зачем нужна биржа

Презентация по теме Зачем нужна биржа Экспо-2017 халықаралық көрмесін өткізетін

Экспо-2017 халықаралық көрмесін өткізетін Выступление генерального директора Россети Центр

Выступление генерального директора Россети Центр Unternehmertum in Belarus

Unternehmertum in Belarus Структурные особенности экономики России

Структурные особенности экономики России Международная торговля. Государственная политика в области международной торговли

Международная торговля. Государственная политика в области международной торговли Основы рыночной экономики. Рынок: его сущность

Основы рыночной экономики. Рынок: его сущность Экономика

Экономика Организационно-правовые формы предприятий. (Лекция 2)

Организационно-правовые формы предприятий. (Лекция 2) Рынок и рыночный механизм. Спрос и предложение. Издержки

Рынок и рыночный механизм. Спрос и предложение. Издержки Норвегия. Уровень жизни в подробностях

Норвегия. Уровень жизни в подробностях Отчёт о результатах деятельности главы и администрации городского округа Новокуйбышевск

Отчёт о результатах деятельности главы и администрации городского округа Новокуйбышевск Глобальные проблемы человечества: энергетическая проблема

Глобальные проблемы человечества: энергетическая проблема Курсовая работа по дисциплине “Экономика организации”

Курсовая работа по дисциплине “Экономика организации” Сегмент упаковки в экономике замкнутого цикла

Сегмент упаковки в экономике замкнутого цикла Спрос, предложение, цена

Спрос, предложение, цена Экономика России в начале XXI века

Экономика России в начале XXI века Информатизация отрасли ЖКХ. (Тема 13)

Информатизация отрасли ЖКХ. (Тема 13) Исследования эффективности солнечной энергетики в Крыму

Исследования эффективности солнечной энергетики в Крыму Туристическое агентство ТУР-ФОРТИНС

Туристическое агентство ТУР-ФОРТИНС Системный анализ в экономике. Технология прикладного системного анализа (ПСА)

Системный анализ в экономике. Технология прикладного системного анализа (ПСА) Основные фонды предприятия

Основные фонды предприятия Стратегия развития железнодорожного транспорта в РФ до 2030 года

Стратегия развития железнодорожного транспорта в РФ до 2030 года Организация стран — экспортёров нефти (OPEC)

Организация стран — экспортёров нефти (OPEC) Рынок образовательных услуг

Рынок образовательных услуг