Содержание

- 2. Монетарная политика и ее цели Монетарная политика является видом стабилизационной политики, которую проводит центральный банк (ЦБ)

- 3. Инструменты монетарной политики Для контроля за предложением денег центральный банк может использовать три основных инструмента: изменение

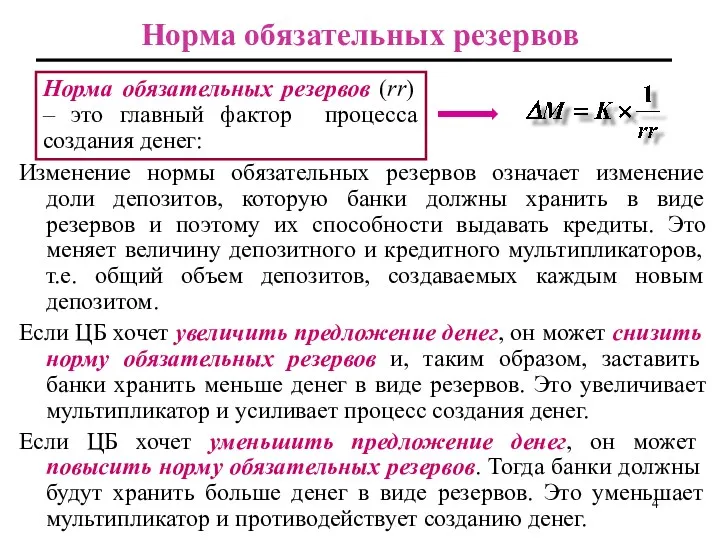

- 4. Норма обязательных резервов Изменение нормы обязательных резервов означает изменение доли депозитов, которую банки должны хранить в

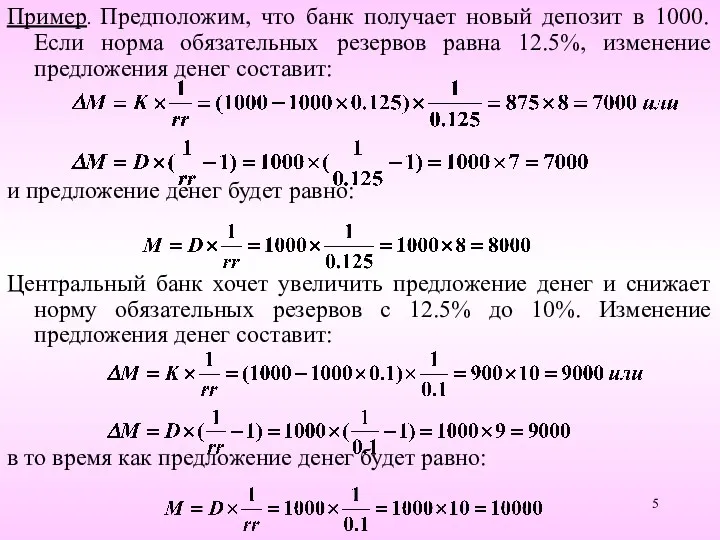

- 5. Пример. Предположим, что банк получает новый депозит в 1000. Если норма обязательных резервов равна 12.5%, изменение

- 6. Учетная ставка процента - это ставка процента, которую коммерческие банки платят по кредитам, полученным у центрального

- 7. Ставка рефинансирования ЦБР в России,%

- 8. Операции на открытом рынке означают покупку и продажу центральным банком государственных ценных бумаг. Этот инструмент наиболее

- 9. Операции на открытом рынке увеличивает объем наличности на руках у населения и/или увеличивает количество денег, которое

- 10. Операции на открытом рынке Если центральный банк покупает и продает государственные облигации коммерческим банкам, то у

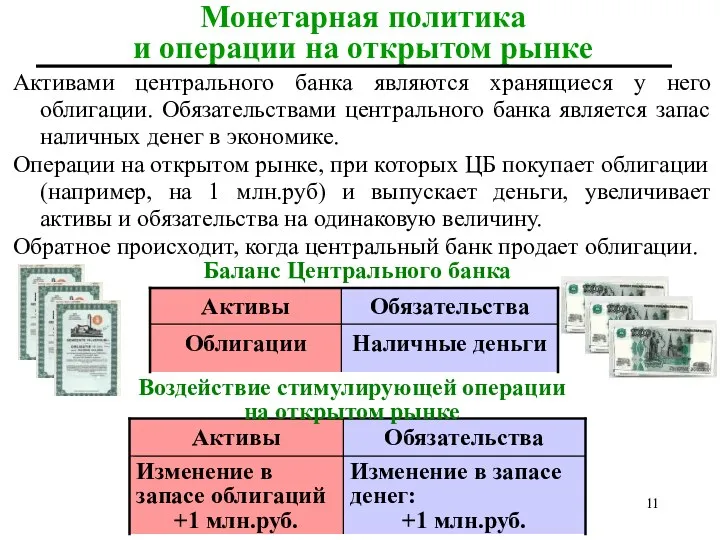

- 11. Активами центрального банка являются хранящиеся у него облигации. Обязательствами центрального банка является запас наличных денег в

- 12. Связующим звеном между денежным рынком и товарным рынком выступает ставка процента. Если в период спада центральный

- 13. Сдерживающая монетарная политика и ставка процента В период бумов (перегревов) центральный банк старается «охладить» перегретую экономику

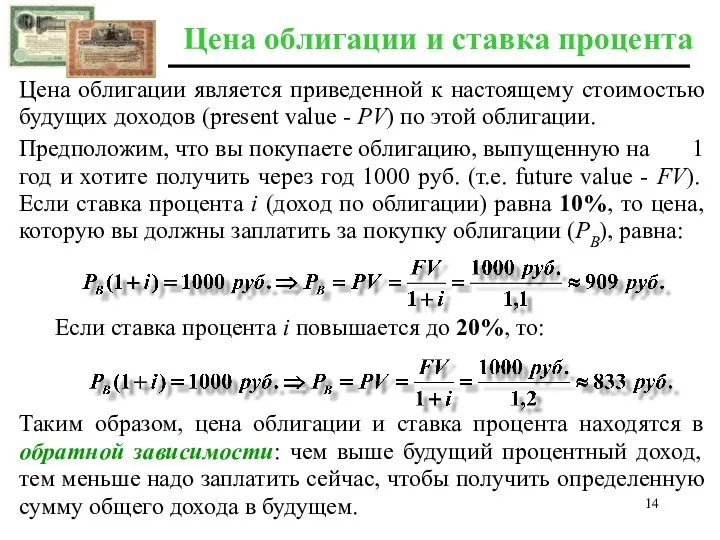

- 14. Цена облигации и ставка процента Цена облигации является приведенной к настоящему стоимостью будущих доходов (present value

- 15. Эквивалентно Ставка процента и цена облигации Таким образом, ставка процента находится в обратной зависимости с ценой

- 16. Цена облигации как дисконтированная сумма будущих доходов Цена облигации, имеющей срок погашения (выпущенной на t лет)

- 17. Теория предпочтения ликвидности Предложена Дж.М.Кейнсом, который: добавил к трансакционному мотиву спроса на деньги спекулятивный мотив и

- 18. Теория предпочтения ликвидности Кейнс рассматривал спрос на деньги как спрос на “реальные денежные балансы” (M/P)D, который

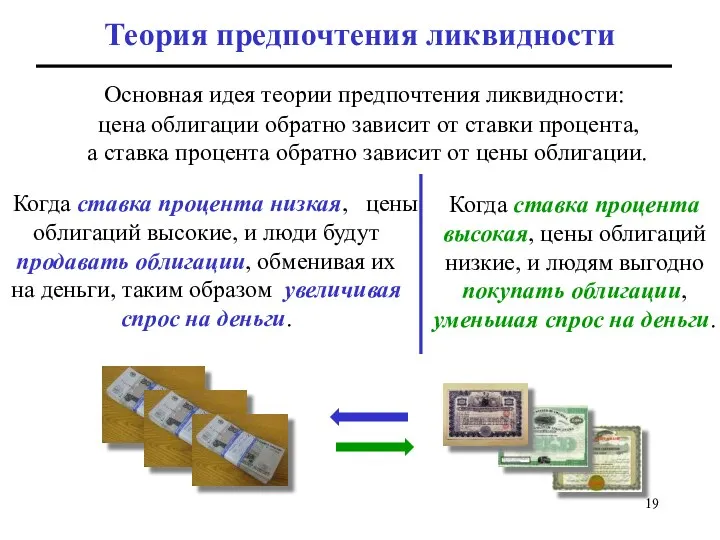

- 19. Теория предпочтения ликвидности Основная идея теории предпочтения ликвидности: цена облигации обратно зависит от ставки процента, а

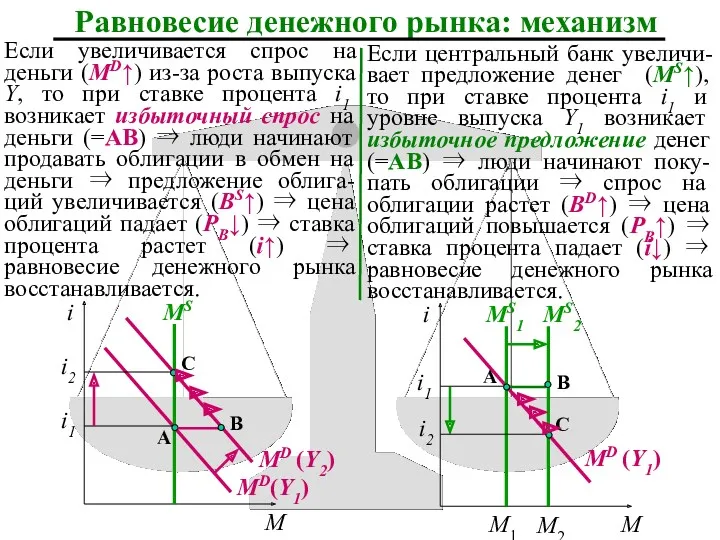

- 20. Равновесие денежного рынка: механизм B B Если увеличивается спрос на деньги (MD↑) из-за роста выпуска Y,

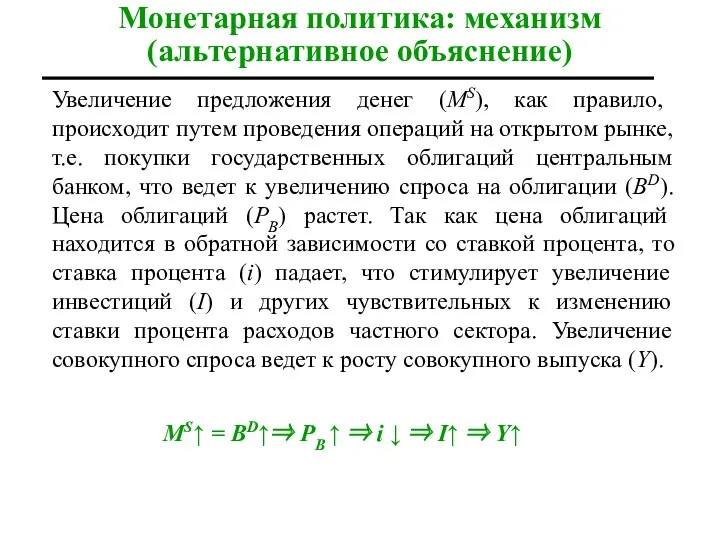

- 21. Монетарная политика: механизм (альтернативное объяснение) Увеличение предложения денег (MS), как правило, происходит путем проведения операций на

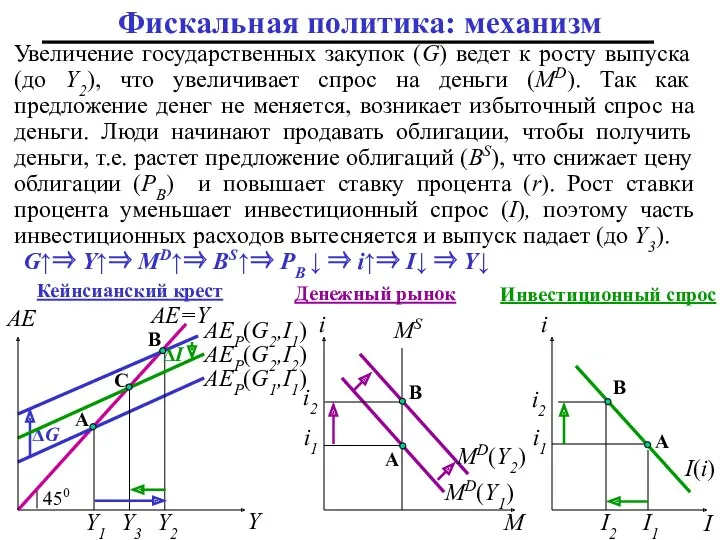

- 22. Увеличение государственных закупок (G) ведет к росту выпуска (до Y2), что увеличивает спрос на деньги (MD).

- 23. Фискальная политика: механизм (альтернативное объяснение) Увеличение государственных закупок (G), как правило, финансируется займом у населения (т.e.

- 24. Проблемы монетарной политики Внешний лаг Многоступенчатость и длительность механизма денежной трансмиссии Возможность инфляционного давления Наличие побочных

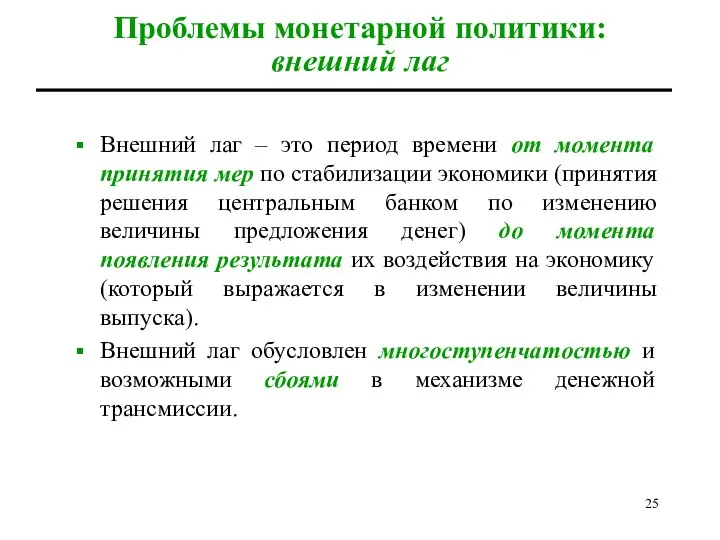

- 25. Проблемы монетарной политики: внешний лаг Внешний лаг – это период времени от момента принятия мер по

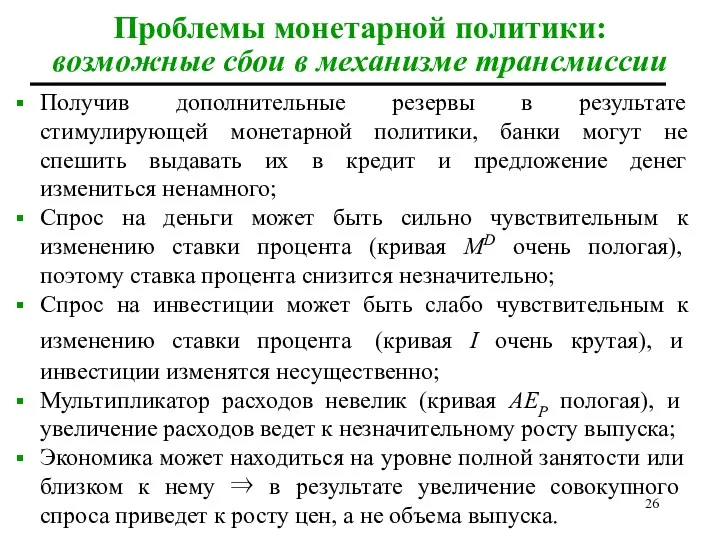

- 26. Проблемы монетарной политики: возможные сбои в механизме трансмиссии Получив дополнительные резервы в результате стимулирующей монетарной политики,

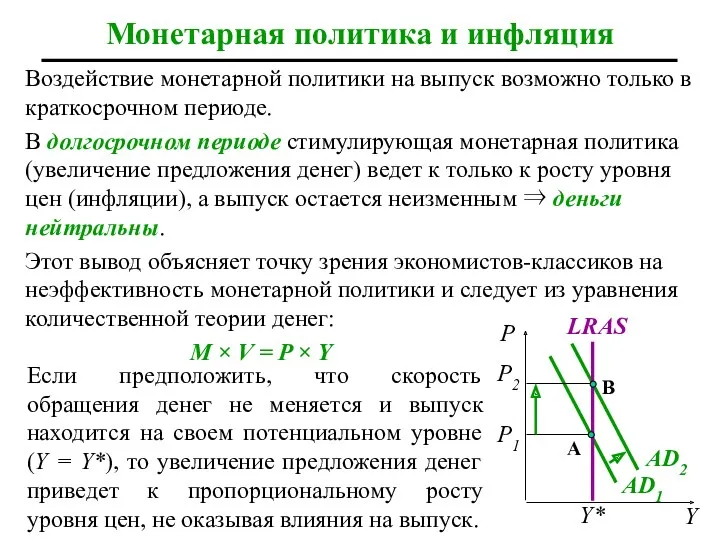

- 27. Монетарная политика и инфляция Воздействие монетарной политики на выпуск возможно только в краткосрочном периоде. В долгосрочном

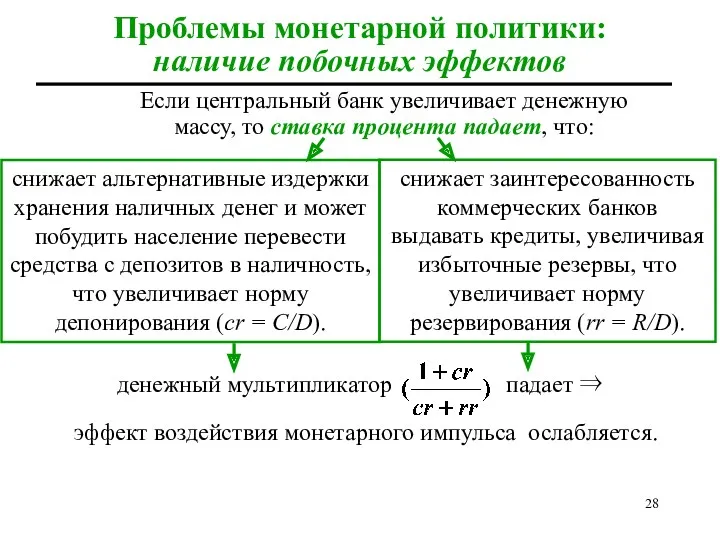

- 28. Проблемы монетарной политики: наличие побочных эффектов снижает альтернативные издержки хранения наличных денег и может побудить население

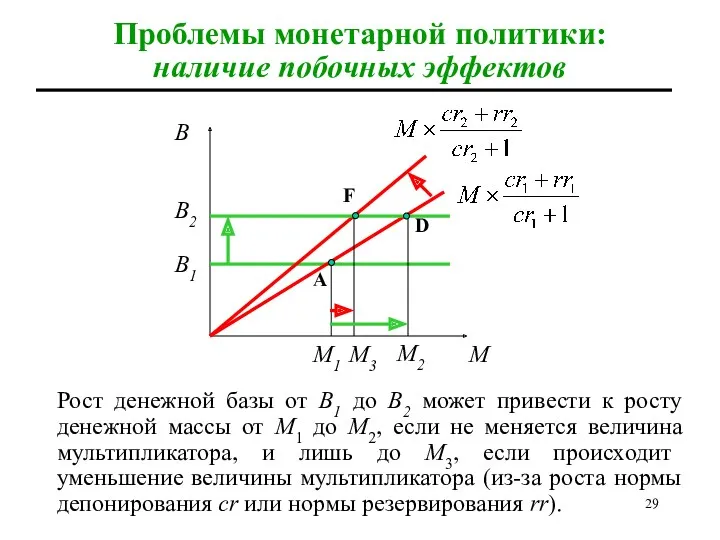

- 29. Проблемы монетарной политики: наличие побочных эффектов Рост денежной базы от B1 до B2 может привести к

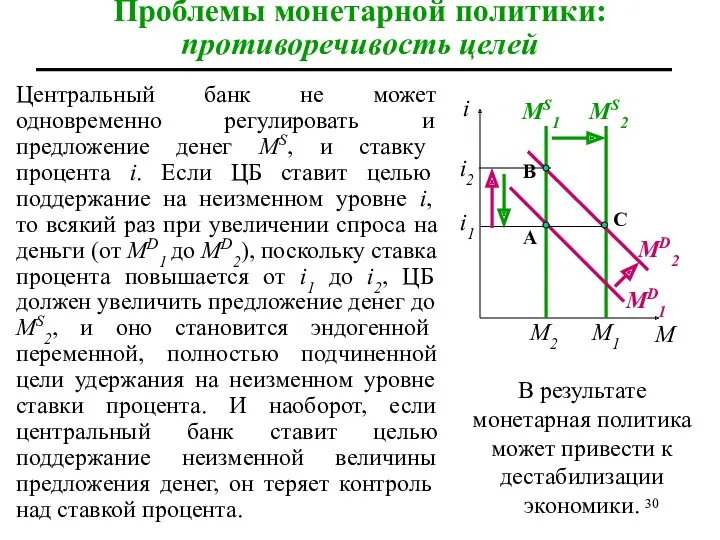

- 30. А Проблемы монетарной политики: противоречивость целей Центральный банк не может одновременно регулировать и предложение денег МS,

- 31. Проблема независимости Центрального банка Центральный банк не может проводить независимую политику и предложение денег превращается в

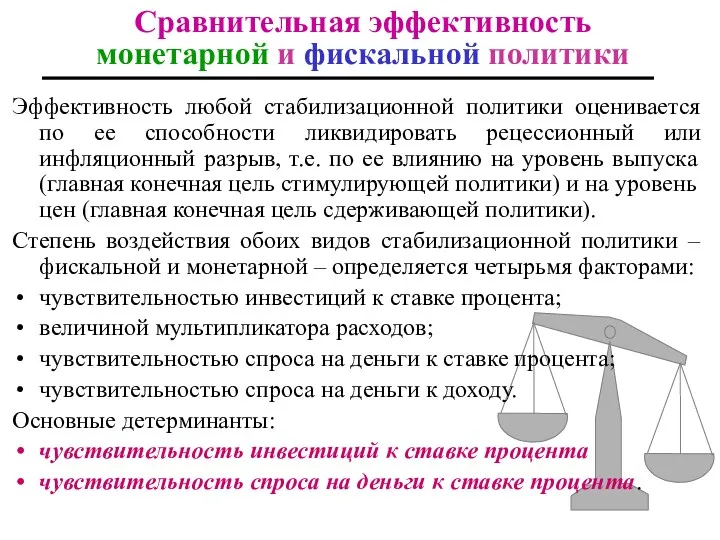

- 32. Сравнительная эффективность монетарной и фискальной политики Эффективность любой стабилизационной политики оценивается по ее способности ликвидировать рецессионный

- 33. Сравнительная эффективность монетарной и фискальной политики

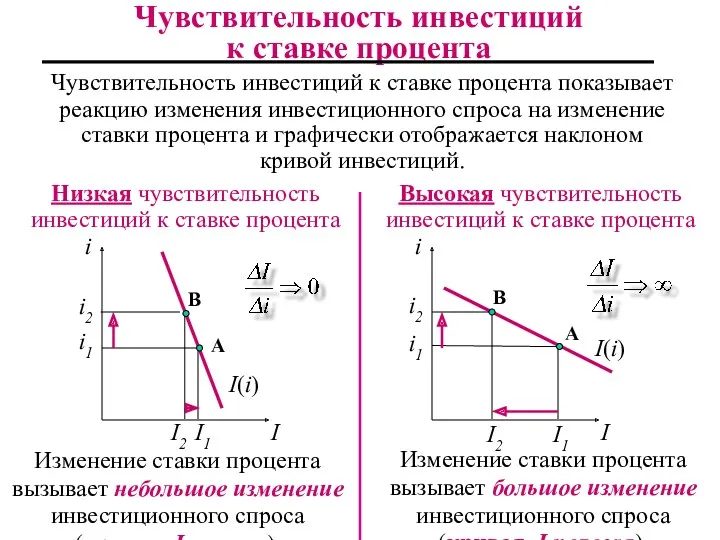

- 34. Чувствительность инвестиций к ставке процента Чувствительность инвестиций к ставке процента показывает реакцию изменения инвестиционного спроса на

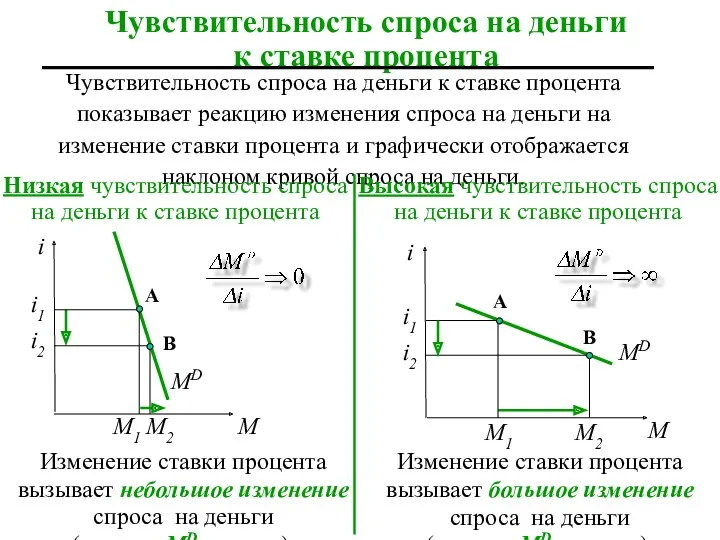

- 35. Чувствительность спроса на деньги к ставке процента Чувствительность спроса на деньги к ставке процента показывает реакцию

- 37. Скачать презентацию

Экономические аспекты глобальных проблем мирового хозяйства

Экономические аспекты глобальных проблем мирового хозяйства Контрактные отношения. Продолжение

Контрактные отношения. Продолжение Конкуренция. Понятие. Функции. Последствия. Типы. Методы

Конкуренция. Понятие. Функции. Последствия. Типы. Методы Банкрутство, як інструмент антикризового управління

Банкрутство, як інструмент антикризового управління Анализ рентабельности ОАО Бабушкина крынка

Анализ рентабельности ОАО Бабушкина крынка Организация предпринимательских сделок. Лекция 7

Организация предпринимательских сделок. Лекция 7 Рыночные взаимодействия в условиях несовершенной конкуренции. (Тема 4)

Рыночные взаимодействия в условиях несовершенной конкуренции. (Тема 4) Предмет, метод и задачи курса СНС. Система национальных счетов (СНС) – макростатистическая модель рыночной экономики

Предмет, метод и задачи курса СНС. Система национальных счетов (СНС) – макростатистическая модель рыночной экономики Особливості та шляхи детінізації економіки України

Особливості та шляхи детінізації економіки України Экономика США

Экономика США Макроэкономическая политика и совокупный спрос в открытой экономике. Тема 11

Макроэкономическая политика и совокупный спрос в открытой экономике. Тема 11 Сегментация рынка

Сегментация рынка Понятие, факторы и угрозы экономической безопасности

Понятие, факторы и угрозы экономической безопасности Новый этаап в развитии Российской Федерации

Новый этаап в развитии Российской Федерации Макроэкономика. Совокупный спрос и предложение

Макроэкономика. Совокупный спрос и предложение Всемирные (международные) экономические отношения

Всемирные (международные) экономические отношения Механизм формирования внешнеторговых цен. Задачи внешнеторговой политики. (Тема 6)

Механизм формирования внешнеторговых цен. Задачи внешнеторговой политики. (Тема 6) Особенности рекреационных ресурсов для развития пляжного туризма в Южной Азии

Особенности рекреационных ресурсов для развития пляжного туризма в Южной Азии Стратегия экономического развития Санкт‑Петербурга на период до 2030 года

Стратегия экономического развития Санкт‑Петербурга на период до 2030 года Classical economy

Classical economy Теоретические аспекты формирования бизнес-моделей предприятия

Теоретические аспекты формирования бизнес-моделей предприятия Сегментация рынка при управлении территорией

Сегментация рынка при управлении территорией Экономика родного края

Экономика родного края Основы бизнес-планирования

Основы бизнес-планирования Фотографія робочого часу

Фотографія робочого часу Ценообразование и государственное регулирование цен. (Лекция 4)

Ценообразование и государственное регулирование цен. (Лекция 4) Экономический рост и развитие. Понятие ВВП

Экономический рост и развитие. Понятие ВВП Urbanizacja

Urbanizacja