Содержание

- 2. НАЛОГОВАЯ ПОЛИТИКА Система мероприятий государства в области налогообложения, которая строится с учетом компромисса интересов государства и

- 3. Фиска́льная (налогово-бюдже́тная)— правительственная политика, один из основных методов вмешательства государства в экономику с целью обеспечения стабильной

- 4. Денежно-кредитная (монетарная) политика — это политика государства, воздействующая на количество денег в обращении с целью обеспечения

- 5. ЗАДАНИЕ №1 Сгруппируйте перечисленные слова по признаку их связи с понятиями «фискальная» и «монетарная» политика. Банковский

- 6. ОТВЕТ. «монетарная» - банковский резерв, инфляция, денежная масса, коммерческий банк, кредит. «фискальная» - социальный налог, государственный

- 7. Резиденты – граждане, живущие на территории РФ более 183 дней в году непрерывно( неограниченная налоговая повинность).

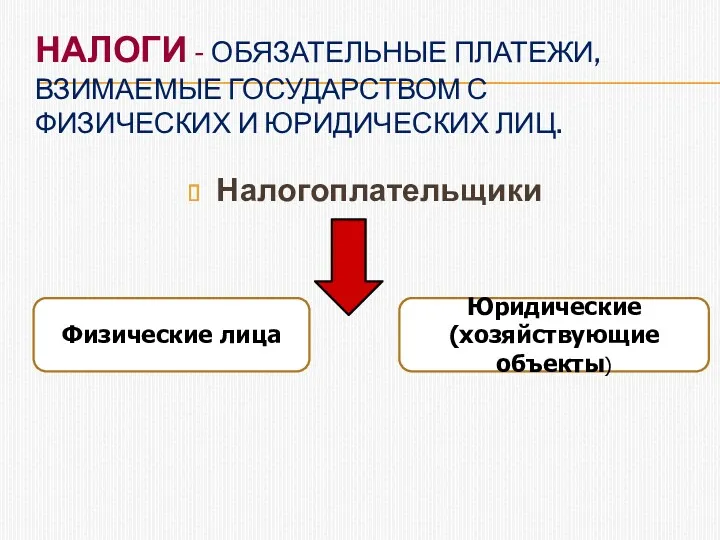

- 8. НАЛОГИ - ОБЯЗАТЕЛЬНЫЕ ПЛАТЕЖИ, ВЗИМАЕМЫЕ ГОСУДАРСТВОМ С ФИЗИЧЕСКИХ И ЮРИДИЧЕСКИХ ЛИЦ. Налогоплательщики Физические лица Юридические(хозяйствующие объекты)

- 9. ТРИ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ Пропорциональный налог – сумма налога пропорциональна доходам работников Регрессивный налог – налог тем

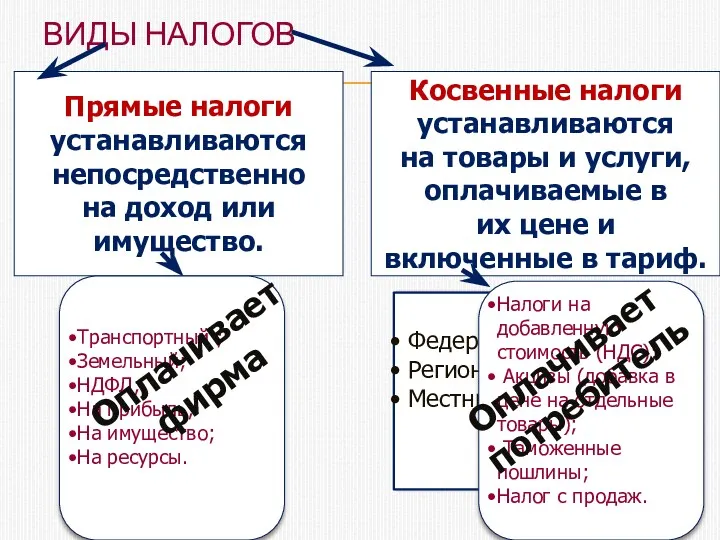

- 10. Федеральные; Региональные; Местные. Налоговый кодекс РФ 2000 г. ВИДЫ НАЛОГОВ Оплачивает потребитель Оплачивает фирма

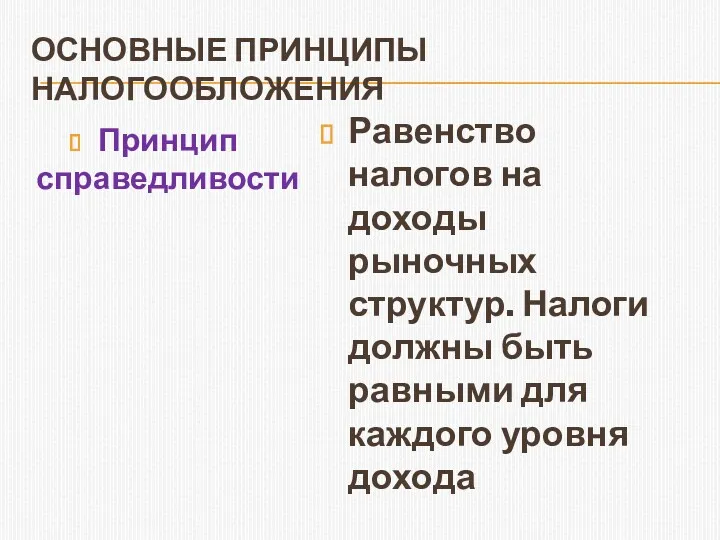

- 11. ОСНОВНЫЕ ПРИНЦИПЫ НАЛОГООБЛОЖЕНИЯ Принцип справедливости Равенство налогов на доходы рыночных структур. Налоги должны быть равными для

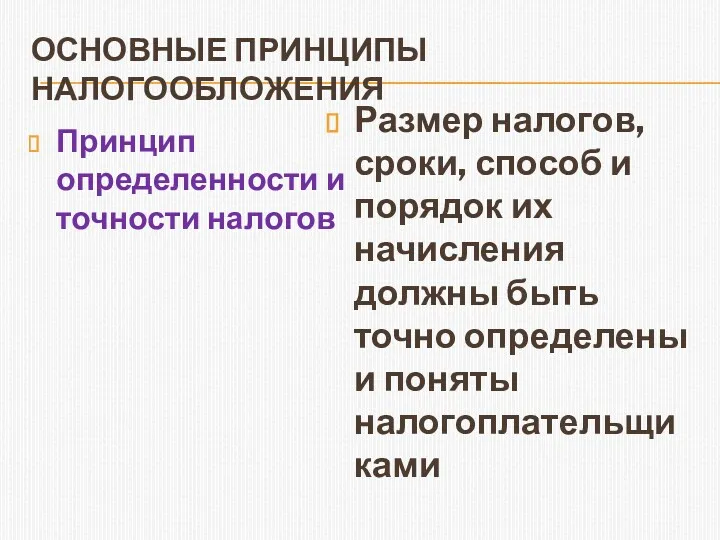

- 12. ОСНОВНЫЕ ПРИНЦИПЫ НАЛОГООБЛОЖЕНИЯ Принцип определенности и точности налогов Размер налогов, сроки, способ и порядок их начисления

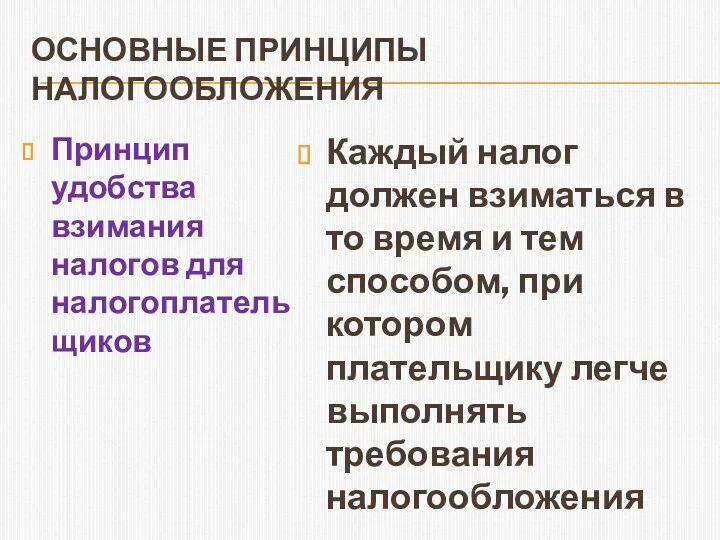

- 13. ОСНОВНЫЕ ПРИНЦИПЫ НАЛОГООБЛОЖЕНИЯ Принцип удобства взимания налогов для налогоплательщиков Каждый налог должен взиматься в то время

- 14. ОСНОВНЫЕ ПРИНЦИПЫ НАЛОГООБЛОЖЕНИЯ Принцип экономичности (эффективности) Тяжесть налогообложения не должна подрывать возможность продолжать производство и лишать

- 15. ОСНОВНЫЕ ПРИНЦИПЫ НАЛОГООБЛОЖЕНИЯ Принцип обязательности Неизбежность осуществления платежа

- 16. ФУНКЦИИ НАЛОГОВ: фискальная (формируется доходная часть бюджета); регулирующая (стимулирование или сдерживание темпов производства); распределительная (распределение результатов

- 17. ФУНКЦИИ НАЛОГОВ: Социально-воспитательная ( сдерживание потребления вредных для здоровья продуктов путем установления на них повышенных налогов)

- 18. Ставка Выплата Кривая Лаффера: чем выше налог, тем меньше доход государства – max. 59%

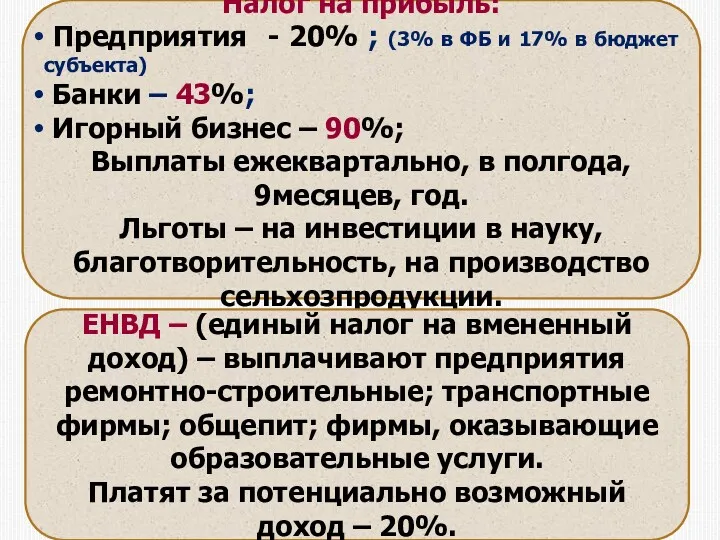

- 19. Налог на прибыль: Предприятия - 20% ; (3% в ФБ и 17% в бюджет субъекта) Банки

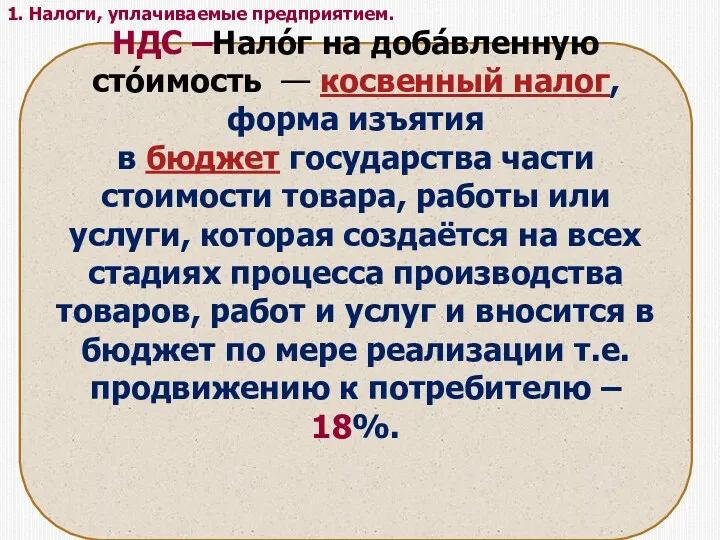

- 20. 1. Налоги, уплачиваемые предприятием. НДС –Нало́г на доба́вленную сто́имость — косвенный налог, форма изъятия в бюджет

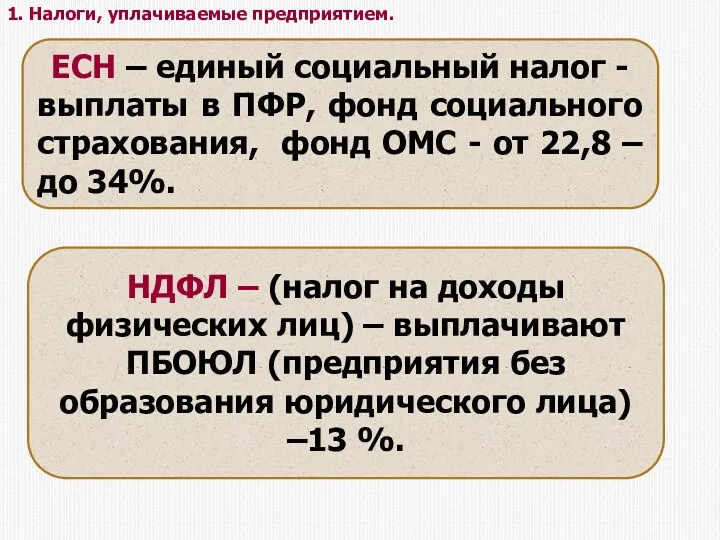

- 21. 1. Налоги, уплачиваемые предприятием. ЕСН – единый социальный налог - выплаты в ПФР, фонд социального страхования,

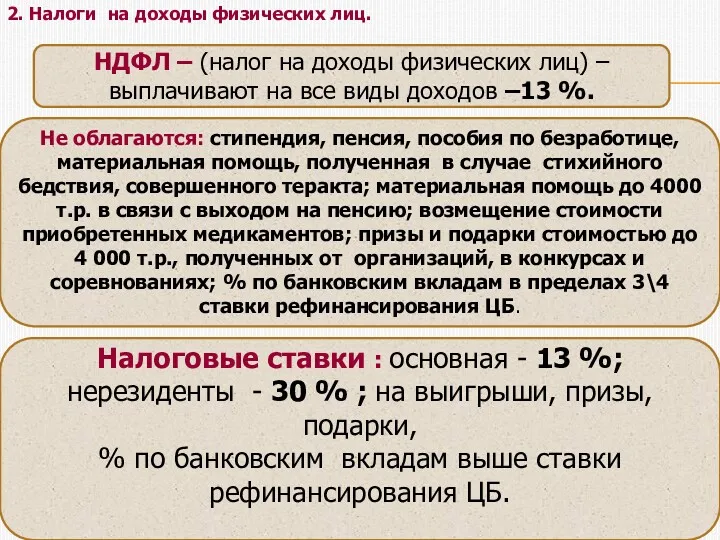

- 22. 2. Налоги на доходы физических лиц. НДФЛ – (налог на доходы физических лиц) – выплачивают на

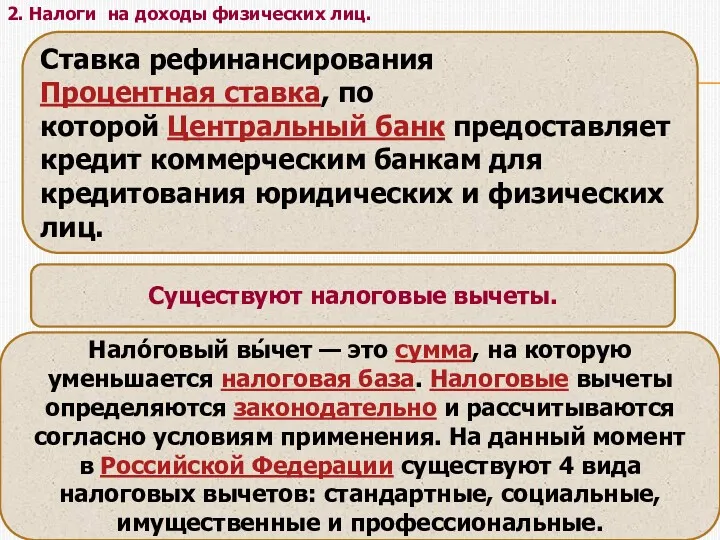

- 23. 2. Налоги на доходы физических лиц. Ставка рефинансирования Процентная ставка, по которой Центральный банк предоставляет кредит

- 24. Система налогообложения всегда формируется как компромисс между интересами различных слоев общества и интересами страны в целом.

- 25. ПОНЯТИЯ Налоговая ставка – величина налоговых отчислений на единицу измерения налоговой системы Порядок и сроки уплаты

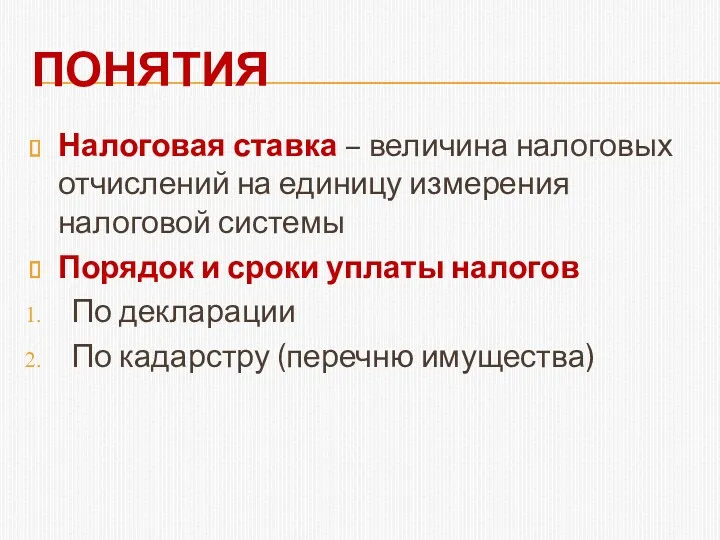

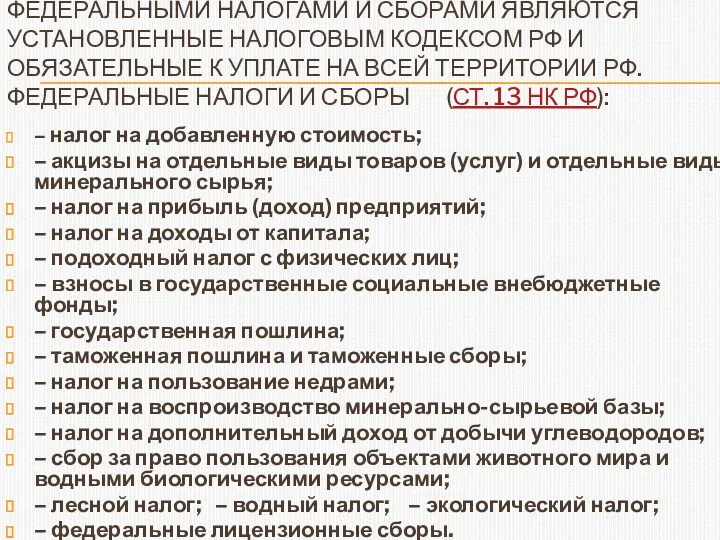

- 26. ФЕДЕРАЛЬНЫМИ НАЛОГАМИ И СБОРАМИ ЯВЛЯЮТСЯ УСТАНОВЛЕННЫЕ НАЛОГОВЫМ КОДЕКСОМ РФ И ОБЯЗАТЕЛЬНЫЕ К УПЛАТЕ НА ВСЕЙ ТЕРРИТОРИИ

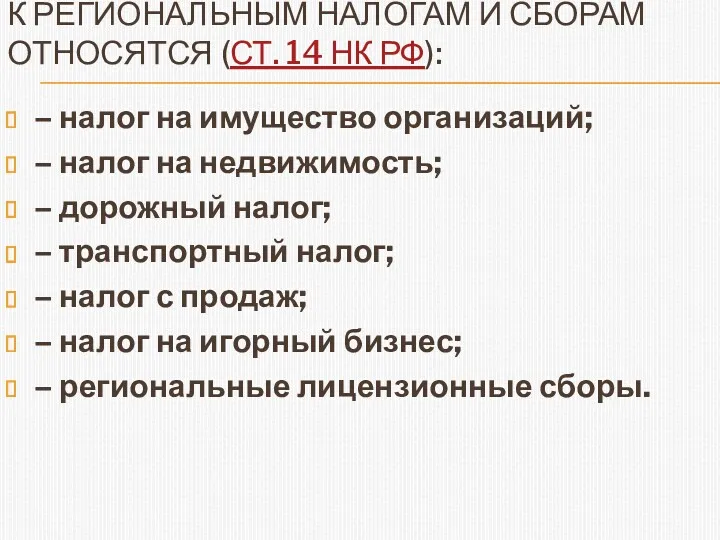

- 27. К РЕГИОНАЛЬНЫМ НАЛОГАМ И СБОРАМ ОТНОСЯТСЯ (СТ. 14 НК РФ): – налог на имущество организаций; –

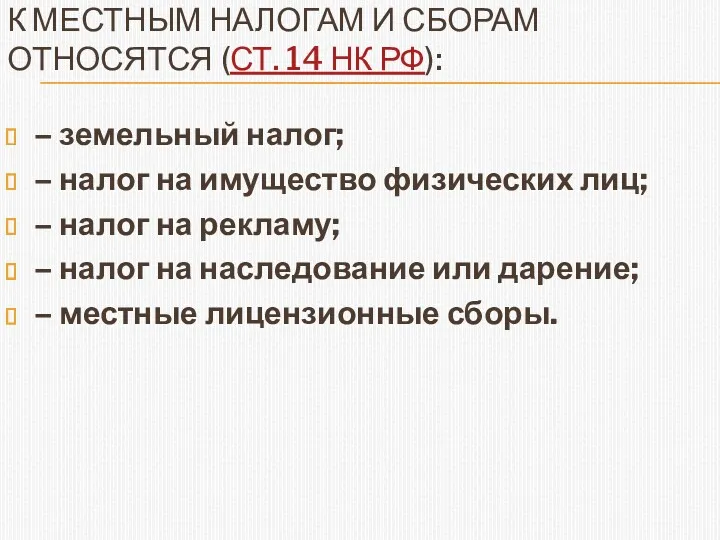

- 28. К МЕСТНЫМ НАЛОГАМ И СБОРАМ ОТНОСЯТСЯ (СТ. 14 НК РФ): – земельный налог; – налог на

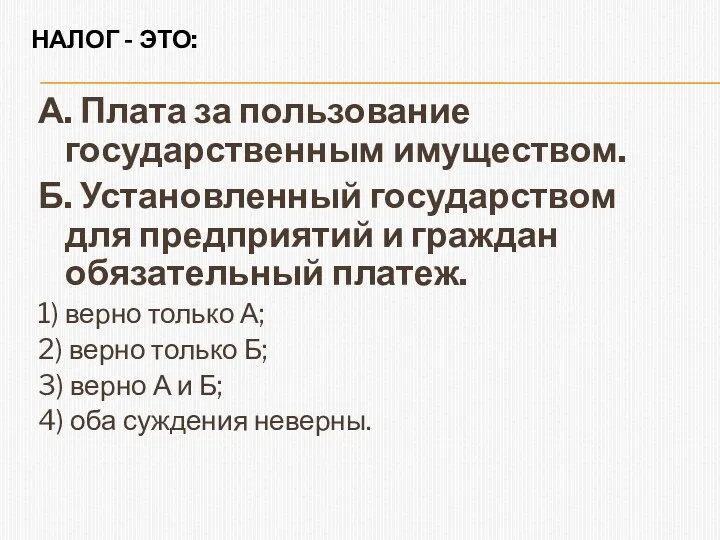

- 29. НАЛОГ - ЭТО: А. Плата за пользование государственным имуществом. Б. Установленный государством для предприятий и граждан

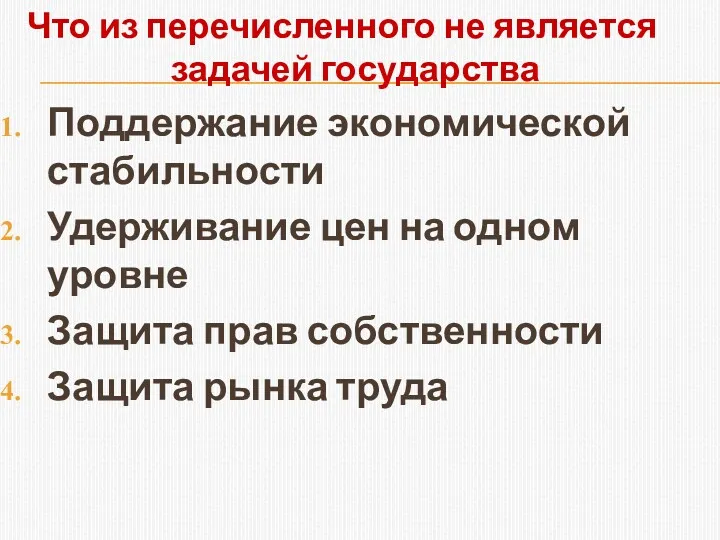

- 30. Что из перечисленного не является задачей государства Поддержание экономической стабильности Удерживание цен на одном уровне Защита

- 31. Почему школьное образование и услуги районных поликлиник в России являются общественным благом? 1. Частные владельцы не

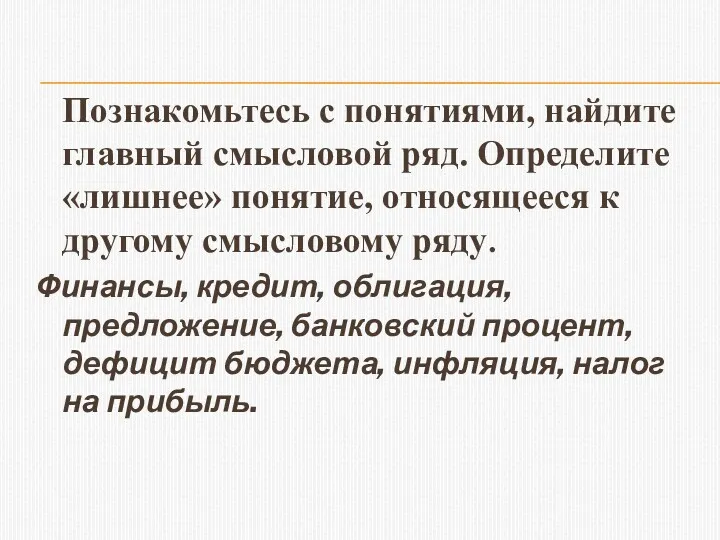

- 32. Познакомьтесь с понятиями, найдите главный смысловой ряд. Определите «лишнее» понятие, относящееся к другому смысловому ряду. Финансы,

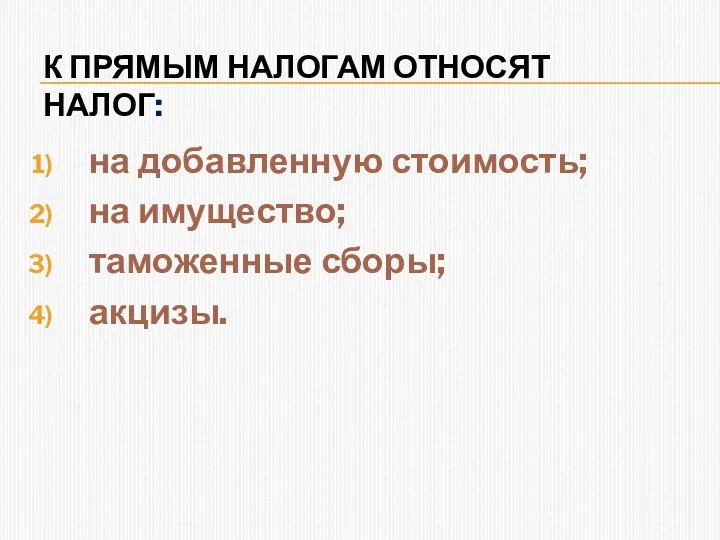

- 33. К ПРЯМЫМ НАЛОГАМ ОТНОСЯТ НАЛОГ: на добавленную стоимость; на имущество; таможенные сборы; акцизы.

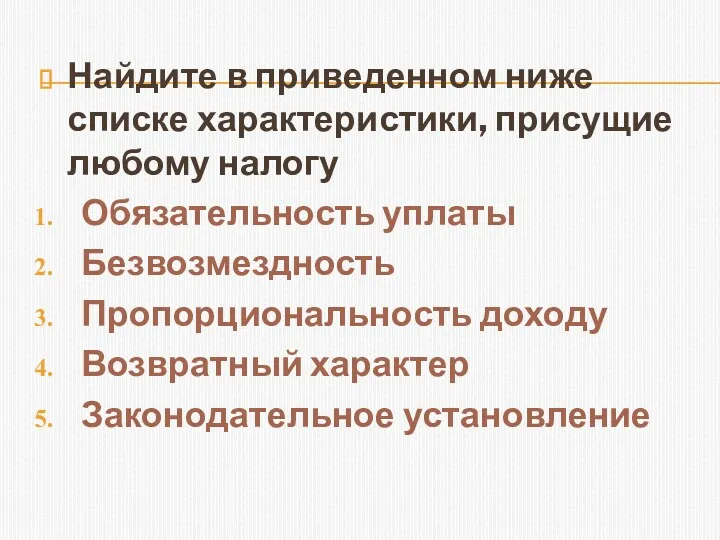

- 34. Найдите в приведенном ниже списке характеристики, присущие любому налогу Обязательность уплаты Безвозмездность Пропорциональность доходу Возвратный характер

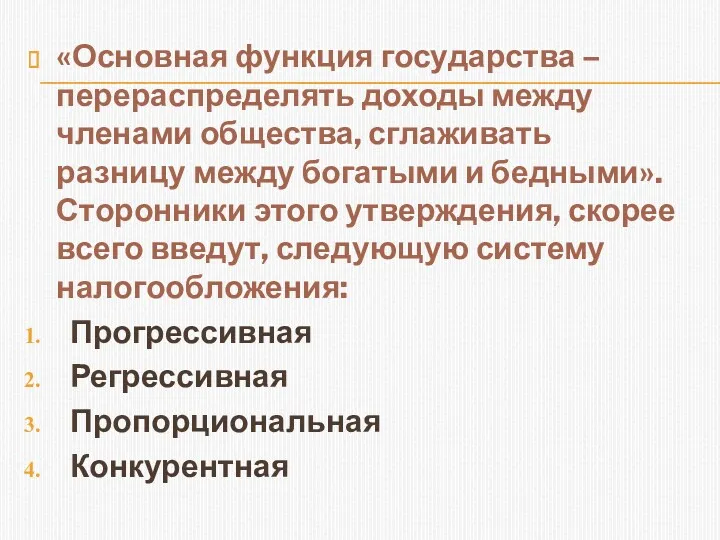

- 35. «Основная функция государства – перераспределять доходы между членами общества, сглаживать разницу между богатыми и бедными». Сторонники

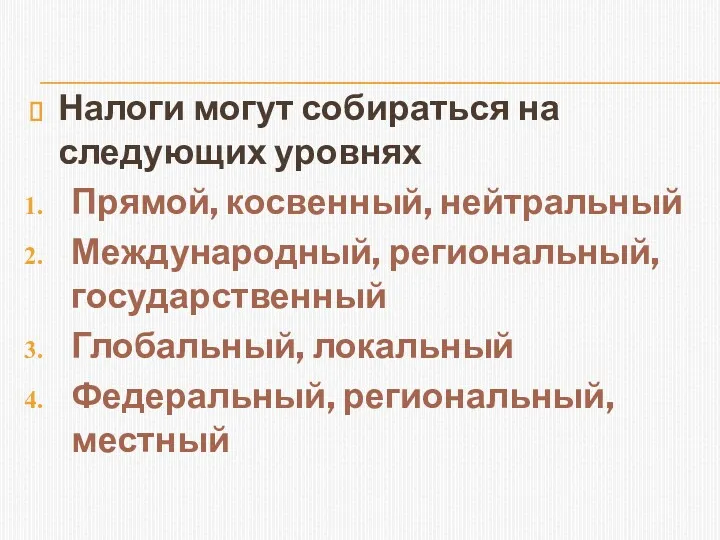

- 36. Налоги могут собираться на следующих уровнях Прямой, косвенный, нейтральный Международный, региональный, государственный Глобальный, локальный Федеральный, региональный,

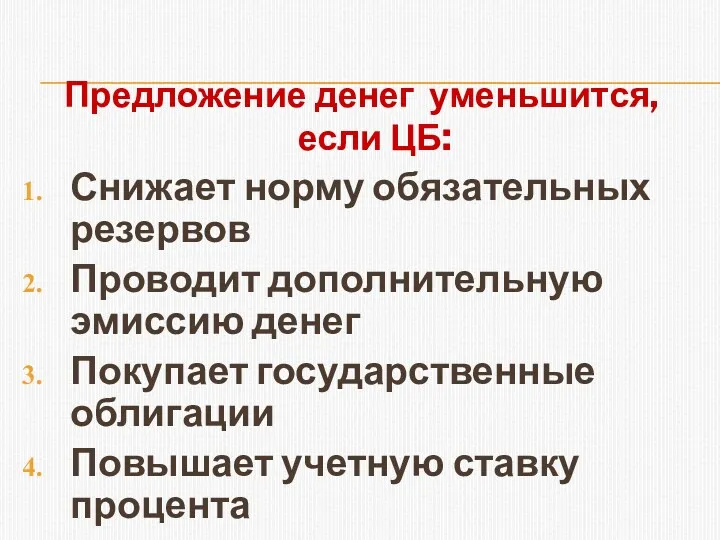

- 37. Предложение денег уменьшится, если ЦБ: Снижает норму обязательных резервов Проводит дополнительную эмиссию денег Покупает государственные облигации

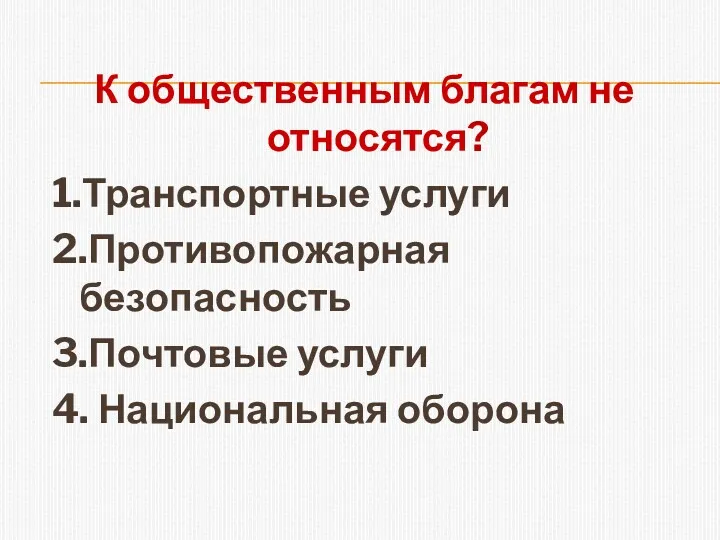

- 38. К общественным благам не относятся? 1.Транспортные услуги 2.Противопожарная безопасность 3.Почтовые услуги 4. Национальная оборона

- 39. развернутый план по теме «Роль государства в рыночной экономике».

- 40. 1) Государство как субъект хозяйственной деятельности. / Государство – участник социально регулируемого рыночного хозяйства. 2) Причины

- 42. Скачать презентацию

Рынок лимонов: неопределенность качества и рыночный механизм

Рынок лимонов: неопределенность качества и рыночный механизм Международное правовое регулирование экономических споров (МПРЭС). Лекция 5.1

Международное правовое регулирование экономических споров (МПРЭС). Лекция 5.1 Анализ рынка жилищного строительства Астаны 2009-2016

Анализ рынка жилищного строительства Астаны 2009-2016 Жұмыссыздықтың түрлері мен негізгі себептері және оны төмендегі мемлекеттің іс-әрекеті

Жұмыссыздықтың түрлері мен негізгі себептері және оны төмендегі мемлекеттің іс-әрекеті Қазақстан статистикасын реформалау

Қазақстан статистикасын реформалау Введение в дисциплину Прикладная экономика

Введение в дисциплину Прикладная экономика Экономическая теория. Формы общественного хозяйства

Экономическая теория. Формы общественного хозяйства Производная и её применение в экономике

Производная и её применение в экономике Прямое действие международных договоров системы ВТО (всемирная торговая организация) в России

Прямое действие международных договоров системы ВТО (всемирная торговая организация) в России Диагностика Орловской области. Население, экономика, социальная сфера, бюджет

Диагностика Орловской области. Население, экономика, социальная сфера, бюджет Теория экономического анализа

Теория экономического анализа Рынки факторов производства и их специфика

Рынки факторов производства и их специфика Организация производства на предприятии

Организация производства на предприятии Таможенные платежи

Таможенные платежи Форма хозяйствования. Натуральное и товарное производство

Форма хозяйствования. Натуральное и товарное производство Государственное регулирование экономики, её сущность

Государственное регулирование экономики, её сущность 10 крупных российских банков

10 крупных российских банков Публічне акціонерне товариство Укргідроенерго

Публічне акціонерне товариство Укргідроенерго Macroeconomic indicators in the system of national accounts. Topic 2

Macroeconomic indicators in the system of national accounts. Topic 2 Комплексное предложение по внедрению космических технологий в АПК Казахстана

Комплексное предложение по внедрению космических технологий в АПК Казахстана Стандартизация в Сингапуре

Стандартизация в Сингапуре Сущность инноваций и инновационной экономики

Сущность инноваций и инновационной экономики Основы экономики. Экономическая теория

Основы экономики. Экономическая теория Ценовая дискриминация

Ценовая дискриминация Становление рыночной экономики в России

Становление рыночной экономики в России Lecture 8. Basics of time series. Forecasting

Lecture 8. Basics of time series. Forecasting KPI - Key Performance Indicator (Ключевой показатель эффективности)

KPI - Key Performance Indicator (Ключевой показатель эффективности) Ընդհանուր պատկերացումներ տնտեսության մասին

Ընդհանուր պատկերացումներ տնտեսության մասին