Содержание

- 2. БЛОК 1. МЕЖДУНАРОДНЫЕ И ЛОКАЛЬНЫЕ ТЕНДЕНЦИИ ДЕОФШОРИЗАЦИИ WWW.ICF.UA

- 3. ТЕНДЕНЦИИ НАЛОГОВОГО ПЛАНИРОВАНИЯ WWW.ICF.UA ВЛИЯНИЕ СОБЫТИЙ НА СИТУАЦИЮ В УКРАИНЕ Достаточно серьёзно влияют на украинское налоговое

- 4. WWW.ICF.UA ТЕНДЕНЦИИ НАЛОГОВОГО ПЛАНИРОВАНИЯ ОСНОВНЫЕ ТЕНДЕНЦИИ, ВЛИЯЮЩИЕ НА НАЛОГОВОЕ ПЛАНИРОВАНИЕ антиофшоризация и деофшоризация; изменения в специальном

- 5. WWW.ICF.UA В Украине на данный момент имплементированы некоторые рекомендации ОЭСР, среди них можно выделить ПРАВИЛА ТОНКОЙ

- 6. WWW.ICF.UA АНТИОФФШОРИЗАЦИЯ ОБЩИЕ ЧЕРТЫ Определенные ограничения также введены на уровне национального законодательства. Правила по отнесению на

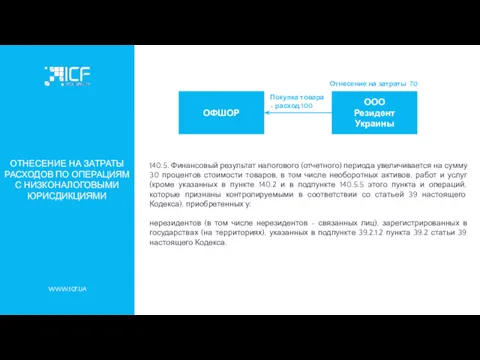

- 7. WWW.ICF.UA ОТНЕСЕНИЕ НА ЗАТРАТЫ РАСХОДОВ ПО ОПЕРАЦИЯМ С НИЗКОНАЛОГОВЫМИ ЮРИСДИКЦИЯМИ ОФШОР Покупка товара - расход 100

- 8. WWW.ICF.UA ИЗМЕНЕНИЕ В ПРАКТИКЕ МЕЖДУНАРОДНОГО НАЛОГООБЛОЖЕНИЯ КОМПАНИЙ На сегодняшний день, на мировой бизнес влияют ряд факторов,

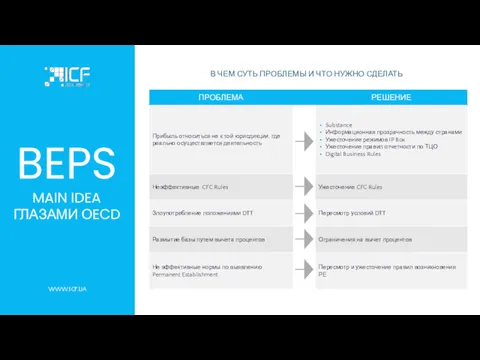

- 9. BEPS MAIN IDEA ГЛАЗАМИ ОECD WWW.ICF.UA В ЧЕМ СУТЬ ПРОБЛЕМЫ И ЧТО НУЖНО СДЕЛАТЬ

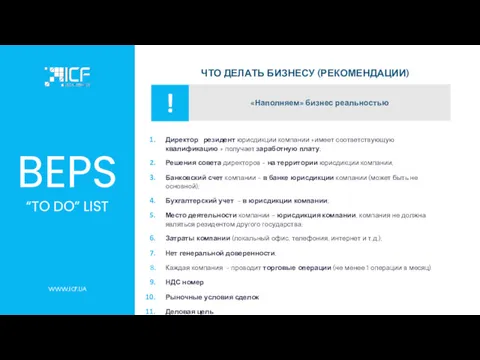

- 10. BEPS “TO DO” LIST WWW.ICF.UA ЧТО ДЕЛАТЬ БИЗНЕСУ (РЕКОМЕНДАЦИИ) Директор: резидент юрисдикции компании +имеет соответствующую квалификацию

- 11. WWW.ICF.UA ИЗМЕНЕНИЕ В ПРАКТИКЕ МЕЖДУНАРОДНОГО НАЛОГООБЛОЖЕНИЯ КОМПАНИЙ Основным инструментом BEPS по борьбе с оптимизацией налогообложения международными

- 12. WWW.ICF.UA ТРАНСФЕРТНОЕ ЦЕНООБРАЗОВАНИЕ В соответствии с п.39.2. ст.39 НКУ Контролируемыми операциями считаются: хозяйственные операции, влияющие на

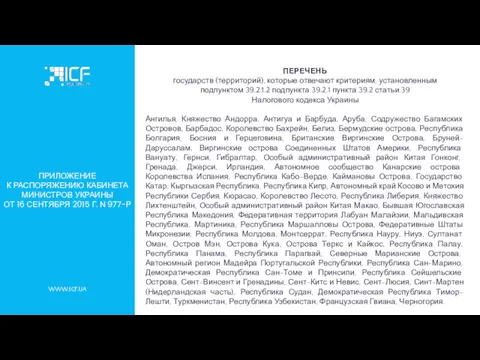

- 13. WWW.ICF.UA ПРИЛОЖЕНИЕ К РАСПОРЯЖЕНИЮ КАБИНЕТА МИНИСТРОВ УКРАИНЫ ОТ 16 СЕНТЯБРЯ 2015 Г. N 977-Р ПЕРЕЧЕНЬ государств

- 14. БЛОК 2. ЗАКОНОДАТЕЛЬНЫЕ ОГРАНИЧЕНИЯ В УКРАИНЕ ПРИ РАБОТЕ С НЕРЕЗИДЕНТАМИ WWW.ICF.UA

- 15. WWW.ICF.UA ВАЛЮТНЫЕ РИСКИ Операции с валютой, а также некоторые ограничения на денежно-кредитном и валютном рынках регулируются:

- 16. WWW.ICF.UA ПОСТАНОВЛЕНИЕ НБУ «ОБ УРЕГУЛИРОВАНИИ СИТУАЦИИ НА ДЕНЕЖНО-КРЕДИТНОМ И ВАЛЮТНОМ РЫНКАХ УКРАИНЫ» 07.06.2016 №342. 3. Поступления

- 17. WWW.ICF.UA НБУ ОГРАНИЧЕНИЯ Установлен также запрет на покупку иностранной валюты на основании индивидуальной лицензии НБУ, кроме:

- 18. WWW.ICF.UA ТЕКУЩИЕ ОГРАНИЧЕНИЯ ПО РАБОТЕ С ТЦО Правилами трансфертного ценообразования предусматривается ряд ограничений по работе с

- 19. WWW.ICF.UA РЕПУТАЦИОННЫЕ И БАНКОВСКИЕ РИСКИ Риски при таможенном контроле (в т.ч. задержка товара при пересечении границы)

- 20. WWW.ICF.UA ОПТИМАЛЬНОЕ РЕШЕНИЕ Валютный контроль в Украине существенно ограничивает возможности работы с нерезидентными партнерами. Еще одной

- 21. БЛОК 3. ВЛАДЕНИЕ НЕРЕЗИДЕНТНОЙ КОМПАНИЕЙ WWW.ICF.UA

- 22. WWW.ICF.UA ВАРИАНТЫ ВЛАДЕНИЯ ИНОСТРАННОЙ КОМПАНИЕЙ РЕЗИДЕНТ УКРАИНЫ МОЖЕТ ВЛАДЕТЬ ИНОСТРАННОЙ КОМПАНИЕЙ ПРИ ПОМОЩИ НЕСКОЛЬКИХ СПОСОБОВ Получение

- 23. WWW.ICF.UA ИНДИВИДУАЛЬНАЯ ЛИЦЕНЗИЯ НБУ При получении индивидуальной лицензии НБУ, возможно владение иностранной компанией. При этом, процесс

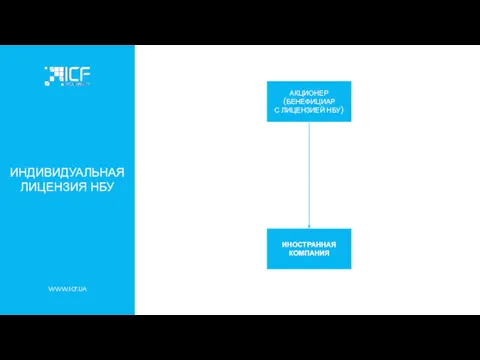

- 24. WWW.ICF.UA ИНДИВИДУАЛЬНАЯ ЛИЦЕНЗИЯ НБУ АКЦИОНЕР (БЕНЕФИЦИАР С ЛИЦЕНЗИЕЙ НБУ) ИНОСТРАННАЯ КОМПАНИЯ

- 25. WWW.ICF.UA ПОЛУЧЕНИЕ КОРПОРАТИВНЫХ ПРАВ ЧЕРЕЗ ДОГОВОР ДАРЕНИЯ Вторым вариантом владения иностранной компанией резидентом Украины является передача

- 26. WWW.ICF.UA ТАЙНОЕ ВЛАДЕНИЕ ИНОСТРАННОЙ КОМПАНИЕЙ Еще одним способом владения акциями иностранной компании является возможность владения акциями

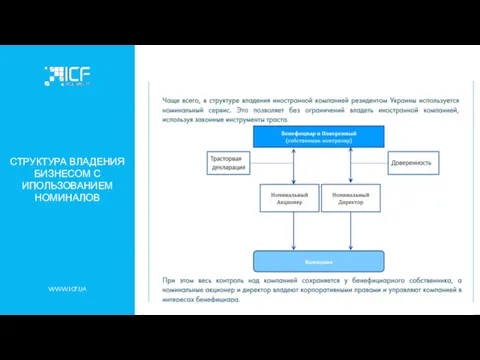

- 27. WWW.ICF.UA СТРУКТУРА ВЛАДЕНИЯ БИЗНЕСОМ С ИПОЛЬЗОВАНИЕМ НОМИНАЛОВ

- 28. WWW.ICF.UA ПРИМЕР ТРАСТОВОЙ ДЕКЛАРАЦИИ

- 29. WWW.ICF.UA КОНТРОЛЬ НАД ИНОСТРАННОЙ КОМПАНИЕЙ

- 30. WWW.ICF.UA КОНТРОЛЬ НАД ИНОСТРАННОЙ КОМПАНИЕЙ

- 31. WWW.ICF.UA КОНТРОЛЬ НАД ИНОСТРАННОЙ КОМПАНИЕЙ

- 32. WWW.ICF.UA КОНТРОЛЬ НАД ИНОСТРАННОЙ КОМПАНИЕЙ

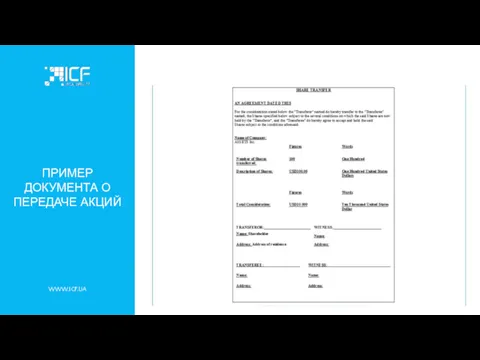

- 33. WWW.ICF.UA ПРИМЕР ДОКУМЕНТА О ПЕРЕДАЧЕ АКЦИЙ

- 34. WWW.ICF.UA КОНТРОЛЬ НАД НОМИНАЛАМИ

- 35. WWW.ICF.UA ПРИМЕР ОТКАЗНОГО ПИСЬМА

- 36. БЛОК 4. СТРУКТУРИРОВАНИЕ БИЗНЕСА С УЧАСТИЕМ НЕРЕЗИДЕНТНЫХ КОМПАНИЙ WWW.ICF.UA

- 37. WWW.ICF.UA РЕСТРУКТУРИЗАЦИЯ БИЗНЕСА Реструктуризация – это комплекс мер, направленных на создание структуры бизнеса с необходимыми свойствами

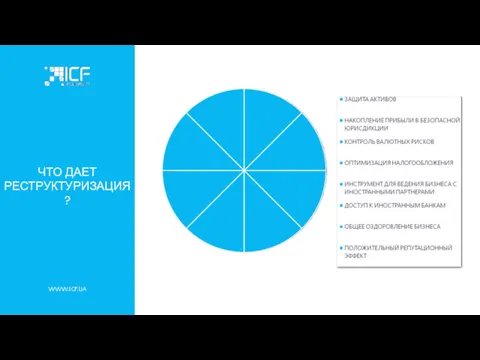

- 38. WWW.ICF.UA ЧТО ДАЕТ РЕСТРУКТУРИЗАЦИЯ?

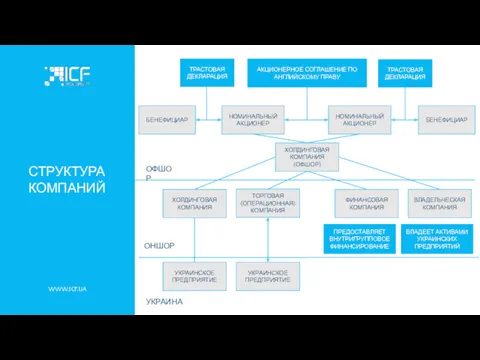

- 39. WWW.ICF.UA СТРУКТУРА КОМПАНИЙ НОМИНАЛЬНЫЙ АКЦИОНЕР ХОЛДИНГОВАЯ КОМПАНИЯ (ОФШОР) ТОРГОВАЯ (ОПЕРАЦИОННАЯ) КОМПАНИЯ УКРАИНСКОЕ ПРЕДПРИЯТИЕ ХОЛДИНГОВАЯ КОМПАНИЯ ФИНАНСОВАЯ

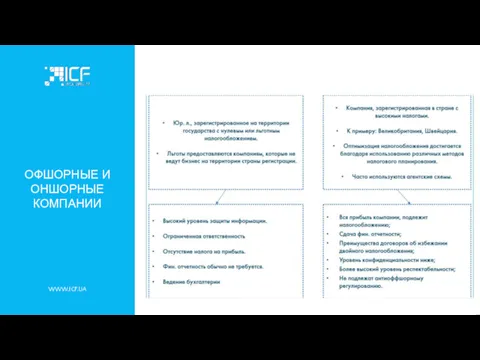

- 40. WWW.ICF.UA ОФШОРНЫЕ И ОНШОРНЫЕ КОМПАНИИ

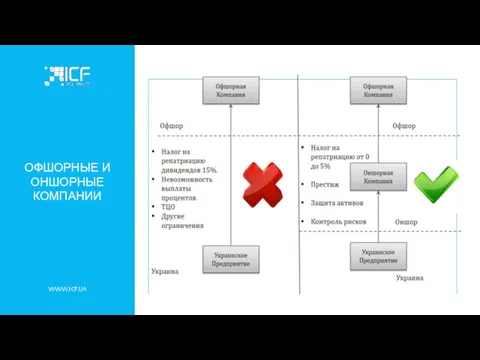

- 41. WWW.ICF.UA ОФШОРНЫЕ И ОНШОРНЫЕ КОМПАНИИ

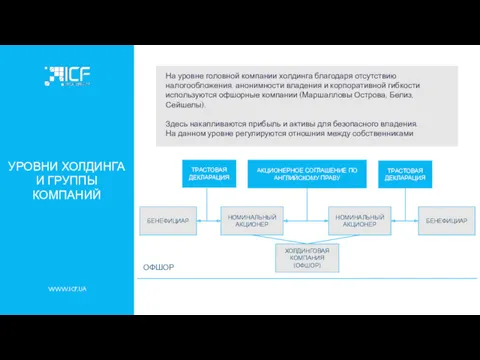

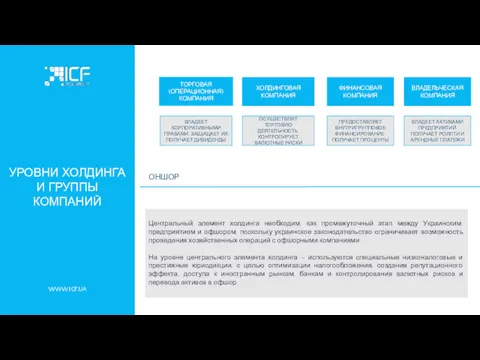

- 42. WWW.ICF.UA УРОВНИ ХОЛДИНГА И ГРУППЫ КОМПАНИЙ На уровне головной компании холдинга благодаря отсутствию налогообложения, анонимности владения

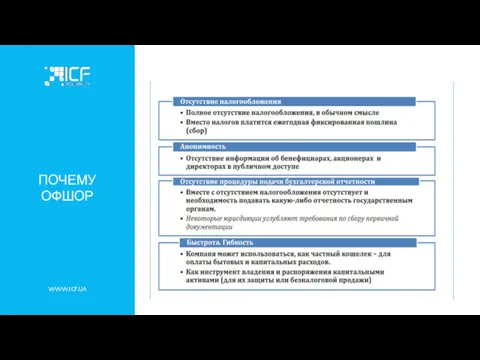

- 43. WWW.ICF.UA ПОЧЕМУ ОФШОР

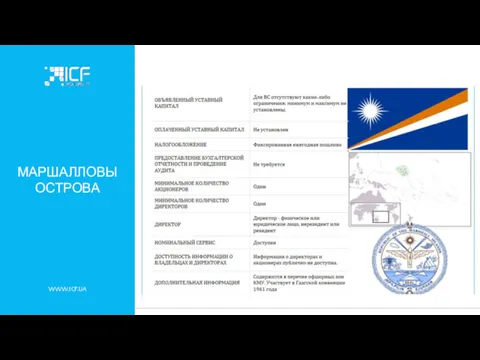

- 44. WWW.ICF.UA МАРШАЛЛОВЫ ОСТРОВА

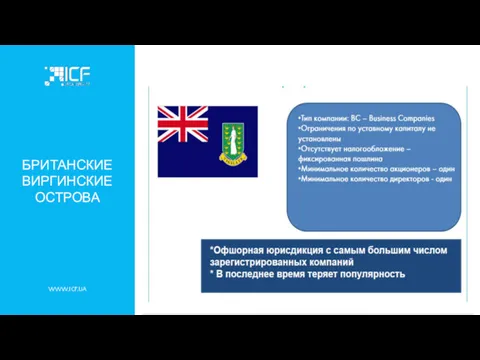

- 45. WWW.ICF.UA БРИТАНСКИЕ ВИРГИНСКИЕ ОСТРОВА

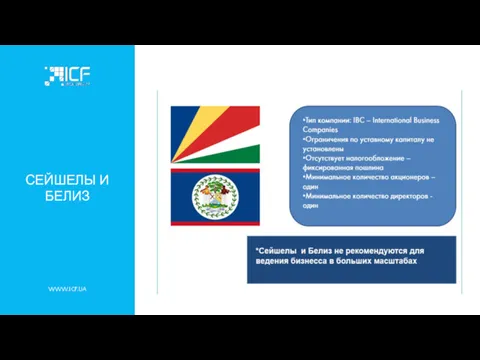

- 46. WWW.ICF.UA СЕЙШЕЛЫ И БЕЛИЗ

- 47. WWW.ICF.UA ПАНАМА

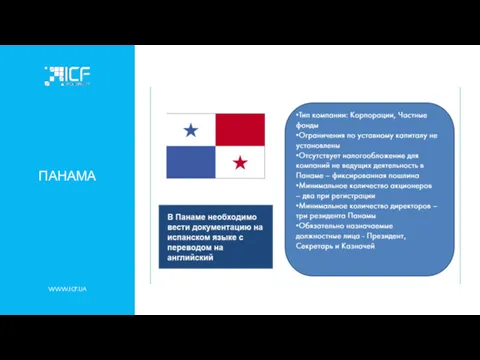

- 48. WWW.ICF.UA УРОВНИ ХОЛДИНГА И ГРУППЫ КОМПАНИЙ Центральный элемент холдинга необходим, как промежуточный этап между Украинским предприятием

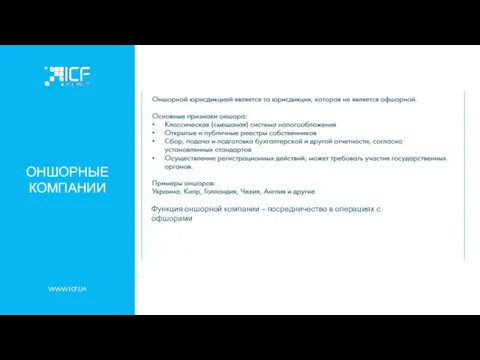

- 49. WWW.ICF.UA ОНШОРНЫЕ КОМПАНИИ Функция оншорной компании – посредничество в операциях с офшорами

- 50. WWW.ICF.UA ХОЛДИНГИ. КИПР 0% 0% 5% / 10% НАЛОГООБЛОЖЕНИЕ ДИВИДЕНДНОГО ДОХОДА в Украине - налог у

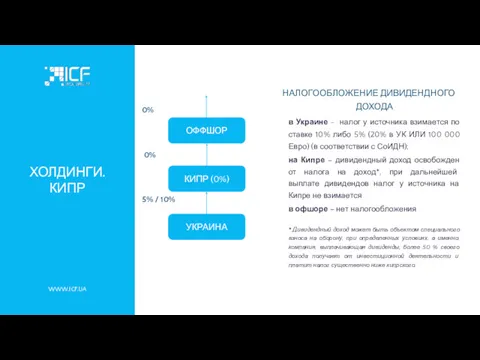

- 51. WWW.ICF.UA ХОЛДИНГИ. ВЕНГРИЯ 0% 0% 5/15% НАЛОГООБЛОЖЕНИЕ ДИВИДЕНДНОГО ДОХОДА в Украине - налог у источника взимается

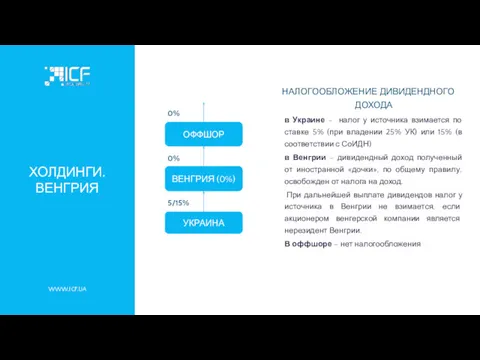

- 52. WWW.ICF.UA ХОЛДИНГИ. СЛОВАКИЯ 0% 0% 10% НАЛОГООБЛОЖЕНИЕ ДИВИДЕНДНОГО ДОХОДА в Украине - налог у источника взимается

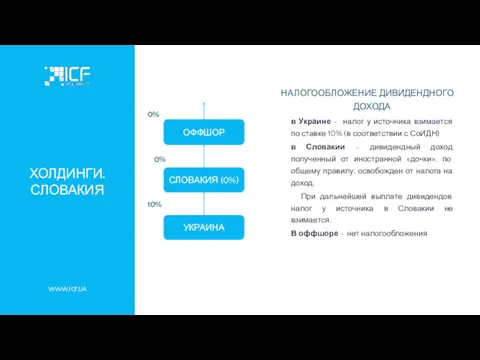

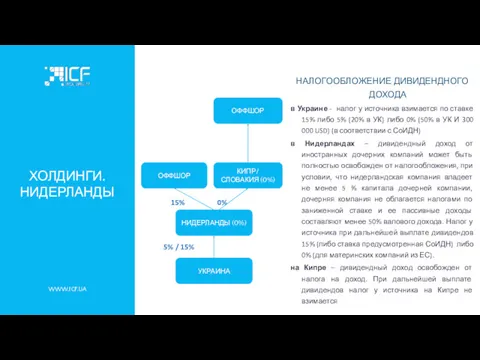

- 53. WWW.ICF.UA ХОЛДИНГИ. НИДЕРЛАНДЫ НАЛОГООБЛОЖЕНИЕ ДИВИДЕНДНОГО ДОХОДА в Украине - налог у источника взимается по ставке 15%

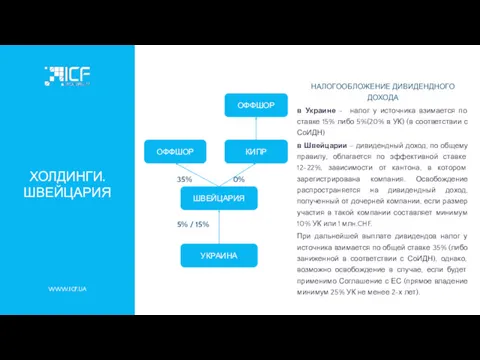

- 54. WWW.ICF.UA ХОЛДИНГИ. ШВЕЙЦАРИЯ 35% 0% 5% / 15% НАЛОГООБЛОЖЕНИЕ ДИВИДЕНДНОГО ДОХОДА в Украине - налог у

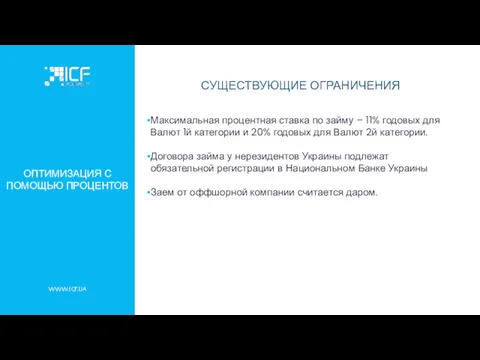

- 55. WWW.ICF.UA ОПТИМИЗАЦИЯ С ПОМОЩЬЮ ПРОЦЕНТОВ СУЩЕСТВУЮЩИЕ ОГРАНИЧЕНИЯ Максимальная процентная ставка по займу – 11% годовых для

- 56. WWW.ICF.UA ОПТИМИЗАЦИЯ С ПОМОЩЬЮ ПРОЦЕНТОВ Включение в состав расходов допускается только тех процентов, начисление которых производилось

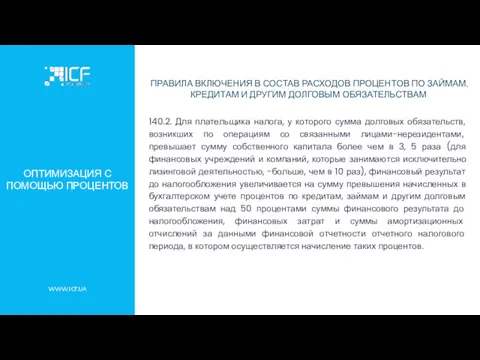

- 57. WWW.ICF.UA ОПТИМИЗАЦИЯ С ПОМОЩЬЮ ПРОЦЕНТОВ

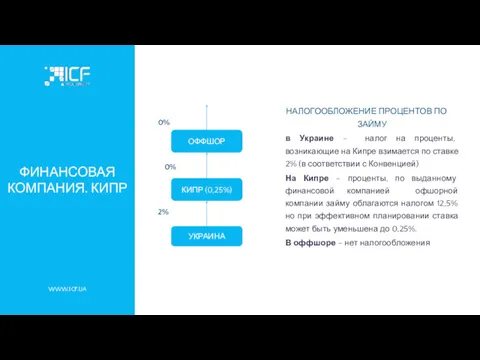

- 58. WWW.ICF.UA ФИНАНСОВАЯ КОМПАНИЯ. КИПР 0% 0% 2% НАЛОГООБЛОЖЕНИЕ ПРОЦЕНТОВ ПО ЗАЙМУ в Украине - налог на

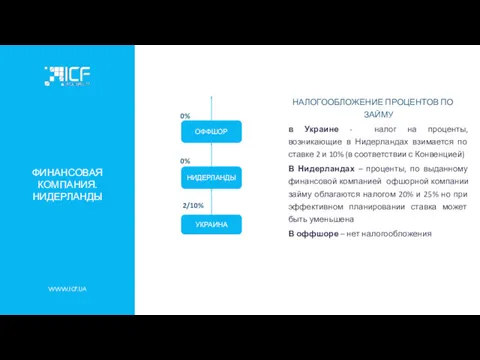

- 59. WWW.ICF.UA ФИНАНСОВАЯ КОМПАНИЯ. НИДЕРЛАНДЫ 0% 0% 2/10% НАЛОГООБЛОЖЕНИЕ ПРОЦЕНТОВ ПО ЗАЙМУ в Украине - налог на

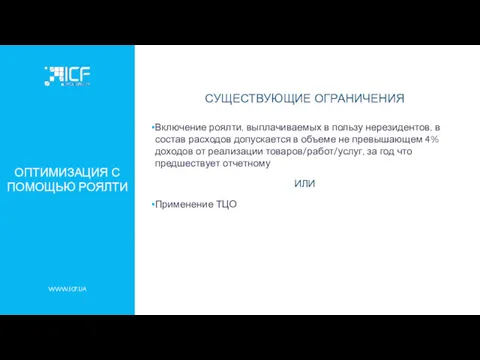

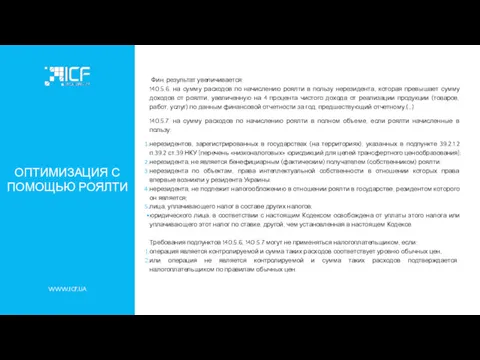

- 60. WWW.ICF.UA ОПТИМИЗАЦИЯ С ПОМОЩЬЮ РОЯЛТИ СУЩЕСТВУЮЩИЕ ОГРАНИЧЕНИЯ Включение роялти, выплачиваемых в пользу нерезидентов, в состав расходов

- 61. WWW.ICF.UA ОПТИМИЗАЦИЯ С ПОМОЩЬЮ РОЯЛТИ ДРУГИЕ ОГРАНИЧЕНИЯ Облагается налогом на репатриацию Приобретение осуществляется для использования в

- 62. WWW.ICF.UA ОПТИМИЗАЦИЯ С ПОМОЩЬЮ РОЯЛТИ

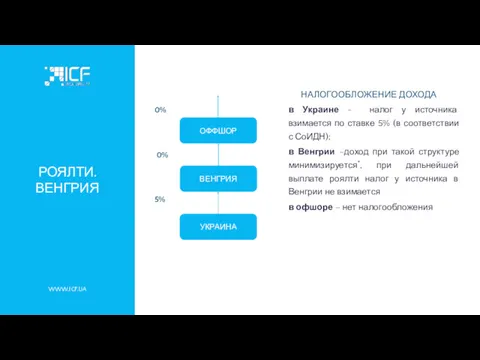

- 63. WWW.ICF.UA РОЯЛТИ. ВЕНГРИЯ 0% 0% 5% НАЛОГООБЛОЖЕНИЕ ДОХОДА в Украине - налог у источника взимается по

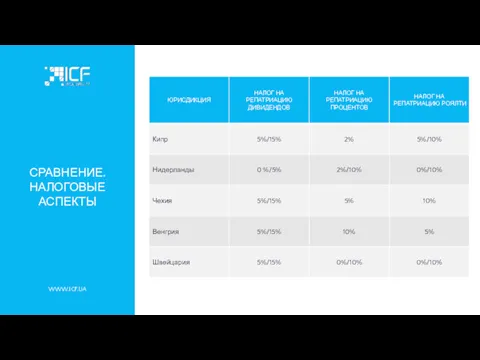

- 64. WWW.ICF.UA СРАВНЕНИЕ. НАЛОГОВЫЕ АСПЕКТЫ

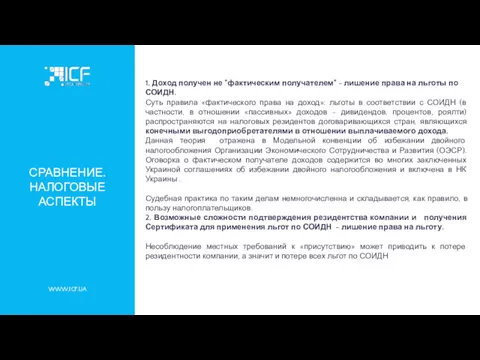

- 65. WWW.ICF.UA СРАВНЕНИЕ. НАЛОГОВЫЕ АСПЕКТЫ 1. Доход получен не "фактическим получателем" - лишение права на льготы по

- 66. БЛОК 5. ЮРИСДИКЦИИ И ИНСТРУМЕНТЫ ДЛЯ СТРУКТУРИРОВАНИЯ МЕЖДУНАРОДНОЙ ТОРГОВОЙ ДЕЯТЕЛЬНОСТИ WWW.ICF.UA

- 67. WWW.ICF.UA КРИТЕРИИ ПОДБОРА ЮРИСДИКЦИЙ Правильный подбор юрисдикций при создании структуры иностранных компаний определяется рядом критериев. Среди

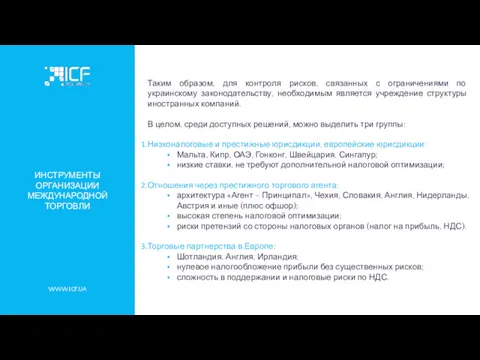

- 68. WWW.ICF.UA ИНСТРУМЕНТЫ ОРГАНИЗАЦИИ МЕЖДУНАРОДНОЙ ТОРГОВЛИ Таким образом, для контроля рисков, связанных с ограничениями по украинскому законодательству,

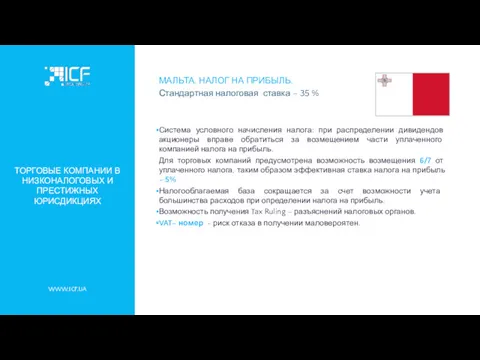

- 69. WWW.ICF.UA ТОРГОВЫЕ КОМПАНИИ В НИЗКОНАЛОГОВЫХ И ПРЕСТИЖНЫХ ЮРИСДИКЦИЯХ МАЛЬТА. НАЛОГ НА ПРИБЫЛЬ. Стандартная налоговая ставка –

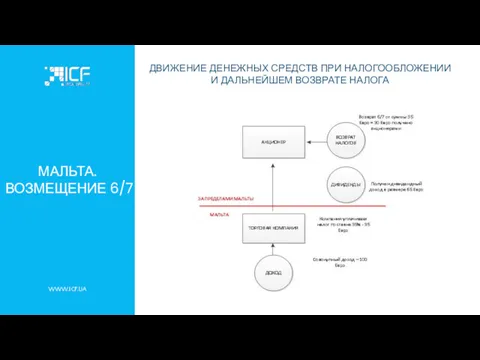

- 70. WWW.ICF.UA МАЛЬТА. ВОЗМЕЩЕНИЕ 6/7 ДВИЖЕНИЕ ДЕНЕЖНЫХ СРЕДСТВ ПРИ НАЛОГООБЛОЖЕНИИ И ДАЛЬНЕЙШЕМ ВОЗВРАТЕ НАЛОГА

- 71. WWW.ICF.UA КИПР Налог на прибыль-12,5 % Перечень доходов, освобожденных от налогообложения: Дивиденды Процентный доход в некоторых

- 72. WWW.ICF.UA СИНГАПУР Не числится в черных списках; Территориальный принцип налогообложения (налог на прибыль - 0% в

- 73. WWW.ICF.UA ОАЭ Освобождение от налогообложения: оффшорные компании, зарегистрированные в СЭЗ(Jebel Ali Free Zone (JAFZA), RAK OFFSHORE

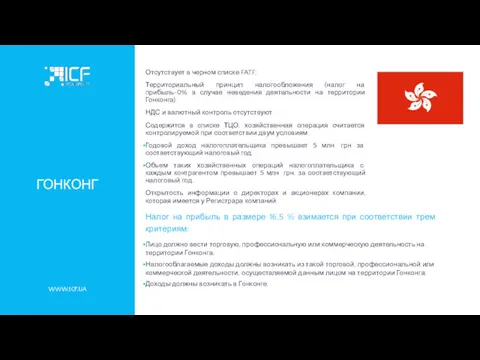

- 74. WWW.ICF.UA ГОНКОНГ Отсутствует в черном списке FATF; Территориальный принцип налогообложения (налог на прибыль-0% в случае неведения

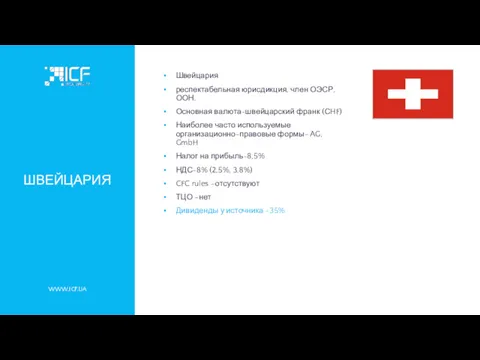

- 75. WWW.ICF.UA ШВЕЙЦАРИЯ Швейцария респектабельная юрисдикция, член ОЭСР, ООН. Основная валюта-швейцарский франк (СHF) Наиболее часто используемые организационно-правовые

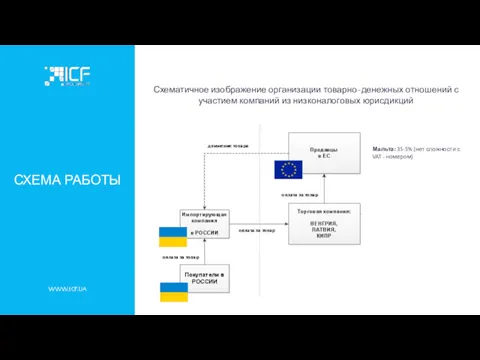

- 76. WWW.ICF.UA СХЕМА РАБОТЫ Схематичное изображение организации товарно-денежных отношений с участием компаний из низконалоговых юрисдикций ИМПОРТИРУЮЩАЯ КОМПАНИЯ

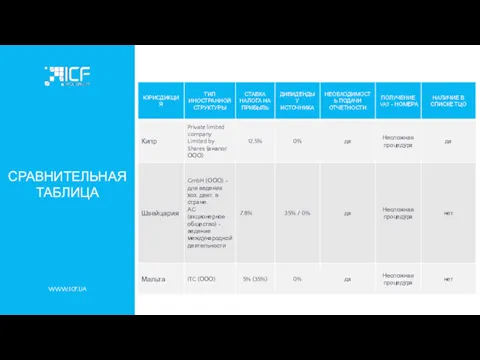

- 77. WWW.ICF.UA СРАВНИТЕЛЬНАЯ ТАБЛИЦА

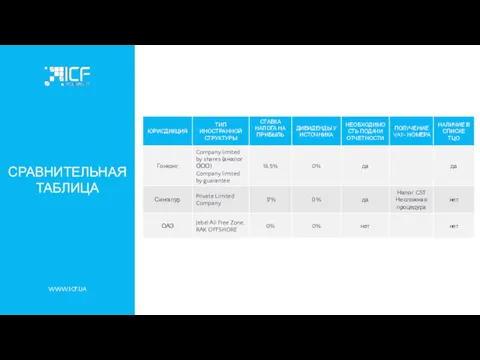

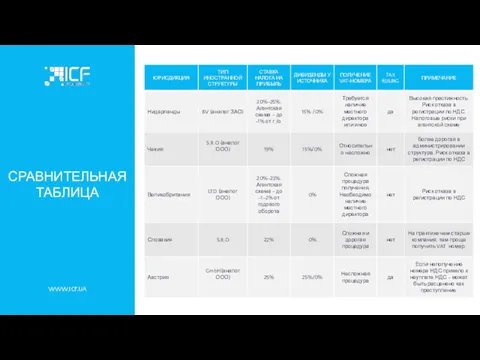

- 78. WWW.ICF.UA СРАВНИТЕЛЬНАЯ ТАБЛИЦА

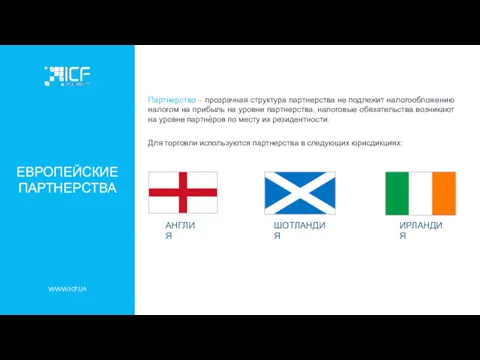

- 79. WWW.ICF.UA ЕВРОПЕЙСКИЕ ПАРТНЕРСТВА Партнерство – прозрачная структура партнерства не подлежит налогообложению налогом на прибыль на уровне

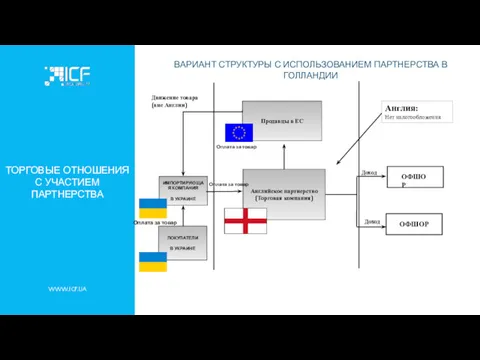

- 80. WWW.ICF.UA ТОРГОВЫЕ ОТНОШЕНИЯ С УЧАСТИЕМ ПАРТНЕРСТВА ВАРИАНТ СТРУКТУРЫ С ИСПОЛЬЗОВАНИЕМ ПАРТНЕРСТВА В ГОЛЛАНДИИ ИМПОРТИРУЮЩАЯ КОМПАНИЯ В

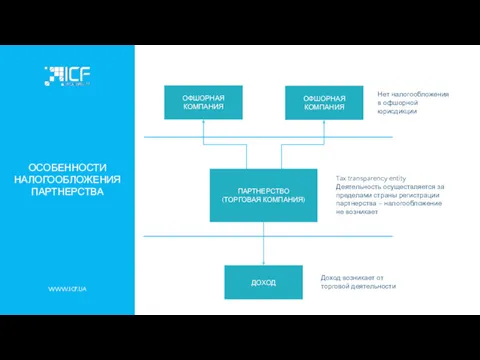

- 81. WWW.ICF.UA ОСОБЕННОСТИ НАЛОГООБЛОЖЕНИЯ ПАРТНЕРСТВА ПАРТНЕРСТВО (ТОРГОВАЯ КОМПАНИЯ) ОФШОРНАЯ КОМПАНИЯ ОФШОРНАЯ КОМПАНИЯ ДОХОД Tax transparency entity Деятельность

- 82. WWW.ICF.UA СРАВНЕНИЕ ТРЕХ ЮРИСДИКЦИЙ

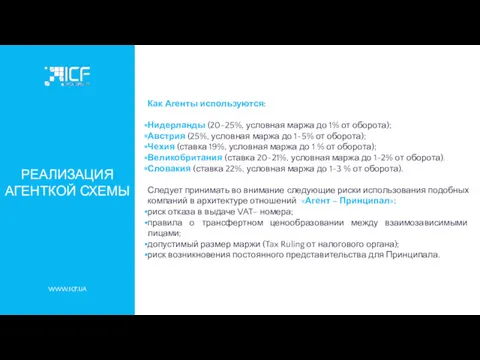

- 83. WWW.ICF.UA РЕАЛИЗАЦИЯ АГЕНТКОЙ СХЕМЫ Как Агенты используются: Нидерланды (20-25%, условная маржа до 1% от оборота); Австрия

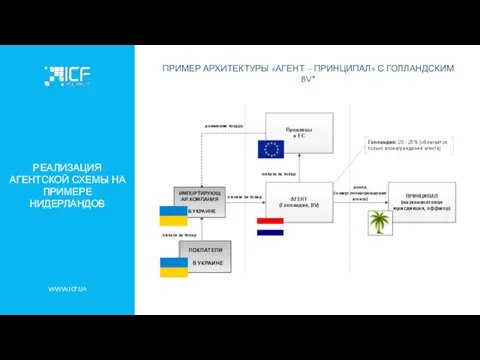

- 84. WWW.ICF.UA РЕАЛИЗАЦИЯ АГЕНТСКОЙ СХЕМЫ НА ПРИМЕРЕ НИДЕРЛАНДОВ ПРИМЕР АРХИТЕКТУРЫ «АГЕНТ – ПРИНЦИПАЛ» С ГОЛЛАНДСКИМ BV* ИМПОРТИРУЮЩАЯ

- 85. WWW.ICF.UA ВЕЛИКОБРИТАНИЯ Великобритания – очень широко используется в торговле. Не состоит в списках юрисдикций для ТЦО

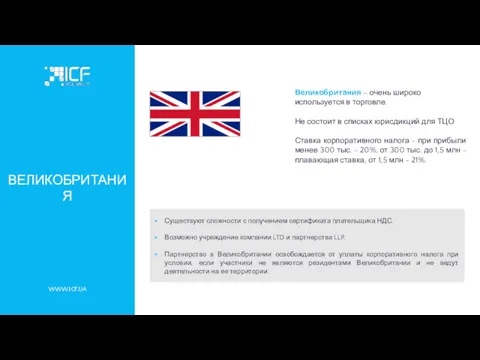

- 86. WWW.ICF.UA ЧЕХИЯ Чехия (Чешская Республика) – это современное и экономически развитое государство-член ЕС. Ставка налога на

- 87. WWW.ICF.UA НИДЕРЛАНДЫ Нидерланды – государство член Европейского Союза. Денежная единица государства — евро. Экономика Нидерландов является

- 88. WWW.ICF.UA СЛОВАКИЯ Член НАТО, ОЭСР, ЕС, ВТО; Директором может быть только резидент ЕС; Налог на прибыль

- 89. WWW.ICF.UA СРАВНИТЕЛЬНАЯ ТАБЛИЦА

- 90. БЛОК 6. ЗАЩИТА АКТИВОВ. ТРАСТЫ И ЧАСТНЫЕ ФОНДЫ WWW.ICF.UA

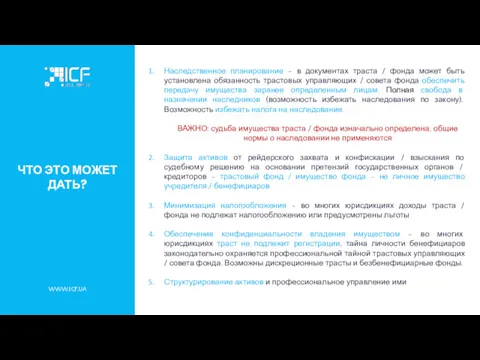

- 91. ЧТО ЭТО МОЖЕТ ДАТЬ? WWW.ICF.UA Наследственное планирование – в документах траста / фонда может быть установлена

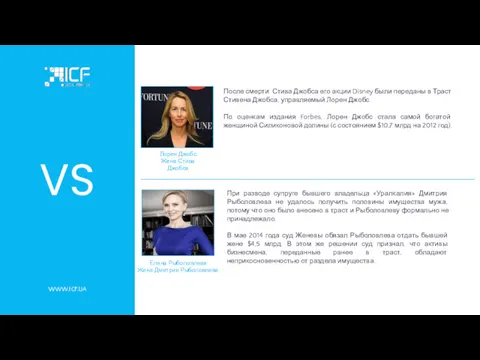

- 92. VS WWW.ICF.UA При разводе супруге бывшего владельца «Уралкалия» Дмитрия Рыболовлева не удалось получить половины имущества мужа,

- 93. ПОНЯТИЕ И СТРУКТУРА ТРАСТОВ WWW.ICF.UA Классический траст – договор, по которому собственник имущества (учредитель траста) передает

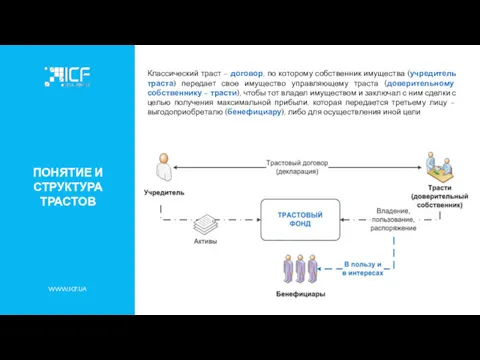

- 94. ПОНЯТИЕ И СТРУКТУРА ЧАСТНЫХ ФОНДОВ WWW.ICF.UA Частный фонд (фундация) – юридическое лицо, имеющее основные характеристики траста

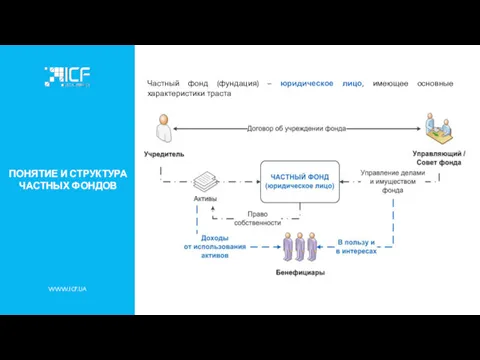

- 95. ! КЛЮЧЕВАЯ ОСОБЕННОСТЬ ТРАСТОВ/ФОНДОВ WWW.ICF.UA С момента учреждения траста/фонда → имущество не в собственности учредителя До

- 96. ЧТО МОЖНО ПЕРЕДАТЬ В ТРАСТ/ФОНД WWW.ICF.UA Недвижимость Акции Ценные бумаги Банковские депозиты Полисы страхования жизни Инвестиционные

- 97. ТРАСТ VS ФОНД WWW.ICF.UA

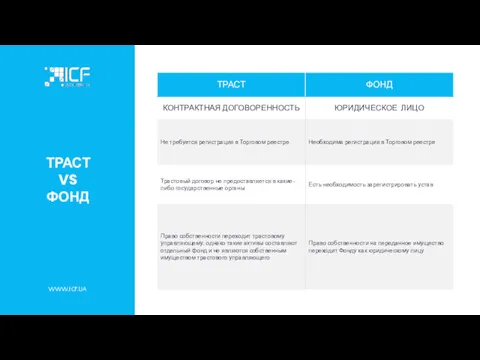

- 98. ПРИЗНАНИЕ ТРАСТОВ ПО ЗАКОНОДАТЕЛЬСТВУ УКРАИНЫ WWW.ICF.UA Украина не присоединилась к Гаагской конвенции о праве, применимом к

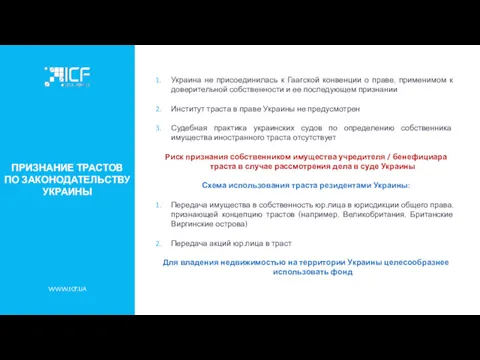

- 99. МЕЖДУНАРОДНЫЙ ТРАСТ НА КИПРЕ WWW.ICF.UA

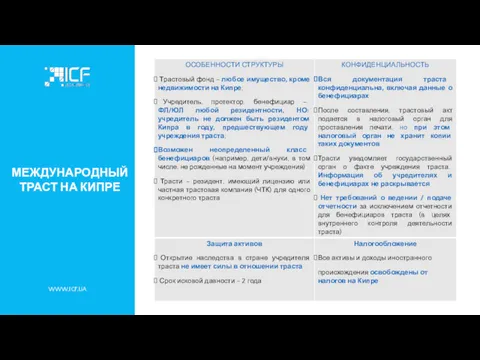

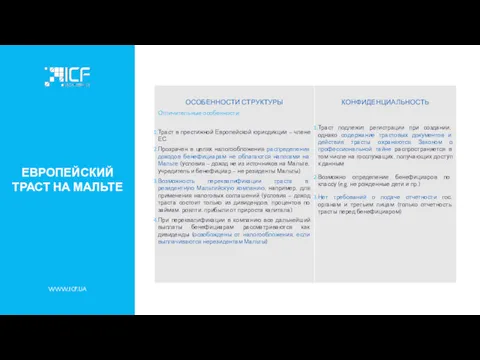

- 100. ЕВРОПЕЙСКИЙ ТРАСТ НА МАЛЬТЕ WWW.ICF.UA

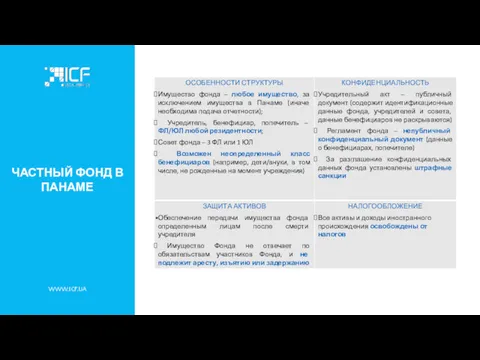

- 101. ЧАСТНЫЙ ФОНД В ПАНАМЕ WWW.ICF.UA

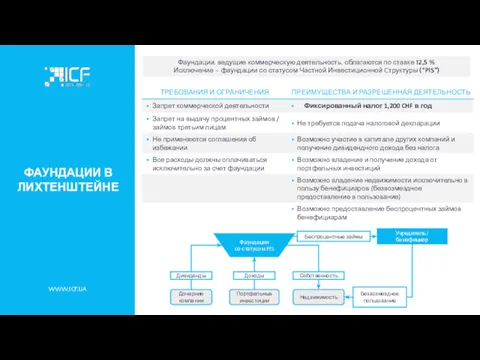

- 102. ФАУНДАЦИИ В ЛИХТЕНШТЕЙНЕ WWW.ICF.UA Фаундации, ведущие коммерческую деятельность, облагаются по ставке 12,5 % Исключение – фаундации

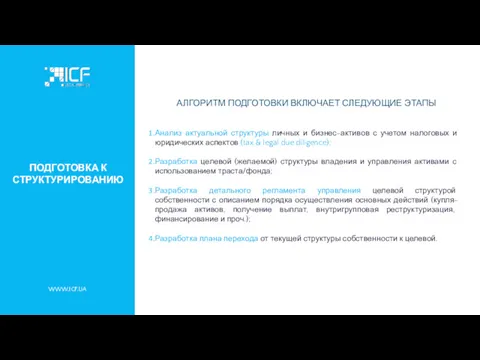

- 103. ПОДГОТОВКА К СТРУКТУРИРОВАНИЮ WWW.ICF.UA АЛГОРИТМ ПОДГОТОВКИ ВКЛЮЧАЕТ СЛЕДУЮЩИЕ ЭТАПЫ Анализ актуальной структуры личных и бизнес-активов с

- 104. БЛОК 7. СЧЕТА В ИНОСТРАННЫХ БАНКАХ. ПРАКТИЧЕСКИЙ АСПЕКТ WWW.ICF.UA

- 105. FATCA WWW.ICF.UA FATCA (Foreign Account Tax Compliance Act) – закон о зарубежных счетах в США, согласно

- 106. АВТОМАТИЧЕСКИЙ ОБМЕН НАЛОГОВОЙ ИНФОРМАЦИЕЙ WWW.ICF.UA Common Reporting Standard (CRS), другое название: «Стандарт автоматического обмена информацией о

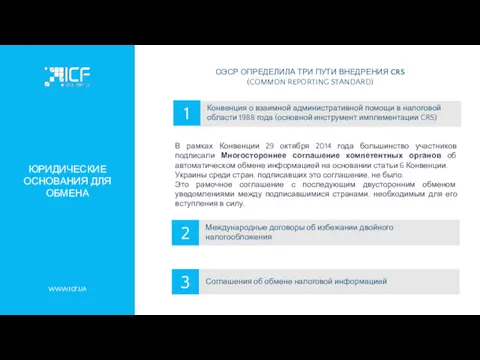

- 107. ЮРИДИЧЕСКИЕ ОСНОВАНИЯ ДЛЯ ОБМЕНА WWW.ICF.UA ОЭСР ОПРЕДЕЛИЛА ТРИ ПУТИ ВНЕДРЕНИЯ CRS (COMMON REPORTING STANDARD) В рамках

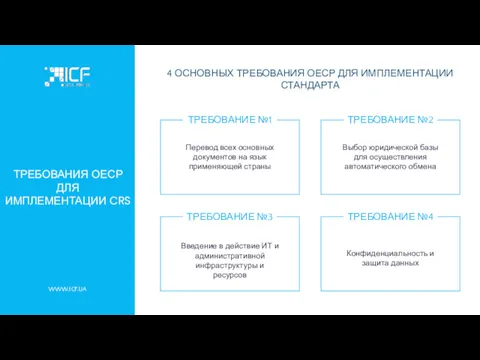

- 108. ТРЕБОВАНИЯ ОЕСР ДЛЯ ИМПЛЕМЕНТАЦИИ CRS WWW.ICF.UA 4 ОСНОВНЫХ ТРЕБОВАНИЯ ОЕСР ДЛЯ ИМПЛЕМЕНТАЦИИ СТАНДАРТА ТРЕБОВАНИЕ №2 ТРЕБОВАНИЕ

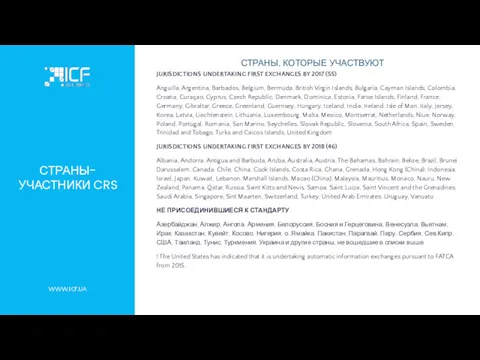

- 109. СТРАНЫ-УЧАСТНИКИ CRS WWW.ICF.UA СТРАНЫ, КОТОРЫЕ УЧАСТВУЮТ JURISDICTIONS UNDERTAKING FIRST EXCHANGES BY 2017 (55) Anguilla, Argentina, Barbados,

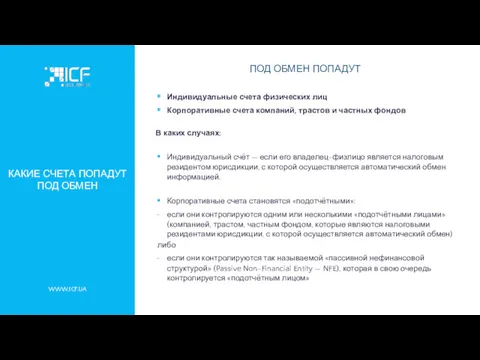

- 110. КАКИЕ СЧЕТА ПОПАДУТ ПОД ОБМЕН WWW.ICF.UA ПОД ОБМЕН ПОПАДУТ Индивидуальные счета физических лиц Корпоративные счета компаний,

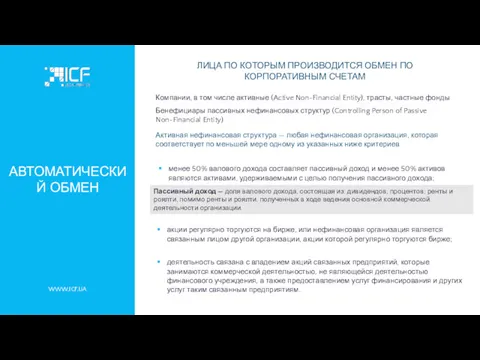

- 111. АВТОМАТИЧЕСКИЙ ОБМЕН WWW.ICF.UA ЛИЦА ПО КОТОРЫМ ПРОИЗВОДИТСЯ ОБМЕН ПО КОРПОРАТИВНЫМ СЧЕТАМ Компании, в том числе активные

- 112. ПОРОГОВАЯ ВЕЛИЧИНА БАЛАНСА WWW.ICF.UA ПОРОГОВАЯ ВЕЛИЧИНА БАЛАНСА Пороговая величина баланса счета по существующим корпоративным счетам, равна

- 113. ДВУСТОРОННИЙ ВЗАИМНЫЙ ОБМЕН ПО КОРПОРАТИВНЫМ СЧЕТАМ WWW.ICF.UA СЧЕТА, ПРИНАДЛЕЖАЩИЕ РЕЗИДЕНТАМ ЮРИСДИКЦИИ В (ANFE, UBO OF PNFE)

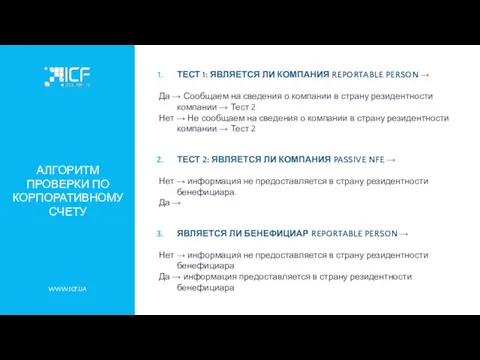

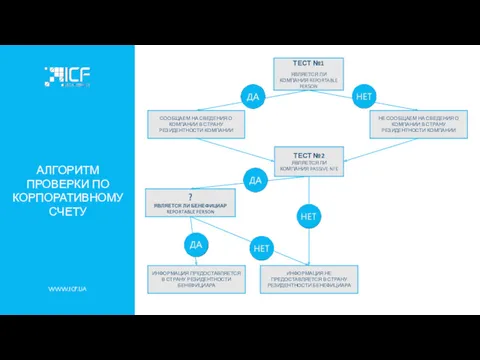

- 114. АЛГОРИТМ ПРОВЕРКИ ПО КОРПОРАТИВНОМУ СЧЕТУ WWW.ICF.UA ТЕСТ 1: ЯВЛЯЕТСЯ ЛИ КОМПАНИЯ REPORTABLE PERSON → Да →

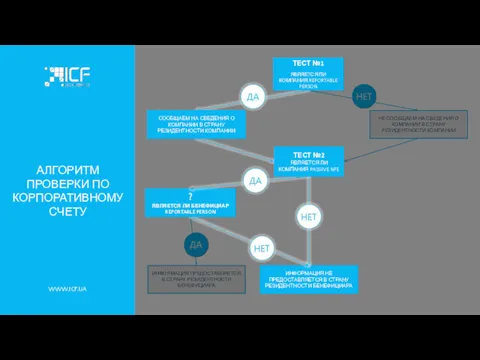

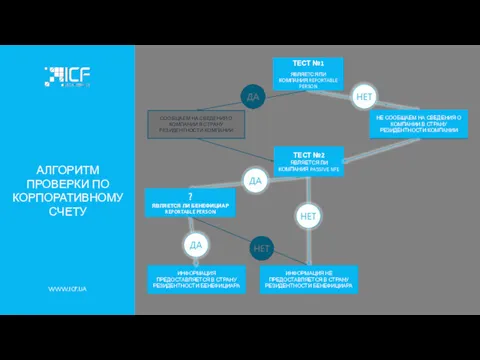

- 115. АЛГОРИТМ ПРОВЕРКИ ПО КОРПОРАТИВНОМУ СЧЕТУ WWW.ICF.UA ТЕСТ №1 ЯВЛЯЕТСЯ ЛИ КОМПАНИЯ REPORTABLE PERSON СООБЩАЕМ НА СВЕДЕНИЯ

- 116. АЛГОРИТМ ПРОВЕРКИ ПО КОРПОРАТИВНОМУ СЧЕТУ WWW.ICF.UA ПРИМЕР 1. КИПРСКАЯ КОМПАНИЯ, БЕНЕФИЦИАР – РЕЗИДЕНТ УКРАИНЫ ТЕСТ 1:

- 117. АЛГОРИТМ ПРОВЕРКИ ПО КОРПОРАТИВНОМУ СЧЕТУ WWW.ICF.UA ТЕСТ №1 ЯВЛЯЕТСЯ ЛИ КОМПАНИЯ REPORTABLE PERSON СООБЩАЕМ НА СВЕДЕНИЯ

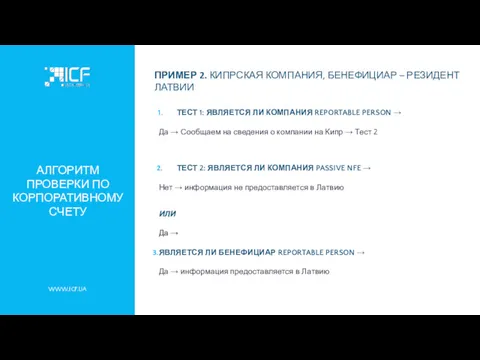

- 118. АЛГОРИТМ ПРОВЕРКИ ПО КОРПОРАТИВНОМУ СЧЕТУ WWW.ICF.UA ПРИМЕР 2. КИПРСКАЯ КОМПАНИЯ, БЕНЕФИЦИАР – РЕЗИДЕНТ ЛАТВИИ ТЕСТ 1:

- 119. АЛГОРИТМ ПРОВЕРКИ ПО КОРПОРАТИВНОМУ СЧЕТУ WWW.ICF.UA ТЕСТ №1 ЯВЛЯЕТСЯ ЛИ КОМПАНИЯ REPORTABLE PERSON СООБЩАЕМ НА СВЕДЕНИЯ

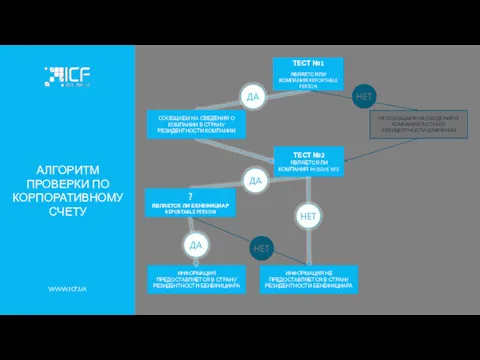

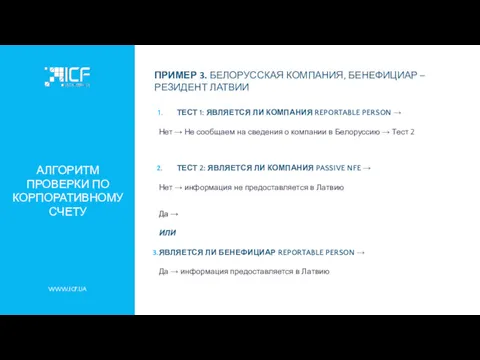

- 120. АЛГОРИТМ ПРОВЕРКИ ПО КОРПОРАТИВНОМУ СЧЕТУ WWW.ICF.UA ПРИМЕР 3. БЕЛОРУССКАЯ КОМПАНИЯ, БЕНЕФИЦИАР – РЕЗИДЕНТ ЛАТВИИ ТЕСТ 1:

- 121. АЛГОРИТМ ПРОВЕРКИ ПО КОРПОРАТИВНОМУ СЧЕТУ ТЕСТ №1 ЯВЛЯЕТСЯ ЛИ КОМПАНИЯ REPORTABLE PERSON СООБЩАЕМ НА СВЕДЕНИЯ О

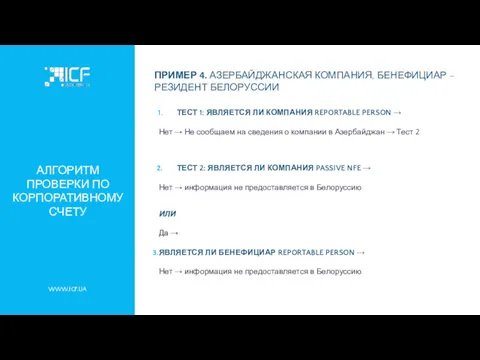

- 122. АЛГОРИТМ ПРОВЕРКИ ПО КОРПОРАТИВНОМУ СЧЕТУ ПРИМЕР 4. АЗЕРБАЙДЖАНСКАЯ КОМПАНИЯ, БЕНЕФИЦИАР – РЕЗИДЕНТ БЕЛОРУССИИ ТЕСТ 1: ЯВЛЯЕТСЯ

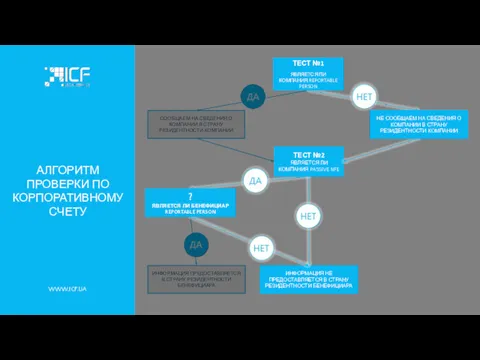

- 123. АЛГОРИТМ ПРОВЕРКИ ПО КОРПОРАТИВНОМУ СЧЕТУ ТЕСТ №1 ЯВЛЯЕТСЯ ЛИ КОМПАНИЯ REPORTABLE PERSON СООБЩАЕМ НА СВЕДЕНИЯ О

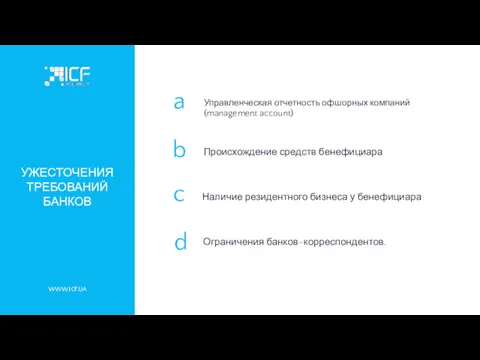

- 124. УЖЕСТОЧЕНИЯ ТРЕБОВАНИЙ БАНКОВ Управленческая отчетность офшорных компаний (management account) a b d Происхождение средств бенефициара Наличие

- 125. SIZE AND SOURCE OF WEALTH Необходимо подтвердить платежеспособность бенефициара и происхождения средств для ведения бизнеса с

- 126. RESIDENT BUSINESS Для открытия счета в зарубежном банке, бенефициар должен владеть или контролировать резидентный бизнес, который

- 127. RESIDENT BUSINESS Можно отследить антиофшоризацию банковского сектора по следующим факторам: Отказ ряда зарубежных банков работать с

- 128. PARTNERSHIPS Позиция банков по работе с офшорами и партнерствами (LLP). Банки начиная с 2015 года воспринимают

- 129. NEW RULES Избежание индикаторов подозрительных операций банков. Качественно изготовленная сопроводительная документация к транзакциям по счету клиента.

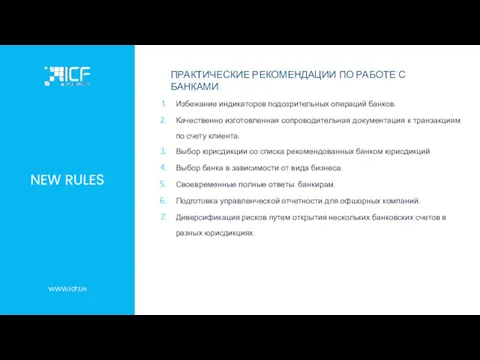

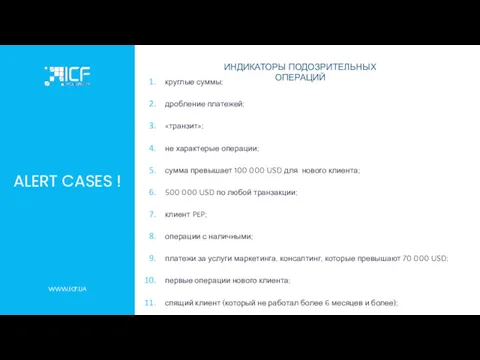

- 130. ALERT CASES ! круглые суммы; дробление платежей; «транзит»; не характерые операции; сумма превышает 100 000 USD

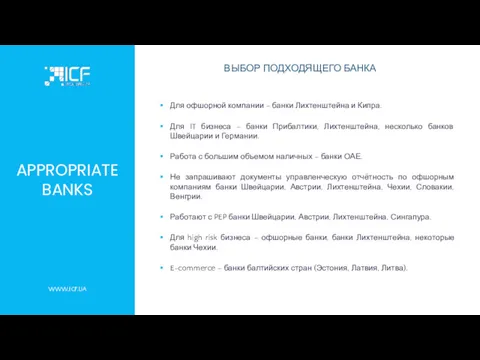

- 131. APPROPRIATE BANKS Для офшорной компании – банки Лихтенштейна и Кипра. Для IT бизнеса – банки Прибалтики,

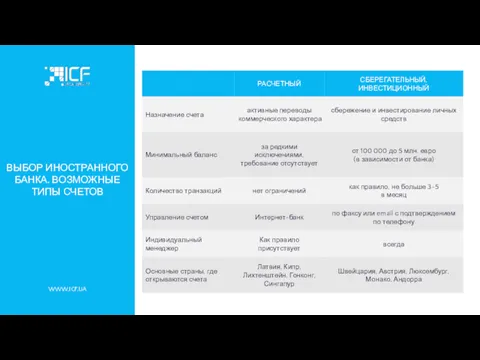

- 132. WWW.ICF.UA ВЫБОР ИНОСТРАННОГО БАНКА. ВОЗМОЖНЫЕ ТИПЫ СЧЕТОВ

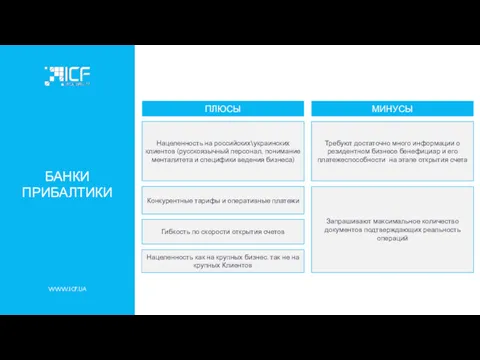

- 133. БАНКИ ПРИБАЛТИКИ Нацеленность на российских\украинских клиентов (русскоязычный персонал, понимание менталитета и специфики ведения бизнеса) Конкурентные тарифы

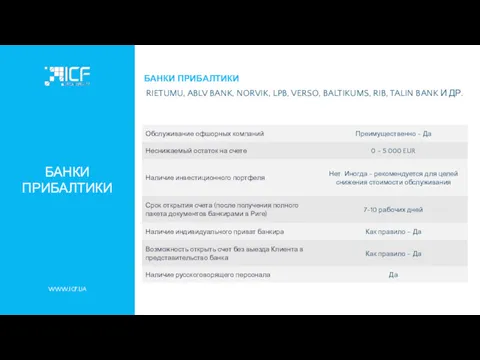

- 134. БАНКИ ПРИБАЛТИКИ WWW.ICF.UA RIETUMU, ABLV BANK, NORVIK, LPB, VERSO, BALTIKUMS, RIB, TALIN BANK И ДР. БАНКИ

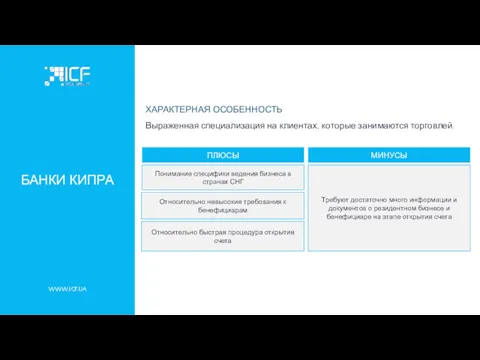

- 135. БАНКИ КИПРА Понимание специфики ведения бизнеса в странах СНГ Относительно невысокие требования к бенефициарам Требуют достаточно

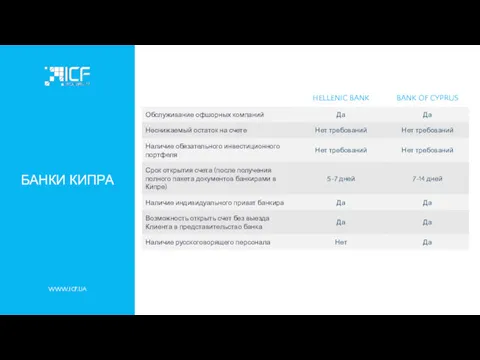

- 136. WWW.ICF.UA БАНКИ КИПРА

- 137. WWW.ICF.UA БАНКИ ЗАПАДНОЙ ЕВРОПЫ: ШВЕЙЦАРИЯ, АВСТРИЯ, ЛИХТЕНШТЕЙН Респектабельность и многолетние традиции банковского дела Финансовая стабильность и

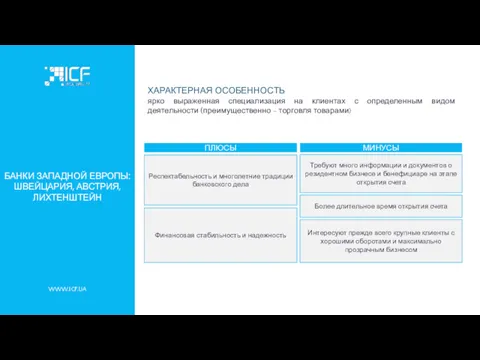

- 138. WWW.ICF.UA БАНКИ ЛИХТЕНШТЕЙНА

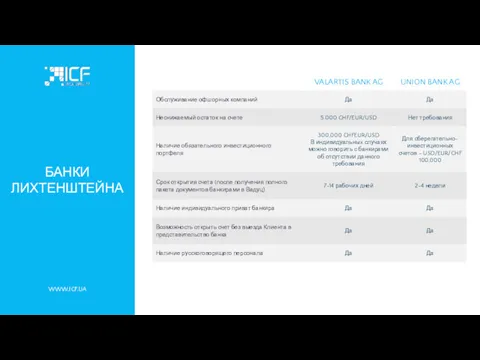

- 139. WWW.ICF.UA БАНКИ АВСТРИИ

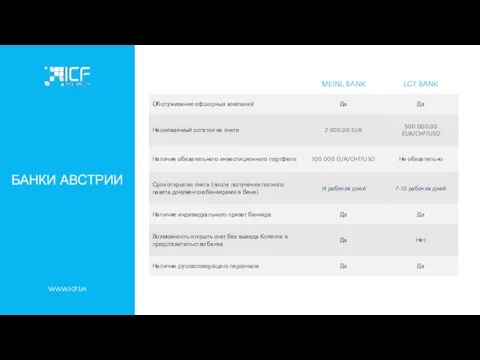

- 140. WWW.ICF.UA БАНКИ ШВЕЙЦАРИИ

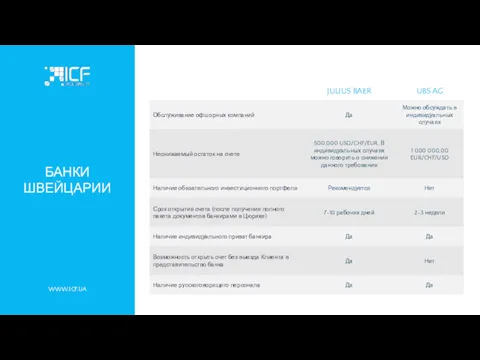

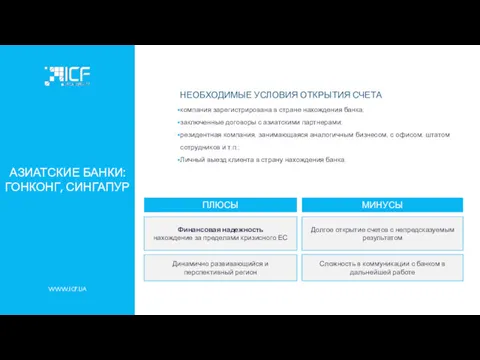

- 141. WWW.ICF.UA АЗИАТСКИЕ БАНКИ: ГОНКОНГ, СИНГАПУР Финансовая надежность нахождение за пределами кризисного ЕС Динамично развивающийся и перспективный

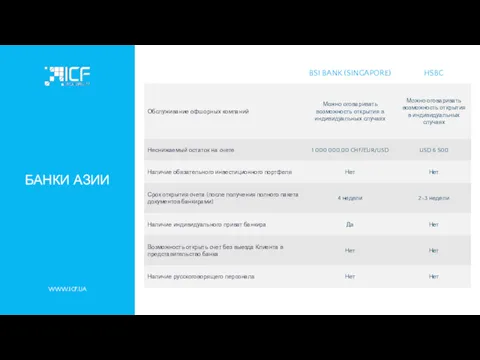

- 142. WWW.ICF.UA БАНКИ АЗИИ

- 144. Скачать презентацию

Экономическая культура

Экономическая культура Мировая цивилизация на рубеже XXI века

Мировая цивилизация на рубеже XXI века ПУТИ ПРИВЛЕЧЕНИЯ ДОПОЛНИТЕЛЬНЫХ ФИНАНСОВЫХ РЕСУРСОВ В БЮДЖЕТЕ

ПУТИ ПРИВЛЕЧЕНИЯ ДОПОЛНИТЕЛЬНЫХ ФИНАНСОВЫХ РЕСУРСОВ В БЮДЖЕТЕ Світове господарство та етапи його формування. 10 клас

Світове господарство та етапи його формування. 10 клас Структура населения

Структура населения Региональные экономические интеграционные группировки нидерландов

Региональные экономические интеграционные группировки нидерландов Монополистическая конкуренция. Внешние эффекты. Лекции 8.1-8.2

Монополистическая конкуренция. Внешние эффекты. Лекции 8.1-8.2 Экономика Центральной России

Экономика Центральной России References. Реализованные проекты. Павильоны ЭКСПО

References. Реализованные проекты. Павильоны ЭКСПО Человек на рынке труда

Человек на рынке труда Экономика және оның қоғам өміріндегі орны

Экономика және оның қоғам өміріндегі орны Economic policy

Economic policy Мировой финансовый кризис

Мировой финансовый кризис Глобальные проблемы человечества

Глобальные проблемы человечества Что такое неравенство, как его измерить и нужно ли с ним бороться?

Что такое неравенство, как его измерить и нужно ли с ним бороться? Демография. Направления демографии

Демография. Направления демографии Экономическая эффективность сельскохозяйственного производства. Валовая и товарная продукция

Экономическая эффективность сельскохозяйственного производства. Валовая и товарная продукция Новые формы инвестиций: классика и хайп

Новые формы инвестиций: классика и хайп Кейнсианство. Джон Мейнард Кейнс

Кейнсианство. Джон Мейнард Кейнс Рынок и рыночный механизм. Спрос и предложение

Рынок и рыночный механизм. Спрос и предложение Потоковые процессы в современной экономике

Потоковые процессы в современной экономике Многосторонние отношения в современном мире

Многосторонние отношения в современном мире Оценка восприятия Дальнего Востока жителями РФ и уровня развития человеческого капитала в регионах Дальнего Востока

Оценка восприятия Дальнего Востока жителями РФ и уровня развития человеческого капитала в регионах Дальнего Востока Отдельные методы организационно-управленческой деятельности

Отдельные методы организационно-управленческой деятельности Рынки факторов производства. Типы рыночных структур. Лекция 9

Рынки факторов производства. Типы рыночных структур. Лекция 9 Методология экономической теории

Методология экономической теории Социология богатых и бедных

Социология богатых и бедных Уведомительный контроль сделок ЭК (экономической концентрации)

Уведомительный контроль сделок ЭК (экономической концентрации)