Слайд 2

Як правило, платіж у формі авансу може досягати до 1/3 загальної

суми контракту

Слайд 3

Прийнято оплачувати авансом ряд товарів: дорогоцінні метали, ядерне паливо, зброя тощо.

Слайд 4

Ця форма платежу застосовується тільки тоді, коли імпортер зацікавлений в отриманні

товару (у випадку, якщо кількість продавців на світовому ринку або кількість товарів обмежені), або тоді, коли експортер здійснює на нього сильний вплив, якому імпортер не може протистояти.

Слайд 5

АКРЕДИТИВ –

угода, в силу якої банк зобов’язується за дорученням клієнта

здійснити оплату документів третій особі (бенефіціарові, на користь якого відкритий акредитив) або здійснити оплату, акцепт тратти, виставленої бенефіціаром, або негоціацію (покупку) документів.

Слайд 6

ВИДИ АКРЕДИТИВІВ:

З точки зору можливості зміни або анулювання акредитива банком-емітентом:

Відкличний

Безвідкличний

Слайд 7

З точки зору можливості поновлення акредитива:

Револьверний (револьверний, поновлюваний)

Неревольверний (непоновлювальний)

Слайд 8

З точки зору існування валютного покриття:

Покритий (депонований)

Непокритий (гарантований)

Слайд 9

З точки зору додаткових зобов’язань іншого банку по акредитиву:

Підтверджений

Непідтверджений

Слайд 10

*Резервний (Stand-by)

*Кумулятивний

*Некумулятивний

*З червоною смугою

Слайд 11

Слайд 12

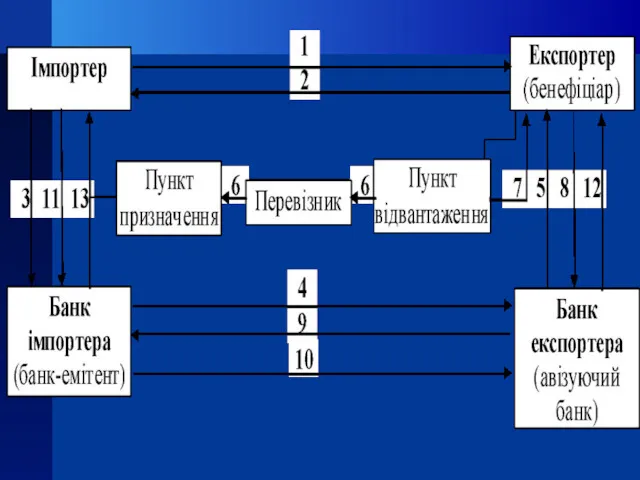

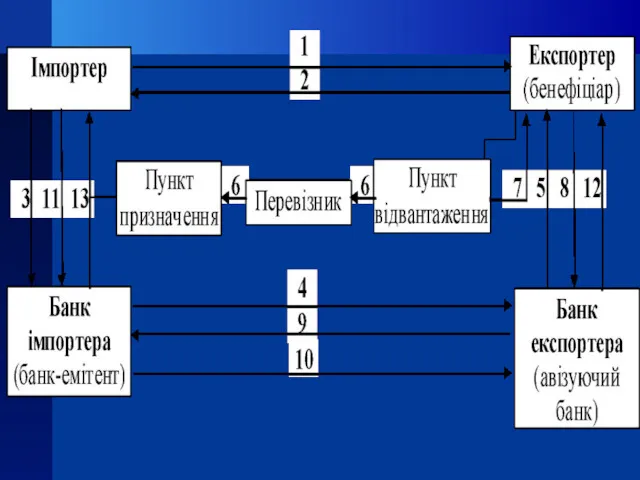

1.Укладення договору, в якому зазначається, що сторони будуть використовувати акредитивну форму

розрахунку.

2. Повідомлення імпортера про підготовку товару до відвантаження.

3. Представлення імпортером заяви своєму банку на відкриття акредитиву з точними вказівками його умов.

Слайд 13

4. Відкриття акредитиву банком-емітентом і направлення експортеру (бенефіціару) через банк, як

правило, обслуговує бенефіціара,який (банк) повідомляє (авізує) останнього про відкриття акредитиву.

5. Перевірка авізуючим банком справжності акредитиву і передача його бенефіціару.

Слайд 14

6. Перевірка бенефіціаром акредитиву на предмет його відповідності умовам контракту і

у випадку згоди відвантаження ним товару у встановлені строки.

7. Отримання бенефіціаром транспортних (та інших, що вимагаються умовами акредитиву) документів від перевізника.

8. Представлення бенефіціаром отриманих від перевізника документів у свій банк.

”

Слайд 15

9. Перевірка банком експортера отриманих від бенефіціара і надсилання їх банку-емітента

для оплати, акцепту.

10. Перевірка банком-емітентом отриманих документів і (у випадку виконання всіх умов акредитиву) переказ суми платежу експортеру.

Слайд 16

11. Дебетування банком-емітентом рахунку імпортеру.

12. Зарахування авізуючим банком виручки на

рахунок бенефіціара.

13. Отримання імпортером документів від банку-емітента і отримання прав на товар.

Слайд 17

Переваги для експортера:

1. Існує зобов’язання банку оплатити;

2. Надійність розрахунків і гарантія

своєчасної оплати товарів;

3. Швидкість отримання платежу.

Слайд 18

Переваги для імпортера:

1. покупець має можливість не платити доти, доки відповідні

документи не засвідчать, що товар перебуває на шляху до нього

2. можливість уникнути авансових платежів із властивими їм недоліками

Слайд 19

Недоліки для імпортера:

1. Висока комісія

2. Застосовується банківський кредит

3. Складний документооборот

4. Імобілізація

та розпилення його капіталу – відкриття акредитиву до отримання і реалізації товарів

Слайд 20

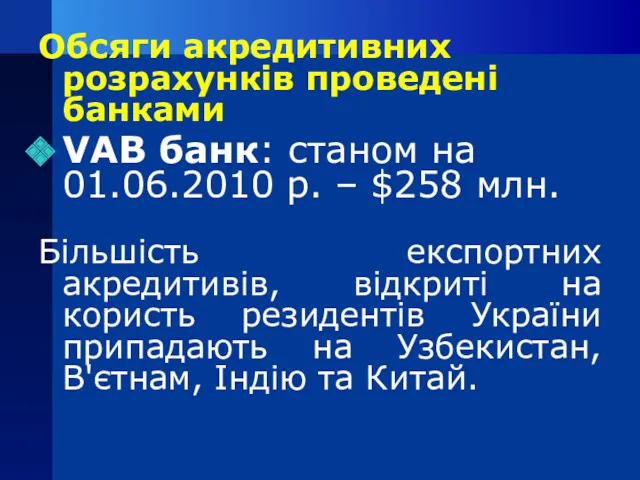

Обсяги акредитивних розрахунків проведені банками

VAB банк: станом на 01.06.2010 р. –

$258 млн.

Більшість експортних акредитивів, відкриті на користь резидентів України припадають на Узбекистан, В'єтнам, Індію та Китай.

Слайд 21

Інкасо –

банківська операція, завдяки якій банк за дорученням клієнта отримує

платіж від імпортера за відвантажені на його адресу товари та послуги, зараховуючи ці кошти на рахунок експортера в банку.

Слайд 22

Слайд 23

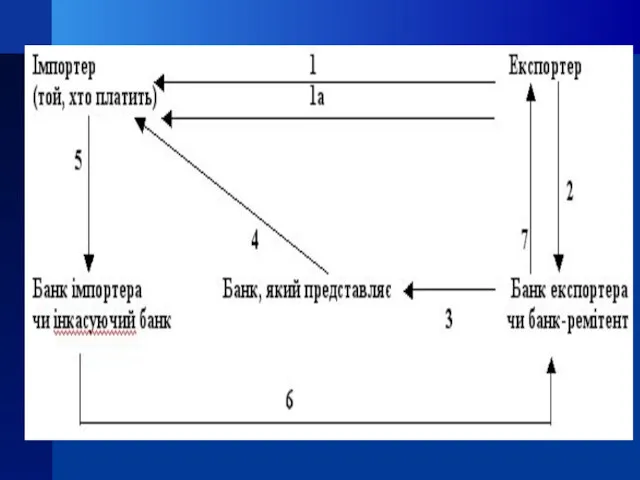

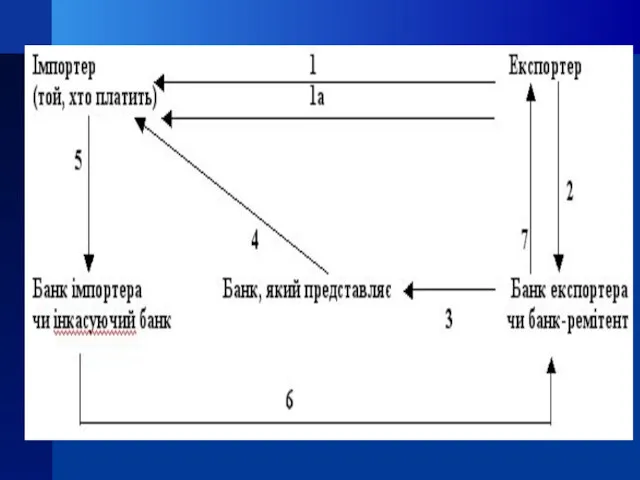

1. Експортер заключає контракт з імпортером про продажу товарів на умовах

розрахунків по документарному інкасо і відправляє йому товар (1а).

2. Експортер відправляє своєму банку інкасове доручення та комерційні документи.

Слайд 24

3. Банк експортера пересилає інкасове доручення і комерційні документи банку, який

представляє (чи банку імпортера).

4. Банк, який представляє, надає ці документи імпортеру.

Слайд 25

5. Імпортер оплачує документи банку, який інкасує (чи своєму банку)

6. Банк,

який інкасує, переказує платіж банку-ремітенту (чи банку експортера).

7. Банк-ремітент зараховує переказну суму на рахунок експортера.

Слайд 26

Переваги інкасо:

для імпортера — немає необхідності завчасно відволікати кошти зі

свого обігу;

для експортера — зберігає юридичне право розпорядження товаром до оплати імпортером.

Экономное расходование электроэнергии в быту

Экономное расходование электроэнергии в быту Доходы от использования и продажи государственного имущества

Доходы от использования и продажи государственного имущества Экономика и её роль в жизни общества

Экономика и её роль в жизни общества Светодиодные технологии

Светодиодные технологии маркетинговое изучение спроса

маркетинговое изучение спроса Затраты при международных автомобильных перевозках. Дорожные налоги и сборы при выполнении автомобильных перевозок

Затраты при международных автомобильных перевозках. Дорожные налоги и сборы при выполнении автомобильных перевозок Жұмыссыздық пен инфляция экономикалық тұрақсыздықтың көрiнiсi ретiнде

Жұмыссыздық пен инфляция экономикалық тұрақсыздықтың көрiнiсi ретiнде Общественный выбор и провалы государства

Общественный выбор и провалы государства Основные направления развития современных экономических явлений. Международные валютно-финансовые отношения. (Тема 3.2)

Основные направления развития современных экономических явлений. Международные валютно-финансовые отношения. (Тема 3.2) Экономика предприятия

Экономика предприятия Уведомительный контроль сделок ЭК (экономической концентрации)

Уведомительный контроль сделок ЭК (экономической концентрации) Итоги исполнения местных бюджетов Калининградской области

Итоги исполнения местных бюджетов Калининградской области Модель соціальної політики Японії

Модель соціальної політики Японії Ішкішаруашылық жерге орналастыру

Ішкішаруашылық жерге орналастыру Что такое заработная плата и от чего она зависит

Что такое заработная плата и от чего она зависит Макроэкономика. ВВП и ВНП

Макроэкономика. ВВП и ВНП Глобальные проблемы человечества

Глобальные проблемы человечества Конфлікт корпоративних інтересів та запобігання рейдерству і корпоративному шантажу

Конфлікт корпоративних інтересів та запобігання рейдерству і корпоративному шантажу Современный архитектурный подход и его практическое применение в рамках старых и новых стандартов проектирования

Современный архитектурный подход и его практическое применение в рамках старых и новых стандартов проектирования Рынок и рыночное равновесие. Тема 2

Рынок и рыночное равновесие. Тема 2 Основи економічної теорії. Тема 5. Підприємство (фірма)

Основи економічної теорії. Тема 5. Підприємство (фірма) Рейтинг выполнения мероприятий по организации предоставления государственных и муниципальных услуг

Рейтинг выполнения мероприятий по организации предоставления государственных и муниципальных услуг Новая экономическая политика НЭП 1921 — 1929 гг

Новая экономическая политика НЭП 1921 — 1929 гг Автоматизированного рабочего места руководителя

Автоматизированного рабочего места руководителя Економічна система суспільства

Економічна система суспільства ОПЕК. Международные товарные соглашения

ОПЕК. Международные товарные соглашения Основные угрозы национальным интересам и безопасности России

Основные угрозы национальным интересам и безопасности России Агрегированный индекс вклада индивидуального предпринимательства в экономику Республики Беларусь

Агрегированный индекс вклада индивидуального предпринимательства в экономику Республики Беларусь