Содержание

- 2. Налог на доходы физических лиц Прямой федеральный налог. Установлен гл. 23 НК РФ.

- 3. Налогоплательщики Физические лица – налоговые резиденты РФ (находящиеся на территории РФ не менее 183 дней в

- 4. Объект налогообложения Для налоговых резидентов – доходы, полученные от источников как в РФ, так и за

- 5. Налоговая база НБ = Доходы - Доходы, не подлежащие НО - Налоговые вычеты

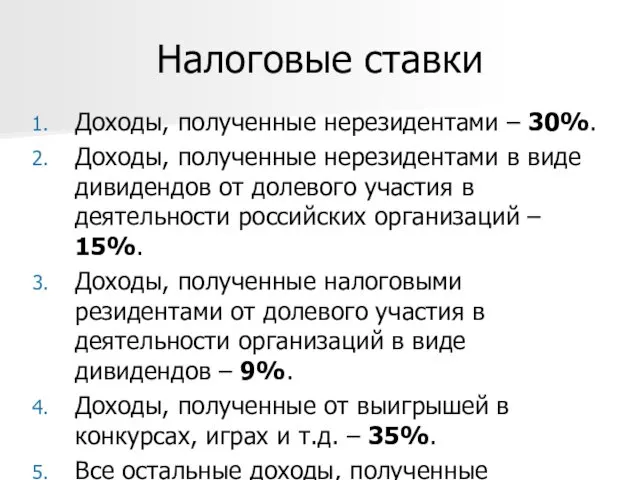

- 6. Налоговые ставки Доходы, полученные нерезидентами – 30%. Доходы, полученные нерезидентами в виде дивидендов от долевого участия

- 7. Налоговый период Налоговым периодом по НДФЛ признается календарный год.

- 8. Вычеты по НДФЛ При расчете налоговой базы доходы, облагаемые по ставке 13%, могут быть уменьшены на

- 9. Имущественный вычет предоставляется налогоплательщикам на суммы полученные от продажи имущества или доли в нем: жилых домов,

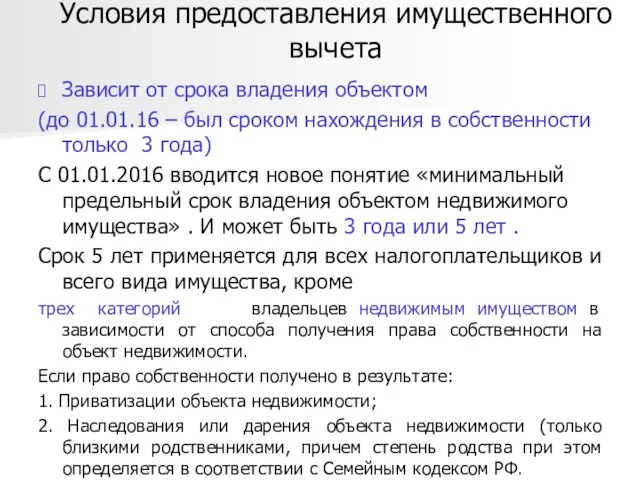

- 10. Условия предоставления имущественного вычета Зависит от срока владения объектом (до 01.01.16 – был сроком нахождения в

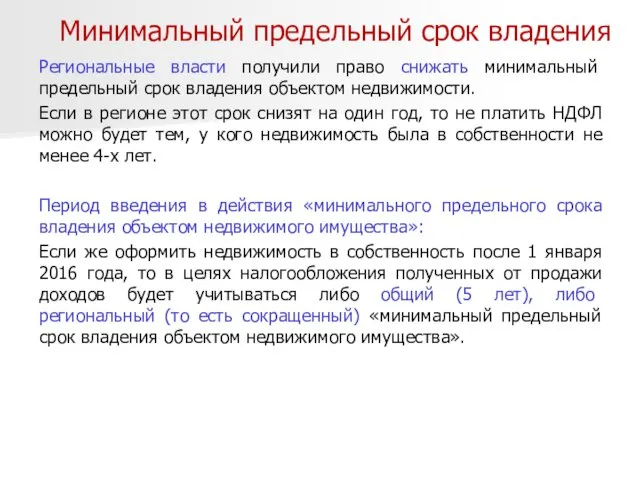

- 11. Минимальный предельный срок владения Региональные власти получили право снижать минимальный предельный срок владения объектом недвижимости. Если

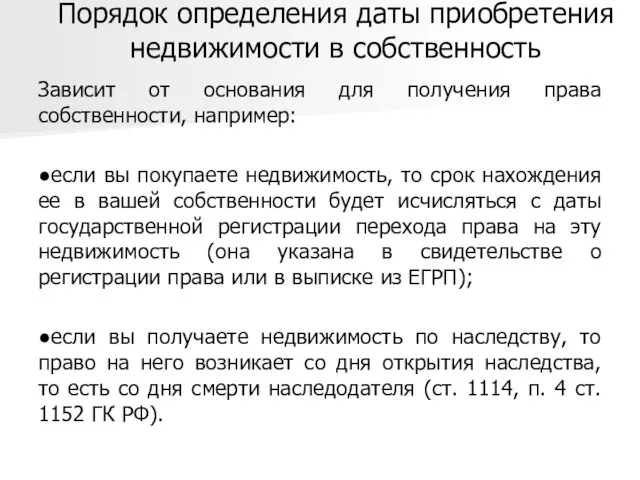

- 12. Порядок определения даты приобретения недвижимости в собственность Зависит от основания для получения права собственности, например: ●если

- 13. Имущественный вычет предоставляется 1) в полной сумме, полученной от продажи имущества, при: Нахождении в собственности более

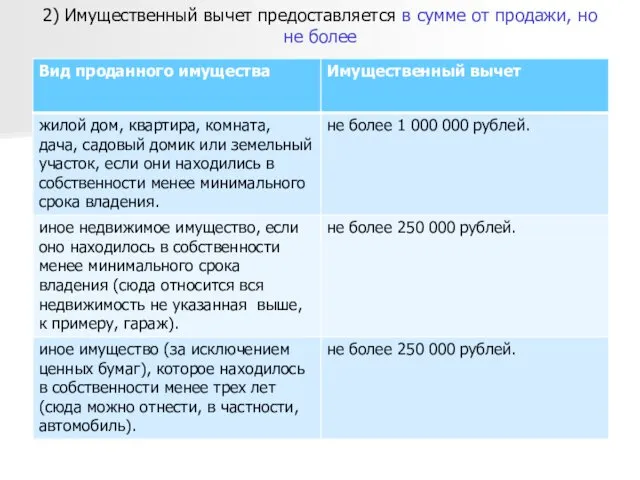

- 14. 2) Имущественный вычет предоставляется в сумме от продажи, но не более

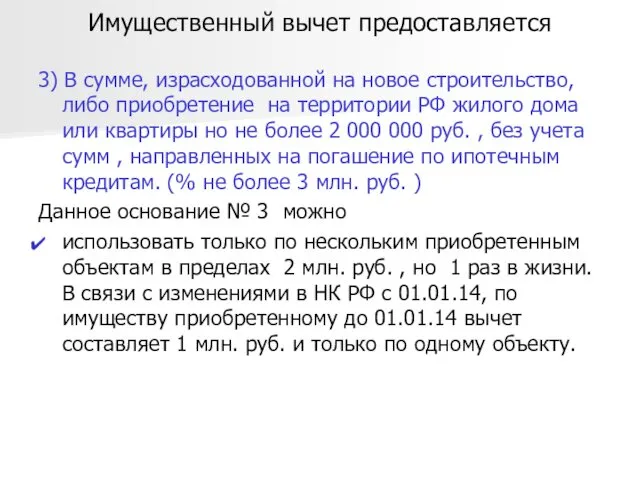

- 15. Имущественный вычет предоставляется 3) В сумме, израсходованной на новое строительство, либо приобретение на территории РФ жилого

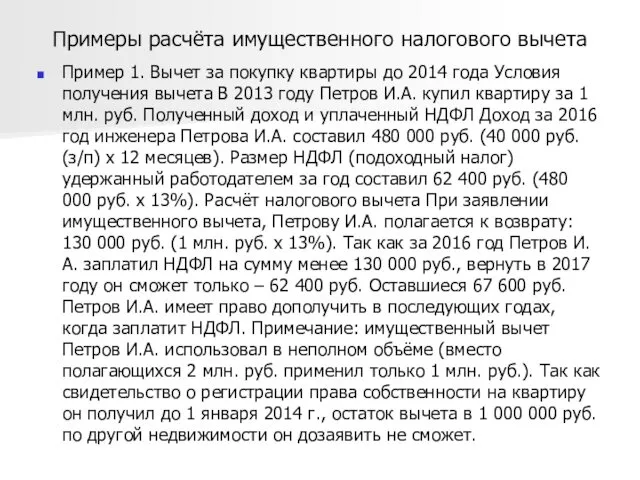

- 16. Примеры расчёта имущественного налогового вычета Пример 1. Вычет за покупку квартиры до 2014 года Условия получения

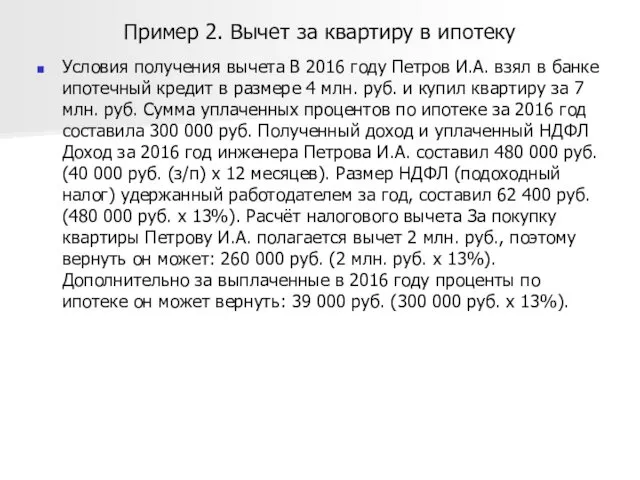

- 17. Пример 2. Вычет за квартиру в ипотеку Условия получения вычета В 2016 году Петров И.А. взял

- 18. Продолжение пример 2. Итого, максимальная к возврату сумма за 2016 год составит: 299 000 руб. Так

- 19. Пример 3. Вычет за покупку квартиры , приобретенную в совместную собственность после 01.01.14 Условия получения вычета

- 20. Продолжение пример 3. Сумма подоходного налога, уплаченного с з/п Ивановой М.С., позволяет ей вернуть всю сумму,

- 21. По всем видам имущественных вычетов Остаток неиспользованного имущественного вычета переносится на последующие налоговые периоды; возможно получение

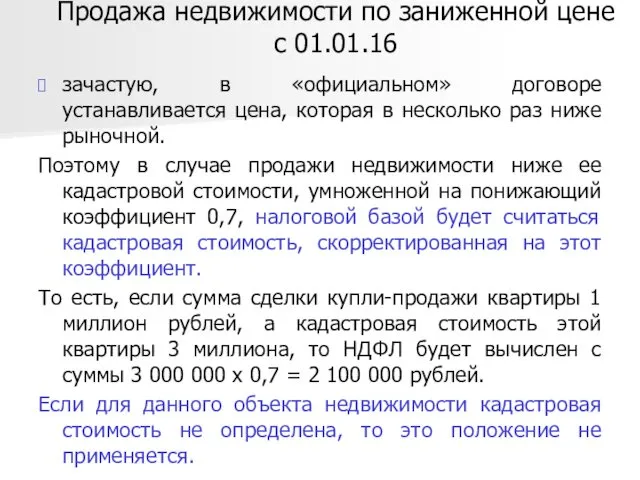

- 22. Продажа недвижимости по заниженной цене с 01.01.16 зачастую, в «официальном» договоре устанавливается цена, которая в несколько

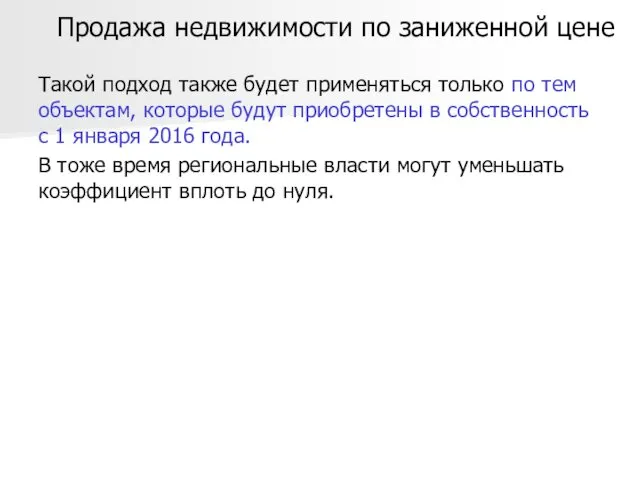

- 23. Продажа недвижимости по заниженной цене Такой подход также будет применяться только по тем объектам, которые будут

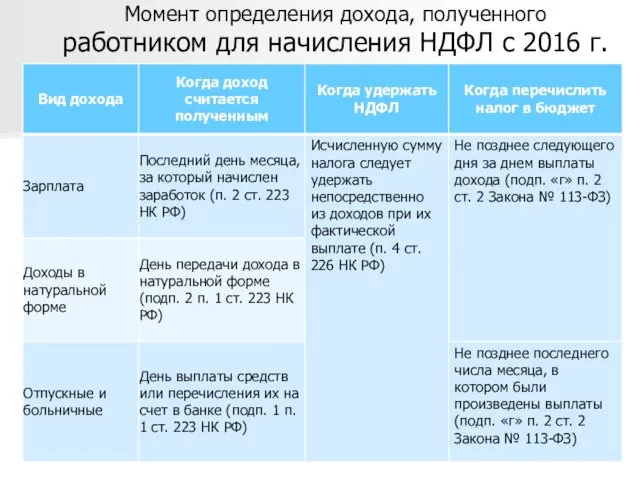

- 24. Момент определения дохода, полученного работником для начисления НДФЛ с 2016 г.

- 26. Скачать презентацию

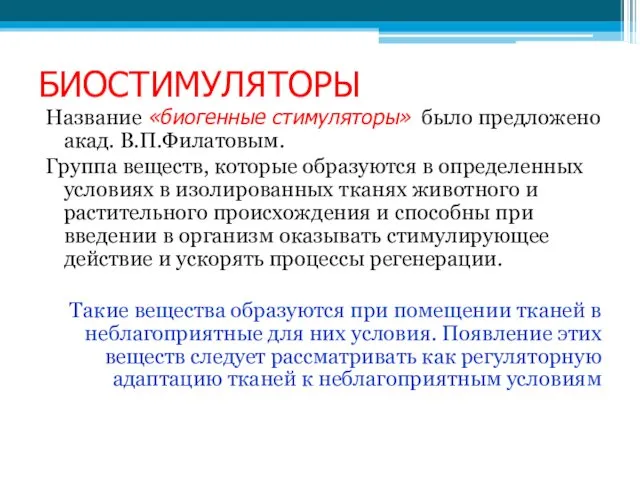

Биостимуляторы. Гиполипидемические средства

Биостимуляторы. Гиполипидемические средства Презентация Загадки - обманки

Презентация Загадки - обманки Стрельба в играх

Стрельба в играх Презетация к мастер-классу Правила дорожные верные, надежные!

Презетация к мастер-классу Правила дорожные верные, надежные! Умножение и деление. Задачи

Умножение и деление. Задачи Методика работы с пословицами и поговорками на уроках литературного чтения

Методика работы с пословицами и поговорками на уроках литературного чтения Зима в музыке, поэзии и живописи

Зима в музыке, поэзии и живописи Значение периодического закона

Значение периодического закона Выбор расположения дополнительного водосброса в ходе комплексной реконструкции Майнского гидроузла

Выбор расположения дополнительного водосброса в ходе комплексной реконструкции Майнского гидроузла Аквариумные рыбки и уход за ними

Аквариумные рыбки и уход за ними Электроэнергетика. Виды электроэнергетики

Электроэнергетика. Виды электроэнергетики Вода в атмосфере

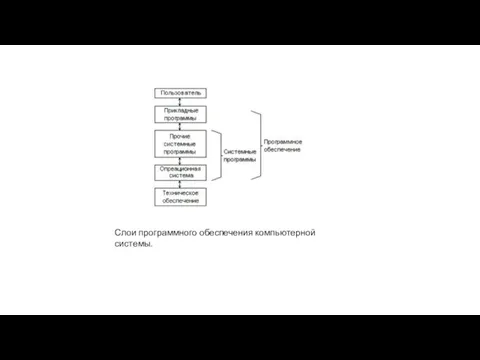

Вода в атмосфере Процессы и их поддержка в операционной системе

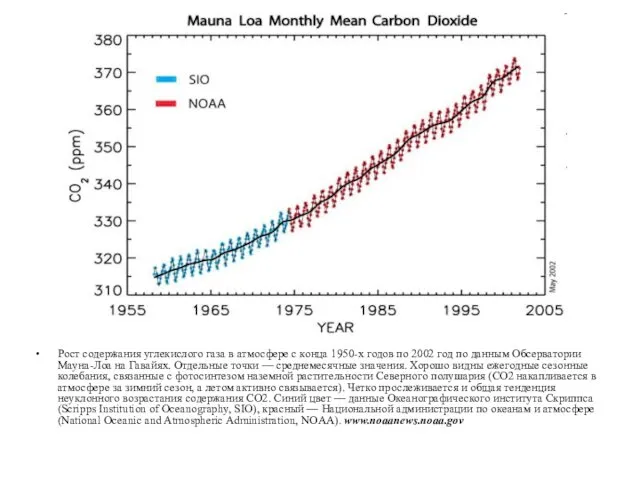

Процессы и их поддержка в операционной системе Глобальное потепление

Глобальное потепление Статистика в биологии

Статистика в биологии Мастер-класс Интерактивные технологии обучения на уроках географии как средства формирования коммуникативной компетентности школьников

Мастер-класс Интерактивные технологии обучения на уроках географии как средства формирования коммуникативной компетентности школьников Государственная территория России

Государственная территория России Школа молодого педагога (1 встреча)

Школа молодого педагога (1 встреча) Презентация для классного часа по теме Герои России

Презентация для классного часа по теме Герои России Литературная викторина

Литературная викторина Наш выбор - здоровый образ жизни

Наш выбор - здоровый образ жизни Профессиональный стандарт педагога как основа оценки педагогической деятельности и профессионального развития педагога

Профессиональный стандарт педагога как основа оценки педагогической деятельности и профессионального развития педагога Библиотека молодым: поиск позитивных и действенных форм работы

Библиотека молодым: поиск позитивных и действенных форм работы Работа над дикцией и артикуляцией: игровые приемы

Работа над дикцией и артикуляцией: игровые приемы Инженерный вуз XXI века

Инженерный вуз XXI века Дружба и вражда. Аспекты темы

Дружба и вражда. Аспекты темы История нашего города. Санкт-Петербург 1703 год

История нашего города. Санкт-Петербург 1703 год Monitorizarea calitatii. Energiei electrice

Monitorizarea calitatii. Energiei electrice