Содержание

- 2. Цель стандарта определить порядок учета основных средств. Основными аспектами учета основных средств являются признание активов, определение

- 3. МСФО 16 не применяется к: основным средствам, классифицируемым как предназначенные для продажи в соответствии с МСФО

- 4. Основные средства – это материальные активы, которые – предназначены для использования в процессе производства или поставки

- 5. Признание объекта основных средств в качестве актива осуществляется только в случае, если: – существует вероятность того,

- 6. Оценка при признании осуществляется по себестоимости, включающей следующие элементы: – цену покупки, включая импортные пошлины и

- 7. Примеры прямых затрат: – затраты на выплату вознаграждений работникам, непосредственно связанные со строительством или приобретением объекта

- 8. Не включаются в себестоимость объекта основных средств: – затраты, понесенные в течение периода, когда объект, способный

- 9. Себестоимость объекта основных средств представляет собой эквивалент цены при условии немедленного платежа денежными средствами на дату

- 10. При отсрочке платежа выходящей за рамки обычных условий кредитования, разница между эквивалентом цены при условии немедленного

- 11. При обмене активами себестоимость полученного объекта основных средств оценивается по справедливой стоимости, кроме случаев, когда: операция

- 12. Последующие затраты Затраты на повседневное техническое обслуживание объекта признаются в составе прибыли или убытка по мере

- 13. Затраты на повседневное техническое обслуживание включают: Затраты на оплату труда Приобретение расходных материалов Затраты на приобретение

- 14. Замена существенных компонентов сложных активов Затраты по частичной замене объекта признаются в балансовой стоимости актива в

- 15. При выполнении масштабного технического осмотра объекта основных средств связанные с ним затраты признаются в балансовой стоимости

- 16. Оценка после признания основных средств Предприятие должно выбрать и зафиксировать в учетной политике один из вариантов:

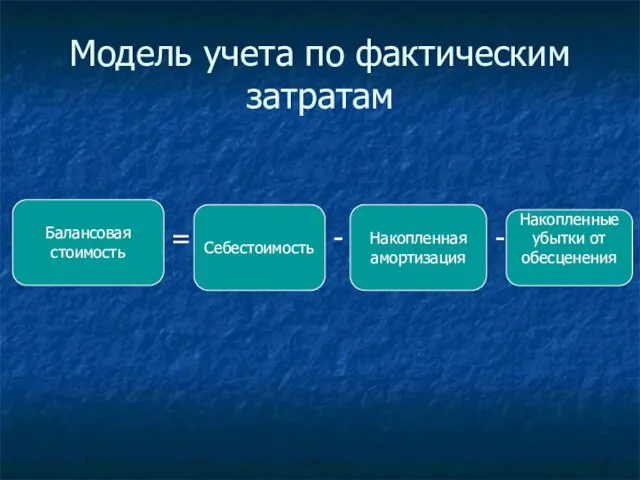

- 17. Модель учета по фактическим затратам = - - Балансовая стоимость Себестоимость Накопленная амортизация Накопленные убытки от

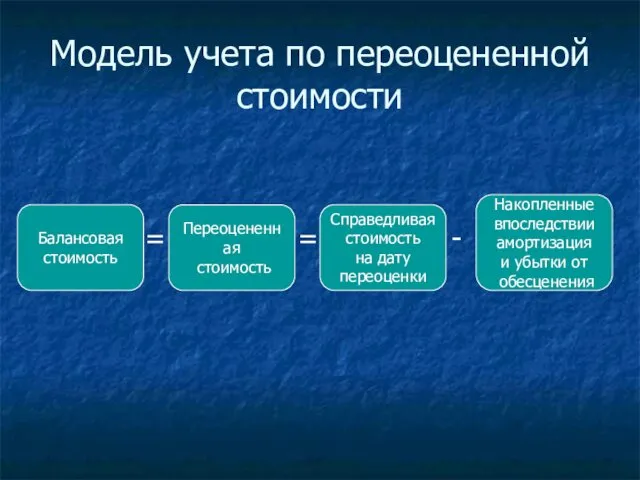

- 18. Модель учета по переоцененной стоимости = = - Балансовая стоимость Переоцененная стоимость Справедливая стоимость на дату

- 19. Если выполняется переоценка отдельного объекта основных средств, то переоценке подлежат и все прочие активы, относящиеся к

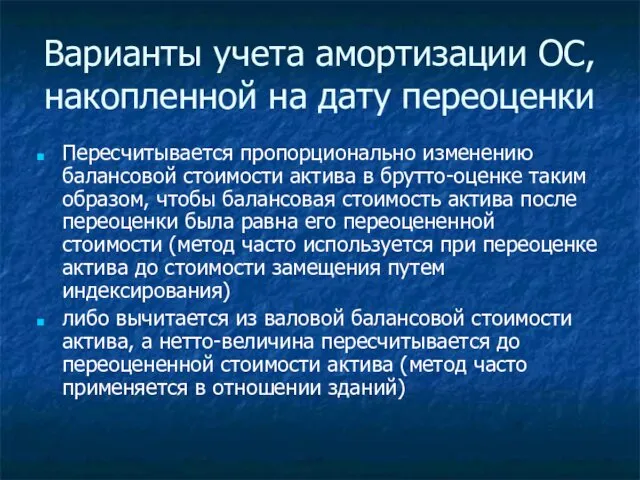

- 20. Варианты учета амортизации ОС, накопленной на дату переоценки Пересчитывается пропорционально изменению балансовой стоимости актива в брутто-оценке

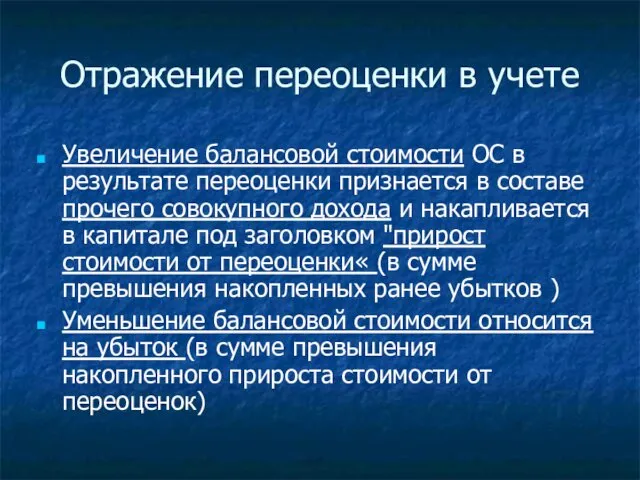

- 21. Отражение переоценки в учете Увеличение балансовой стоимости ОС в результате переоценки признается в составе прочего совокупного

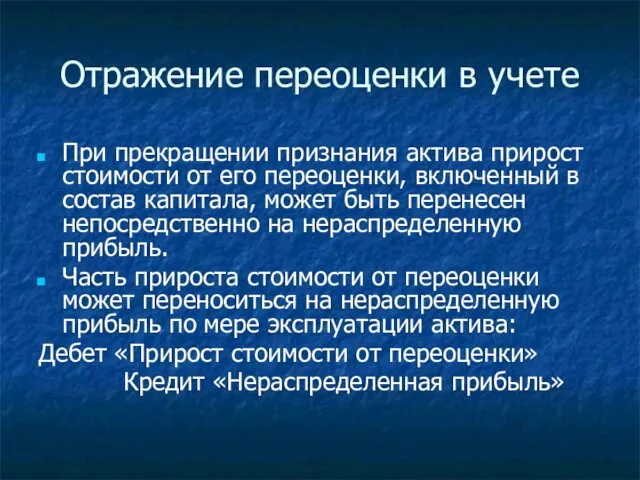

- 22. Отражение переоценки в учете При прекращении признания актива прирост стоимости от его переоценки, включенный в состав

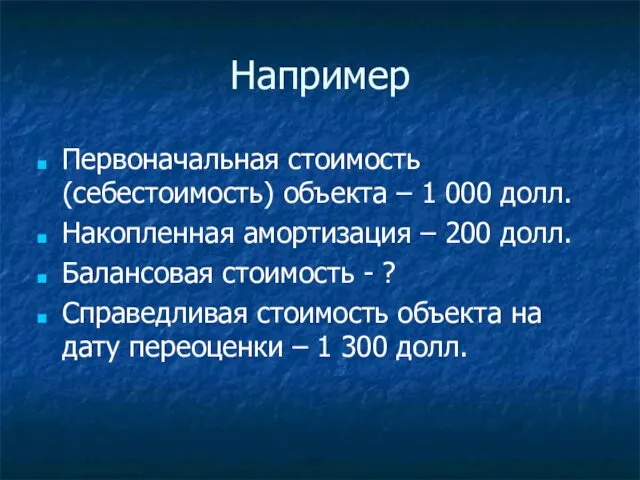

- 23. Например Первоначальная стоимость (себестоимость) объекта – 1 000 долл. Накопленная амортизация – 200 долл. Балансовая стоимость

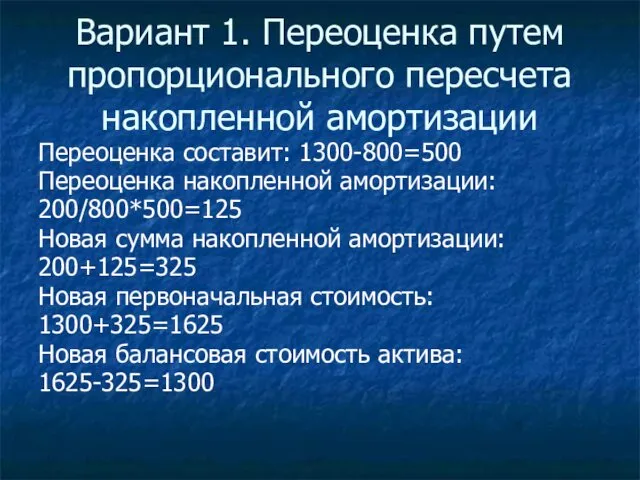

- 24. Вариант 1. Переоценка путем пропорционального пересчета накопленной амортизации Переоценка составит: 1300-800=500 Переоценка накопленной амортизации: 200/800*500=125 Новая

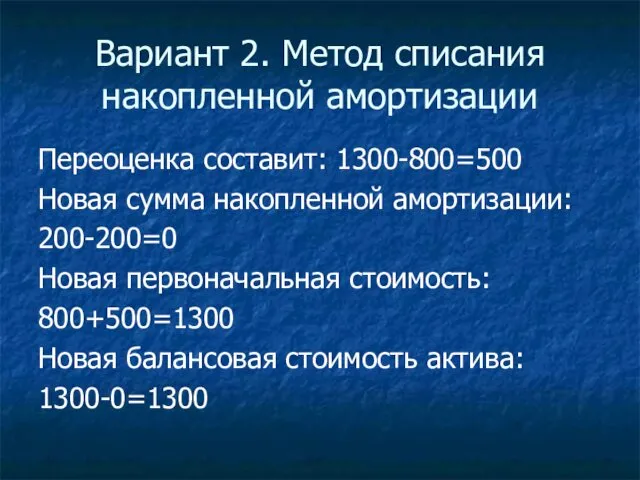

- 25. Вариант 2. Метод списания накопленной амортизации Переоценка составит: 1300-800=500 Новая сумма накопленной амортизации: 200-200=0 Новая первоначальная

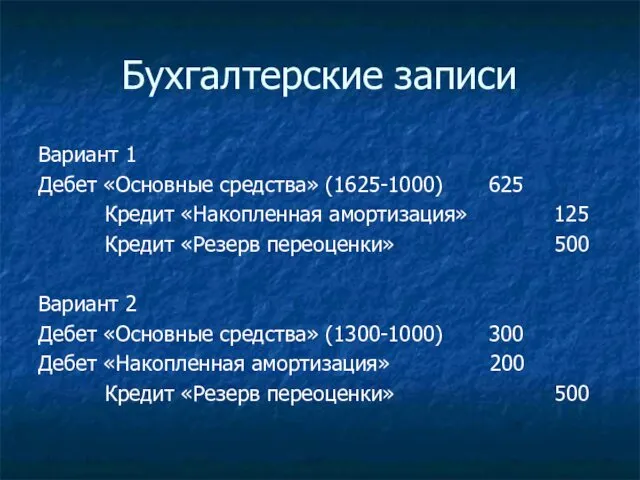

- 26. Бухгалтерские записи Вариант 1 Дебет «Основные средства» (1625-1000) 625 Кредит «Накопленная амортизация» 125 Кредит «Резерв переоценки»

- 27. Амортизация основных средств Амортизация основных средств – систематическое распределение стоимости актива на протяжении срока его полезного

- 28. Амортизация основных средств Ликвидационная (остаточная) стоимость актива – расчетная сумма, которую организация получила бы на текущий

- 29. Амортизация основных средств Срок полезного использования – это: –период времени, на протяжении которого, как ожидается, актив

- 30. Определение срока полезного использования осуществляется с учетом следующих факторов: характер активов; предполагаемое использование актива; предполагаемая выработка

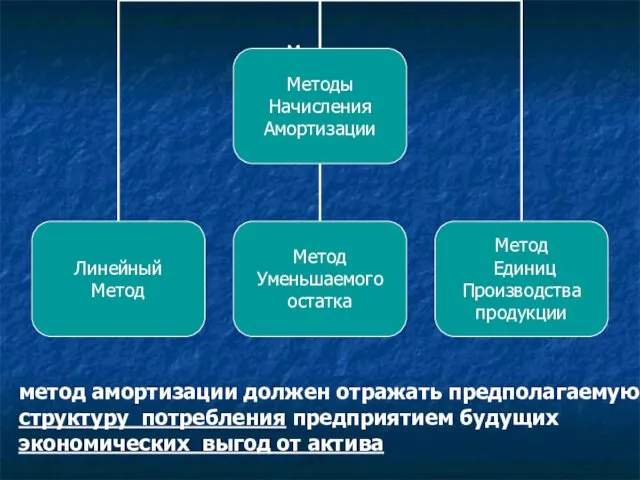

- 31. Методы Начисления Амортизации метод амортизации должен отражать предполагаемую структуру потребления предприятием будущих экономических выгод от актива

- 32. Начисление амортизации Каждый компонент объекта основных средств, себестоимость которого составляет значительную величину относительно общей себестоимости объекта,

- 33. Признание расходов на амортизацию Сумма амортизационных отчислений за какой-либо период обычно признается в составе прибыли или

- 34. Остаточная стоимость, срок полезного использования и метод начисления амортизации актива должны пересматриваться как минимум один раз

- 35. Начисление амортизации актива начинается тогда, когда он становится доступен для использования, т.е., когда его местоположение и

- 37. Скачать презентацию

Формирование графических навыков у детей раннего возраста

Формирование графических навыков у детей раннего возраста Азотсодержащие соединения: аминокислоты

Азотсодержащие соединения: аминокислоты Иуда Искариот Л. Андреева и Евангельский сюжет

Иуда Искариот Л. Андреева и Евангельский сюжет Пророчий ярус у давніх українських іконостасах: Іконографія та поезія

Пророчий ярус у давніх українських іконостасах: Іконографія та поезія Виды резьбы по дереву

Виды резьбы по дереву Врожденный гипотиреоз

Врожденный гипотиреоз Научные революции и смена типов научной рациональности

Научные революции и смена типов научной рациональности Факторный анализ причин отказов скважин

Факторный анализ причин отказов скважин 12 апреля

12 апреля Тема урока: Вышивка крестом. Изготовление мешочка из конвы.

Тема урока: Вышивка крестом. Изготовление мешочка из конвы. Системы документации. Тема 4

Системы документации. Тема 4 Проект Почта

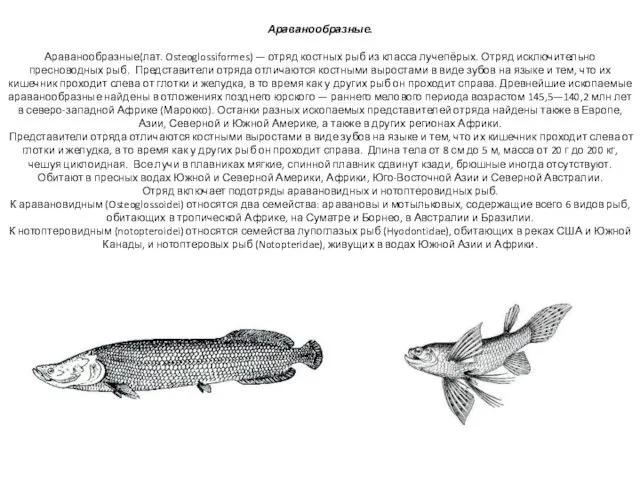

Проект Почта Отряды рыб

Отряды рыб Устройство для регистрации биоэлектрических сигналов с USB интерфейсом

Устройство для регистрации биоэлектрических сигналов с USB интерфейсом Сварочное производство. Тема 3

Сварочное производство. Тема 3 скорогоговорка на звуки д-б

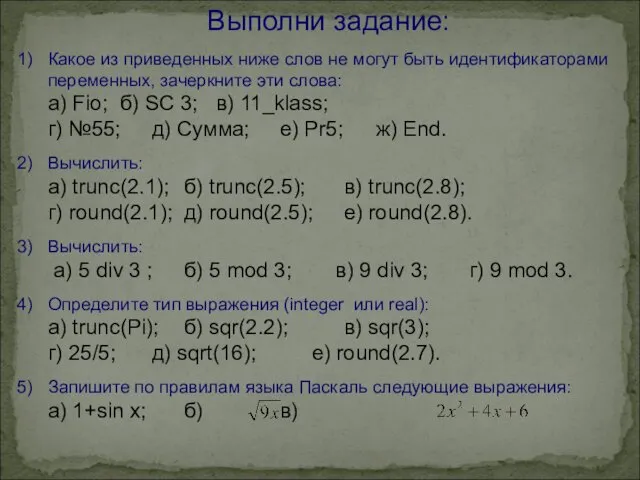

скорогоговорка на звуки д-б Идентификаторы переменных

Идентификаторы переменных Китайская опера

Китайская опера Языки программирования

Языки программирования Дифференциация звуков [р] - [л]

Дифференциация звуков [р] - [л] Ответственность в хозяйственном праве

Ответственность в хозяйственном праве Скоро в школу

Скоро в школу Роль супервайзера в достижении лидерства ТМ Nemiroff в рознице в г. Одесса

Роль супервайзера в достижении лидерства ТМ Nemiroff в рознице в г. Одесса Портфолио ученика начальной школы.

Портфолио ученика начальной школы. Презентация Правила поведения при землетрясении

Презентация Правила поведения при землетрясении Система охлаждения газа после компримирования

Система охлаждения газа после компримирования История летательных аппаратов

История летательных аппаратов Українська гетьманська держава в системі міжнародних відносин. (Урок 6)

Українська гетьманська держава в системі міжнародних відносин. (Урок 6)