Содержание

- 2. Н.И. Тургенев, русский экономист, основоположник финансовой науки в России (1789-1871гг.) Требовать уничтожения налогов значило бы требовать

- 3. Системы налогообложения: общая; упрощенная; вмененная; патентная; для сельхозпроизводителей.

- 4. Статья 18. Специальные налоговые режимы Специальные налоговые режимы могут предусматривать особый порядок определения элементов налогообложения, а

- 6. Общая система налогообложения Общая система — самая сложная. Это единственная система, которую не нужно специально выбирать.

- 7. Упрощенная система налогообложения Упрощенная система налогообложения или упрощенка, является одним из самых популярных налоговых режимов среди

- 8. Если ИП выбрал вариант «доходы минус расходы», то ставка налога установлена 15 %. Этот вариант подходит

- 9. При варианте «доходы» установлена ставка 6 %. Данный вариант подходит для розничной торговли или интернет-магазинов, где

- 10. Если ИП получил убыток, ему необходимо будет заплатить минимальный налог – 1% с полученного дохода. За

- 11. Единый налог на вменненый доход (вмененка) для предпринимателя. Данный спецрежим применятся только для определенных видов деятельности,

- 12. Патентное налогообложение Патент — льготный налоговый режим. Предприниматель покупает право работать в определенной сфере, и ему

- 13. ИП может работать на патенте, если соответствует этим требованиям: Среднесписочная численность сотрудников — до 15 человек.

- 14. Единый сельскохозяйственный налог. Данная система очень специфична. Предусмотрена только для сельскохозяйственных производителей. Чтобы получить такой статус,

- 15. Как предпринимателю перейти на другой режим налогообложения ИП может менять систему налогообложения раз в год. Для

- 16. Схема для выбора системы налогообложения для предпринимателя Проверить, подходят ли для вашей сферы деятельности ЕНВД и

- 18. Скачать презентацию

Край ты мой, навек любимый!

Край ты мой, навек любимый! TevaTVRangeMAR17(v1)U77

TevaTVRangeMAR17(v1)U77 Презентация-викторина к юбилею Калининского района.

Презентация-викторина к юбилею Калининского района. Урок технологии. Полеты птиц.Изготовление мозаики в технике рваная бумага

Урок технологии. Полеты птиц.Изготовление мозаики в технике рваная бумага Дизайн-проект благоустройства дворовой территории

Дизайн-проект благоустройства дворовой территории Рынок факторов производства. Труд как экономический ресурс

Рынок факторов производства. Труд как экономический ресурс Естественно-научная апологетика

Естественно-научная апологетика Кристаллдық және аморфтық күй

Кристаллдық және аморфтық күй Бекеттегі автоматика және телемеханика жүйелері. (Дәріс 1)

Бекеттегі автоматика және телемеханика жүйелері. (Дәріс 1) Про Другу світову війну

Про Другу світову війну Классификация посуды

Классификация посуды 3 сабақ — копия (2)

3 сабақ — копия (2) Организация кружков.

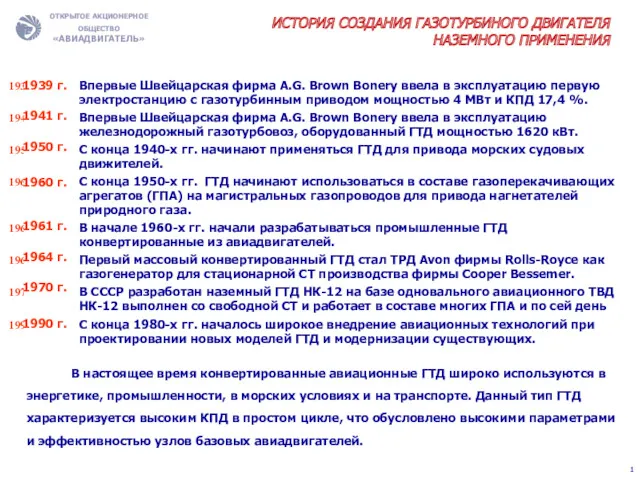

Организация кружков. История создания газотурбиного двигателя наземного применения

История создания газотурбиного двигателя наземного применения Назначение и типы электростанций, режимы их работы

Назначение и типы электростанций, режимы их работы Саморазвитие экосистемы

Саморазвитие экосистемы Повышение экономической эффективности деятельности ООО Киноцентр Вологда

Повышение экономической эффективности деятельности ООО Киноцентр Вологда День славянской культуры

День славянской культуры Перша та друга Малоросійські колегії

Перша та друга Малоросійські колегії Презентация урока бурятский язык по теме Зима

Презентация урока бурятский язык по теме Зима Эфиры и жиры

Эфиры и жиры Основы духовно-нравственного воспитания младших школьников

Основы духовно-нравственного воспитания младших школьников Мир здоровыми глазами. Офтальмология

Мир здоровыми глазами. Офтальмология Учитель мой

Учитель мой Эксплуатация и ремонт авиационного оборудования самолетов и вертолетов. Регуляторы напряжения авиационных генераторов

Эксплуатация и ремонт авиационного оборудования самолетов и вертолетов. Регуляторы напряжения авиационных генераторов Экономические реформы в период перестройки 1985-1991 гг

Экономические реформы в период перестройки 1985-1991 гг Экологический след

Экологический след Санитарно-гигиеническая оценка МСЧ №9

Санитарно-гигиеническая оценка МСЧ №9