Содержание

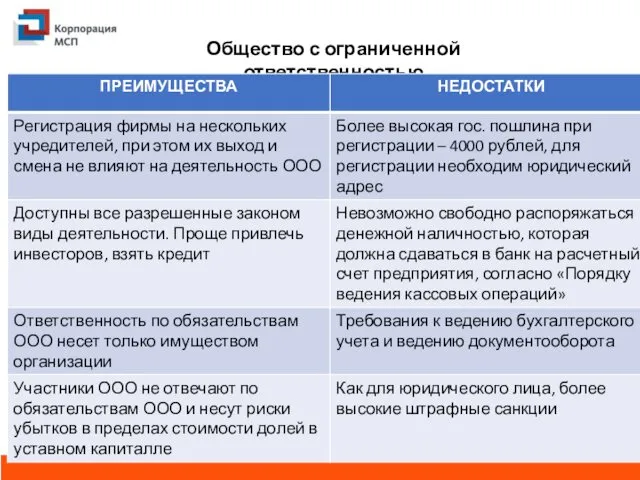

- 2. Общество с ограниченной ответственностью

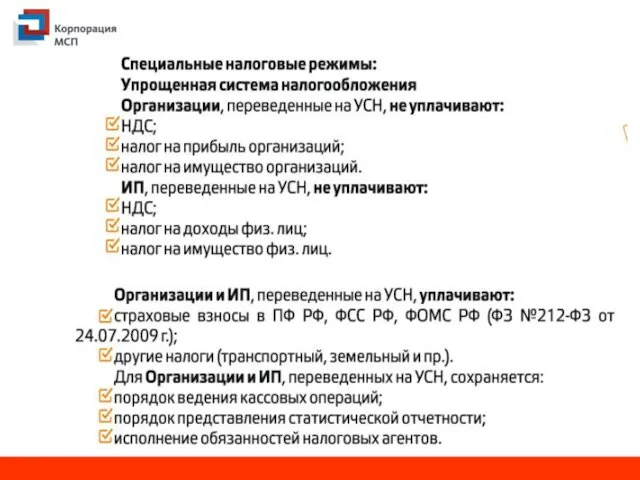

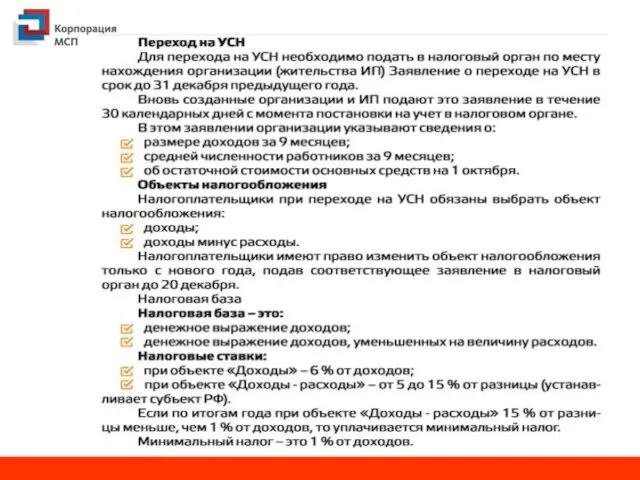

- 3. Системы налогообложения

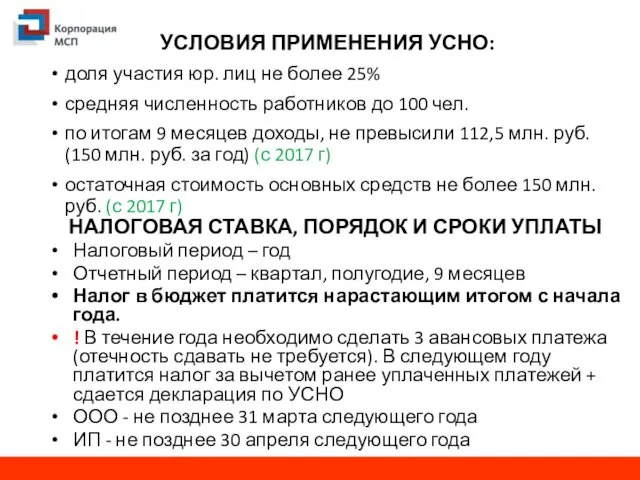

- 6. УСЛОВИЯ ПРИМЕНЕНИЯ УСНО: доля участия юр. лиц не более 25% средняя численность работников до 100 чел.

- 7. УСНО: пониженная ставка налога в Пензенской области 5% для объекта налогообложения «Доходы, уменьшенные на величину расходов»

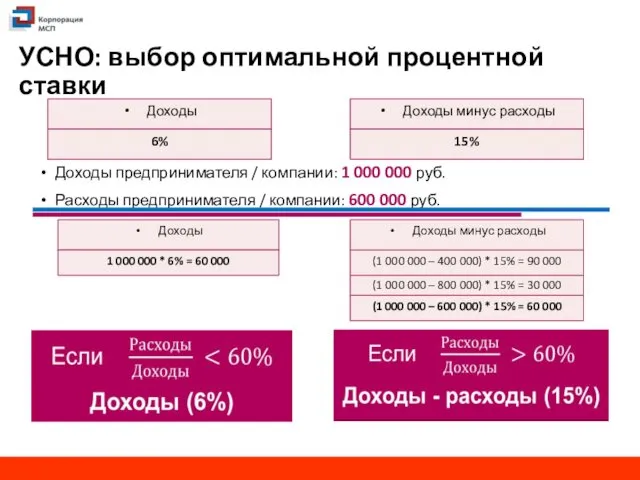

- 8. УСНО: выбор оптимальной процентной ставки Доходы предпринимателя / компании: 1 000 000 руб. Расходы предпринимателя /

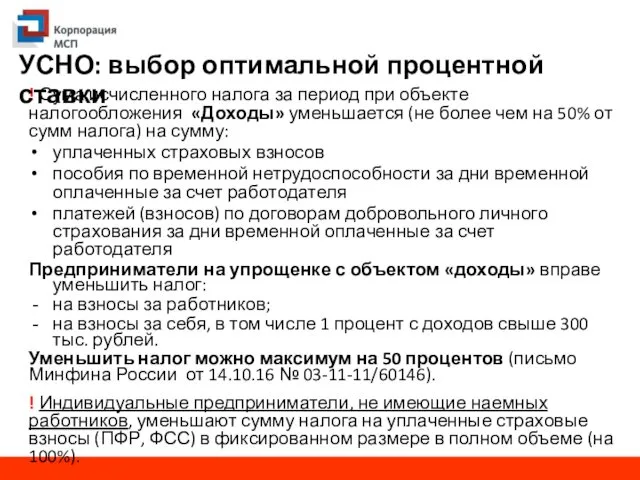

- 9. ! Сума исчисленного налога за период при объекте налогообложения «Доходы» уменьшается (не более чем на 50%

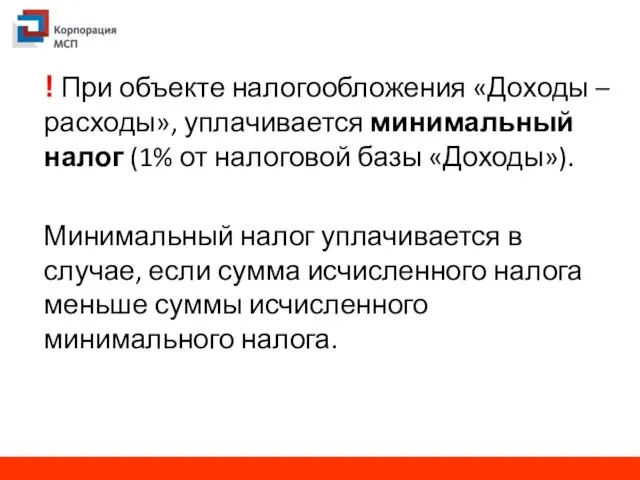

- 10. ! При объекте налогообложения «Доходы – расходы», уплачивается минимальный налог (1% от налоговой базы «Доходы»). Минимальный

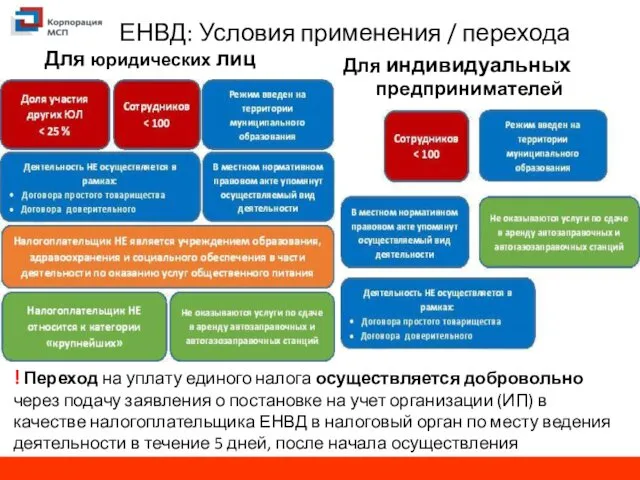

- 11. ЕНВД: Условия применения / перехода Для юридических лиц Для индивидуальных предпринимателей ! Переход на уплату единого

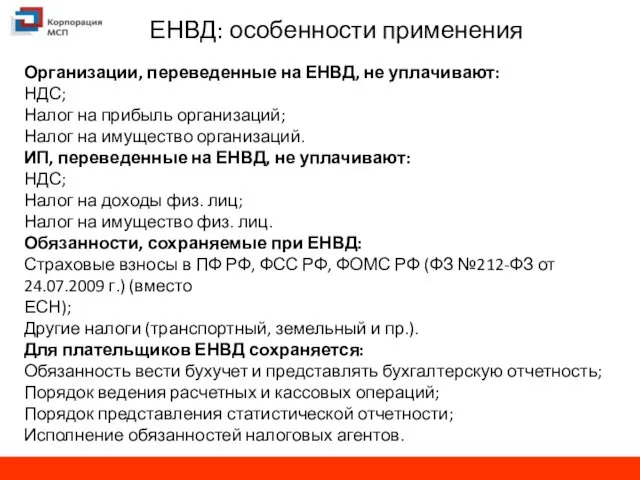

- 12. ЕНВД: особенности применения Организации, переведенные на ЕНВД, не уплачивают: НДС; Налог на прибыль организаций; Налог на

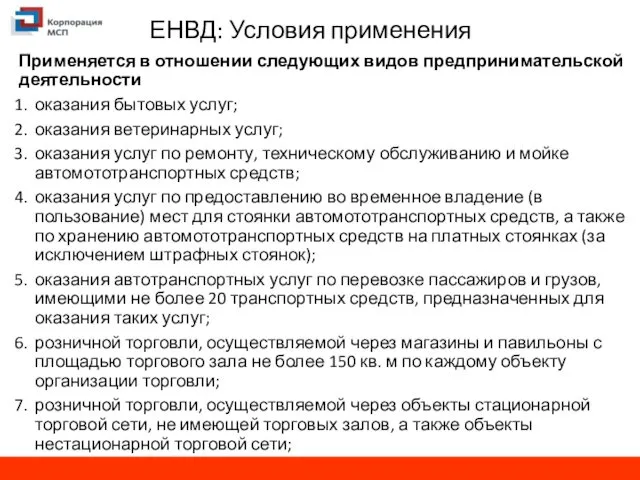

- 13. ЕНВД: Условия применения Применяется в отношении следующих видов предпринимательской деятельности оказания бытовых услуг; оказания ветеринарных услуг;

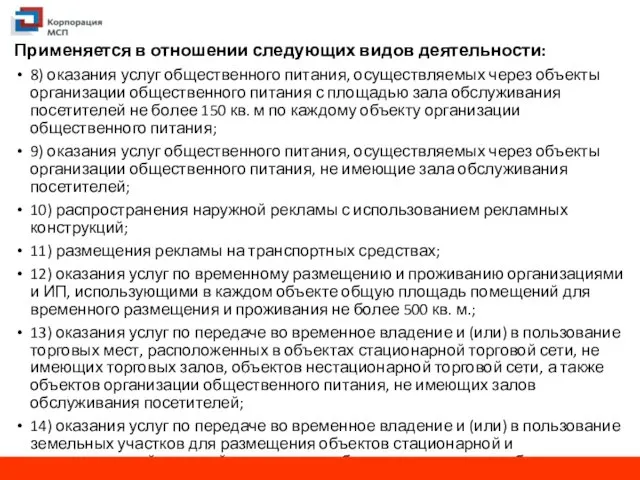

- 14. Применяется в отношении следующих видов деятельности: 8) оказания услуг общественного питания, осуществляемых через объекты организации общественного

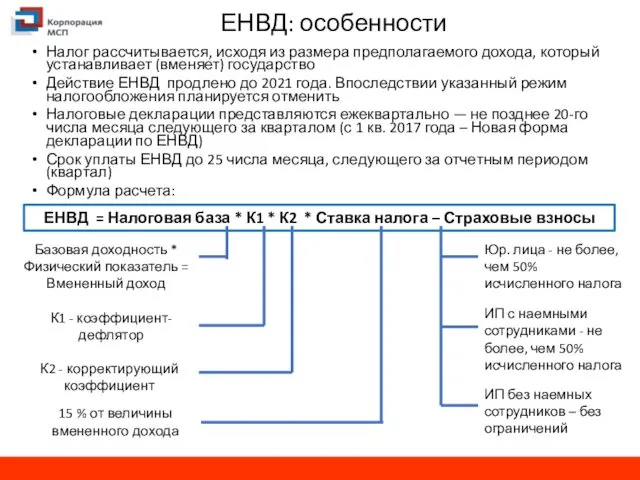

- 15. ЕНВД: особенности Налог рассчитывается, исходя из размера предполагаемого дохода, который устанавливает (вменяет) государство Действие ЕНВД продлено

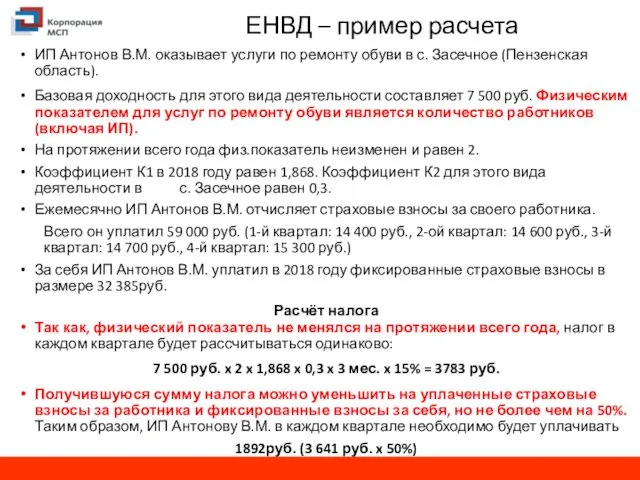

- 16. ЕНВД – пример расчета ИП Антонов В.М. оказывает услуги по ремонту обуви в с. Засечное (Пензенская

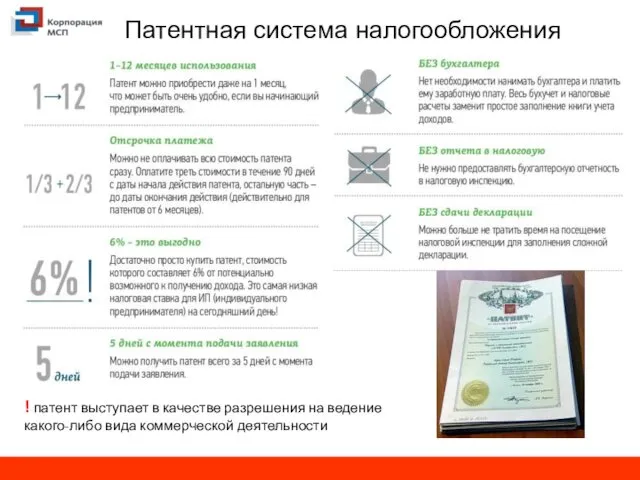

- 17. Патентная система налогообложения ! патент выступает в качестве разрешения на ведение какого-либо вида коммерческой деятельности

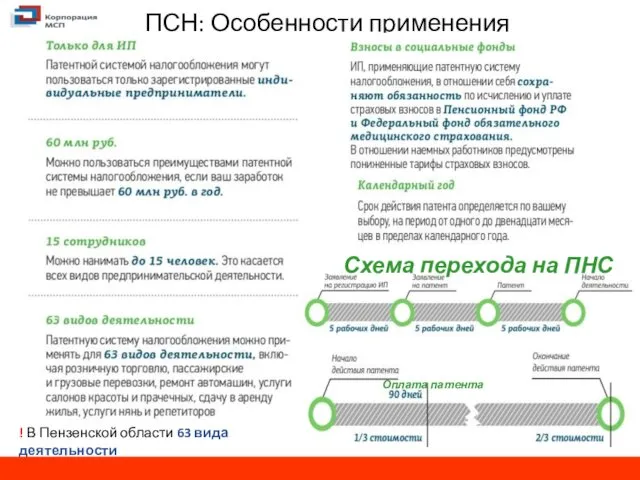

- 18. ПСН: Особенности применения Схема перехода на ПНС Оплата патента ! В Пензенской области 63 вида деятельности

- 19. ИП, переведенные на ПСН, не уплачивают: НДС; Налог на доходы физ. лиц; Налог на имущество физ.

- 20. ПСН применятся для отдельных (установленных) видов деятельности

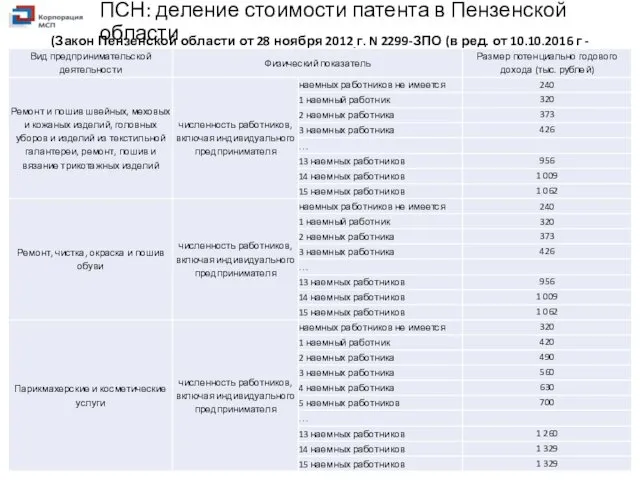

- 21. ПСН: деление стоимости патента в Пензенской области (Закон Пензенской области от 28 ноября 2012 г. N

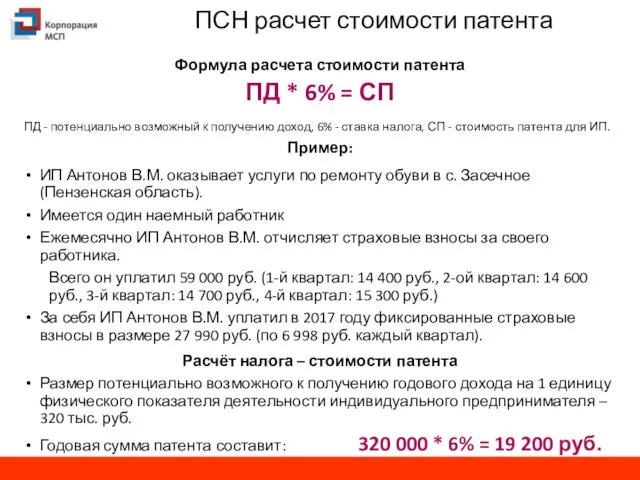

- 22. ПСН расчет стоимости патента Формула расчета стоимости патента ПД * 6% = СП ПД - потенциально

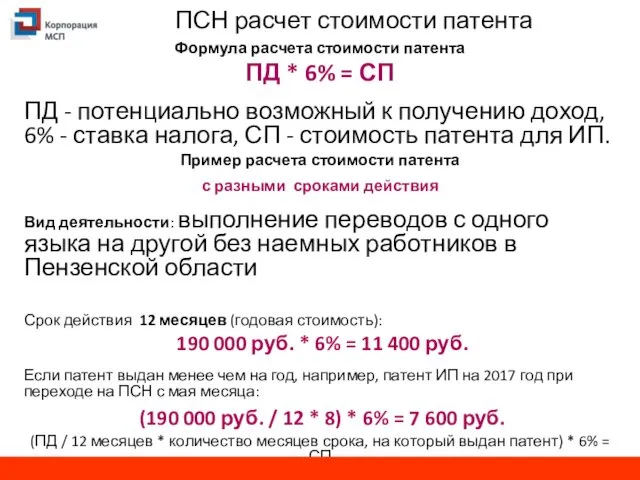

- 23. ПСН расчет стоимости патента Формула расчета стоимости патента ПД * 6% = СП ПД - потенциально

- 24. ПСН: нюансы Если патент не был уплачен в установленные сроки или сумма оплаты была меньше установленной,

- 25. Оптимизация налоговой нагрузки за счет выбора системы налогообложения (спец. режима)

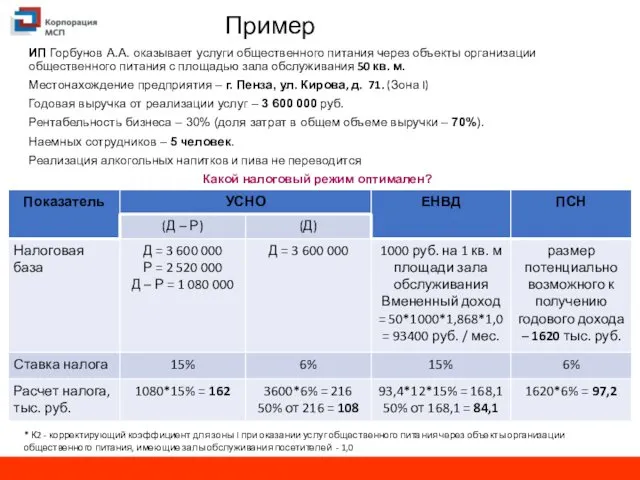

- 26. Пример ИП Горбунов А.А. оказывает услуги общественного питания через объекты организации общественного питания с площадью зала

- 27. Пример ИП Горбунов А.А. оказывает услуги общественного питания через объекты организации общественного питания с площадью зала

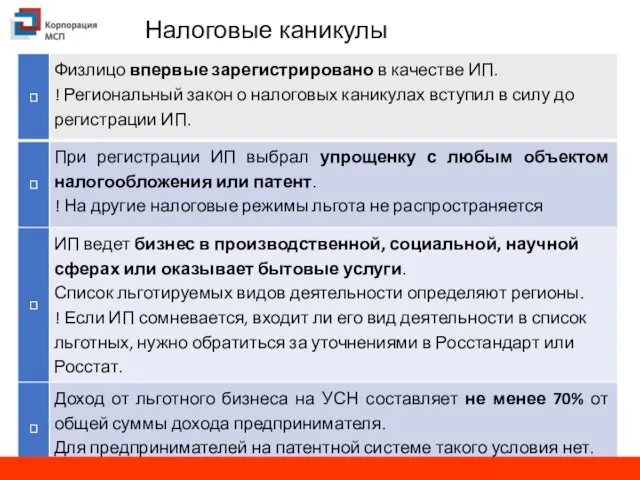

- 28. Налоговые каникулы Налоговые каникулы – освобождение на основании нормативного акта организации и (или) индивидуальных предпринимателей от

- 29. Налоговые каникулы

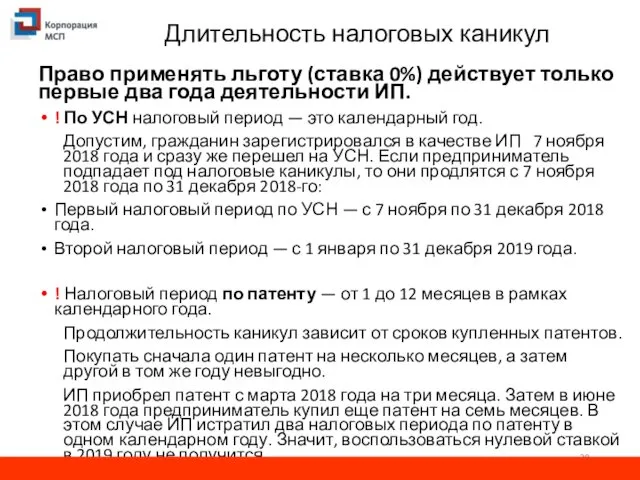

- 30. Длительность налоговых каникул Право применять льготу (ставка 0%) действует только первые два года деятельности ИП. !

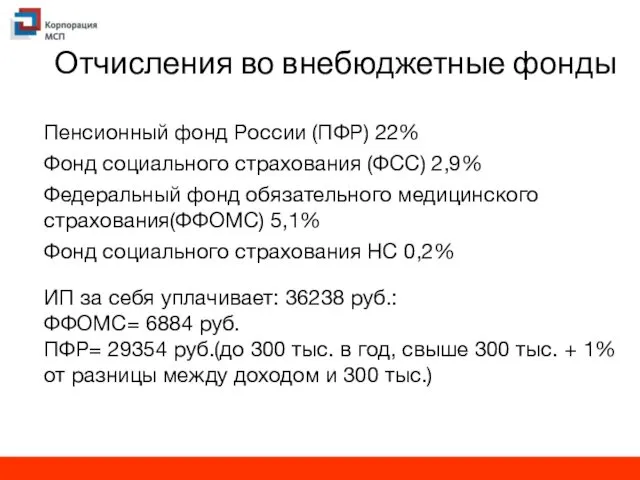

- 31. Отчисления во внебюджетные фонды Пенсионный фонд России (ПФР) 22% Фонд социального страхования (ФСС) 2,9% Федеральный фонд

- 32. Государственные гарантии трудовых прав и свобод граждан

- 33. Статистическая отчетность Отчеты в статистику за 2019 г. — когда и какие сдавать, — подскажет официальный

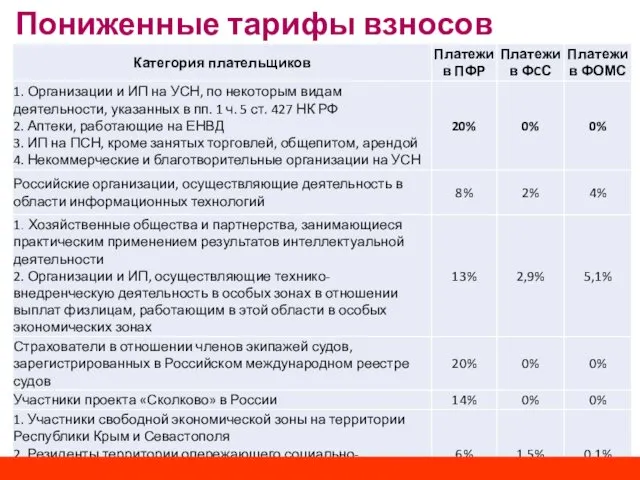

- 34. Пониженные тарифы взносов

- 35. Роспотребнадзор

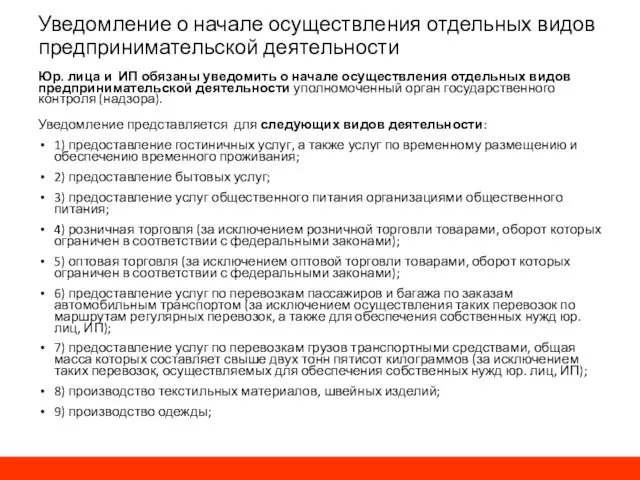

- 36. Уведомление о начале осуществления отдельных видов предпринимательской деятельности Юр. лица и ИП обязаны уведомить о начале

- 37. 10) производство кожи, изделий из кожи, в том числе обуви; 11) обработка древесины и производство изделий

- 38. 30) оказание социальных услуг; 31) турагентская деятельность; 32) перевозки морским транспортом грузов (за исключением опасных грузов);

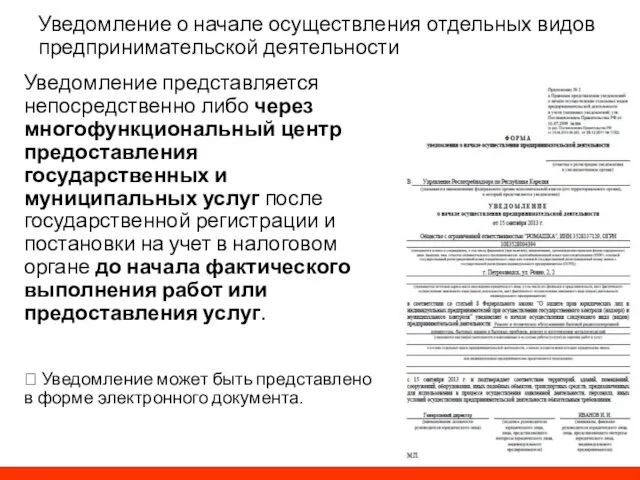

- 39. Уведомление о начале осуществления отдельных видов предпринимательской деятельности Уведомление представляется непосредственно либо через многофункциональный центр предоставления

- 40. Дополнительно в уполномоченный федеральный орган исполнительной власти сообщаются сведения о следующих изменениях: 1) изменение места нахождения

- 41. Ответственность за неуведомление о начале осуществления предпринимательской деятельности. непредставление уведомления влечет наложение штрафа на должностных лиц

- 42. Истечение срока давности Как отметил Верховный Суд в Постановлении от 13.08.2012 N 49-АД12-7, административное правонарушение, выразившееся

- 43. Роспотребнадзор Служба контролирует, соблюдает ли компания санитарно-эпидемиологические требования, правила торговли и права потребителей. Периодичность проверок: два

- 44. КРИТЕРИИ РИСКА РОСПОТРЕБНАДЗОР Критерии для оценки риска деятельности юридических лиц и индивидуальных предпринимателей зависят от возможных

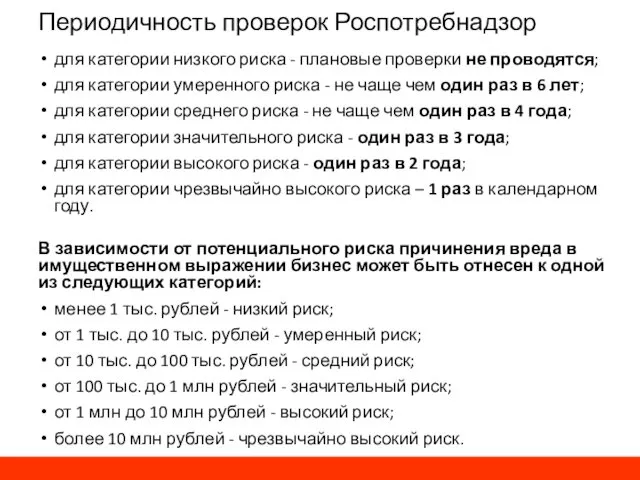

- 45. Периодичность проверок Роспотребнадзор для категории низкого риска - плановые проверки не проводятся; для категории умеренного риска

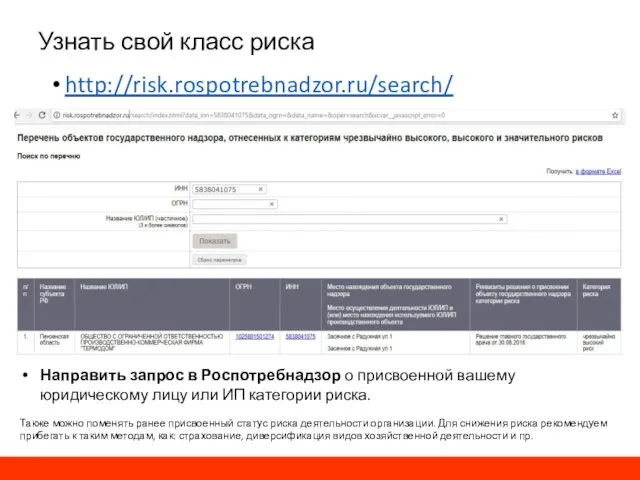

- 46. Узнать свой класс риска http://risk.rospotrebnadzor.ru/search/ Направить запрос в Роспотребнадзор о присвоенной вашему юридическому лицу или ИП

- 48. Скачать презентацию

Персональные данные. Защита персональных данных

Персональные данные. Защита персональных данных Правовое регулирование процессов информатизации

Правовое регулирование процессов информатизации Административно-правовые формы и методы управления

Административно-правовые формы и методы управления Особенности закупок у единственного поставщика

Особенности закупок у единственного поставщика Законодательные и нормативные акты РФ в области обеспечения безопасности личности, общества и государства

Законодательные и нормативные акты РФ в области обеспечения безопасности личности, общества и государства Принцип суверенного равенства государств в международном праве

Принцип суверенного равенства государств в международном праве Права и обязанности граждан при оказании медицинской помощи

Права и обязанности граждан при оказании медицинской помощи Система права

Система права Исправительно-трудовая педагогика

Исправительно-трудовая педагогика Сыбайлас жемқорлыққа қарсы күрес туралы Заңның 2-бабының

Сыбайлас жемқорлыққа қарсы күрес туралы Заңның 2-бабының Основы научной организации труда в органах внутренних дел. Тема 9

Основы научной организации труда в органах внутренних дел. Тема 9 Изменения в Законе № 44-ФЗ

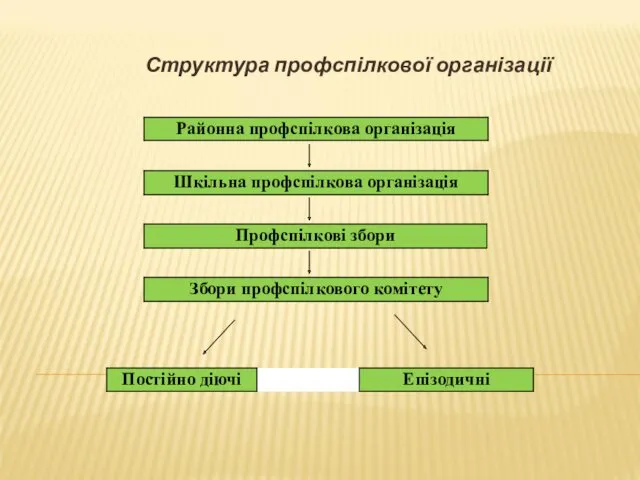

Изменения в Законе № 44-ФЗ Структура профспілкової організації

Структура профспілкової організації Правовое обеспечение профессиональной педагогической деятельности

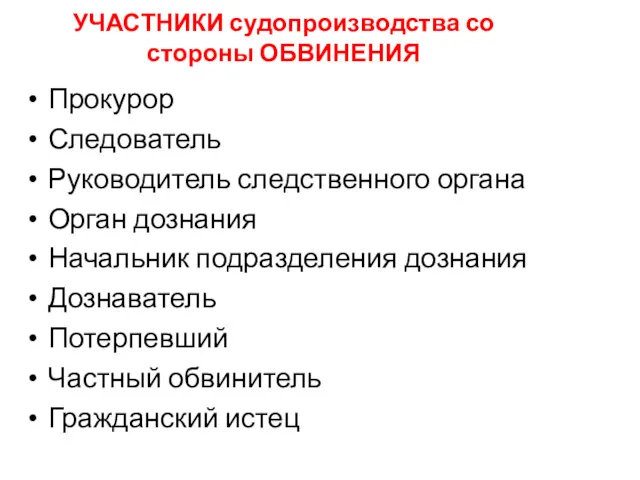

Правовое обеспечение профессиональной педагогической деятельности Участники судопроизводства со стороны обвинения

Участники судопроизводства со стороны обвинения Права ребенка

Права ребенка Правовые основания возникновения жилищных прав и обязанностей

Правовые основания возникновения жилищных прав и обязанностей Опыт Нижегородского областного туристского клуба по развитию детского туризма в Нижегородской области

Опыт Нижегородского областного туристского клуба по развитию детского туризма в Нижегородской области Договор дарения

Договор дарения chast_1._osnovy_gosudarstva_i_prava

chast_1._osnovy_gosudarstva_i_prava Виды организационно-распорядительных документов

Виды организационно-распорядительных документов Интеллектуальная игра Знаешь ли ты Конституцию РФ

Интеллектуальная игра Знаешь ли ты Конституцию РФ Construction contracts

Construction contracts Продажа коммерческих помещений. Московская область, ЖК Люберецкий, корп. 8.1, 8.2

Продажа коммерческих помещений. Московская область, ЖК Люберецкий, корп. 8.1, 8.2 Право на информацию

Право на информацию Основные положения трудового законодательства. Тема 1.1

Основные положения трудового законодательства. Тема 1.1 Кадастровая оценка объектов недвижимости, расположенных на территории Московской области

Кадастровая оценка объектов недвижимости, расположенных на территории Московской области Правові засади застосування поліцейських заходів

Правові засади застосування поліцейських заходів