Налоговое право РФ (профессиональный уровень). Борьба с уклонением от уплаты налогов – новые правила игры и тактика защиты презентация

Содержание

- 2. План мастер-класса (Часть 1 – Что происходит?) Система ответственности за нарушение налогового законодательства Уголовная ответственность за

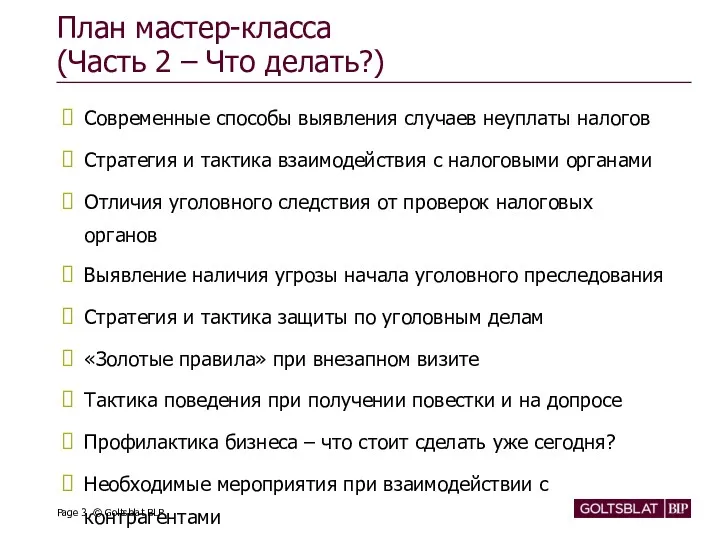

- 3. План мастер-класса (Часть 2 – Что делать?) Современные способы выявления случаев неуплаты налогов Стратегия и тактика

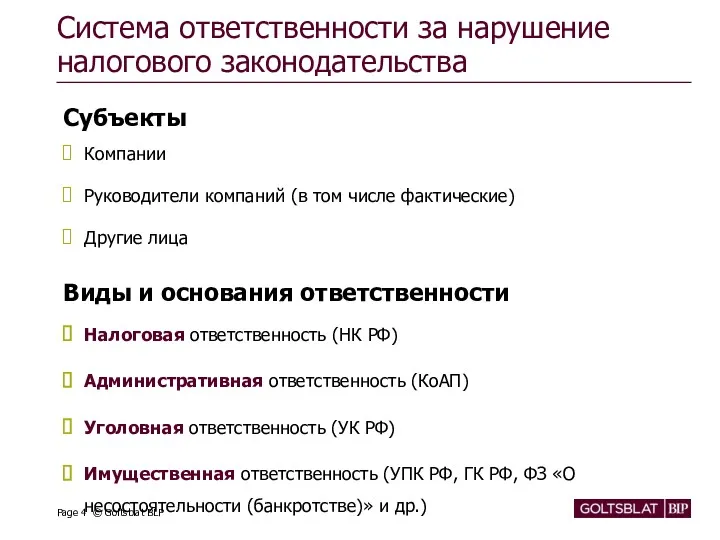

- 4. Система ответственности за нарушение налогового законодательства Субъекты Компании Руководители компаний (в том числе фактические) Другие лица

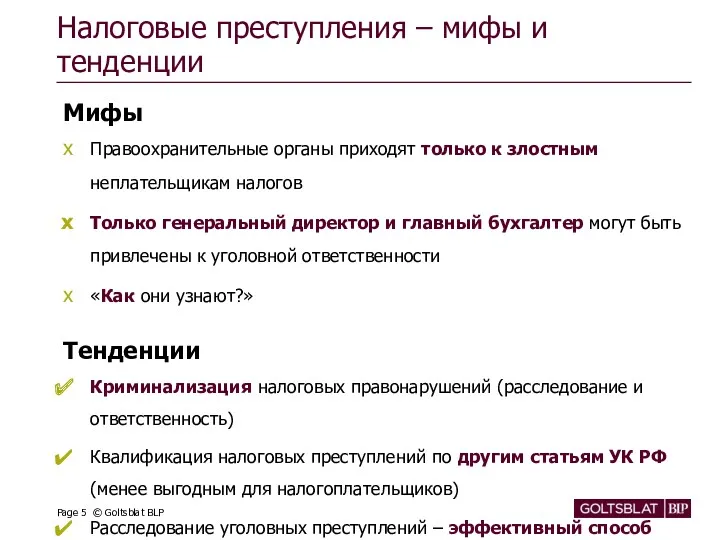

- 5. Налоговые преступления – мифы и тенденции Мифы Правоохранительные органы приходят только к злостным неплательщикам налогов Только

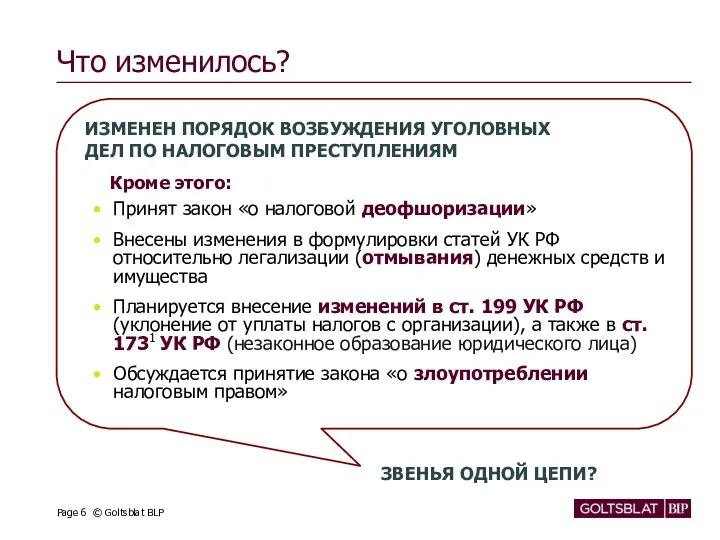

- 6. Что изменилось? Принят закон «о налоговой деофшоризации» Внесены изменения в формулировки статей УК РФ относительно легализации

- 7. Возможные последствия изменений Появление (точнее возвращение) двух различных систем контроля за соблюдением налогового законодательства Формирование абсолютно

- 8. Составы налоговых преступлений Ст. 198 УК РФ – Уклонение от уплаты налогов с физического лица (в

- 9. Наиболее часто встречающиеся «шаблоны» налоговых преступлений Уклонение от уплаты налога путём использования фирм – «однодневок» и

- 10. Нечаянный мошенник Любое получение денег из бюджета (возмещение НДС или даже возврат переплаты) может быть расценено

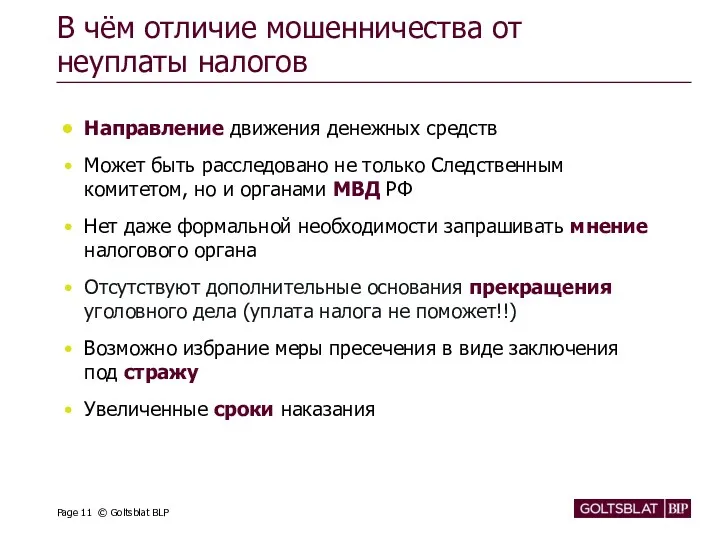

- 11. В чём отличие мошенничества от неуплаты налогов Направление движения денежных средств Может быть расследовано не только

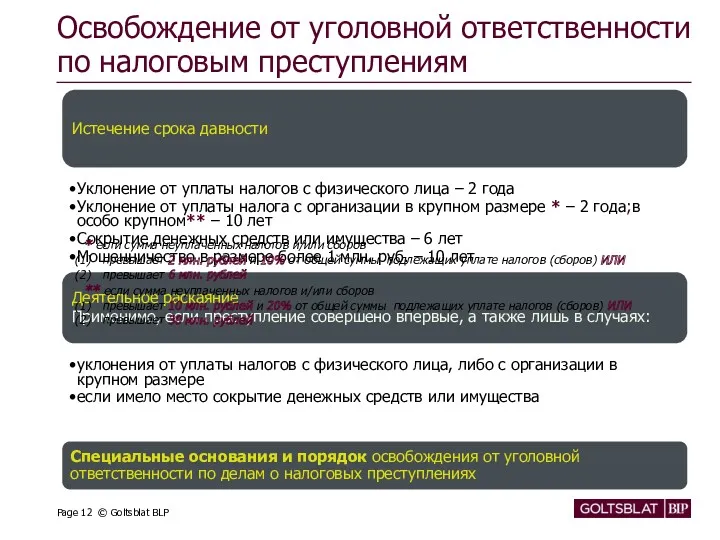

- 12. Освобождение от уголовной ответственности по налоговым преступлениям Истечение срока давности Уклонение от уплаты налогов с физического

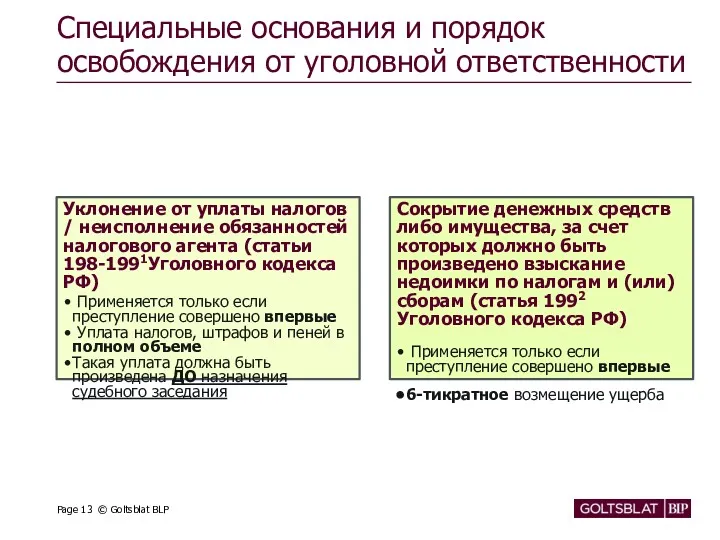

- 13. Специальные основания и порядок освобождения от уголовной ответственности Уклонение от уплаты налогов / неисполнение обязанностей налогового

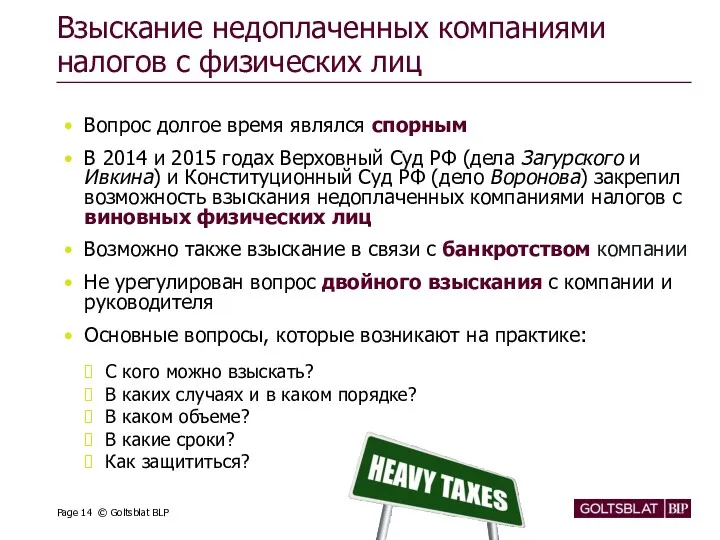

- 14. Взыскание недоплаченных компаниями налогов с физических лиц Вопрос долгое время являлся спорным В 2014 и 2015

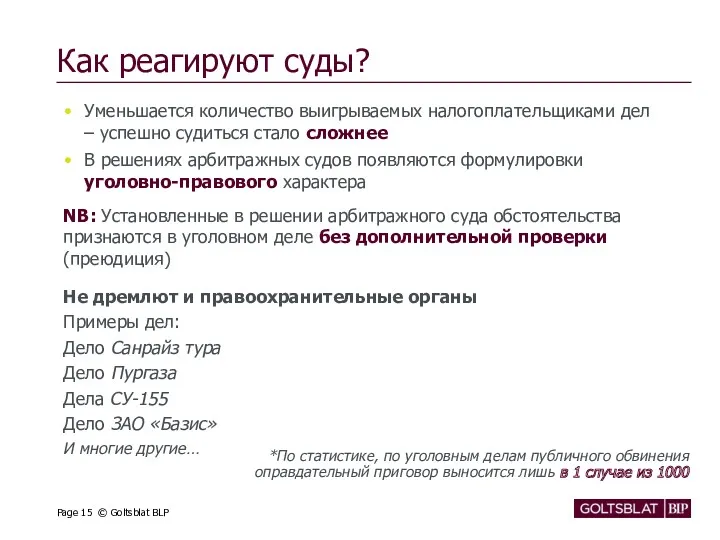

- 15. Как реагируют суды? Уменьшается количество выигрываемых налогоплательщиками дел – успешно судиться стало сложнее В решениях арбитражных

- 16. Кто может задать вопрос/нанести визит? Page © Goltsblat BLP Налоговые органы Следственный комитет РФ Органы, осуществляющие

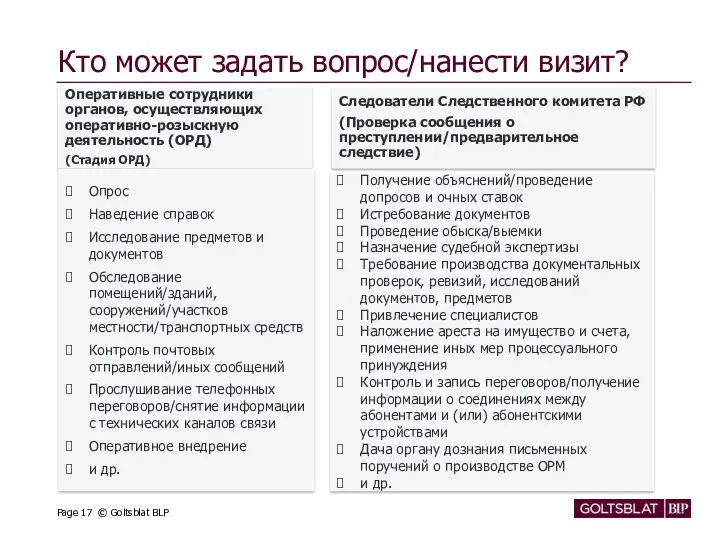

- 17. Кто может задать вопрос/нанести визит? Page © Goltsblat BLP Следователи Следственного комитета РФ (Проверка сообщения о

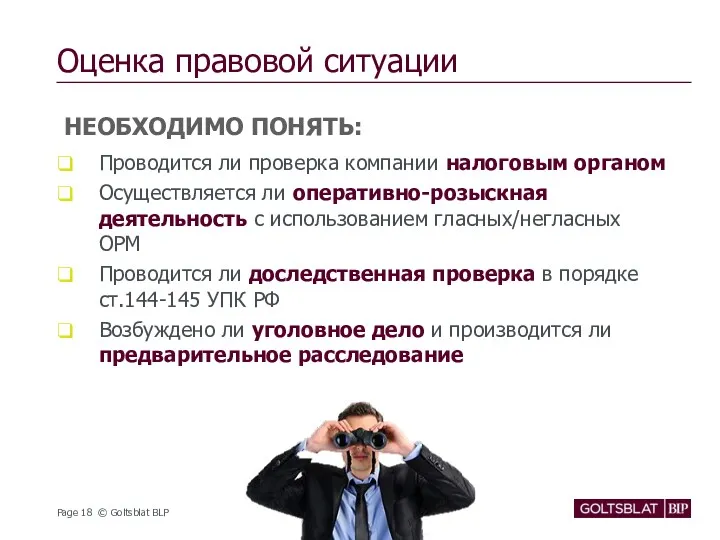

- 18. Оценка правовой ситуации Проводится ли проверка компании налоговым органом Осуществляется ли оперативно-розыскная деятельность с использованием гласных/негласных

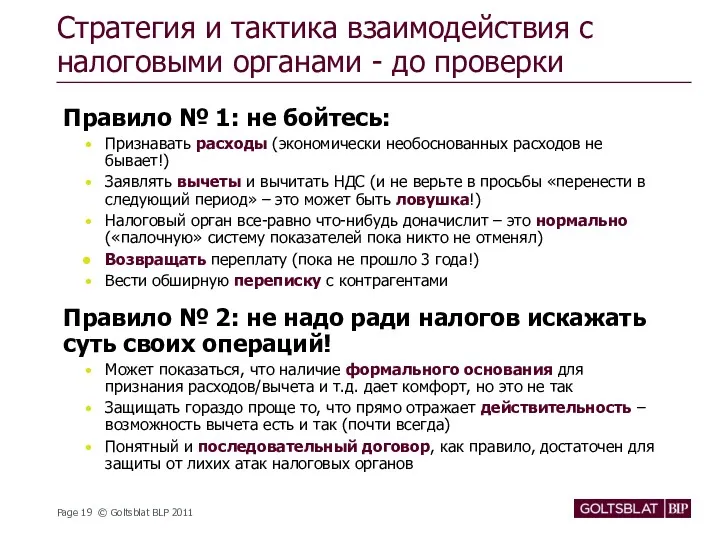

- 19. Стратегия и тактика взаимодействия с налоговыми органами - до проверки Правило № 1: не бойтесь: Признавать

- 20. Стратегия и тактика взаимодействия с налоговыми органами - до проверки Правило № 3: не делайте глупостей!

- 21. Стратегия и тактика взаимодействия с налоговыми органами - во время проверки Правило № 1: еще раз

- 22. Стратегия и тактика взаимодействия с налоговыми органами - во время проверки Правило № 3: разрабатывайте тактику

- 23. Стратегия и тактика взаимодействия с налоговыми органами - после проверки Правило № 1: проверяйте цифры и

- 24. Отличие уголовного следствия от налоговой проверки Большая «нацеленность» на результат Другие показатели оценки эффективности работы Как

- 25. Отличие уголовного следствия от налоговой проверки Критическое отношение к аргументам и доказательствам защиты Формальное отношение к

- 26. Что можно ожидать от следствия Проведение обысков в помещениях компании и, возможно, в жилище ключевых сотрудников

- 27. Что можно ожидать от следствия Отстранение органов управления организации от исполнения соответствующих обязанностей Наложение ареста на

- 28. Основные факты, подлежащие установлению в ходе следствия Отсутствие товаров (работ, услуг) Выполнение работ (услуг) иной организацией,

- 29. Признаки для определения налогового преступления Сообщение из налоговой или других источников, что организация является «однодневкой», имеет

- 30. Признаки для определения налогового преступления Прямые показания подписантов, что подпись на первичных документах подделана Наличие заключения

- 31. Определение наличия угрозы уголовного преследования Проверка налоговых органов проводится с привлечением сотрудников ПО К Вам поступают

- 32. Оперативно-розыскная деятельность ПО Уточняйте основания интереса к Вам со стороны ПО ОРД – прежде всего, негласная

- 33. Проведение проверки в порядке ст.144, 145 УПК РФ (доследственная проверка) Не бойтесь спросить основания проведения проверки

- 34. Уголовное дело Получить постановление о возбуждении уголовного дела Обеспечьте защиту своих интересов – пригласите адвоката Знайте

- 35. Первая встреча ПОЗВОНИТЬ АДВОКАТУ Поздороваться (предельная вежливость – залог успеха) Проверить служебные удостоверения, переписать данные посетителей

- 36. «Золотые» правила при внезапном визите ВЫЗВАТЬ АДВОКАТА Не препятствовать действиям сотрудников правоохранительных органов (помогать необязательно) Не

- 37. Предоставление доказательств Не спешите с предоставлением дополнительных доказательств Чем меньше Вы дадите правоохранительным органам, тем больше

- 38. Повестка – стоит ли идти? Необходимо выяснить причину вызова – расследуется ли уголовное дело Была ли

- 39. Правила поведения на допросе Ст. 51 Конституции РФ позволяет не свидетельствовать против себя и своих близких,

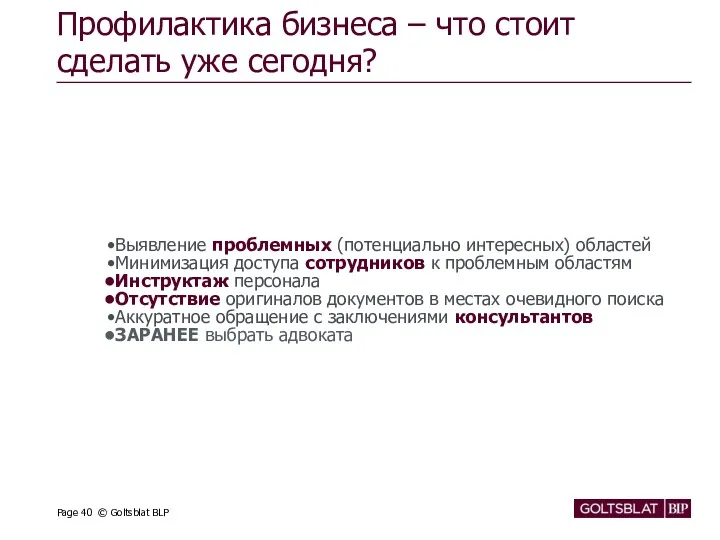

- 40. Профилактика бизнеса – что стоит сделать уже сегодня? Выявление проблемных (потенциально интересных) областей Минимизация доступа сотрудников

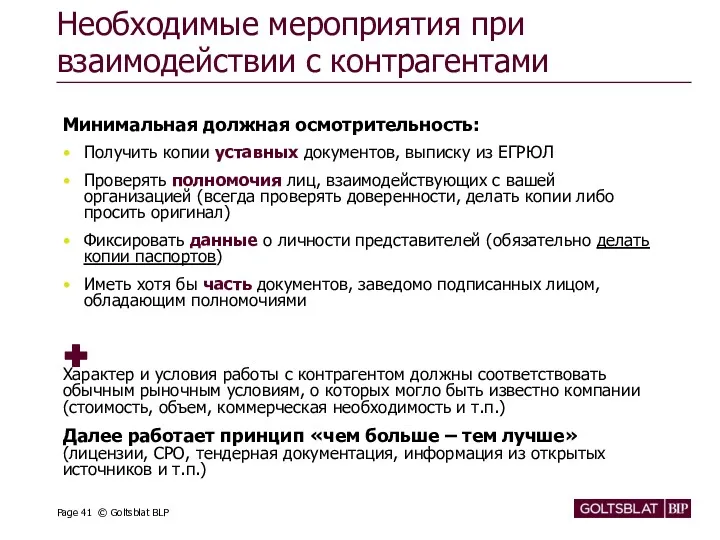

- 41. Необходимые мероприятия при взаимодействии с контрагентами Минимальная должная осмотрительность: Получить копии уставных документов, выписку из ЕГРЮЛ

- 43. Скачать презентацию

Политико-правовые аспекты международного бизнеса

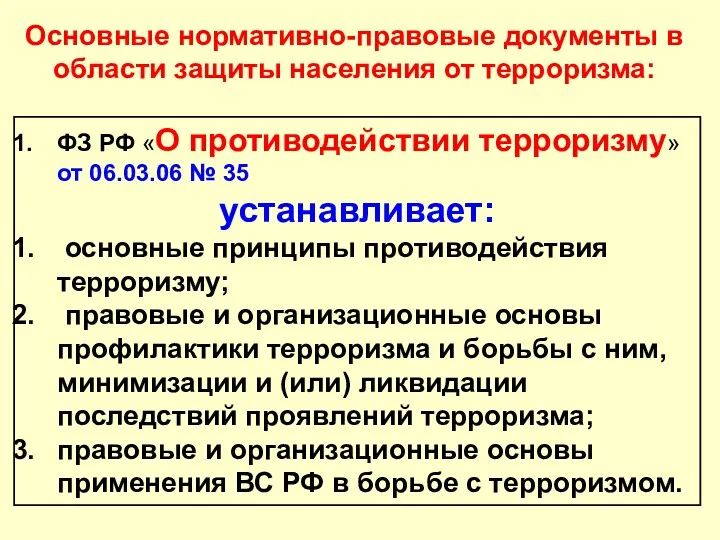

Политико-правовые аспекты международного бизнеса Нормативно-правовые документы в области защиты населения от терроризма

Нормативно-правовые документы в области защиты населения от терроризма Правовой час. Уголовная ответственность за совершение преступлений против военной службы

Правовой час. Уголовная ответственность за совершение преступлений против военной службы Медіація в цивільному та господарському судочинстві

Медіація в цивільному та господарському судочинстві Порядок учёта документов, входящих в состав библиотечного фонда

Порядок учёта документов, входящих в состав библиотечного фонда Новации земельного законодательства

Новации земельного законодательства Единые и дополнительные требования к участникам закупки

Единые и дополнительные требования к участникам закупки Оспаривание сделок при банкротстве

Оспаривание сделок при банкротстве Конституционное право России. Органы государственной власти Российской Федерации и субъектов РФ. (Тема 7)

Конституционное право России. Органы государственной власти Российской Федерации и субъектов РФ. (Тема 7) Правовое положение рабов и вольноотпущенников

Правовое положение рабов и вольноотпущенников Курс безпеки від патрульної поліції Києва

Курс безпеки від патрульної поліції Києва Правовое регулирование деятельности некоммерческих организаций (НКО) и их организационно-правовые формы

Правовое регулирование деятельности некоммерческих организаций (НКО) и их организационно-правовые формы Права несовершеннолетних

Права несовершеннолетних Главные новости законодательства по охране труда

Главные новости законодательства по охране труда Нарушение и защита прав человека

Нарушение и защита прав человека Контрактная система в сфере закупок товаров, работ, услуг

Контрактная система в сфере закупок товаров, работ, услуг Процедура прийняття рішень в ЄС. Законодавча процедура

Процедура прийняття рішень в ЄС. Законодавча процедура Нормативные документы по стандартизации и техническому регулированию

Нормативные документы по стандартизации и техническому регулированию Пенсионное обеспечение государственных и муниципальных служащих

Пенсионное обеспечение государственных и муниципальных служащих Юридические лица

Юридические лица Основи цивільного законодавства України

Основи цивільного законодавства України Захист прав споживачів

Захист прав споживачів ISO/IEC 17011:2017 Conformity Assessment - Requirements for accreditation bodies accrediting conformity assessment bodies

ISO/IEC 17011:2017 Conformity Assessment - Requirements for accreditation bodies accrediting conformity assessment bodies Кадровое обеспечение федеральных органов исполнительной власти

Кадровое обеспечение федеральных органов исполнительной власти Жилищное законодательство

Жилищное законодательство Поняття та ознаки права

Поняття та ознаки права Организация документооборота

Организация документооборота Совесть в деятельности юриста

Совесть в деятельности юриста