Слайд 2

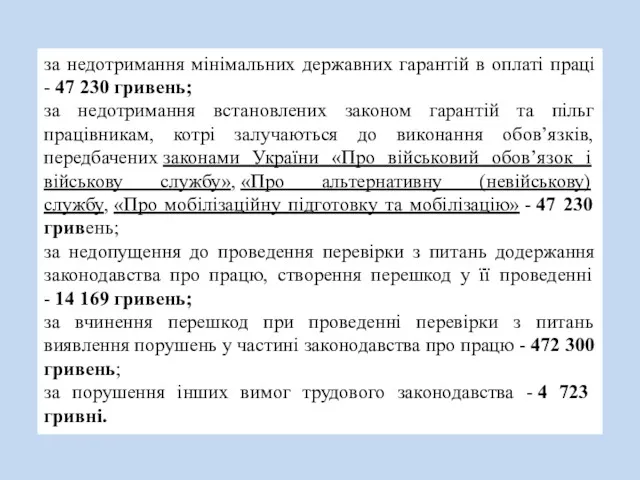

Закон України «Про Державний бюджет України на 2020 рік»

14 листопада 2019 року

№

294-IX

Слайд 3

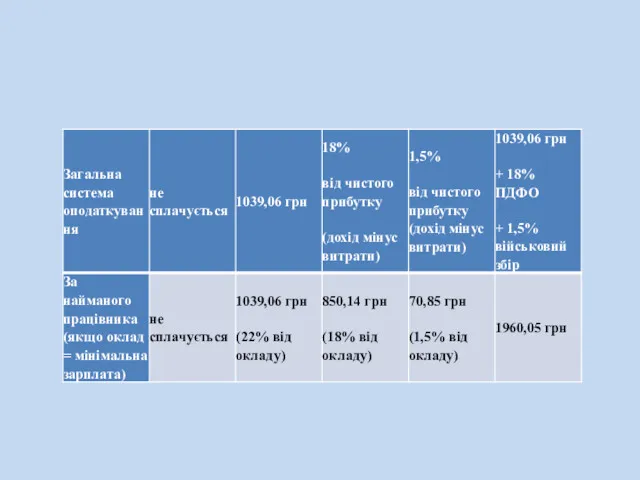

Мінімальна зарплата у 2020 р. становитиме:

- у місячному розмірі: з 1

січня — 4723 гривні (тобто на 550 грн більша ніж у 2019 р.);

- у погодинному розмірі: з 1 січня — 28,31 гривні (у 2019 р.- 25,13 грн).

Прожитковий мінімум на одну особу з розрахунку на місяць для працездатних осіб у розмірі:

з 1 січня 2020 р. - 2102 грн,

з 1 липня - 2197 грн,

з 1 грудня - 2270 грн;

Слайд 4

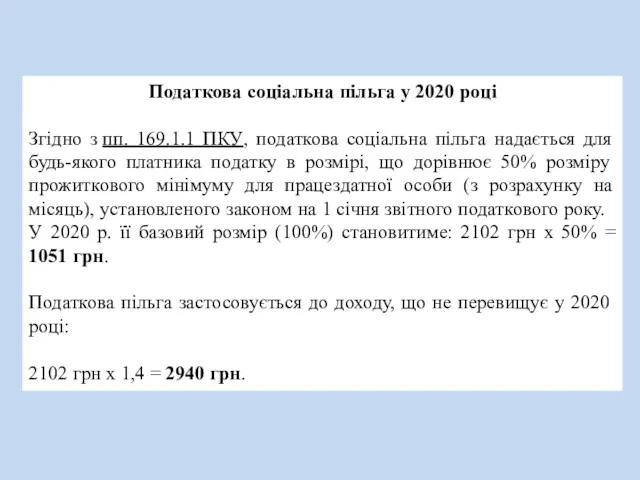

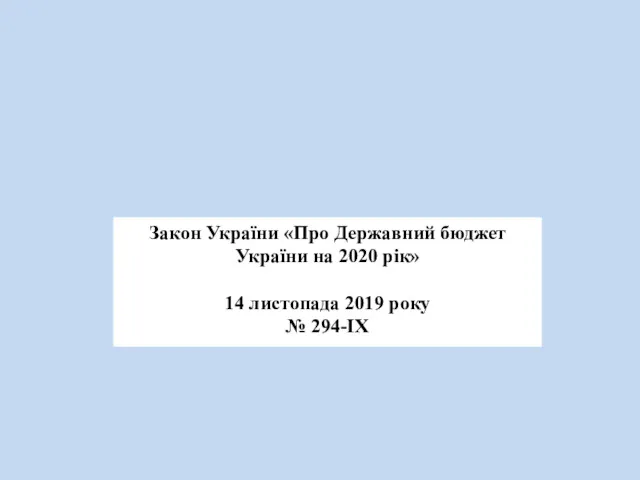

Податкова соціальна пільга у 2020 році

Згідно з пп. 169.1.1 ПКУ, податкова соціальна

пільга надається для будь-якого платника податку в розмірі, що дорівнює 50% розміру прожиткового мінімуму для працездатної особи (з розрахунку на місяць), установленого законом на 1 січня звітного податкового року.

У 2020 р. її базовий розмір (100%) становитиме: 2102 грн х 50% = 1051 грн.

Податкова пільга застосовується до доходу, що не перевищує у 2020 році:

2102 грн х 1,4 = 2940 грн.

Слайд 5

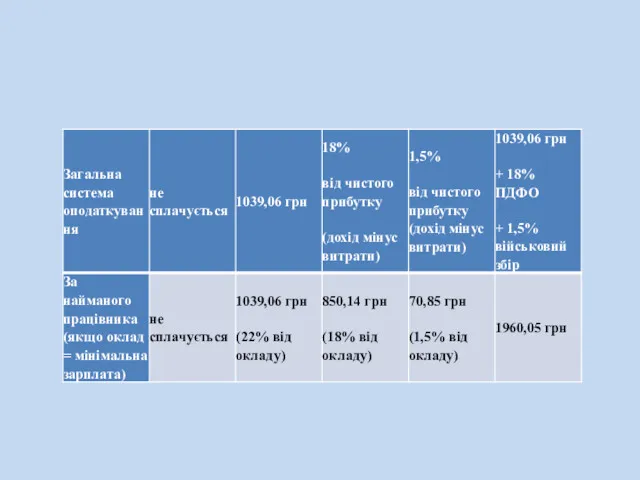

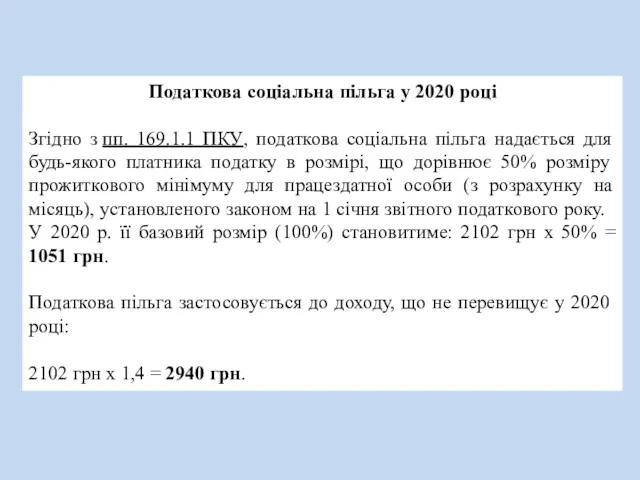

Розміри податків, які сплачуватимуть фізичні особи-підприємці у 2020 році

Слайд 6

Слайд 7

Слайд 8

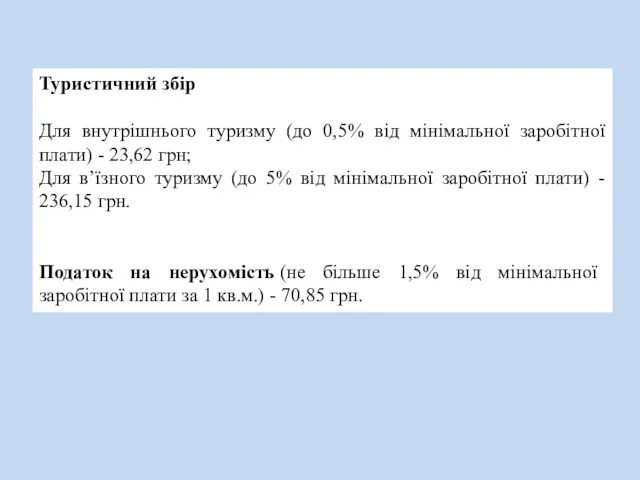

Туристичний збір

Для внутрішнього туризму (до 0,5% від мінімальної заробітної плати) -

23,62 грн;

Для в’їзного туризму (до 5% від мінімальної заробітної плати) - 236,15 грн.

Податок на нерухомість (не більше 1,5% від мінімальної заробітної плати за 1 кв.м.) - 70,85 грн.

Слайд 9

Слайд 10

ЗАКОН УКРАЇНИ

Про внесення змін до Податкового кодексу України щодо детінізації

розрахунків у сфері торгівлі і послуг

від 20 вересня 2019 року № 129-ІХ

Слайд 11

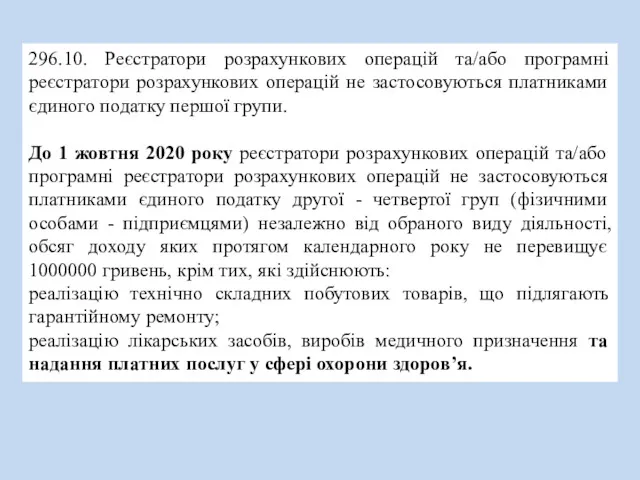

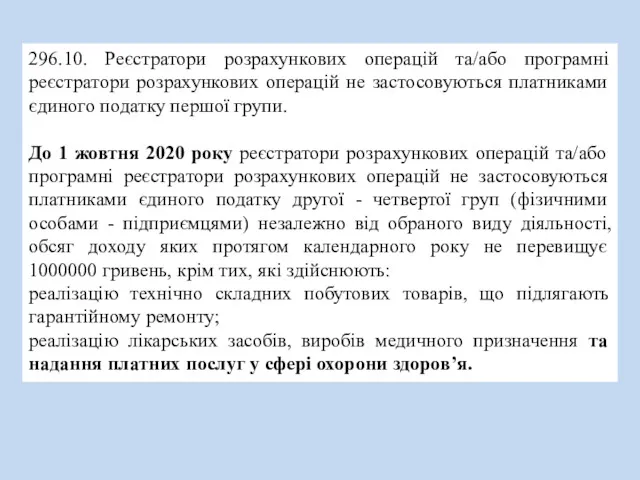

296.10. Реєстратори розрахункових операцій та/або програмні реєстратори розрахункових операцій не застосовуються

платниками єдиного податку першої групи.

До 1 жовтня 2020 року реєстратори розрахункових операцій та/або програмні реєстратори розрахункових операцій не застосовуються платниками єдиного податку другої - четвертої груп (фізичними особами - підприємцями) незалежно від обраного виду діяльності, обсяг доходу яких протягом календарного року не перевищує 1000000 гривень, крім тих, які здійснюють:

реалізацію технічно складних побутових товарів, що підлягають гарантійному ремонту;

реалізацію лікарських засобів, виробів медичного призначення та надання платних послуг у сфері охорони здоров’я.

Слайд 12

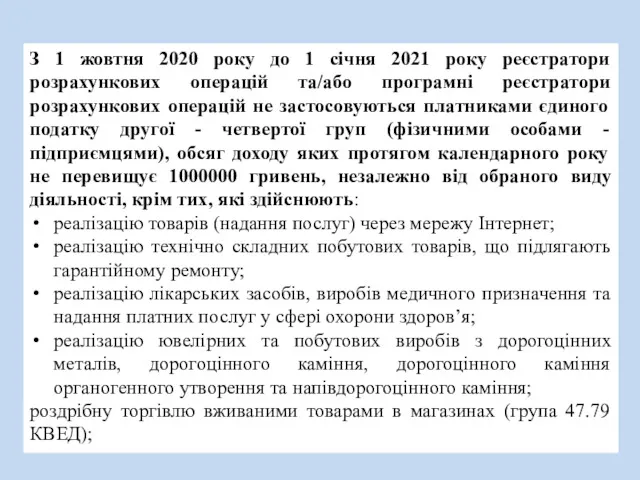

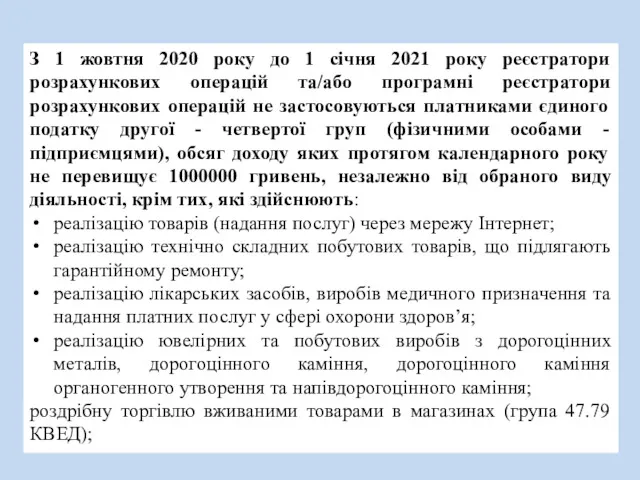

З 1 жовтня 2020 року до 1 січня 2021 року реєстратори

розрахункових операцій та/або програмні реєстратори розрахункових операцій не застосовуються платниками єдиного податку другої - четвертої груп (фізичними особами - підприємцями), обсяг доходу яких протягом календарного року не перевищує 1000000 гривень, незалежно від обраного виду діяльності, крім тих, які здійснюють:

реалізацію товарів (надання послуг) через мережу Інтернет;

реалізацію технічно складних побутових товарів, що підлягають гарантійному ремонту;

реалізацію лікарських засобів, виробів медичного призначення та надання платних послуг у сфері охорони здоров’я;

реалізацію ювелірних та побутових виробів з дорогоцінних металів, дорогоцінного каміння, дорогоцінного каміння органогенного утворення та напівдорогоцінного каміння;

роздрібну торгівлю вживаними товарами в магазинах (група 47.79 КВЕД);

Слайд 13

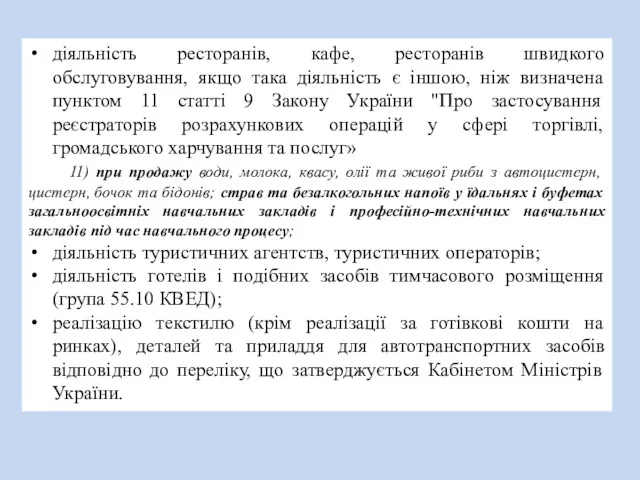

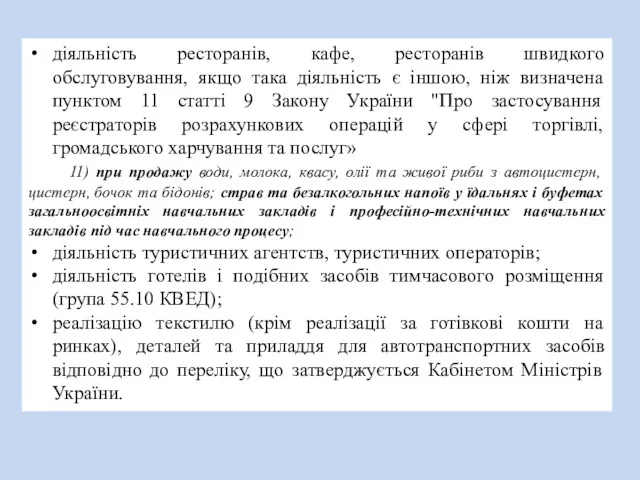

діяльність ресторанів, кафе, ресторанів швидкого обслуговування, якщо така діяльність є іншою,

ніж визначена пунктом 11 статті 9 Закону України "Про застосування реєстраторів розрахункових операцій у сфері торгівлі, громадського харчування та послуг»

11) при продажу води, молока, квасу, олії та живої риби з автоцистерн, цистерн, бочок та бідонів; страв та безалкогольних напоїв у їдальнях і буфетах загальноосвітніх навчальних закладів і професійно-технічних навчальних закладів під час навчального процесу;

діяльність туристичних агентств, туристичних операторів;

діяльність готелів і подібних засобів тимчасового розміщення (група 55.10 КВЕД);

реалізацію текстилю (крім реалізації за готівкові кошти на ринках), деталей та приладдя для автотранспортних засобів відповідно до переліку, що затверджується Кабінетом Міністрів України.

Слайд 14

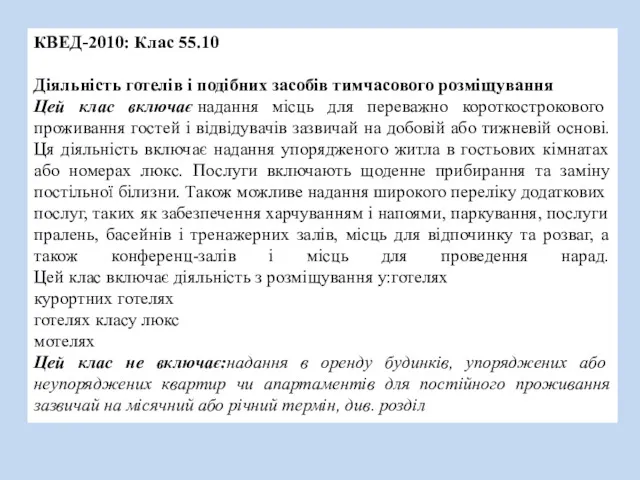

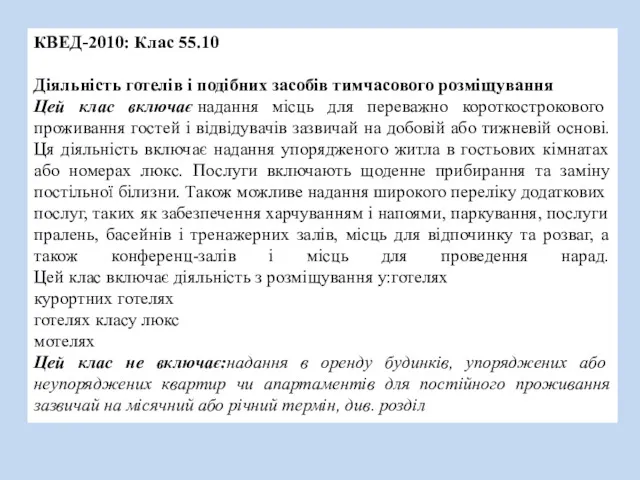

КВЕД-2010: Клас 55.10

Діяльність готелів і подібних засобів тимчасового розміщування

Цей клас включає надання

місць для переважно короткострокового проживання гостей і відвідувачів зазвичай на добовій або тижневій основі. Ця діяльність включає надання упорядженого житла в гостьових кімнатах або номерах люкс. Послуги включають щоденне прибирання та заміну постільної білизни. Також можливе надання широкого переліку додаткових послуг, таких як забезпечення харчуванням і напоями, паркування, послуги пралень, басейнів і тренажерних залів, місць для відпочинку та розваг, а також конференц-залів і місць для проведення нарад.

Цей клас включає діяльність з розміщування у:готелях

курортних готелях

готелях класу люкс

мотелях

Цей клас не включає:надання в оренду будинків, упоряджених або неупоряджених квартир чи апартаментів для постійного проживання зазвичай на місячний або річний термін, див. розділ

Слайд 15

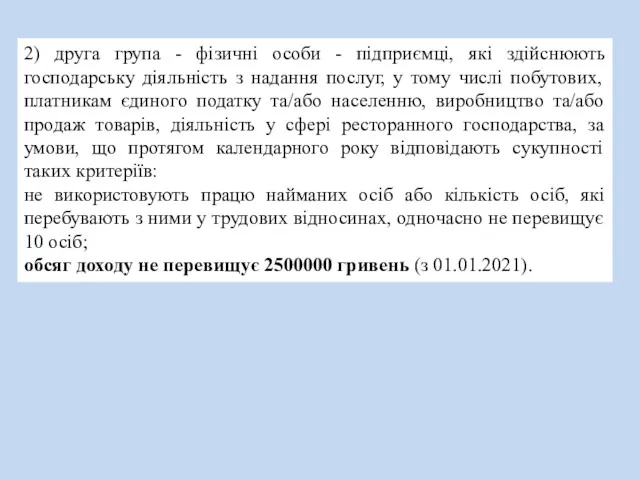

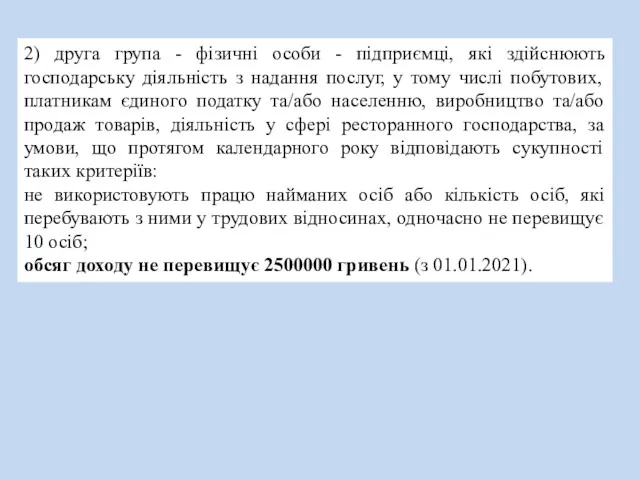

2) друга група - фізичні особи - підприємці, які здійснюють господарську

діяльність з надання послуг, у тому числі побутових, платникам єдиного податку та/або населенню, виробництво та/або продаж товарів, діяльність у сфері ресторанного господарства, за умови, що протягом календарного року відповідають сукупності таких критеріїв:

не використовують працю найманих осіб або кількість осіб, які перебувають з ними у трудових відносинах, одночасно не перевищує 10 осіб;

обсяг доходу не перевищує 2500000 гривень (з 01.01.2021).

Слайд 16

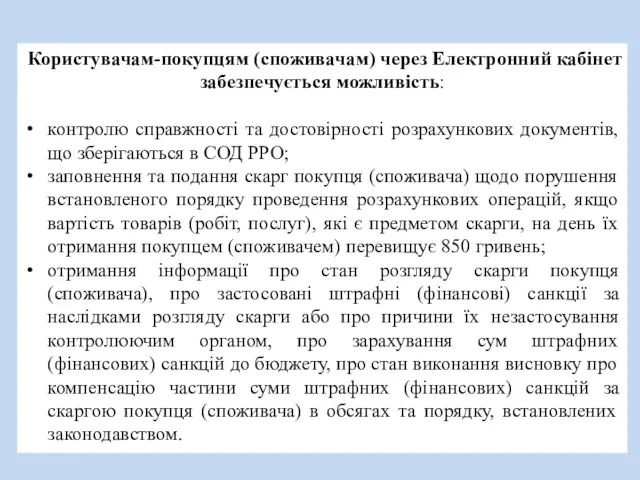

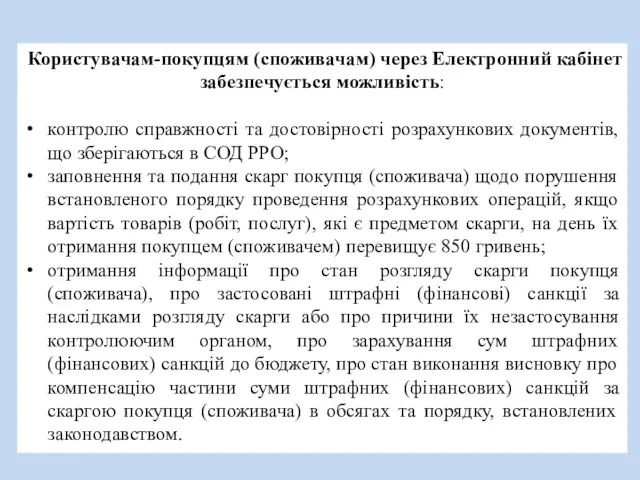

Користувачам-покупцям (споживачам) через Електронний кабінет забезпечується можливість:

контролю справжності та достовірності розрахункових

документів, що зберігаються в СОД РРО;

заповнення та подання скарг покупця (споживача) щодо порушення встановленого порядку проведення розрахункових операцій, якщо вартість товарів (робіт, послуг), які є предметом скарги, на день їх отримання покупцем (споживачем) перевищує 850 гривень;

отримання інформації про стан розгляду скарги покупця (споживача), про застосовані штрафні (фінансові) санкції за наслідками розгляду скарги або про причини їх незастосування контролюючим органом, про зарахування сум штрафних (фінансових) санкцій до бюджету, про стан виконання висновку про компенсацію частини суми штрафних (фінансових) санкцій за скаргою покупця (споживача) в обсягах та порядку, встановлених законодавством.

Слайд 17

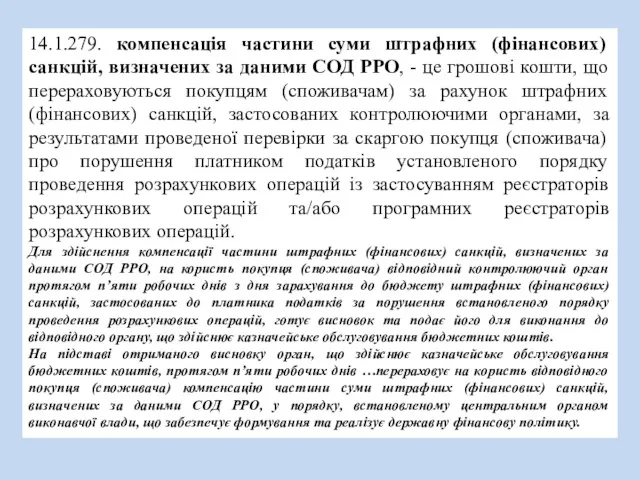

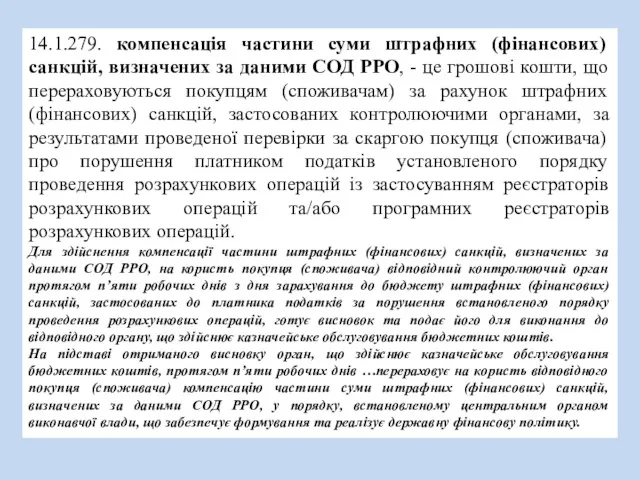

14.1.279. компенсація частини суми штрафних (фінансових) санкцій, визначених за даними СОД

РРО, - це грошові кошти, що перераховуються покупцям (споживачам) за рахунок штрафних (фінансових) санкцій, застосованих контролюючими органами, за результатами проведеної перевірки за скаргою покупця (споживача) про порушення платником податків установленого порядку проведення розрахункових операцій із застосуванням реєстраторів розрахункових операцій та/або програмних реєстраторів розрахункових операцій.

Для здійснення компенсації частини штрафних (фінансових) санкцій, визначених за даними СОД РРО, на користь покупця (споживача) відповідний контролюючий орган протягом п’яти робочих днів з дня зарахування до бюджету штрафних (фінансових) санкцій, застосованих до платника податків за порушення встановленого порядку проведення розрахункових операцій, готує висновок та подає його для виконання до відповідного органу, що здійснює казначейське обслуговування бюджетних коштів.

На підставі отриманого висновку орган, що здійснює казначейське обслуговування бюджетних коштів, протягом п’яти робочих днів …перераховує на користь відповідного покупця (споживача) компенсацію частини суми штрафних (фінансових) санкцій, визначених за даними СОД РРО, у порядку, встановленому центральним органом виконавчої влади, що забезпечує формування та реалізує державну фінансову політику.

Слайд 18

11. Пункт 165.1 статті 165 доповнити підпунктом 165.1.60 такого змісту:

До загального місячного (річного)

оподатковуваного доходу платника податку не включаються такі доходи:

"165.1.60. компенсація частини суми штрафних (фінансових) санкцій, визначених за даними СОД РРО, отримана покупцем (споживачем) за рахунок штрафних (фінансових) санкцій, застосованих контролюючими органами за результатами проведеної перевірки за зверненням або скаргою покупця (споживача) про порушення платником податків встановленого порядку проведення розрахункових операцій із застосуванням реєстраторів розрахункових операцій та/або програмних реєстраторів розрахункових операцій"

Слайд 19

. Цей Закон набирає чинності через шість місяців з дня його

опублікування (з 19.04.2020 р.), крім …

Слайд 20

ЗАКОН УКРАЇНИ

Про внесення змін до Закону України "Про застосування реєстраторів

розрахункових операцій у сфері торгівлі, громадського харчування та послуг" та інших законів України щодо детінізації розрахунків у сфері торгівлі та послуг від 20 вересня 2019 року № 128-ІХ

реєстратор розрахункових операцій - пристрій або програмно-технічний комплекс, в якому реалізовані фіскальні функції і який призначений для реєстрації розрахункових операцій при продажу товарів (наданні послуг), операцій з торгівлі валютними цінностями в готівковій формі та/або реєстрації кількості проданих товарів (наданих послуг), операцій з видачі готівкових коштів держателям електронних платіжних засобів та з приймання готівки для подальшого переказу

Слайд 21

розрахунковий документ - документ встановленої форми та змісту (касовий чек, товарний

чек, видатковий чек, розрахункова квитанція, проїзний документ тощо), що підтверджує факт продажу (повернення) товарів, надання послуг, операцій з видачі готівкових коштів держателям електронних платіжних засобів, отримання (повернення) коштів, торгівлю валютними цінностями в готівковій формі, створений в паперовій та/або електронній формі (електронний розрахунковий документ) у випадках, передбачених цим Законом, зареєстрованим у встановленому порядку реєстратором розрахункових операцій або програмним реєстратором розрахункових операцій, чи заповнений вручну

Слайд 22

фіскальний звітний чек - документ встановленої форми, створений у паперовій та/або

електронній формі (електронний фіскальний звітний чек) реєстратором розрахункових операцій або програмним реєстратором розрахункових операцій, що містить дані денного звіту, під час створення якого інформація про обсяг виконаних розрахункових операцій заноситься відповідно до фіскальної пам’яті реєстратора розрахункових операцій або фіскального сервера контролюючого органу

Слайд 23

реєстр програмних реєстраторів розрахункових операцій - реєстр, який ведеться центральним органом

виконавчої влади, що реалізує державну податкову політику, до якого вносяться програмні реєстратори розрахункових операцій в момент присвоєння їм фіскального номера фіскальним сервером контролюючого органу, а також відомості про суб’єкта господарювання та його господарські одиниці, де застосовуються такі реєстратори, дані сертифікатів електронних підписів та/або печаток, що використовуються такими реєстраторами;

Стаття 3. Суб’єкти господарювання, які здійснюють розрахункові операції в готівковій та/або в безготівковій формі (із застосуванням платіжних карток із застосуванням електронних платіжних засобів, платіжних чеків, жетонів тощо)…

електронний платіжний засіб - платіжний інструмент, який надає його держателю можливість за допомогою платіжного пристрою отримати інформацію про належні держателю кошти та ініціювати їх переказ (ЗУ Про платіжні системи та переказ коштів в Україні)

Слайд 24

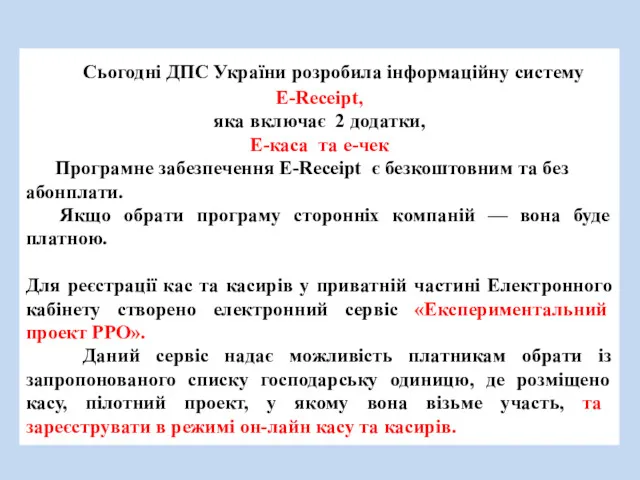

Сьогодні ДПС України розробила інформаційну систему

E-Receipt,

яка включає 2

додатки,

Е-каса та е-чек

Програмне забезпечення E-Receipt є безкоштовним та без абонплати.

Якщо обрати програму сторонніх компаній — вона буде платною.

Для реєстрації кас та касирів у приватній частині Електронного кабінету створено електронний сервіс «Експериментальний проект РРО».

Даний сервіс надає можливість платникам обрати із запропонованого списку господарську одиницю, де розміщено касу, пілотний проект, у якому вона візьме участь, та зареєструвати в режимі он-лайн касу та касирів.

Слайд 25

Як працюватиме програмний РРО

Під час розрахункової операції, програма генерує QR-код. Він

приєднується до електронного чека, після чого надсилається на смартфон чи інший пристрій продавця, в його електронний кабінет і на сервер податкової служби для фіскалізації.

Покупець зможе отримає електронний чек у вигляді СМС-повідомлення або листа на електронну пошту. Покупець може скористатися своїм смартфоном для зчитування QR-коду і завантажити на свій пристрій чек в електронному форматі (pdf)

Слайд 26

Інформацію про операцію пристрій з програмним РРО відправляє на сервер

ДПС, де проходить процес фіскалізації.

Якщо немає інформації на сервері ДПС, то операція вважається проведена без застосування РРО.

Обмін даними відбуватиметься в автоматичному режимі й ДПС виключає можливість втручання у цей процес й вилучення е-чеків з бази.

Слайд 27

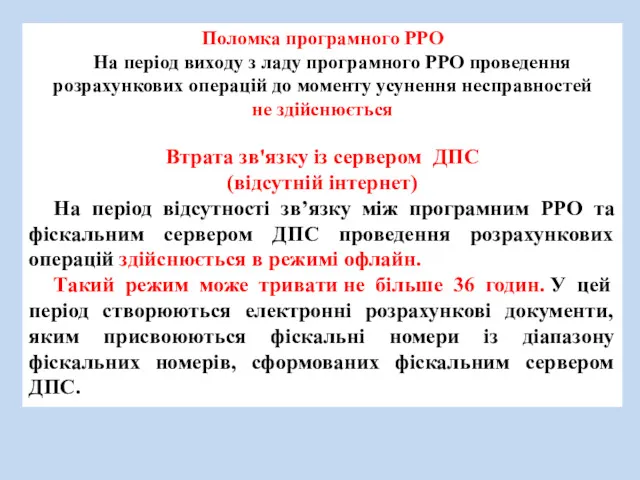

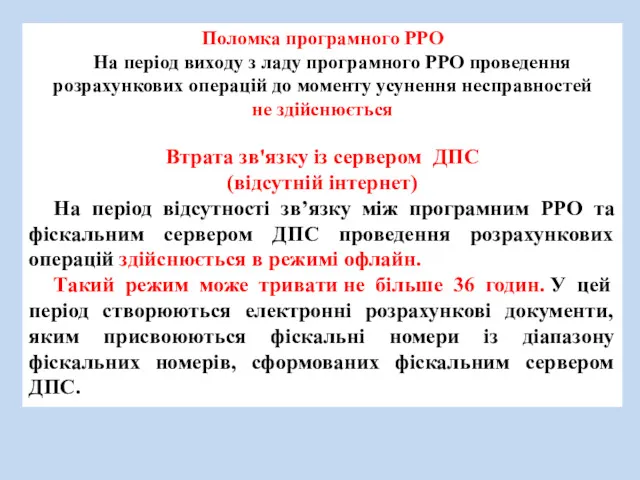

Поломка програмного РРО

На період виходу з ладу програмного РРО проведення

розрахункових операцій до моменту усунення несправностей

не здійснюється

Втрата зв'язку із сервером ДПС

(відсутній інтернет)

На період відсутності зв’язку між програмним РРО та фіскальним сервером ДПС проведення розрахункових операцій здійснюється в режимі офлайн.

Такий режим може тривати не більше 36 годин. У цей період створюються електронні розрахункові документи, яким присвоюються фіскальні номери із діапазону фіскальних номерів, сформованих фіскальним сервером ДПС.

Слайд 28

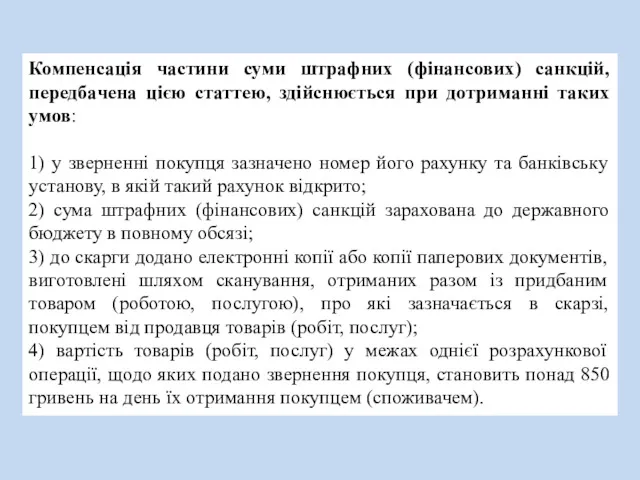

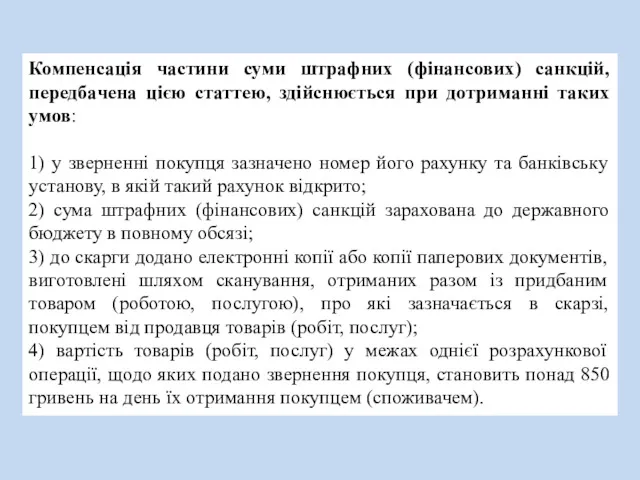

Компенсація частини суми штрафних (фінансових) санкцій, передбачена цією статтею, здійснюється при

дотриманні таких умов:

1) у зверненні покупця зазначено номер його рахунку та банківську установу, в якій такий рахунок відкрито;

2) сума штрафних (фінансових) санкцій зарахована до державного бюджету в повному обсязі;

3) до скарги додано електронні копії або копії паперових документів, виготовлені шляхом сканування, отриманих разом із придбаним товаром (роботою, послугою), про які зазначається в скарзі, покупцем від продавця товарів (робіт, послуг);

4) вартість товарів (робіт, послуг) у межах однієї розрахункової операції, щодо яких подано звернення покупця, становить понад 850 гривень на день їх отримання покупцем (споживачем).

Слайд 29

Слайд 30

Слайд 31

Слайд 32

Слайд 33

Слайд 34

Слайд 35

Слайд 36

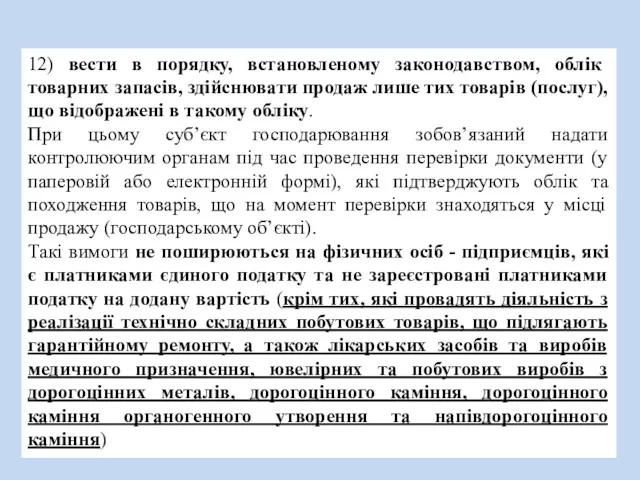

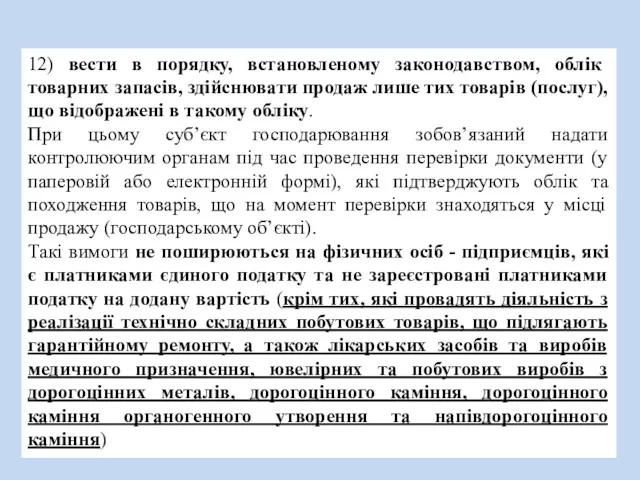

12) вести в порядку, встановленому законодавством, облік товарних запасів, здійснювати продаж

лише тих товарів (послуг), що відображені в такому обліку.

При цьому суб’єкт господарювання зобов’язаний надати контролюючим органам під час проведення перевірки документи (у паперовій або електронній формі), які підтверджують облік та походження товарів, що на момент перевірки знаходяться у місці продажу (господарському об’єкті).

Такі вимоги не поширюються на фізичних осіб - підприємців, які є платниками єдиного податку та не зареєстровані платниками податку на додану вартість (крім тих, які провадять діяльність з реалізації технічно складних побутових товарів, що підлягають гарантійному ремонту, а також лікарських засобів та виробів медичного призначення, ювелірних та побутових виробів з дорогоцінних металів, дорогоцінного каміння, дорогоцінного каміння органогенного утворення та напівдорогоцінного каміння)

Слайд 37

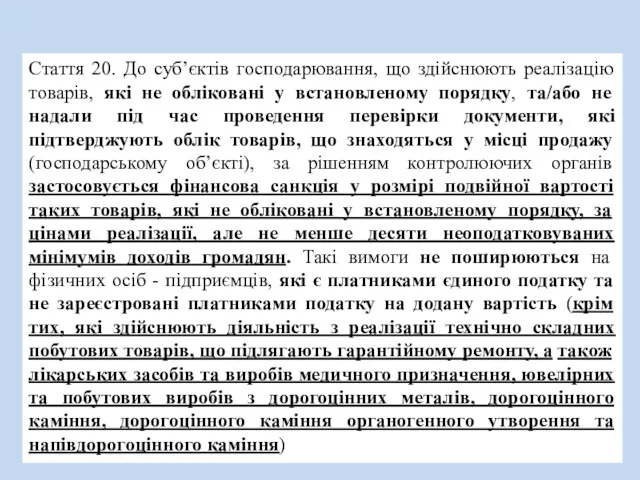

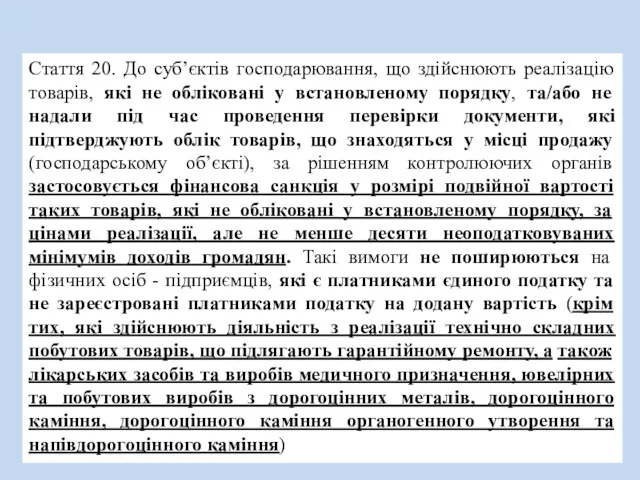

Стаття 20. До суб’єктів господарювання, що здійснюють реалізацію товарів, які не

обліковані у встановленому порядку, та/або не надали під час проведення перевірки документи, які підтверджують облік товарів, що знаходяться у місці продажу (господарському об’єкті), за рішенням контролюючих органів застосовується фінансова санкція у розмірі подвійної вартості таких товарів, які не обліковані у встановленому порядку, за цінами реалізації, але не менше десяти неоподатковуваних мінімумів доходів громадян. Такі вимоги не поширюються на фізичних осіб - підприємців, які є платниками єдиного податку та не зареєстровані платниками податку на додану вартість (крім тих, які здійснюють діяльність з реалізації технічно складних побутових товарів, що підлягають гарантійному ремонту, а також лікарських засобів та виробів медичного призначення, ювелірних та побутових виробів з дорогоцінних металів, дорогоцінного каміння, дорогоцінного каміння органогенного утворення та напівдорогоцінного каміння)

Слайд 38

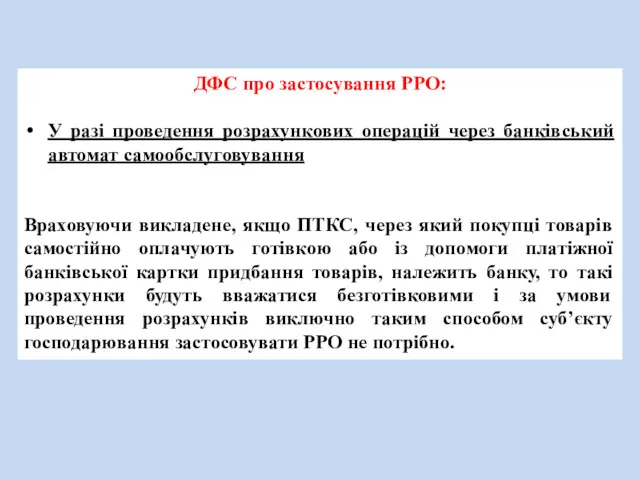

ДФС про застосування РРО:

У разі проведення розрахункових операцій через банківський автомат

самообслуговування

Враховуючи викладене, якщо ПТКС, через який покупці товарів самостійно оплачують готівкою або із допомоги платіжної банківської картки придбання товарів, належить банку, то такі розрахунки будуть вважатися безготівковими і за умови проведення розрахунків виключно таким способом суб’єкту господарювання застосовувати РРО не потрібно.

Слайд 39

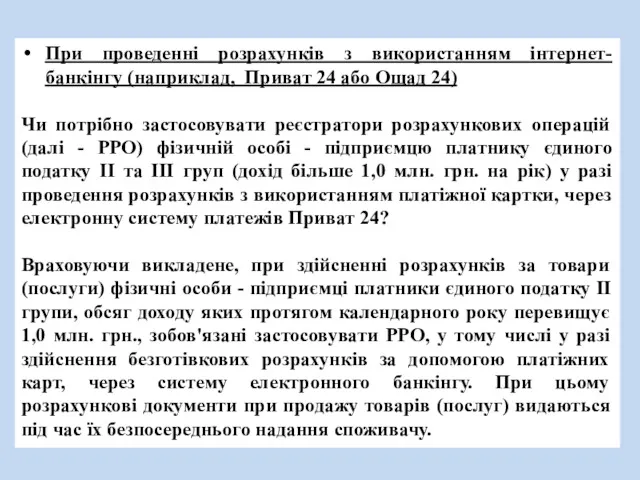

При проведенні розрахунків з використанням інтернет-банкінгу (наприклад, Приват 24 або Ощад

24)

Чи потрібно застосовувати реєстратори розрахункових операцій (далі - РРО) фізичній особі - підприємцю платнику єдиного податку II та III груп (дохід більше 1,0 млн. грн. на рік) у разі проведення розрахунків з використанням платіжної картки, через електронну систему платежів Приват 24?

Враховуючи викладене, при здійсненні розрахунків за товари (послуги) фізичні особи - підприємці платники єдиного податку II групи, обсяг доходу яких протягом календарного року перевищує 1,0 млн. грн., зобов'язані застосовувати РРО, у тому числі у разі здійснення безготівкових розрахунків за допомогою платіжних карт, через систему електронного банкінгу. При цьому розрахункові документи при продажу товарів (послуг) видаються під час їх безпосереднього надання споживачу.

Слайд 40

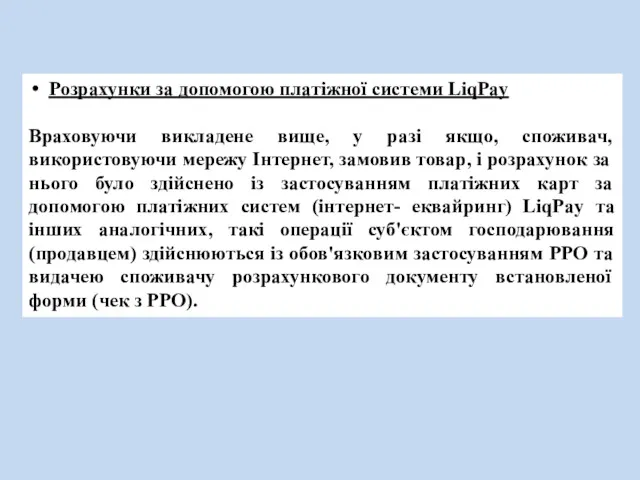

Розрахунки за допомогою платіжної системи LiqPay

Враховуючи викладене вище, у разі якщо,

споживач, використовуючи мережу Інтернет, замовив товар, і розрахунок за нього було здійснено із застосуванням платіжних карт за допомогою платіжних систем (інтернет- еквайринг) LiqPay та інших аналогічних, такі операції суб'єктом господарювання (продавцем) здійснюються із обов'язковим застосуванням РРО та видачею споживачу розрахункового документу встановленої форми (чек з РРО).

Слайд 41

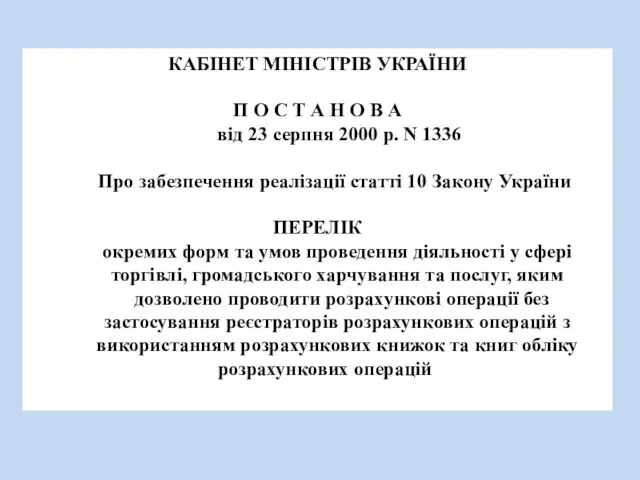

КАБІНЕТ МІНІСТРІВ УКРАЇНИ

П О С Т А Н О В А від 23 серпня 2000 р. N 1336

Про забезпечення реалізації статті 10 Закону України

ПЕРЕЛІК окремих форм та умов проведення діяльності у сфері торгівлі, громадського харчування та послуг, яким дозволено проводити розрахункові операції без застосування реєстраторів розрахункових операцій з використанням розрахункових книжок та книг обліку розрахункових операцій

Слайд 42

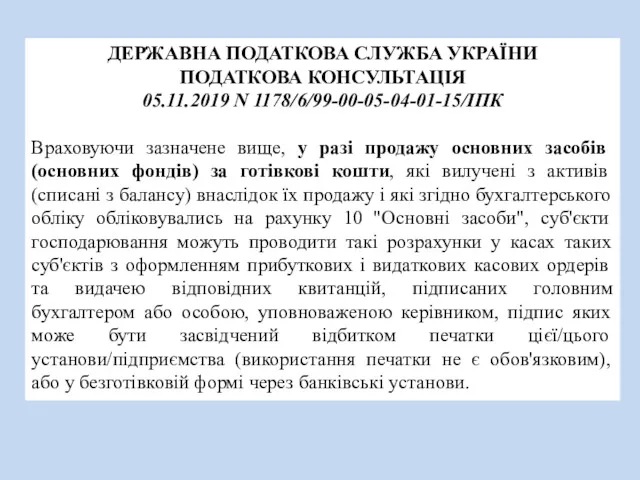

ДЕРЖАВНА ПОДАТКОВА СЛУЖБА УКРАЇНИ

ПОДАТКОВА КОНСУЛЬТАЦІЯ

05.11.2019 N 1178/6/99-00-05-04-01-15/ІПК

Враховуючи зазначене вище, у разі

продажу основних засобів (основних фондів) за готівкові кошти, які вилучені з активів (списані з балансу) внаслідок їх продажу і які згідно бухгалтерського обліку обліковувались на рахунку 10 "Основні засоби", суб'єкти господарювання можуть проводити такі розрахунки у касах таких суб'єктів з оформленням прибуткових і видаткових касових ордерів та видачею відповідних квитанцій, підписаних головним бухгалтером або особою, уповноваженою керівником, підпис яких може бути засвідчений відбитком печатки цієї/цього установи/підприємства (використання печатки не є обов'язковим), або у безготівковій формі через банківські установи.

Слайд 43

Крім того, у разі здійснення розрахунків в касі у готівковій формі

суб'єкти господарювання зобов'язані дотримуватись вимог Положення про ведення касових операцій у національній валюті в Україні, затвердженого постановою Правління Національного банку України від 29 грудня 2017 року N 148, зокрема в частині дотримання граничних сум розрахунків готівкою.

Слайд 44

Про застосування штрафу 1 грн

Верховний Суд

ПОСТАНОВА

Іменем України

05 вересня 2019 року

Київ

справа №822/328/15

адміністративне

провадження №К/9901/8968/18

Слайд 45

УКАЗ ПРЕЗИДЕНТА УКРАЇНИ №761/2019

від 17 жовтня 2019 року

Про невідкладні заходи

щодо забезпечення сприятливих умов для діяльності фізичних осіб — підприємців

З метою покращення умов для розвитку підприємництва, здійснення фізичними особами підприємницької діяльності постановляю:

1. Кабінету Міністрів України:

1) вирішити питання щодо утворення координаційної ради з питань розвитку мікро- та малого підприємництва із залученням до її роботи представників громадських організацій, що представляють інтереси малого бізнесу;

2) розробити у двотижневий строк за участю координаційної ради з питань розвитку мікро- та малого підприємництва та внести на розгляд Верховної Ради України законопроекти, спрямовані на:

Слайд 46

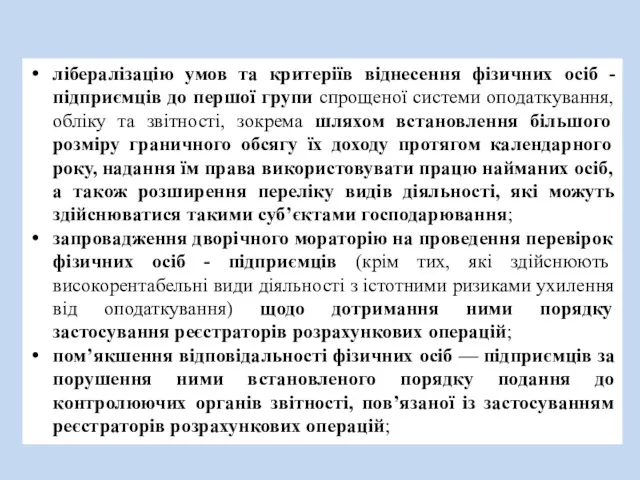

лібералізацію умов та критеріїв віднесення фізичних осіб - підприємців до першої

групи спрощеної системи оподаткування, обліку та звітності, зокрема шляхом встановлення більшого розміру граничного обсягу їх доходу протягом календарного року, надання їм права використовувати працю найманих осіб, а також розширення переліку видів діяльності, які можуть здійснюватися такими суб’єктами господарювання;

запровадження дворічного мораторію на проведення перевірок фізичних осіб - підприємців (крім тих, які здійснюють високорентабельні види діяльності з істотними ризиками ухилення від оподаткування) щодо дотримання ними порядку застосування реєстраторів розрахункових операцій;

пом’якшення відповідальності фізичних осіб — підприємців за порушення ними встановленого порядку подання до контролюючих органів звітності, пов’язаної із застосуванням реєстраторів розрахункових операцій;

Слайд 47

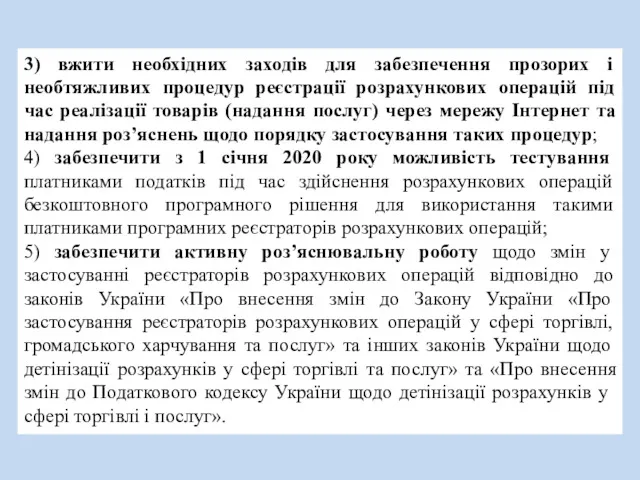

3) вжити необхідних заходів для забезпечення прозорих і необтяжливих процедур реєстрації

розрахункових операцій під час реалізації товарів (надання послуг) через мережу Інтернет та надання роз’яснень щодо порядку застосування таких процедур;

4) забезпечити з 1 січня 2020 року можливість тестування платниками податків під час здійснення розрахункових операцій безкоштовного програмного рішення для використання такими платниками програмних реєстраторів розрахункових операцій;

5) забезпечити активну роз’яснювальну роботу щодо змін у застосуванні реєстраторів розрахункових операцій відповідно до законів України «Про внесення змін до Закону України «Про застосування реєстраторів розрахункових операцій у сфері торгівлі, громадського харчування та послуг» та інших законів України щодо детінізації розрахунків у сфері торгівлі та послуг» та «Про внесення змін до Податкового кодексу України щодо детінізації розрахунків у сфері торгівлі і послуг».

Слайд 48

Постанова Правління Національного банку № 142 “Про внесення змін до деяких нормативно-правових актів

Національного банку України” від 29 листопада 2019 року

вносить зміни до Положення про порядок емісії електронних платіжних засобів і здійснення операцій з їхнім використанням.

Постанова № 142 набирає чинності з 10 грудня 2019 року.

Зокрема, суб’єкти господарювання не мають права використовувати корпоративні картки для виплати заробітної плати, виплат соціального характеру. Відповідно знімати кошти з корпоративної картки для виплати зарплати з 10 грудня не можна. Це буде вважатися порушенням.

НБУ вважає ключ-карту до рахунку корпоративною. Тож на неї також поширюється ця заборона

Слайд 49

Спрощена система оподаткування та надання поворотної фінансової допомоги

Слайд 50

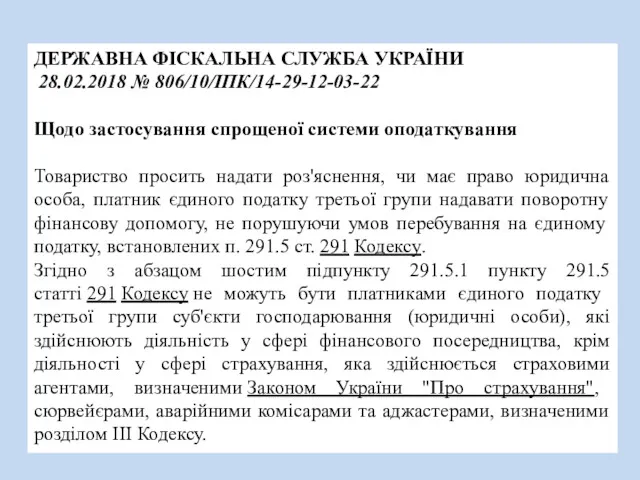

ДЕРЖАВНА ФІСКАЛЬНА СЛУЖБА УКРАЇНИ

28.02.2018 № 806/10/ІПК/14-29-12-03-22

Щодо застосування спрощеної системи оподаткування

Товариство

просить надати роз'яснення, чи має право юридична особа, платник єдиного податку третьої групи надавати поворотну фінансову допомогу, не порушуючи умов перебування на єдиному податку, встановлених п. 291.5 ст. 291 Кодексу.

Згідно з абзацом шостим підпункту 291.5.1 пункту 291.5 статті 291 Кодексу не можуть бути платниками єдиного податку третьої групи суб'єкти господарювання (юридичні особи), які здійснюють діяльність у сфері фінансового посередництва, крім діяльності у сфері страхування, яка здійснюється страховими агентами, визначеними Законом України "Про страхування", сюрвейєрами, аварійними комісарами та аджастерами, визначеними розділом III Кодексу.

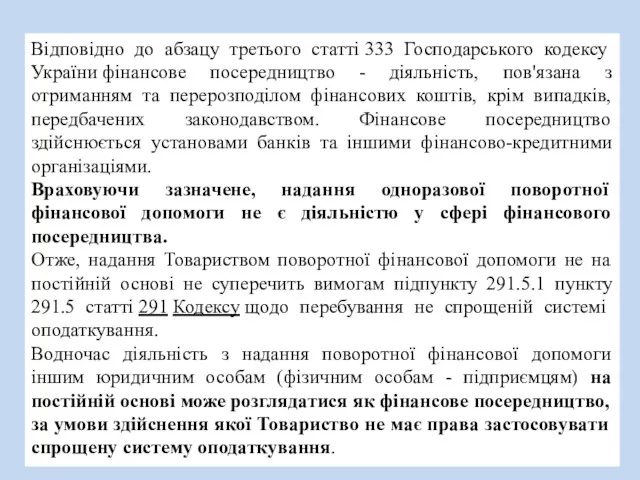

Слайд 51

Відповідно до абзацу третього статті 333 Господарського кодексу України фінансове посередництво - діяльність,

пов'язана з отриманням та перерозподілом фінансових коштів, крім випадків, передбачених законодавством. Фінансове посередництво здійснюється установами банків та іншими фінансово-кредитними організаціями.

Враховуючи зазначене, надання одноразової поворотної фінансової допомоги не є діяльністю у сфері фінансового посередництва.

Отже, надання Товариством поворотної фінансової допомоги не на постійній основі не суперечить вимогам підпункту 291.5.1 пункту 291.5 статті 291 Кодексу щодо перебування не спрощеній системі оподаткування.

Водночас діяльність з надання поворотної фінансової допомоги іншим юридичним особам (фізичним особам - підприємцям) на постійній основі може розглядатися як фінансове посередництво, за умови здійснення якої Товариство не має права застосовувати спрощену систему оподаткування.

Слайд 52

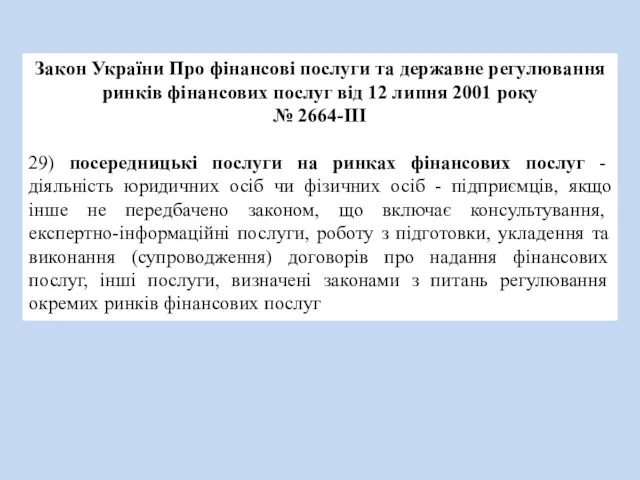

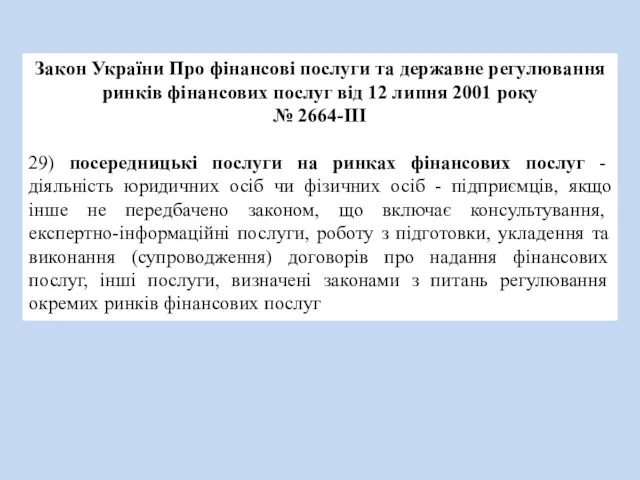

Закон України Про фінансові послуги та державне регулювання ринків фінансових послуг

від 12 липня 2001 року

№ 2664-III

29) посередницькі послуги на ринках фінансових послуг - діяльність юридичних осіб чи фізичних осіб - підприємців, якщо інше не передбачено законом, що включає консультування, експертно-інформаційні послуги, роботу з підготовки, укладення та виконання (супроводження) договорів про надання фінансових послуг, інші послуги, визначені законами з питань регулювання окремих ринків фінансових послуг

Слайд 53

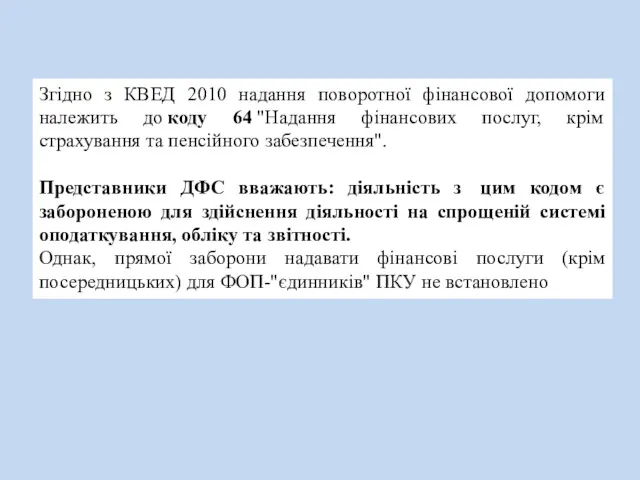

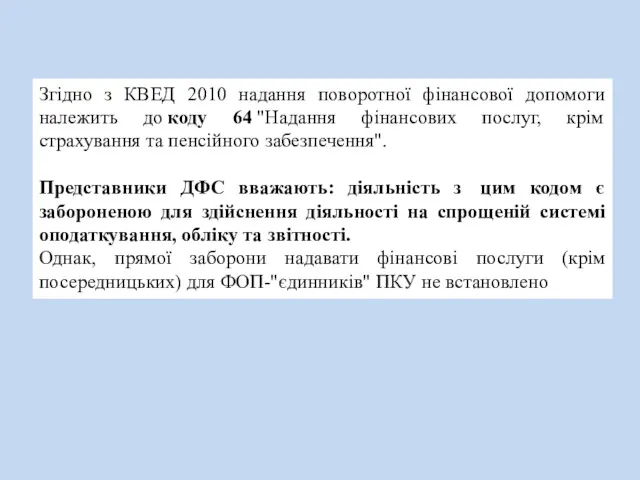

Згідно з КВЕД 2010 надання поворотної фінансової допомоги належить до коду 64 "Надання

фінансових послуг, крім страхування та пенсійного забезпечення".

Представники ДФС вважають: діяльність з цим кодом є забороненою для здійснення діяльності на спрощеній системі оподаткування, обліку та звітності.

Однак, прямої заборони надавати фінансові послуги (крім посередницьких) для ФОП-"єдинників" ПКУ не встановлено

Слайд 54

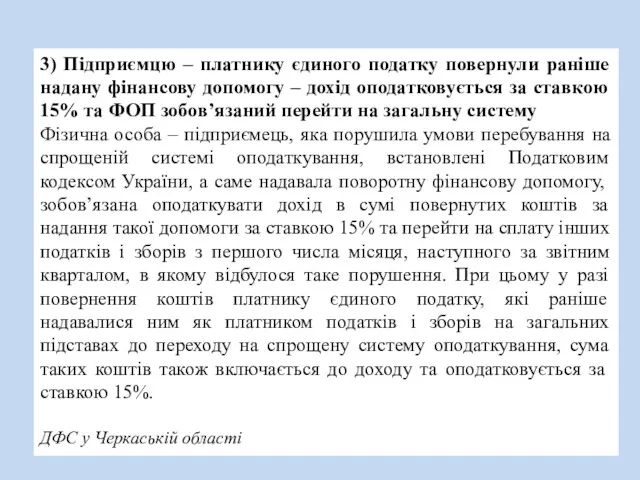

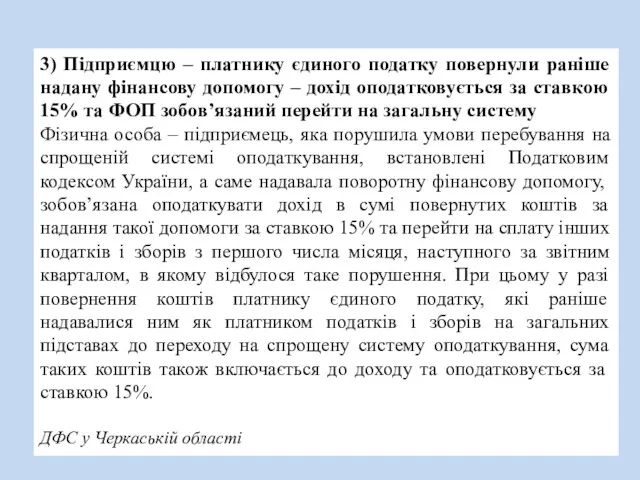

3) Підприємцю – платнику єдиного податку повернули раніше надану фінансову допомогу

– дохід оподатковується за ставкою 15% та ФОП зобов’язаний перейти на загальну систему

Фізична особа – підприємець, яка порушила умови перебування на спрощеній системі оподаткування, встановлені Податковим кодексом України, а саме надавала поворотну фінансову допомогу, зобов’язана оподаткувати дохід в сумі повернутих коштів за надання такої допомоги за ставкою 15% та перейти на сплату інших податків і зборів з першого числа місяця, наступного за звітним кварталом, в якому відбулося таке порушення. При цьому у разі повернення коштів платнику єдиного податку, які раніше надавалися ним як платником податків і зборів на загальних підставах до переходу на спрощену систему оподаткування, сума таких коштів також включається до доходу та оподатковується за ставкою 15%.

ДФС у Черкаській області

Слайд 55

Роз'яснення від НБУ стосовно використання коштів з рахунків ФОП

Слайд 56

ПРАВЛІННЯ НАЦІОНАЛЬНОГО БАНКУ УКРАЇНИ

ПОСТАНОВА

27.12.2019 № 162

Про затвердження Змін до Інструкції про

порядок відкриття і закриття рахунків клієнтів банків та кореспондентських рахунків банків - резидентів і нерезидентів

(діє з 03.01.2020)

П.14

За поточними рахунками в національній валюті фізичних осіб-підприємців/фізичних осіб, які провадять незалежну професійну діяльність, здійснюються всі види розрахунково-касових операцій відповідно до умов договору та законодавства України, крім операцій, пов'язаних із власними потребами. Ці особи після сплати податків, зборів та інших платежів, передбачених законом, мають право перерахувати кошти з таких рахунків на власні поточні рахунки, відкриті для власних потреб.

Слайд 57

Для чого внесено такі зміни в розрахунки ФОП?

Національний банк не вносив

змін по суті, а лише уточнив норму про порядок використання поточних рахунків ФОП.

ФОП мають право після слати податків та зборів отримати чистий дохід як готівкою, так і перераховувати цей дохід на власні поточні рахунки, відкриті для власних потреб.

Упорядкування операцій ФОП сприятиме мінімізації ризиків здійснення фінансових операцій з ознаками фіктивності, зниженню проявів тіньової економіки та розвитку безготівкових розрахунків..

Слайд 58

Чи встановлені обмеження щодо зняття готівки ФОП через банкомат?

Корпоративна картка є

інструментом доступу до поточного рахунку ФОП, за допомогою якої здійснюються розрахунково-касові операції по рахунку, з урахуванням обмежень, встановлених Положенням про порядок емісії електронних платіжних засобів і здійснення операцій з їх використанням, затвердженим постановою Правління Національного банку України від 05.11.2014 №705 та Положенням про ведення касових операцій у національній валюті Україні, затвердженим постановою Правління Національного банку України від 29.12.2017 №148.

Обмежень щодо виплати чистого доходу ФОП, зокрема через банкомат за допомогою корпоративної картки немає.

Слайд 59

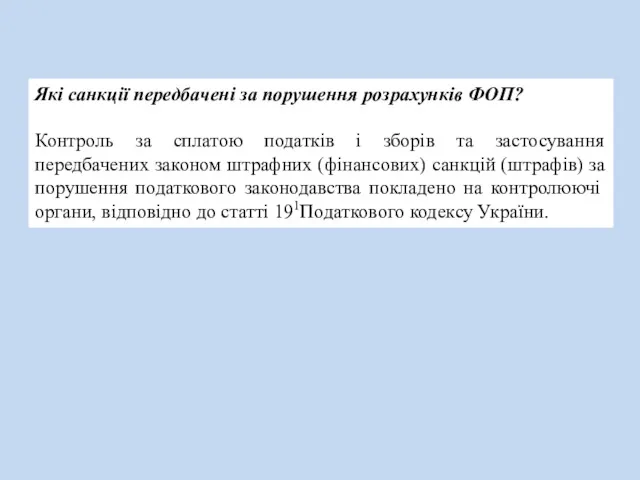

Які санкції передбачені за порушення розрахунків ФОП?

Контроль за сплатою податків і

зборів та застосування передбачених законом штрафних (фінансових) санкцій (штрафів) за порушення податкового законодавства покладено на контролюючі органи, відповідно до статті 191Податкового кодексу України.

Слайд 60

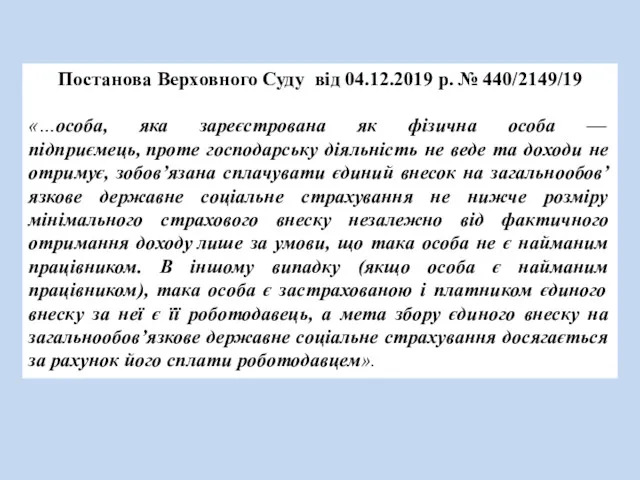

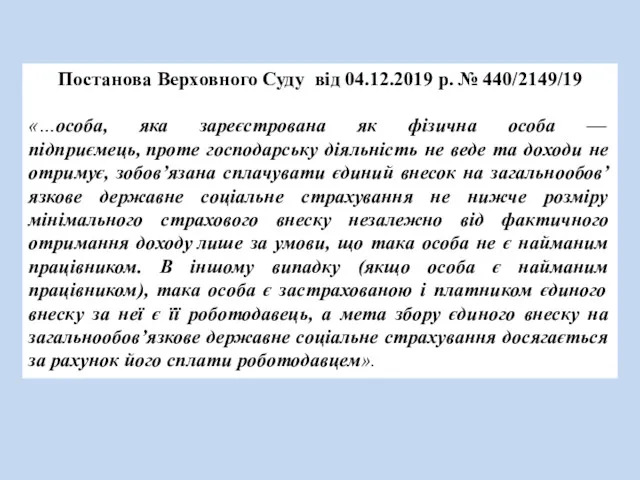

Постанова Верховного Суду від 04.12.2019 р. № 440/2149/19

«…особа, яка зареєстрована як

фізична особа — підприємець, проте господарську діяльність не веде та доходи не отримує, зобов’язана сплачувати єдиний внесок на загальнообов’язкове державне соціальне страхування не нижче розміру мінімального страхового внеску незалежно від фактичного отримання доходу лише за умови, що така особа не є найманим працівником. В іншому випадку (якщо особа є найманим працівником), така особа є застрахованою і платником єдиного внеску за неї є її роботодавець, а мета збору єдиного внеску на загальнообов’язкове державне соціальне страхування досягається за рахунок його сплати роботодавцем».

Слайд 61

Можливі новації - 2020

ФОП (як платник єдиного податку, так і загальносистемник)

виступатиме податковим агентом для нерезидентів, якщо виплачуватимуть доходи з джерелом походження в Україні.

Включені до переліку контрольованих операцій деякі операції платників єдиного податку 4 групи з нерезидентами.

Уточнюються строки переходу зі/на спрощену систему, строки зміни ставки податку для 3-ї групи (не пізніше 10 днів до початку календарного кварталу, в якому плануються перехід/зміни замість 15 днів).

Для ФОП на загальній системі уточнюється склад витрат, що підлягають амортизації. Зокрема, амортизації підлягатимуть витрати на модернізацію та реконструкцію основних засобів. А із заборонених видів основних засобів, які не амортизуються підприємцем, планують виключити вантажні автомобілі.

Слайд 62

Слайд 63

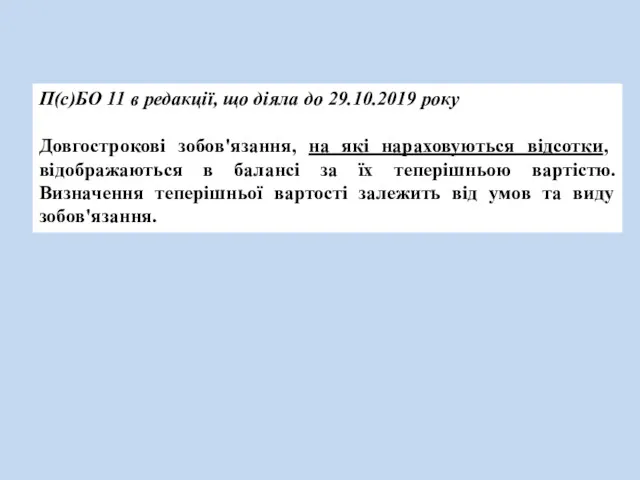

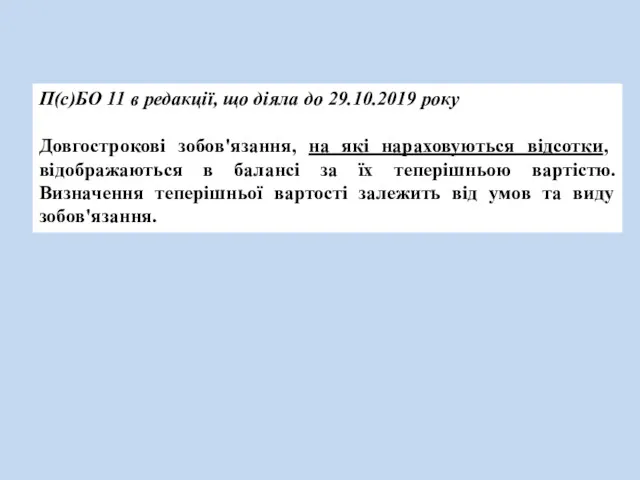

П(с)БО 11 в редакції, що діяла до 29.10.2019 року

Довгострокові зобов'язання, на

які нараховуються відсотки, відображаються в балансі за їх теперішньою вартістю. Визначення теперішньої вартості залежить від умов та виду зобов'язання.

Слайд 64

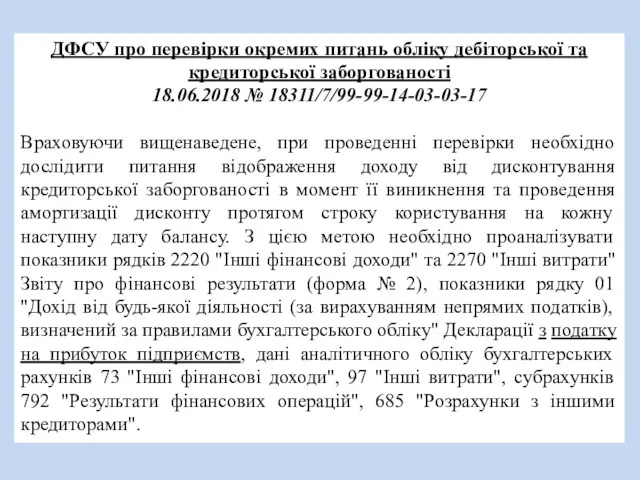

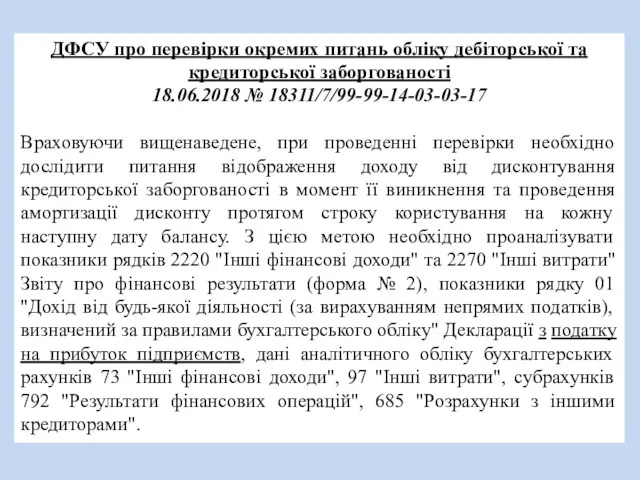

ДФСУ про перевірки окремих питань обліку дебіторської та кредиторської заборгованості

18.06.2018

№ 18311/7/99-99-14-03-03-17

Враховуючи вищенаведене, при проведенні перевірки необхідно дослідити питання відображення доходу від дисконтування кредиторської заборгованості в момент її виникнення та проведення амортизації дисконту протягом строку користування на кожну наступну дату балансу. З цією метою необхідно проаналізувати показники рядків 2220 "Інші фінансові доходи" та 2270 "Інші витрати" Звіту про фінансові результати (форма № 2), показники рядку 01 "Дохід від будь-якої діяльності (за вирахуванням непрямих податків), визначений за правилами бухгалтерського обліку" Декларації з податку на прибуток підприємств, дані аналітичного обліку бухгалтерських рахунків 73 "Інші фінансові доходи", 97 "Інші витрати", субрахунків 792 "Результати фінансових операцій", 685 "Розрахунки з іншими кредиторами".

Слайд 65

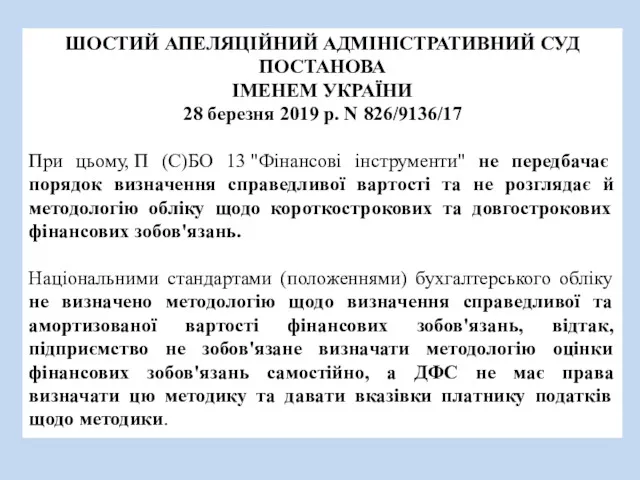

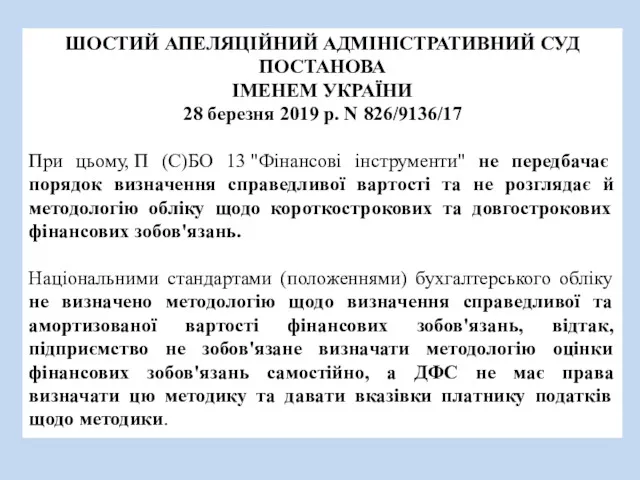

ШОСТИЙ АПЕЛЯЦІЙНИЙ АДМІНІСТРАТИВНИЙ СУД

ПОСТАНОВА

ІМЕНЕМ УКРАЇНИ

28 березня 2019 р. N 826/9136/17

При цьому, П

(С)БО 13 "Фінансові інструменти" не передбачає порядок визначення справедливої вартості та не розглядає й методологію обліку щодо короткострокових та довгострокових фінансових зобов'язань.

Національними стандартами (положеннями) бухгалтерського обліку не визначено методологію щодо визначення справедливої та амортизованої вартості фінансових зобов'язань, відтак, підприємство не зобов'язане визначати методологію оцінки фінансових зобов'язань самостійно, а ДФС не має права визначати цю методику та давати вказівки платнику податків щодо методики.

Слайд 66

Визначення національних стандартів не дозволяє застосувати міжнародні стандарти обліку у разі

відсутності методів ведення обліку в національних стандартах.

Слайд 67

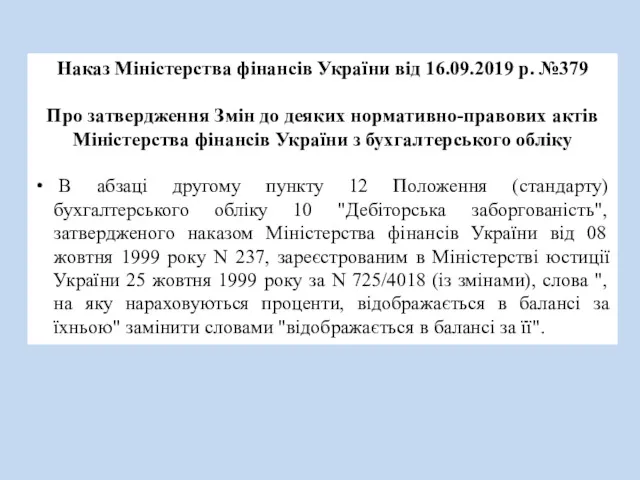

Наказ Міністерства фінансів України від 16.09.2019 р. №379

Про затвердження Змін до

деяких нормативно-правових актів Міністерства фінансів України з бухгалтерського обліку

В абзаці другому пункту 12 Положення (стандарту) бухгалтерського обліку 10 "Дебіторська заборгованість", затвердженого наказом Міністерства фінансів України від 08 жовтня 1999 року N 237, зареєстрованим в Міністерстві юстиції України 25 жовтня 1999 року за N 725/4018 (із змінами), слова ", на яку нараховуються проценти, відображається в балансі за їхньою" замінити словами "відображається в балансі за її".

Слайд 68

У Положенні (стандарті) бухгалтерського обліку 11 "Зобов'язання", затвердженому наказом Міністерства фінансів

України від 31 січня 2000 року N 20, зареєстрованим в Міністерстві юстиції України 11 лютого 2000 року за N 85/4306 (із змінами):

пункт 8 виключити.

У зв'язку з цим пункти 9 - 22 вважати відповідно пунктами 8 - 21;

у першому реченні пункту 9 слова ", на які нараховуються відсотки," виключити.

Слайд 69

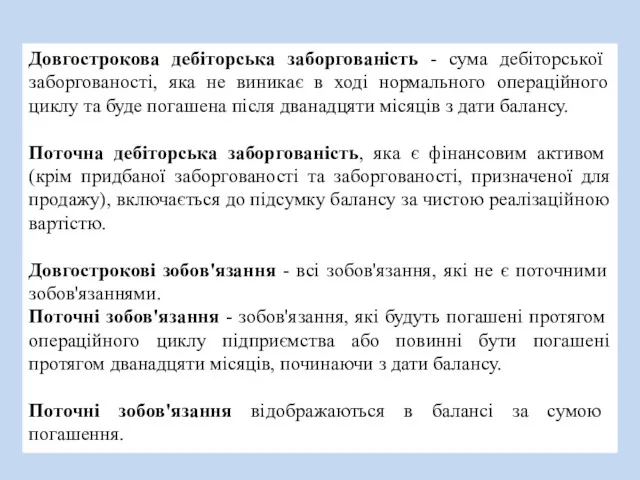

Довгострокова дебіторська заборгованість - сума дебіторської заборгованості, яка не виникає в

ході нормального операційного циклу та буде погашена після дванадцяти місяців з дати балансу.

Поточна дебіторська заборгованість, яка є фінансовим активом (крім придбаної заборгованості та заборгованості, призначеної для продажу), включається до підсумку балансу за чистою реалізаційною вартістю.

Довгострокові зобов'язання - всі зобов'язання, які не є поточними зобов'язаннями.

Поточні зобов'язання - зобов'язання, які будуть погашені протягом операційного циклу підприємства або повинні бути погашені протягом дванадцяти місяців, починаючи з дати балансу.

Поточні зобов'язання відображаються в балансі за сумою погашення.

Слайд 70

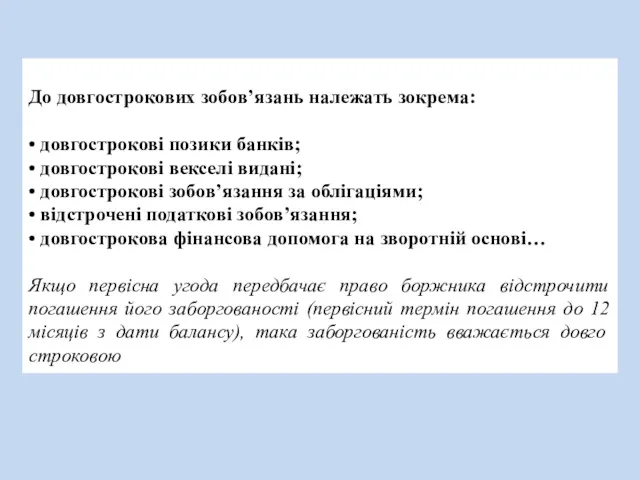

До довгострокових зобов’язань належать зокрема:

• довгострокові позики банків;

• довгострокові векселі видані;

• довгострокові зобов’язання

за облігаціями;

• відстрочені податкові зобов’язання;

• довгострокова фінансова допомога на зворотній основі…

Якщо первісна угода передбачає право боржника відстрочити погашення його заборгованості (первісний термін погашення до 12 місяців з дати балансу), така заборгованість вважається довгостроковою

Слайд 71

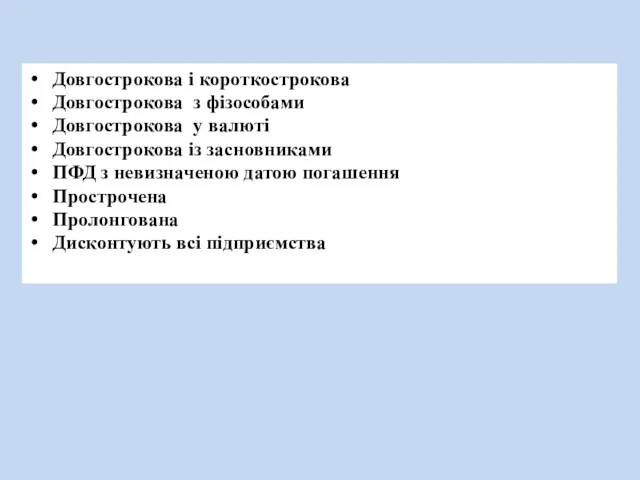

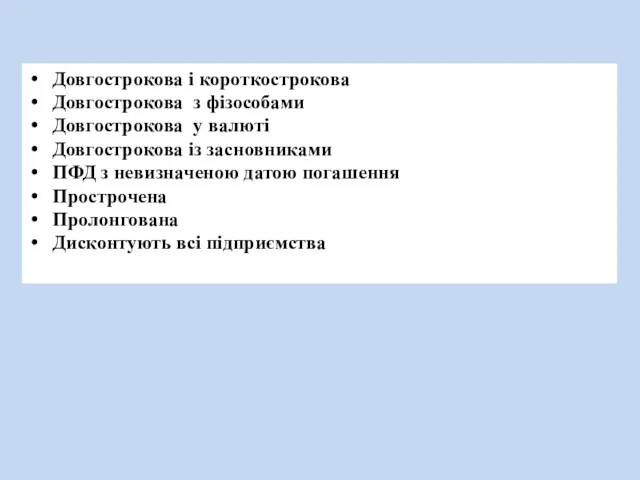

Довгострокова і короткострокова

Довгострокова з фізособами

Довгострокова у валюті

Довгострокова із засновниками

ПФД з невизначеною

датою погашення

Прострочена

Пролонгована

Дисконтують всі підприємства

Слайд 72

Стаття 1049. Обов'язок позичальника повернути позику

1. Позичальник зобов'язаний повернути позикодавцеві позику

(грошові кошти у такій самій сумі або речі, визначені родовими ознаками, у такій самій кількості, такого самого роду та такої самої якості, що були передані йому позикодавцем) у строк та в порядку, що встановлені договором.

Якщо договором не встановлений строк повернення позики або цей строк визначений моментом пред'явлення вимоги, позика має бути повернена позичальником протягом тридцяти днів від дня пред'явлення позикодавцем вимоги про це, якщо інше не встановлено договором.

Важливо! Щоб договір позики отримав статус безпроцентного, про це обов’язково має бути зазначено в договорі

Слайд 73

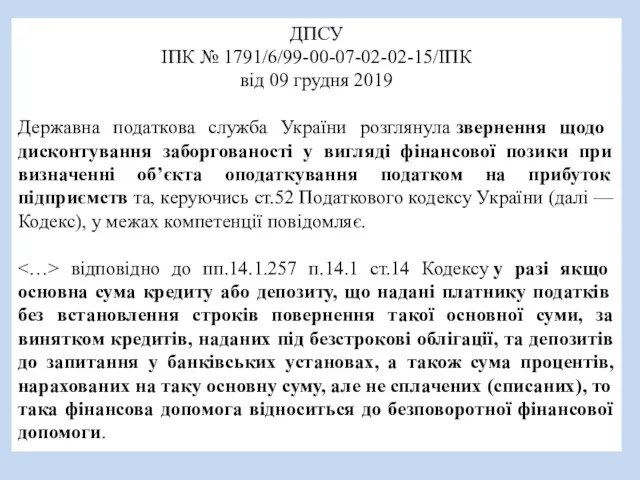

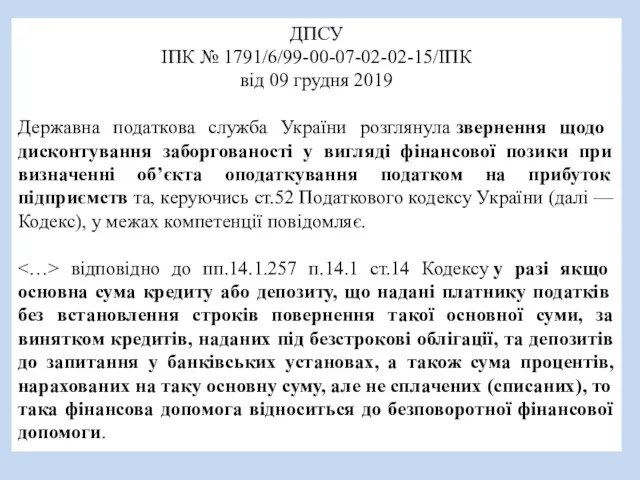

ДПСУ

ІПК № 1791/6/99-00-07-02-02-15/ІПК

від 09 грудня 2019

Державна податкова служба України розглянула звернення щодо

дисконтування заборгованості у вигляді фінансової позики при визначенні об’єкта оподаткування податком на прибуток підприємств та, керуючись ст.52 Податкового кодексу України (далі — Кодекс), у межах компетенції повідомляє.

<…> відповідно до пп.14.1.257 п.14.1 ст.14 Кодексу у разі якщо основна сума кредиту або депозиту, що надані платнику податків без встановлення строків повернення такої основної суми, за винятком кредитів, наданих під безстрокові облігації, та депозитів до запитання у банківських установах, а також сума процентів, нарахованих на таку основну суму, але не сплачених (списаних), то така фінансова допомога відноситься до безповоротної фінансової допомоги.

Слайд 74

Слайд 75

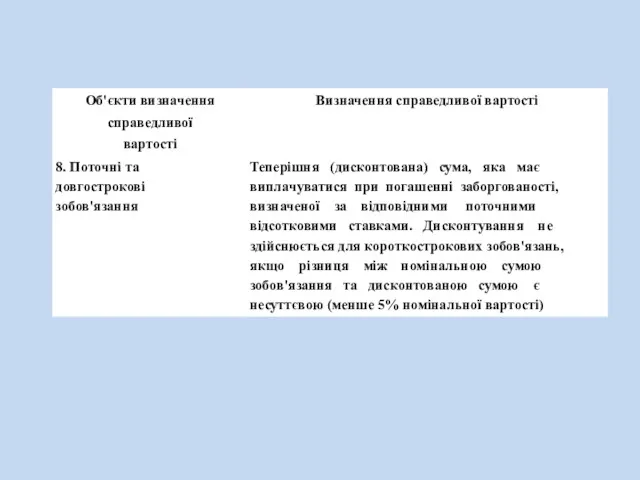

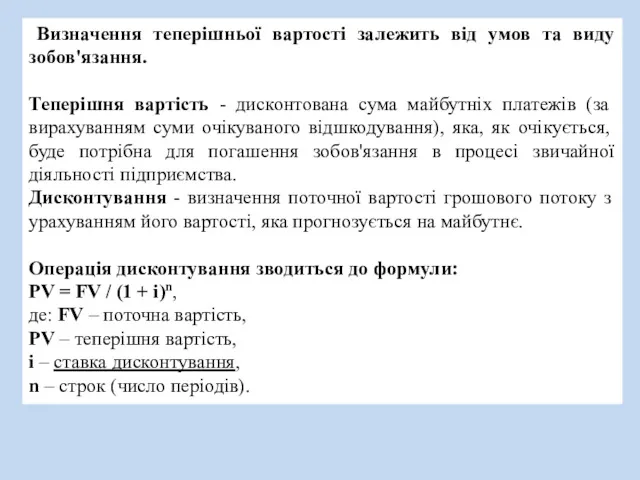

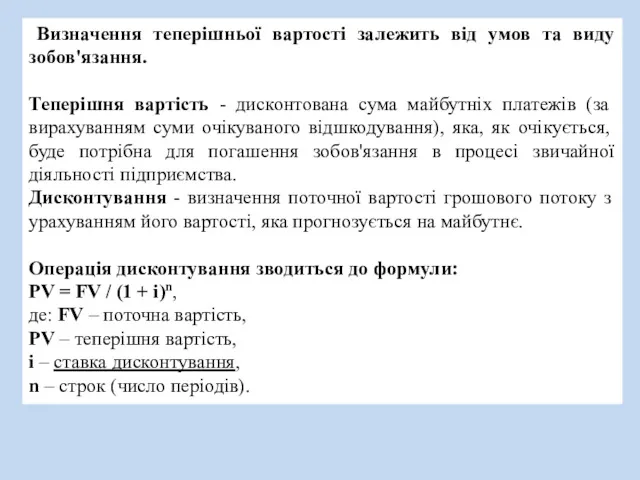

Визначення теперішньої вартості залежить від умов та виду зобов'язання.

Теперішня вартість

- дисконтована сума майбутніх платежів (за вирахуванням суми очікуваного відшкодування), яка, як очікується, буде потрібна для погашення зобов'язання в процесі звичайної діяльності підприємства.

Дисконтування - визначення поточної вартості грошового потоку з урахуванням його вартості, яка прогнозується на майбутнє.

Операція дисконтування зводиться до формули:

PV = FV / (1 + i)n,

де: FV – поточна вартість,

PV – теперішня вартість,

i – ставка дисконтування,

n – строк (число періодів).

Слайд 76

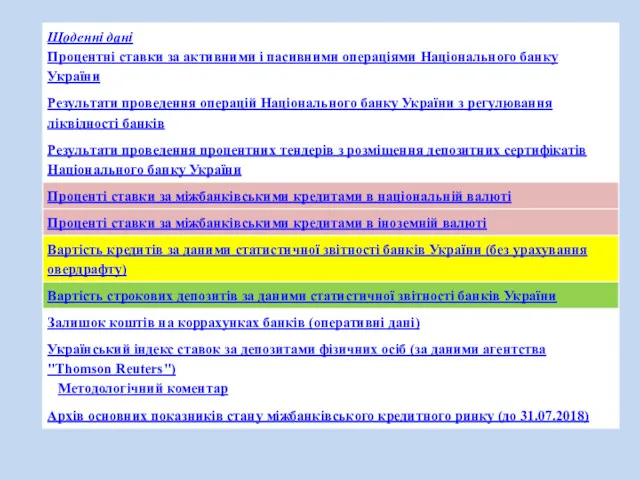

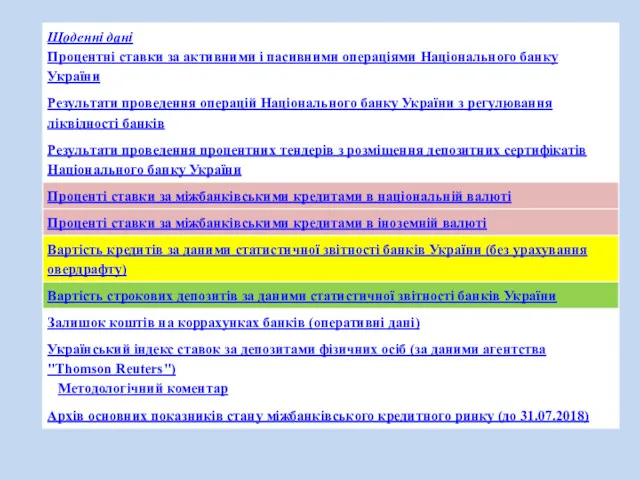

Розмір ставки дисконтування:

Ставка додаткових залучень кредитних ресурсів

Облікова ставка НБУ

Сайт НБУ

Статистика фінансових

ринків

Для оцінки довгострокової дебіторської заборгованості часто обирають ставку відсотка за інвестиціями або банківськими депозитами на аналогічний термін і на аналогічних умовах.

Чи переглядається ставка дисконтування?

Слайд 77

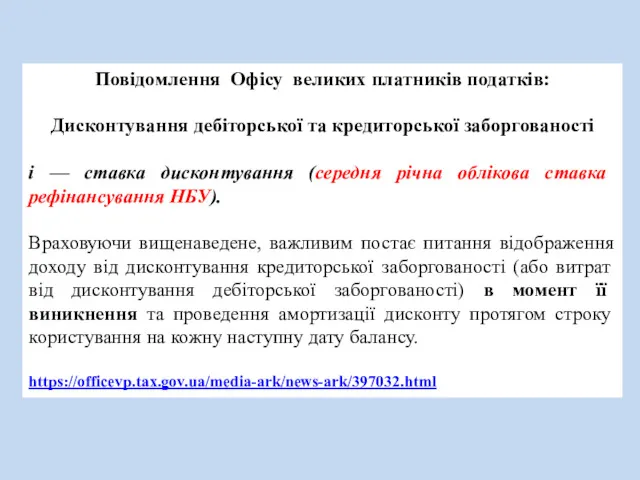

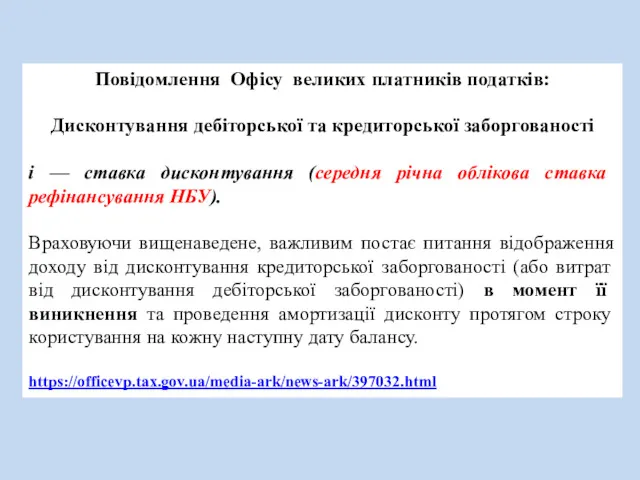

Повідомлення Офісу великих платників податків:

Дисконтування дебіторської та кредиторської заборгованості

i — ставка

дисконтування (середня річна облікова ставка рефінансування НБУ).

Враховуючи вищенаведене, важливим постає питання відображення доходу від дисконтування кредиторської заборгованості (або витрат від дисконтування дебіторської заборгованості) в момент її виникнення та проведення амортизації дисконту протягом строку користування на кожну наступну дату балансу.

https://officevp.tax.gov.ua/media-ark/news-ark/397032.html

Слайд 78

Слайд 79

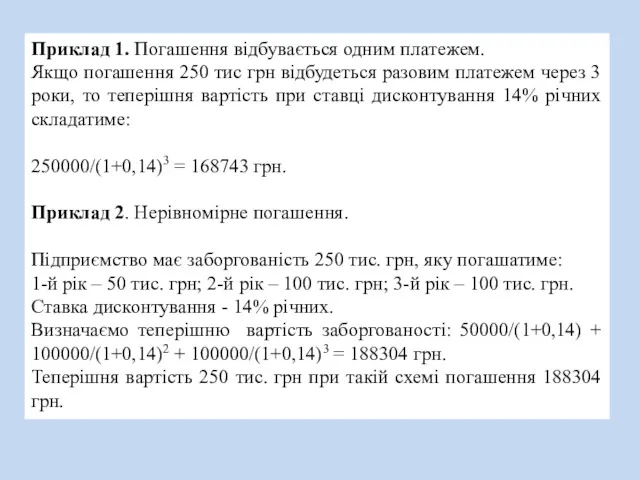

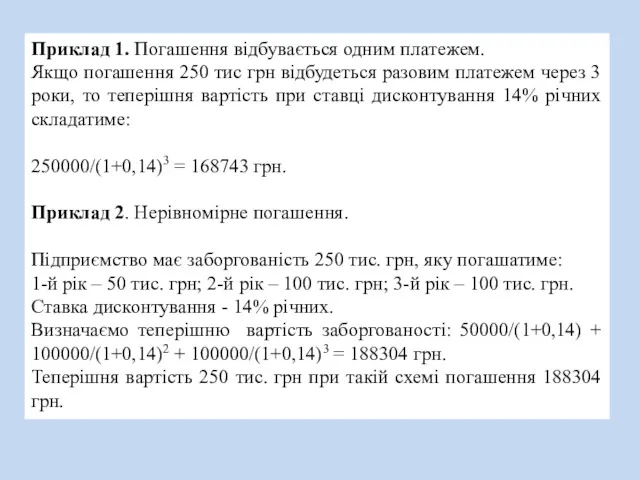

Приклад 1. Погашення відбувається одним платежем.

Якщо погашення 250 тис грн

відбудеться разовим платежем через 3 роки, то теперішня вартість при ставці дисконтування 14% річних складатиме:

250000/(1+0,14)3 = 168743 грн.

Приклад 2. Нерівномірне погашення.

Підприємство має заборгованість 250 тис. грн, яку погашатиме:

1-й рік – 50 тис. грн; 2-й рік – 100 тис. грн; 3-й рік – 100 тис. грн.

Ставка дисконтування - 14% річних.

Визначаємо теперішню вартість заборгованості: 50000/(1+0,14) + 100000/(1+0,14)2 + 100000/(1+0,14)3 = 188304 грн.

Теперішня вартість 250 тис. грн при такій схемі погашення 188304 грн.

Слайд 80

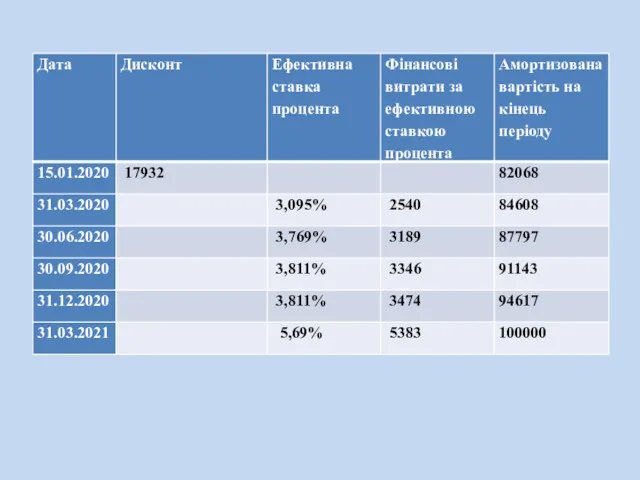

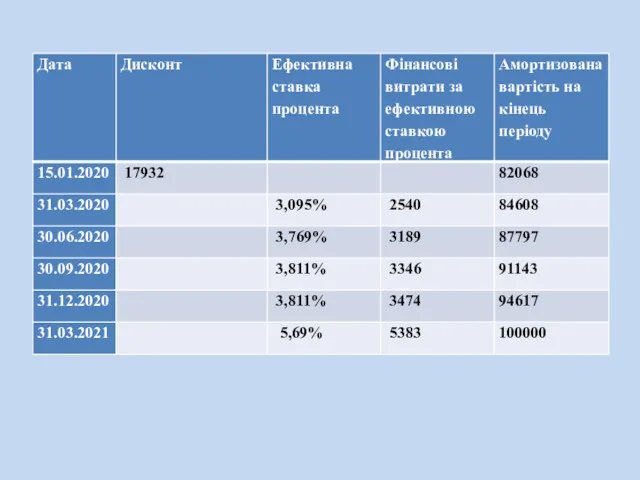

Приклад 3. Підприємство 15.01.2020 р. отримало безвідсоткову позику на строк 16 місяців

(строк погашення — 15.05.2021 р.) у сумі 100000 грн. Ставка дисконтування - 16 % річних. Позика повертається одним платежем у кінці строку її погашення.

Розраховуємо період користування позикою в днях: 486 днів.

Визначаємо теперішню вартість позики на дату її отримання:

PV = 100000 /(1 + 0,16)486 : 365 = 100000 /1,2185 = 82068 грн.

Дисконт - 17932 грн.

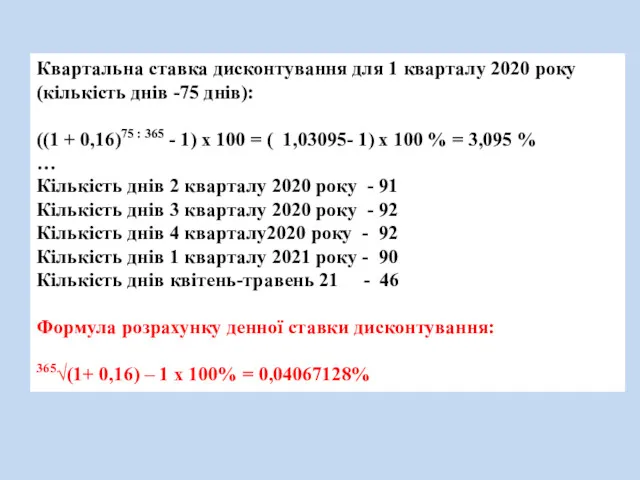

Слайд 81

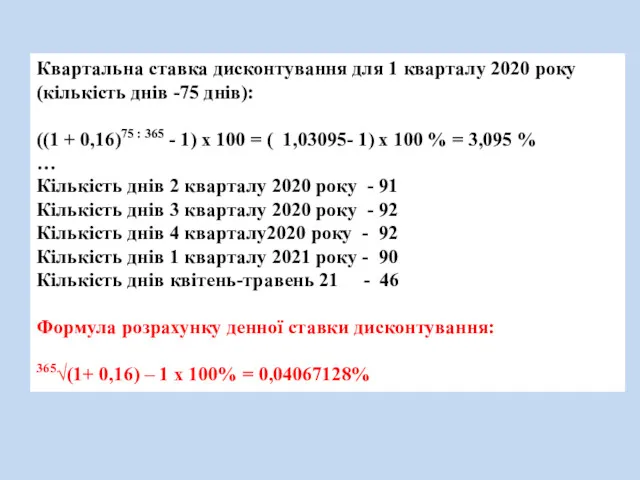

Квартальна ставка дисконтування для 1 кварталу 2020 року (кількість днів -75

днів):

((1 + 0,16)75 : 365 - 1) х 100 = ( 1,03095- 1) х 100 % = 3,095 %

…

Кількість днів 2 кварталу 2020 року - 91

Кількість днів 3 кварталу 2020 року - 92

Кількість днів 4 кварталу2020 року - 92

Кількість днів 1 кварталу 2021 року - 90

Кількість днів квітень-травень 21 - 46

Формула розрахунку денної ставки дисконтування:

365√(1+ 0,16) – 1 х 100% = 0,04067128%

Слайд 82

Розраховуємо теперішню вартість:

На 15.01.2020 100000/(1+0,00040671)486 = 82068

На 31.03.2020 100000/(1+0,00040671)311 = 84608

…

Слайд 83

Слайд 84

Слайд 85

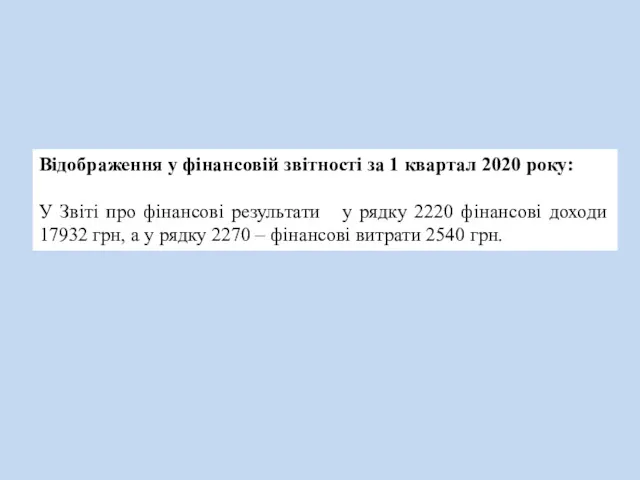

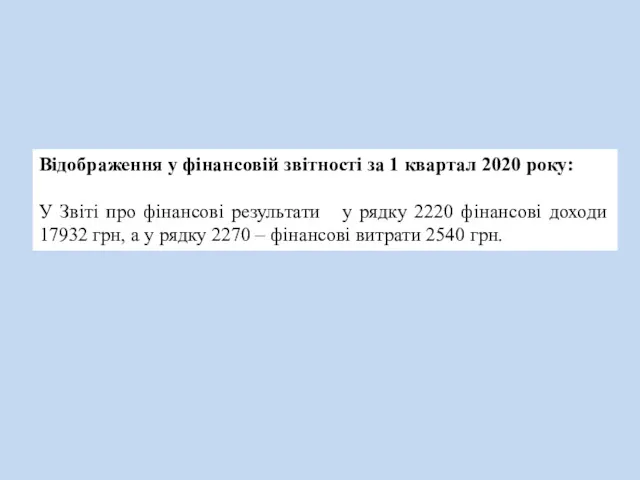

Відображення у фінансовій звітності за 1 квартал 2020 року:

У Звіті про

фінансові результати у рядку 2220 фінансові доходи 17932 грн, а у рядку 2270 – фінансові витрати 2540 грн.

Слайд 86

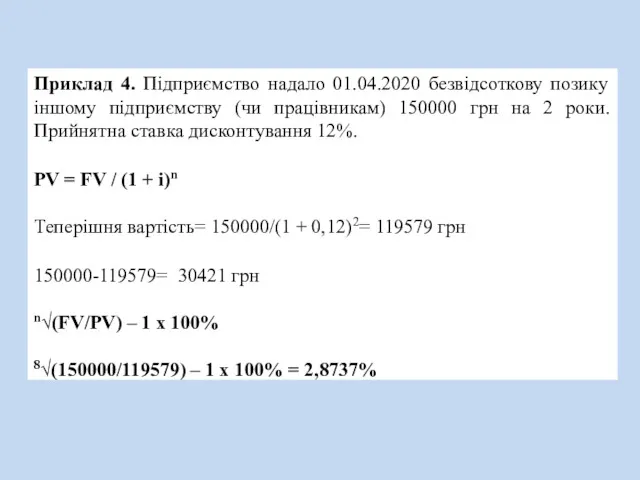

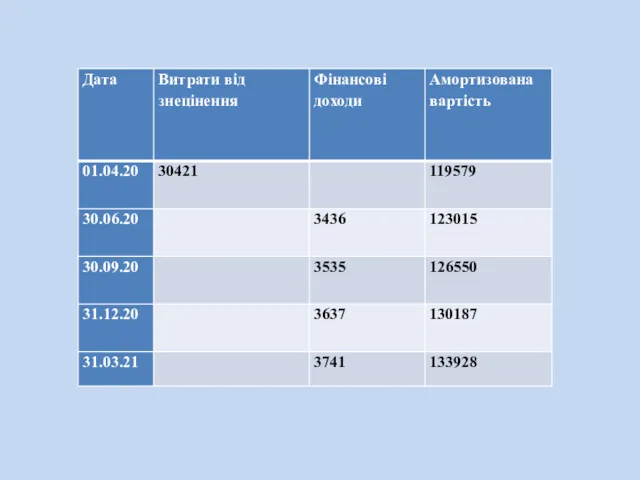

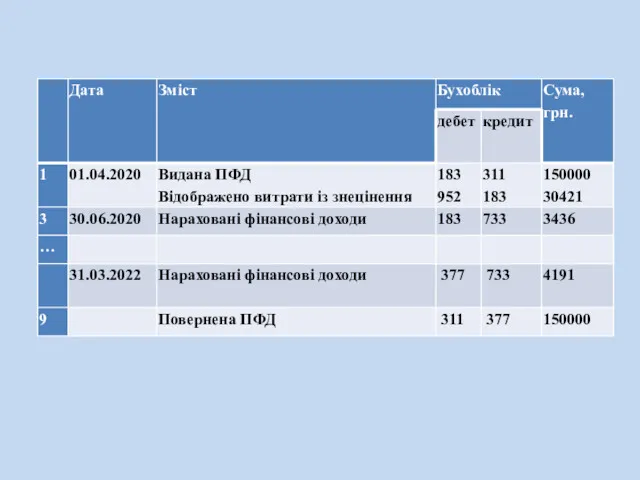

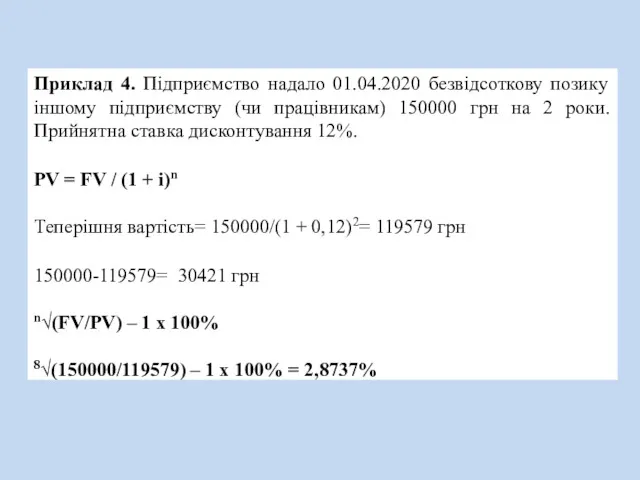

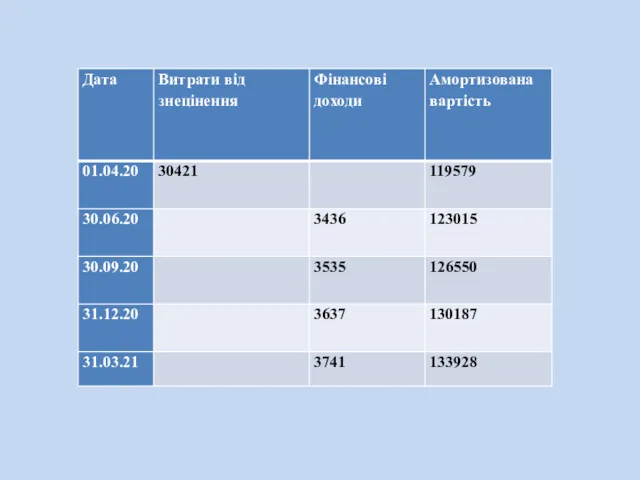

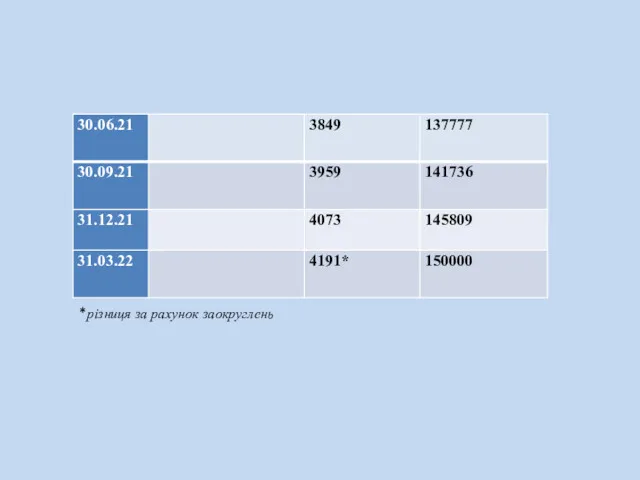

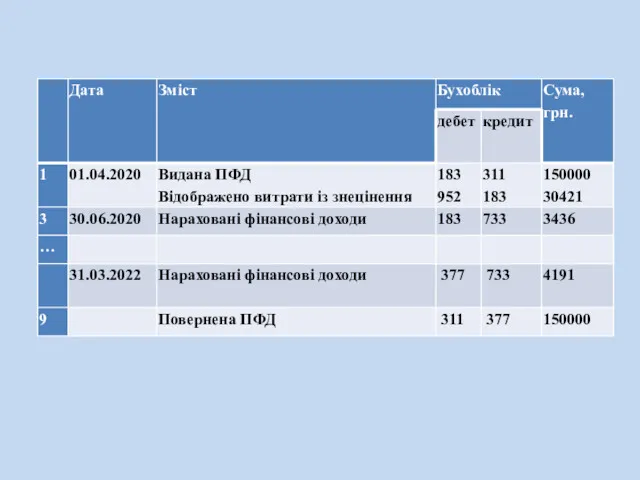

Приклад 4. Підприємство надало 01.04.2020 безвідсоткову позику іншому підприємству (чи працівникам)

150000 грн на 2 роки. Прийнятна ставка дисконтування 12%.

PV = FV / (1 + i)n

Теперішня вартість= 150000/(1 + 0,12)2= 119579 грн

150000-119579= 30421 грн

n√(FV/PV) – 1 х 100%

8√(150000/119579) – 1 х 100% = 2,8737%

Слайд 87

Слайд 88

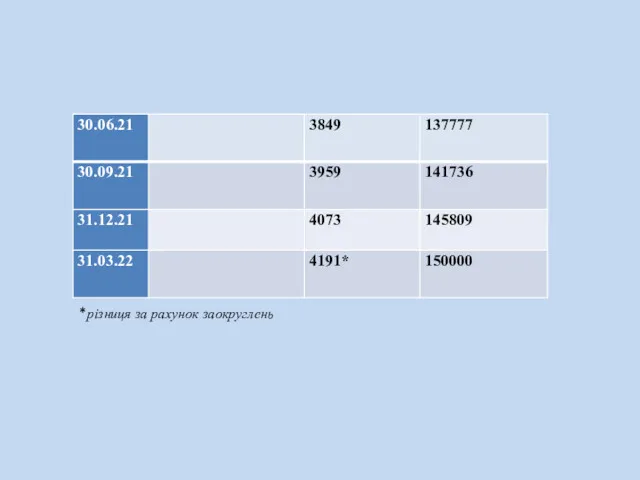

*різниця за рахунок заокруглень

Слайд 89

Слайд 90

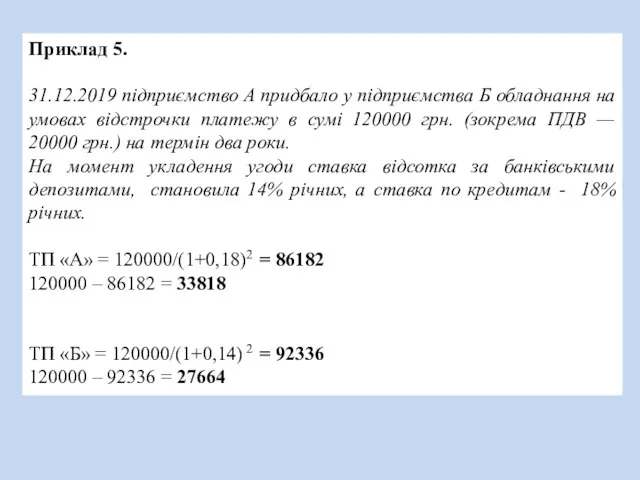

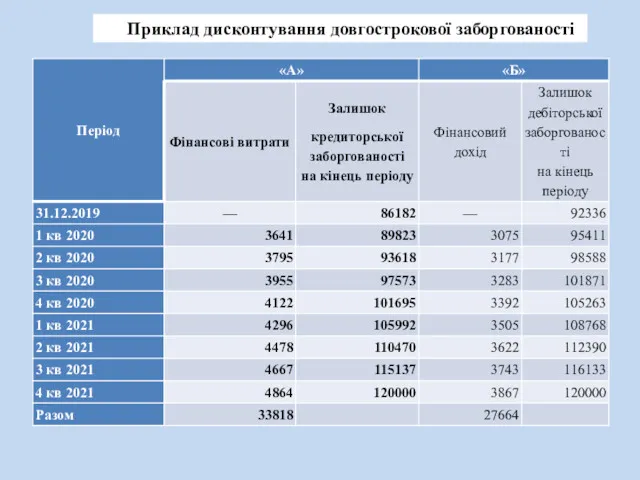

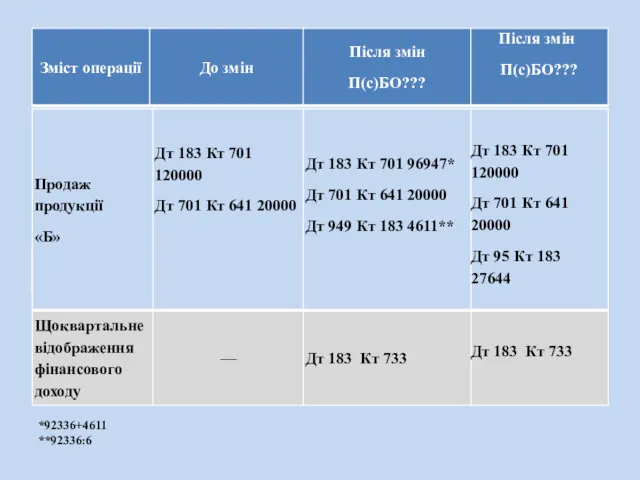

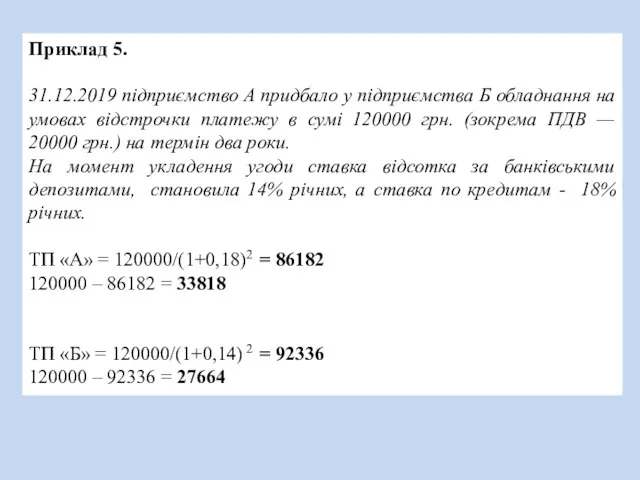

Приклад 5.

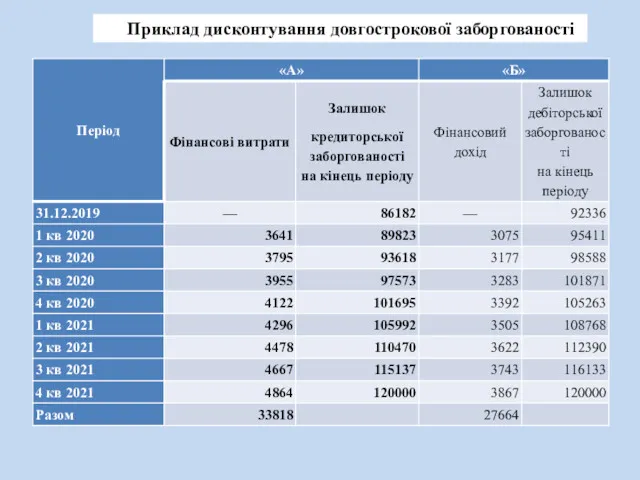

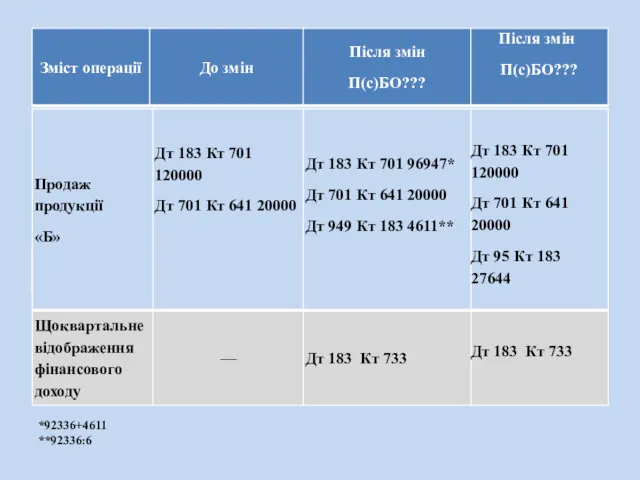

31.12.2019 підприємство А придбало у підприємства Б обладнання на

умовах відстрочки платежу в сумі 120000 грн. (зокрема ПДВ — 20000 грн.) на термін два роки.

На момент укладення угоди ставка відсотка за банківськими депозитами, становила 14% річних, а ставка по кредитам - 18% річних.

ТП «А» = 120000/(1+0,18)2 = 86182

120000 – 86182 = 33818

ТП «Б» = 120000/(1+0,14) 2 = 92336

120000 – 92336 = 27664

Слайд 91

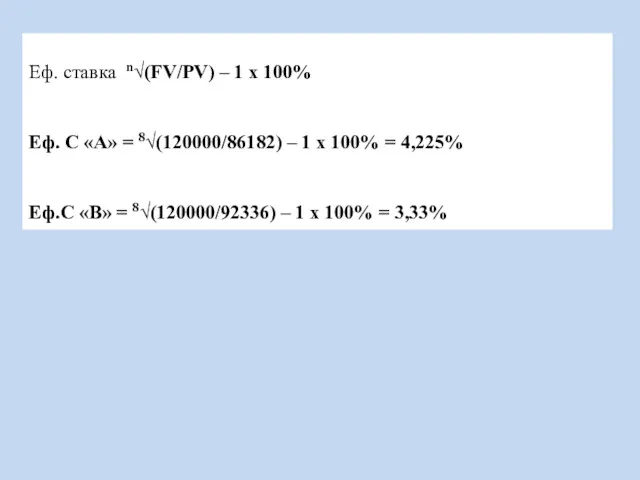

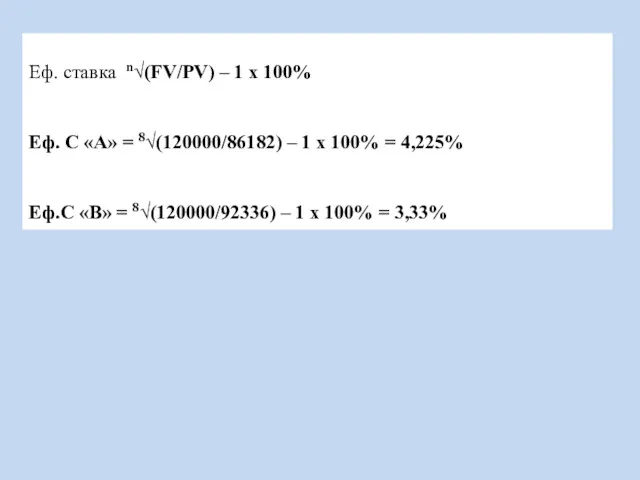

Еф. ставка n√(FV/PV) – 1 х 100%

Еф. С «А» =

8√(120000/86182) – 1 х 100% = 4,225%

Еф.С «В» = 8√(120000/92336) – 1 х 100% = 3,33%

Слайд 92

Приклад дисконтування довгострокової заборгованості

Слайд 93

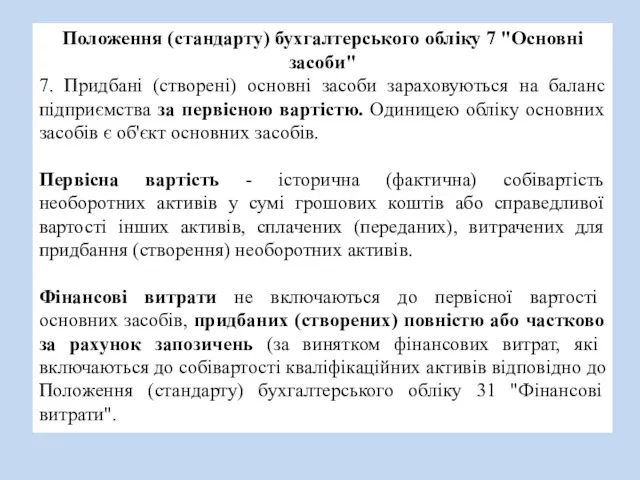

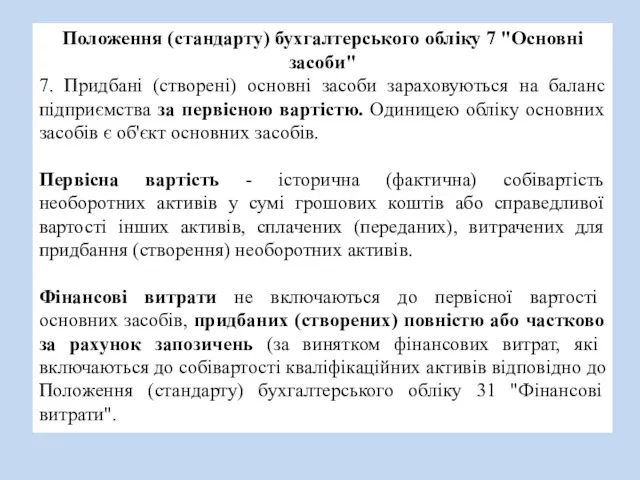

Положення (стандарту) бухгалтерського обліку 7 "Основні засоби"

7. Придбані (створені) основні

засоби зараховуються на баланс підприємства за первісною вартістю. Одиницею обліку основних засобів є об'єкт основних засобів.

Первісна вартість - історична (фактична) собівартість необоротних активів у сумі грошових коштів або справедливої вартості інших активів, сплачених (переданих), витрачених для придбання (створення) необоротних активів.

Фінансові витрати не включаються до первісної вартості основних засобів, придбаних (створених) повністю або частково за рахунок запозичень (за винятком фінансових витрат, які включаються до собівартості кваліфікаційних активів відповідно до Положення (стандарту) бухгалтерського обліку 31 "Фінансові витрати".

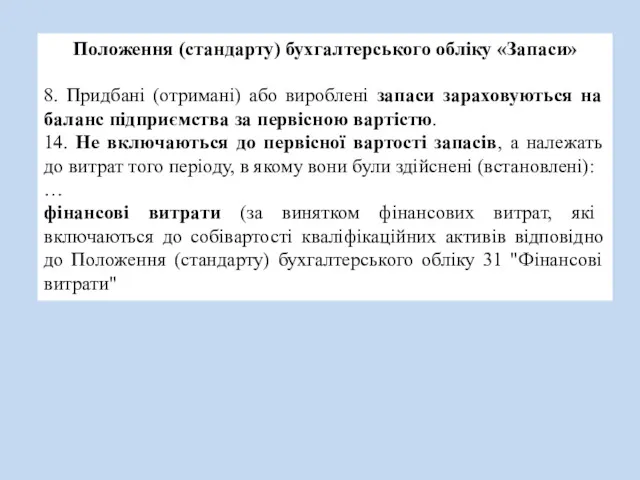

Слайд 94

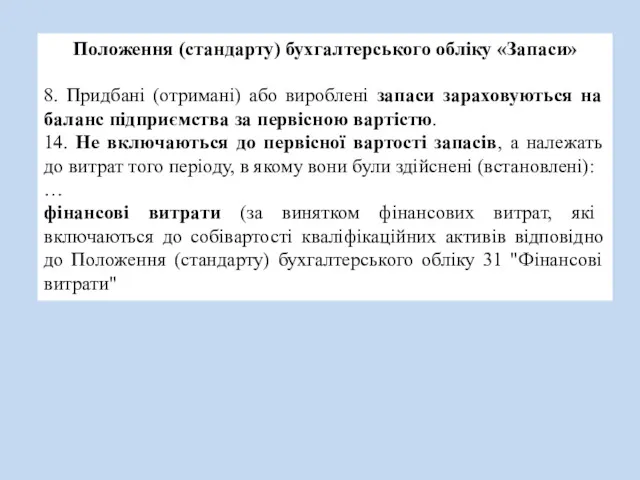

Положення (стандарту) бухгалтерського обліку «Запаси»

8. Придбані (отримані) або вироблені запаси зараховуються

на баланс підприємства за первісною вартістю.

14. Не включаються до первісної вартості запасів, а належать до витрат того періоду, в якому вони були здійснені (встановлені):

…

фінансові витрати (за винятком фінансових витрат, які включаються до собівартості кваліфікаційних активів відповідно до Положення (стандарту) бухгалтерського обліку 31 "Фінансові витрати"

Слайд 95

*(86182-20000+5636)

** 86182 : 6

Слайд 96

Слайд 97

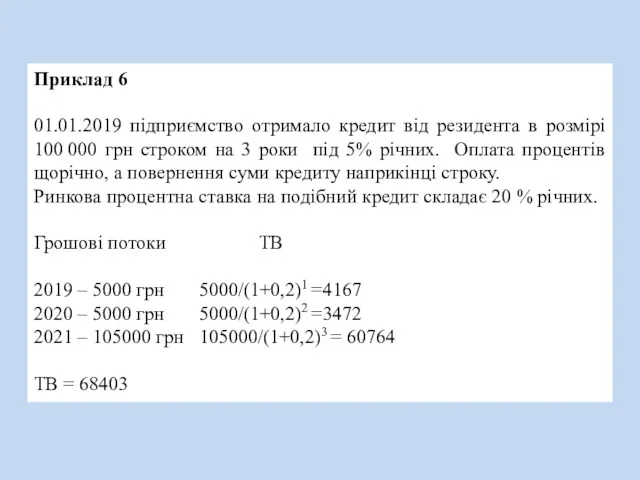

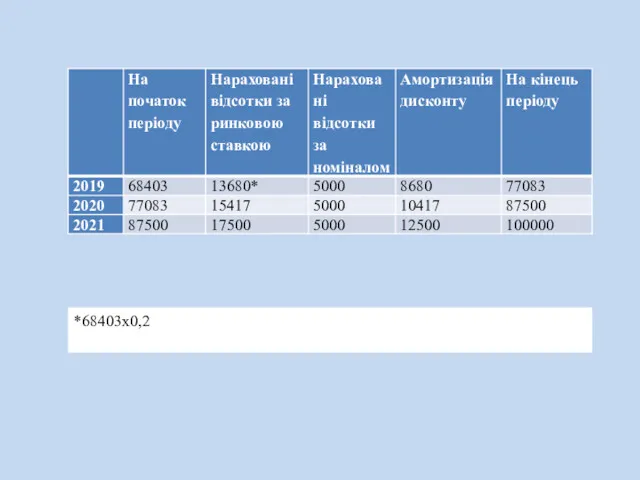

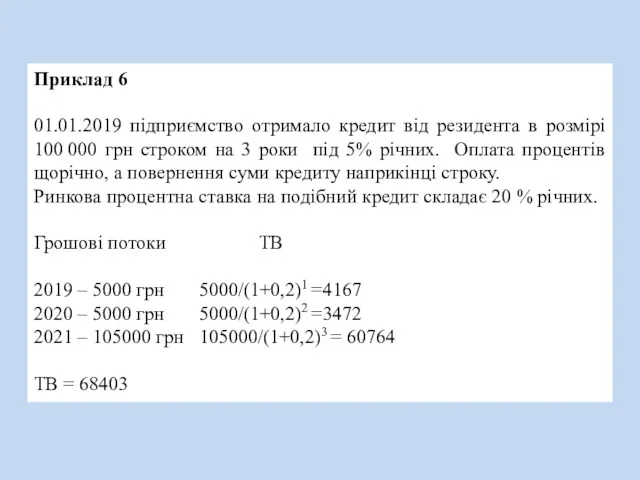

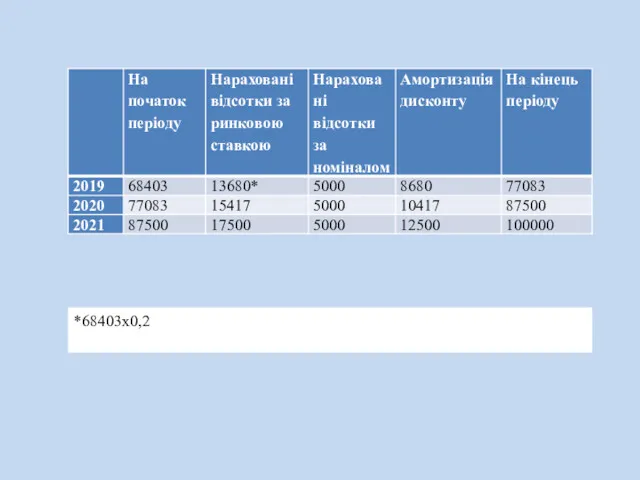

Приклад 6

01.01.2019 підприємство отримало кредит від резидента в розмірі 100 000 грн

строком на 3 роки під 5% річних. Оплата процентів щорічно, а повернення суми кредиту наприкінці строку.

Ринкова процентна ставка на подібний кредит складає 20 % річних.

Грошові потоки ТВ

2019 – 5000 грн 5000/(1+0,2)1 =4167

2020 – 5000 грн 5000/(1+0,2)2 =3472

2021 – 105000 грн 105000/(1+0,2)3 = 60764

ТВ = 68403

Слайд 98

Слайд 99

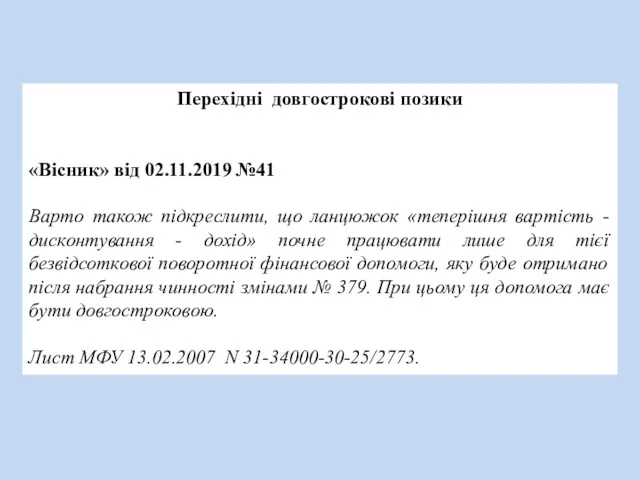

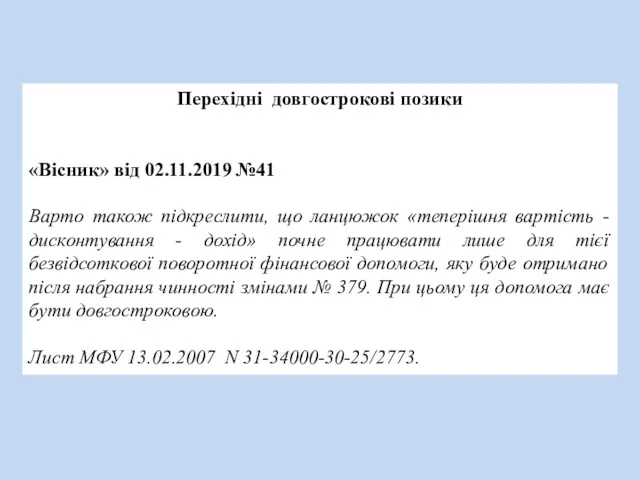

Перехідні довгострокові позики

«Вісник» від 02.11.2019 №41

Варто також підкреслити, що ланцюжок «теперішня

вартість -дисконтування - дохід» почне працювати лише для тієї безвідсоткової поворотної фінансової допомоги, яку буде отримано після набрання чинності змінами № 379. При цьому ця допомога має бути довгостроковою.

Лист МФУ 13.02.2007 N 31-34000-30-25/2773.

Слайд 100

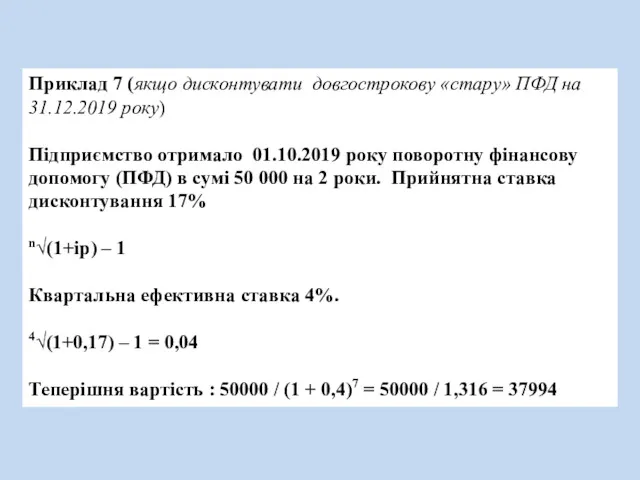

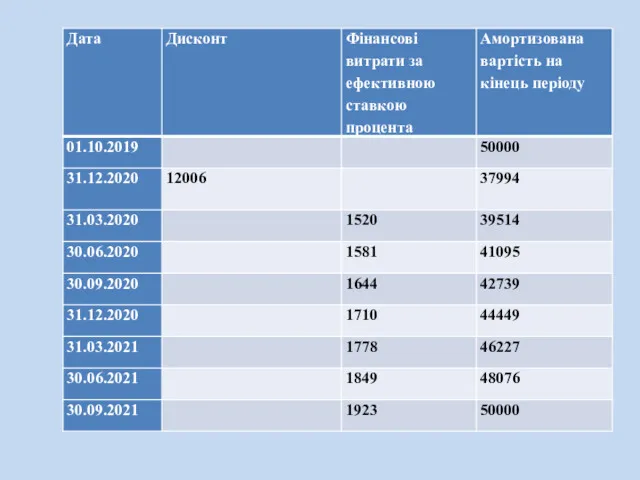

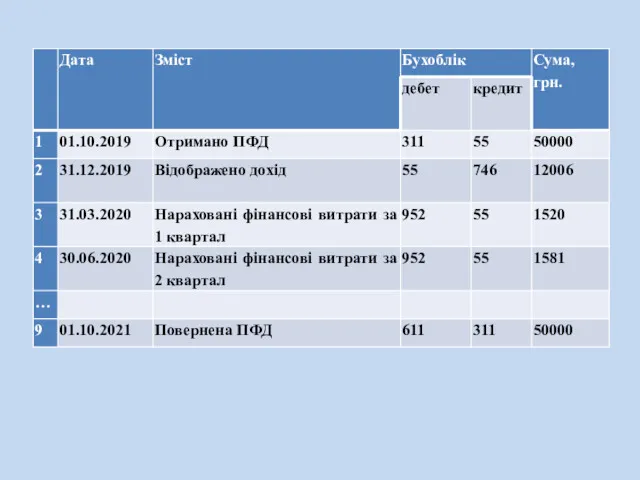

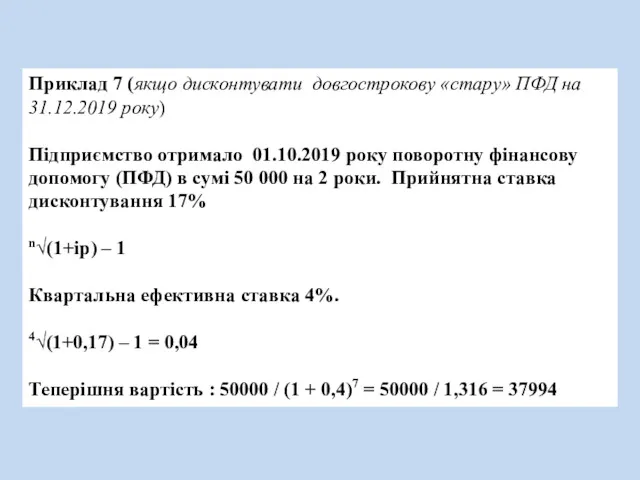

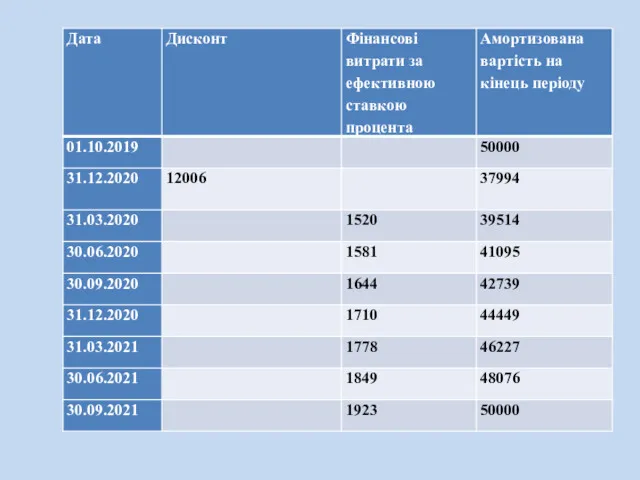

Приклад 7 (якщо дисконтувати довгострокову «стару» ПФД на 31.12.2019 року)

Підприємство отримало

01.10.2019 року поворотну фінансову допомогу (ПФД) в сумі 50 000 на 2 роки. Прийнятна ставка дисконтування 17%

n√(1+ір) – 1

Квартальна ефективна ставка 4%.

4√(1+0,17) – 1 = 0,04

Теперішня вартість : 50000 / (1 + 0,4)7 = 50000 / 1,316 = 37994

Слайд 101

Слайд 102

Слайд 103

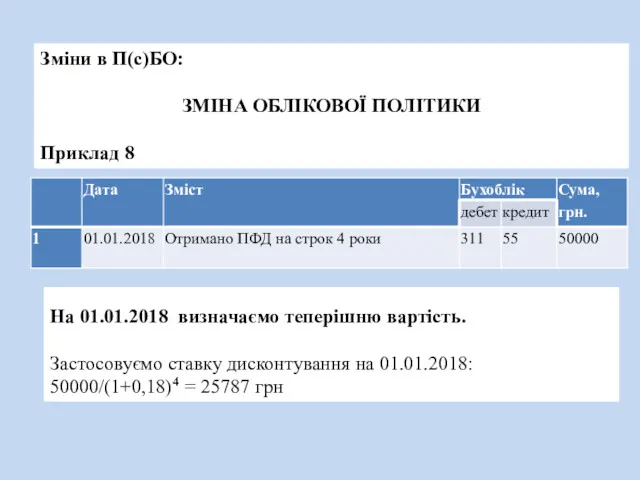

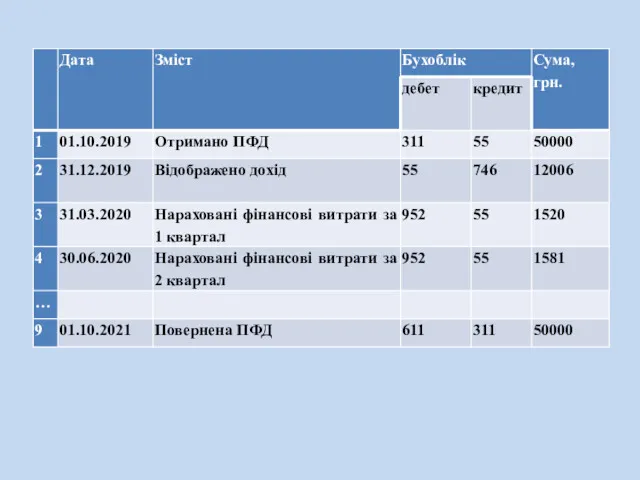

Зміни в П(с)БО:

ЗМІНА ОБЛІКОВОЇ ПОЛІТИКИ

Приклад 8

На 01.01.2018 визначаємо теперішню вартість.

Застосовуємо

ставку дисконтування на 01.01.2018:

50000/(1+0,18)4 = 25787 грн

Слайд 104

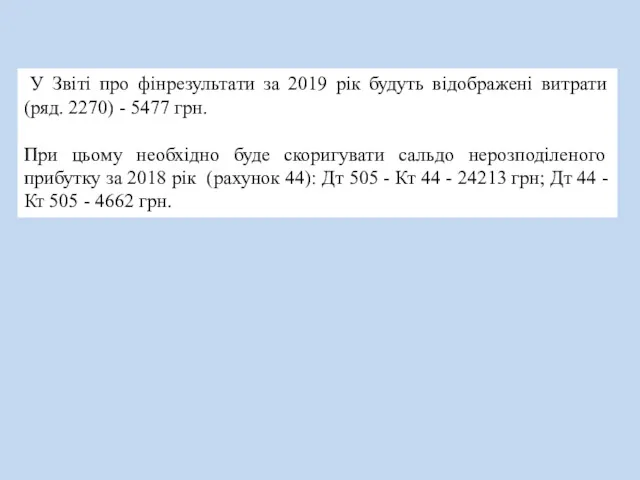

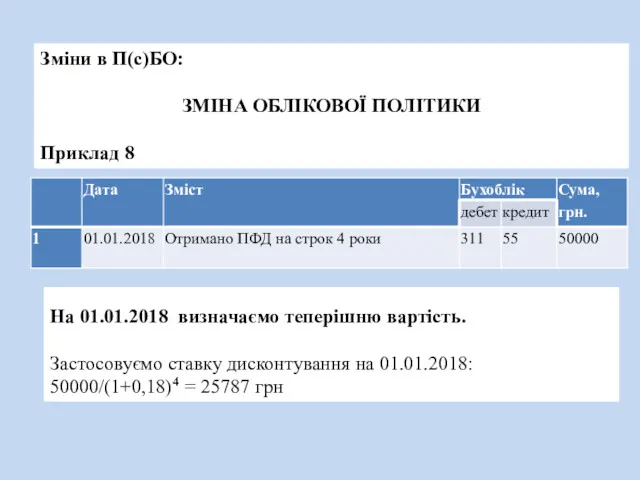

Розраховуємо амортизацію дисконту за 2018 та 2019 роки

Слайд 105

У Звіті про фінрезультати за 2019 рік будуть відображені витрати

(ряд. 2270) - 5477 грн.

При цьому необхідно буде скоригувати сальдо нерозподіленого прибутку за 2018 рік (рахунок 44): Дт 505 - Кт 44 - 24213 грн; Дт 44 - Кт 505 - 4662 грн.

Слайд 106

Слайд 107

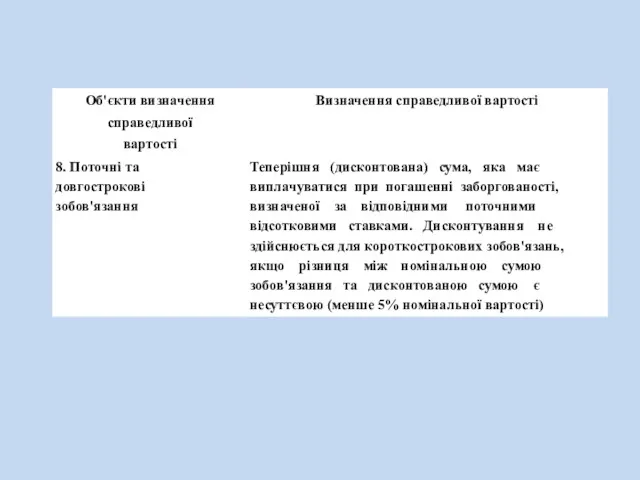

Дисконтування довгострокових заборгованостей

формула визначення теперішньої вартості

ставка дисконтування

дисконтування не здійснюється, якщо різниця

між номінальною сумою та дисконтованою сумою є несуттєвою (до 5% номінальної вартості)

теперішня вартість визначається на дату виникнення довгострокової заборгованості.

Бухгалтерський облік ПДВ

щодо списання сум податкового кредиту на Дт 949, якщо ПН не буде зареєстрована постачальником протягом 1095 днів

включення податкових зобов’язань, нарахованих відповідно до п. 198.5, 199.1 ПКУ до витрат/первісної вартості активів…

Слайд 108

Лист Мінфіну від 12.09.2019 р. № 35210-07-10/22881

Міністерство фінансів України на запит

Українського бухгалтерського тижневика "Дебет-Кредит" щодо питань, пов'язаних з втратою чинності наказу Міністерства фінансів України від 01.07.97 р. N 141, повідомляє.

…

Відповідно до пункту 1.2 зазначених Методичних рекомендацій підприємство самостійно на основі національних положень (стандартів) бухгалтерського обліку та інших нормативно-правових актів з бухгалтерського обліку визначає за погодженням з власником (власниками) або уповноваженим ним органом (посадовою особою) відповідно до установчих документів облікову політику підприємства, а також зміни до неї.

Слайд 109

Слайд 110

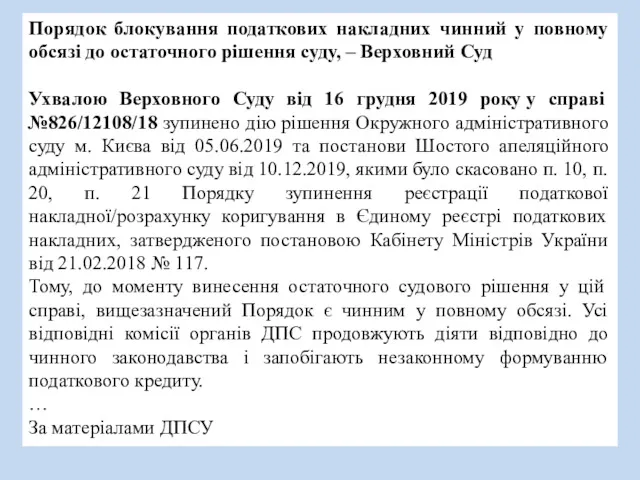

Порядок блокування податкових накладних чинний у повному обсязі до остаточного рішення

суду, – Верховний Суд

Ухвалою Верховного Суду від 16 грудня 2019 року у справі №826/12108/18 зупинено дію рішення Окружного адміністративного суду м. Києва від 05.06.2019 та постанови Шостого апеляційного адміністративного суду від 10.12.2019, якими було скасовано п. 10, п. 20, п. 21 Порядку зупинення реєстрації податкової накладної/розрахунку коригування в Єдиному реєстрі податкових накладних, затвердженого постановою Кабінету Міністрів України від 21.02.2018 № 117.

Тому, до моменту винесення остаточного судового рішення у цій справі, вищезазначений Порядок є чинним у повному обсязі. Усі відповідні комісії органів ДПС продовжують діяти відповідно до чинного законодавства і запобігають незаконному формуванню податкового кредиту.

…

За матеріалами ДПСУ

Слайд 111

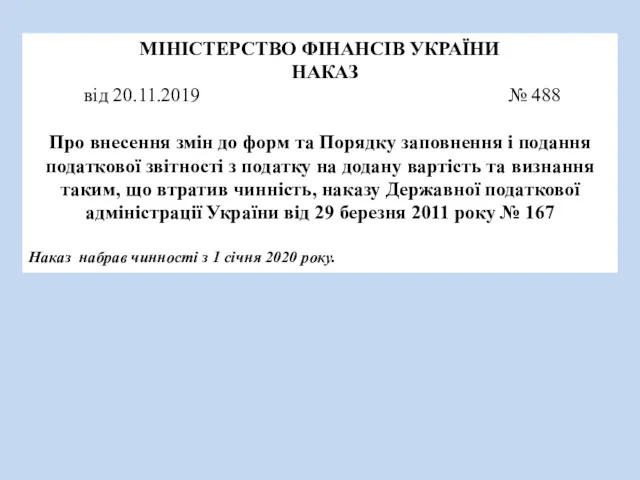

МІНІСТЕРСТВО ФІНАНСІВ УКРАЇНИ

НАКАЗ

від 20.11.2019 № 488

Про внесення змін до форм

та Порядку заповнення і подання податкової звітності з податку на додану вартість та визнання таким, що втратив чинність, наказу Державної податкової адміністрації України від 29 березня 2011 року № 167

Наказ набрав чинності з 1 січня 2020 року.

Слайд 112

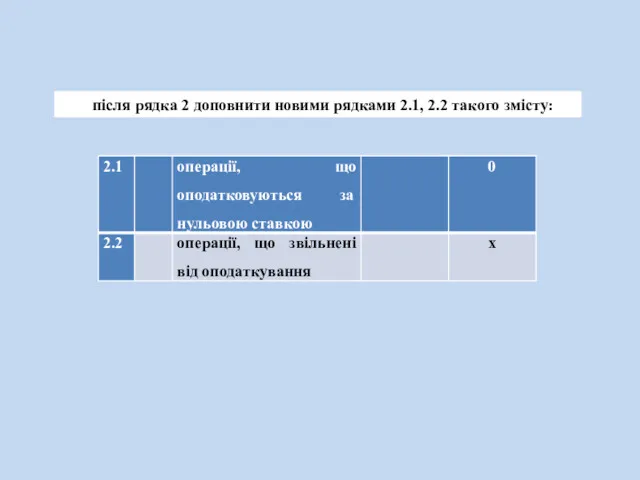

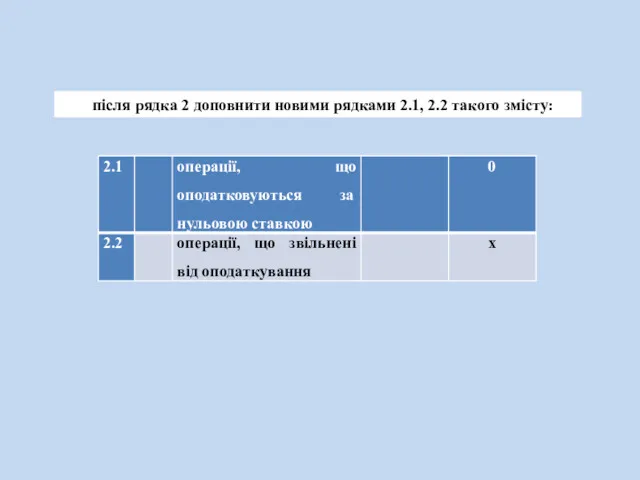

після рядка 2 доповнити новими рядками 2.1, 2.2 такого змісту:

Слайд 113

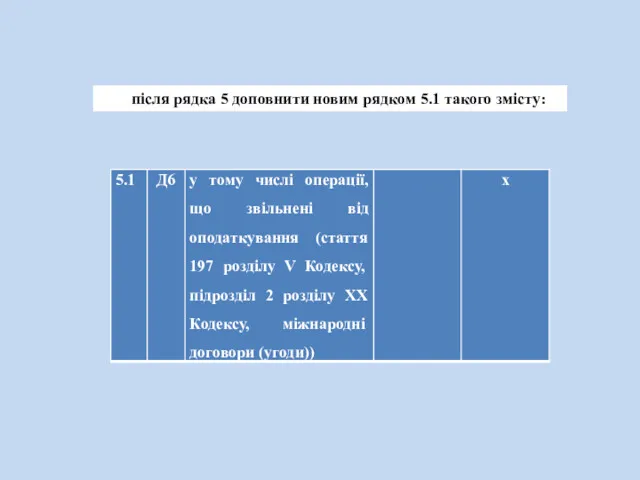

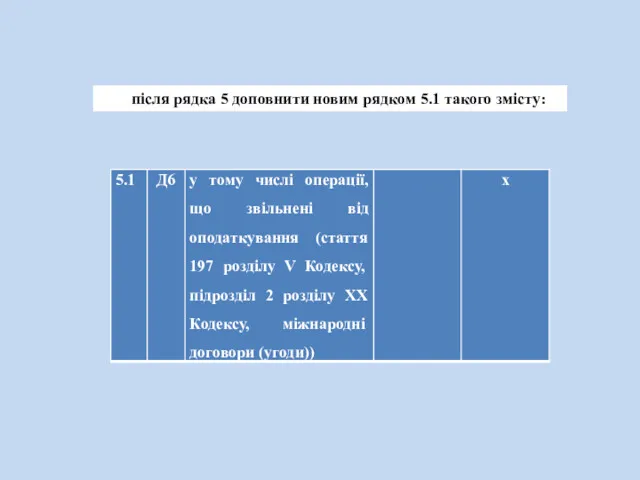

після рядка 5 доповнити новим рядком 5.1 такого змісту:

Слайд 114

Слайд 115

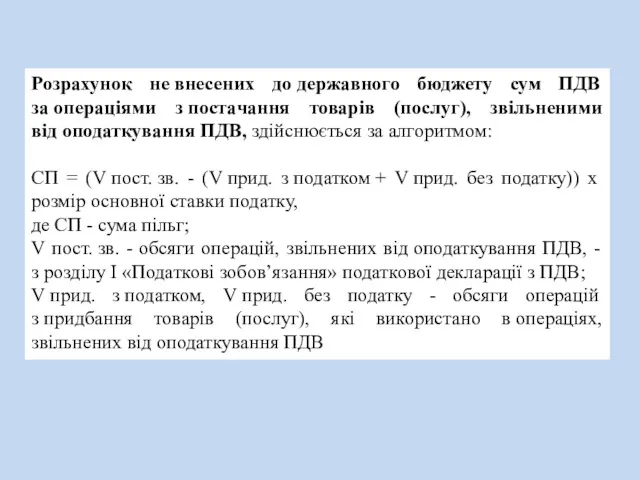

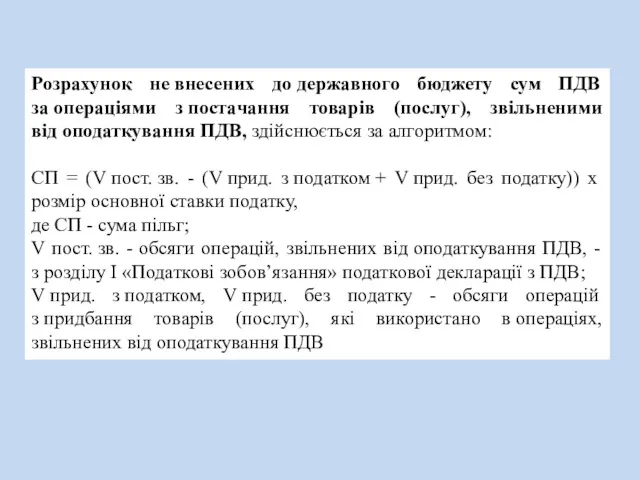

Розрахунок не внесених до державного бюджету сум ПДВ за операціями з постачання товарів (послуг), звільненими

від оподаткування ПДВ, здійснюється за алгоритмом:

СП = (V пост. зв. - (V прид. з податком + V прид. без податку)) х розмір основної ставки податку,

де СП - сума пільг;

V пост. зв. - обсяги операцій, звільнених від оподаткування ПДВ, - з розділу І «Податкові зобов’язання» податкової декларації з ПДВ;

V прид. з податком, V прид. без податку - обсяги операцій з придбання товарів (послуг), які використано в операціях, звільнених від оподаткування ПДВ

Слайд 116

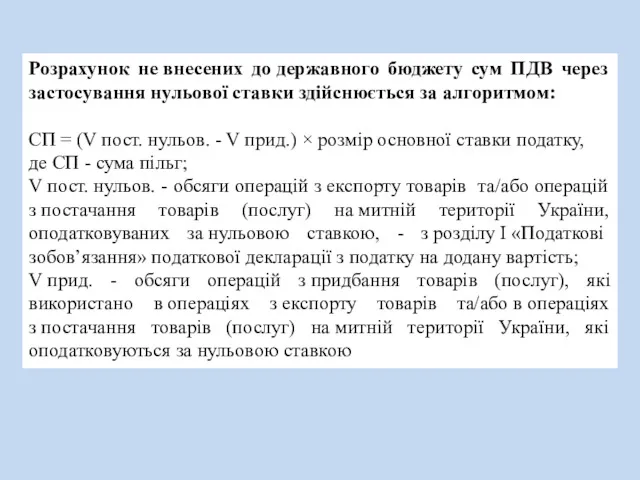

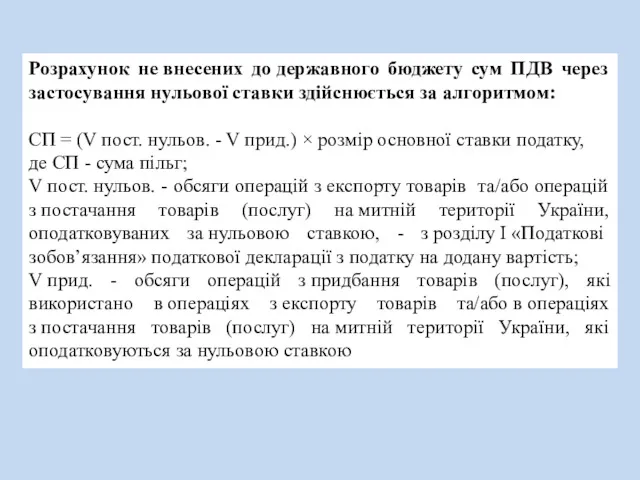

Розрахунок не внесених до державного бюджету сум ПДВ через застосування нульової ставки здійснюється

за алгоритмом:

СП = (V пост. нульов. - V прид.) × розмір основної ставки податку,

де СП - сума пільг;

V пост. нульов. - обсяги операцій з експорту товарів та/або операцій з постачання товарів (послуг) на митній території України, оподатковуваних за нульовою ставкою, - з розділу І «Податкові зобов’язання» податкової декларації з податку на додану вартість;

V прид. - обсяги операцій з придбання товарів (послуг), які використано в операціях з експорту товарів та/або в операціях з постачання товарів (послуг) на митній території України, які оподатковуються за нульовою ставкою

Слайд 117

Слайд 118

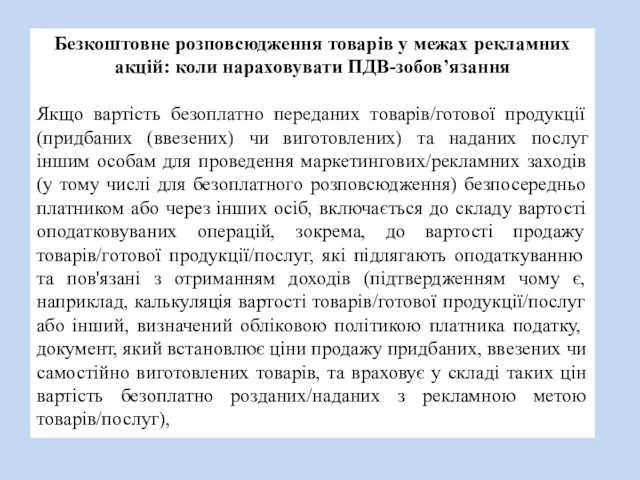

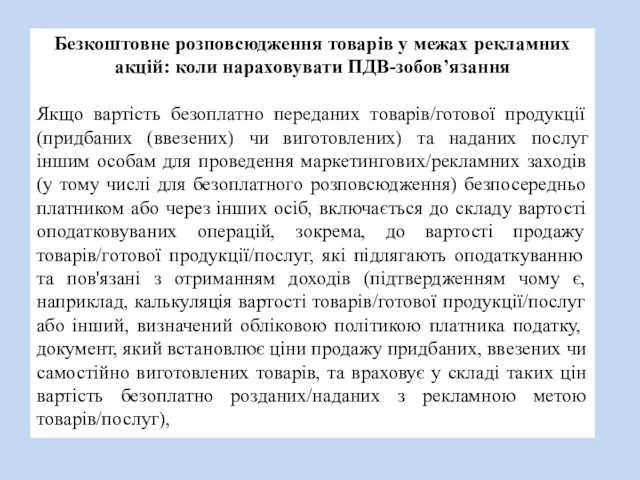

Безкоштовне розповсюдження товарів у межах рекламних акцій: коли нараховувати ПДВ-зобов’язання

Якщо

вартість безоплатно переданих товарів/готової продукції (придбаних (ввезених) чи виготовлених) та наданих послуг іншим особам для проведення маркетингових/рекламних заходів (у тому числі для безоплатного розповсюдження) безпосередньо платником або через інших осіб, включається до складу вартості оподатковуваних операцій, зокрема, до вартості продажу товарів/готової продукції/послуг, які підлягають оподаткуванню та пов'язані з отриманням доходів (підтвердженням чому є, наприклад, калькуляція вартості товарів/готової продукції/послуг або інший, визначений обліковою політикою платника податку, документ, який встановлює ціни продажу придбаних, ввезених чи самостійно виготовлених товарів, та враховує у складі таких цін вартість безоплатно розданих/наданих з рекламною метою товарів/послуг),

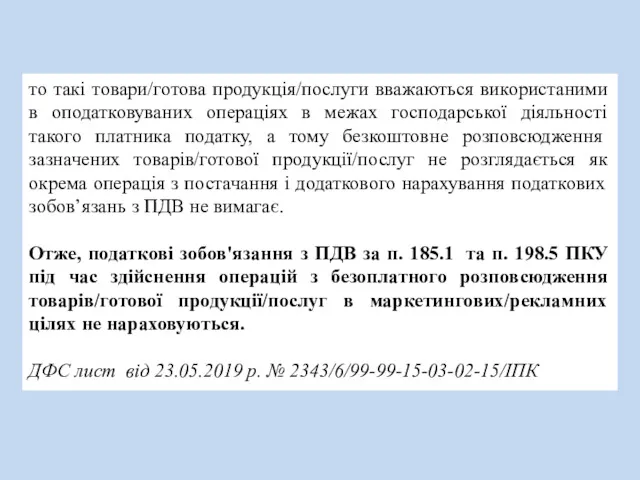

Слайд 119

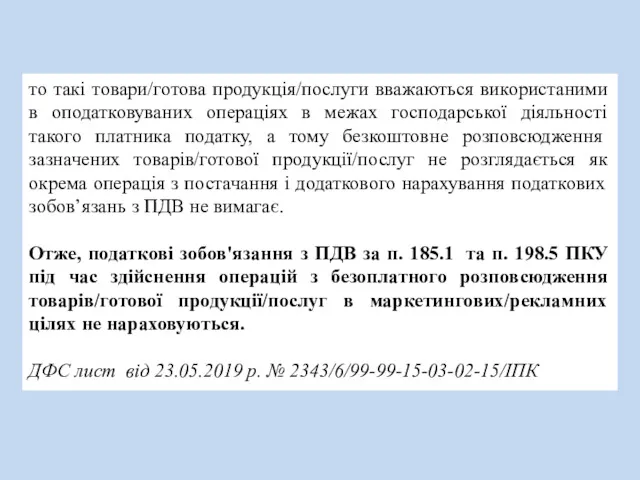

то такі товари/готова продукція/послуги вважаються використаними в оподатковуваних операціях в межах

господарської діяльності такого платника податку, а тому безкоштовне розповсюдження зазначених товарів/готової продукції/послуг не розглядається як окрема операція з постачання і додаткового нарахування податкових зобов’язань з ПДВ не вимагає.

Отже, податкові зобов'язання з ПДВ за п. 185.1 та п. 198.5 ПКУ під час здійснення операцій з безоплатного розповсюдження товарів/готової продукції/послуг в маркетингових/рекламних цілях не нараховуються.

ДФС лист від 23.05.2019 р. № 2343/6/99-99-15-03-02-15/ІПК

Слайд 120

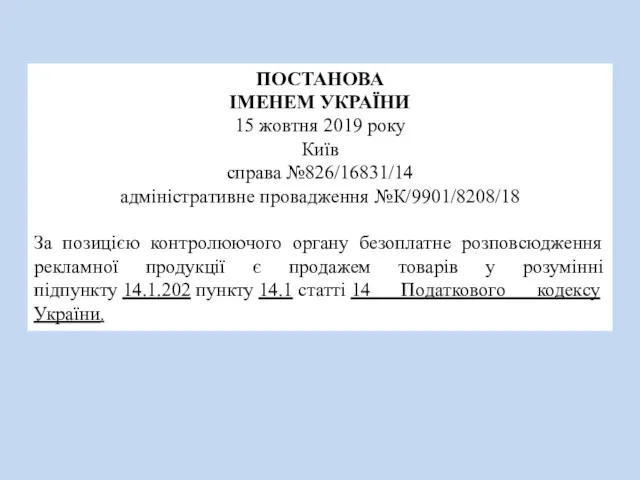

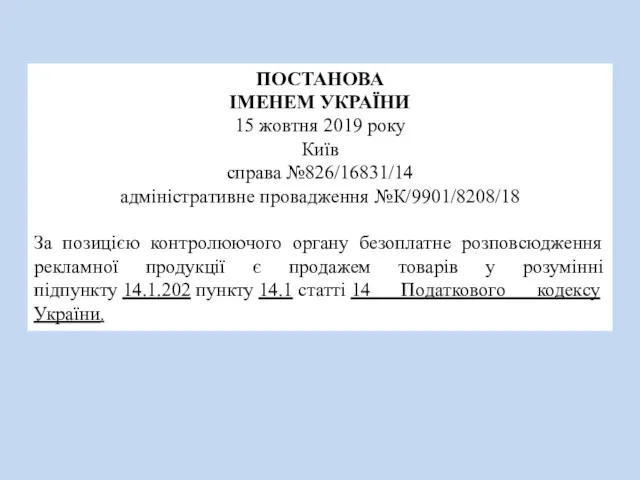

ПОСТАНОВА

ІМЕНЕМ УКРАЇНИ

15 жовтня 2019 року

Київ

справа №826/16831/14

адміністративне провадження №К/9901/8208/18

За позицією контролюючого органу

безоплатне розповсюдження рекламної продукції є продажем товарів у розумінні підпункту 14.1.202 пункту 14.1 статті 14 Податкового кодексу України.

Слайд 121

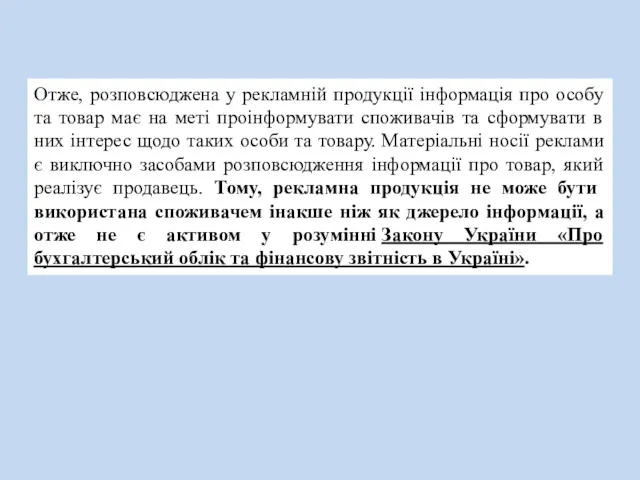

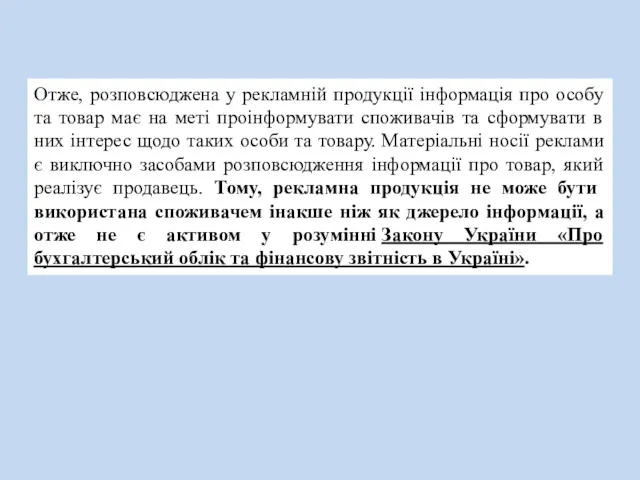

Отже, розповсюджена у рекламній продукції інформація про особу та товар має

на меті проінформувати споживачів та сформувати в них інтерес щодо таких особи та товару. Матеріальні носії реклами є виключно засобами розповсюдження інформації про товар, який реалізує продавець. Тому, рекламна продукція не може бути використана споживачем інакше ніж як джерело інформації, а отже не є активом у розумінні Закону України «Про бухгалтерський облік та фінансову звітність в Україні».

Слайд 122

Новорічні подарунки і ПДВ

Слайд 123

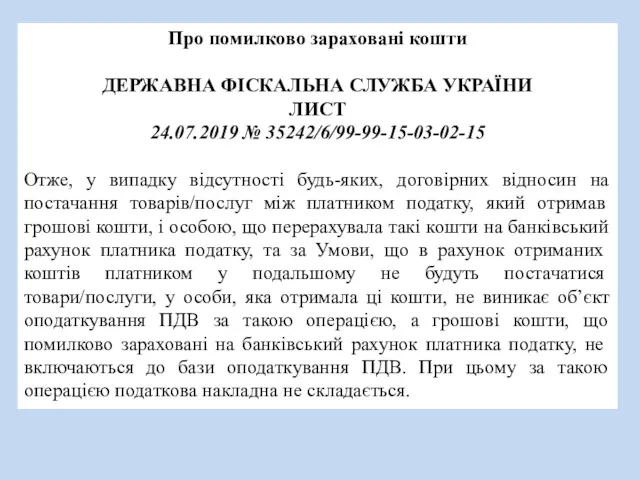

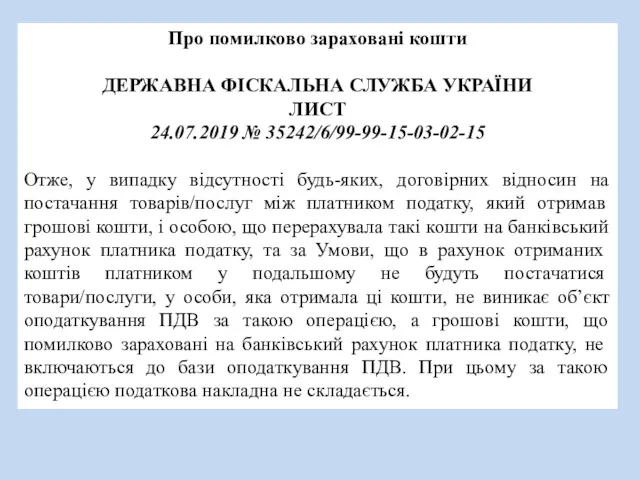

Про помилково зараховані кошти

ДЕРЖАВНА ФІСКАЛЬНА СЛУЖБА УКРАЇНИ

ЛИСТ

24.07.2019 № 35242/6/99-99-15-03-02-15

Отже, у випадку

відсутності будь-яких, договірних відносин на постачання товарів/послуг між платником податку, який отримав грошові кошти, і особою, що перерахувала такі кошти на банківський рахунок платника податку, та за Умови, що в рахунок отриманих коштів платником у подальшому не будуть постачатися товари/послуги, у особи, яка отримала ці кошти, не виникає об’єкт оподаткування ПДВ за такою операцією, а грошові кошти, що помилково зараховані на банківський рахунок платника податку, не включаються до бази оподаткування ПДВ. При цьому за такою операцією податкова накладна не складається.

Слайд 124

У К А З

ПРЕЗИДЕНТА УКРАЇНИ

від 16 березня 1995 року №

227/95

Про заходи щодо нормалізації платіжної дисципліни в народному господарстві України

6. Установити, що підприємства незалежно від форм власності мають повертати у п'ятиденний строк платникам помилково зараховані на їх рахунки кошти.

Дію Указу припинено згідно із Законом N 2473-VIII від 21.06.2018

Слайд 125

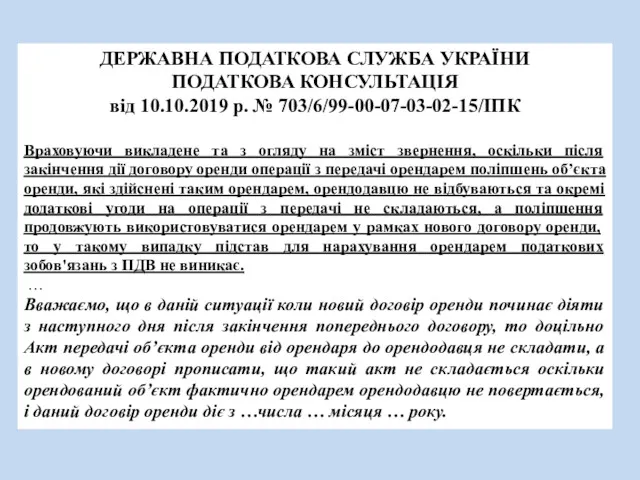

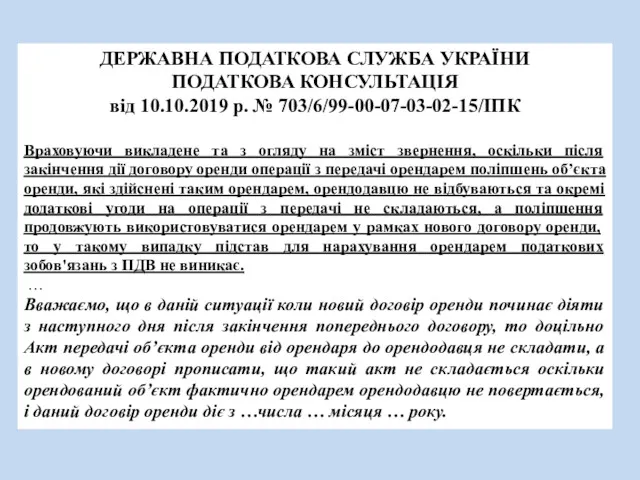

ДЕРЖАВНА ПОДАТКОВА СЛУЖБА УКРАЇНИ

ПОДАТКОВА КОНСУЛЬТАЦІЯ

від 10.10.2019 р. № 703/6/99-00-07-03-02-15/ІПК

Враховуючи викладене та з

огляду на зміст звернення, оскільки після закінчення дії договору оренди операції з передачі орендарем поліпшень об’єкта оренди, які здійснені таким орендарем, орендодавцю не відбуваються та окремі додаткові угоди на операції з передачі не складаються, а поліпшення продовжують використовуватися орендарем у рамках нового договору оренди, то у такому випадку підстав для нарахування орендарем податкових зобов'язань з ПДВ не виникає.

…

Вважаємо, що в даній ситуації коли новий договір оренди починає діяти з наступного дня після закінчення попереднього договору, то доцільно Акт передачі об’єкта оренди від орендаря до орендодавця не складати, а в новому договорі прописати, що такий акт не складається оскільки орендований об’єкт фактично орендарем орендодавцю не повертається, і даний договір оренди діє з …числа … місяця … року.

Слайд 126

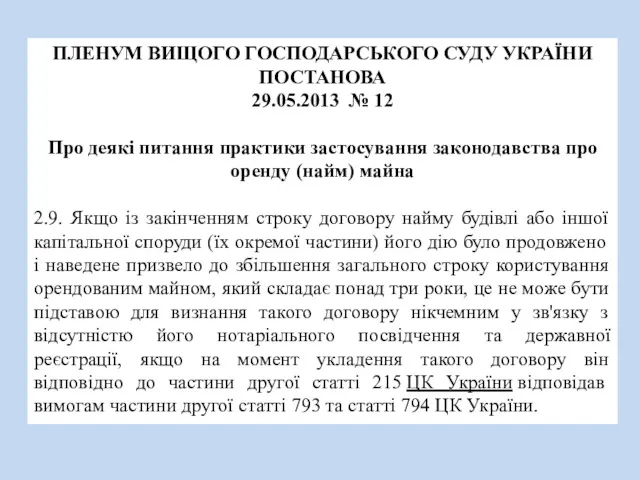

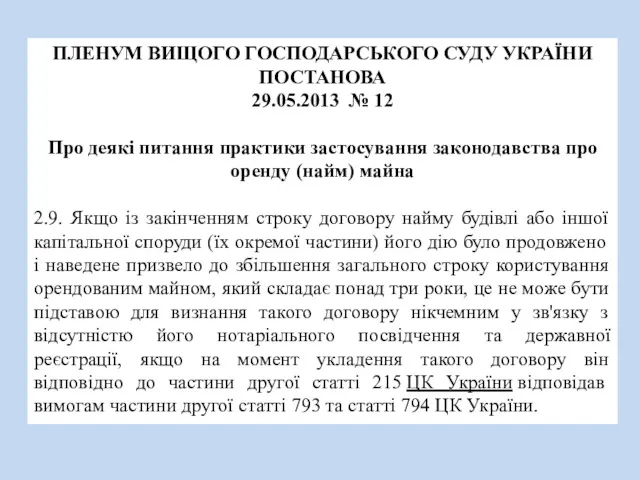

ПЛЕНУМ ВИЩОГО ГОСПОДАРСЬКОГО СУДУ УКРАЇНИ

ПОСТАНОВА

29.05.2013 № 12

Про деякі питання практики застосування

законодавства про оренду (найм) майна

2.9. Якщо із закінченням строку договору найму будівлі або іншої капітальної споруди (їх окремої частини) його дію було продовжено і наведене призвело до збільшення загального строку користування орендованим майном, який складає понад три роки, це не може бути підставою для визнання такого договору нікчемним у зв'язку з відсутністю його нотаріального посвідчення та державної реєстрації, якщо на момент укладення такого договору він відповідно до частини другої статті 215 ЦК України відповідав вимогам частини другої статті 793 та статті 794 ЦК України.

Слайд 127

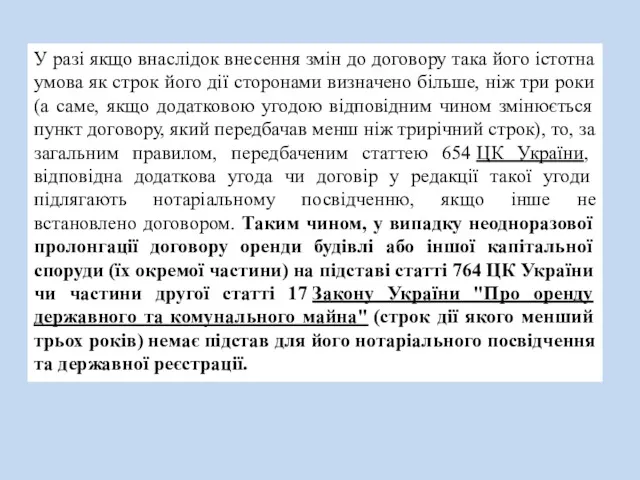

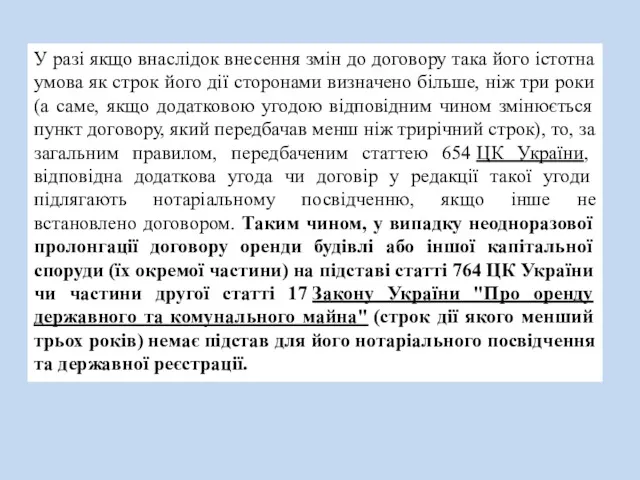

У разі якщо внаслідок внесення змін до договору така його істотна

умова як строк його дії сторонами визначено більше, ніж три роки (а саме, якщо додатковою угодою відповідним чином змінюється пункт договору, який передбачав менш ніж трирічний строк), то, за загальним правилом, передбаченим статтею 654 ЦК України, відповідна додаткова угода чи договір у редакції такої угоди підлягають нотаріальному посвідченню, якщо інше не встановлено договором. Таким чином, у випадку неодноразової пролонгації договору оренди будівлі або іншої капітальної споруди (їх окремої частини) на підставі статті 764 ЦК України чи частини другої статті 17 Закону України "Про оренду державного та комунального майна" (строк дії якого менший трьох років) немає підстав для його нотаріального посвідчення та державної реєстрації.

Слайд 128

Слайд 129

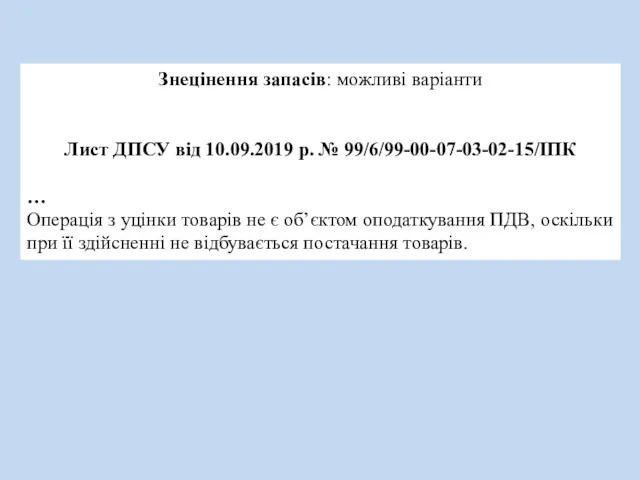

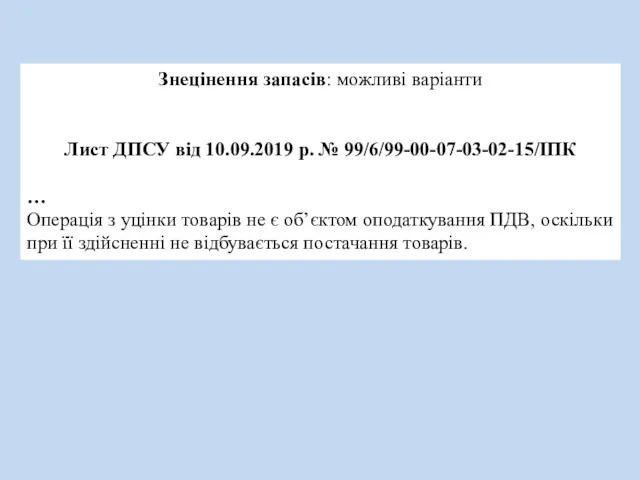

Знецінення запасів: можливі варіанти

Лист ДПСУ від 10.09.2019 р. № 99/6/99-00-07-03-02-15/ІПК

…

Операція з

уцінки товарів не є об’єктом оподаткування ПДВ, оскільки при її здійсненні не відбувається постачання товарів.

Слайд 130

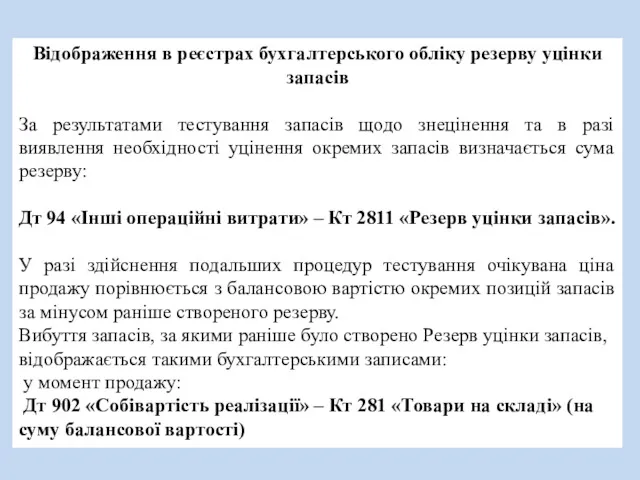

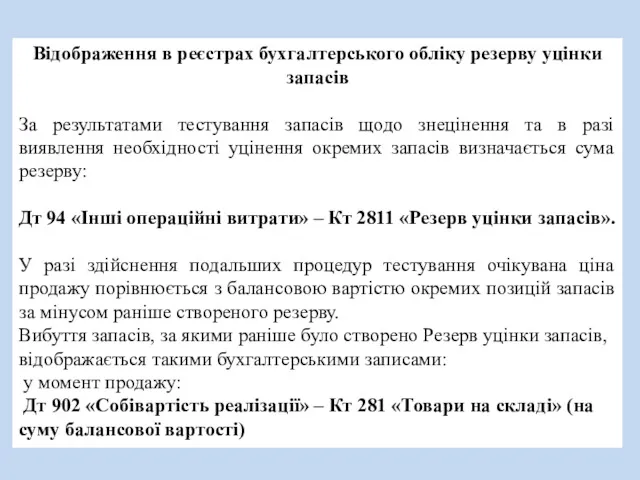

Відображення в реєстрах бухгалтерського обліку резерву уцінки запасів

За результатами тестування запасів

щодо знецінення та в разі виявлення необхідності уцінення окремих запасів визначається сума резерву:

Дт 94 «Інші операційні витрати» – Кт 2811 «Резерв уцінки запасів».

У разі здійснення подальших процедур тестування очікувана ціна продажу порівнюється з балансовою вартістю окремих позицій запасів за мінусом раніше створеного резерву.

Вибуття запасів, за якими раніше було створено Резерв уцінки запасів, відображається такими бухгалтерськими записами:

у момент продажу:

Дт 902 «Собівартість реалізації» – Кт 281 «Товари на складі» (на суму балансової вартості)

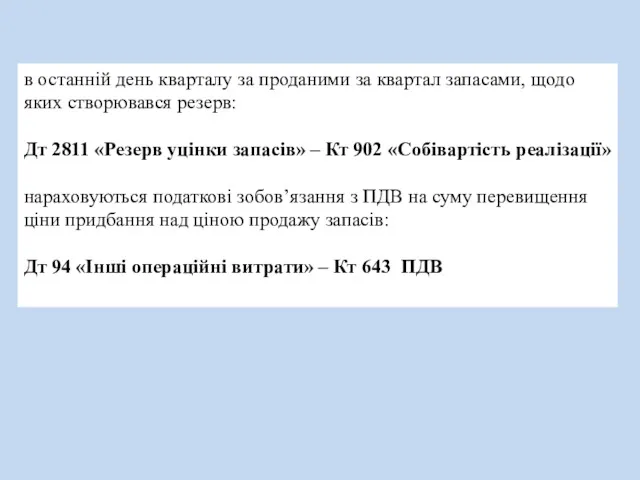

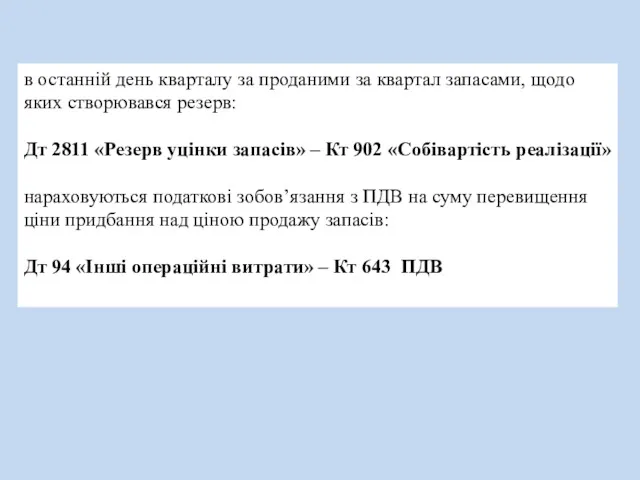

Слайд 131

в останній день кварталу за проданими за квартал запасами, щодо яких

створювався резерв:

Дт 2811 «Резерв уцінки запасів» – Кт 902 «Собівартість реалізації»

нараховуються податкові зобов’язання з ПДВ на суму перевищення ціни придбання над ціною продажу запасів:

Дт 94 «Інші операційні витрати» – Кт 643 ПДВ

Слайд 132

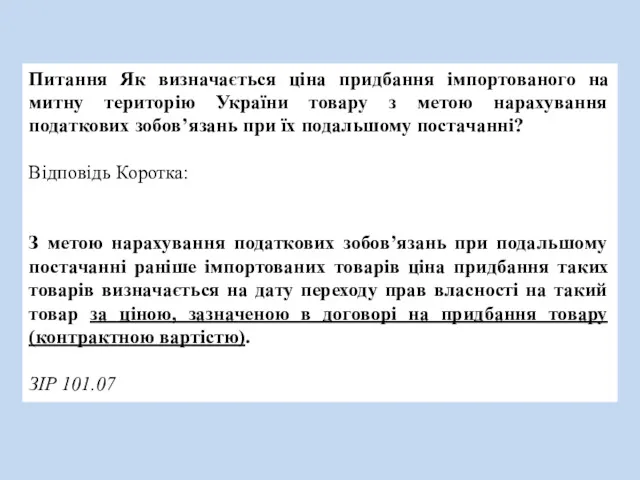

Питання Як визначається ціна придбання імпортованого на митну територію України товару

з метою нарахування податкових зобов’язань при їх подальшому постачанні?

Відповідь Коротка:

З метою нарахування податкових зобов’язань при подальшому постачанні раніше імпортованих товарів ціна придбання таких товарів визначається на дату переходу прав власності на такий товар за ціною, зазначеною в договорі на придбання товару (контрактною вартістю).

ЗІР 101.07

Слайд 133

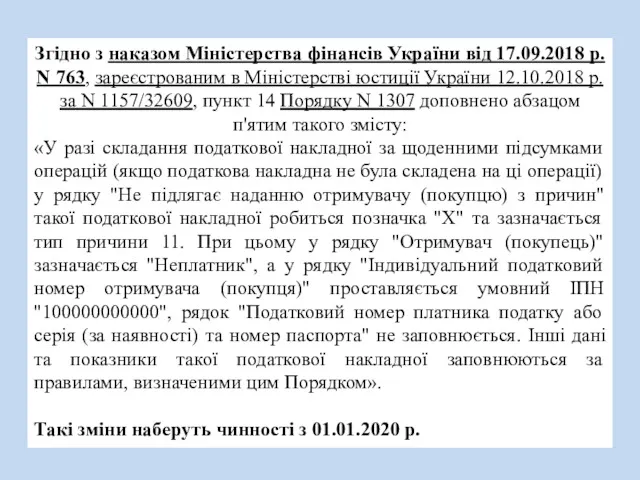

ЗМІНИ ЩОДО СКЛАДАННЯ ПН ЗА ЩОДЕННИМИ ПІДСУМКАМИ

…на сьогодні платник податку у

податковій накладній, яка складається за щоденними підсумками операцій, згруповує в графі "Опис (номенклатура) товарів/послуг продавця" товари/послуги за групами, що відповідають певному коду товару згідно з УКТ ЗЕД / коду послуги згідно з Державним класифікатором продукції та послуг, при цьому графи 4, 5, 6 та 7 податкової накладної можуть не заповнюватися.

Слайд 134

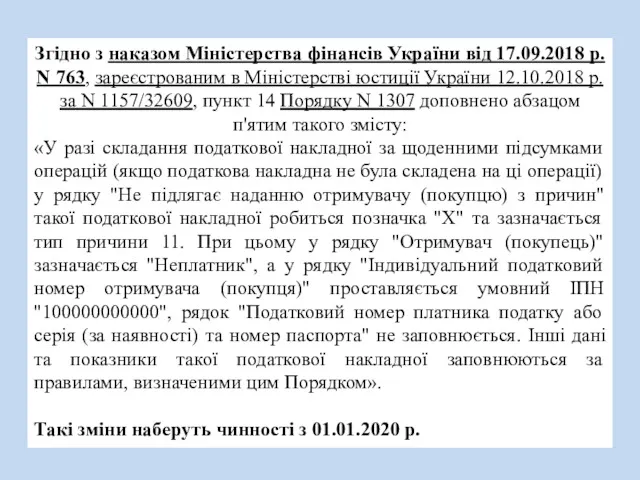

Згідно з наказом Міністерства фінансів України від 17.09.2018 р. N 763, зареєстрованим в

Міністерстві юстиції України 12.10.2018 р. за N 1157/32609, пункт 14 Порядку N 1307 доповнено абзацом п'ятим такого змісту:

«У разі складання податкової накладної за щоденними підсумками операцій (якщо податкова накладна не була складена на ці операції) у рядку "Не підлягає наданню отримувачу (покупцю) з причин" такої податкової накладної робиться позначка "X" та зазначається тип причини 11. При цьому у рядку "Отримувач (покупець)" зазначається "Неплатник", а у рядку "Індивідуальний податковий номер отримувача (покупця)" проставляється умовний ІПН "100000000000", рядок "Податковий номер платника податку або серія (за наявності) та номер паспорта" не заповнюється. Інші дані та показники такої податкової накладної заповнюються за правилами, визначеними цим Порядком».

Такі зміни наберуть чинності з 01.01.2020 р.

Слайд 135

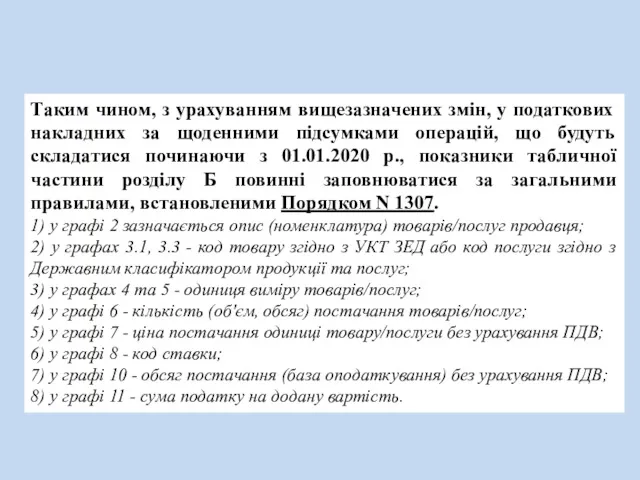

Таким чином, з урахуванням вищезазначених змін, у податкових накладних за щоденними

підсумками операцій, що будуть складатися починаючи з 01.01.2020 р., показники табличної частини розділу Б повинні заповнюватися за загальними правилами, встановленими Порядком N 1307.

1) у графі 2 зазначається опис (номенклатура) товарів/послуг продавця;

2) у графах 3.1, 3.3 - код товару згідно з УКТ ЗЕД або код послуги згідно з Державним класифікатором продукції та послуг;

3) у графах 4 та 5 - одиниця виміру товарів/послуг;

4) у графі 6 - кількість (об'єм, обсяг) постачання товарів/послуг;

5) у графі 7 - ціна постачання одиниці товару/послуги без урахування ПДВ;

6) у графі 8 - код ставки;

7) у графі 10 - обсяг постачання (база оподаткування) без урахування ПДВ;

8) у графі 11 - сума податку на додану вартість.

Слайд 136

ДЕРЖАВНА ПОДАТКОВА СЛУЖБА УКРАЇНИ

ЛИСТ

28.12.2019 N 8338/7/99-00-07-03-02-17

Головним управлінням ДПС в областях, м.

Києві

Офісу великих платників податків ДПС

…у податкових накладних за щоденними підсумками операцій, які будуть складатися починаючи з 01.01.2020 р. (з датою складання починаючи з 01.01.2020 р.), показники табличної частини розділу Б повинні заповнюватися за загальними правилами, встановленими Порядком N 1307.

Слайд 137

ДПС нагадує, що платник податку, в тому числі головне підприємство, до

складу якого входять філії та/або структурні підрозділи, які здійснюють операції з використанням касових апаратів та яким не делеговано право складання податкових накладних, може прийняти рішення щодо складання окремих податкових накладних за щоденними підсумками операцій за показниками кожного касового апарату, у тому числі розміщеного в структурному підрозділі, або однієї податкової накладної за щоденними підсумками операцій за показниками усіх касових апаратів, в тому числі розміщених у структурних підрозділах.

У разі виникнення у платників податку необхідності визначення коду товарної класифікації згідно з УКТ ЗЕД для окремих товарів (продукції) при оформленні документів (у тому числі податкових накладних) під час здійснення операцій з постачання таких товарів (продукції) платники податку можуть звернутися до Торгово-промислової палати України (її регіональних відділень) або науково-дослідного інституту судових експертиз.

Слайд 138

Слайд 139

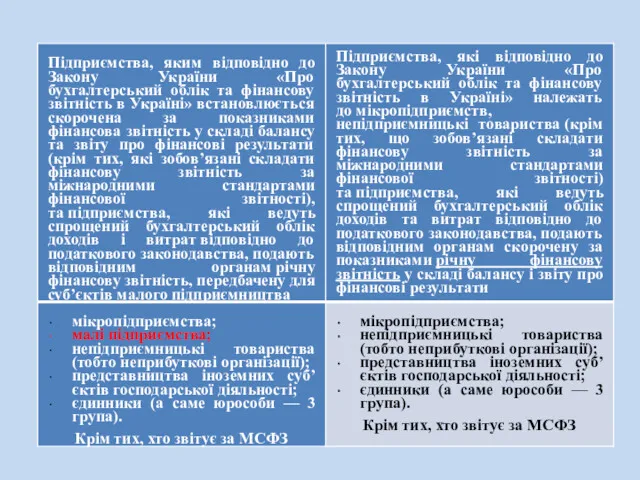

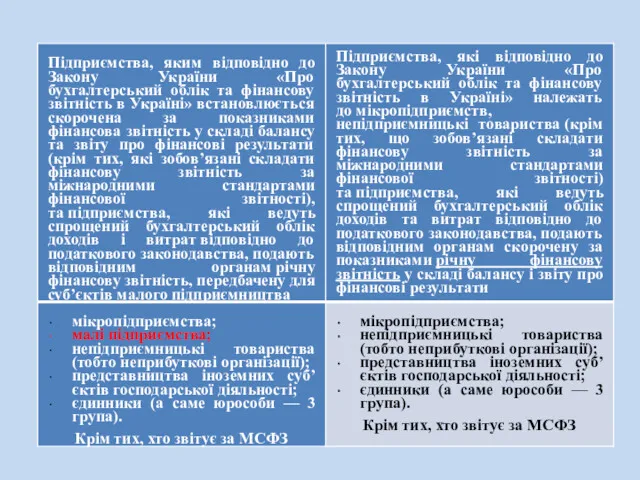

1) Складання Фінансової звітності малого підприємства:

малими підприємствами - юридичними особами, які

визнані такими відповідно до Закону України "Про бухгалтерський облік та фінансову звітність в Україні" (крім тих, яким відповідно до податкового законодавства надано дозвіл на ведення спрощеного обліку доходів та витрат);

представництвами іноземних суб’єктів господарської діяльності;

2) Складання Фінансової звітності мікропідприємства:

мікропідприємствами - юридичними особами, які визнані такими відповідно до Закону України "Про бухгалтерський облік та фінансову звітність в Україні";

підприємствами, які ведуть спрощений бухгалтерський облік доходів та витрат відповідно до податкового законодавства;

непідприємницькими товариствами.

Слайд 140

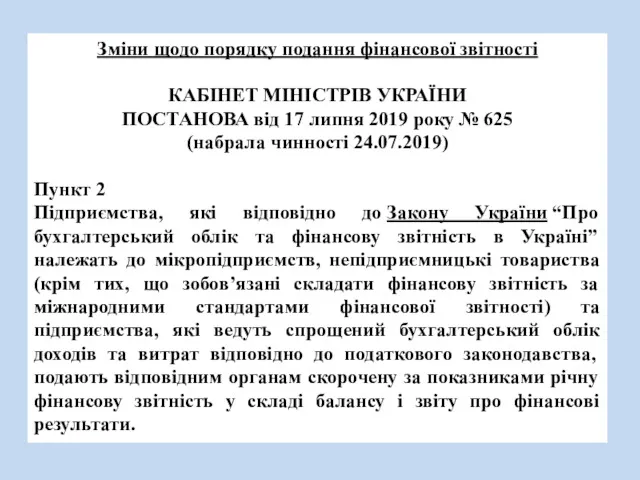

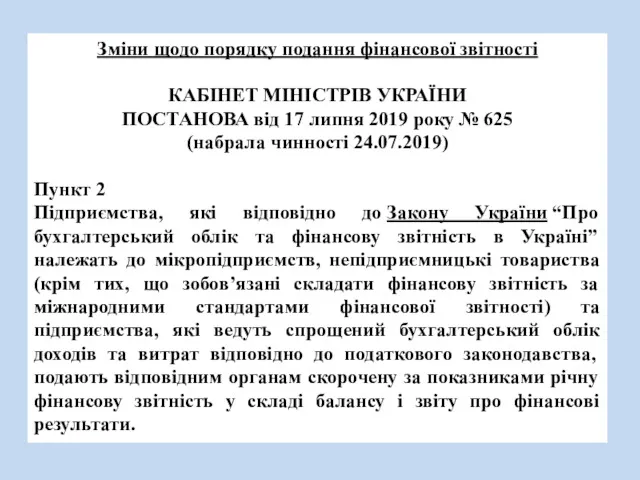

Зміни щодо порядку подання фінансової звітності

КАБІНЕТ МІНІСТРІВ УКРАЇНИ

ПОСТАНОВА від 17 липня

2019 року № 625

(набрала чинності 24.07.2019)

Пункт 2

Підприємства, які відповідно до Закону України “Про бухгалтерський облік та фінансову звітність в Україні” належать до мікропідприємств, непідприємницькі товариства (крім тих, що зобов’язані складати фінансову звітність за міжнародними стандартами фінансової звітності) та підприємства, які ведуть спрощений бухгалтерський облік доходів та витрат відповідно до податкового законодавства, подають відповідним органам скорочену за показниками річну фінансову звітність у складі балансу і звіту про фінансові результати.

Слайд 141

Слайд 142

Слайд 143

Слайд 144

Оприлюднення фінансової звітності

Слайд 145

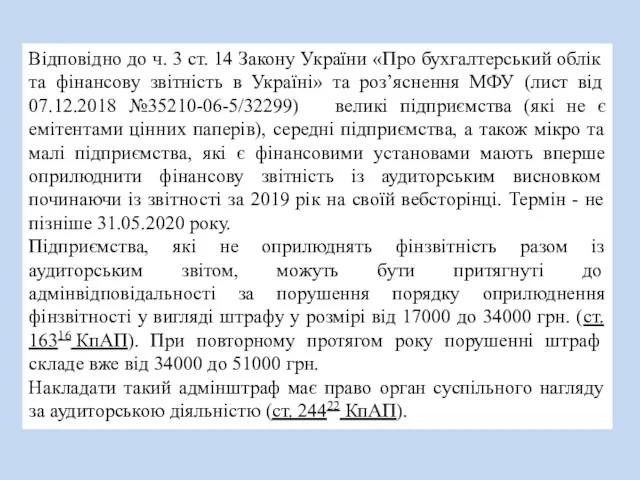

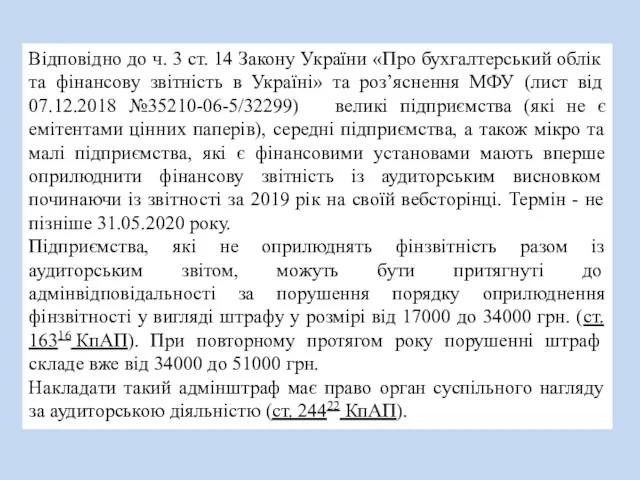

Відповідно до ч. 3 ст. 14 Закону України «Про бухгалтерський облік

та фінансову звітність в Україні» та роз’яснення МФУ (лист від 07.12.2018 №35210-06-5/32299) великі підприємства (які не є емітентами цінних паперів), середні підприємства, а також мікро та малі підприємства, які є фінансовими установами мають вперше оприлюднити фінансову звітність із аудиторським висновком починаючи із звітності за 2019 рік на своїй вебсторінці. Термін - не пізніше 31.05.2020 року.

Підприємства, які не оприлюднять фінзвітність разом із аудиторським звітом, можуть бути притягнуті до адмінвідповідальності за порушення порядку оприлюднення фінзвітності у вигляді штрафу у розмірі від 17000 до 34000 грн. (ст. 16316 КпАП). При повторному протягом року порушенні штраф складе вже від 34000 до 51000 грн.

Накладати такий адмінштраф має право орган суспільного нагляду за аудиторською діяльністю (ст. 24422 КпАП).

Слайд 146

Слайд 147

Звітуємо з податку на прибуток за 2019 рік

Слайд 148

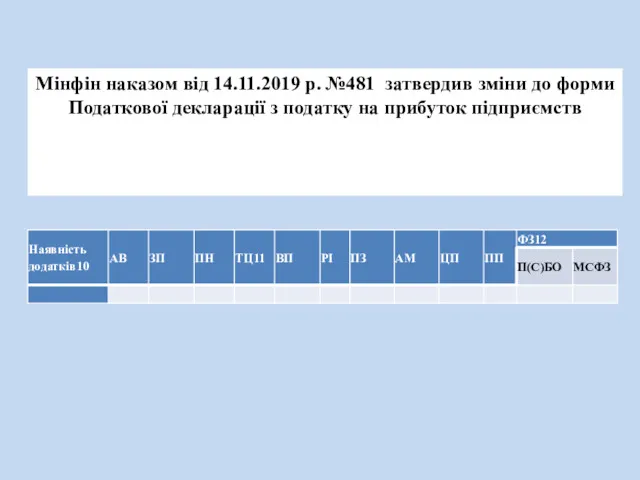

Мінфін наказом від 14.11.2019 р. №481 затвердив зміни до форми Податкової декларації

з податку на прибуток підприємств

Слайд 149

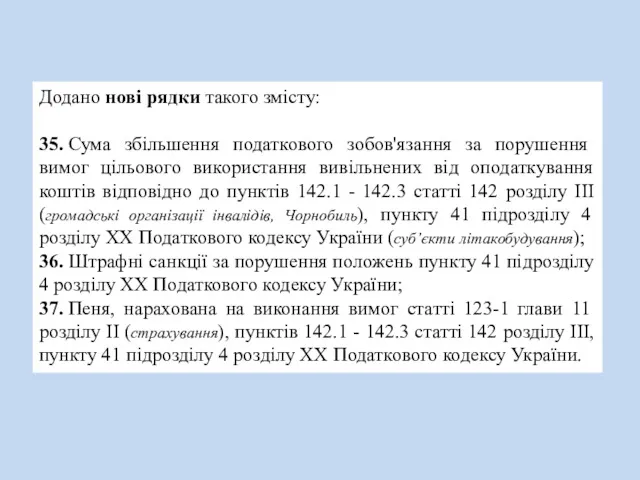

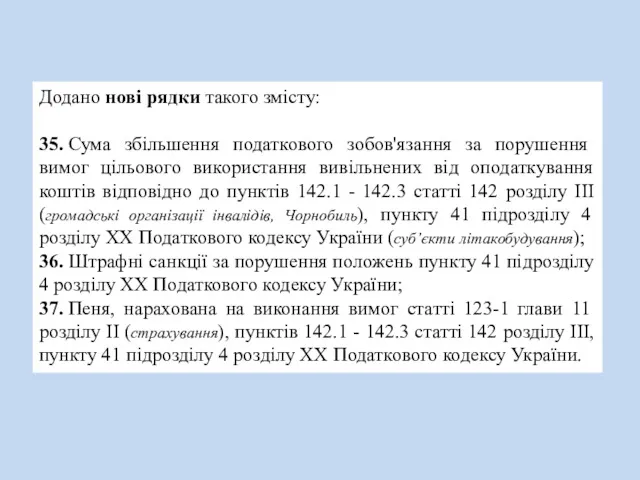

Додано нові рядки такого змісту:

35. Сума збільшення податкового зобов'язання за порушення вимог цільового використання

вивільнених від оподаткування коштів відповідно до пунктів 142.1 - 142.3 статті 142 розділу III (громадські організації інвалідів, Чорнобиль), пункту 41 підрозділу 4 розділу XX Податкового кодексу України (суб’єкти літакобудування);

36. Штрафні санкції за порушення положень пункту 41 підрозділу 4 розділу XX Податкового кодексу України;

37. Пеня, нарахована на виконання вимог статті 123-1 глави 11 розділу II (страхування), пунктів 142.1 - 142.3 статті 142 розділу III, пункту 41 підрозділу 4 розділу XX Податкового кодексу України.

Слайд 150

Таблиця 3.

Наявність поданих до Податкової декларації з податку на прибуток

підприємств додатків - форм фінансової звітності за звітний (податковий) період, що уточнюється

Слайд 151

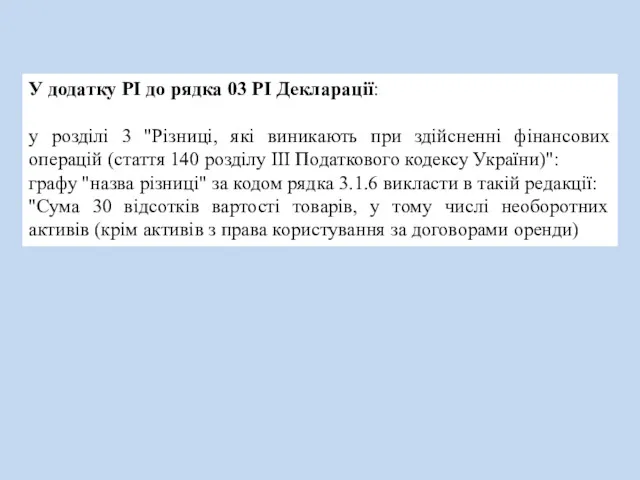

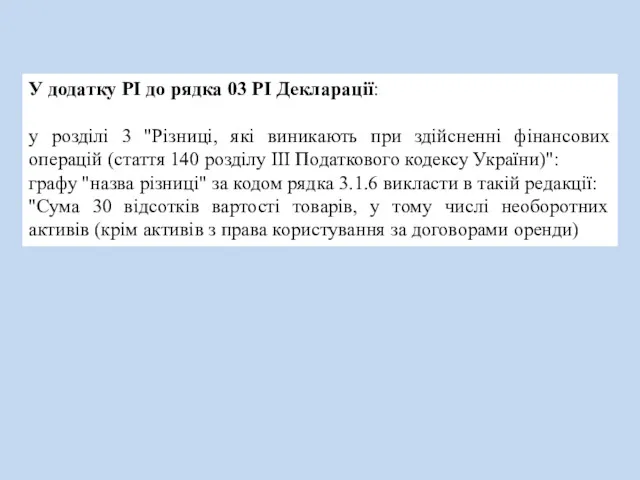

У додатку РІ до рядка 03 РІ Декларації:

у розділі 3 "Різниці,

які виникають при здійсненні фінансових операцій (стаття 140 розділу III Податкового кодексу України)":

графу "назва різниці" за кодом рядка 3.1.6 викласти в такій редакції:

"Сума 30 відсотків вартості товарів, у тому числі необоротних активів (крім активів з права користування за договорами оренди)

Слайд 152

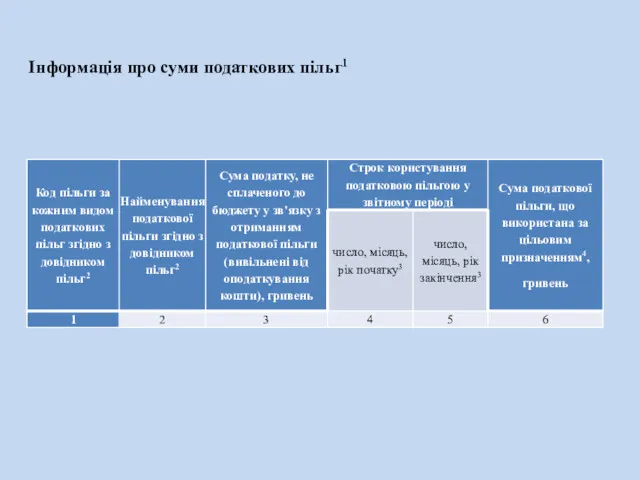

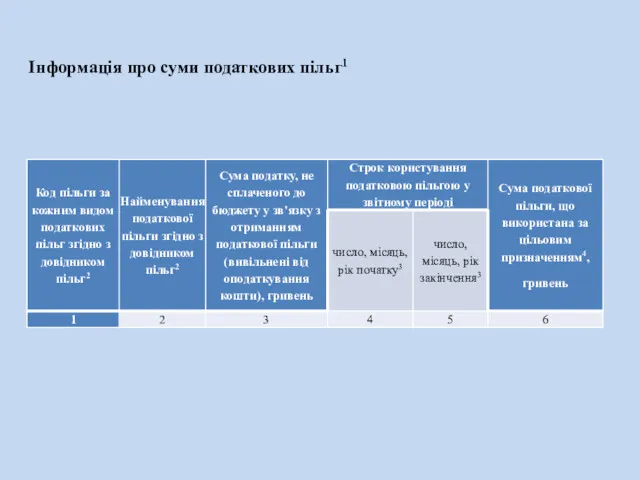

Інформація про суми податкових пільг1

Слайд 153

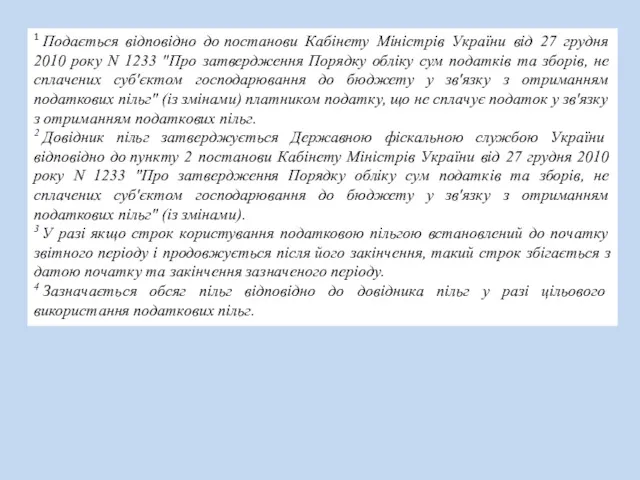

1 Подається відповідно до постанови Кабінету Міністрів України від 27 грудня 2010 року

N 1233 "Про затвердження Порядку обліку сум податків та зборів, не сплачених суб'єктом господарювання до бюджету у зв'язку з отриманням податкових пільг" (із змінами) платником податку, що не сплачує податок у зв'язку з отриманням податкових пільг.

2 Довідник пільг затверджується Державною фіскальною службою України відповідно до пункту 2 постанови Кабінету Міністрів України від 27 грудня 2010 року N 1233 "Про затвердження Порядку обліку сум податків та зборів, не сплачених суб'єктом господарювання до бюджету у зв'язку з отриманням податкових пільг" (із змінами).

3 У разі якщо строк користування податковою пільгою встановлений до початку звітного періоду і продовжується після його закінчення, такий строк збігається з датою початку та закінчення зазначеного періоду.

4 Зазначається обсяг пільг відповідно до довідника пільг у разі цільового використання податкових пільг.

Слайд 154

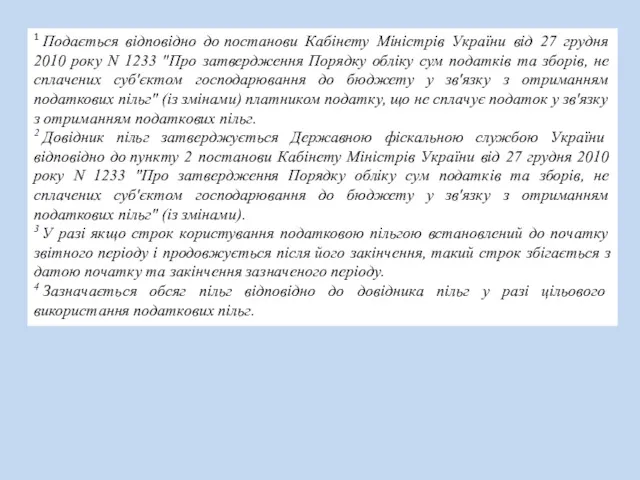

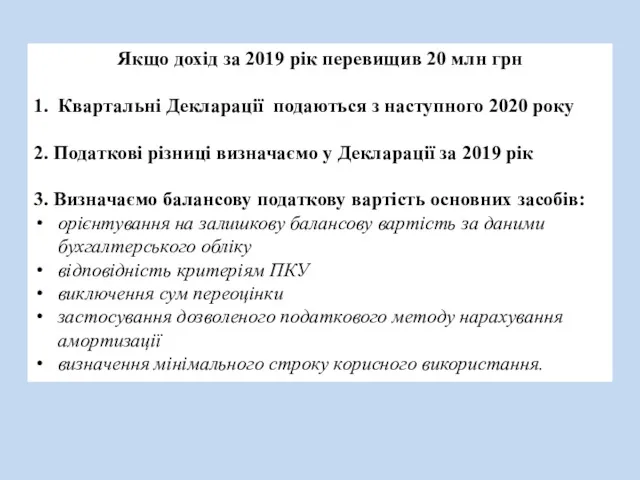

Якщо дохід за 2019 рік перевищив 20 млн грн

1. Квартальні Декларації

подаються з наступного 2020 року

2. Податкові різниці визначаємо у Декларації за 2019 рік

3. Визначаємо балансову податкову вартість основних засобів:

орієнтування на залишкову балансову вартість за даними бухгалтерського обліку

відповідність критеріям ПКУ

виключення сум переоцінки

застосування дозволеного податкового методу нарахування амортизації

визначення мінімального строку корисного використання.

Слайд 155

ПЕРВИННІ ДОКУМЕНТИ:

Основними нормативними актами, які встановлюють вимоги до форми та змісту первинних

документів в бухобліку є:

Закон України "Про бухгалтерський облік та фінансову звітність в Україні" від 16.07.1999 р. № 996-XIV

Положення про документальне забезпечення записів у бухгалтерському обліку, затверджене наказом Міністерства фінансів України від 24.05.1995 року № 88

Первинні документи – це документи, створені у письмовій або електронній формі, які містять відомості про господарські операції, включаючи розпорядження та дозволи адміністрації (власника) на їх проведення.

Первинний документ є підставою для бухгалтерського обліку господарських операцій.

Слайд 156

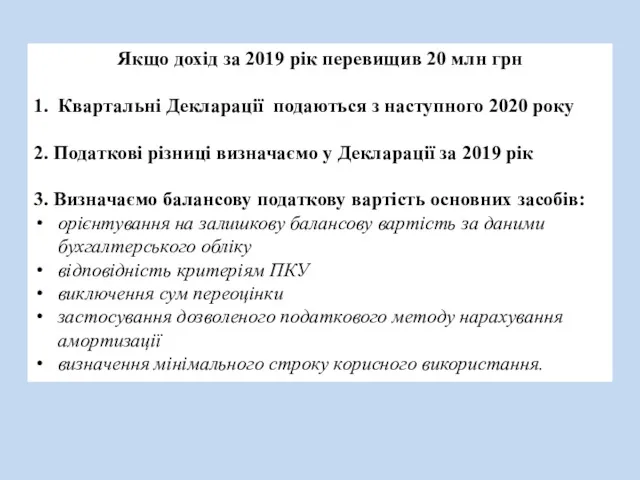

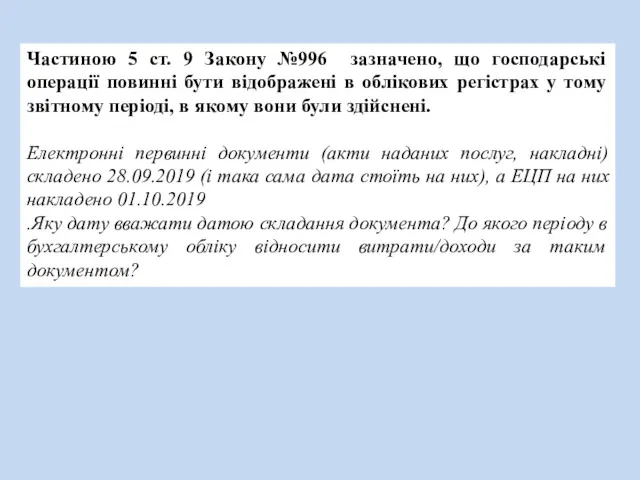

Частиною 5 ст. 9 Закону №996 зазначено, що господарські операції повинні

бути відображені в облікових регістрах у тому звітному періоді, в якому вони були здійснені.

Електронні первинні документи (акти наданих послуг, накладні) складено 28.09.2019 (і така сама дата стоїть на них), а ЕЦП на них накладено 01.10.2019

.Яку дату вважати датою складання документа? До якого періоду в бухгалтерському обліку відносити витрати/доходи за таким документом?

Слайд 157

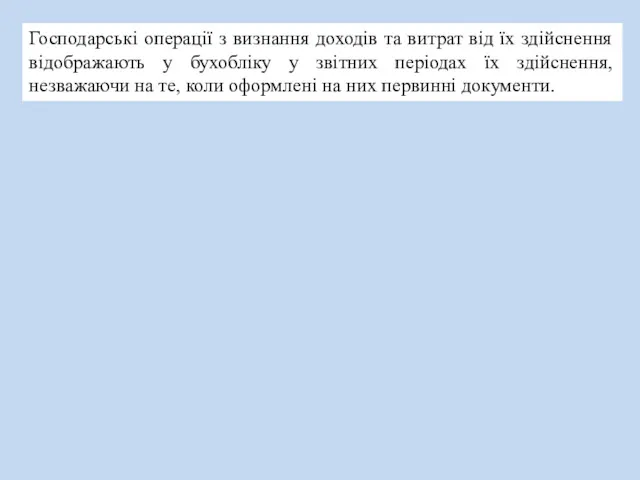

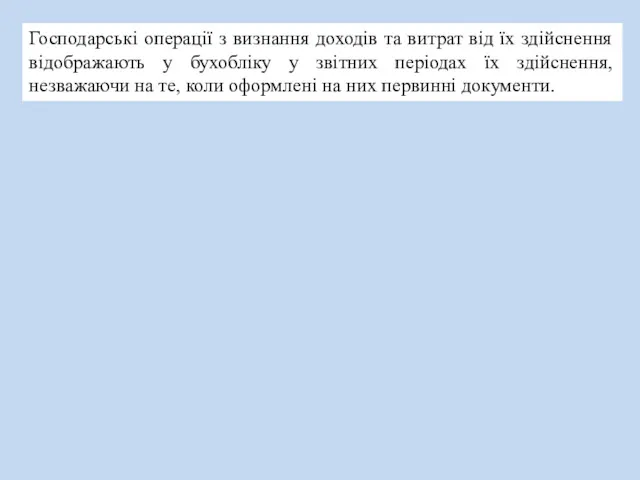

Господарські операції з визнання доходів та витрат від їх здійснення відображають

у бухобліку у звітних періодах їх здійснення, незважаючи на те, коли оформлені на них первинні документи.

Слайд 158

Слайд 159

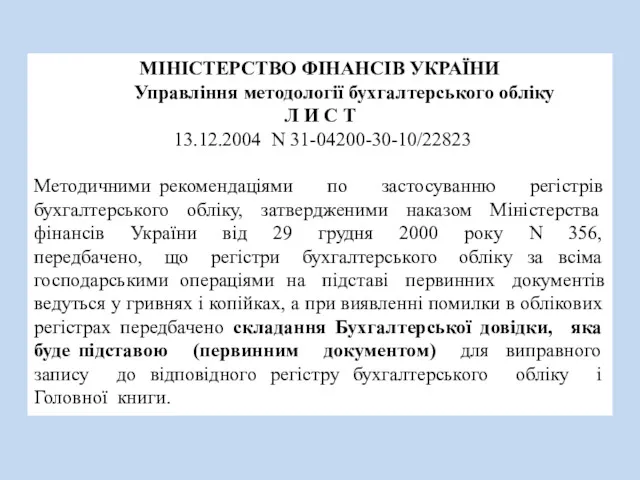

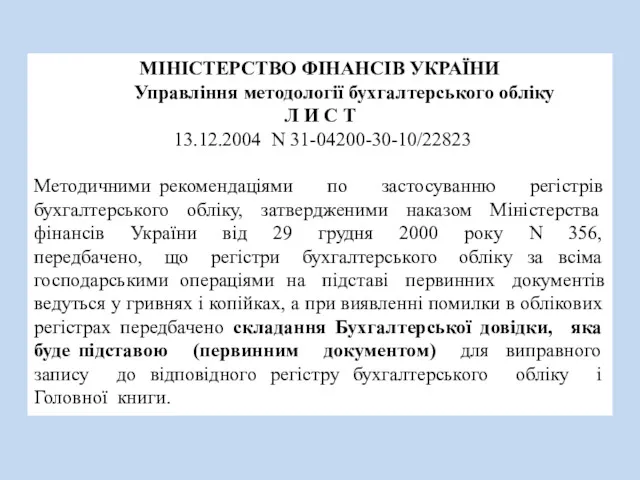

МІНІСТЕРСТВО ФІНАНСІВ УКРАЇНИ Управління методології бухгалтерського обліку

Л И С Т 13.12.2004 N 31-04200-30-10/22823

Методичними рекомендаціями по застосуванню регістрів

бухгалтерського обліку, затвердженими наказом Міністерства фінансів України від 29 грудня 2000 року N 356,

передбачено, що регістри бухгалтерського обліку за всіма

господарськими операціями на підставі первинних документів

ведуться у гривнях і копійках, а при виявленні помилки в облікових

регістрах передбачено складання Бухгалтерської довідки, яка буде підставою (первинним документом) для виправного запису до відповідного регістру бухгалтерського обліку і Головної книги.

Слайд 160

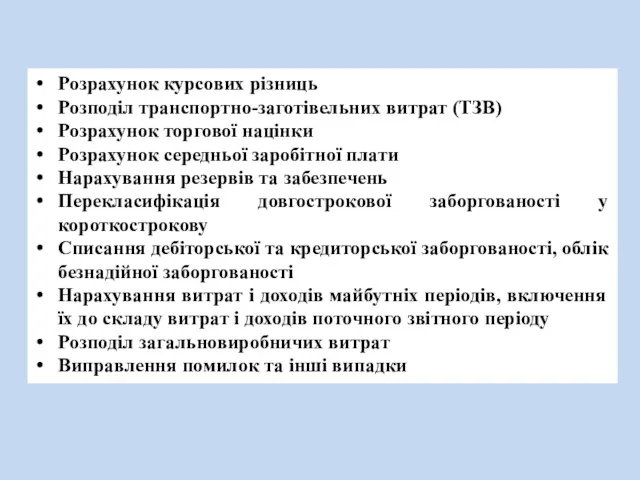

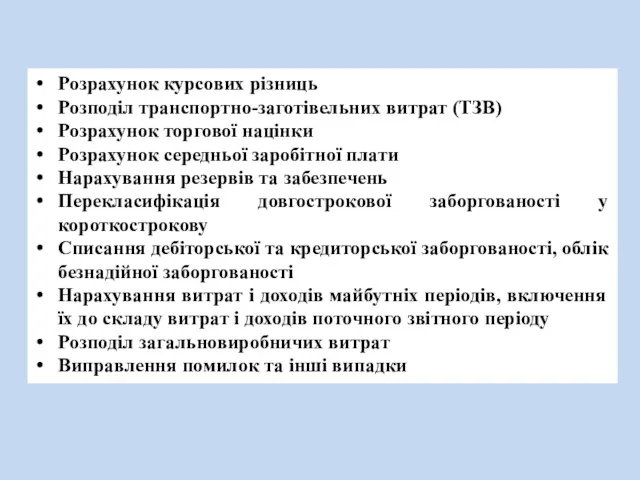

Розрахунок курсових різниць

Розподіл транспортно-заготівельних витрат (ТЗВ)

Розрахунок торгової націнки

Розрахунок середньої заробітної плати

Нарахування

резервів та забезпечень

Перекласифікація довгострокової заборгованості у короткострокову

Списання дебіторської та кредиторської заборгованості, облік безнадійної заборгованості

Нарахування витрат і доходів майбутніх періодів, включення їх до складу витрат і доходів поточного звітного періоду

Розподіл загальновиробничих витрат

Виправлення помилок та інші випадки

Слайд 161

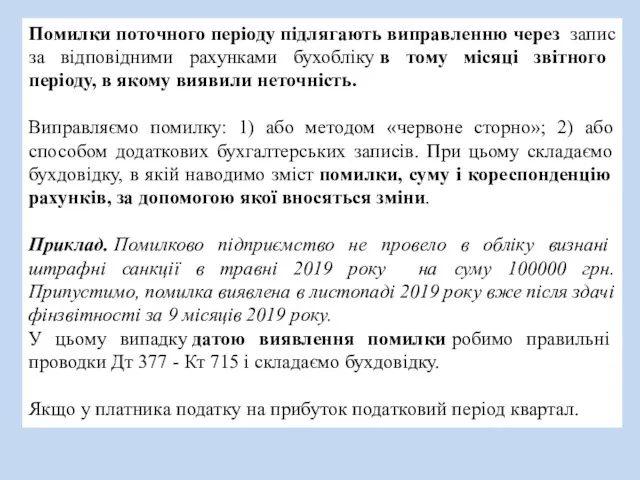

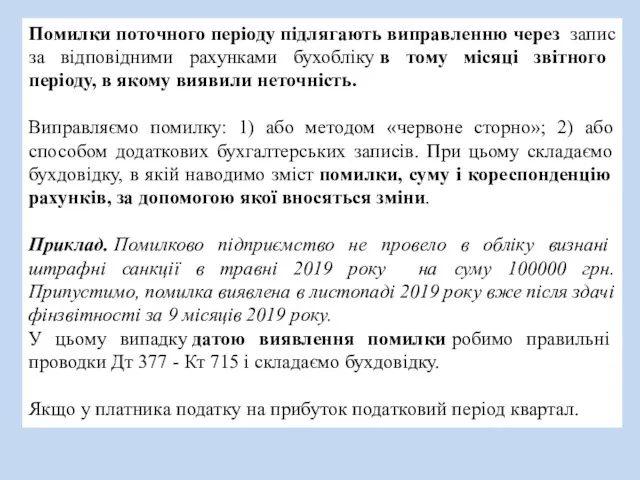

Помилки поточного періоду підлягають виправленню через запис за відповідними рахунками бухобліку в

тому місяці звітного періоду, в якому виявили неточність.

Виправляємо помилку: 1) або методом «червоне сторно»; 2) або способом додаткових бухгалтерських записів. При цьому складаємо бухдовідку, в якій наводимо зміст помилки, суму і кореспонденцію рахунків, за допомогою якої вносяться зміни.

Приклад. Помилково підприємство не провело в обліку визнані штрафні санкції в травні 2019 року на суму 100000 грн. Припустимо, помилка виявлена в листопаді 2019 року вже після здачі фінзвітності за 9 місяців 2019 року.

У цьому випадку датою виявлення помилки робимо правильні проводки Дт 377 - Кт 715 і складаємо бухдовідку.

Якщо у платника податку на прибуток податковий період квартал.

Слайд 162

Положення (стандарту) бухгалтерського обліку 6

15. Події після дати балансу можуть вимагати

коригування певних статей або розкриття інформації про ці події у примітках до фінансових звітів.

Слайд 163

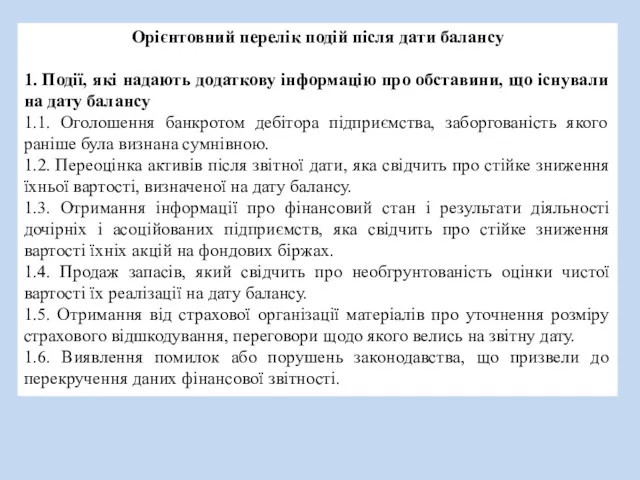

Орієнтовний перелік подій після дати балансу

1. Події, які надають додаткову інформацію

про обставини, що існували на дату балансу

1.1. Оголошення банкротом дебітора підприємства, заборгованість якого раніше була визнана сумнівною.

1.2. Переоцінка активів після звітної дати, яка свідчить про стійке зниження їхньої вартості, визначеної на дату балансу.

1.3. Отримання інформації про фінансовий стан і результати діяльності дочірніх і асоційованих підприємств, яка свідчить про стійке зниження вартості їхніх акцій на фондових біржах.

1.4. Продаж запасів, який свідчить про необгрунтованість оцінки чистої вартості їх реалізації на дату балансу.

1.5. Отримання від страхової організації матеріалів про уточнення розміру страхового відшкодування, переговори щодо якого велись на звітну дату.

1.6. Виявлення помилок або порушень законодавства, що призвели до перекручення даних фінансової звітності.

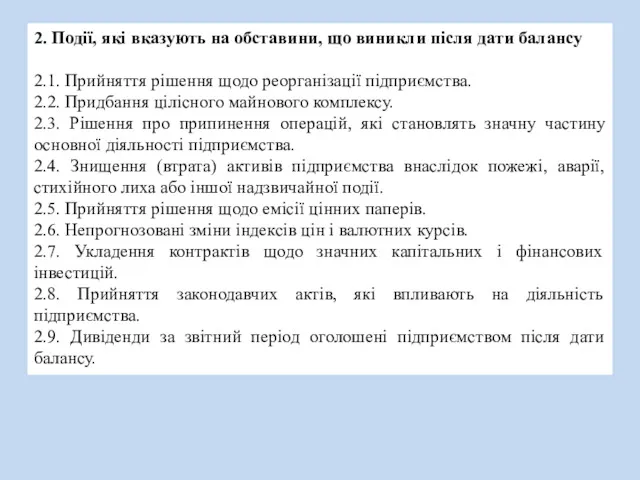

Слайд 164

2. Події, які вказують на обставини, що виникли після дати балансу

2.1.

Прийняття рішення щодо реорганізації підприємства.

2.2. Придбання цілісного майнового комплексу.

2.3. Рішення про припинення операцій, які становлять значну частину основної діяльності підприємства.

2.4. Знищення (втрата) активів підприємства внаслідок пожежі, аварії, стихійного лиха або іншої надзвичайної події.

2.5. Прийняття рішення щодо емісії цінних паперів.

2.6. Непрогнозовані зміни індексів цін і валютних курсів.

2.7. Укладення контрактів щодо значних капітальних і фінансових інвестицій.

2.8. Прийняття законодавчих актів, які впливають на діяльність підприємства.

2.9. Дивіденди за звітний період оголошені підприємством після дати балансу.

Слайд 165

Слайд 166

ЗАКОН УКРАЇНИ

Про державне регулювання виробництва і обігу спирту етилового, коньячного і

плодового, алкогольних напоїв, тютюнових виробів та пального № 481 від 19.12.1995 року

Закон України «Про внесення змін до Податкового кодексу України та деяких інших законодавчих актів України щодо покращення адміністрування акцизного податку» від 18.12.2019 р. № 391-IX

(діє з 29.12.2019)

Слайд 167

1. Суб’єкти господарювання, які здійснюють роздрібну, оптову торгівлю пальним або зберігання пального виключно в

споживчій тарі до 5 л, ліцензію на роздрібну або оптову торгівлю пальним або на зберігання пального не отримують.

2. Якщо суб’єкт господарювання зберігає лише пальне, яке не реалізується іншим особам і використовується виключно для власного споживання або промислової переробки, то для отримання ліцензії на зберігання пального достатньо подати лише заяву без подання інших документів.

В заяві зазначають, що використовують пальне для потреб власного споживання або переробки, загальну місткість резервуарів, які використовуються для зберігання пального, та фактичне місце розташування резервуарів/ємностей.

Якщо суб’єкт господарювання з такою ліцензією надаватиме послуги зі зберігання пального іншим суб’єктам господарювання та/або реалізації пального іншим особам, то підпадатиме під штраф (500 000 грн).

Слайд 168

З якого періоду застосовуються штрафні санкції за зберігання пального без наявності

ліцензії?

З 31.03.2020 р.

Кодекс України про адміністративні правопорушення

ст. 164

Провадження господарської діяльності без державної реєстрації як суб'єкта господарювання або без одержання ліцензії на провадження певного виду господарської діяльності, …

тягне за собою накладення штрафу від однієї тисячі до двох тисяч неоподатковуваних мінімумів доходів громадян з конфіскацією виготовленої продукції, знарядь виробництва, сировини і грошей, одержаних внаслідок вчинення цього адміністративного правопорушення, чи без такої.

Слайд 169

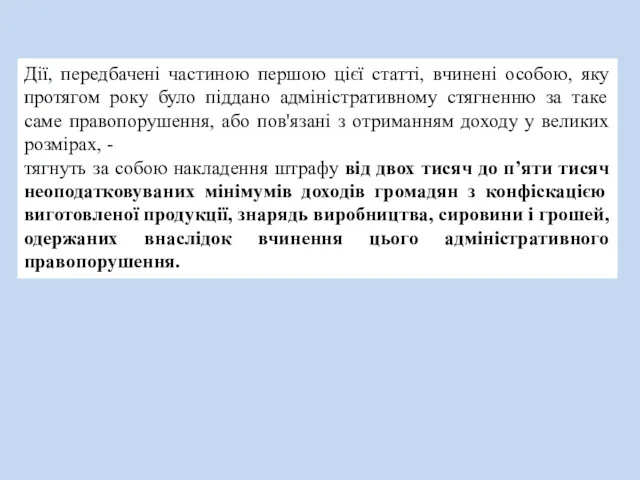

Дії, передбачені частиною першою цієї статті, вчинені особою, яку протягом року

було піддано адміністративному стягненню за таке саме правопорушення, або пов'язані з отриманням доходу у великих розмірах, -

тягнуть за собою накладення штрафу від двох тисяч до п’яти тисяч неоподатковуваних мінімумів доходів громадян з конфіскацією виготовленої продукції, знарядь виробництва, сировини і грошей, одержаних внаслідок вчинення цього адміністративного правопорушення.

Слайд 170

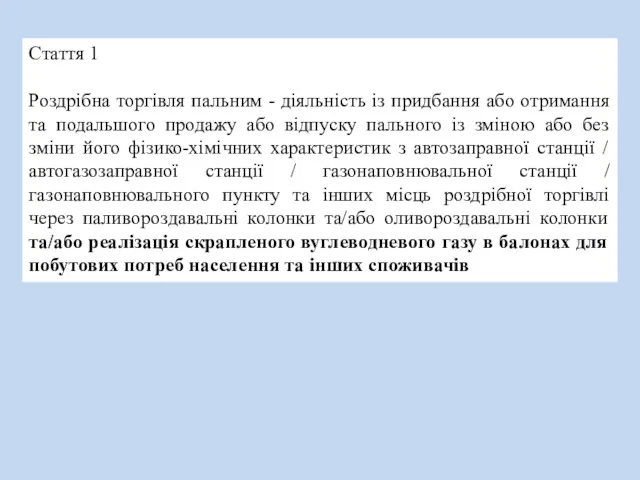

Стаття 1

Роздрібна торгівля пальним - діяльність із придбання або отримання та

подальшого продажу або відпуску пального із зміною або без зміни його фізико-хімічних характеристик з автозаправної станції / автогазозаправної станції / газонаповнювальної станції / газонаповнювального пункту та інших місць роздрібної торгівлі через паливороздавальні колонки та/або оливороздавальні колонки та/або реалізація скрапленого вуглеводневого газу в балонах для побутових потреб населення та інших споживачів

Слайд 171

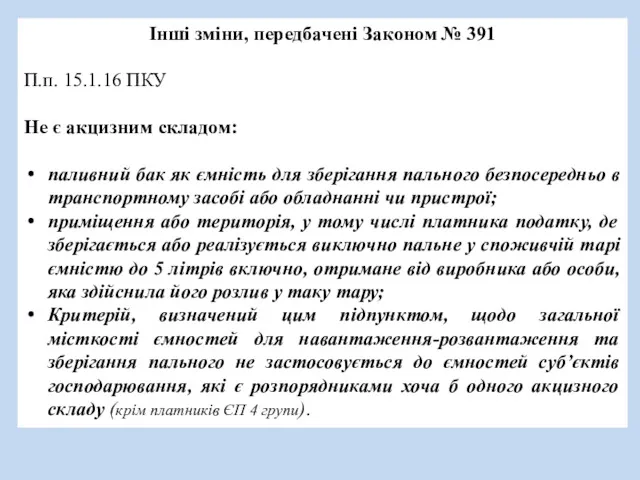

Інші зміни, передбачені Законом № 391

П.п. 15.1.16 ПКУ

Не є акцизним складом:

паливний

бак як ємність для зберігання пального безпосередньо в транспортному засобі або обладнанні чи пристрої;

приміщення або територія, у тому числі платника податку, де зберігається або реалізується виключно пальне у споживчій тарі ємністю до 5 літрів включно, отримане від виробника або особи, яка здійснила його розлив у таку тару;

Критерій, визначений цим підпунктом, щодо загальної місткості ємностей для навантаження-розвантаження та зберігання пального не застосовується до ємностей суб’єктів господарювання, які є розпорядниками хоча б одного акцизного складу (крім платників ЄП 4 групи).

Слайд 172

Розпорядників акцизних складів, що використовують пальне виключно для потреб власного споживання чи промислової переробки, які

не здійснюють операцій з реалізації та зберігання пального іншим особам зобов’язали за кожним акцизним складом формувати дані про обсяги обігу пального за звітний календарний місяць і фактичні залишки пального станом на перший та останній дні такого місяця у розрізі кодів товарних підкатегорій згідно з УКТ ЗЕД у л, приведених до температури 15 °С.

Такі дані слід формувати після проведення останньої операції з обігу пального у звітному календарному місяці, але не пізніше 23 години 59 хвилин останнього дня такого місяця, до початку здійснення операцій з обігу пального в день, що настає за таким останнім днем звітного календарного місяця.

Подавати такі дані доведеться не пізніше 15 к. дн., що настають за останнім днем звітного календарного місяця.

Слайд 173

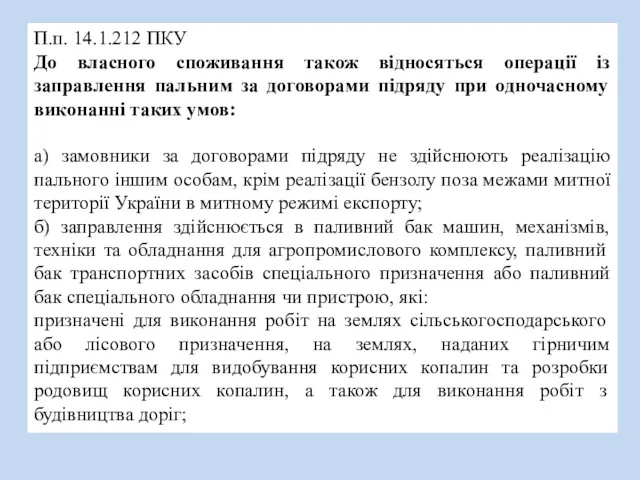

П.п. 14.1.212 ПКУ

До власного споживання також відносяться операції із заправлення пальним

за договорами підряду при одночасному виконанні таких умов:

а) замовники за договорами підряду не здійснюють реалізацію пального іншим особам, крім реалізації бензолу поза межами митної території України в митному режимі експорту;

б) заправлення здійснюється в паливний бак машин, механізмів, техніки та обладнання для агропромислового комплексу, паливний бак транспортних засобів спеціального призначення або паливний бак спеціального обладнання чи пристрою, які:

призначені для виконання робіт на землях сільськогосподарського або лісового призначення, на землях, наданих гірничим підприємствам для видобування корисних копалин та розробки родовищ корисних копалин, а також для виконання робіт з будівництва доріг;

Слайд 174

належать іншим особам;

виконують роботи протягом строку дії договору підряду виключно на

зазначених у цьому пункті землях, що перебувають у власності або користуванні замовника.

Слайд 175

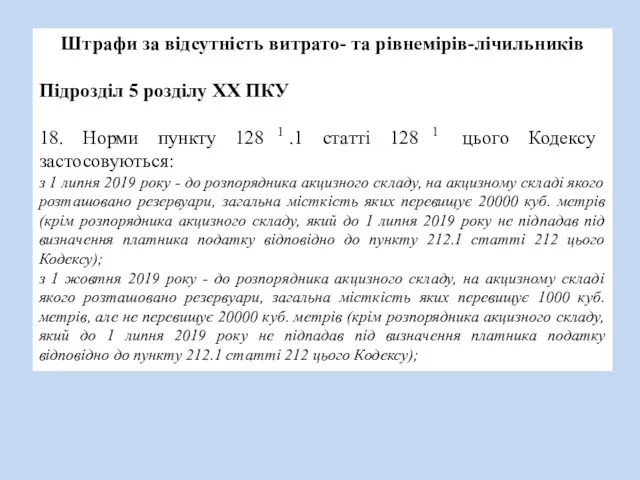

До платників акцизного податку відносяться:

212.1.16 ПКУ

Особа - суб'єкт господарювання, постійне представництво,