Содержание

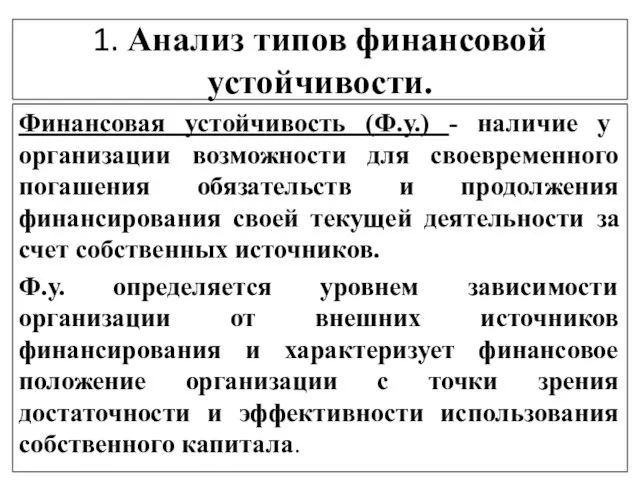

- 2. 1. Анализ типов финансовой устойчивости. Финансовая устойчивость (Ф.у.) - наличие у организации возможности для своевременного погашения

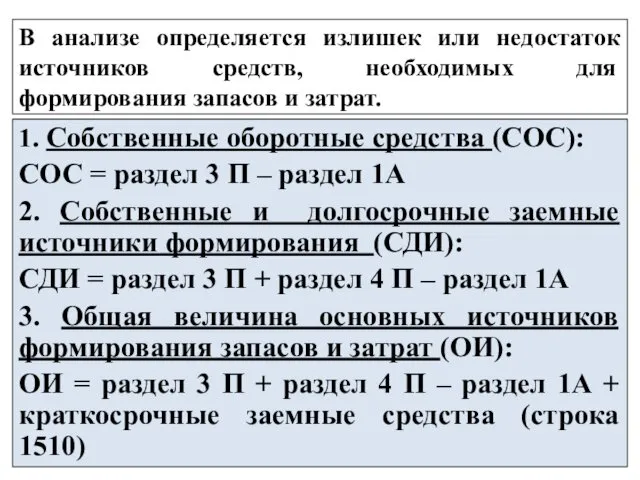

- 3. В анализе определяется излишек или недостаток источников средств, необходимых для формирования запасов и затрат. 1. Собственные

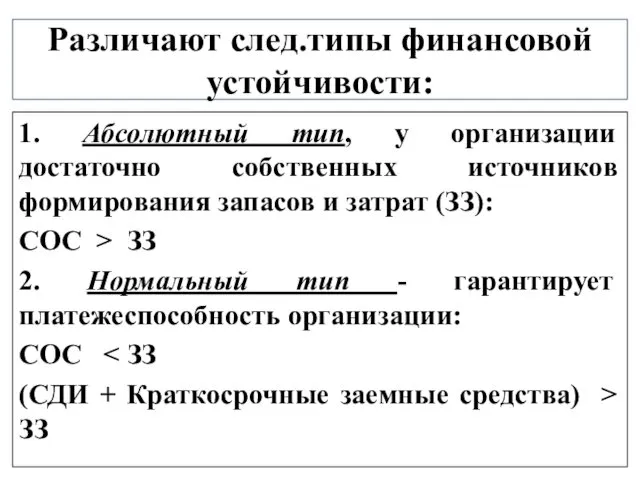

- 4. Различают след.типы финансовой устойчивости: 1. Абсолютный тип, у организации достаточно собственных источников формирования запасов и затрат

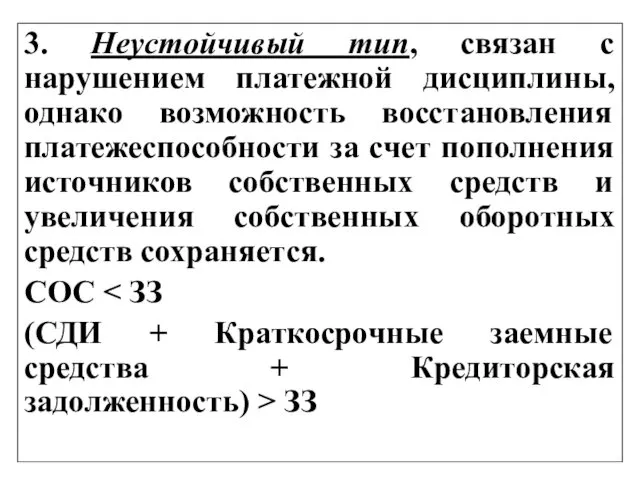

- 5. 3. Неустойчивый тип, связан с нарушением платежной дисциплины, однако возможность восстановления платежеспособности за счет пополнения источников

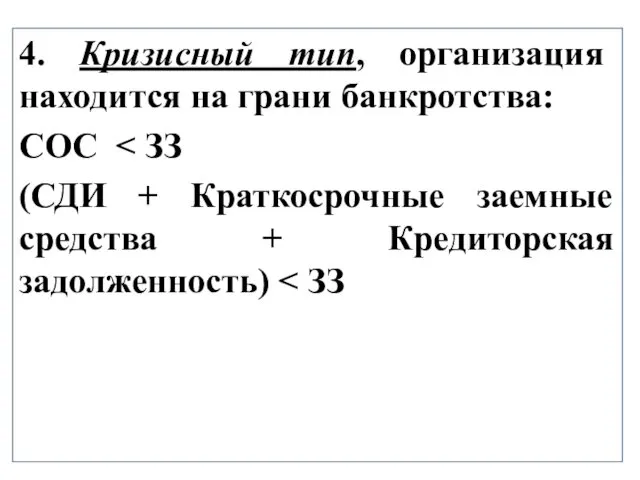

- 6. 4. Кризисный тип, организация находится на грани банкротства: СОС (СДИ + Краткосрочные заемные средства + Кредиторская

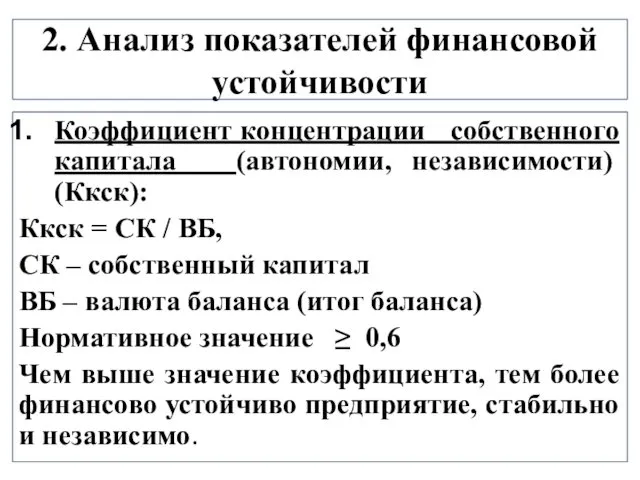

- 7. 2. Анализ показателей финансовой устойчивости Коэффициент концентрации собственного капитала (автономии, независимости) (Ккск): Ккск = СК /

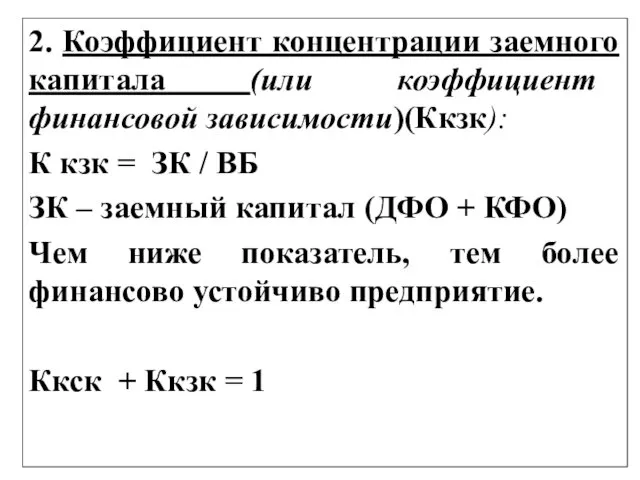

- 8. 2. Коэффициент концентрации заемного капитала (или коэффициент финансовой зависимости)(Ккзк): К кзк = ЗК / ВБ ЗК

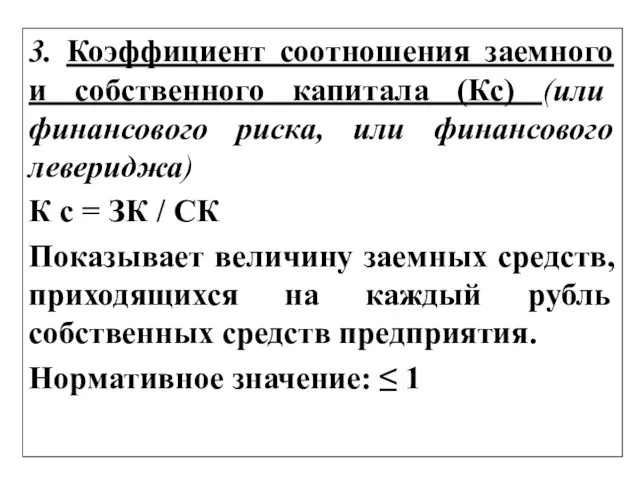

- 9. 3. Коэффициент соотношения заемного и собственного капитала (Кс) (или финансового риска, или финансового левериджа) К с

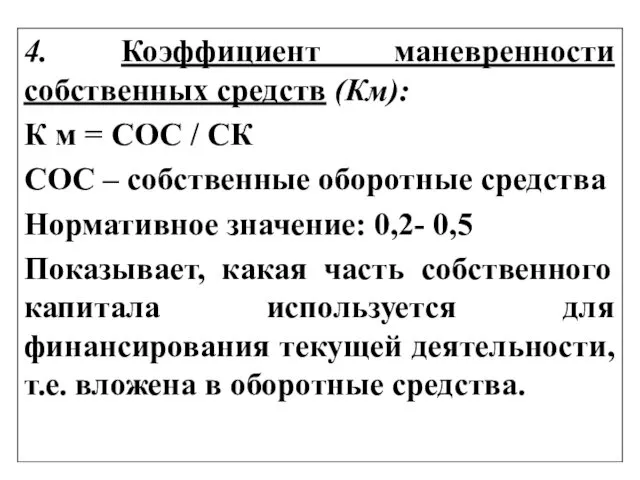

- 10. 4. Коэффициент маневренности собственных средств (Км): К м = СОС / СК СОС – собственные оборотные

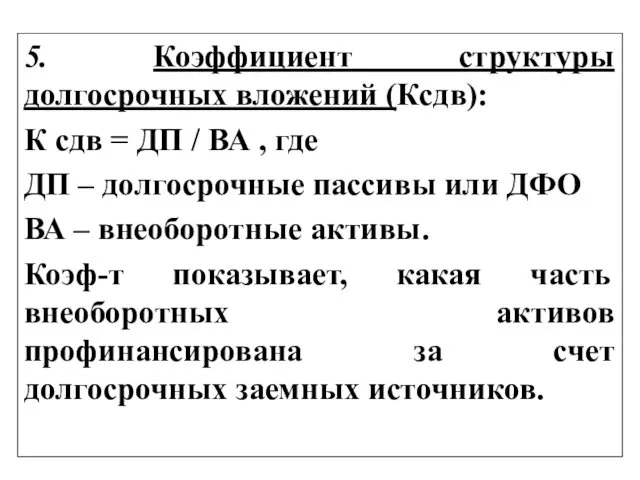

- 11. 5. Коэффициент структуры долгосрочных вложений (Ксдв): К сдв = ДП / ВА , где ДП –

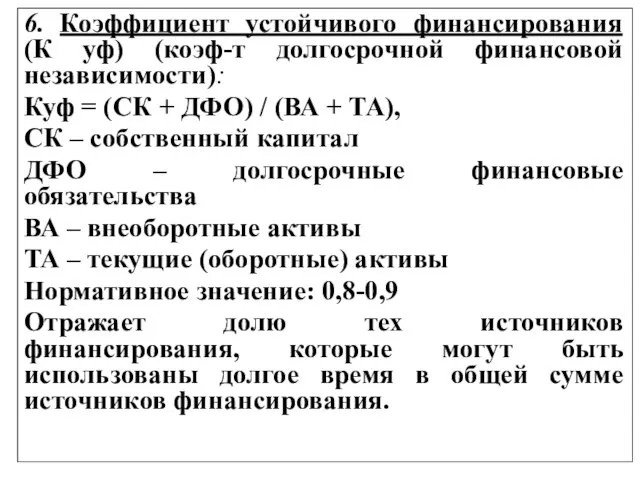

- 12. 6. Коэффициент устойчивого финансирования (К уф) (коэф-т долгосрочной финансовой независимости): Куф = (СК + ДФО) /

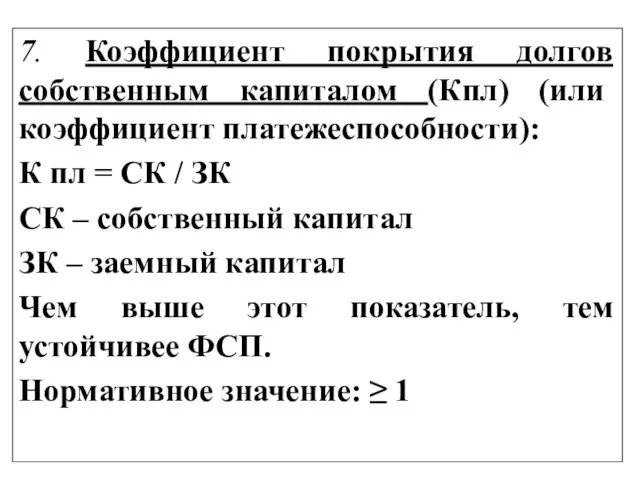

- 13. 7. Коэффициент покрытия долгов собственным капиталом (Кпл) (или коэффициент платежеспособности): К пл = СК / ЗК

- 14. 8. Коэффициент инвестирования (Ки): Ки = СК/ ВА Ва – внеоборотные активы Характеризует долю внеоборотных активов,

- 15. 9. Коэффициент постоянного актива (Кпа): Кпа = (ВА – ДФО) / СК Характеризует долю собственного капитала,

- 16. 10. Коэффициент текущей задолженности (Ктз): К тз = КФО / ВБ КФО – краткосрочные финансовые обязательства

- 18. Скачать презентацию

Охота на сома методом квока

Охота на сома методом квока 20190502_kompleksnyy_podhod_k_organizatsii_logopedicheskih_korrektsionno-razvivayushchih_zanyatiy

20190502_kompleksnyy_podhod_k_organizatsii_logopedicheskih_korrektsionno-razvivayushchih_zanyatiy Основные системы налогообложения, порядок их применения

Основные системы налогообложения, порядок их применения Канада. Характеристика региона

Канада. Характеристика региона Синтоизм

Синтоизм Экология и здоровье человека

Экология и здоровье человека Дид игра С какого дерева листок

Дид игра С какого дерева листок Линейные уравнения

Линейные уравнения Высокоточные системы навигации. Лекция №1.2

Высокоточные системы навигации. Лекция №1.2 Первое знакомство с задачами - для родителей

Первое знакомство с задачами - для родителей Антарктида.

Антарктида. Презентация Круг

Презентация Круг Пневматические сеялки Salford

Пневматические сеялки Salford Мифы выбора профессии

Мифы выбора профессии Частотные преобразователи

Частотные преобразователи Школа-студия киномастерства Марсы

Школа-студия киномастерства Марсы Лидеры. Девиз один - не уступать. Стартуем, чтобы побеждать

Лидеры. Девиз один - не уступать. Стартуем, чтобы побеждать Классный час. 4 Б класс.Итоги 1 четверти.2012 -2013 уч.год.

Классный час. 4 Б класс.Итоги 1 четверти.2012 -2013 уч.год. Урок развития речи в 6 классе

Урок развития речи в 6 классе Information Systems

Information Systems Скребковые конвейеры

Скребковые конвейеры Фонтанная эксплуатация скважин

Фонтанная эксплуатация скважин Приложение 1 к уроку по теме Озёра. Презентация. часть 3

Приложение 1 к уроку по теме Озёра. Презентация. часть 3 Дошкольное образование. Музейная педагогика. Мини-музей Югра.

Дошкольное образование. Музейная педагогика. Мини-музей Югра. Компоненты электроники

Компоненты электроники Логопедическое занятие Дифференциация звуков с-з в слогах и словах

Логопедическое занятие Дифференциация звуков с-з в слогах и словах Гипотоническая болезнь. Коллапс

Гипотоническая болезнь. Коллапс Көкірек ортаның және өкпенің іріңді аурулары

Көкірек ортаның және өкпенің іріңді аурулары