Содержание

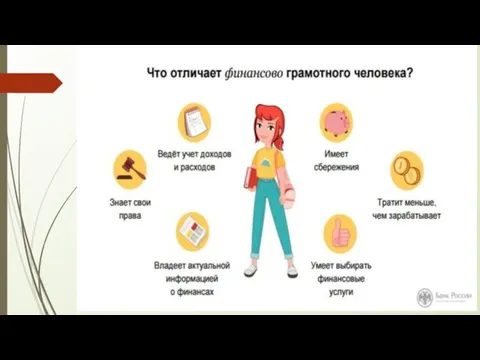

- 2. Финансовая грамотность – это психологическое качество человека, показывающее степень его осведомленности в финансовых вопросах, умение зарабатывать

- 6. Деньги – особый товар, являющийся всеобщим эквивалентом при обмене товаров. Деньги – это финансовый актив, который

- 7. Деньги – это средство, выражающее ценности товарных ресурсов, участвующих в данное время в хозяйственной жизни общества,

- 8. Деньги выполняют следующие основные функции: меры стоимости; средства обращения (являются посредником в обмене товаров, в совершении

- 9. В современной теории выделяют формы денег: товарные (вещные); символические (металлические и бумажные); кредитные; электронные; пластиковые; цифровые.

- 10. Долгое время основными видами денег являются товарные и символические деньги. Отличительной чертой товарных денег является то,

- 11. Кредитные деньги появились в результате развития кредитных отношений, когда купля-продажа товара осуществляется с рассрочкой платежа. Кредитные

- 12. Компьютеризация банковского сектора привела к возникновению электронных денег и кредитных карточек. Электронные деньги – это деньги

- 13. Характеристики электронных денег Мобильность. Для таких средств нет понятия размера. Человек всегда может произвести расчеты без

- 14. С юридической точки зрения электронные деньги разделяются на виды: * работающие на базе банковских карт *

- 15. Пластиковые карточки – деньги, выпущенные кредитными учреждениями при наличии счета клиента с нанесенной на ней микросхемой

- 16. 2. Доходы и расходы.

- 17. Личные финансы – это все денежные средства, которыми располагает индивид и которые он получает из различных

- 18. При учете потока движения личных финансов (как доходной части, так и расходной) должны учитываться только те

- 19. Правила учета доходов домохозяйства При учете потока движения личных финансов доходы и расходы должны учитываться по

- 20. Расходы нужно делить на необходимые и дополнительные, которые, в свою очередь, делятся на постоянные и переменные.

- 21. Дополнительные расходы Это – все остальные расходы, которые не относятся к необходимым расходам. Важным моментом является

- 22. Постоянные расходы – расходы, которые имеют постоянный ежемесячный характер (например, плата за фиксированные коммунальные услуги). Преимуществом

- 23. Семейный доход – сумма денежных средств, получаемых всеми членами семьи от посторонних лиц, предприятий, организаций за

- 24. 3. Планирование и ведение бюджета.

- 25. Бюджет семьи /человека отражает ее социально-экономический статус, предпринимательский успех, уровень жизни, образования, инвестиционный потен- циал и

- 27. Пошаговый алгоритм составления личного финансового плана. Шаг 1. Определите ваши финансовые цели. Шаг 2. Контроль за

- 28. Шаг 1. Определите ваши финансовые цели. Давайте по аналогии с бизнесом решим, для чего нам нужен

- 29. Шаг 2. Контроль за финансами, определение суммы инвестирования. Составляем личный баланс. По аналогии с финансовой отчетностью

- 30. Шаг 3. Планирование и формирование личного капитала. Понимая, чего вы хотите, и проанализировав собственные активы, мы

- 31. Шаг 4. Движение по плану Когда вы внесете все данные в план, вы сможете реально оценить,

- 32. Что даст вам личный финансовый план: учет и контроль собственных денежных потоков; понимание финансовой ситуации в

- 33. 4 .Планирование и управление доходами в краткосрочной и долгосрочной перспективе. Метод «10–20 %» Один из способов

- 34. Правило «семи конвертов» Правило «7 конвертов» состоит в том, чтобы в день получения зарплаты сразу же

- 35. Метод «4 конвертов» Этот метод похож на предыдущий, также опирается на составление таблицы расходов и организацию

- 36. Планирование семейного бюджета предусматривает четкое понимание основных направлений его распределения и жесткий контроль всех расходов. Планировать

- 37. Приступая к планированию семейного бюджета, следует придерживаться следующих правил: никаких кредитных карт, непредвиденных кредитов и долгов;

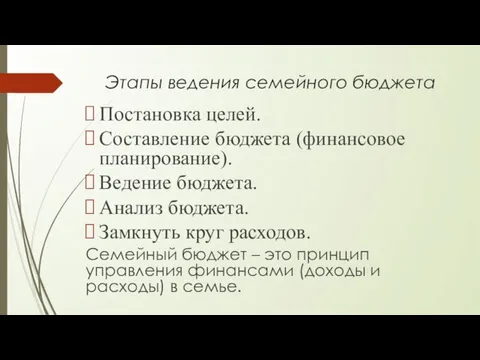

- 38. Этапы ведения семейного бюджета Постановка целей. Составление бюджета (финансовое планирование). Ведение бюджета. Анализ бюджета. Замкнуть круг

- 40. Скачать презентацию

Новогодние традиции и обычаи

Новогодние традиции и обычаи Surrealism / Salvador Dali

Surrealism / Salvador Dali Творческий проект Волшебные салфетки.

Творческий проект Волшебные салфетки. Основные аспекты экскурсионной деятельности в школьном музее

Основные аспекты экскурсионной деятельности в школьном музее ФГОС ДО

ФГОС ДО Samsung. История промышленной группы Samsung

Samsung. История промышленной группы Samsung Византия и Древняя Русь

Византия и Древняя Русь Опыт подготовки и заполнения регионального репозитория по учебным дисциплинам и ПМ

Опыт подготовки и заполнения регионального репозитория по учебным дисциплинам и ПМ Военные парады

Военные парады Обратные тригонометрические функции

Обратные тригонометрические функции Стратегія і політика реформування системи охорони здоров’я в Україні

Стратегія і політика реформування системи охорони здоров’я в Україні Великая отечественная война. Периодизация. Основные сражения

Великая отечественная война. Периодизация. Основные сражения Проект программы ЦДП детей на базе школ

Проект программы ЦДП детей на базе школ Валянцін Лукша

Валянцін Лукша Патриотизм как нравственная основа жизнеспособности государства

Патриотизм как нравственная основа жизнеспособности государства Устные задачи на готовых чертежах. Признаки равенства треугольников

Устные задачи на готовых чертежах. Признаки равенства треугольников Стилизация. Когда появилась стилизация?

Стилизация. Когда появилась стилизация? Все виды разбора

Все виды разбора Лекция №5. Модели и характеристики отраженных сигналов шумов и помех. Часть 1. Теоретические основы радиолокации

Лекция №5. Модели и характеристики отраженных сигналов шумов и помех. Часть 1. Теоретические основы радиолокации Расчет и построение платья полуприлегающего силуэта с вытачками

Расчет и построение платья полуприлегающего силуэта с вытачками Назначение и классификация электрических аппаратов высокого напряжения

Назначение и классификация электрических аппаратов высокого напряжения Гуманизм и реннесанский идеал человека. История гуманизма

Гуманизм и реннесанский идеал человека. История гуманизма Родительское собрание

Родительское собрание Подводный мир

Подводный мир Курить-здоровью вредить

Курить-здоровью вредить Методика изучения стилистики

Методика изучения стилистики BUSINESS IDEAS TO START WITH NO MONEY

BUSINESS IDEAS TO START WITH NO MONEY Разработка 10-балльной шкалы оценки степени обученности обучающегося по преподаваемому предмету

Разработка 10-балльной шкалы оценки степени обученности обучающегося по преподаваемому предмету