Содержание

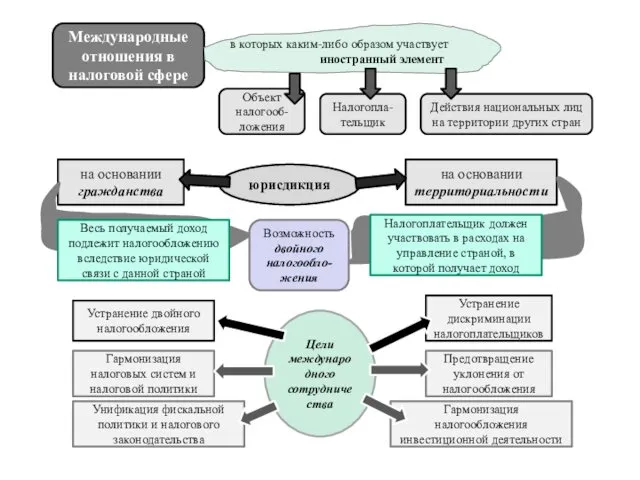

- 2. Международные отношения в налоговой сфере в которых каким-либо образом участвует иностранный элемент Объект налогооб-ложения Налогопла-тельщик Действия

- 3. Гармонизация Процесс приведения к соответствию и взаимной соразмерности налоговых систем различных государств Положение об унификации налогового

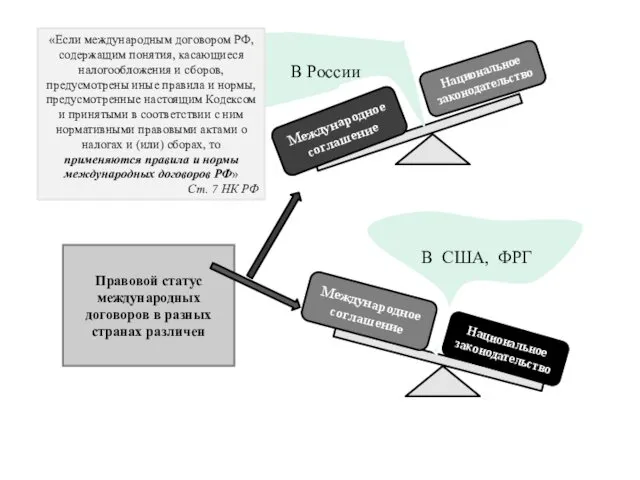

- 4. Международное соглашение Национальное законодательство В России «Если международным договором РФ, содержащим понятия, касающиеся налогообложения и сборов,

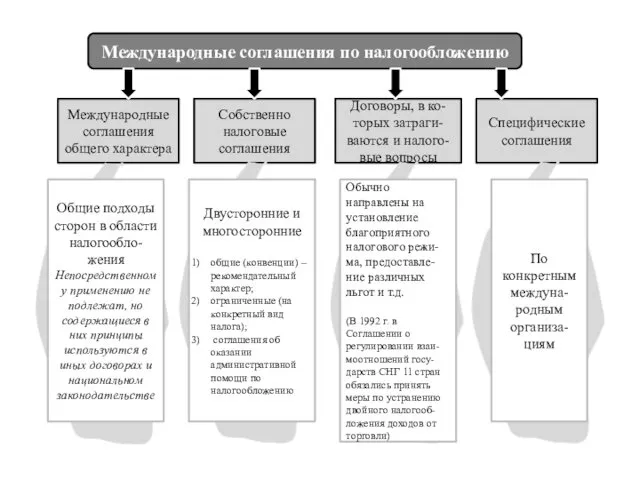

- 5. Международные соглашения по налогообложению Международные соглашения общего характера Собственно налоговые соглашения Специфические соглашения Договоры, в ко-торых

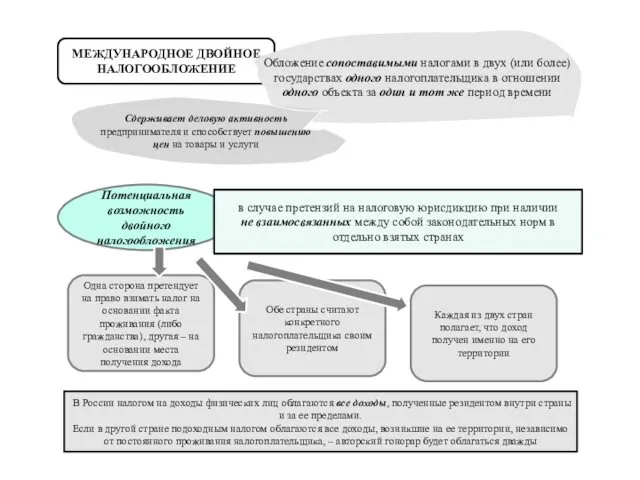

- 6. МЕЖДУНАРОДНОЕ ДВОЙНОЕ НАЛОГООБЛОЖЕНИЕ Обложение сопоставимыми налогами в двух (или более) государствах одного налогоплательщика в отношении одного

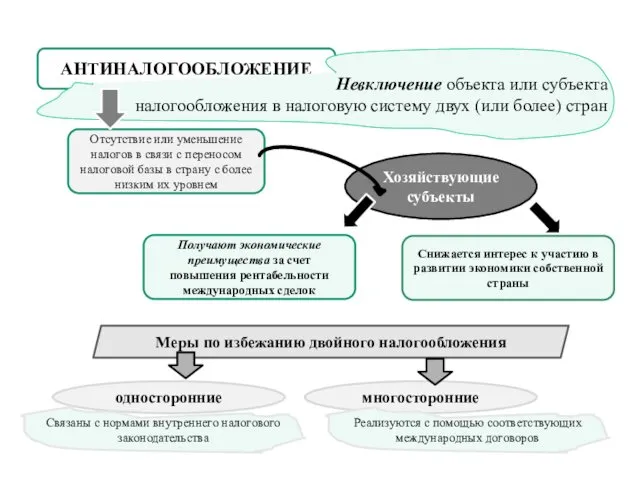

- 7. АНТИНАЛОГООБЛОЖЕНИЕ Невключение объекта или субъекта налогообложения в налоговую систему двух (или более) стран Отсутствие или уменьшение

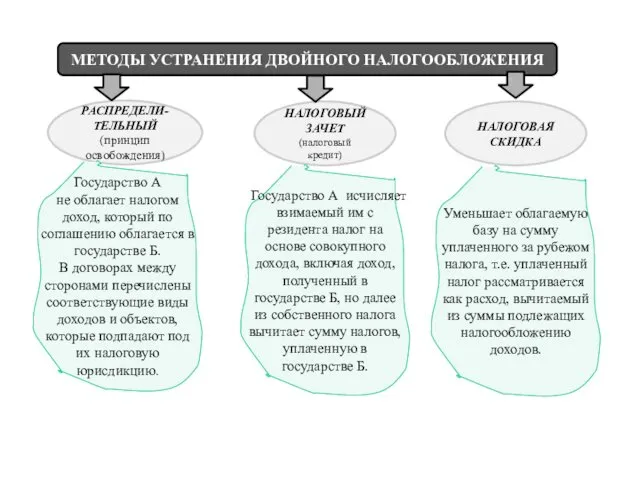

- 8. МЕТОДЫ УСТРАНЕНИЯ ДВОЙНОГО НАЛОГООБЛОЖЕНИЯ РАСПРЕДЕЛИ-ТЕЛЬНЫЙ (принцип освобождения) НАЛОГОВЫЙ ЗАЧЕТ (налоговый кредит) НАЛОГОВАЯ СКИДКА Государство А не

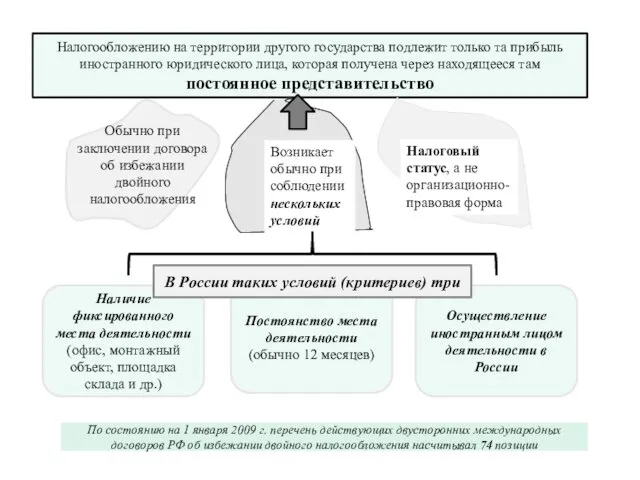

- 9. Налогообложению на территории другого государства подлежит только та прибыль иностранного юридического лица, которая получена через находящееся

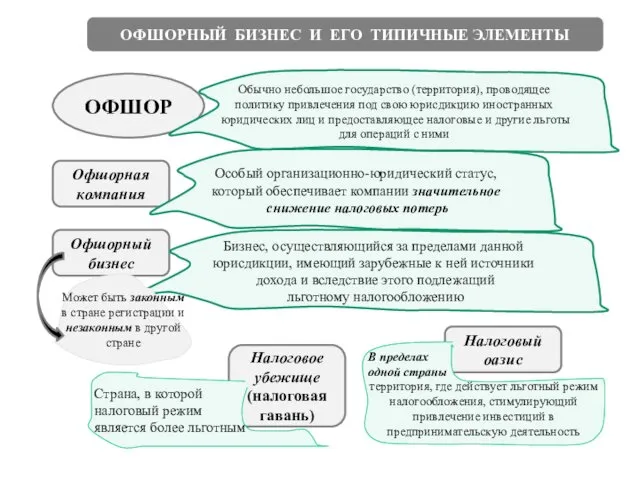

- 10. ОФШОРНЫЙ БИЗНЕС И ЕГО ТИПИЧНЫЕ ЭЛЕМЕНТЫ ОФШОР Обычно небольшое государство (территория), проводящее политику привлечения под свою

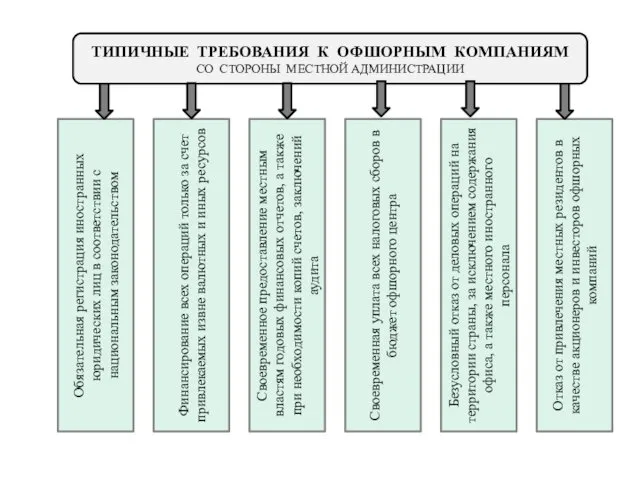

- 11. ТИПИЧНЫЕ ТРЕБОВАНИЯ К ОФШОРНЫМ КОМПАНИЯМ СО СТОРОНЫ МЕСТНОЙ АДМИНИСТРАЦИИ Обязательная регистрация иностранных юридических лиц в соответствии

- 12. ТИПИЧНЫЕ СХЕМЫ НА ОСНОВЕ ОФШОРНОГО БИЗНЕСА ОФШОРНАЯ КОМПАНИЯ Залого-держатель подрядчик Владелец дорогостоящего имущества Владелец и лицензиар

- 13. ЛЬГОТЫ КОМПАНИЯМ-НЕРЕЗИДЕНТАМ ГЛАВНОЕ ПРЕИМУЩЕ-СТВО Льготный режим налого-обложения Таможенные льготы при импорте товаров Предоставление валютной автономии Упрощенные

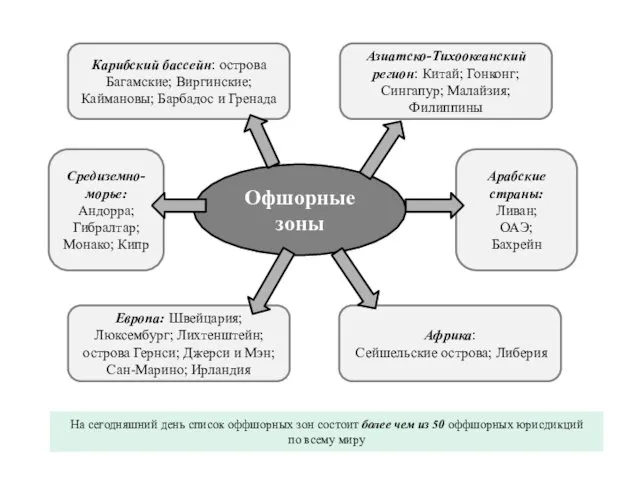

- 14. Офшорные зоны Средиземно-морье: Андорра; Гибралтар; Монако; Кипр Арабские страны: Ливан; ОАЭ; Бахрейн Карибский бассейн: острова Багамские;

- 15. КЛАССИФИКАЦИЯ ОФШОРНЫХ ЗОН

- 16. Неофициальная классификация

- 17. СПИСКИ ОФШОРНЫХ ЗОН ЕДИНОГО СПИСКА НЕ СУЩЕСТВУЕТ КОНТРОЛЬ за офшорными зонами МВФ Центральные банки разных стран

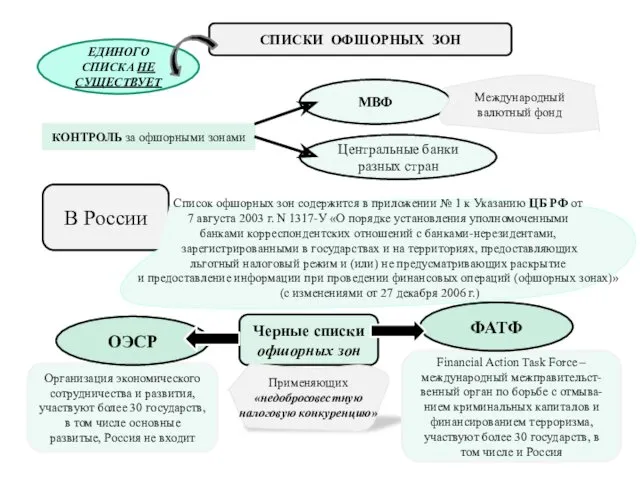

- 18. Офшорные зоны для России Список офшорных зон для налоговых целей утверждён приказом Минфина России № 108н

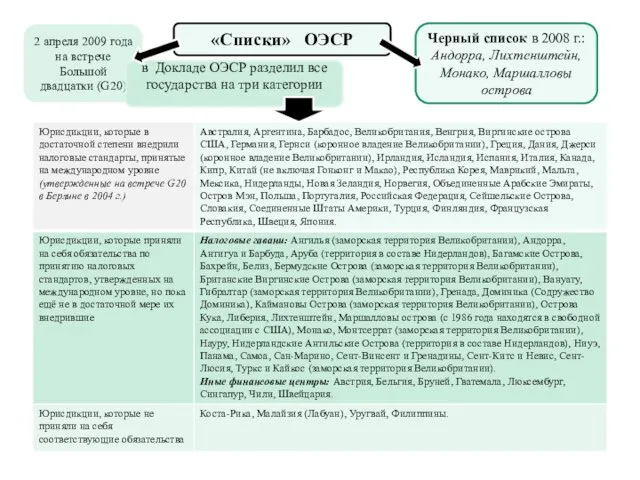

- 19. «Списки» ОЭСР Черный список в 2008 г.: Андорра, Лихтенштейн, Монако, Маршалловы острова 2 апреля 2009 года

- 20. Списки ФАТФ В начале 2010 года опубликован "черный список" стран, разделенных на три категории Основной инструмент

- 22. Скачать презентацию

наш класс

наш класс классная работа

классная работа Презентация загадок для малышей

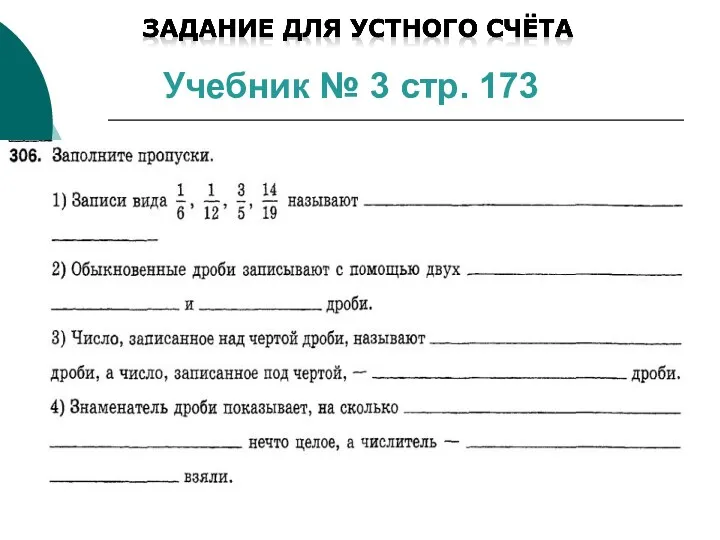

Презентация загадок для малышей Математика на 2 февраля

Математика на 2 февраля Стихи на уроках 3

Стихи на уроках 3 Самбо

Самбо Бессоюзное сложное предложение и пунктуация в нем

Бессоюзное сложное предложение и пунктуация в нем Не померкнет летопись Победы посвящается 71-летие Победы советского народа в Великой Отечественной войне

Не померкнет летопись Победы посвящается 71-летие Победы советского народа в Великой Отечественной войне Қазақстан экологиясының өткір де өзекті мәселелерін шешуге бағытталған қандай әдістер бар

Қазақстан экологиясының өткір де өзекті мәселелерін шешуге бағытталған қандай әдістер бар перелыгина

перелыгина Комплексная программа инновационного развития холдинга РЖД

Комплексная программа инновационного развития холдинга РЖД Программно-методические материалы к занятиям по программе В мире мягкой фантазии. Стыковочный шов

Программно-методические материалы к занятиям по программе В мире мягкой фантазии. Стыковочный шов Пришкольный детский лагерь отдыха Солнышко МАОУ СОШ №27 с дневным пребыванием детей

Пришкольный детский лагерь отдыха Солнышко МАОУ СОШ №27 с дневным пребыванием детей Present continuous

Present continuous Педагогический опыт учителей словесности города Симферополя на форуме Российская словесность – культурный код нации

Педагогический опыт учителей словесности города Симферополя на форуме Российская словесность – культурный код нации Циклы в программировании на языке Паскаль

Циклы в программировании на языке Паскаль Инновационные процессы в образовании Ростов-на-Дону – 2019

Инновационные процессы в образовании Ростов-на-Дону – 2019 Мир художественной культуры Просвещения

Мир художественной культуры Просвещения Глубокая очистка сточных вод от соединений фосфора с использованием минеральных реагентов

Глубокая очистка сточных вод от соединений фосфора с использованием минеральных реагентов Головоломки мира

Головоломки мира Презентация непосредственно- образовательной деятельности учителя- логопеда с детьми подготовительного возраста по автоматизации звука [ж] в слогах, словах и предложениях

Презентация непосредственно- образовательной деятельности учителя- логопеда с детьми подготовительного возраста по автоматизации звука [ж] в слогах, словах и предложениях Урок истории Древнего мира в 5 классе

Урок истории Древнего мира в 5 классе Методы, средства и оборудование подогрева нефтепродуктов на нефтебазах

Методы, средства и оборудование подогрева нефтепродуктов на нефтебазах Технология точения древесины на токарном станке

Технология точения древесины на токарном станке Парадигмы –доминанты в современном языкознании

Парадигмы –доминанты в современном языкознании Семинар Интеграция и реализация образовательных областей согласно ФГТ

Семинар Интеграция и реализация образовательных областей согласно ФГТ Обогащение полезных ископаемых. Природные ресурсы Красноярского края

Обогащение полезных ископаемых. Природные ресурсы Красноярского края Презентация к уроку Западно-Сибирская равнина. Особенности природы

Презентация к уроку Западно-Сибирская равнина. Особенности природы