Слайд 2

налог на игорный бизнес

Игорный бизнес - предпринимательская деятельность, связанная с

извлечение организацией или индивидуальным предпринимателем доходов в виде выигрыша или платы за проведение азартных игр.

Слайд 3

налог на игорный бизнес

В Налоговом Кодексе приводятся понятия: организатор игорного

заведения, организатор тотализатора, участник, азартная игра, пари, игровой стол, игровое поле, игровой автомат, касса тотализатора или букмекерской конторы.

Слайд 4

налог на игорный бизнес

Налогоплательщиками налога признаются организации и индивидуальные предпринима-тели,

осуществляющие предпринимательскую деятельность в сфере игорного бизнеса.

Объекты налогообложения:

- игровой стол,

- игровой автомат,

- касса тотализатора,

- касса букмекерской конторы

Налоговый период – календарный месяц.

Слайд 5

налог на игорный бизнес

Каждый объект подлежит регистрации в налоговом органе

по месту установки объекта не позднее, чем за два дня до даты установки объекта.

Регистрация производится в налоговом органе по заявлению с обязательной выдачей свидетельства.

При изменении количества объектов обязатель-на регистрация и внесение изменений в свидетельство. Налоговый орган в течение пяти дней должен внести изменения и выдать свидетельство.

Слайд 6

налог на игорный бизнес

Налоговые ставки устанавливаются законами субъектов РФ:

- за

один игорный стол - от 25 до 125 тысяч рублей

- за один игровой автомат - от 1,5 до 7,5 тысяч рублей

- за одну кассу тотализатора или букмекерской конторы - от 25 до 125 тысяч рублей.

Слайд 7

налог на игорный бизнес

В случаях не установления налоговых ставок законами

субъектов РФ ставки устанавливаются:

-за один игорный стол - 25 тысяч рублей

- за один игровой автомат - 1,5 тысячи рублей

- за одну кассу тотализатора или букмекерской конторы - 25 тысяч рублей.

Слайд 8

налог на игорный бизнес

Сумма налога определяется налогоплательщиком самостоятельно по каждому

объекту налогообложения.

В случае если игровой стол имеет более одного игрового поля ставка налога увеличивается кратно количеству игровых полей.

Слайд 9

налог на игорный бизнес

Налоговая декларация предоставляется не позднее 20 числа,

месяца следующего за истекшим налоговым периодом.

Налог подлежит уплате по месту регистрации объекта налогообложения.

Слайд 10

транспортный налог

Прямой региональный налог

Регулируется 28 главой Налогового кодекса,

Введен

в 2002 году

Слайд 11

транспортный налог

Налогоплательщики - лица, на которых зарегистрированы транспортные средства.

Не признаются

налогоплательщиками организации являющиеся организаторами ХХП Олимпийских и Х1Паралимпийских игр.

Слайд 12

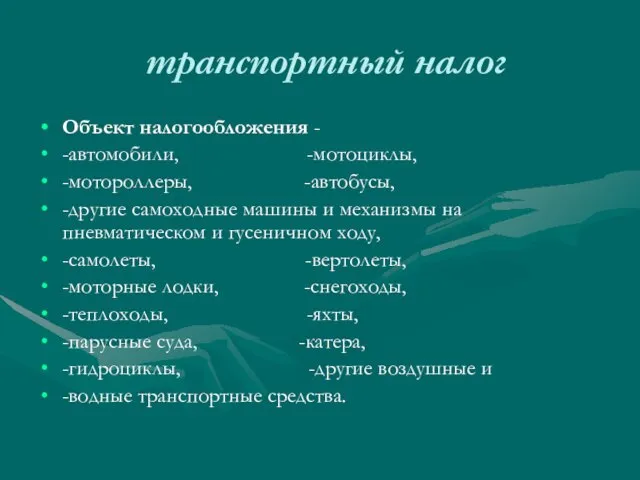

транспортный налог

Объект налогообложения -

-автомобили, -мотоциклы,

-мотороллеры, -автобусы,

-другие самоходные машины

и механизмы на пневматическом и гусеничном ходу,

-самолеты, -вертолеты,

-моторные лодки, -снегоходы,

-теплоходы, -яхты,

-парусные суда, -катера,

-гидроциклы, -другие воздушные и

-водные транспортные средства.

Слайд 13

транспортный налог

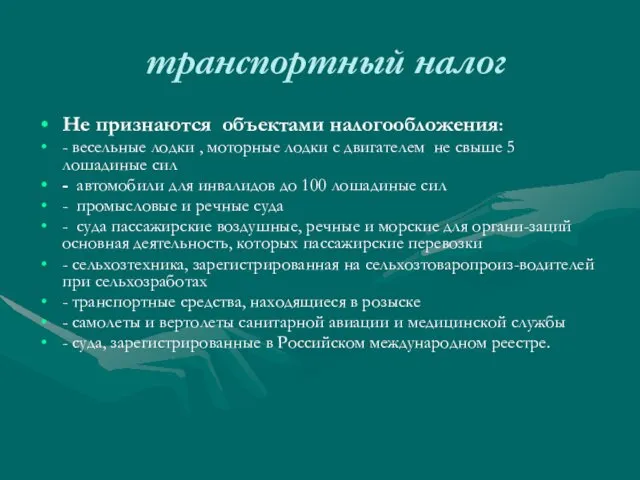

Не признаются объектами налогообложения:

- весельные лодки , моторные лодки с

двигателем не свыше 5 лошадиные сил

- автомобили для инвалидов до 100 лошадиные сил

- промысловые и речные суда

- суда пассажирские воздушные, речные и морские для органи-заций основная деятельность, которых пассажирские перевозки

- сельхозтехника, зарегистрированная на сельхозтоваропроиз-водителей при сельхозработах

- транспортные средства, находящиеся в розыске

- самолеты и вертолеты санитарной авиации и медицинской службы

- суда, зарегистрированные в Российском международном реестре.

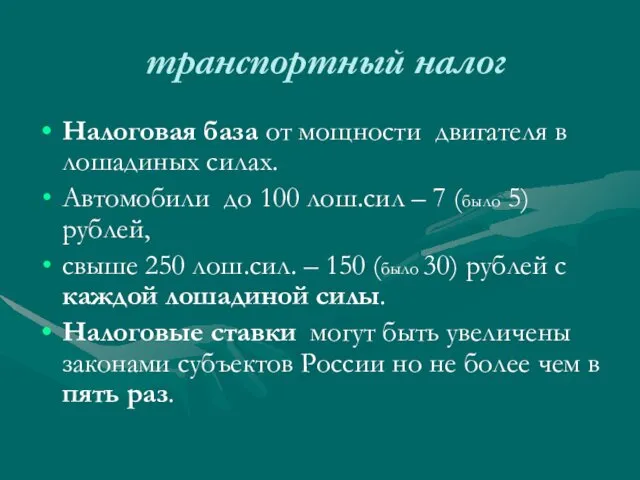

Слайд 14

транспортный налог

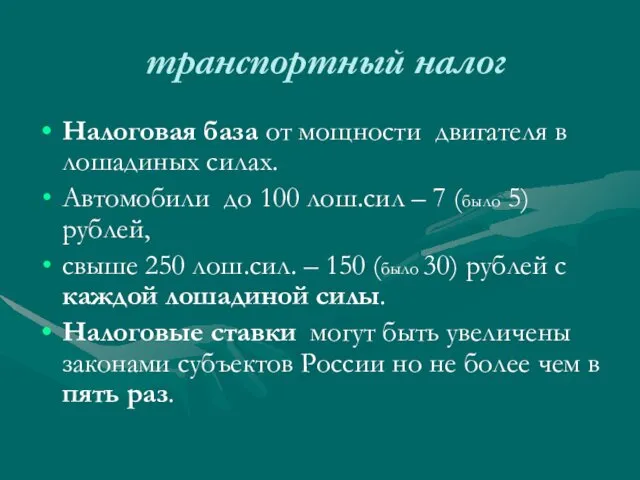

Налоговая база от мощности двигателя в лошадиных силах.

Автомобили до 100

лош.сил – 7 (было 5) рублей,

свыше 250 лош.сил. – 150 (было 30) рублей с каждой лошадиной силы.

Налоговые ставки могут быть увеличены законами субъектов России но не более чем в пять раз.

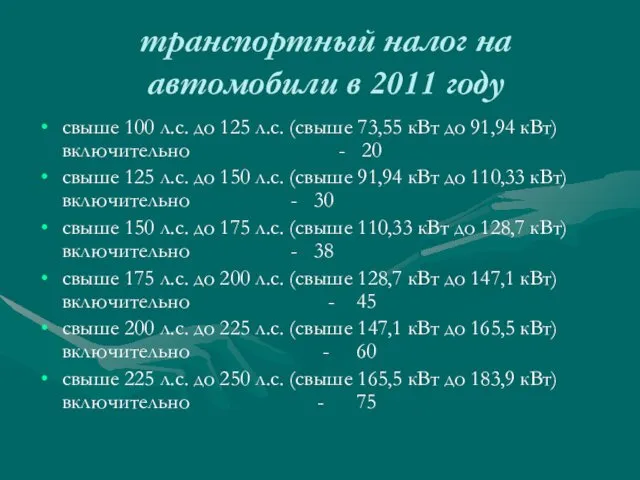

Слайд 15

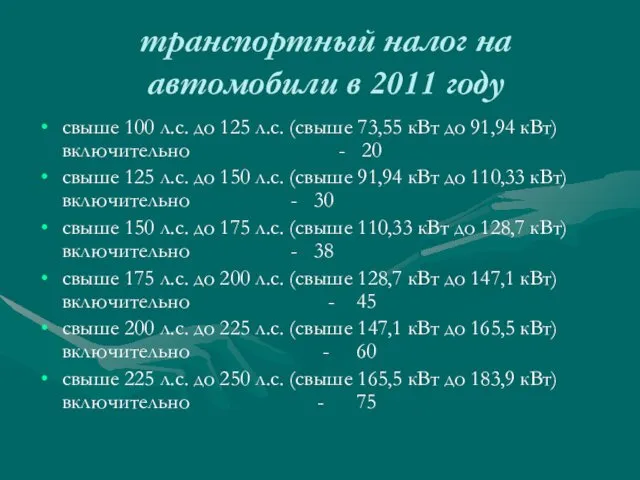

транспортный налог на автомобили в 2011 году

свыше 100 л.с. до 125

л.с. (свыше 73,55 кВт до 91,94 кВт) включительно - 20

свыше 125 л.с. до 150 л.с. (свыше 91,94 кВт до 110,33 кВт) включительно - 30

свыше 150 л.с. до 175 л.с. (свыше 110,33 кВт до 128,7 кВт) включительно - 38

свыше 175 л.с. до 200 л.с. (свыше 128,7 кВт до 147,1 кВт) включительно - 45

свыше 200 л.с. до 225 л.с. (свыше 147,1 кВт до 165,5 кВт) включительно - 60

свыше 225 л.с. до 250 л.с. (свыше 165,5 кВт до 183,9 кВт) включительно - 75

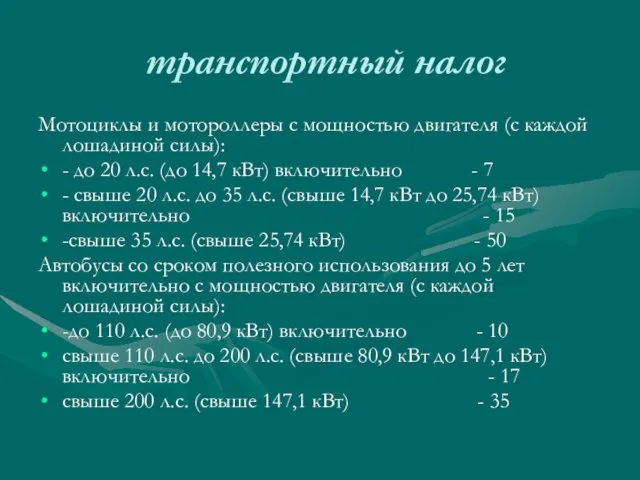

Слайд 16

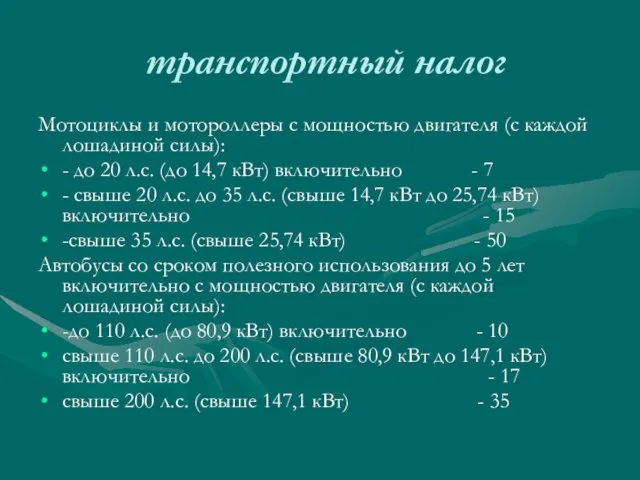

транспортный налог

Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы):

-

до 20 л.с. (до 14,7 кВт) включительно - 7

- свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно - 15

-свыше 35 л.с. (свыше 25,74 кВт) - 50

Автобусы со сроком полезного использования до 5 лет включительно с мощностью двигателя (с каждой лошадиной силы):

-до 110 л.с. (до 80,9 кВт) включительно - 10

свыше 110 л.с. до 200 л.с. (свыше 80,9 кВт до 147,1 кВт) включительно - 17

свыше 200 л.с. (свыше 147,1 кВт) - 35

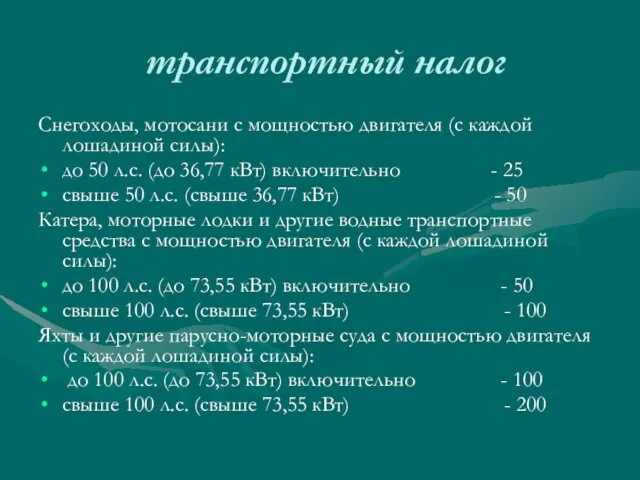

Слайд 17

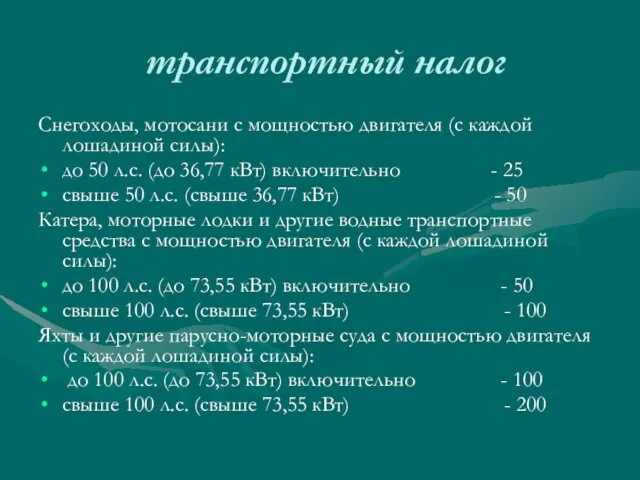

транспортный налог

Снегоходы, мотосани с мощностью двигателя (с каждой лошадиной силы):

до 50

л.с. (до 36,77 кВт) включительно - 25

свыше 50 л.с. (свыше 36,77 кВт) - 50

Катера, моторные лодки и другие водные транспортные средства с мощностью двигателя (с каждой лошадиной силы):

до 100 л.с. (до 73,55 кВт) включительно - 50

свыше 100 л.с. (свыше 73,55 кВт) - 100

Яхты и другие парусно-моторные суда с мощностью двигателя (с каждой лошадиной силы):

до 100 л.с. (до 73,55 кВт) включительно - 100

свыше 100 л.с. (свыше 73,55 кВт) - 200

Слайд 18

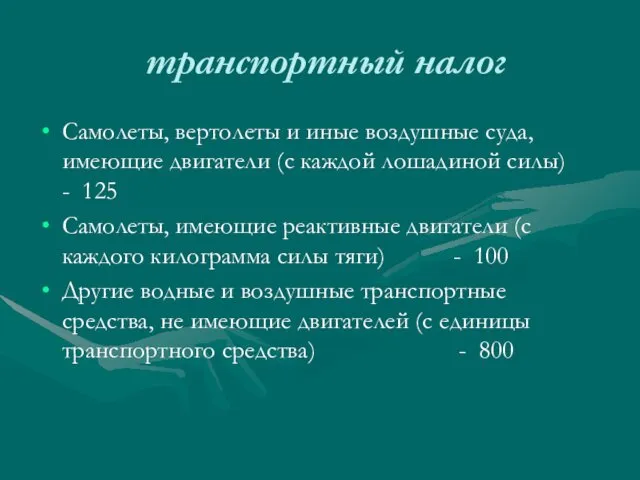

транспортный налог

Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой

лошадиной силы) - 125

Самолеты, имеющие реактивные двигатели (с каждого килограмма силы тяги) - 100

Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства) - 800

Слайд 19

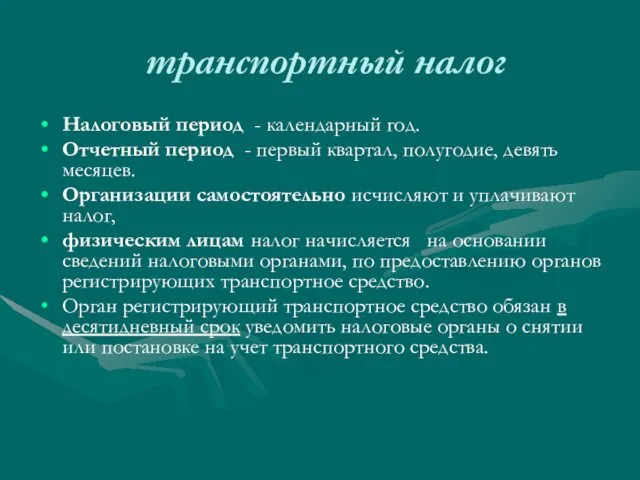

транспортный налог

Налоговый период - календарный год.

Отчетный период - первый квартал, полугодие,

девять месяцев.

Организации самостоятельно исчисляют и уплачивают налог,

физическим лицам налог начисляется на основании сведений налоговыми органами, по предоставлению органов регистрирующих транспортное средство.

Орган регистрирующий транспортное средство обязан в десятидневный срок уведомить налоговые органы о снятии или постановке на учет транспортного средства.

Организация хирургической стоматологической помощи населению

Организация хирургической стоматологической помощи населению Общие сведения о самолёте МиГ-29 и его силовой установке

Общие сведения о самолёте МиГ-29 и его силовой установке Неблагоприятные факторы, влияющие на численность животных

Неблагоприятные факторы, влияющие на численность животных Презентация Влияние толерантности и правовой культуры на нравственное воспитание дошкольников

Презентация Влияние толерантности и правовой культуры на нравственное воспитание дошкольников 20231010_prezentatsiya_k_uroku

20231010_prezentatsiya_k_uroku Дорожные знаки для пешеходов

Дорожные знаки для пешеходов Города на старых водных торговых путях

Города на старых водных торговых путях Главные праздники в различных религиях

Главные праздники в различных религиях Текстура деформации

Текстура деформации Синхронные машины. Лекция №10

Синхронные машины. Лекция №10 Сервисные комплексы

Сервисные комплексы Подборка и анализ поселков численностью 2000 человек

Подборка и анализ поселков численностью 2000 человек Семинар Талант и гениальность

Семинар Талант и гениальность Человек и Бог в православии

Человек и Бог в православии Урок логопеда для учащихся 3 класса по теме Звуки З и С

Урок логопеда для учащихся 3 класса по теме Звуки З и С Цель и задачи пропедевтики внутренних болезней. Лекция №1

Цель и задачи пропедевтики внутренних болезней. Лекция №1 Архитектурное проектирование общественных зданий. Лекция 6

Архитектурное проектирование общественных зданий. Лекция 6 Маркетинговые возможности спортивных сооружений

Маркетинговые возможности спортивных сооружений Масленица

Масленица Шаблоны презентаций - 14

Шаблоны презентаций - 14 Урок по географии Реки России

Урок по географии Реки России ЭЛОУ-АТ-6 (блок ЭЛОУ). Электродегидратор

ЭЛОУ-АТ-6 (блок ЭЛОУ). Электродегидратор Ознакомительный тест Углеводы. Моносахариды

Ознакомительный тест Углеводы. Моносахариды Общие положения о договоре

Общие положения о договоре Презентация к уроку технология 4 класс с творческими проектами детей. Тема Дизайн календаря

Презентация к уроку технология 4 класс с творческими проектами детей. Тема Дизайн календаря Основные нормы ПС

Основные нормы ПС Инженерный анализ методом конечных элементов. Работа со сборками. Задание контактов

Инженерный анализ методом конечных элементов. Работа со сборками. Задание контактов Природа человека. Цель и смысл жизни человека

Природа человека. Цель и смысл жизни человека