Содержание

- 2. Блок 7 Система рисков, связанных с ПФИ

- 3. Обычные и специфические риски ПФИ (1/11). Понятие риска Риск — экономическая категория, проявляющаяся, в том числе,

- 4. Обычные и специфические риски ПФИ (2/11). Классификация Учебный центр

- 5. Обычные и специфические риски ПФИ (3/11). Виды рисков кредитный риск страновой риск рыночный риск фондовый риск

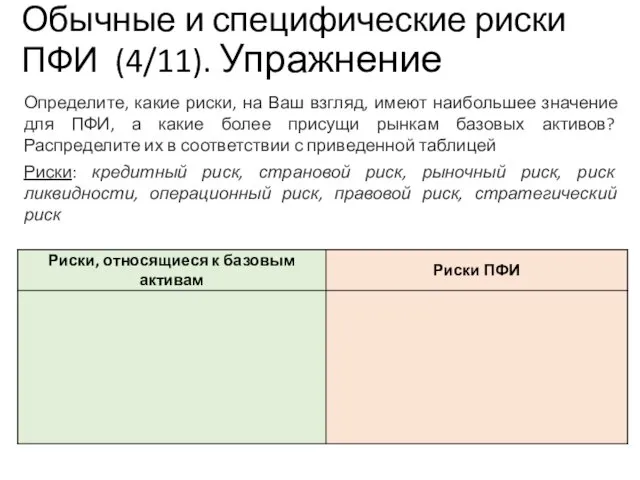

- 6. Обычные и специфические риски ПФИ (4/11). Упражнение стр. 129 Рабочей тетради Определите, какие риски, на Ваш

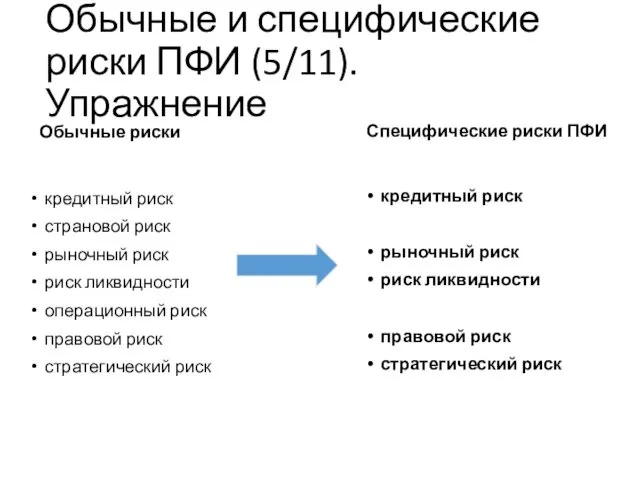

- 7. Обычные и специфические риски ПФИ (5/11). Упражнение Обычные риски кредитный риск страновой риск рыночный риск риск

- 8. Обычные и специфические риски ПФИ (6/11). Риск ликвидности Риск ликвидности – риск возникновения убытков вследствие невозможности

- 9. Обычные и специфические риски ПФИ (7/11). Кредитный риск Кредитный риск - риск возникновения у организации убытков

- 10. Кредитный риск включает в себя: Предрасчетный риск: риск убытков в связи с возможным неисполнением обязательств по

- 11. Предрасчетный риск (Pre-Settlement risk) Возникает до момента расчетов / перевода встречных активов Основные убытки связаны с

- 12. Расчетный риск (Settlement risk) Возникает, когда расчеты (обмен активами) происходят неодновременно или не на условиях предварительной

- 13. На организованном рынке ПФИ для ограничения кредитного риска взимаются такие виды обеспечения, как депозитная маржа, вариационная

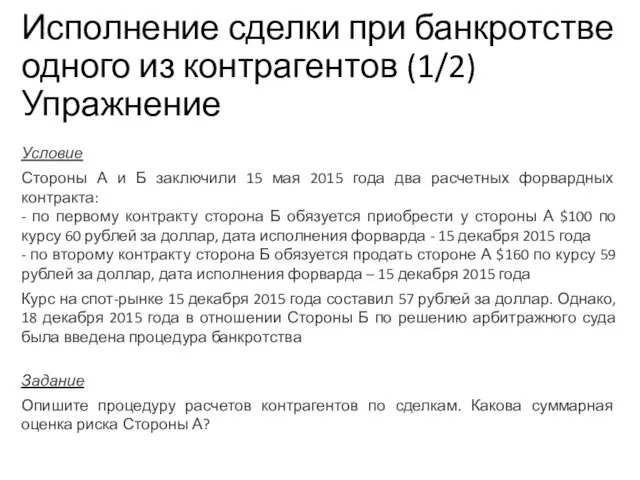

- 14. Исполнение сделки при банкротстве одного из контрагентов (1/2) Упражнение 3 Рабочей тетради Условие Стороны А и

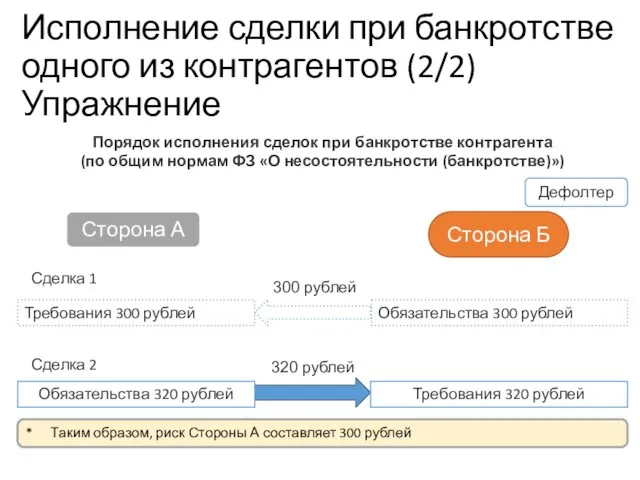

- 15. Сторона А Обязательства 320 рублей Требования 320 рублей Сторона Б Требования 300 рублей Обязательства 300 рублей

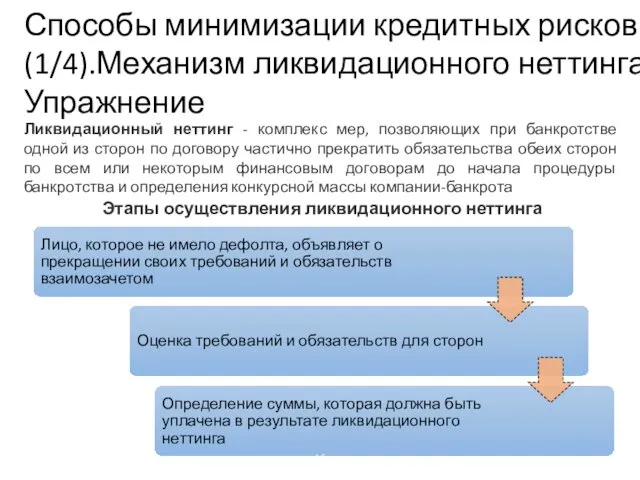

- 16. Этапы осуществления ликвидационного неттинга Ликвидационный неттинг - комплекс мер, позволяющих при банкротстве одной из сторон по

- 17. Ограничения на использование механизма ликвидационного неттинга (Закон № 127-ФЗ от 26 октября 2002 года «О несостоятельности

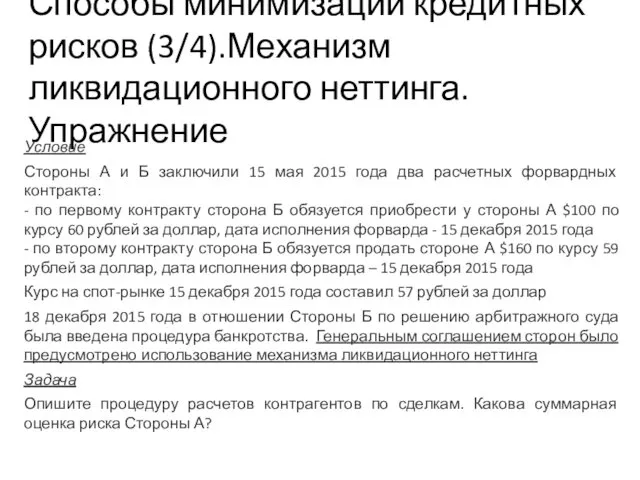

- 18. Способы минимизации кредитных рисков (3/4).Механизм ликвидационного неттинга. Упражнение стр. 136 Рабочей тетради Условие Стороны А и

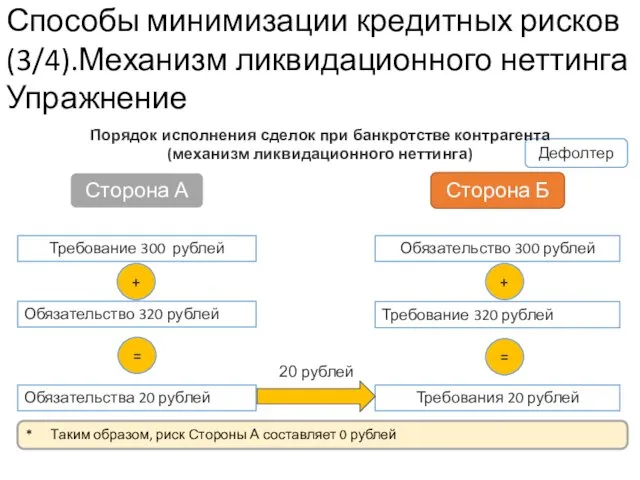

- 19. Сторона А Сторона Б Требование 300 рублей Обязательство 300 рублей Сторона Б Дефолтер Порядок исполнения сделок

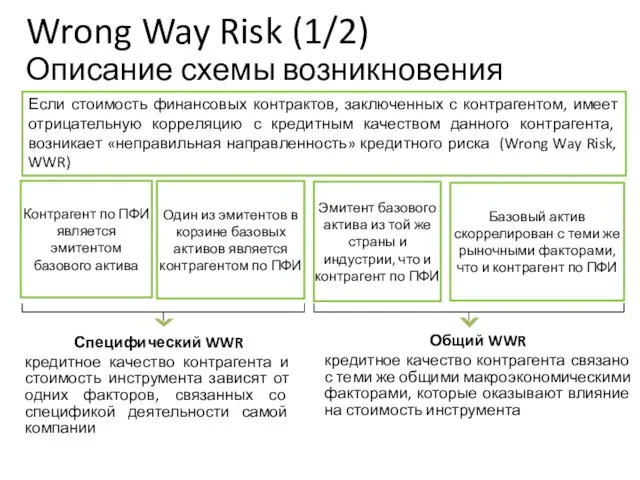

- 20. Wrong Way Risk (1/2) Описание схемы возникновения Если стоимость финансовых контрактов, заключенных с контрагентом, имеет отрицательную

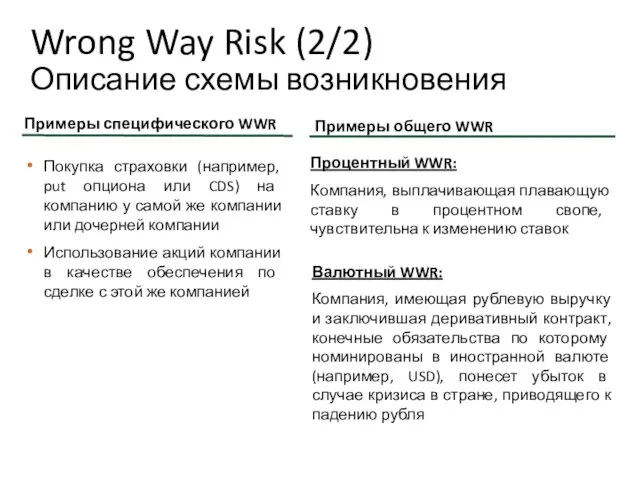

- 21. Wrong Way Risk (2/2) Описание схемы возникновения Покупка страховки (например, put опциона или CDS) на компанию

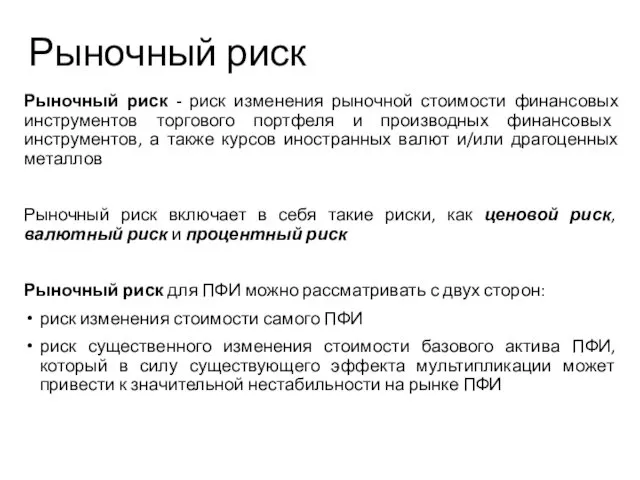

- 22. Рыночный риск Рыночный риск - риск изменения рыночной стоимости финансовых инструментов торгового портфеля и производных финансовых

- 23. Риски различных видов ПФИ Учебный центр

- 24. Риски форвардных контрактов Учебный центр

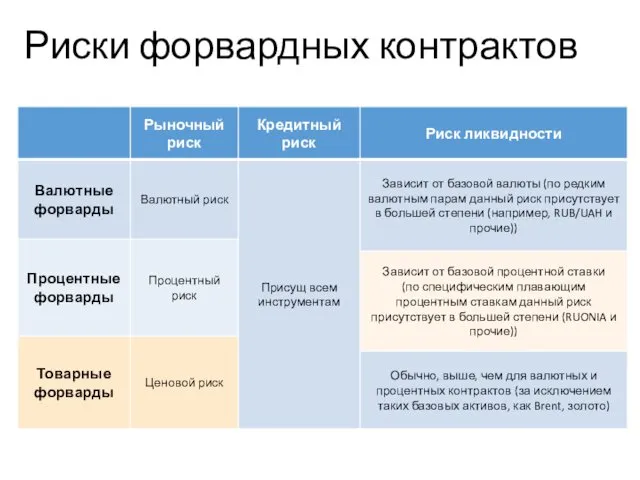

- 25. Риски опционных контрактов Учебный центр

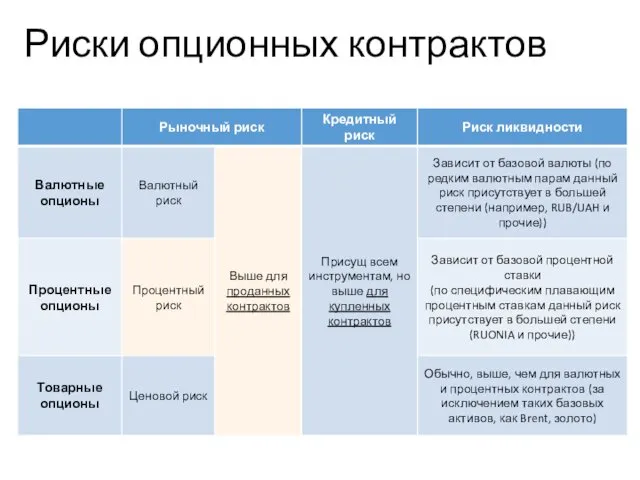

- 26. Риски своп-контрактов Учебный центр

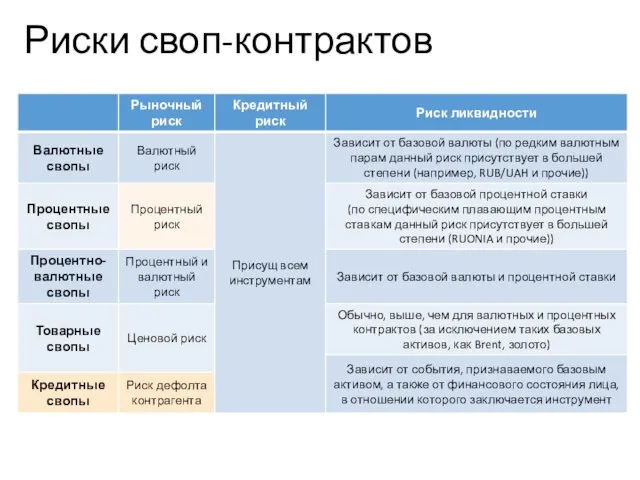

- 27. Эффект мультипликации рисков (1/5) Причины возникновения на рынке ПФИ Эффект «финансового рычага» Межрыночная мультипликация Одновременное размывание

- 28. ПФИ 100% - 100% 10% -10% Учебный центр Эффект мультипликации рисков (2/5) Финансовый рычаг

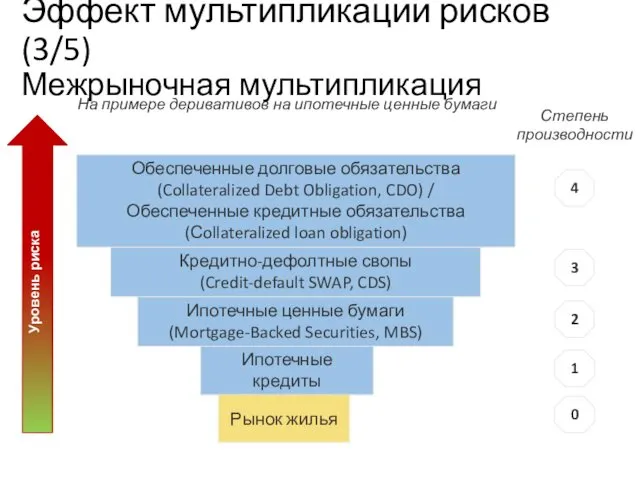

- 29. Эффект мультипликации рисков (3/5) Межрыночная мультипликация Ипотечные кредиты Ипотечные ценные бумаги (Mortgage-Backed Securities, MBS) Кредитно-дефолтные свопы

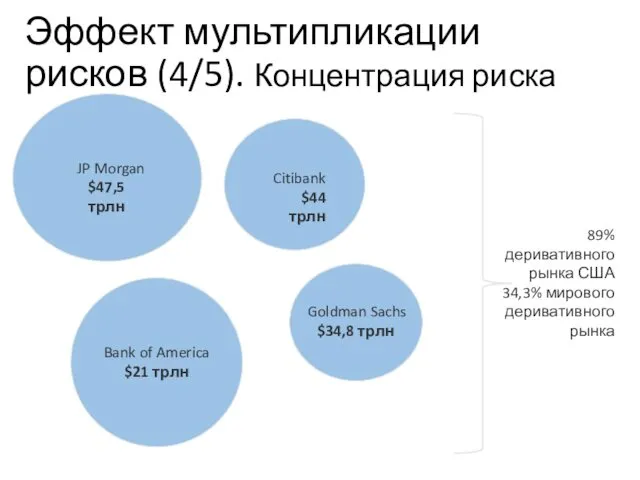

- 30. Эффект мультипликации рисков (4/5). Концентрация риска JP Morgan $47,5 трлн Bank of America $21 трлн Citibank

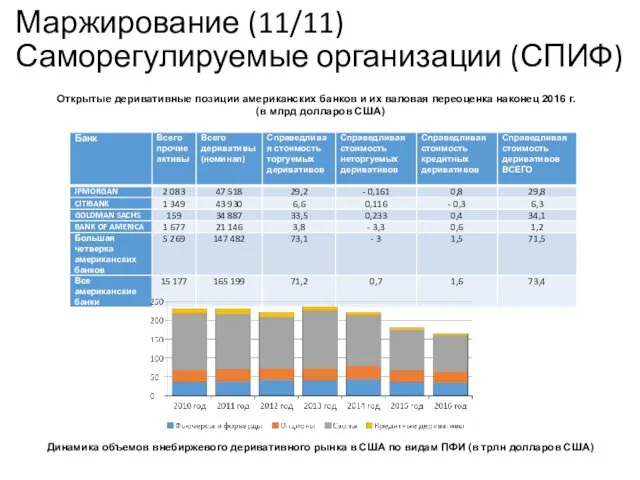

- 31. Маржирование (11/11) Саморегулируемые организации (СПИФ) Учебный центр Открытые деривативные позиции американских банков и их валовая переоценка

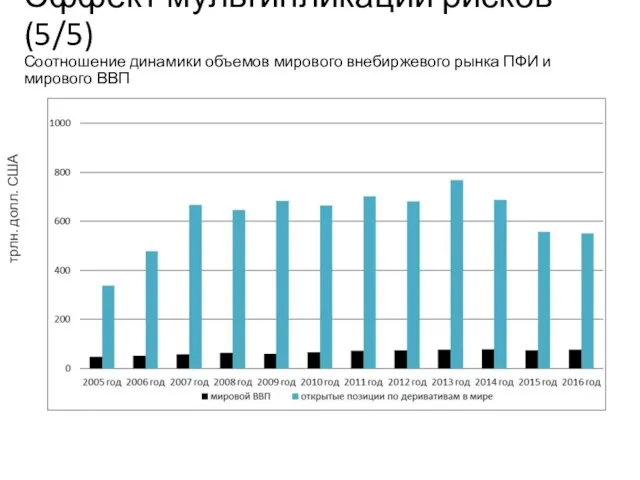

- 32. Эффект мультипликации рисков (5/5) Соотношение динамики объемов мирового внебиржевого рынка ПФИ и мирового ВВП Учебный центр

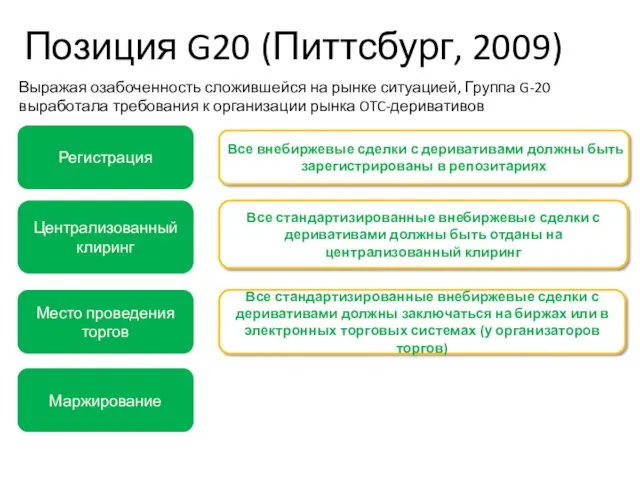

- 33. Позиция G20 (Питтсбург, 2009) Все стандартизированные внебиржевые сделки с деривативами должны быть отданы на централизованный клиринг

- 34. Группа Двадцати (G-20) Страны-члены G-20 Учебный центр

- 35. Выполнение требований G-20 (1/3) Учебный центр

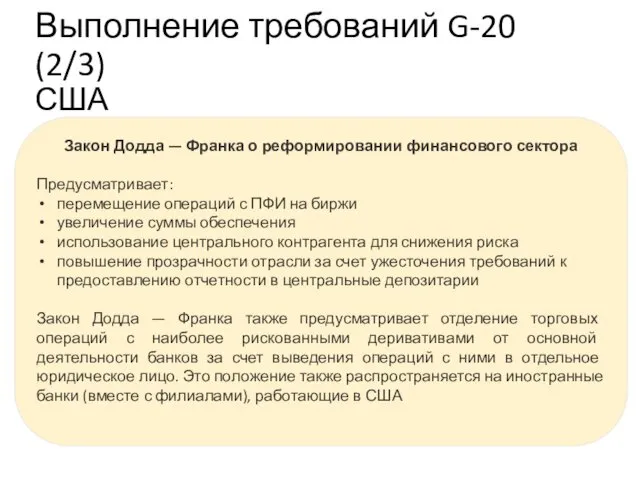

- 36. Выполнение требований G-20 (2/3) США Закон Додда — Франка о реформировании финансового сектора Предусматривает: перемещение операций

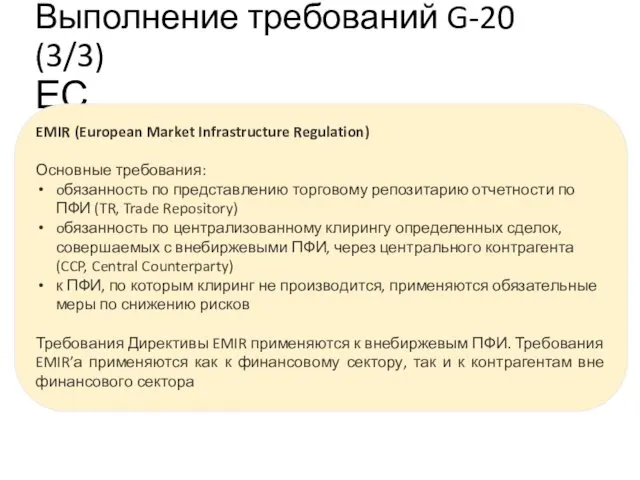

- 37. Выполнение требований G-20 (3/3) ЕС EMIR (European Market Infrastructure Regulation) Основные требования: oбязанность по представлению торговому

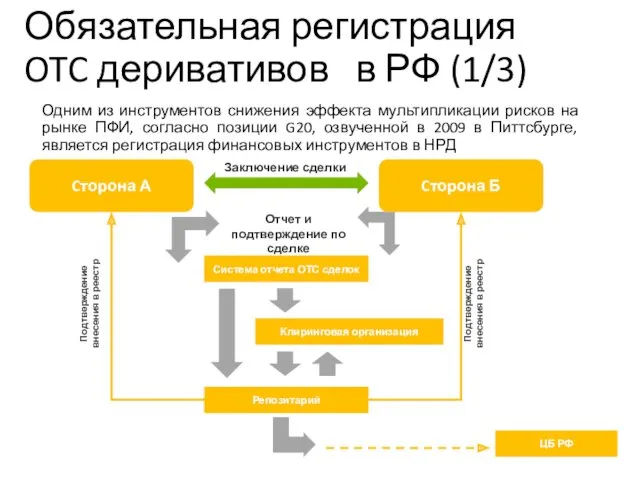

- 38. Обязательная регистрация OTC деривативов в РФ (1/3) Одним из инструментов снижения эффекта мультипликации рисков на рынке

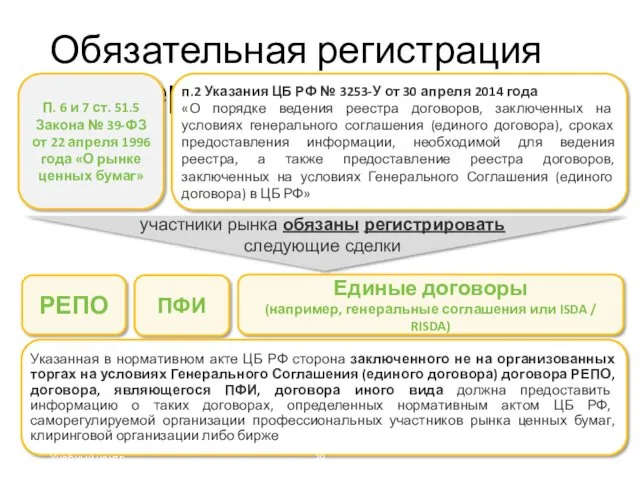

- 39. Обязательная регистрация OTC деривативов в РФ (2/3) Учебный центр

- 40. Обязательная регистрация OTC деривативов в РФ (3/3) 05.02.2013 Учебный центр 01.10.2013 05.11.2013 01.10.2015 Обязательная регистрация сделок

- 41. Заключение внебиржевых ПФИ с участием центрального контрагента OTC клиринг на Московской бирже Инициатива G20 (Питтсбург, 2009)

- 42. Заключение внебиржевых ПФИ с участием центрального контрагента Торги Организатор торгов Клиринг Клиринговая организация +Центральный контрагент Расчеты

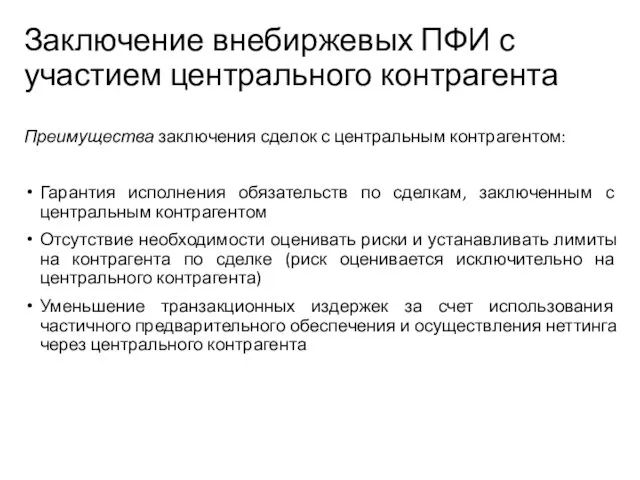

- 43. Заключение внебиржевых ПФИ с участием центрального контрагента Преимущества заключения сделок с центральным контрагентом: Гарантия исполнения обязательств

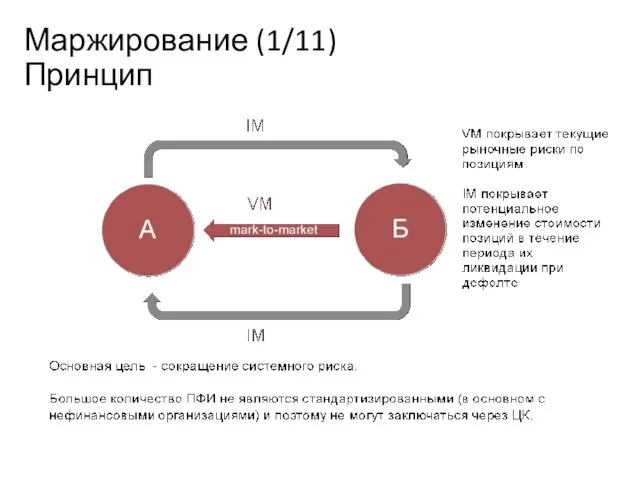

- 44. Маржирование (1/11) Принцип Учебный центр

- 45. Маржирование (2/11) Имплементация маржирования в мире Учебный центр

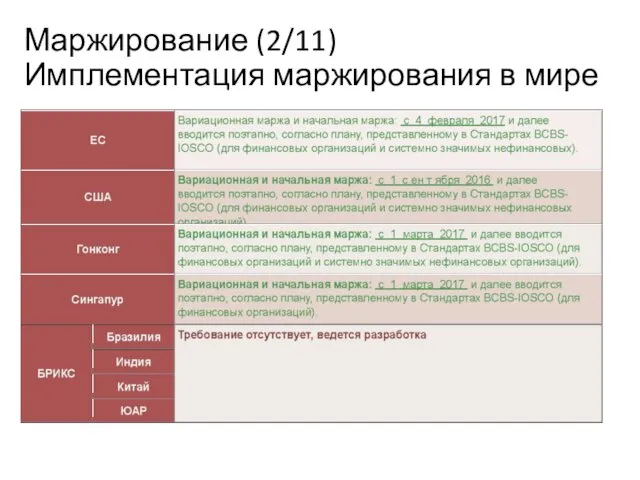

- 46. Маржирование (3/11) Предложение Банка России Учебный центр

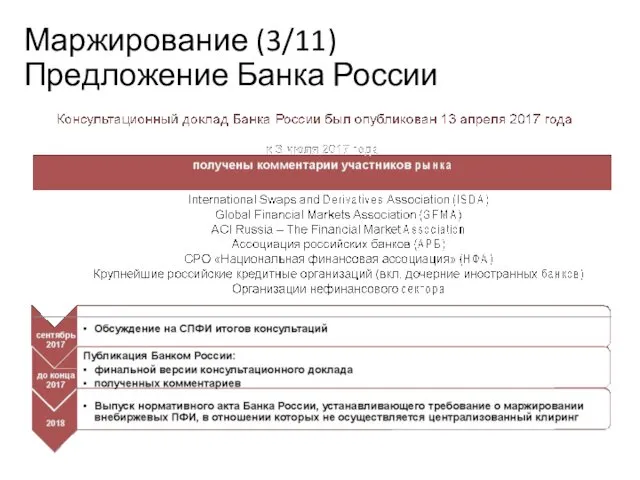

- 47. Маржирование (4/11) Маржируемые инструменты Учебный центр

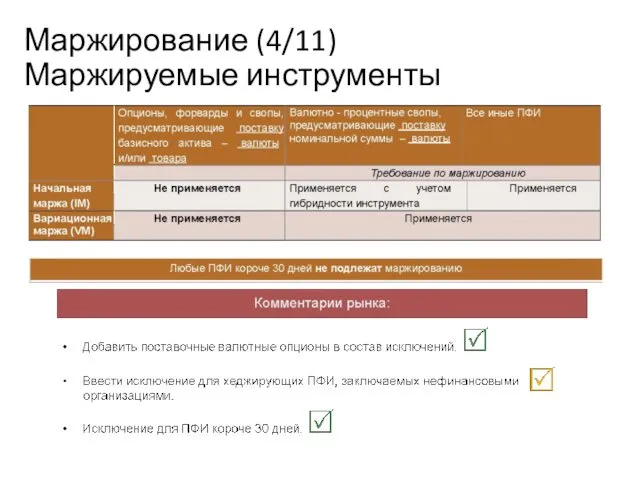

- 48. Маржирование (5/11) Субъекты маржирования Учебный центр

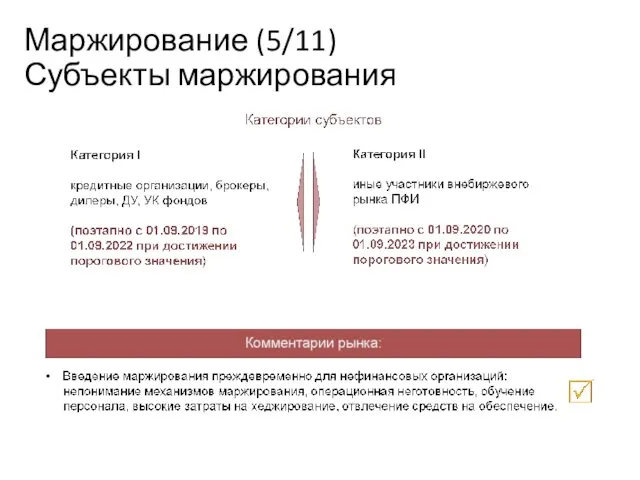

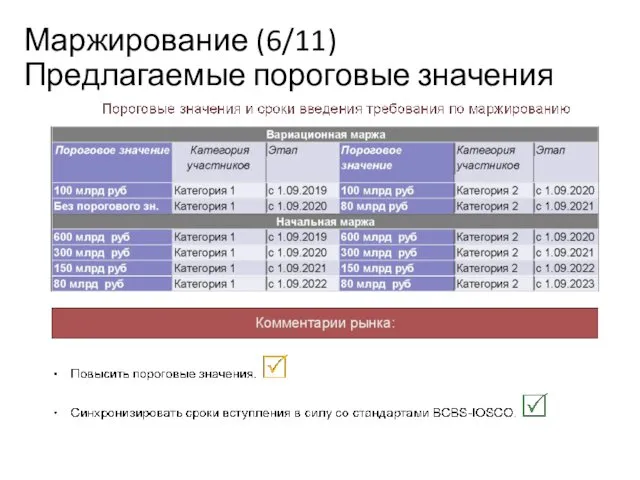

- 49. Маржирование (6/11) Предлагаемые пороговые значения Учебный центр

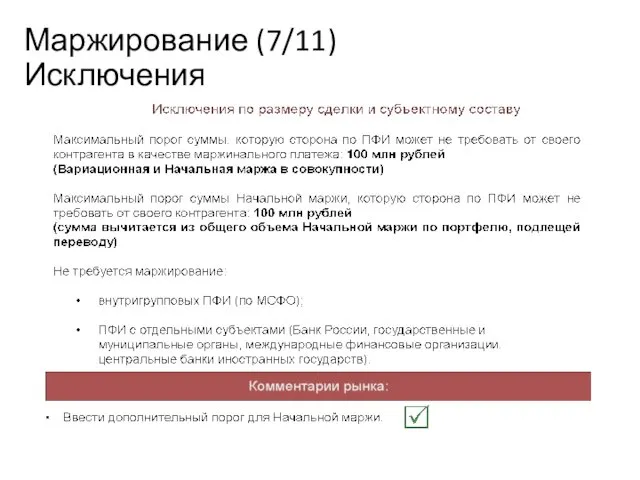

- 50. Маржирование (7/11) Исключения Учебный центр

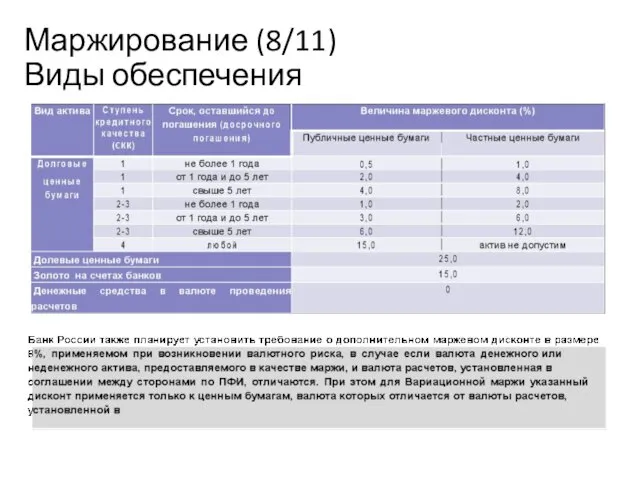

- 51. Маржирование (8/11) Виды обеспечения Учебный центр

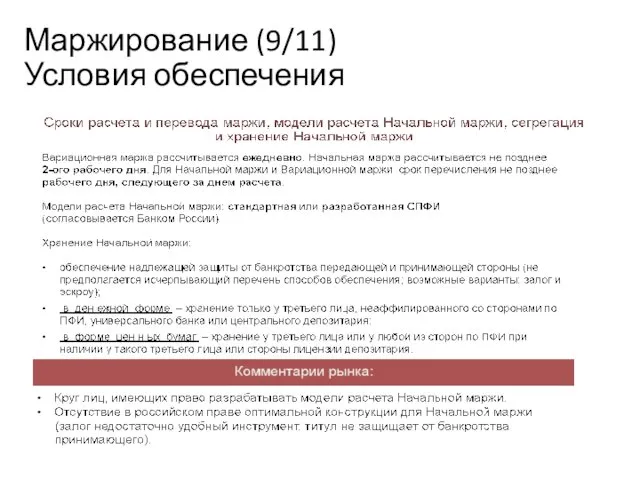

- 52. Маржирование (9/11) Условия обеспечения Учебный центр

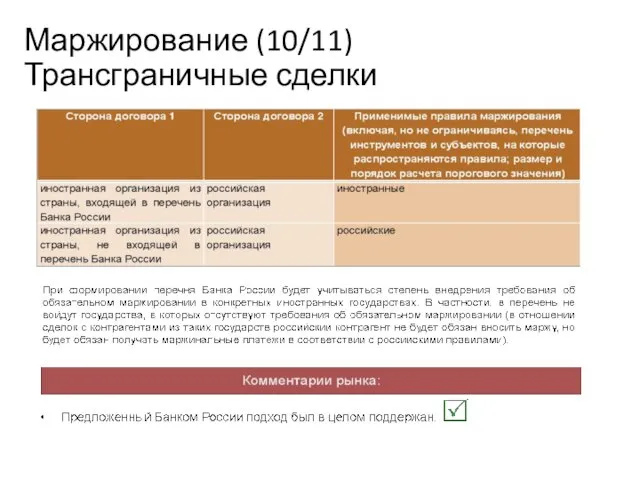

- 53. Маржирование (10/11) Трансграничные сделки Учебный центр

- 54. Маржирование (11/11) Саморегулируемые организации (СПИФ) Учебный центр

- 56. Скачать презентацию

Project Kick-Off. Tube Bender Upgrade

Project Kick-Off. Tube Bender Upgrade Конструкции и технологии устройства фундаментов и подземных сооружений

Конструкции и технологии устройства фундаментов и подземных сооружений Архитектура современных компьютеров

Архитектура современных компьютеров Презентация Иксанов

Презентация Иксанов Волейбол. Совершенствование техники передач, нападающего удара и подачи

Волейбол. Совершенствование техники передач, нападающего удара и подачи Фразеология русского языка

Фразеология русского языка Процесс автоматизации

Процесс автоматизации проект Павел Трофимович Морозов

проект Павел Трофимович Морозов Методы нахождения информации о свойствах продукции. Лекция 6

Методы нахождения информации о свойствах продукции. Лекция 6 Путешествие в сказку

Путешествие в сказку Функция y=sin x, ее свойства и график

Функция y=sin x, ее свойства и график отчет об исследовательской работе учащихся по краеведению.

отчет об исследовательской работе учащихся по краеведению. Совершенства (атрибуты) Бога

Совершенства (атрибуты) Бога Анализ ассортимента, оценка качества и основы экспертизы копченых-колбас на примере торговой организации города Севастополя

Анализ ассортимента, оценка качества и основы экспертизы копченых-колбас на примере торговой организации города Севастополя Конденсаторы. Электроемкость

Конденсаторы. Электроемкость Механическое оборудование для пищевой промышленности

Механическое оборудование для пищевой промышленности Oracle. Управление активами. Проектный подход

Oracle. Управление активами. Проектный подход Культиваторы. Назначение и классификация культиваторов

Культиваторы. Назначение и классификация культиваторов часть

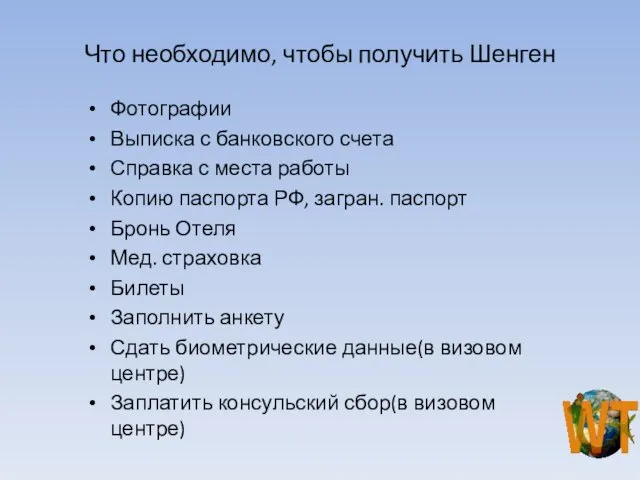

часть Что необходимо, чтобы получить Шенген

Что необходимо, чтобы получить Шенген Леся Українка. Сторінки життя і творчості

Леся Українка. Сторінки життя і творчості Можно ли верить своим глазам? Оптические иллюзии

Можно ли верить своим глазам? Оптические иллюзии Православный храм

Православный храм Классификация химических реакций

Классификация химических реакций Основные положения экономики землеустройства. (Тема 4)

Основные положения экономики землеустройства. (Тема 4) презентация Самая классная классная

презентация Самая классная классная Хранилища для мясо-молочной продукции

Хранилища для мясо-молочной продукции Использование игровых технологий при обучение в дошкольном возрасте правилам дорожного движения.

Использование игровых технологий при обучение в дошкольном возрасте правилам дорожного движения.