Содержание

- 3. объект обложения база (основа) начисления ставки порядок исчисления порядок и сроки уплаты льготы и основания для

- 4. Статья II ГАТТ. Перечень уступок. 2. Ничто в настоящей статье не препятствует любой договаривающейся стороне налагать

- 5. Статья III ГАТТ ВТО. Национальный режим внутреннего налогообложения и регулирования 1. Договаривающиеся стороны признают, что внутренние

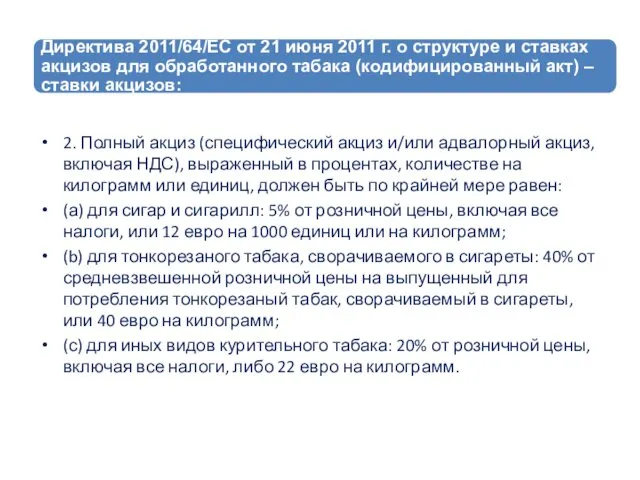

- 15. 2. Полный акциз (специфический акциз и/или адвалорный акциз, включая НДС), выраженный в процентах, количестве на килограмм

- 20. Система НДС достигает высокой степени простоты и объективности, когда налог взимается наиболее возможным общим способом и

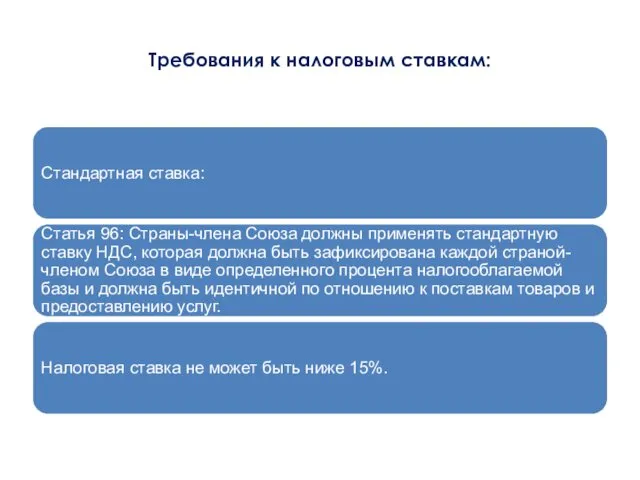

- 24. Требования к налоговым ставкам:

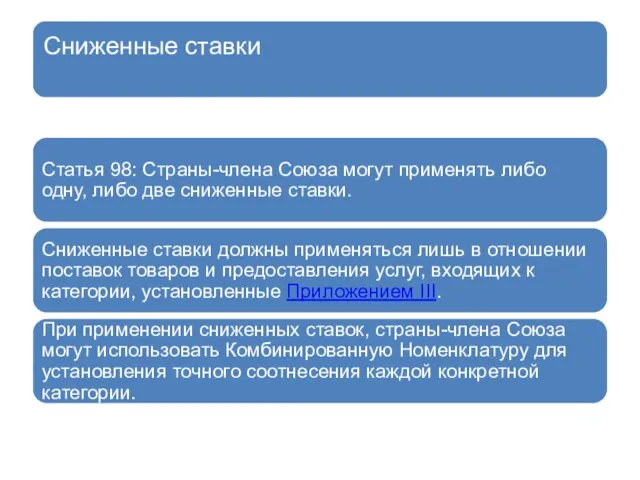

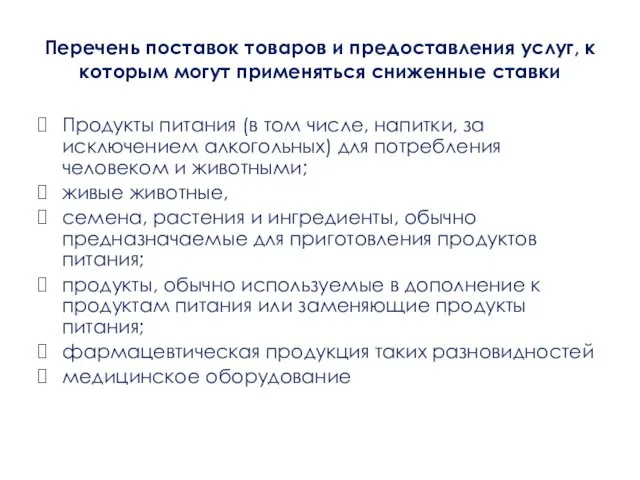

- 27. Перечень поставок товаров и предоставления услуг, к которым могут применяться сниженные ставки Продукты питания (в том

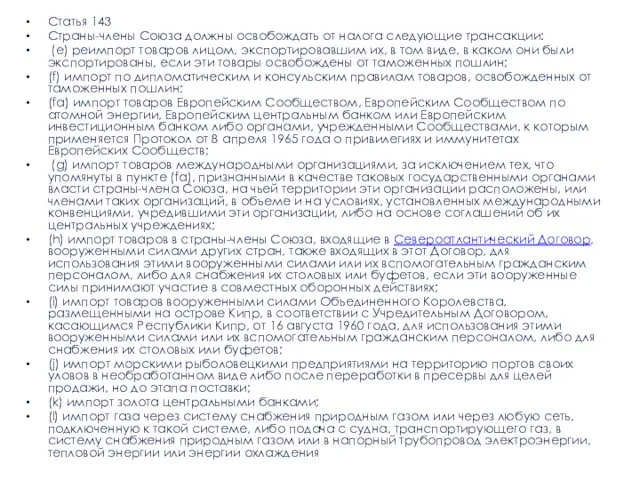

- 28. Статья 143 Страны-члены Союза должны освобождать от налога следующие трансакции: (e) реимпорт товаров лицом, экспортировавшим их,

- 29. *Официальный сайт Европейской комиссии: https://europa.eu/youreurope/business/taxation/vat/charging-deducting-vat/index_en.htm

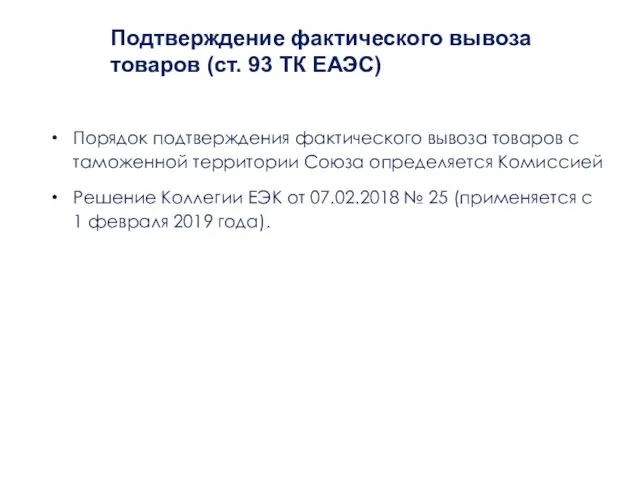

- 34. Подтверждение фактического вывоза товаров (ст. 93 ТК ЕАЭС) Порядок подтверждения фактического вывоза товаров с таможенной территории

- 35. Подтверждение фактического вывоза товаров (ст. 93 ТК ЕАЭС) Порядок (решение № 25) предполагает обмен электронными сообщениями

- 36. Подтверждение фактического вывоза товаров – действующее законодательство В настоящее время продолжает действовать решение Комиссии Таможенного союза

- 37. Подтверждение фактического вывоза товаров – действующее законодательство Сайте ФТС России: Перечень таможенных постов и структурных подразделений

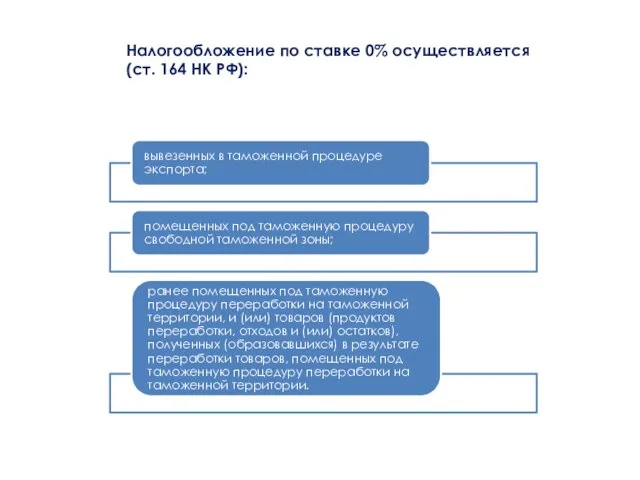

- 38. Налогообложение по ставке 0% осуществляется (ст. 164 НК РФ):

- 39. Налогообложение НДС по налоговой ставке 0% при экспорте При реализации товаров, вывезенных по таможенной процедуре экспорта,

- 40. Налогообложение НДС по налоговой ставке 0% при экспорте Вместо копий документов на бумажном носителе налогоплательщик вправе

- 41. Срок подтверждения ставки НДС 0% Документы, подтверждающие обоснованность применения нулевой ставки НДС представляются в срок, не

- 42. НДС, относящийся к экспорту несырьевых товаров, принимается к вычету в общем порядке (при соблюдении условий, перечисленных

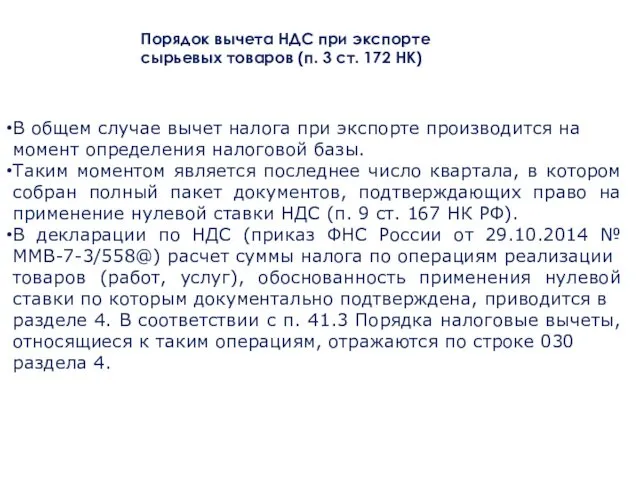

- 43. В общем случае вычет налога при экспорте производится на момент определения налоговой базы. Таким моментом является

- 44. Налогообложение при экспорте сырьевых и несырьевых товаров (схема) Возмещение осуществляется по общим правилам - товары приняты

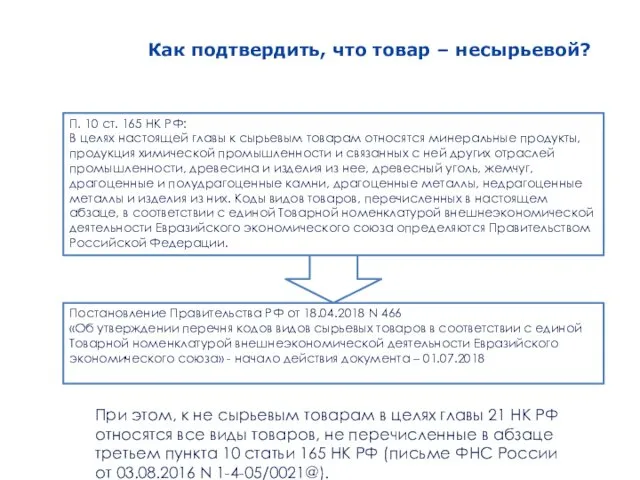

- 45. Как подтвердить, что товар – несырьевой? П. 10 ст. 165 НК РФ: В целях настоящей главы

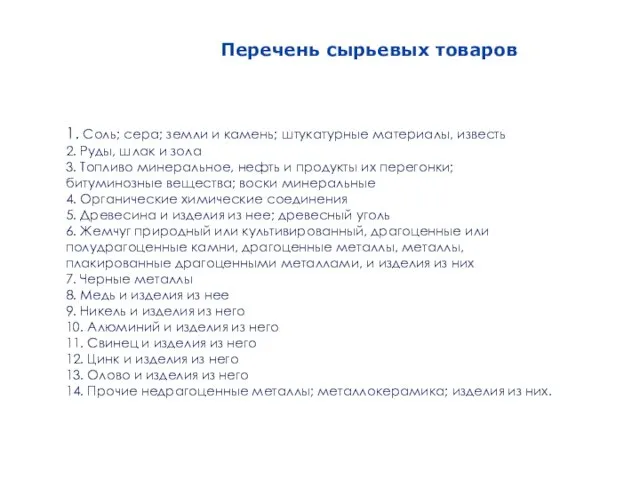

- 46. Перечень сырьевых товаров 1. Соль; сера; земли и камень; штукатурные материалы, известь 2. Руды, шлак и

- 48. Скачать презентацию

Модернизация технической базы и ремонтных мастерских сельскохозяйственных предприятий и других агропромышленных структур

Модернизация технической базы и ремонтных мастерских сельскохозяйственных предприятий и других агропромышленных структур Русь в середине XI - начале XII века

Русь в середине XI - начале XII века Путешествие в страну вежливоти и доброты

Путешествие в страну вежливоти и доброты Технология проведения мастер-класса.

Технология проведения мастер-класса. Аттестационная работа

Аттестационная работа Технические средства телекоммуникационных технологий

Технические средства телекоммуникационных технологий Типы и этапы урока в специальном (коррекционном) классе VIII вида

Типы и этапы урока в специальном (коррекционном) классе VIII вида Физиократия. Экономическая таблица. Основные выводы

Физиократия. Экономическая таблица. Основные выводы КПД тепловых двигателей

КПД тепловых двигателей Опасные природные явления Сахалинской области

Опасные природные явления Сахалинской области 20230816_1-6_klass_-_kopiya

20230816_1-6_klass_-_kopiya Санитарные требования к проведению уборки. Выбор моющих средств

Санитарные требования к проведению уборки. Выбор моющих средств Молекулярная биология. Курс лекций

Молекулярная биология. Курс лекций Александрийский маяк

Александрийский маяк 3. PLANET

3. PLANET Презентация по рабочей профессииОператор электронного набора иверстки

Презентация по рабочей профессииОператор электронного набора иверстки Перевёрнутый треугольник (женский тип фигуры)

Перевёрнутый треугольник (женский тип фигуры) Християнство. Історичні передумови виникнення

Християнство. Історичні передумови виникнення Бджільництво

Бджільництво Leadership

Leadership Мясорубка МИМ-300

Мясорубка МИМ-300 Политическое поведение. Классификация политического поведения

Политическое поведение. Классификация политического поведения Четырехугольники. Решение задач

Четырехугольники. Решение задач Презентация к Дню Победы. Диск

Презентация к Дню Победы. Диск Мы с мамой дома не скучали, по Стрельниковой мы дышали

Мы с мамой дома не скучали, по Стрельниковой мы дышали Основные функции контроля и оценивания учебных достижений

Основные функции контроля и оценивания учебных достижений Свойства параллельных прямых

Свойства параллельных прямых Публичный отчет МБДОУ - детский сад комбинированного вида Лесовичок

Публичный отчет МБДОУ - детский сад комбинированного вида Лесовичок