Содержание

- 2. Макропруденциальное и микропруденциальное регулирование банковского сектора и его инструментарий Банковский надзор на макро- и микро- уровне

- 3. Виды банковского регулирования

- 4. Виды пруденциального регулирования

- 6. Макропруденциальная политика – комплекс превентивных мер, направленных на минимизацию риска системного финансового кризиса, т.е. риска возникновения

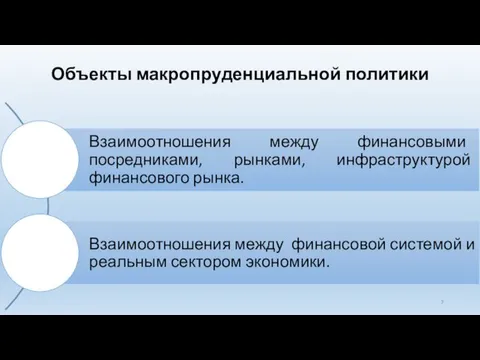

- 7. Объекты макропруденциальной политики

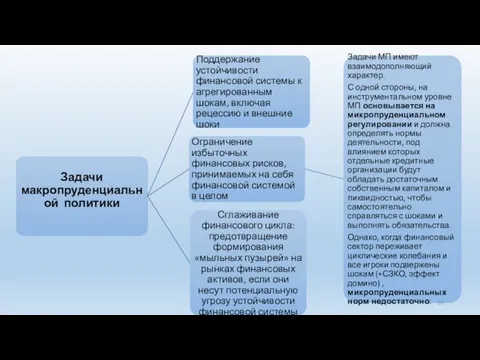

- 8. Макропруденциальное и микропруденциальное регулирование банковского сектора и его инструментарий Макропруден-циальная политика Занимает промежуточное место между ДКП

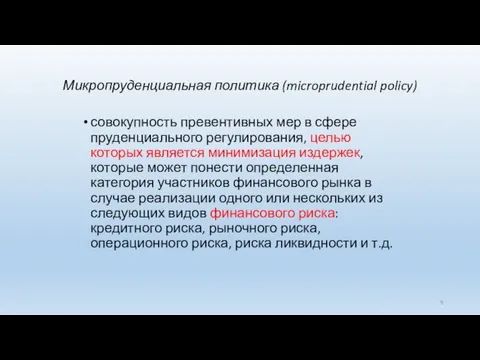

- 9. Микропруденциальная политика (microprudential policy) совокупность превентивных мер в сфере пруденциального регулирования, целью которых является минимизация издержек,

- 11. Важно: Макропруденциальная политика основывается на микропруденциальном регулировании. С точки зрения инструментария она использует те же пруденциальные

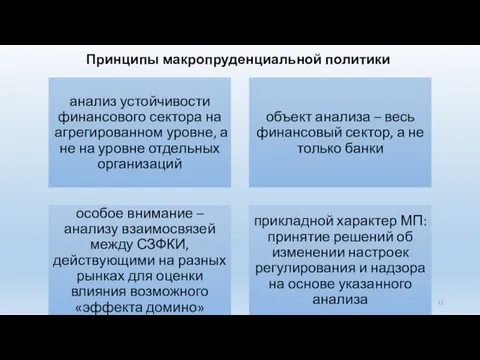

- 12. Принципы макропруденциальной политики

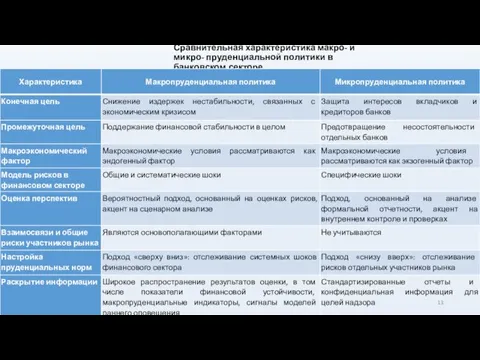

- 13. Сравнительная характеристика макро- и микро- пруденциальной политики в банковском секторе

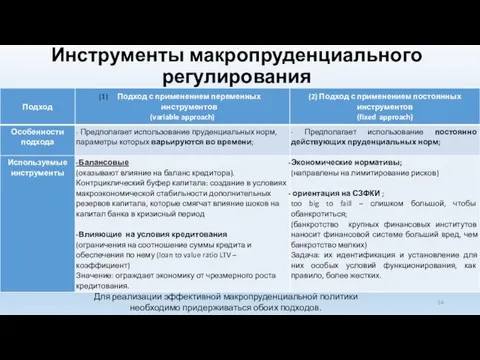

- 14. Инструменты макропруденциального регулирования Для реализации эффективной макропруденциальной политики необходимо придерживаться обоих подходов.

- 15. Предполагает более высокие стандарты для институтов, рынков и инструментов, которые признаются системно-значимыми. В случае финансовой нестабильности

- 16. Банковский надзор на микро- и макро- уровне

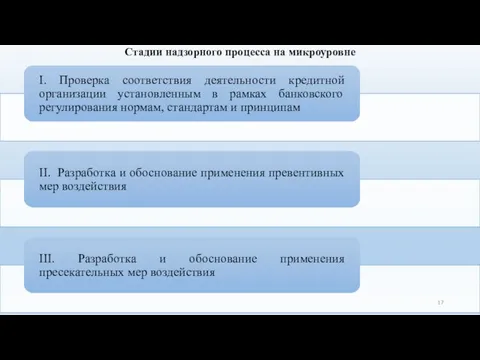

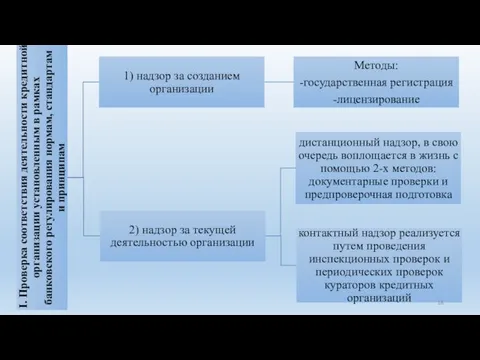

- 17. Стадии надзорного процесса на микроуровне

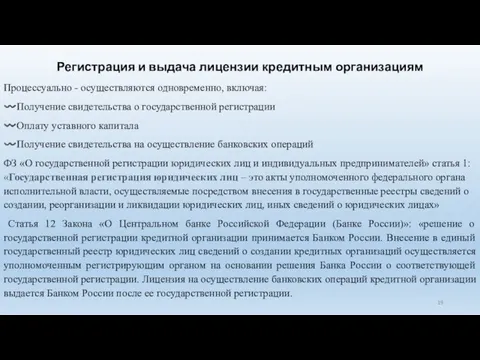

- 19. Регистрация и выдача лицензии кредитным организациям Процессуально - осуществляются одновременно, включая: 〰️Получение свидетельства о государственной регистрации

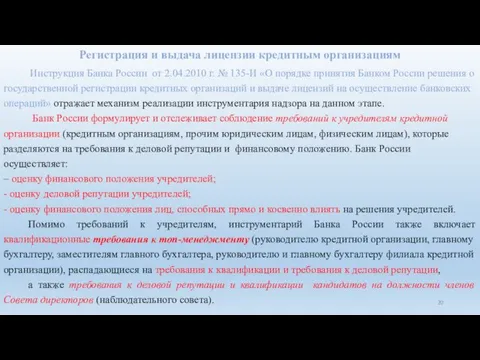

- 20. Регистрация и выдача лицензии кредитным организациям Инструкция Банка России от 2.04.2010 г. № 135-И «О порядке

- 21. Регистрация и выдача лицензии кредитным организациям Для комплексной оценки обеспечения прозрачности структуры учредителей и их групп,

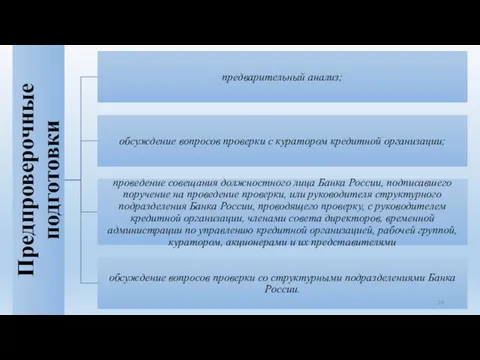

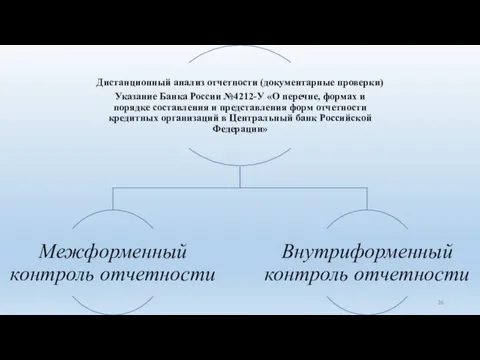

- 23. Предпроверочная подготовка Предпроверочная подготовка как метод дистанционного банковского надзора призвана способствовать повышению качества и результативности инспекционной

- 25. Предварительный анализ Важнейший инструмент проведения предпроверочной подготовки – предварительный анализ: - анализ информации о кредитной организации,

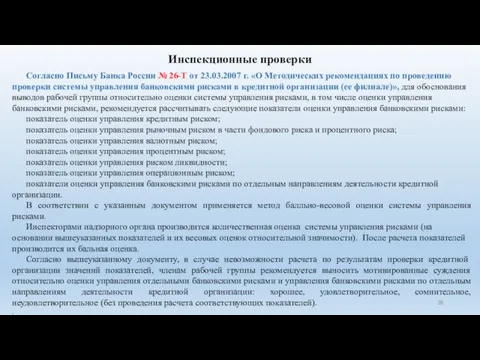

- 28. Инспекционные проверки Согласно Письму Банка России № 26-Т от 23.03.2007 г. «О Методических рекомендациях по проведению

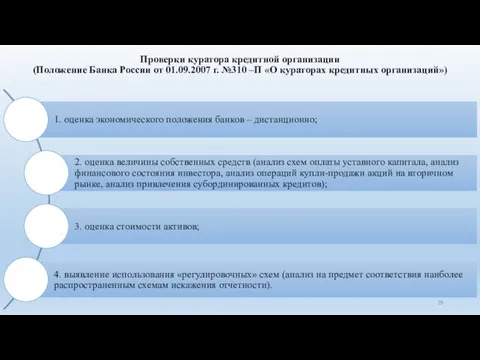

- 29. Проверки куратора кредитной организации (Положение Банка России от 01.09.2007 г. №310 –П «О кураторах кредитных организаций»)

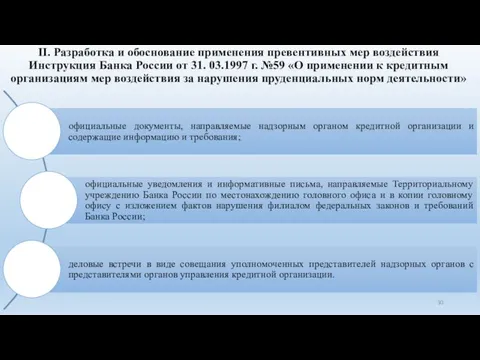

- 30. II. Разработка и обоснование применения превентивных мер воздействия Инструкция Банка России от 31. 03.1997 г. №59

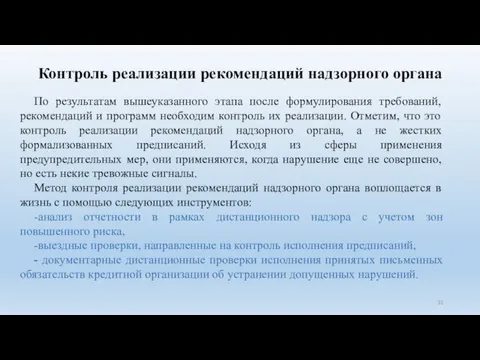

- 31. Контроль реализации рекомендаций надзорного органа По результатам вышеуказанного этапа после формулирования требований, рекомендаций и программ необходим

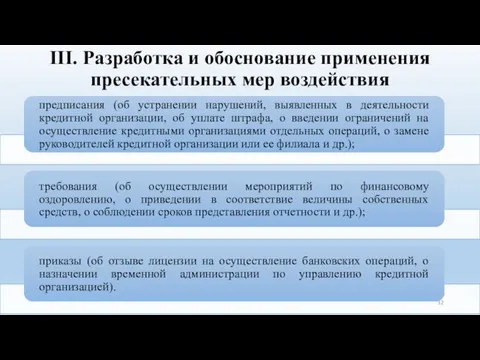

- 32. III. Разработка и обоснование применения пресекательных мер воздействия

- 33. Институт мотивированного суждения Расширение сферы его применения связано с реализацией принципов МСФО (Международных стандартов финансовой отчетности),

- 34. Институт мотивированного суждения Потребность в институте мотивированного суждения возникла не сегодня, когда в банковскую сферу стремительно

- 35. Институт мотивированного суждения Сегодня мотивированное суждение применяется регулятором в следующих сферах: при признании связанности лиц, входящих

- 36. Институт мотивированного суждения Ряд регуляторов, подтвердивших свою репутацию лучших примеров практики регулирования и надзора, в национальных

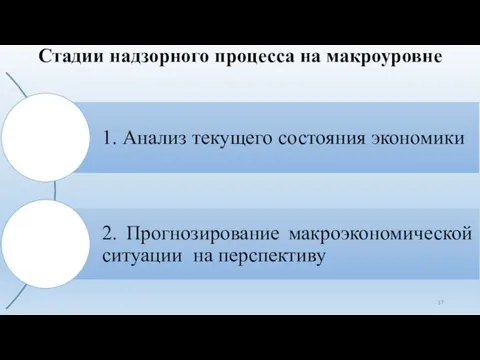

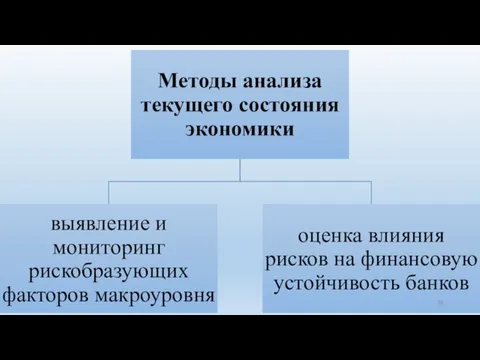

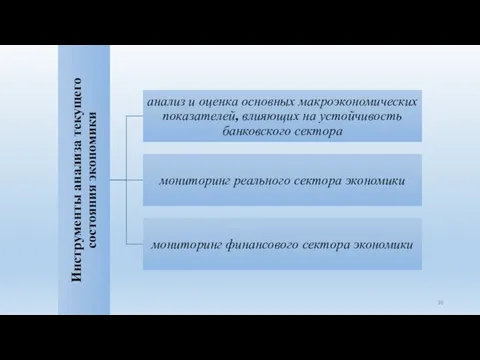

- 37. Стадии надзорного процесса на макроуровне

- 40. Анализ и оценка основных макроэкономических показателей, влияющих на устойчивость банковского сектора К таким показателям по методологии

- 41. Мониторинг реального сектора экономики В соответствии с пунктом 18 статьи 4 Федерального закона «О Центральном банке

- 42. Мониторинг финансового сектора К показателям данного мониторинга по методологии Европейского центрального банка относят: показатели динамики доходов,

- 43. Мониторинг финансового сектора Так в Отчете о развитии банковского сектора и банковского надзора отмечается, что «Банком

- 44. Мониторинг финансового сектора В ряде случаев (в частности, в рамках миссии FSAP) оценка финансовой устойчивости российского

- 45. Инструменты прогнозирования макроэкономической ситуации на перспективу

- 47. Скачать презентацию

Объем пирамиды

Объем пирамиды Экодвор – раздельный сбор отходов

Экодвор – раздельный сбор отходов Физиологические роды. Ведение родов

Физиологические роды. Ведение родов Культура общения

Культура общения Как устроен организм человека

Как устроен организм человека ВОИН о ВОЙНЕ работа посвящается Героям Отечества

ВОИН о ВОЙНЕ работа посвящается Героям Отечества Спирты. Карбоновые кислоты. Жиры. Белки

Спирты. Карбоновые кислоты. Жиры. Белки Ремонт, обслуживание лазерных принтеров

Ремонт, обслуживание лазерных принтеров 0171+

0171+ Особенности организации рептилий как первых первичноназемных позвоночных. Классификация рептилий

Особенности организации рептилий как первых первичноназемных позвоночных. Классификация рептилий Перпендикуляр и наклонная. Угол между прямой и плоскостью

Перпендикуляр и наклонная. Угол между прямой и плоскостью Напряженно-деформированное состояние оболочечных конструкций, выполненных из материалов с усложненными механическими свойствами

Напряженно-деформированное состояние оболочечных конструкций, выполненных из материалов с усложненными механическими свойствами Гликоген. Структура. Физические и химические свойства

Гликоген. Структура. Физические и химические свойства Медикэр және Медикейд бағдарламалары

Медикэр және Медикейд бағдарламалары Кремний

Кремний презентация Детское творческое объединение как среда социализации детей

презентация Детское творческое объединение как среда социализации детей Космологический аргумент

Космологический аргумент Мәйданнарны үлчәү берәмлекләре

Мәйданнарны үлчәү берәмлекләре Ночная лирика и природа в поэзии Федора Ивановича Тютчева

Ночная лирика и природа в поэзии Федора Ивановича Тютчева Модернизация участка кузовного ремонта, на предприятии ООО ПКФ УралТехноСтрой

Модернизация участка кузовного ремонта, на предприятии ООО ПКФ УралТехноСтрой Лиза Алерт - добровольческий отряд, занимающийся поиском пропавших людей

Лиза Алерт - добровольческий отряд, занимающийся поиском пропавших людей Изучение территории России

Изучение территории России Презентация к родительскому собранию Как научить ребёнка учиться

Презентация к родительскому собранию Как научить ребёнка учиться Объединенное королевство Великобритании и Северной Ирландии

Объединенное королевство Великобритании и Северной Ирландии Обособленные обстоятельства

Обособленные обстоятельства Использование мяча на этапе автоматизации звуков.

Использование мяча на этапе автоматизации звуков. Усилительные устройства. Классификация усилителей. Лекция 10

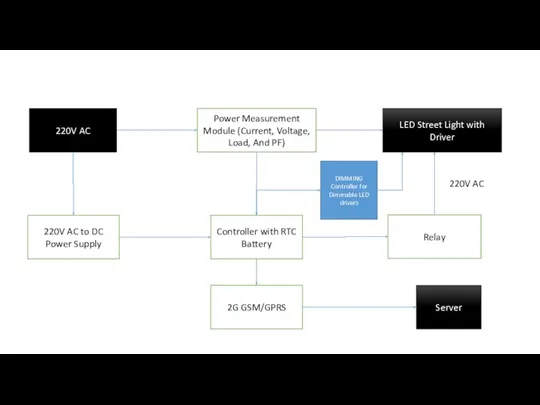

Усилительные устройства. Классификация усилителей. Лекция 10 Requirements. 220V AC Power Measurement Module (Current, Voltage, Load, And PF)

Requirements. 220V AC Power Measurement Module (Current, Voltage, Load, And PF)