Содержание

- 2. Основы налогообложения

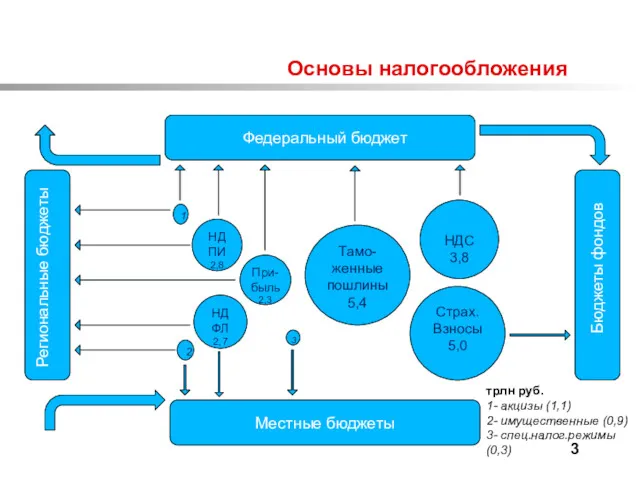

- 3. Основы налогообложения Региональные бюджеты Федеральный бюджет Бюджеты фондов Местные бюджеты При-быль 2,3 НДС 3,8 Тамо-женные пошлины

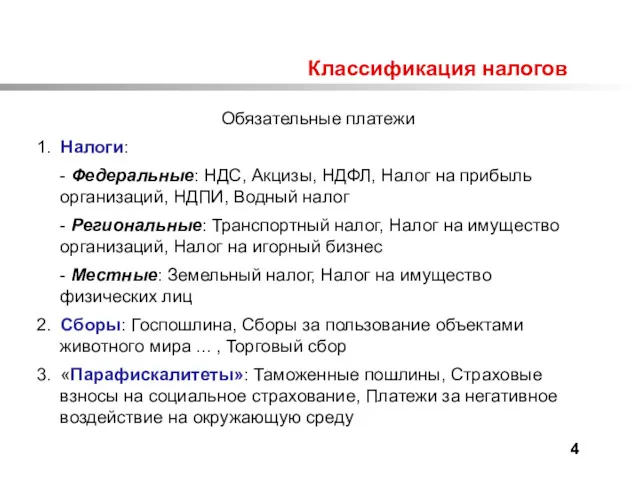

- 4. Классификация налогов Обязательные платежи 1. Налоги: - Федеральные: НДС, Акцизы, НДФЛ, Налог на прибыль организаций, НДПИ,

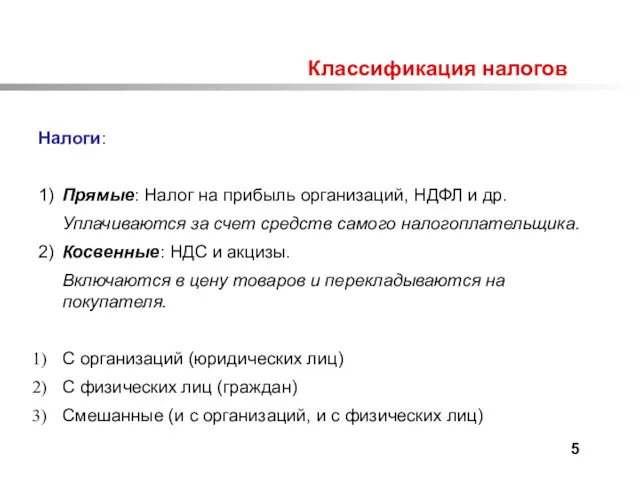

- 5. Классификация налогов Налоги: 1) Прямые: Налог на прибыль организаций, НДФЛ и др. Уплачиваются за счет средств

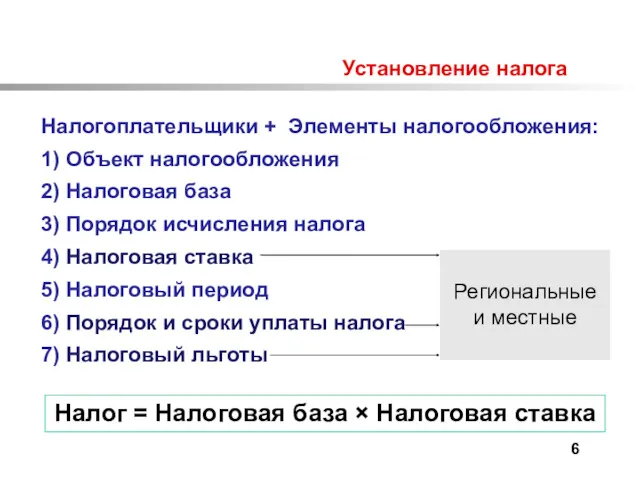

- 6. Установление налога Налогоплательщики + Элементы налогообложения: 1) Объект налогообложения 2) Налоговая база 3) Порядок исчисления налога

- 7. Страховые взносы Страховые взносы в - Пенсионный фонд Российской Федерации на обязательное пенсионное страхование, - Фонд

- 8. Страховые взносы

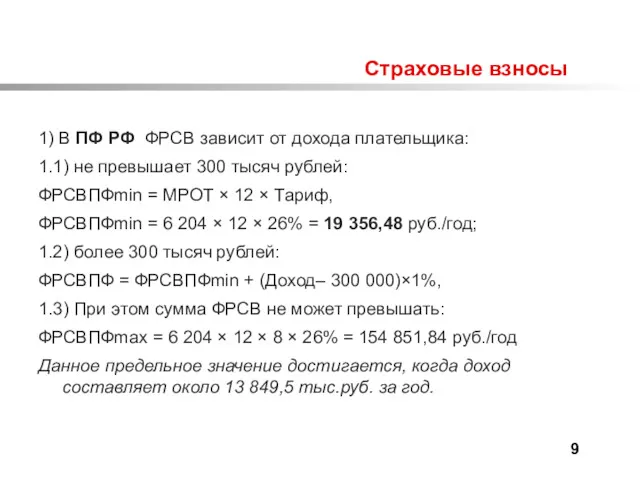

- 9. Страховые взносы 1) В ПФ РФ ФРСВ зависит от дохода плательщика: 1.1) не превышает 300 тысяч

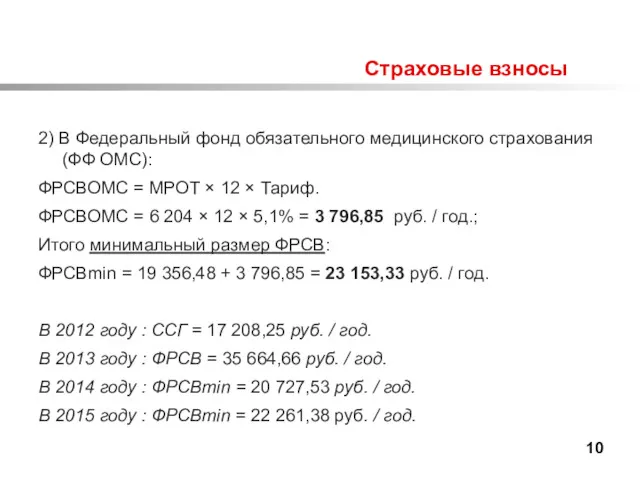

- 10. Страховые взносы 2) В Федеральный фонд обязательного медицинского страхования (ФФ ОМС): ФРСВОМС = МРОТ × 12

- 11. Страховые взносы Страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний

- 12. Специальные налоговые режимы

- 13. Специальные налоговые режимы Налоги, НЕ уплачиваемые при применении специальных налоговых режимов *Кроме торговых центров (комплексов) общей

- 14. Единый сельскохозяйственный налог Налогоплательщики – организации и ИП, производящие сельскохозяйственную продукцию, осуществляющие ее первичную и последующую

- 15. Упрощенная система налогообложения Налогоплательщики – организации и ИП. НЕ могут применять УСН: 1. «Крупные» налогоплательщики, в

- 16. Упрощенная система налогообложения Объект налогообложения на выбор налогоплательщика: 1. Доходы (Д). Основная Ставка налога – 6%.

- 17. Упрощенная система налогообложения 2. Доходы, уменьшенные на величину расходов (Р). Ставка устанавливается законами субъектов РФ в

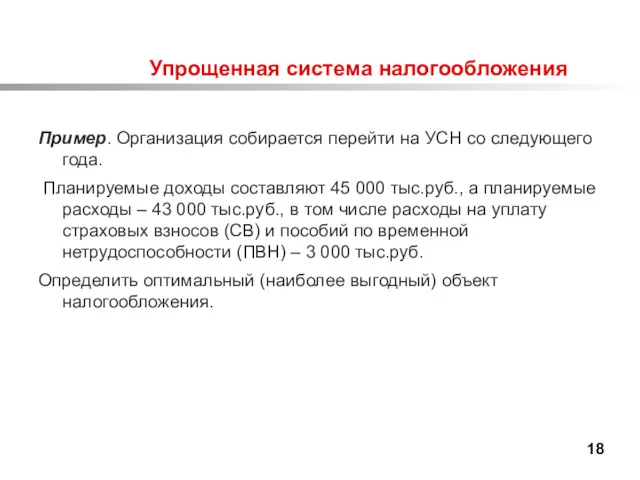

- 18. Упрощенная система налогообложения Пример. Организация собирается перейти на УСН со следующего года. Планируемые доходы составляют 45

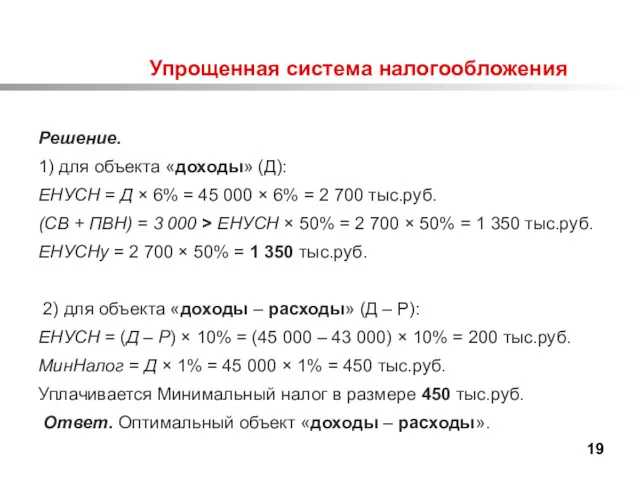

- 19. Упрощенная система налогообложения Решение. 1) для объекта «доходы» (Д): ЕНУСН = Д × 6% = 45

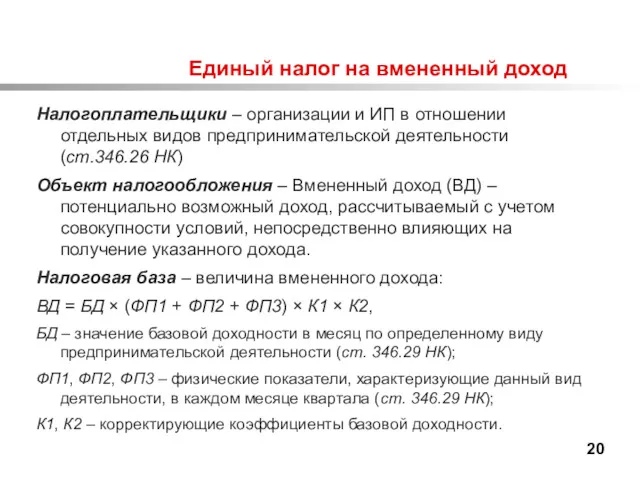

- 20. Единый налог на вмененный доход Налогоплательщики – организации и ИП в отношении отдельных видов предпринимательской деятельности

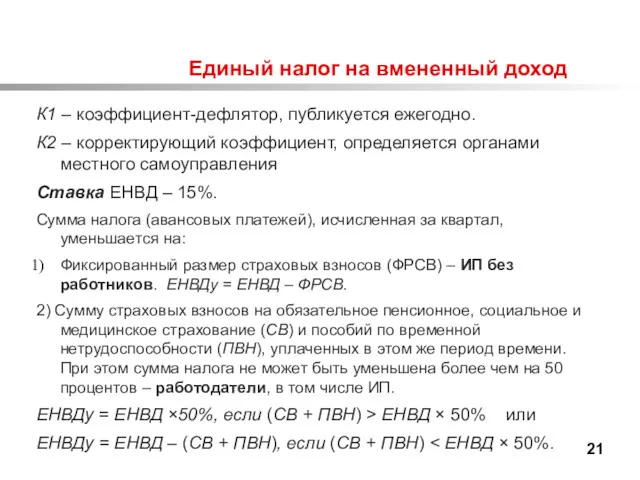

- 21. Единый налог на вмененный доход К1 – коэффициент-дефлятор, публикуется ежегодно. К2 – корректирующий коэффициент, определяется органами

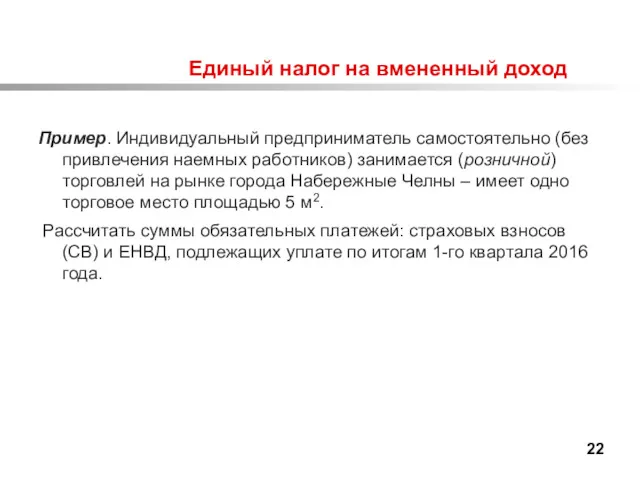

- 22. Единый налог на вмененный доход Пример. Индивидуальный предприниматель самостоятельно (без привлечения наемных работников) занимается (розничной) торговлей

- 23. Единый налог на вмененный доход Решение. Фиксированный размер СВ: ФРСВmin = 23 153,33 / 4 =

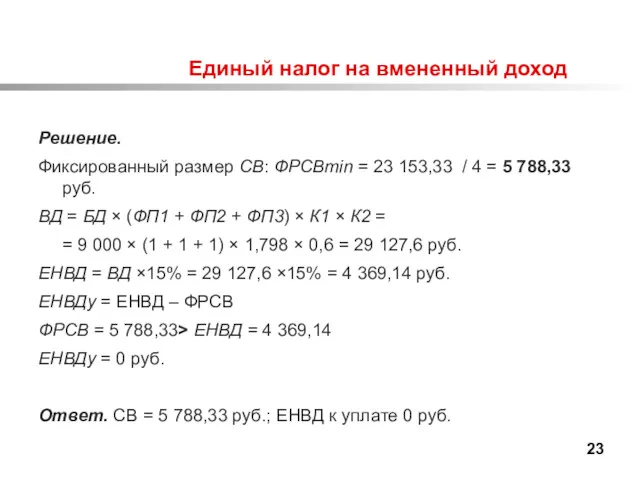

- 24. Патентная система налогообложения Налогоплательщики – ИП в отношении отдельных видов предпринимательской деятельности (ст.346.43 НК). НЕ могут

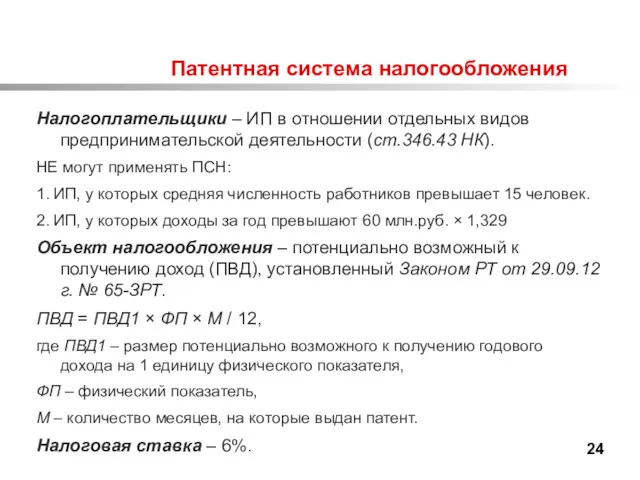

- 25. Патентная система налогообложения Пример. Индивидуальный предприниматель самостоятельно (без привлечения наемных работников) занимается (розничной) торговлей на рынке

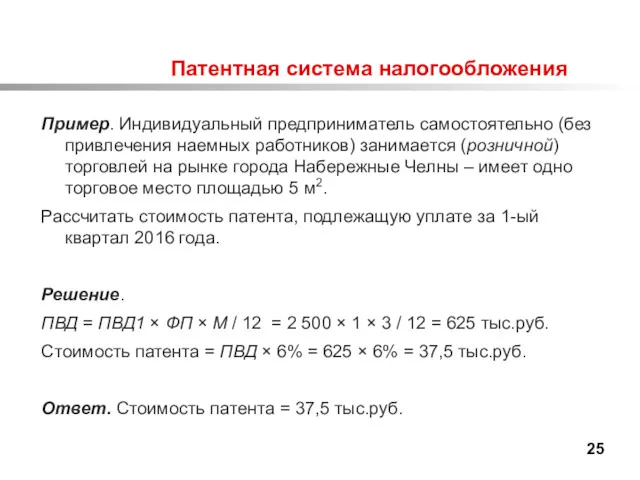

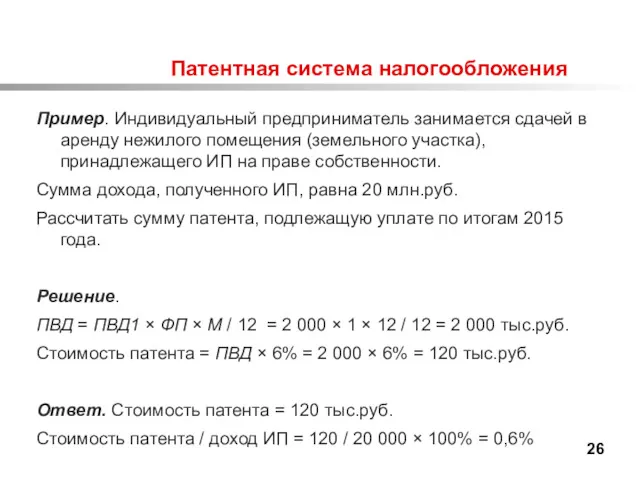

- 26. Патентная система налогообложения Пример. Индивидуальный предприниматель занимается сдачей в аренду нежилого помещения (земельного участка), принадлежащего ИП

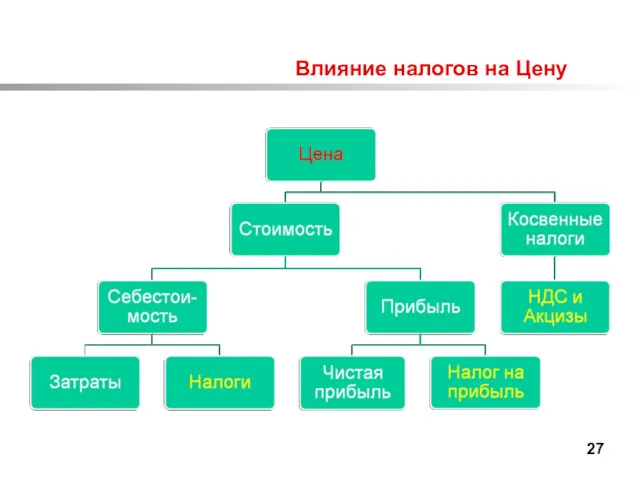

- 27. Влияние налогов на Цену

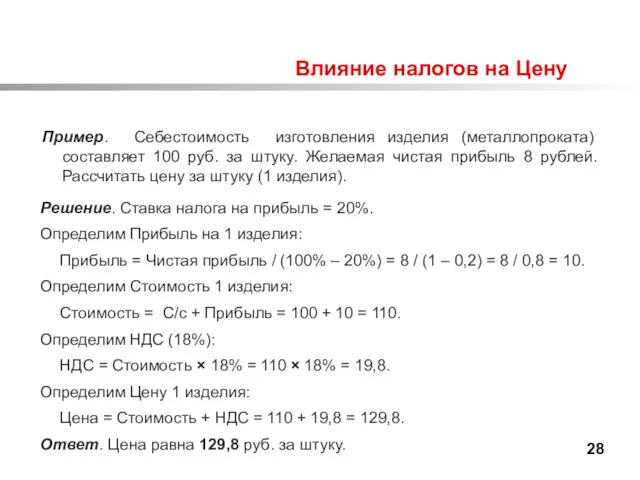

- 28. Влияние налогов на Цену Пример. Себестоимость изготовления изделия (металлопроката) составляет 100 руб. за штуку. Желаемая чистая

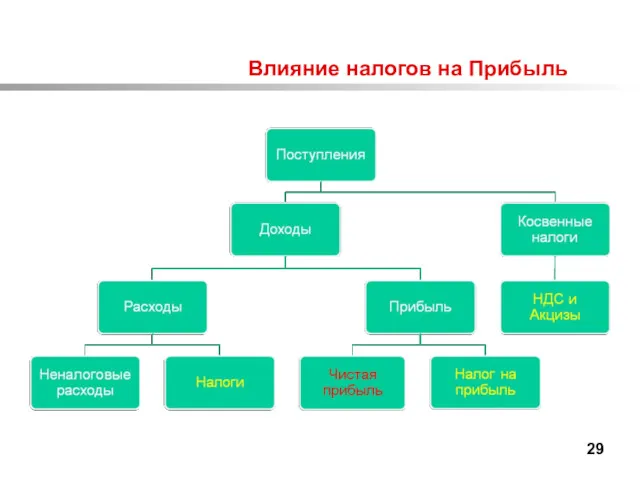

- 29. Влияние налогов на Прибыль

- 31. Скачать презентацию

Экспертиза заявок на объекты промышленной собственности

Экспертиза заявок на объекты промышленной собственности Преступления против конституционных прав и свобод человека и гражданина

Преступления против конституционных прав и свобод человека и гражданина Понятие, правовое значение и классификация принципов земельного права

Понятие, правовое значение и классификация принципов земельного права Виды трудовых договоров при трудоустройстве

Виды трудовых договоров при трудоустройстве Избирательное право. Избирательные системы и их виды

Избирательное право. Избирательные системы и их виды Меры процессуального принуждения (Раздел IV УПК РФ)

Меры процессуального принуждения (Раздел IV УПК РФ) Основные принципы и цели внутреннего контроля в целях противодействия легализации доходов, полученных преступным путем

Основные принципы и цели внутреннего контроля в целях противодействия легализации доходов, полученных преступным путем Информационные технологии для сравнительного анализа изменений в уголовно-исполнительном кодексе РФ

Информационные технологии для сравнительного анализа изменений в уголовно-исполнительном кодексе РФ Институт гражданства. Понятие, основные критерии и значение

Институт гражданства. Понятие, основные критерии и значение Юридическое интернет-маркетинговое агентство Вестимо

Юридическое интернет-маркетинговое агентство Вестимо Прокуратура РФ (лекция 14)

Прокуратура РФ (лекция 14) Кәсіпкерлікті лицензиялау тәртібі

Кәсіпкерлікті лицензиялау тәртібі Правоотношения и правонарушения

Правоотношения и правонарушения Перевозки пассажиров в дальнем следовании пассажирскими поездами

Перевозки пассажиров в дальнем следовании пассажирскими поездами Я выбираю жизнь! Проблема наркомании как глобальная угроза здоровью населения

Я выбираю жизнь! Проблема наркомании как глобальная угроза здоровью населения Суд как участник уголовного судопроизводства

Суд как участник уголовного судопроизводства Стаж, его виды и юридическое значение

Стаж, его виды и юридическое значение Новое в законодательстве о закупках. Обзор результатов проверок 2018 года: разъяснения ФАС России

Новое в законодательстве о закупках. Обзор результатов проверок 2018 года: разъяснения ФАС России Public leadership and public administration

Public leadership and public administration Презентация Тема 11. ПО

Презентация Тема 11. ПО Гражданское право в системе правовых отраслей

Гражданское право в системе правовых отраслей Уголовная ответственность и наказание

Уголовная ответственность и наказание Объекты недвижимости: общие сведения, признаки и свойства объектов недвижимости

Объекты недвижимости: общие сведения, признаки и свойства объектов недвижимости Профессия полицейский

Профессия полицейский Международный день толерантности: мои друзья – представители разных культур

Международный день толерантности: мои друзья – представители разных культур Методика экспертизы холодного оружия

Методика экспертизы холодного оружия Работа железнодорожных билетных касс и багажного отделения

Работа железнодорожных билетных касс и багажного отделения Объекты авторского права

Объекты авторского права