Содержание

- 2. Перестрахование - система экономических страховых отношений между страховыми организациями (страховщиками) по поводу заключенных со страхователями договоров

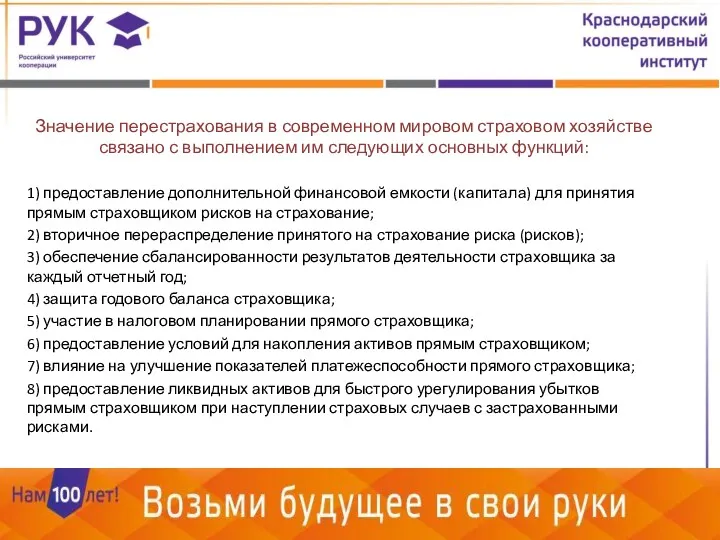

- 4. Значение перестрахования в современном мировом страховом хозяйстве связано с выполнением им следующих основных функций: 1) предоставление

- 5. Роль перестрахования С помощью перестрахования страховщики могут сформировать у себя более сбалансированный страховой портфель. Формирование портфеля

- 6. Основные термины перестрахования

- 7. Перестрахователь, цедент — страховщик, заключивший с перестраховщиком договор перестрахования Перестраховщик - страховщик, принявший в перестрахование риск

- 8. Андеррайтер - специалист, занимающийся в перестраховании приемом рисков Бордеро - перечень подпадающих под перестрахование рисков по

- 9. Взаимность, или ресипросити - требование при размещении перестраховочных договоров, согласно которому перестрахователь размещает свои перестраховочные договоры

- 10. Емкость рынка - общая сумма ответственности, принимаемая страховыми компаниями, участвующими в страховании Стоимость перестрахования - причитающаяся

- 11. Пассивное перестрахование - передача рисков иностранным перестраховщикам или приобретение страховых гарантий Кумуляция в перестраховании - участие

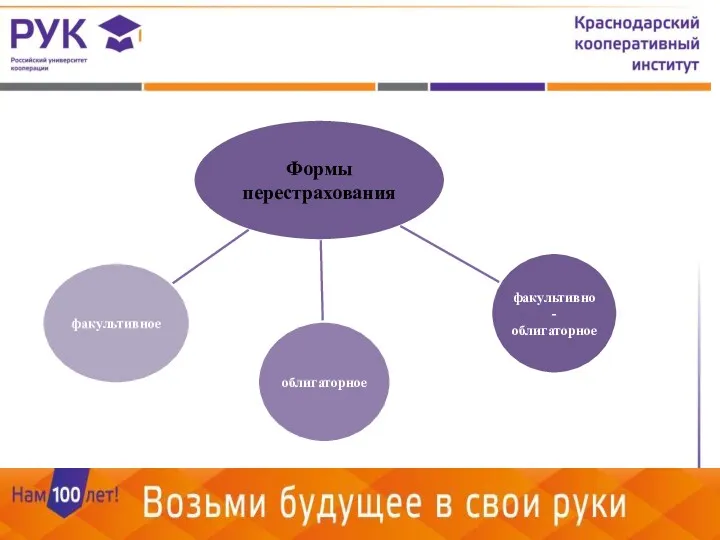

- 12. Основные формы перестрахования

- 14. Факультативное перестрахование

- 15. Облигаторное перестрахование Это договор перестрахования, по которому страховщик (цедент) должен передать, а перестраховщик принять все риски

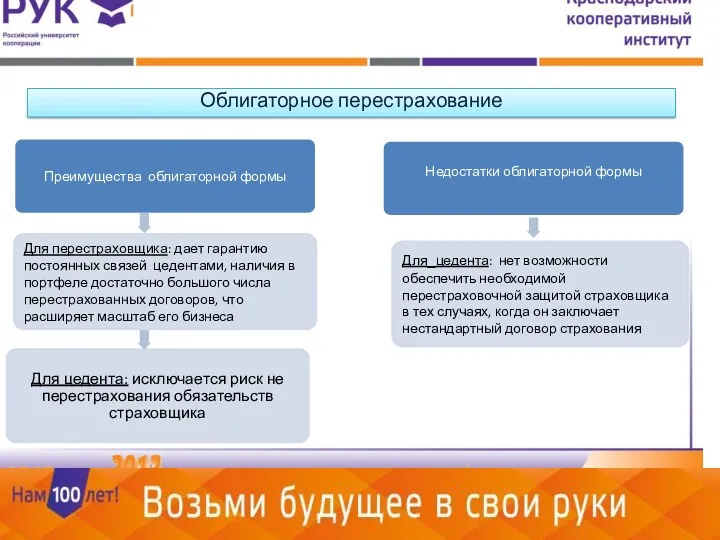

- 16. Облигаторное перестрахование Недостатки облигаторной формы Для цедента: нет возможности обеспечить необходимой перестраховочной защитой страховщика в тех

- 17. Факультативно-облигаторное перестрахование Эта форма дает цеденту свободу принятия решений: в отношении каких рисков и в каком

- 18. Разновидностью факультативно-облигаторного перестрахования является так называемый “открытый ковер”. В данном случае перестрахователь может передавать риски без

- 19. Открытый ковер представляет собой соглашение, при котором перестрахователь факультативно передает в перестрахование строго установленную долю каждого

- 20. Сострахование - это совместное страхование несколькими страховщиками одного и того же объекта.

- 21. При состраховании страхователю может выдаваться совместный или раздельные страховые полисы, исходя из долей риска, принятых каждым

- 22. Для управления пулом (рисками, находящимися в ответственности страхового пула) его участниками создается временное (на период действия

- 24. Скачать презентацию

Гражданско-правовой договор

Гражданско-правовой договор Международная конференция Молодые избиратели и кандидаты: от права избирать к праву быть избранным

Международная конференция Молодые избиратели и кандидаты: от права избирать к праву быть избранным Казахский язык - государственный язык

Казахский язык - государственный язык Граждане (физические лица), как субъекты гражданского права

Граждане (физические лица), как субъекты гражданского права Государственная система учета и контроля ядерных материалов. Государственная система учета радиоактивных веществ

Государственная система учета и контроля ядерных материалов. Государственная система учета радиоактивных веществ Понятие криминалистического документоведения, его видов. Понятие документа. Классификация документов, виды их подделки

Понятие криминалистического документоведения, его видов. Понятие документа. Классификация документов, виды их подделки Акционерное общество

Акционерное общество Проблеми злочинності

Проблеми злочинності Сделки и представительство

Сделки и представительство Нормативная правовая база по делопроизводству в исполнительных органах края

Нормативная правовая база по делопроизводству в исполнительных органах края Порядок заключения трудового договора

Порядок заключения трудового договора Патентна інформація

Патентна інформація Перемещение товаров трубопроводным транспортом; особенности таможенного оформления и контроля

Перемещение товаров трубопроводным транспортом; особенности таможенного оформления и контроля Тридцать лет ратификации СССР Конвенции об охране Всемирного культурного и природного наследия 1972 года

Тридцать лет ратификации СССР Конвенции об охране Всемирного культурного и природного наследия 1972 года Мы – многонациональный народ

Мы – многонациональный народ Конституционное право как отрасль права, наука и учебная дисциплина

Конституционное право как отрасль права, наука и учебная дисциплина Эволюция отношения общества к людям с отклонениями в развитии: пятый период От изоляции – к интеграции

Эволюция отношения общества к людям с отклонениями в развитии: пятый период От изоляции – к интеграции Законодательное регулирование государственной регистрации прав, государственного кадастрового учета в РФ

Законодательное регулирование государственной регистрации прав, государственного кадастрового учета в РФ Документы, регламентирующие требования к качеству товаров

Документы, регламентирующие требования к качеству товаров О внесении изменений в некоторые акты Правительства РФ по вопросам управления МКД

О внесении изменений в некоторые акты Правительства РФ по вопросам управления МКД Налог на профессиональный доход

Налог на профессиональный доход Организация досрочного голосования в УИК

Организация досрочного голосования в УИК Ақша жүйесінің құқықтық негіздері

Ақша жүйесінің құқықтық негіздері Государство

Государство Интеллектуальная собственность в современной рыночной экономике. Механизмы защиты прав собственников

Интеллектуальная собственность в современной рыночной экономике. Механизмы защиты прав собственников Имущественные отношения супругов в современном российском праве

Имущественные отношения супругов в современном российском праве Стандартизация в здравоохранении

Стандартизация в здравоохранении Нормативное правовое обеспечение мобилизационной подготовки и мобилизации в РФ

Нормативное правовое обеспечение мобилизационной подготовки и мобилизации в РФ