Содержание

- 2. 1. Сущность и функции денег. Количество денег в обращении. Формы и виды денег 2. Денежный рынок:

- 3. ДЕНЬГИ – это финансовый актив, используемый для совершения сделок. Актив - это то, что обладает ценностью.

- 4. Функции денег: 1. мера стоимости: то, сколько стоит товар, что говорит продавец или то, что написано

- 5. Виды денег Товарные Символические Золото Серебро Соль и т.д. Бумажные Металлические (Монеты) Кредитные (электронные)

- 6. Первые монеты

- 7. Первые бумажные деньги

- 8. Кредитные деньги 1.Вексель - это долговое обязательство одного экономического агента выплатить другому экономическому агенту определенную сумму,

- 9. Пластиковые карты (не являются деньгами) 1. Кредитные - способ отсрочки платежа, форма краткосрочного банковского кредита. 2.

- 10. Особенность товарных денег Высокая ликвидность Портативность Износостойкость Экономическая делимость Относительная редкость Их ценность в качестве денег

- 11. Особенность символических денег Их ценность в качестве денег выше их ценности в качестве товара

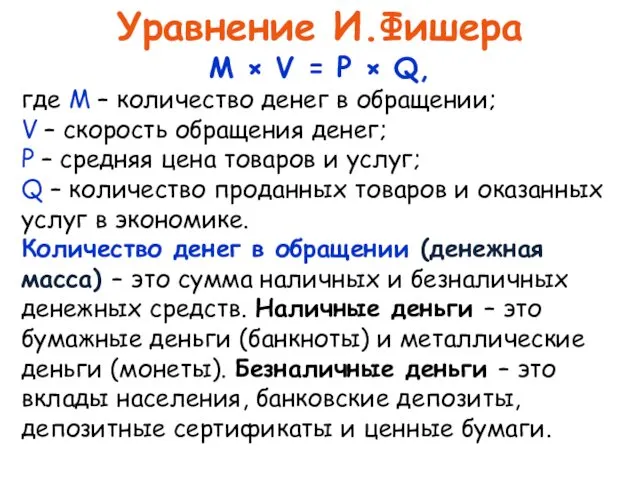

- 12. Уравнение И.Фишера M × V = P × Q, где M – количество денег в обращении;

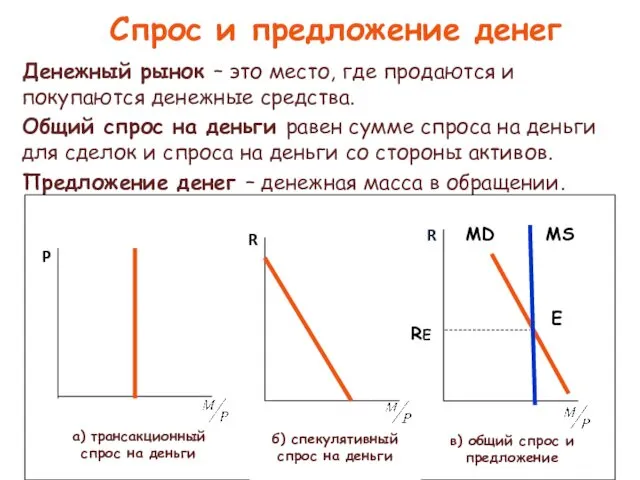

- 13. Спрос и предложение денег Денежный рынок – это место, где продаются и покупаются денежные средства. Общий

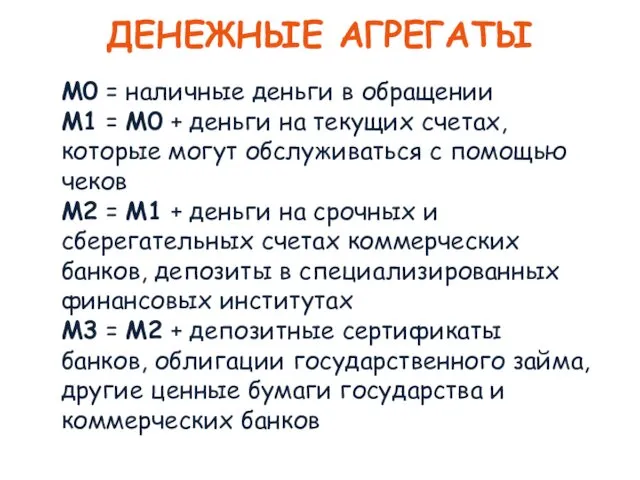

- 14. Денежные агрегаты измерители денежной массы, располагаемые по степени убывания ликвидности, и по степени возрастания доходности.

- 15. ДЕНЕЖНЫЕ АГРЕГАТЫ М0 = наличные деньги в обращении М1 = М0 + деньги на текущих счетах,

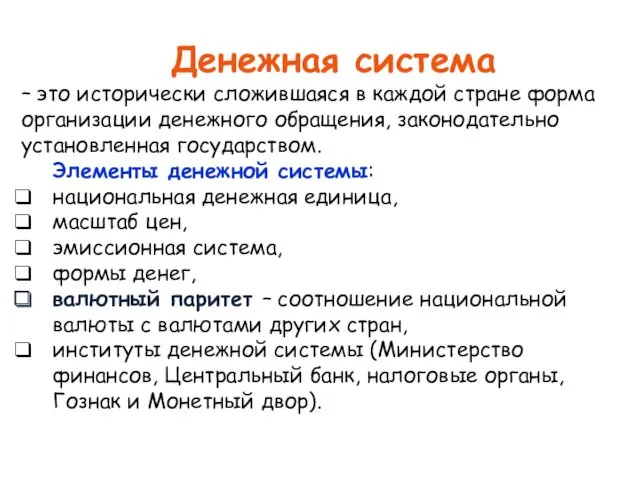

- 16. Денежная система – это исторически сложившаяся в каждой стране форма организации денежного обращения, законодательно установленная государством.

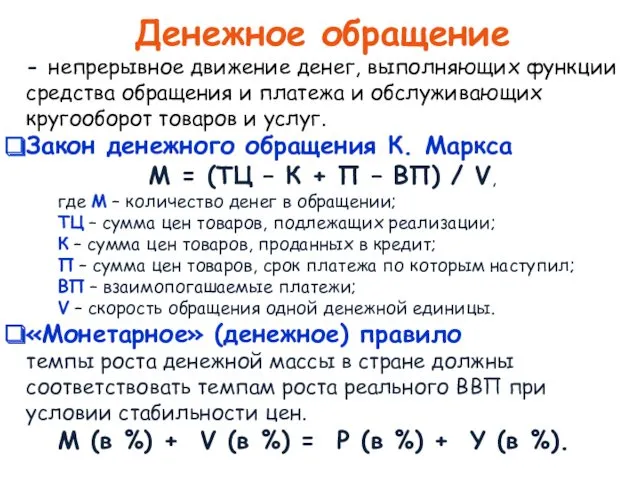

- 17. Денежное обращение - непрерывное движение денег, выполняющих функции средства обращения и платежа и обслуживающих кругооборот товаров

- 18. Банковская система… – это совокупность кредитно-финансовых институтов, которые аккумулируют свободные денежные капиталы, доходы и сбережения различных

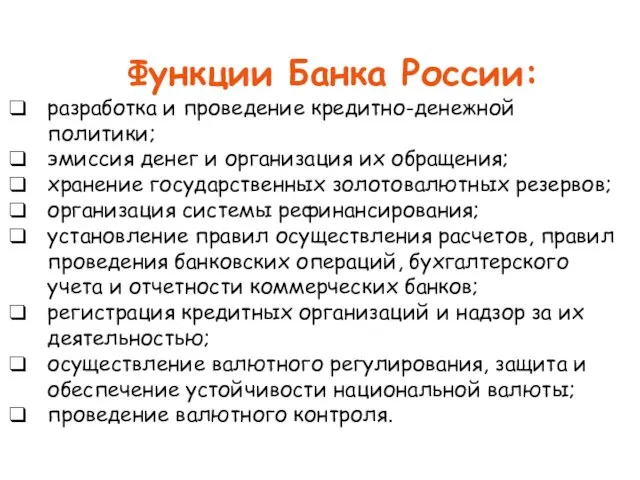

- 19. Функции Банка России: разработка и проведение кредитно-денежной политики; эмиссия денег и организация их обращения; хранение государственных

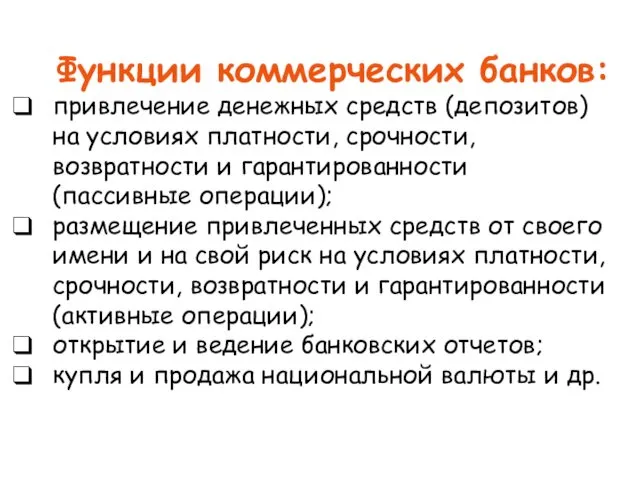

- 20. Функции коммерческих банков: привлечение денежных средств (депозитов) на условиях платности, срочности, возвратности и гарантированности (пассивные операции);

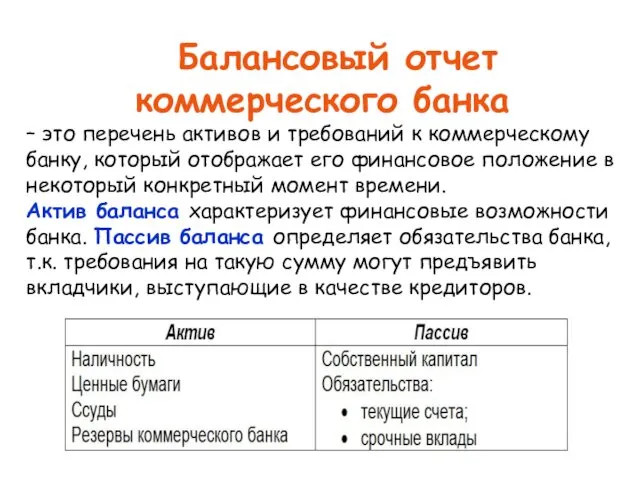

- 21. Балансовый отчет коммерческого банка – это перечень активов и требований к коммерческому банку, который отображает его

- 22. Расчет денежной массы в экономике 1-ый этап: первоначальная модификация денежной базы путем изменения обязательств Банка России

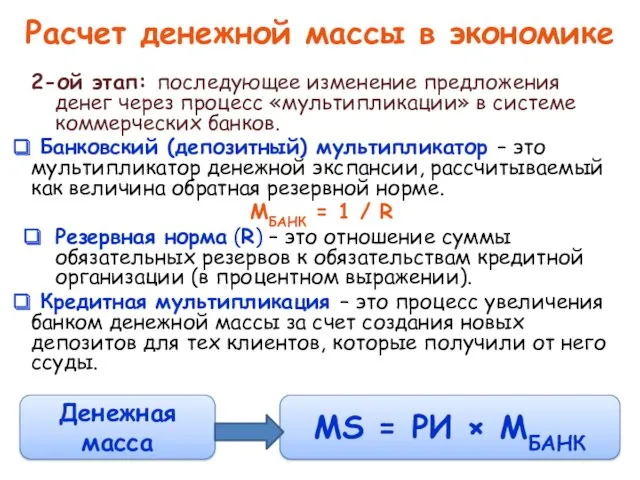

- 23. Расчет денежной массы в экономике 2-ой этап: последующее изменение предложения денег через процесс «мультипликации» в системе

- 24. Резервы коммерческих банков Обязательные резервы (РО) – это часть суммы депозитов, которую коммерческие банки должны хранить

- 25. Кредитная мультипликация (пример расчета)

- 26. Кредитно-денежная политика… – это сознательный контроль государства за денежной массой в целях поддержания экономической стабильности, максимального

- 27. Варианты КДП: 1. стимулирующая или «политика дешевых денег» 2. сдерживающая или «политика дорогих денег»

- 28. «Политика дешевых денег» проводится при росте безработицы и недоиспользовании производственных мощностей, когда фактический ВВП меньше потенциального,

- 29. Задача «политики дешевых денег» – сделать кредит дешевым и легкодоступным, для того чтобы увеличить объем совокупных

- 30. Понижение резервной нормы высвобождает часть ресурсов коммерческих банков для осуществления кредитных операций, усиливает мультипликационный эффект и

- 31. Последствия «политики дешевых денег»: рост предложения денег, снижение реальной процентной ставки, рост частных внутренних инвестиций, отток

- 32. «Политика дорогих денег» проводится в период инфляции и чрезмерного роста совокупного спроса, когда фактический ВВП превосходит

- 33. Задача «политики дорогих денег» - ограничить денежное предложение для того, чтобы понизить совокупные расходы и сдержать

- 34. Увеличение резервной нормы уменьшает мультипликатор и снижает степень воздействия коммерческих банков на объем денежной массы в

- 35. Последствия «политики дорогих денег»: уменьшение предложения денег, увеличение реальной процентной ставки, снижение частных внутренних инвестиций, приток

- 36. ЛЕКЦИЯ 7 Часть 2 ТЕМА 11. ФИНАНСОВАЯ СИСТЕМА. БЮДЖЕТНО-НАЛОГОВАЯ ПОЛИТИКА.

- 37. 1. Налоговая система 2. Государственный бюджет и бюджетное устройство 3. Бюджетно-налоговая политика 4. Государственный долг Основные

- 38. Налоговая система - это совокупность налогов, устанавливаемых государственной властью. Налоги - обязательные, безвозмездные, невозвратные отчисления, устанавливаемые

- 39. 1. Субъект налогообложения (налогоплательщик) 2. Объект налогообложения (налогооблагаемая база) 3. Налоговая ставка – процентное соотношение суммы

- 40. федеральные налоги, например, налог на добавленную стоимость, акцизы, налог на прибыль организаций, госпошлина, лесной налог и

- 41. 1. прямые налоги взимаются непосредственно с доходов или имущества конкретных юридических и физических лиц (подоходный налог,

- 42. 4) твердые налоги – это четко обозначенные суммы платежа (транспортный налог, госпошлина). 3) регрессивные налоги характеризуются

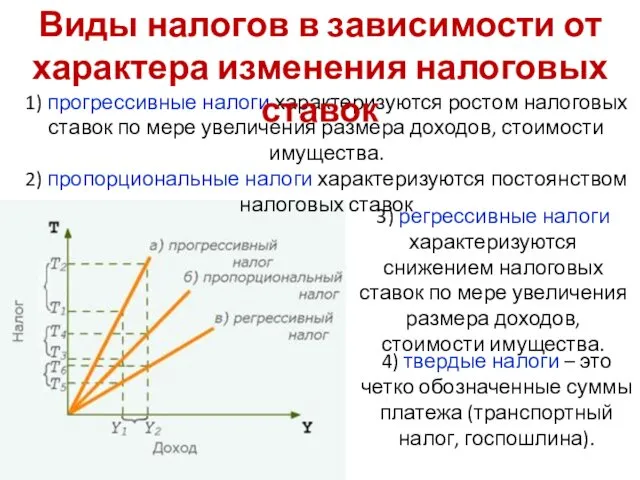

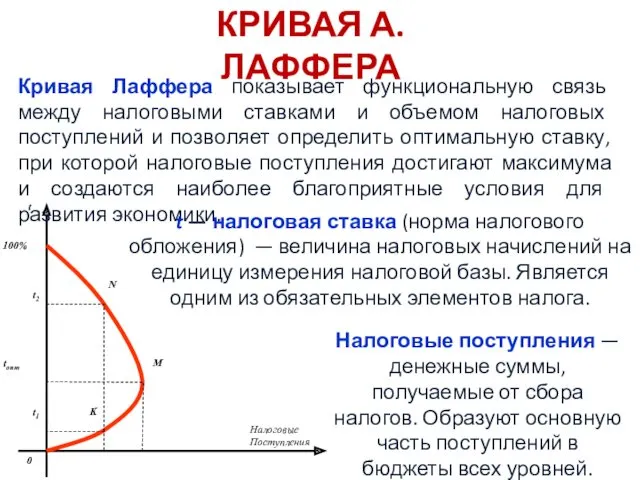

- 43. Кривая Лаффера показывает функциональную связь между налоговыми ставками и объемом налоговых поступлений и позволяет определить оптимальную

- 44. Госбюджет – это годовой план государственных расходов и источников их финансирования. Бюджетно-налоговое устройство – это распределение

- 45. Федеральный Региональный (Канада, Индия) Дуалистическая модель состоит из 2-х уровней власти: Корпоративная модель состоит их 3-х

- 46. 1. федеральный бюджет; 2. региональный бюджет; 3. местный бюджет; 4. консолидированный бюджет. 1.сбалансированный бюджет (равенство доходной

- 47. налоговые поступления (85%) и взносы на социальное страхование; неналоговые поступления: прибыли государственных предприятий; доходы от продажи

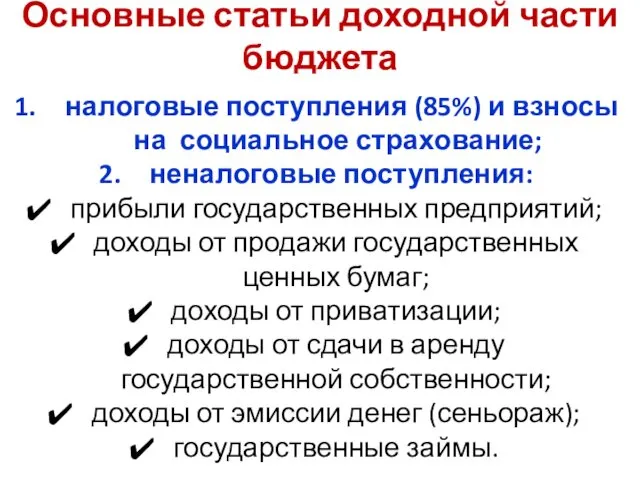

- 48. 1. государственные закупки: расходы на национальную оборону; расходы на развитие экономики; расходы на социально-культурную сферу; расходы

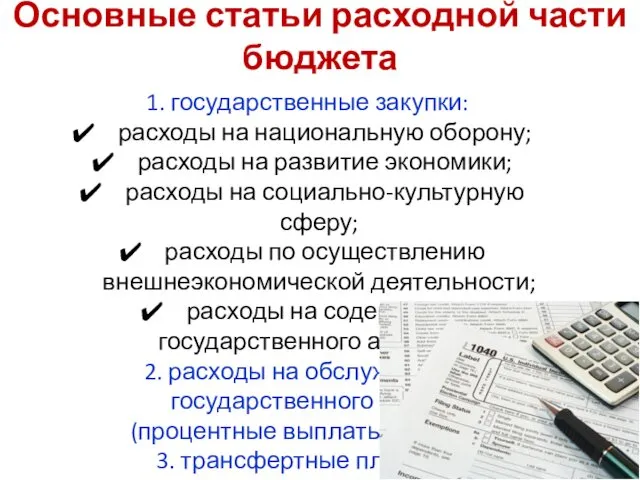

- 49. Причины дефицита госбюджета: экономический спад и депрессия; несовершенство налоговой системы; кризис неплатежей; крупномасштабные обороты теневой экономики;

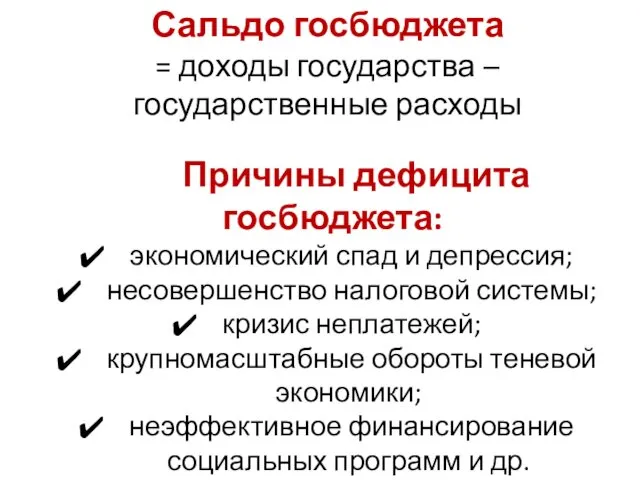

- 50. Дефицит бюджета в РФ В первой половине 90-х гг. правительство покрывало дефицит займами в Центральном банке

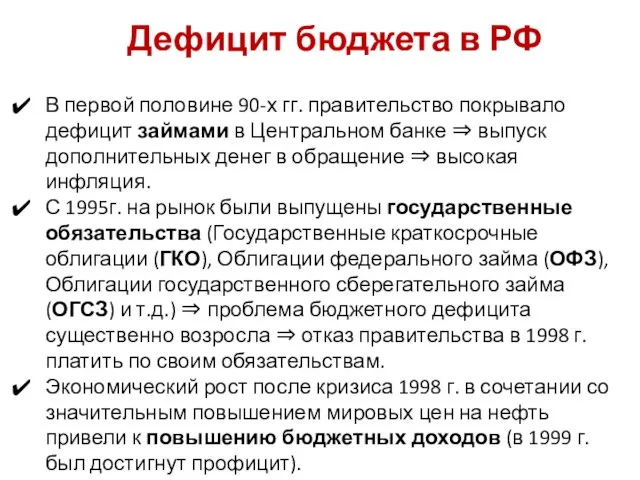

- 51. сокращение бюджетных расходов; изыскание дополнительных источников доходов; кредитно-денежная эмиссия; государственные займы. Способы решения проблемы дефицита госбюджета

- 52. СЕНЬОРАЖ И ИНФЛЯЦИОННЫЙ НАЛОГ В случае монетизации дефицита возникает сеньораж. Сеньораж – это доход государства от

- 53. РЕЗЕРВНЫЙ ФОНД является частью средств федерального бюджета. Резервный фонд призван обеспечивать выполнение государством своих расходных обязательств

- 54. Фонд национального благосостояния является частью средств федерального бюджета. Фонд национального благосостояния призван стать частью устойчивого механизма

- 55. – это политика, проводимая путем управления государственными расходами и доходами. Ее инструментом является госбюджет. государственные закупки;

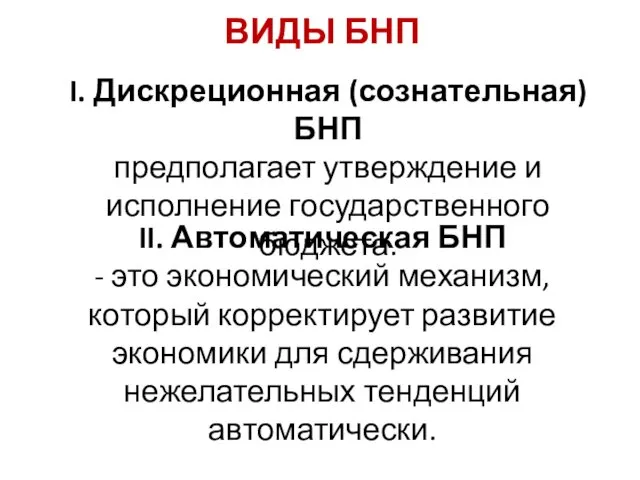

- 56. I. Дискреционная (сознательная) БНП предполагает утверждение и исполнение государственного бюджета. II. Автоматическая БНП - это экономический

- 57. ДИСКРЕЦИОННАЯ БНП

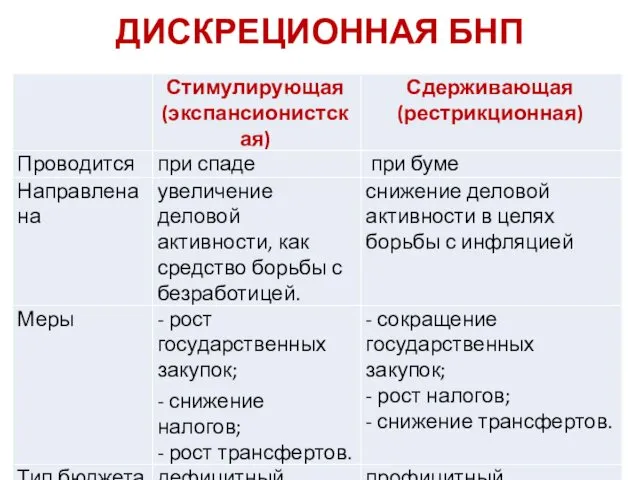

- 58. АВТОМАТИЧЕСКАЯ БНП Автоматическая БНП является результатом действия встроенных стабилизаторов. Встроенные стабилизаторы увеличивают дефицит бюджета во время

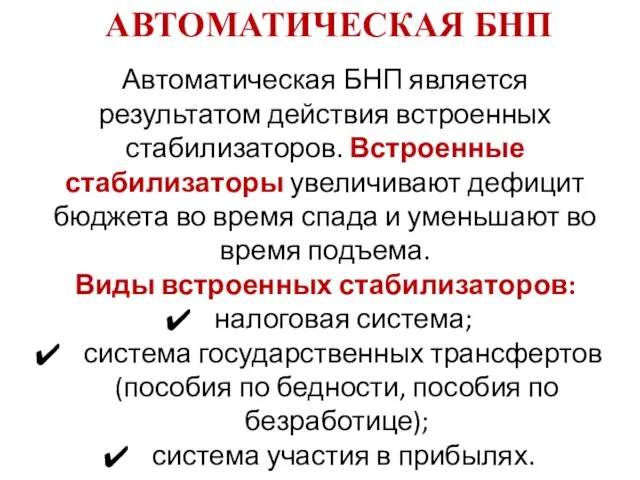

- 59. ПРЕИМУЩЕСТВО ВСТРОЕННЫХ СТАБИЛИЗАТОРОВ нет необходимости принятия политическими деятелями специальных решений для введения их в действие. НЕДОСТАТКИ

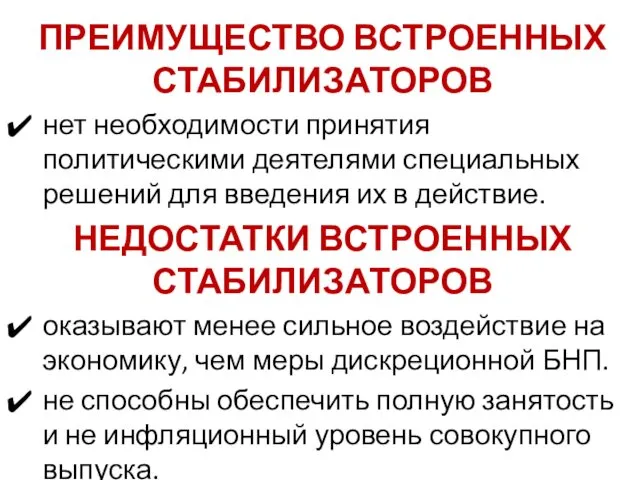

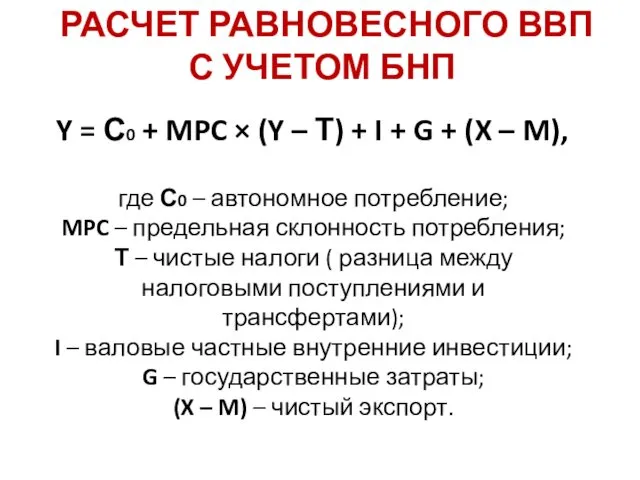

- 60. Y = С0 + MPC × (Y – Т) + I + G + (X –

- 61. МУЛЬТИПЛИКАТОР РАСХОДОВ И МУЛЬТИПЛИКАТОР НАЛОГОВ Мультипликатор налогов – это коэффициент, который показывает, во сколько раз увеличится

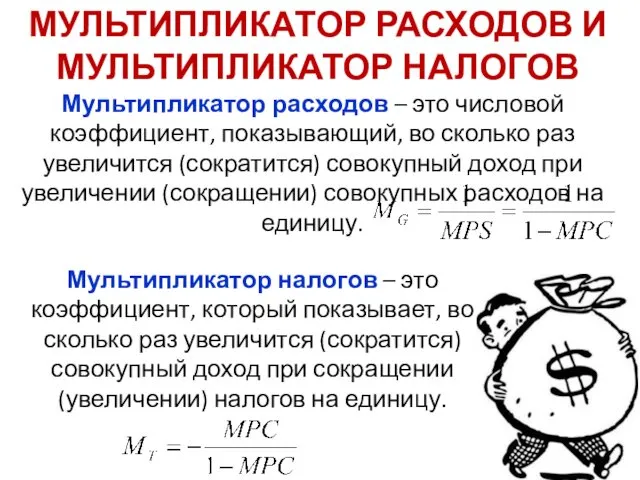

- 62. 1. Расчет изменения ВВП на различных фазах цикла: ΔВВП = ΔG × MG; ΔВВП = ΔТ

- 63. - это размер общей задолженности правительства владельцам государственных ценных бумаг, равный сумме прошлых дефицитов госбюджета за

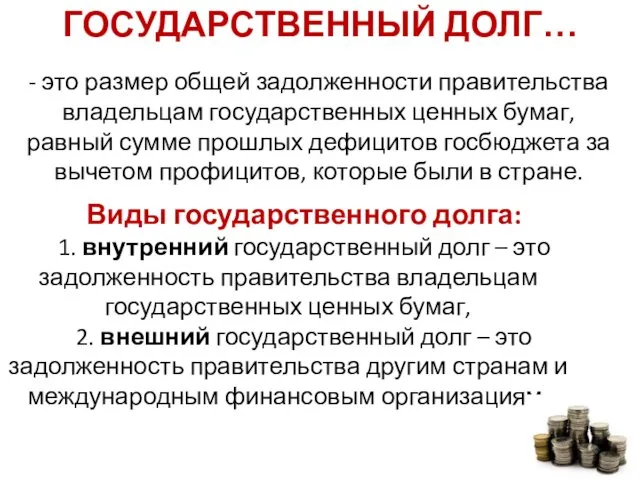

- 64. ПРОБЛЕМЫ ВНУТРЕННЕГО ДОЛГА снижается эффективность экономики; перераспределяется доход от частного сектора к государственному; усиливается неравенство в

- 65. ПРОБЛЕМЫ ВНЕШНЕГО ДОЛГА перевод определенной части ВВП за рубеж, снижение производственных возможностей и эффективности национальной экономики;

- 66. – это выпуск нового государственного займа и использование выручки от его размещения для выплаты процентов по

- 67. – это пересмотр условий обслуживания долга (процент, сумма, сроки начала возврата). Реструктуризация имеет место тогда, когда

- 69. Скачать презентацию

Рынок недвижимости в стране Япония

Рынок недвижимости в стране Япония Заработная плата, как экономическая категория

Заработная плата, как экономическая категория Система оценки качества продукции в производстве

Система оценки качества продукции в производстве Лесное хозяйство. Охота

Лесное хозяйство. Охота Что такое заработная плата и от чего она зависит

Что такое заработная плата и от чего она зависит Вход, выход и формирование рынков. Концепции современной теории отраслевых рынков

Вход, выход и формирование рынков. Концепции современной теории отраслевых рынков Экономическая география, как наука

Экономическая география, как наука Цели устойчивого развития в Беларуси

Цели устойчивого развития в Беларуси Управление затратами и ценообразование в инновационной сфере

Управление затратами и ценообразование в инновационной сфере Экономическая социология

Экономическая социология Организационная структура ПАО Иркутскэнерго и ООО Иркутскэнергосбыт

Организационная структура ПАО Иркутскэнерго и ООО Иркутскэнергосбыт Економічна характеристика Південної Кореї

Економічна характеристика Південної Кореї Автоматизированные системы контроля и учета электроэнергии

Автоматизированные системы контроля и учета электроэнергии Макроэкономикалық көрсеткіш

Макроэкономикалық көрсеткіш Национальная экономика. Основные результаты и их измерение

Национальная экономика. Основные результаты и их измерение Многообразие рынков. Признаки и функции рынка

Многообразие рынков. Признаки и функции рынка Метод функционально-стоимостного анализа (ФСА)

Метод функционально-стоимостного анализа (ФСА) Планирование деятельности компаний-участников международного бизнеса. (Тема 6)

Планирование деятельности компаний-участников международного бизнеса. (Тема 6) Финансовые рынки

Финансовые рынки Основы моделирования социально-экономических процессов

Основы моделирования социально-экономических процессов Развитие экологического туризма в Республике Казахстан

Развитие экологического туризма в Республике Казахстан Максимизация прибыли и ценовая дискриминация

Максимизация прибыли и ценовая дискриминация Семейный бюджет

Семейный бюджет Конкуренция и монополия

Конкуренция и монополия Целостность и противоречивость современного мира

Целостность и противоречивость современного мира Инфляция и ее измерение

Инфляция и ее измерение Економічна система суспільства

Економічна система суспільства Государственное регулирование ВЭД

Государственное регулирование ВЭД