Содержание

- 2. Государственный бюджет и его структура. Государственный бюджет – это основной финансовый план, в котором представлена сумма

- 3. Государственный бюджет и его структура. Помимо федерального государственного бюджета в ряде стран существуют и внебюджетные фонды

- 4. Государственный бюджет и его структура. В странах с федеративным государственным устройством (Россия, США, Германия и др.)

- 5. Государственный бюджет и его структура. Терминология, принятая российской статистикой: Консолидированный бюджет – бюджет, складывающийся из федерального,

- 6. Расходы федерального бюджета в 2015 г. (данные МФ РФ)

- 7. Доходы федерального бюджета в 2015 г. (данные МФ РФ)

- 8. Доходы федерального бюджета РФ по источникам

- 9. Бюджетный дефицит и способы его финансирования Доходы и расходы государственного бюджета не всегда совпадают. Правительство сталкивается

- 10. Государственные расходы, налоговые поступления и дефицит государственного бюджета Τ, G Y E T G Профицит Дефицит

- 11. Типы бюджетных дефицитов Фактический – отрицательная разница между фактическими (действительными) доходами и расходами правительства. Структурный –

- 12. Финансирование бюджетного дефицита Способы: выпуск новых денег - эмиссионный способ финансирования; займы (внутренние и/или внешние) -

- 13. Источники финансирования дефицита госбюджета в 2016 г. (данные МФ РФ в млрд руб.) Дефицит 2385,4 млрд.

- 14. Государственный долг и его экономические последствия Государственный долг – это сумма накопленных в стране за определенный

- 16. Налоги и их виды Основным источником поступления в доходную часть бюджета являются налоги. На налоговые доходы

- 17. Налоги и их виды Прямые налоги взимаются непосредственно с владельца объекта налогообложения. Это, в частности, подоходный

- 18. Налоги и их виды. Принципы налого-обложения. Кривая Лаффера По характеру начисления на объект налогообложения налоги и

- 19. Налоги и их виды. Принципы налого-обложения. Кривая Лаффера Система налогообложения России, закрепляемая Налоговым Кодексом, представляет собой

- 20. Функции налогов Фискальная Регулирующей Социальная

- 21. Кривая Лаффера Данная кривая описывает связь между ставками налогов и налоговыми поступлениями в государственный бюджет. Согласно

- 22. Доходы госбюджета: как их максимизировать? 50% 75% 25% t T 100% 0% Ставка налогообложения Доходы государственного

- 23. Доходы госбюджета: как их максимизировать? 50% 75% 25% t T 100% 0% Ставка налогообложения Доходы государственного

- 24. Кривая Лаффера 50% 75% 25% t T 100% 0% K M L Ставка налогообложения Доходы государственного

- 25. Кривая Лаффера 50% 75% 25% t T 100% 0% K M L Ставка налогообложения Доходы государственного

- 26. Кривая Лаффера 50% 75% 25% t T 100% 0% K M L Ставка налогообложения Доходы государственного

- 27. Кривая Лаффера 50% 75% 25% t T 100% 0% K M L Ставка налогообложения Доходы государственного

- 28. Кривая Лаффера 50% 75% 25% t T 100% 0% K M L Ставка налогообложения Доходы государственного

- 29. Налогово-бюджетную политику принято подразделять на два типа: дискреционную (гибкую) и недискреционную (автоматическую).

- 30. Дискреционная налогово-бюджетная политика Дискреционная налогово-бюджетная политика – это сознательное манипулирование законодательной власти налогообложением и государственными расходами

- 31. Y* AD 45о 0 Е Е1 Y1 Стимулирующая налогово-бюджетная политика Е2 (C+I+G+NX)' Y2 Y F C+I+G+NX

- 33. Y* AD 45о 0 Е Е1 Y1 Y0 Y F C+I+G+NX (C+I+G+NX)'' При подъёме экономики снижаются

- 34. Недискреционная налогово-бюджетная политика Недискреционная – это автоматическая налогово-бюджетная политика. Она предполагает автоматические изменения в уровне налоговых

- 35. Недискреционная налогово-бюджетная политика Автоматическая налогово-бюджетная политика является результатом действия автоматических или встроенных стабилизаторов. Главные из встроенных

- 36. Механизм действия встроенного стабилизатора – прогрессивного налогообложения Τ, G Y E T G Профицит Дефицит YF

- 37. Механизм действия встроенного стабилизатора – прогрессивного налогообложения Τ, G Y E T G Профицит Дефицит YF

- 38. Недискреционная налогово-бюджетная политика Автоматически увеличивается общая сумма пособий безработным и другие социальные выплаты и падения совокупного

- 40. Скачать презентацию

Организация производства. Предмет, содержание и задачи курса

Организация производства. Предмет, содержание и задачи курса Совершенная конкуренция. Типы конкуренции и основные рыночные структуры в современной экономике

Совершенная конкуренция. Типы конкуренции и основные рыночные структуры в современной экономике Национальная экономика: цели и результаты развития

Национальная экономика: цели и результаты развития Публічна сфера-єдність економічної, соціальної та політичної сфер

Публічна сфера-єдність економічної, соціальної та політичної сфер Електростанції світу

Електростанції світу Понятие и виды цен. (Лекция 1)

Понятие и виды цен. (Лекция 1) Предмет экономической теории, ее философские и методологические основы. Тема 1

Предмет экономической теории, ее философские и методологические основы. Тема 1 Гравитационная модель и социально-экономическое развитие Курской области и Черноземья

Гравитационная модель и социально-экономическое развитие Курской области и Черноземья Лучший рационализатор

Лучший рационализатор Фирменный стиль в рекламе

Фирменный стиль в рекламе Энергосервисный контракт

Энергосервисный контракт Лекция 2. Виды и формы собственности. Организационно-правовые формы предприятий

Лекция 2. Виды и формы собственности. Организационно-правовые формы предприятий Виды барьеров входа-выхода

Виды барьеров входа-выхода Типы рыночных структур

Типы рыночных структур Japan. The relationship between real GDP and real primary exports

Japan. The relationship between real GDP and real primary exports Научно-интеллектуальная игра в рамках дисциплины Микроэкономика

Научно-интеллектуальная игра в рамках дисциплины Микроэкономика Развитие Дальнего Востока в первой половине XXI века

Развитие Дальнего Востока в первой половине XXI века Модель Леонтьева многоотраслевой экономики. Модель затраты-выпуск. (Тема 6)

Модель Леонтьева многоотраслевой экономики. Модель затраты-выпуск. (Тема 6) Ожидаемый эффект от развития экономики простых вещей

Ожидаемый эффект от развития экономики простых вещей Экономика. Общественные блага

Экономика. Общественные блага Санкт-Петербург. Внешние связи региона

Санкт-Петербург. Внешние связи региона Мiжнародна конкуренція в умовах становлення ринкової економіки

Мiжнародна конкуренція в умовах становлення ринкової економіки Ссудный капитал

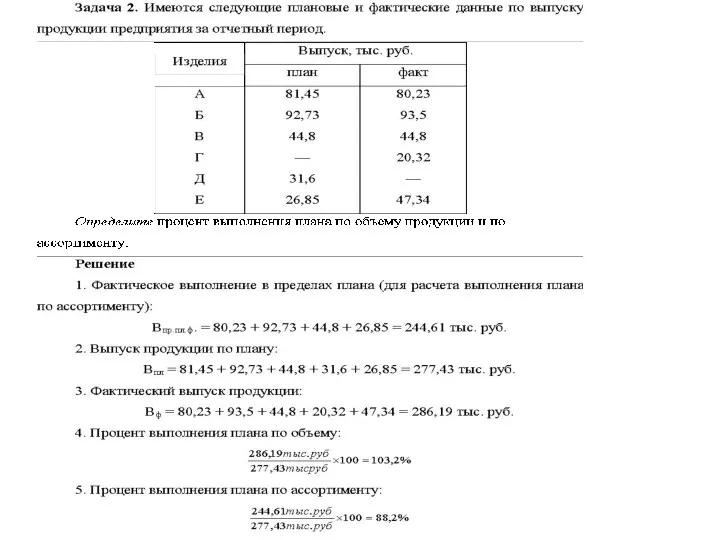

Ссудный капитал Задачи по микроэкономике

Задачи по микроэкономике Экономикалық талдаудың дәстүрлі тәсілдері

Экономикалық талдаудың дәстүрлі тәсілдері Задача управления запасами

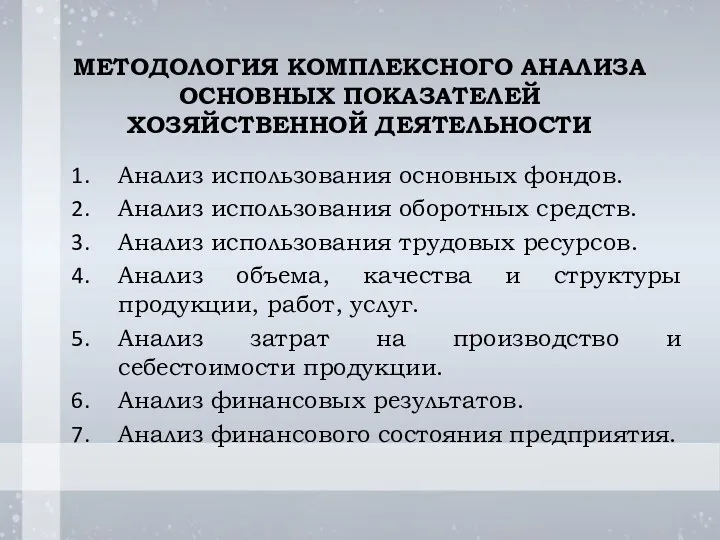

Задача управления запасами Методология комплексного анализа основных показателей хозяйственной деятельности

Методология комплексного анализа основных показателей хозяйственной деятельности Экономические основы здравоохранения. Показатели экономической деятельности

Экономические основы здравоохранения. Показатели экономической деятельности