Содержание

- 2. Кризисы 1998, 2008-2009, 2015-… Можно ли раз за разом входить в одну и ту же воду?

- 3. 2008 глобальный кризис и коллапс на мировых финансовых рынках рост процентных ставок и кредитное сжатие; упала

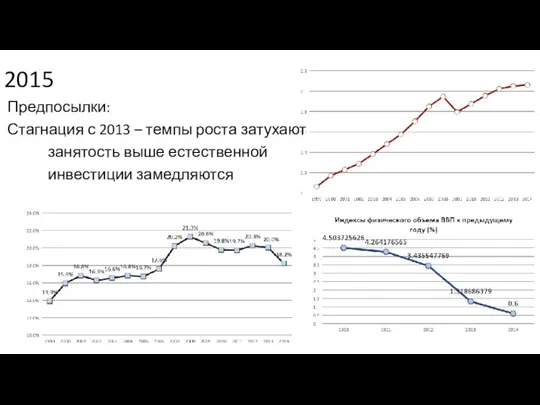

- 4. 2015 Предпосылки: Стагнация с 2013 – темпы роста затухают занятость выше естественной инвестиции замедляются

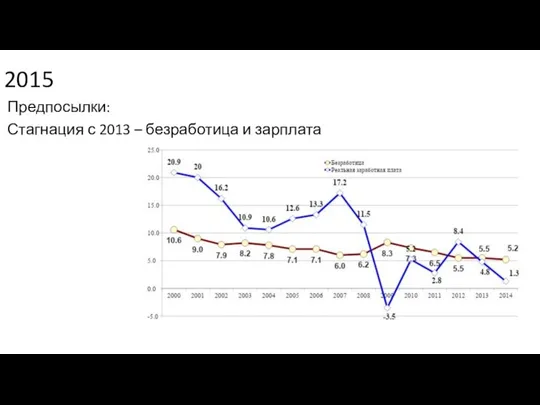

- 5. 2015 Предпосылки: Стагнация с 2013 – безработица и зарплата

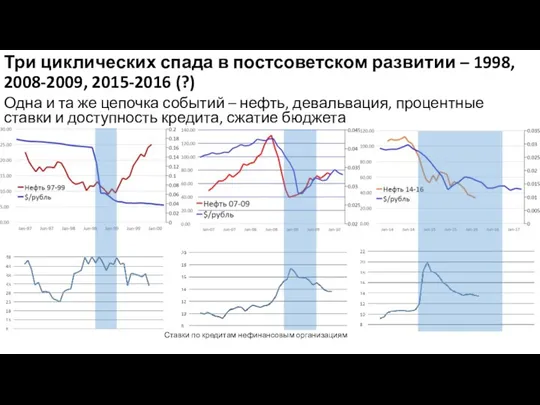

- 6. Три циклических спада в постсоветском развитии – 1998, 2008-2009, 2015-2016 (?) Одна и та же цепочка

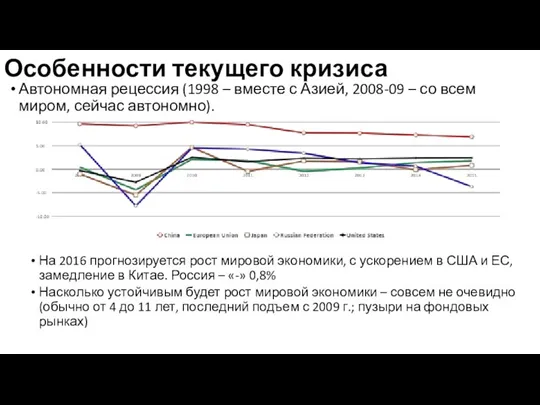

- 7. Особенности текущего кризиса Автономная рецессия (1998 – вместе с Азией, 2008-09 – со всем миром, сейчас

- 8. Импульс для новой рецессии: девальвация Индекс реального эффективного валютного курса рубля (июль 1998 г. = 100%)

- 9. Причины девальвации понятны, последствия не очевидны Падение нефтяных цен Завершение программы количественного смягчение Санкции с ограничением

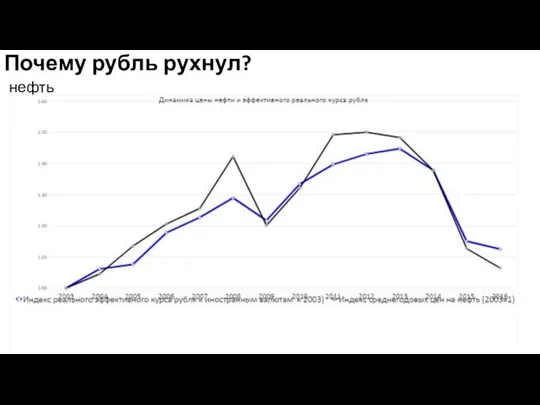

- 10. Почему рубль рухнул? нефть

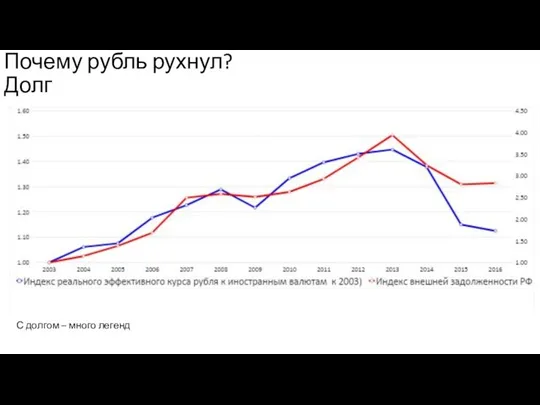

- 11. Долг С долгом – много легенд Почему рубль рухнул?

- 12. Дешевый рубль как допинг для стагнирующей экономики Затухание темпов – начиная с 2013 года при сохранении

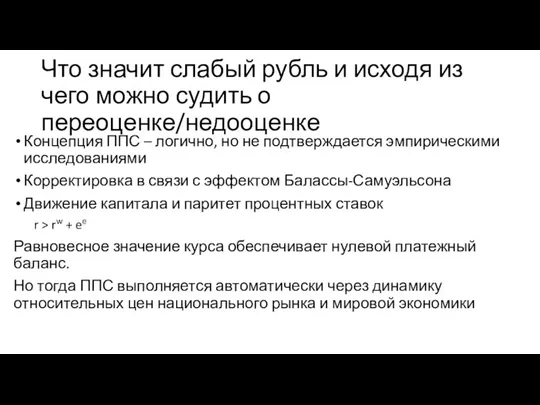

- 13. Что значит слабый рубль и исходя из чего можно судить о переоценке/недооценке Концепция ППС – логично,

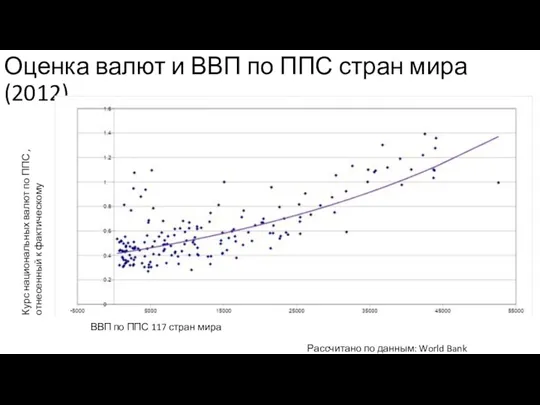

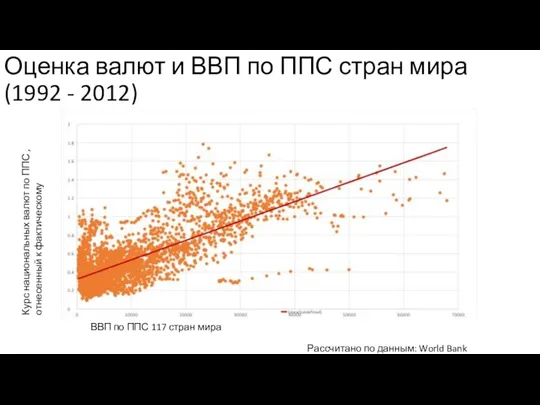

- 14. Оценка валют и ВВП по ППС стран мира (2012) Курс национальных валют по ППС , отнесенный

- 15. Оценка валют и ВВП по ППС стран мира (1992 - 2012) Курс национальных валют по ППС

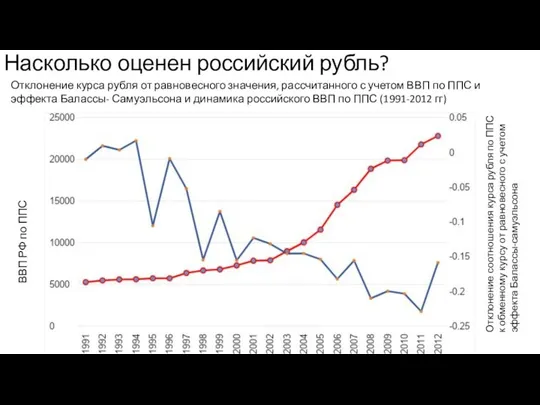

- 16. Насколько оценен российский рубль? Отклонение курса рубля от равновесного значения, рассчитанного с учетом ВВП по ППС

- 17. Слабый рубль – может это к лучшему? «Относительные цены торгуемых товаров к неторгуемым товарам (то есть

- 18. Неопределенность эффектов - неопределенность выводов Резкая глубокая девальвация порождает кризис (Sencicek M., Upadhyaya K.P. (2010). Yilanci

- 19. Наличие обратных связей: Импортные комплектующие; Инвестиции в основной капитал; Сигнал для роста инфляции; Снижение конкуренции; Рост

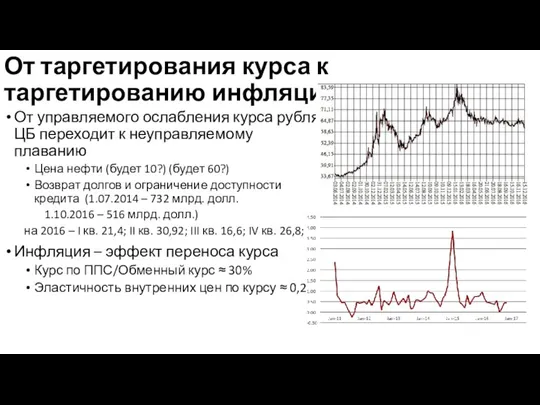

- 20. От таргетирования курса к таргетированию инфляции От управляемого ослабления курса рубля ЦБ переходит к неуправляемому плаванию

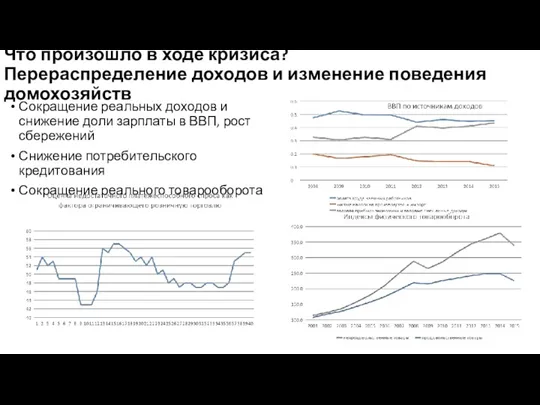

- 21. Что произошло в ходе кризиса? Перераспределение доходов и изменение поведения домохозяйств Сокращение реальных доходов и снижение

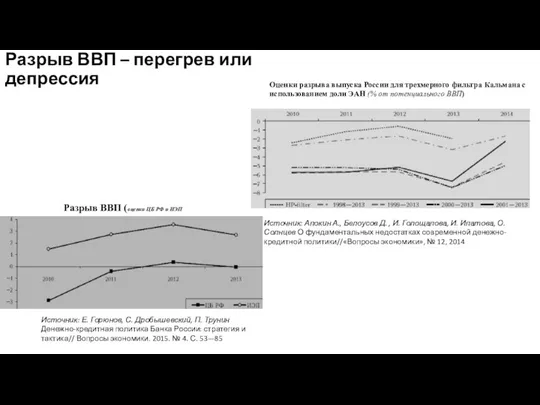

- 22. Разрыв ВВП – перегрев или депрессия Источник: Апокин А., Белоусов Д. , И. Голощапова, И. Ипатова,

- 23. Повторение событий 2008 года с некоторыми вариациями: (нефть = 50$, санкции в силе, ЦБ давит инфляцию)

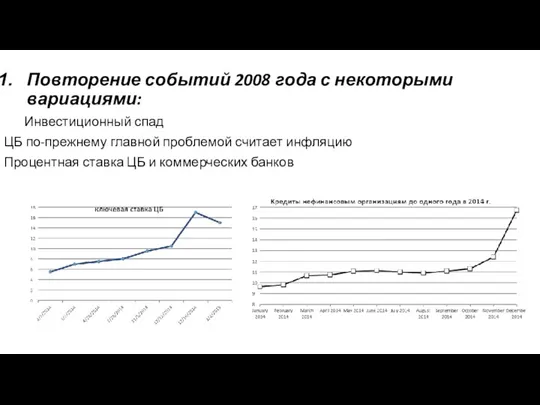

- 24. Повторение событий 2008 года с некоторыми вариациями: Инвестиционный спад ЦБ по-прежнему главной проблемой считает инфляцию Процентная

- 25. Повторение событий 2008 года с некоторыми вариациями: Запретительные процентные ставки ⇒ спад инвестиций, сокращение запасов ⇒

- 26. Повторение событий 2008 года с некоторыми вариациями: Выбор – безработица или рост зарплат ⇒ падение выпуска

- 27. Дает ли перспективы роста дешевый рубль? Бенефициары девальвации: Металлургия, минеральные удобрения, лесная и целлюлозно-бумажная промышленность ,

- 28. Возможные сценарии развития ситуации: Повторение событий 2008 года в оптимистических вариациях: (нефть = 80-100$, санкции не

- 29. Стимулирование инвестиционной активности в импортозамещении и экспортных секторах, поддержка отраслей с высокой добавленной стоимостью: Субсидирование процентных

- 30. Как долго будет депрессия? Греф и Ко – нужны структурные реформы. Что это? О структурных реформах

- 31. три направления «запуска» ускоренного роста в посткризисный период : Формирование спроса на продукцию российской промышленности. Основные

- 33. Скачать презентацию

Защита экономических интересов государства при осуществлении внешней торговли

Защита экономических интересов государства при осуществлении внешней торговли Региональная политика

Региональная политика Нарықтық экономиканың негіздері. Лекция -4

Нарықтық экономиканың негіздері. Лекция -4 Мемлекеттік реттеу. Маңызы, мақсаттары, құралдары. Мемлекеттің әлеуметтік және аймақтық саясаты

Мемлекеттік реттеу. Маңызы, мақсаттары, құралдары. Мемлекеттің әлеуметтік және аймақтық саясаты 5. Институты экономики знаний

5. Институты экономики знаний Анализ о включенности в МРТ по первой группе показателей стран Новой Зеландии и ЮАР

Анализ о включенности в МРТ по первой группе показателей стран Новой Зеландии и ЮАР Цена - это денежное выражение стоимости товаров и услуг

Цена - это денежное выражение стоимости товаров и услуг Занятость и безработица. Государственная политика в области занятости

Занятость и безработица. Государственная политика в области занятости ЕС - высшая форма экономической и политической интеграции европейских государств

ЕС - высшая форма экономической и политической интеграции европейских государств Система ценообразования на лекарственные средства

Система ценообразования на лекарственные средства Безработица как социально-экономическая проблема

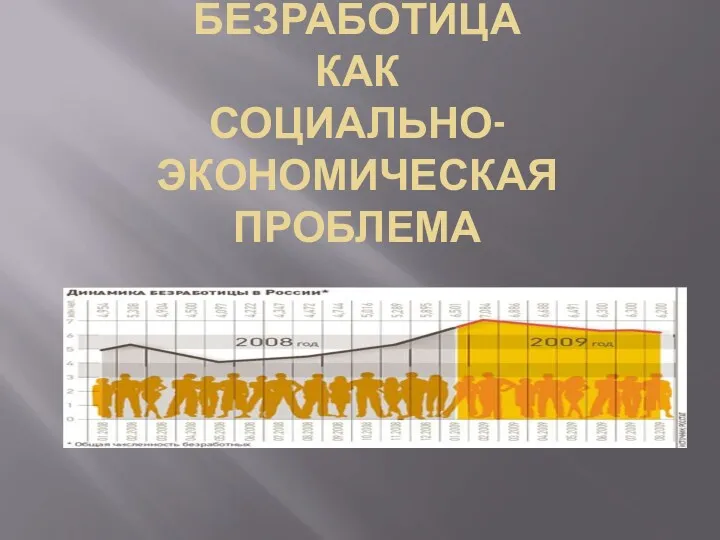

Безработица как социально-экономическая проблема Інтермаріум. Співдружність центрально- й східноєвропейських націй у просторі між Балтійським і Чорним морями

Інтермаріум. Співдружність центрально- й східноєвропейських націй у просторі між Балтійським і Чорним морями Себестоимость продукции предприятия

Себестоимость продукции предприятия Конкуренция, её виды, место и роль в современном хозяйственном механизме

Конкуренция, её виды, место и роль в современном хозяйственном механизме Ценовая эластичность спроса. Эластичность спроса и доход производителей

Ценовая эластичность спроса. Эластичность спроса и доход производителей Экономика как наука и хозяйство

Экономика как наука и хозяйство Государственное регулирование экономики

Государственное регулирование экономики История и предмет эконометрики

История и предмет эконометрики Мировое хозяйство. Российская Федерация в системе мирового хозяйства

Мировое хозяйство. Российская Федерация в системе мирового хозяйства Основы поведения субъектов современной рыночной экономики. Тема 7

Основы поведения субъектов современной рыночной экономики. Тема 7 Технологии социальной работы в сфере занятости

Технологии социальной работы в сфере занятости Россияне на рынке труда

Россияне на рынке труда Мировой рынок труда

Мировой рынок труда Равновесие, эффективность и государство

Равновесие, эффективность и государство Издержки производства. Глоссарий

Издержки производства. Глоссарий Innovative performance of the real economy is under a new paradigm

Innovative performance of the real economy is under a new paradigm Эконометрика и эконометрическое моделирование: основные понятия и определения

Эконометрика и эконометрическое моделирование: основные понятия и определения Рынок, его сущность, функции, структура

Рынок, его сущность, функции, структура