Тенденции изменения законодательства и правоприменительной практики в отношении налоговой оптимизации в холдинге презентация

Содержание

- 2. Деофшоризация экономики: инициативы Минфина тел./факс: +7 (495) 646 81 76 www.nsplaw.com 2

- 3. тел./факс: +7 (495) 646 81 76 www.nsplaw.com Вывоз капитала из России частным сектором, (млрд. долл. США)

- 4. позволит облагать прибыль, аккумулированную в компаниях, подконтрольных российским владельцам План борьбы Минфина с оффшоризацией экономики тел./факс:

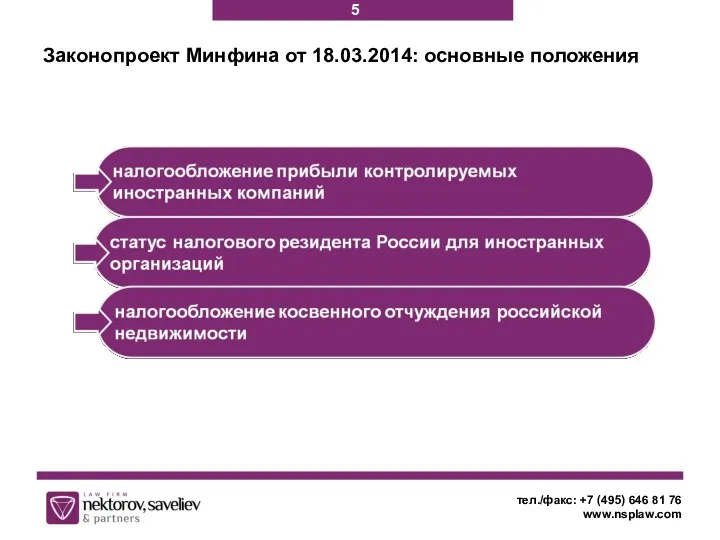

- 5. Законопроект Минфина от 18.03.2014: основные положения тел./факс: +7 (495) 646 81 76 www.nsplaw.com 5

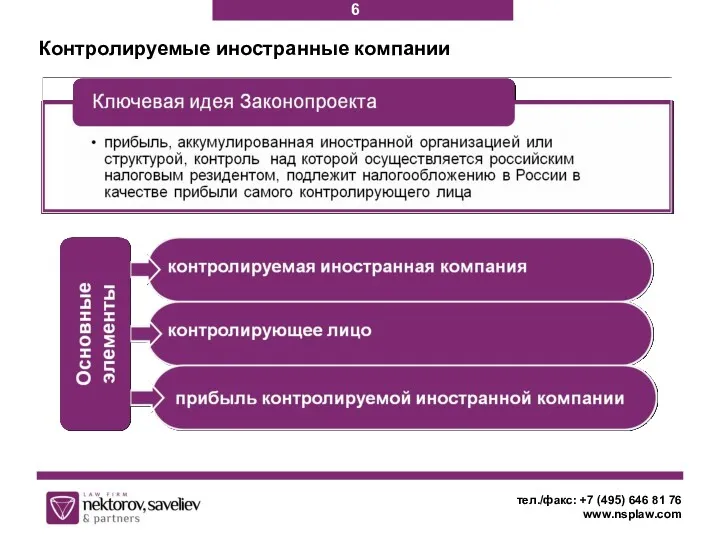

- 6. Контролируемые иностранные компании тел./факс: +7 (495) 646 81 76 www.nsplaw.com 6

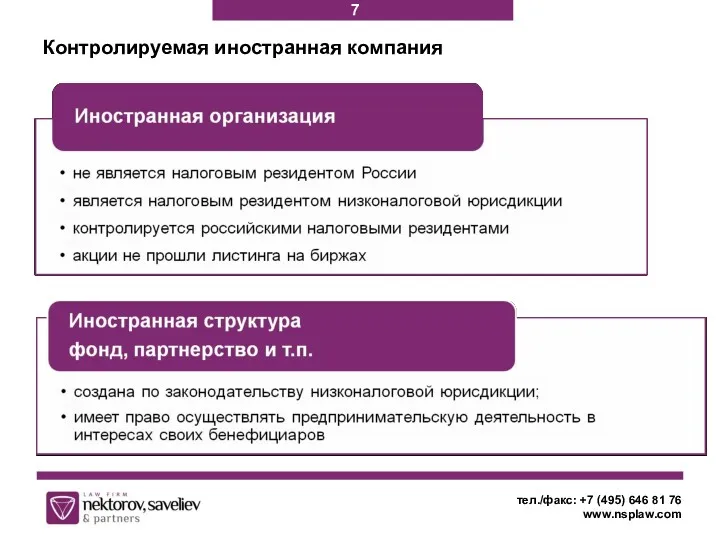

- 7. Контролируемая иностранная компания тел./факс: +7 (495) 646 81 76 www.nsplaw.com 7

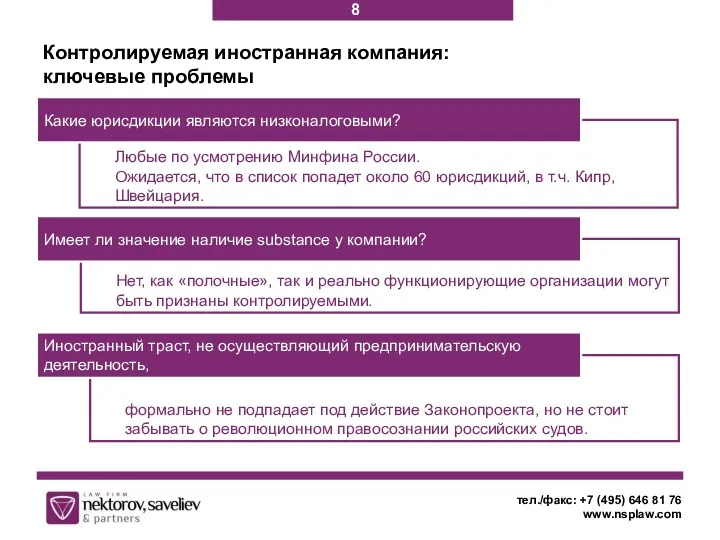

- 8. Любые по усмотрению Минфина России. Ожидается, что в список попадет около 60 юрисдикций, в т.ч. Кипр,

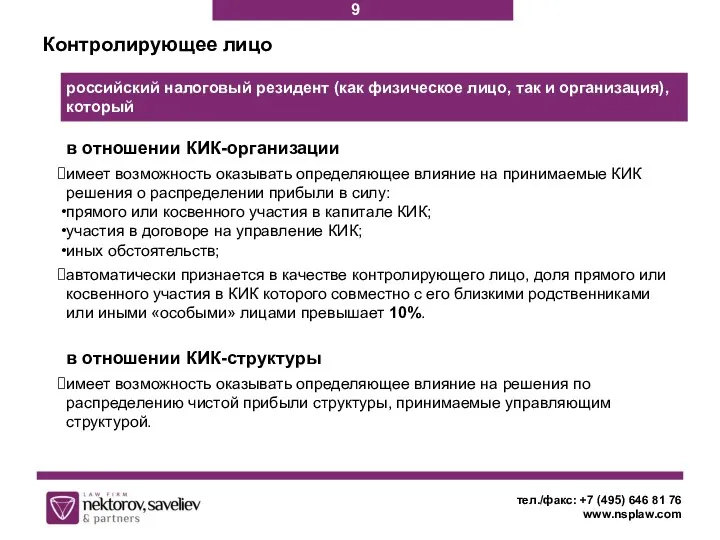

- 9. Контролирующее лицо тел./факс: +7 (495) 646 81 76 www.nsplaw.com российский налоговый резидент (как физическое лицо, так

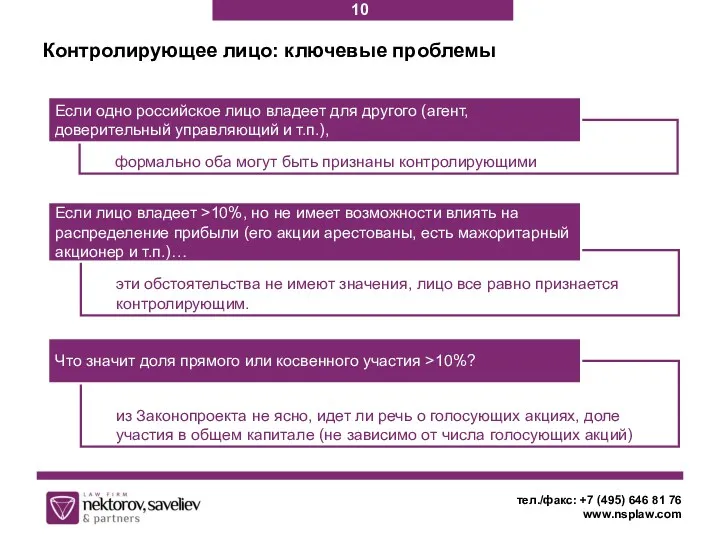

- 10. формально оба могут быть признаны контролирующими Контролирующее лицо: ключевые проблемы тел./факс: +7 (495) 646 81 76

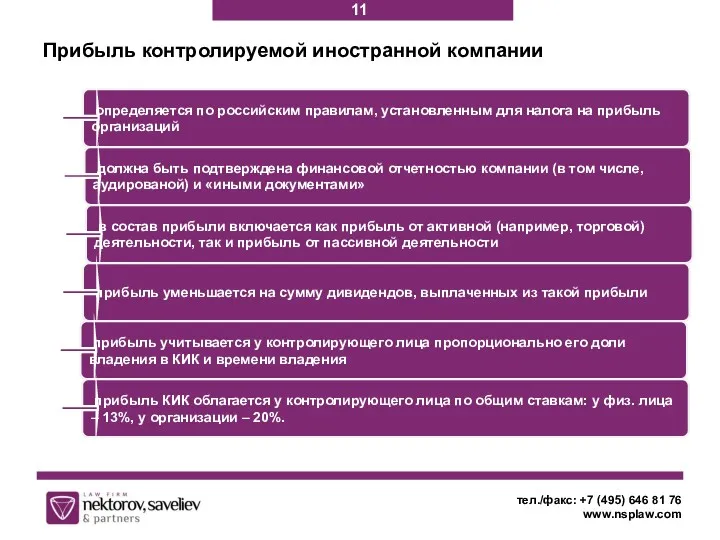

- 11. Прибыль контролируемой иностранной компании тел./факс: +7 (495) 646 81 76 www.nsplaw.com определяется по российским правилам, установленным

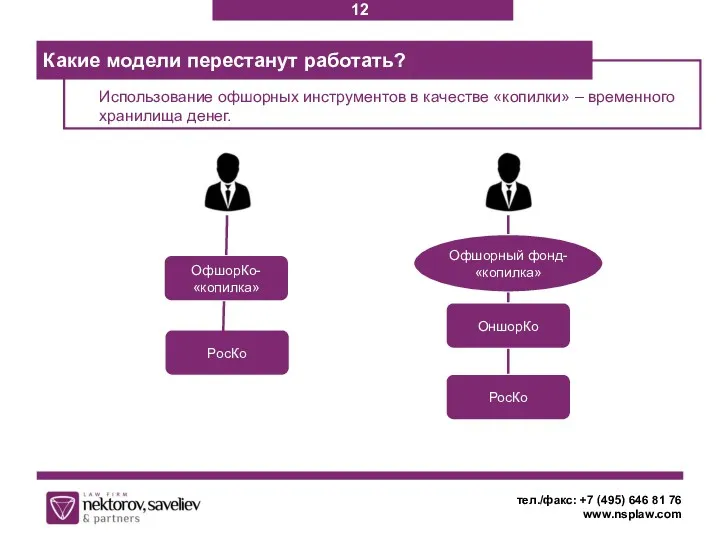

- 12. Использование офшорных инструментов в качестве «копилки» – временного хранилища денег. Какие модели перестанут работать? тел./факс: +7

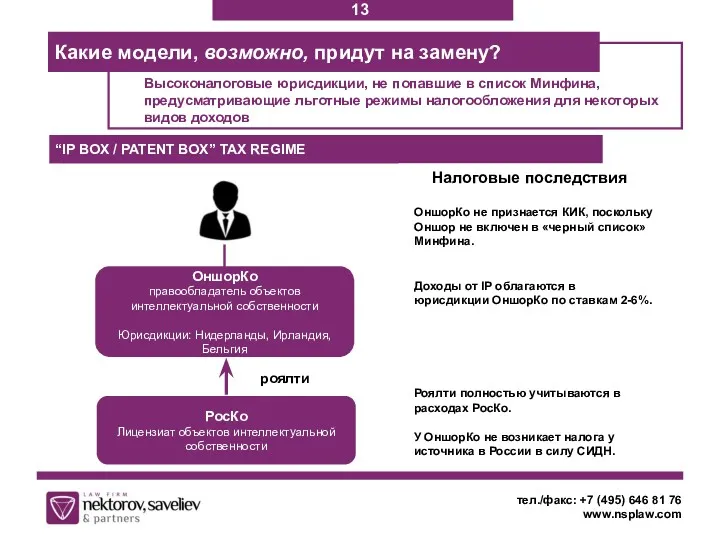

- 13. Высоконалоговые юрисдикции, не попавшие в список Минфина, предусматривающие льготные режимы налогообложения для некоторых видов доходов Какие

- 14. Вместо офшорных «копилок» могут использоваться оншорные копилки при условии, если доходы, получаемые оншорной компанией освобождены от

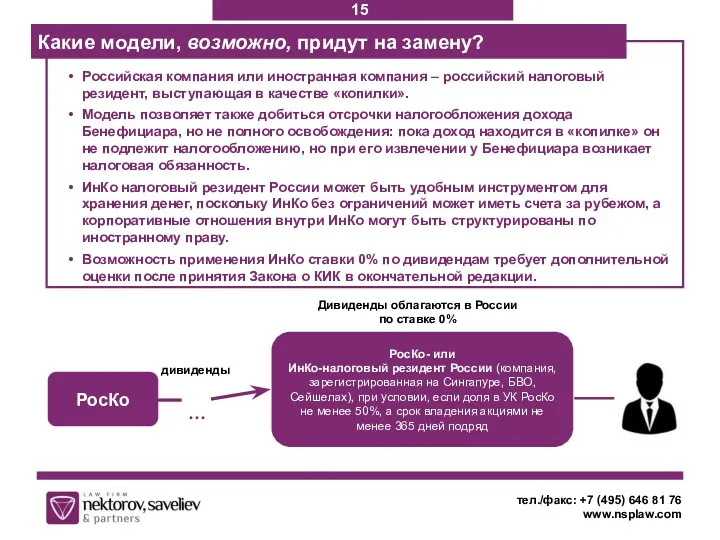

- 15. тел./факс: +7 (495) 646 81 76 www.nsplaw.com Российская компания или иностранная компания – российский налоговый резидент,

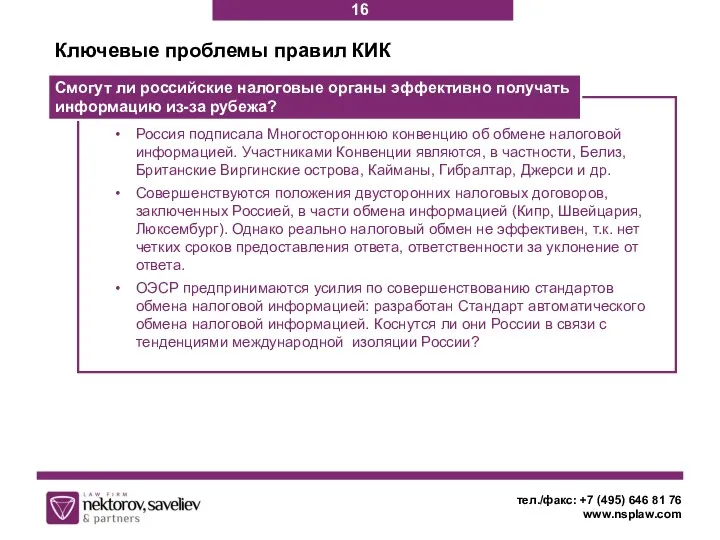

- 16. Ключевые проблемы правил КИК тел./факс: +7 (495) 646 81 76 www.nsplaw.com Россия подписала Многостороннюю конвенцию об

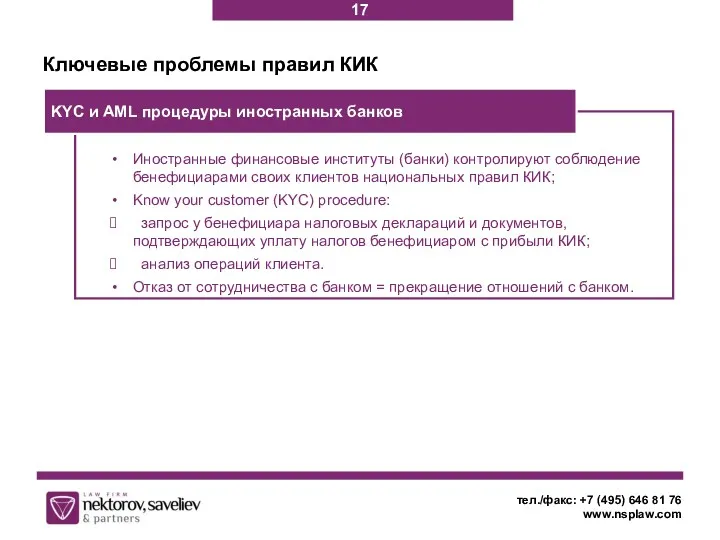

- 17. Ключевые проблемы правил КИК тел./факс: +7 (495) 646 81 76 www.nsplaw.com Иностранные финансовые институты (банки) контролируют

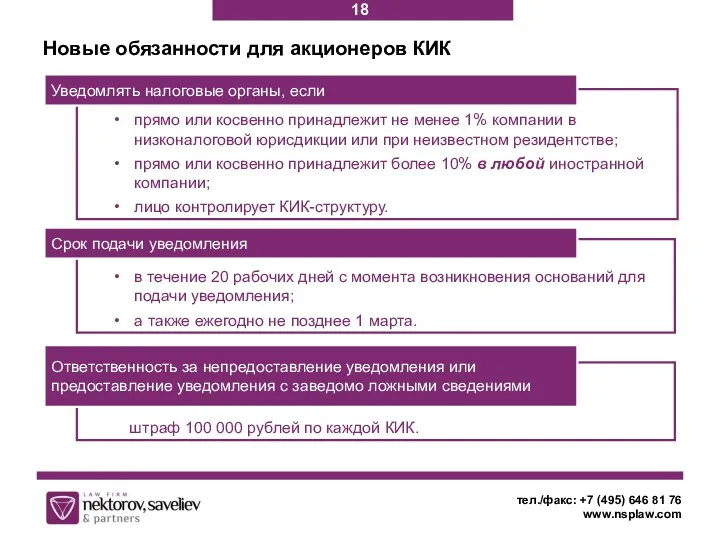

- 18. Новые обязанности для акционеров КИК тел./факс: +7 (495) 646 81 76 www.nsplaw.com прямо или косвенно принадлежит

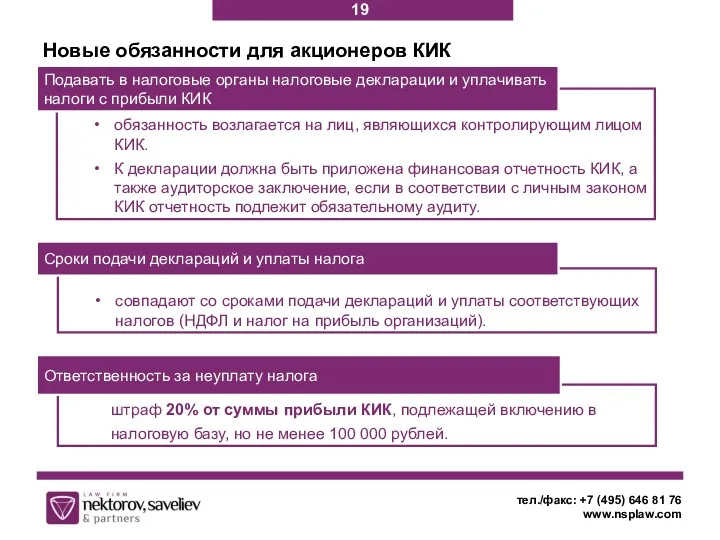

- 19. Новые обязанности для акционеров КИК тел./факс: +7 (495) 646 81 76 www.nsplaw.com обязанность возлагается на лиц,

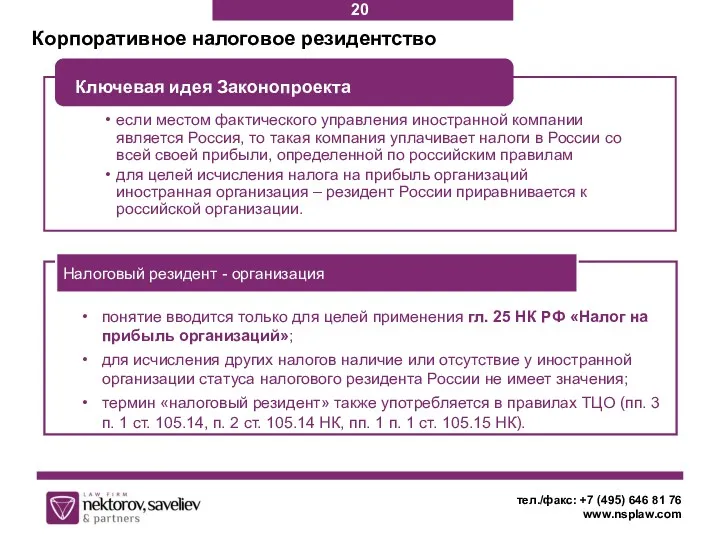

- 20. Корпоративное налоговое резидентство тел./факс: +7 (495) 646 81 76 www.nsplaw.com понятие вводится только для целей применения

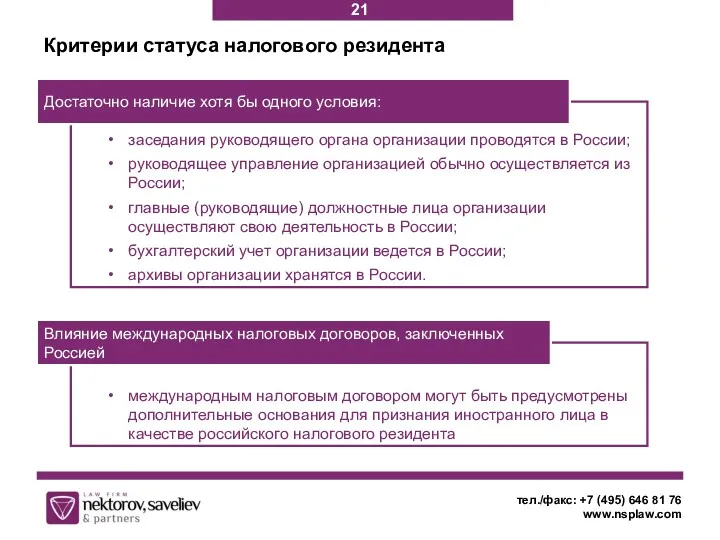

- 21. Критерии статуса налогового резидента тел./факс: +7 (495) 646 81 76 www.nsplaw.com заседания руководящего органа организации проводятся

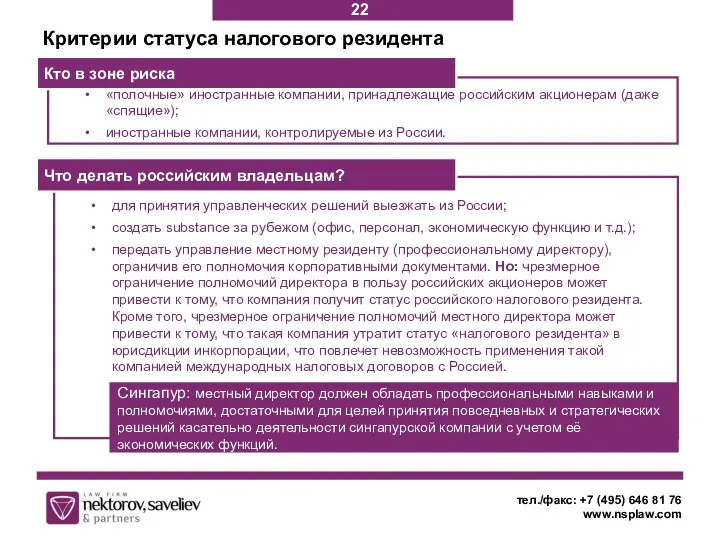

- 22. Критерии статуса налогового резидента тел./факс: +7 (495) 646 81 76 www.nsplaw.com для принятия управленческих решений выезжать

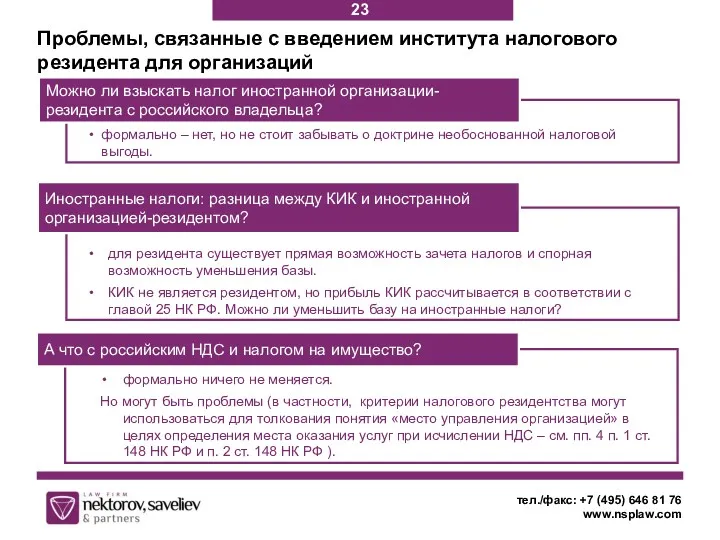

- 23. Проблемы, связанные с введением института налогового резидента для организаций тел./факс: +7 (495) 646 81 76 www.nsplaw.com

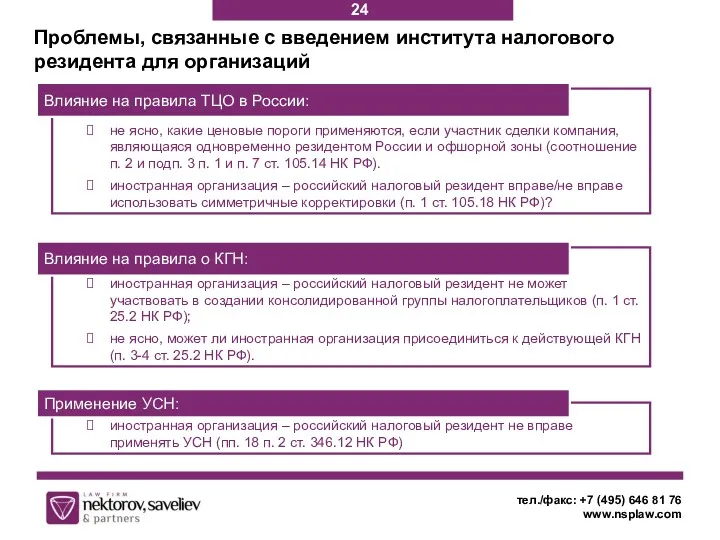

- 24. Проблемы, связанные с введением института налогового резидента для организаций тел./факс: +7 (495) 646 81 76 www.nsplaw.com

- 25. доход от отчуждения акций (долей) российских организаций, более 50% активов которых напрямую состоит из российской недвижимости,

- 26. РосКО / ИнКО доход от отчуждения акций (долей) иностранных организаций, более 50% активов которых напрямую состоят

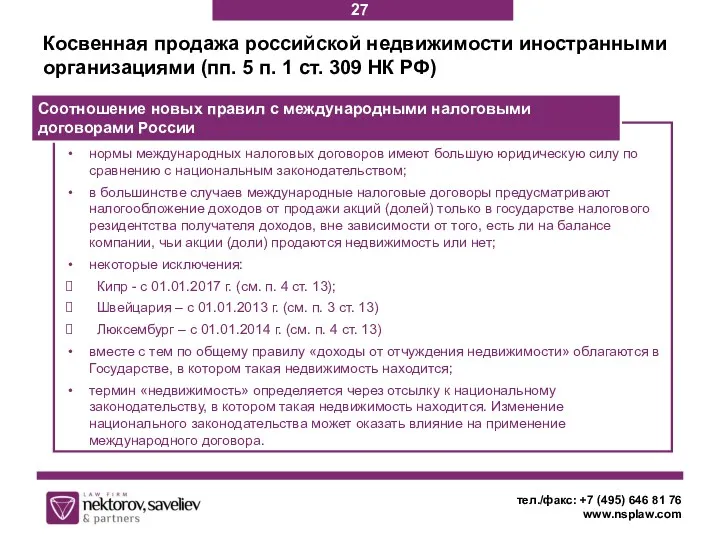

- 27. нормы международных налоговых договоров имеют большую юридическую силу по сравнению с национальным законодательством; в большинстве случаев

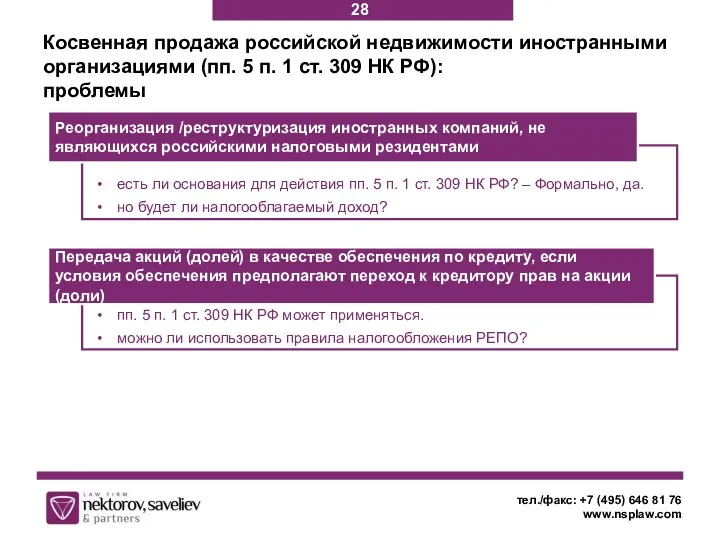

- 28. тел./факс: +7 (495) 646 81 76 www.nsplaw.com Косвенная продажа российской недвижимости иностранными организациями (пп. 5 п.

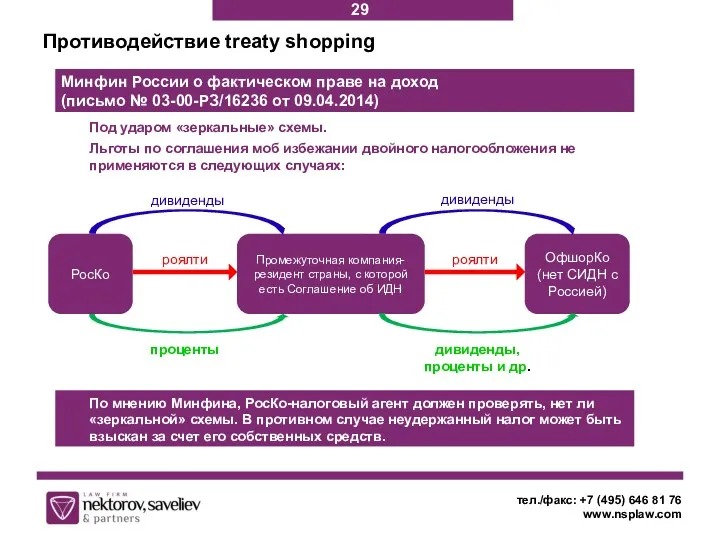

- 29. Противодействие treaty shopping тел./факс: +7 (495) 646 81 76 www.nsplaw.com Под ударом «зеркальные» схемы. Льготы по

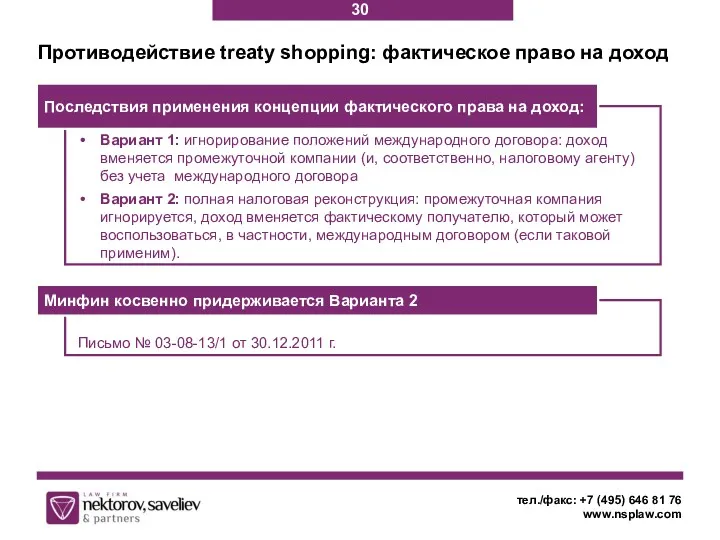

- 30. Письмо № 03-08-13/1 от 30.12.2011 г. Вариант 1: игнорирование положений международного договора: доход вменяется промежуточной компании

- 31. Холдинговая компания не вправе применять Российско-нидерландское соглашение. РосКо неправомерно не удерживало налог у источника (20%). Налог

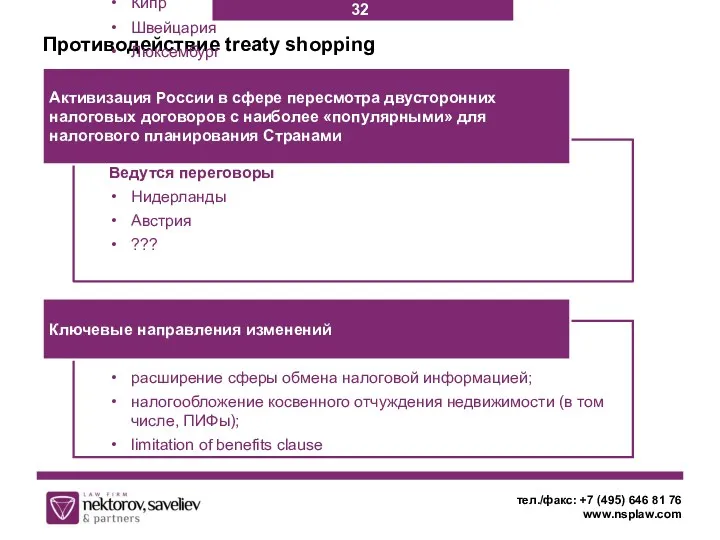

- 32. Противодействие treaty shopping тел./факс: +7 (495) 646 81 76 www.nsplaw.com Подписаны Протоколы Кипр Швейцария Люксембург Ведутся

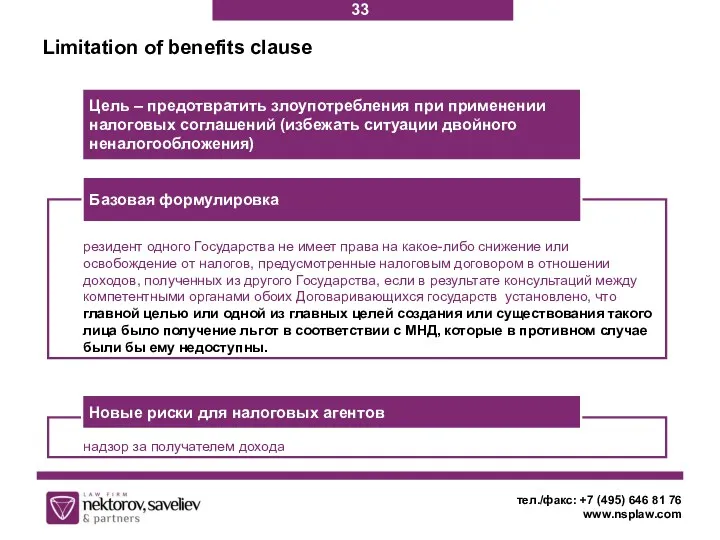

- 33. Limitation of benefits clause тел./факс: +7 (495) 646 81 76 www.nsplaw.com Цель – предотвратить злоупотребления при

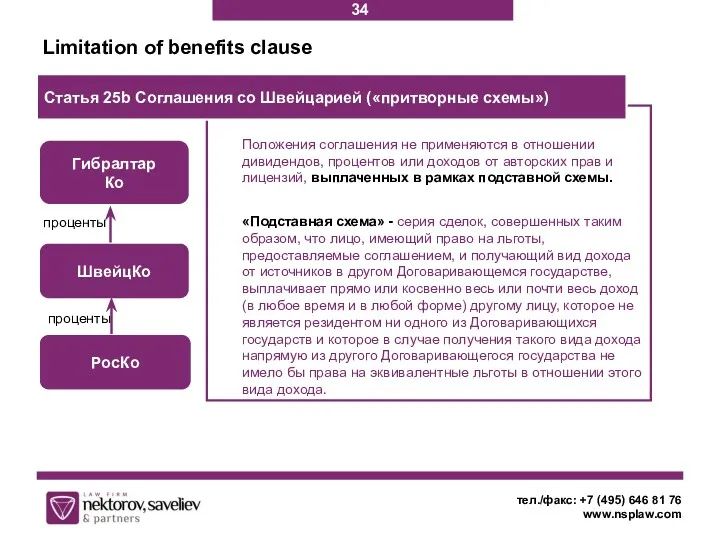

- 34. тел./факс: +7 (495) 646 81 76 www.nsplaw.com Limitation of benefits clause Положения соглашения не применяются в

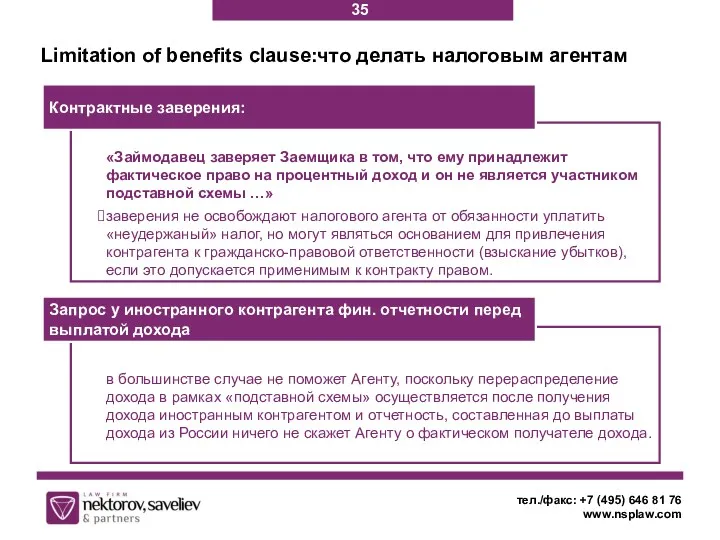

- 35. Limitation of benefits clause:что делать налоговым агентам тел./факс: +7 (495) 646 81 76 www.nsplaw.com «Займодавец заверяет

- 36. Вопросы тел./факс: +7 (495) 646 81 76 www.nsplaw.com 36

- 37. тел./факс: +7 (495) 646 81 76 www.nsplaw.com Ужесточение ответственности за незаконную налоговую оптимизацию 37

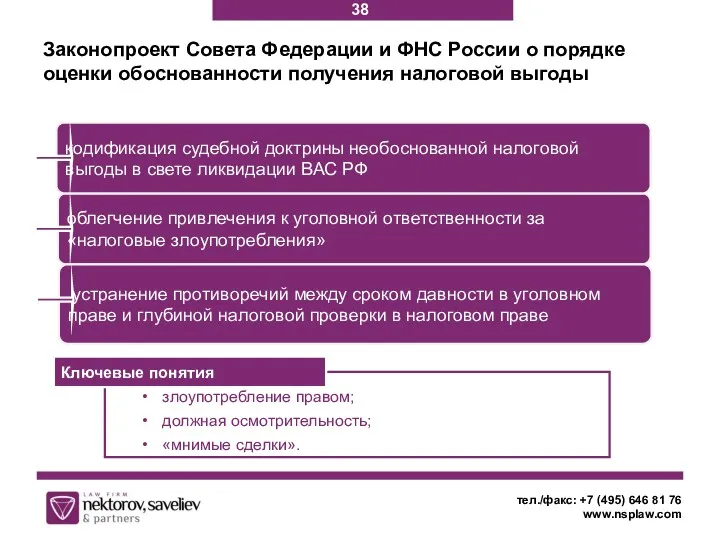

- 38. Законопроект Совета Федерации и ФНС России о порядке оценки обоснованности получения налоговой выгоды тел./факс: +7 (495)

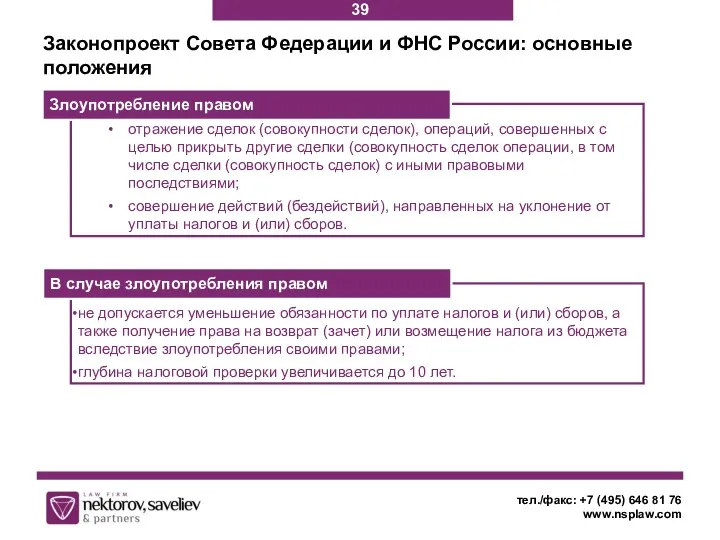

- 39. тел./факс: +7 (495) 646 81 76 www.nsplaw.com Законопроект Совета Федерации и ФНС России: основные положения отражение

- 40. тел./факс: +7 (495) 646 81 76 www.nsplaw.com Законопроект Совета Федерации и ФНС России: основные положения расходы

- 41. тел./факс: +7 (495) 646 81 76 www.nsplaw.com Законопроект Совета Федерации и ФНС России: анализ плохая юридическая

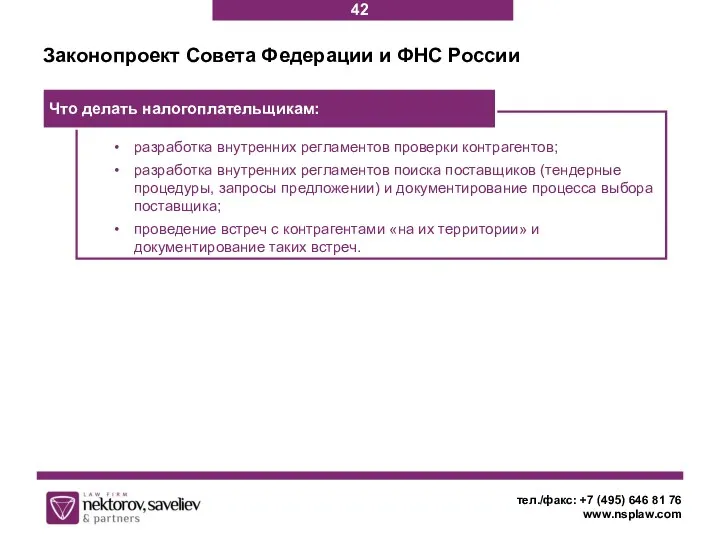

- 42. тел./факс: +7 (495) 646 81 76 www.nsplaw.com Законопроект Совета Федерации и ФНС России разработка внутренних регламентов

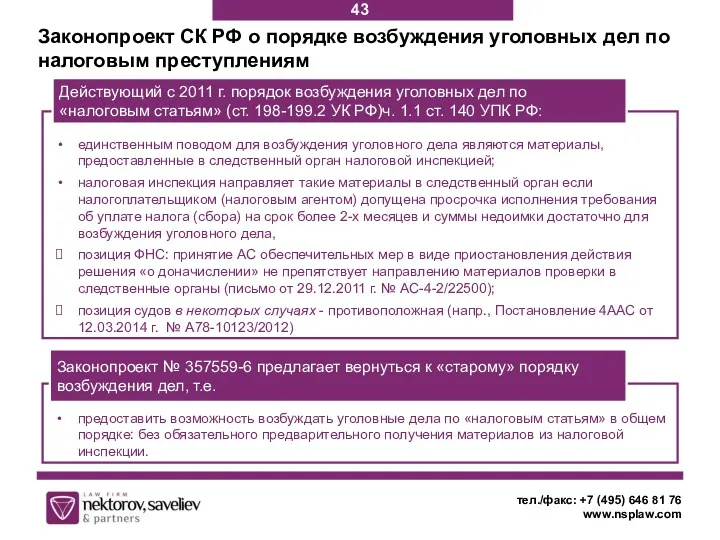

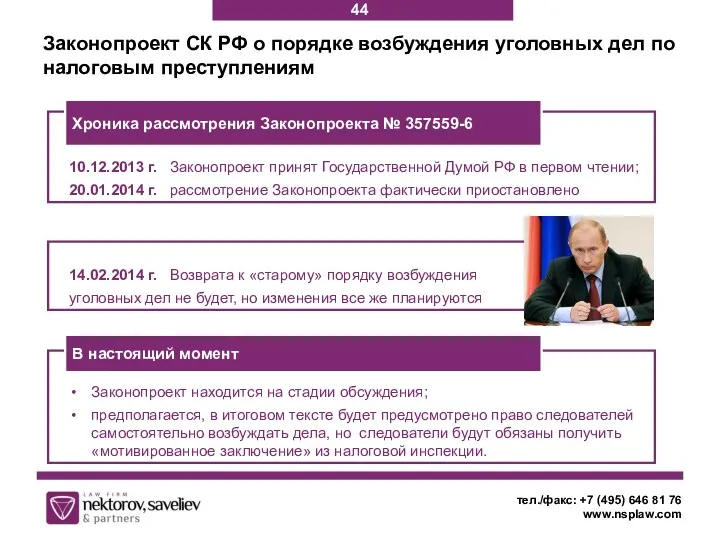

- 43. Законопроект СК РФ о порядке возбуждения уголовных дел по налоговым преступлениям тел./факс: +7 (495) 646 81

- 44. 14.02.2014 г. Возврата к «старому» порядку возбуждения уголовных дел не будет, но изменения все же планируются

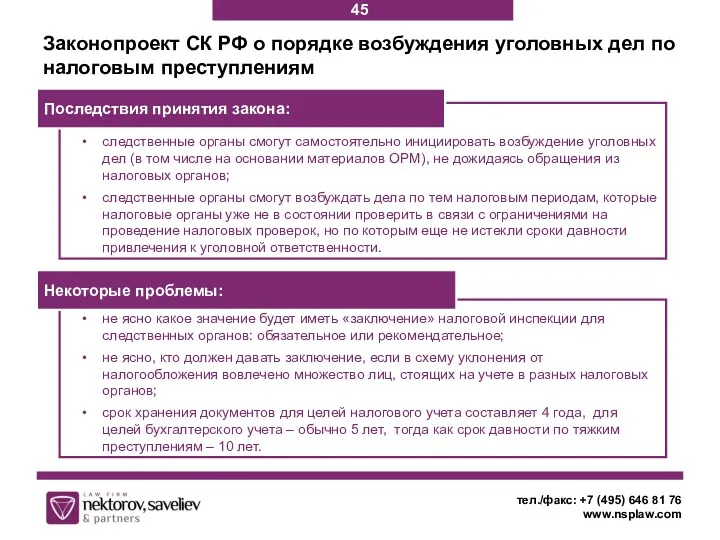

- 45. Законопроект СК РФ о порядке возбуждения уголовных дел по налоговым преступлениям тел./факс: +7 (495) 646 81

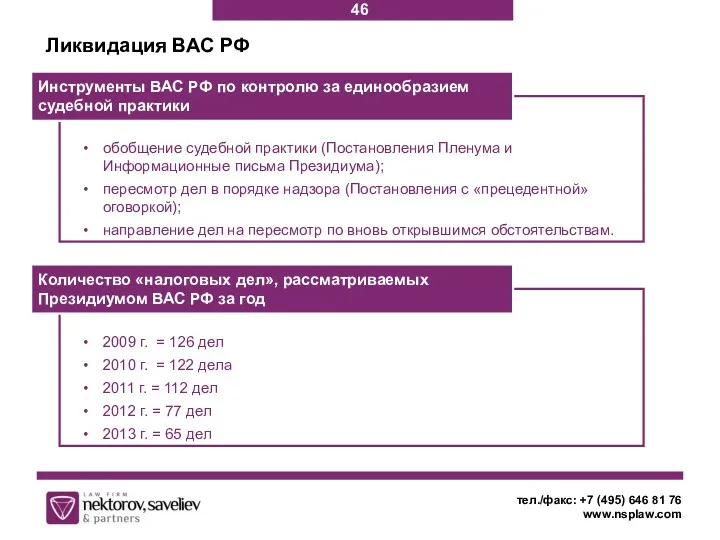

- 46. Ликвидация ВАС РФ тел./факс: +7 (495) 646 81 76 www.nsplaw.com 2009 г. = 126 дел 2010

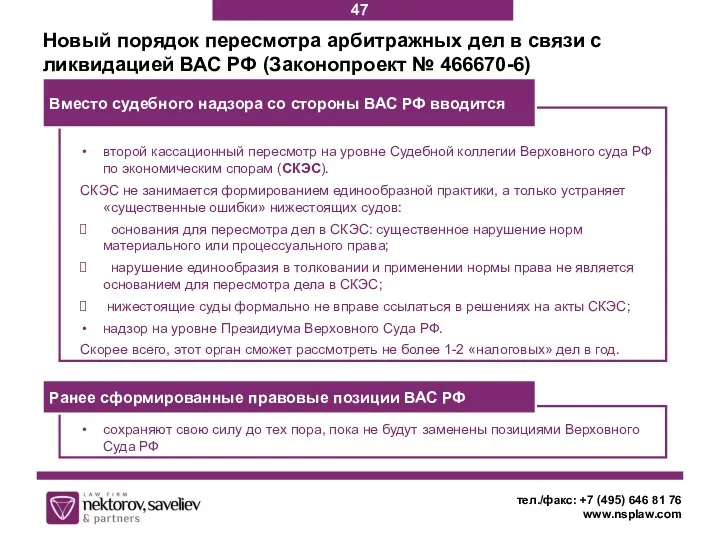

- 47. тел./факс: +7 (495) 646 81 76 www.nsplaw.com Новый порядок пересмотра арбитражных дел в связи с ликвидацией

- 48. тел./факс: +7 (495) 646 81 76 www.nsplaw.com Новый порядок пересмотра налоговых дел возрастет влияние на судебную

- 49. Вопросы тел./факс: +7 (495) 646 81 76 www.nsplaw.com 49

- 50. тел./факс: +7 (495) 646 81 76 www.nsplaw.com Трансфертное ценообразование в холдингах: новые правила 50

- 51. 2014 год: первые проверки в сфере ТЦО тел./факс: +7 (495) 646 81 76 www.nsplaw.com до 30

- 52. 2014 год: грядущие изменения в сфере ТЦО тел./факс: +7 (495) 646 81 76 www.nsplaw.com Законопроект Минфина

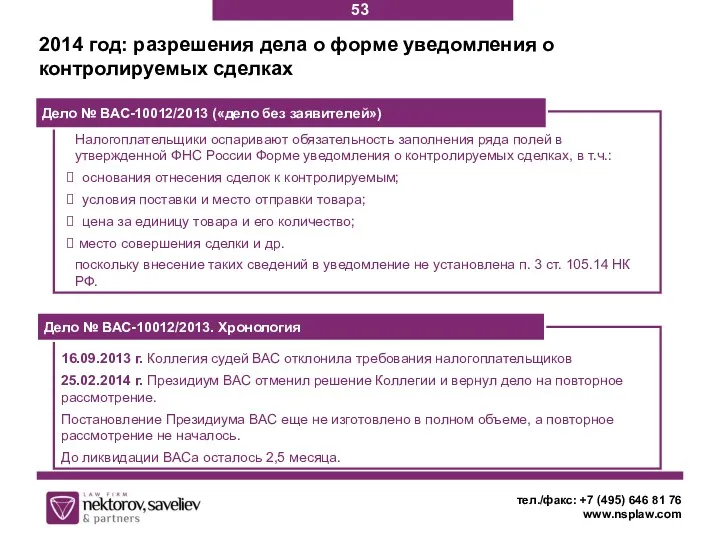

- 53. 16.09.2013 г. Коллегия судей ВАС отклонила требования налогоплательщиков 25.02.2014 г. Президиум ВАС отменил решение Коллегии и

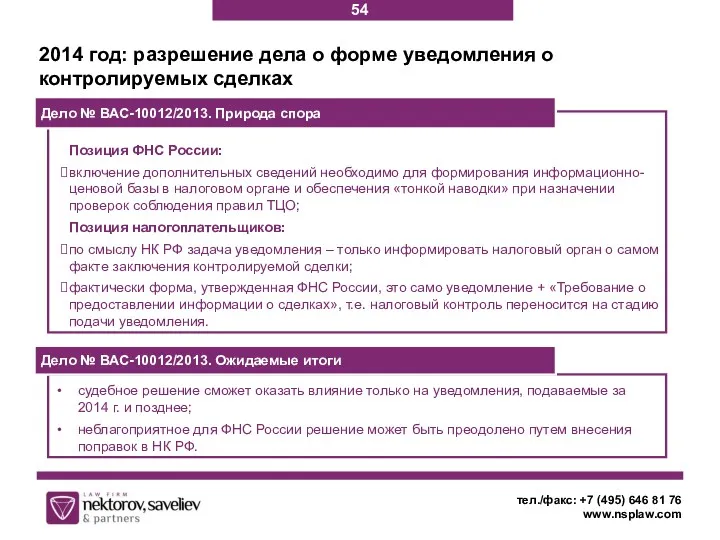

- 54. судебное решение сможет оказать влияние только на уведомления, подаваемые за 2014 г. и позднее; неблагоприятное для

- 55. Изменения в сфере налогообложения долговых обязательств, операций с ценными бумагами и деривативами тел./факс: +7 (495) 646

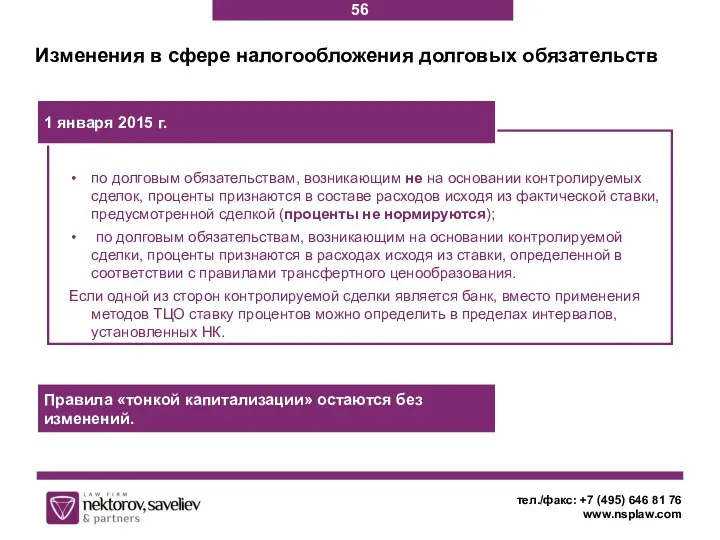

- 56. Изменения в сфере налогообложения долговых обязательств тел./факс: +7 (495) 646 81 76 www.nsplaw.com по долговым обязательствам,

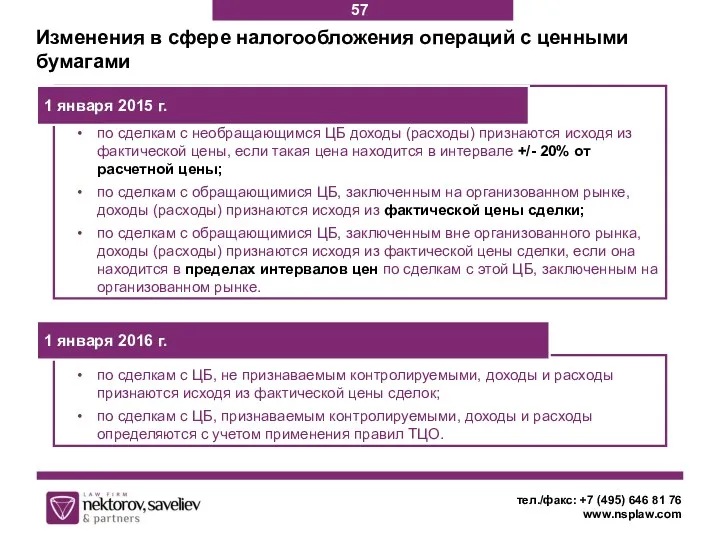

- 57. Изменения в сфере налогообложения операций с ценными бумагами тел./факс: +7 (495) 646 81 76 www.nsplaw.com по

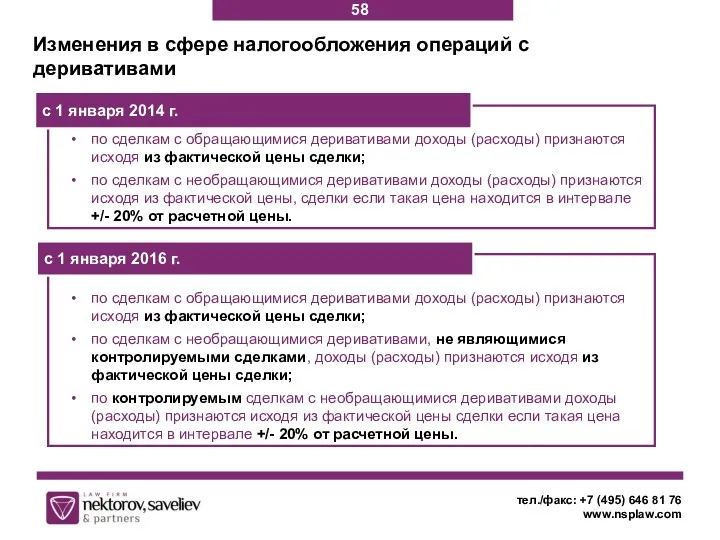

- 58. Изменения в сфере налогообложения операций с деривативами тел./факс: +7 (495) 646 81 76 www.nsplaw.com по сделкам

- 59. Актуальная судебная практика в сфере ТЦО тел./факс: +7 (495) 646 81 76 www.nsplaw.com суды все меньше

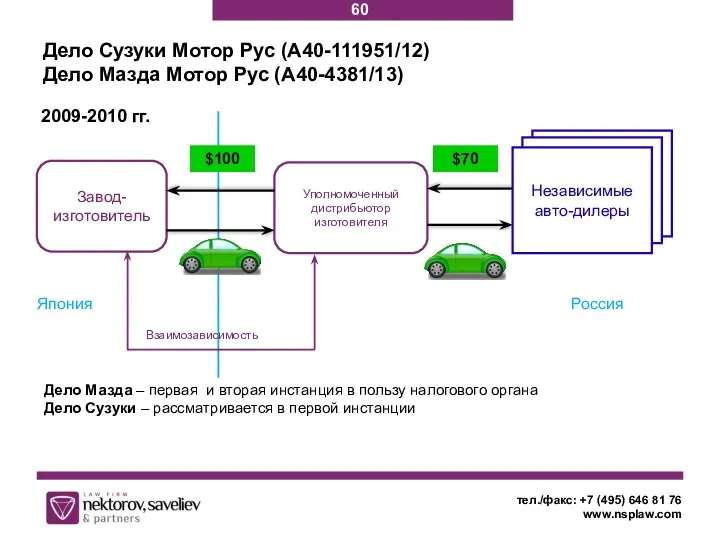

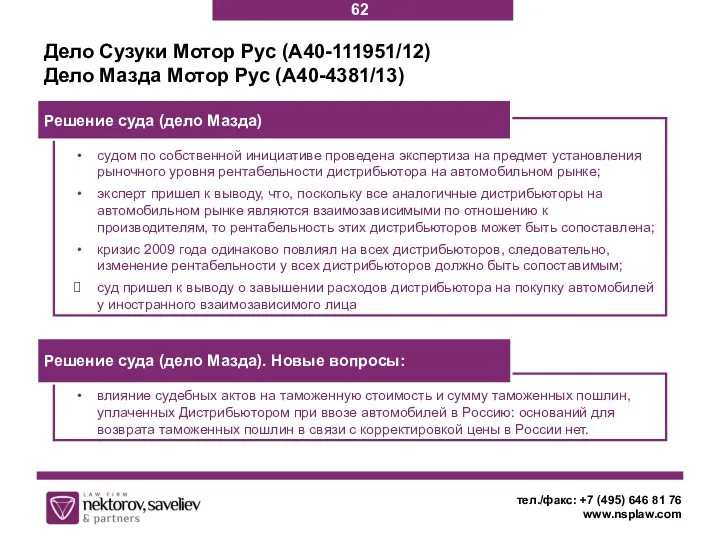

- 60. Дело Сузуки Мотор Рус (А40-111951/12) Дело Мазда Мотор Рус (А40-4381/13) тел./факс: +7 (495) 646 81 76

- 61. тел./факс: +7 (495) 646 81 76 www.nsplaw.com Дело Сузуки Мотор Рус (А40-111951/12) Дело Мазда Мотор Рус

- 62. тел./факс: +7 (495) 646 81 76 www.nsplaw.com Дело Сузуки Мотор Рус (А40-111951/12) Дело Мазда Мотор Рус

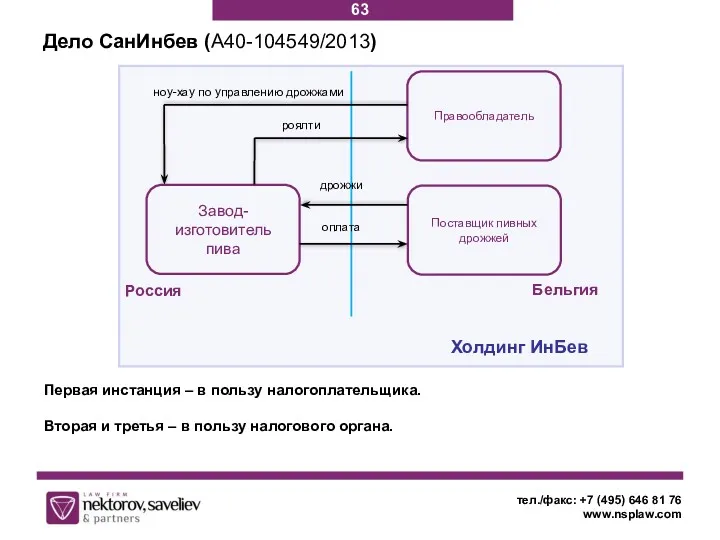

- 63. Дело СанИнбев (А40-104549/2013) тел./факс: +7 (495) 646 81 76 www.nsplaw.com Первая инстанция – в пользу налогоплательщика.

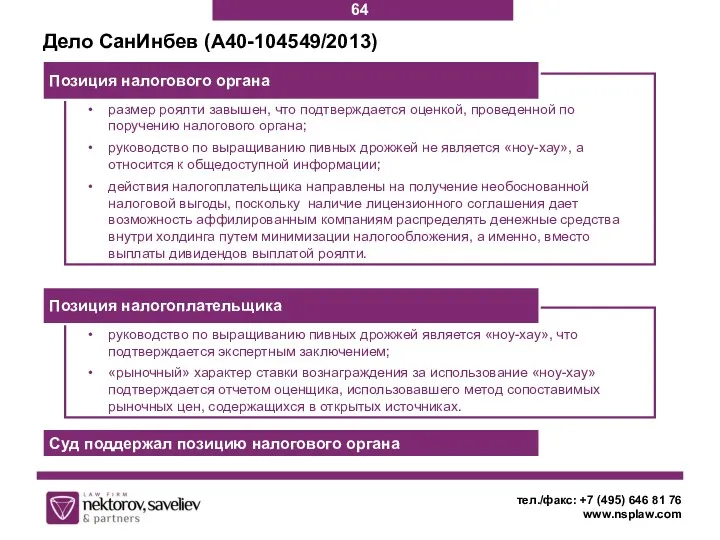

- 64. Дело СанИнбев (А40-104549/2013) тел./факс: +7 (495) 646 81 76 www.nsplaw.com руководство по выращиванию пивных дрожжей является

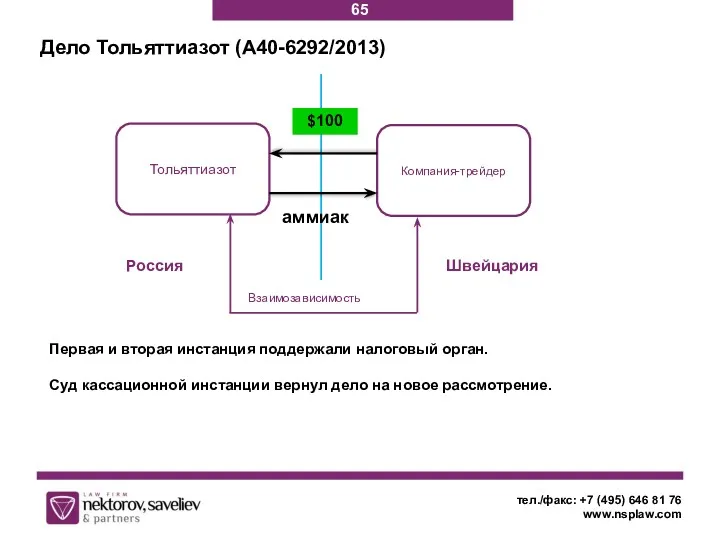

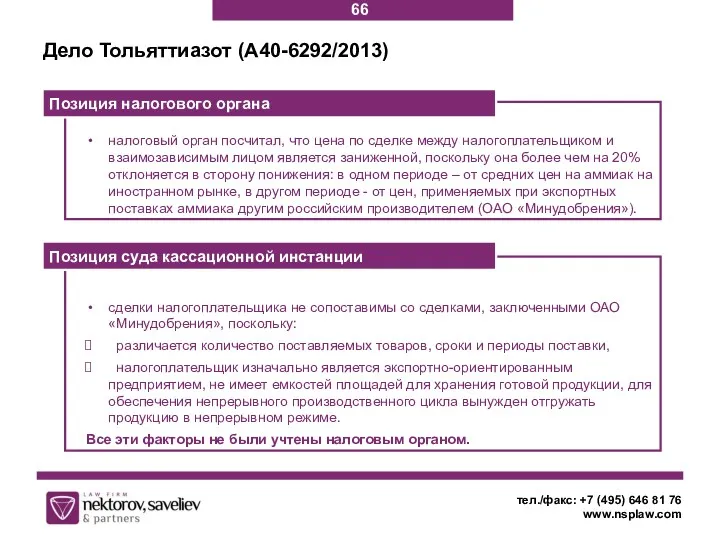

- 65. Дело Тольяттиазот (А40-6292/2013) тел./факс: +7 (495) 646 81 76 www.nsplaw.com Первая и вторая инстанция поддержали налоговый

- 66. Дело Тольяттиазот (А40-6292/2013) тел./факс: +7 (495) 646 81 76 www.nsplaw.com сделки налогоплательщика не сопоставимы со сделками,

- 67. Вопросы тел./факс: +7 (495) 646 81 76 www.nsplaw.com 67

- 68. тел./факс: +7 (495) 646 81 76 www.nsplaw.com Передача активов внутри холдинга 68

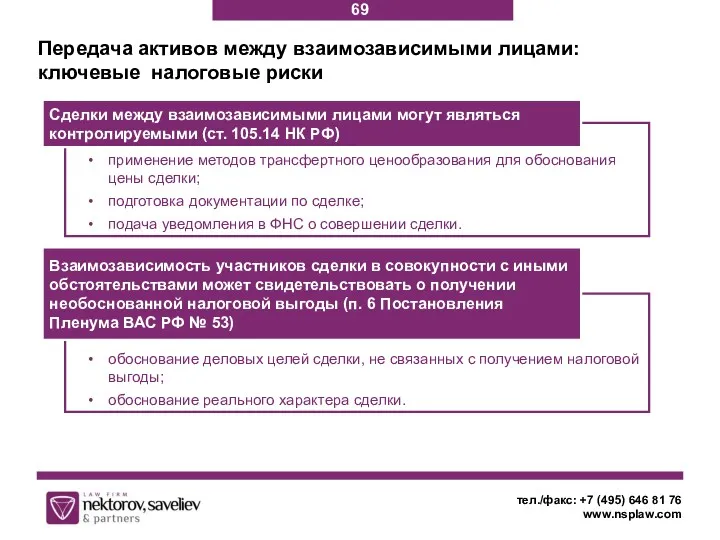

- 69. Передача активов между взаимозависимыми лицами: ключевые налоговые риски тел./факс: +7 (495) 646 81 76 www.nsplaw.com применение

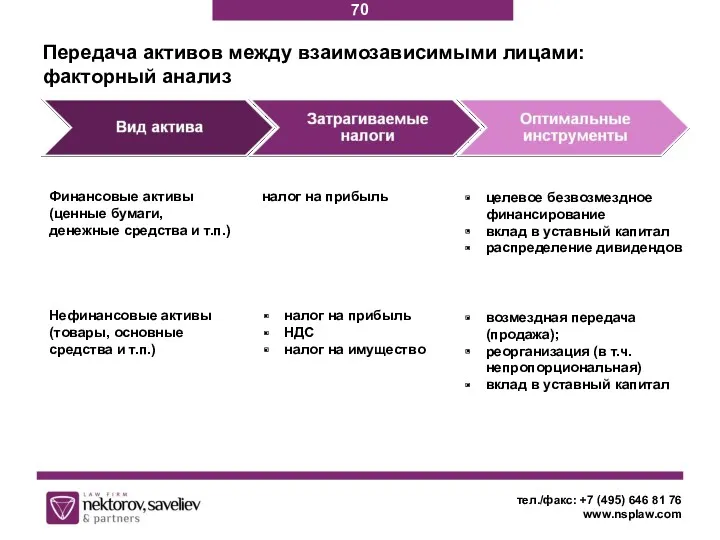

- 70. Передача активов между взаимозависимыми лицами: факторный анализ тел./факс: +7 (495) 646 81 76 www.nsplaw.com Финансовые активы

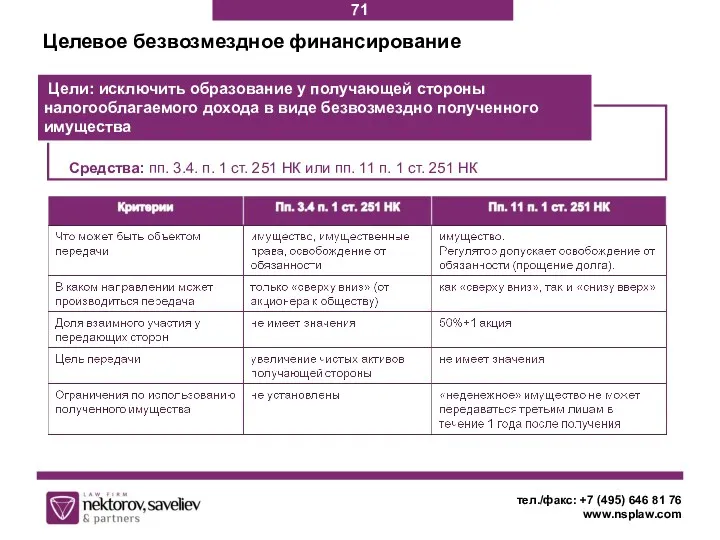

- 71. Целевое безвозмездное финансирование тел./факс: +7 (495) 646 81 76 www.nsplaw.com Средства: пп. 3.4. п. 1 ст.

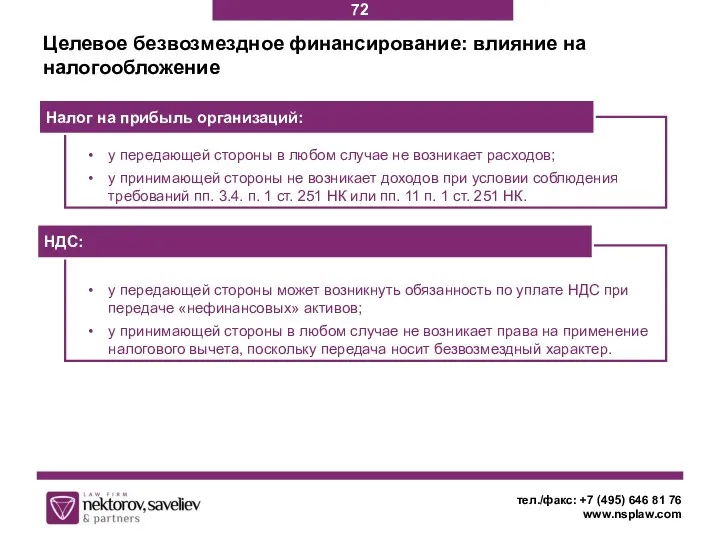

- 72. тел./факс: +7 (495) 646 81 76 www.nsplaw.com Целевое безвозмездное финансирование: влияние на налогообложение у передающей стороны

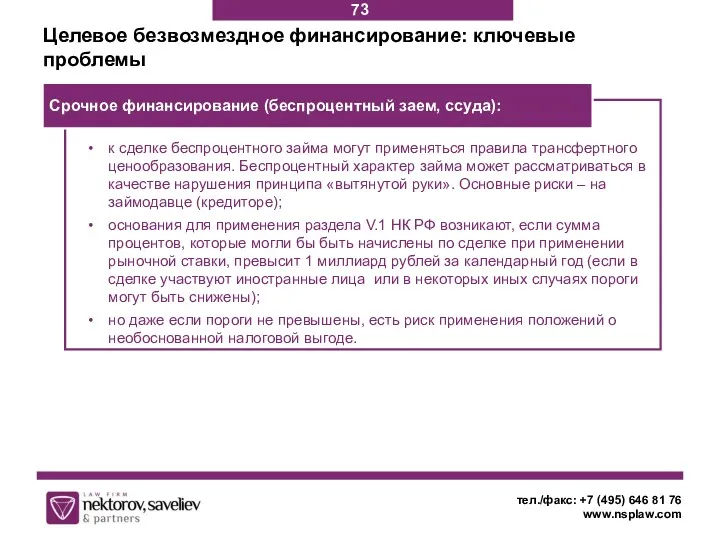

- 73. тел./факс: +7 (495) 646 81 76 www.nsplaw.com Целевое безвозмездное финансирование: ключевые проблемы к сделке беспроцентного займа

- 74. тел./факс: +7 (495) 646 81 76 www.nsplaw.com Целевое безвозмездное финансирование: ключевые проблемы «виртуальные» проценты – проценты,

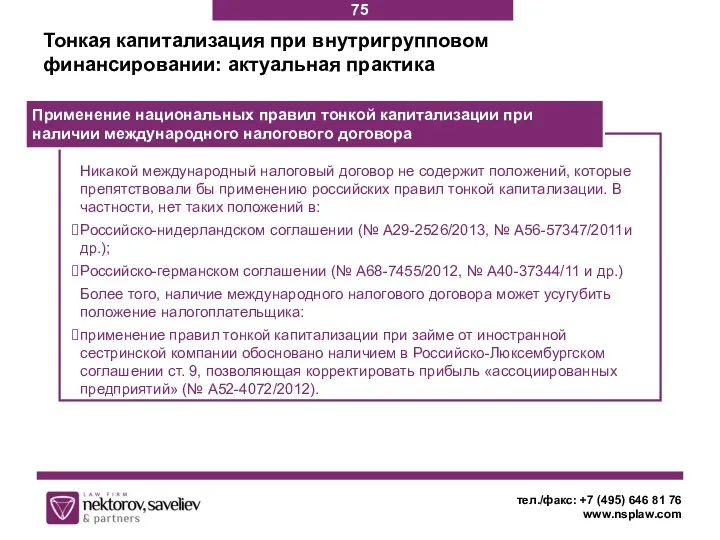

- 75. Тонкая капитализация при внутригрупповом финансировании: актуальная практика тел./факс: +7 (495) 646 81 76 www.nsplaw.com Никакой международный

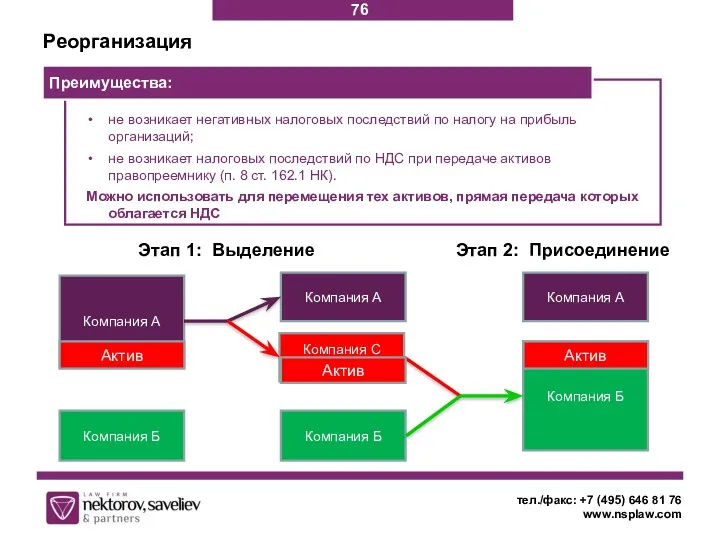

- 76. Реорганизация тел./факс: +7 (495) 646 81 76 www.nsplaw.com не возникает негативных налоговых последствий по налогу на

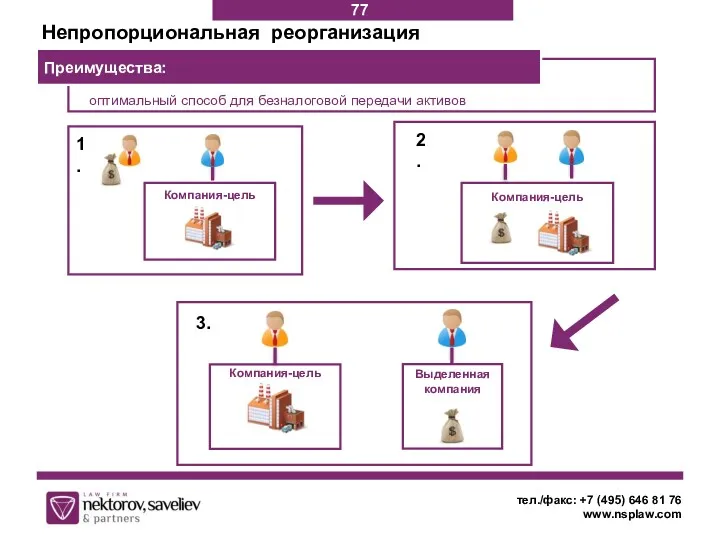

- 77. Непропорциональная реорганизация тел./факс: +7 (495) 646 81 76 www.nsplaw.com оптимальный способ для безналоговой передачи активов Преимущества:

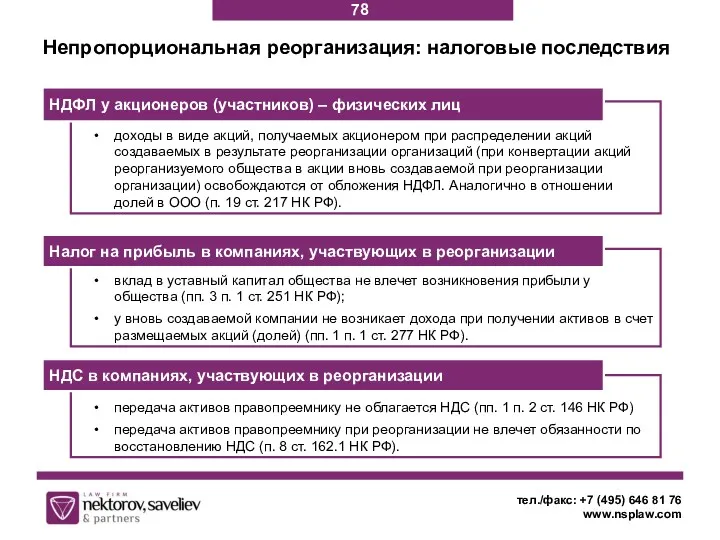

- 78. Непропорциональная реорганизация: налоговые последствия тел./факс: +7 (495) 646 81 76 www.nsplaw.com доходы в виде акций, получаемых

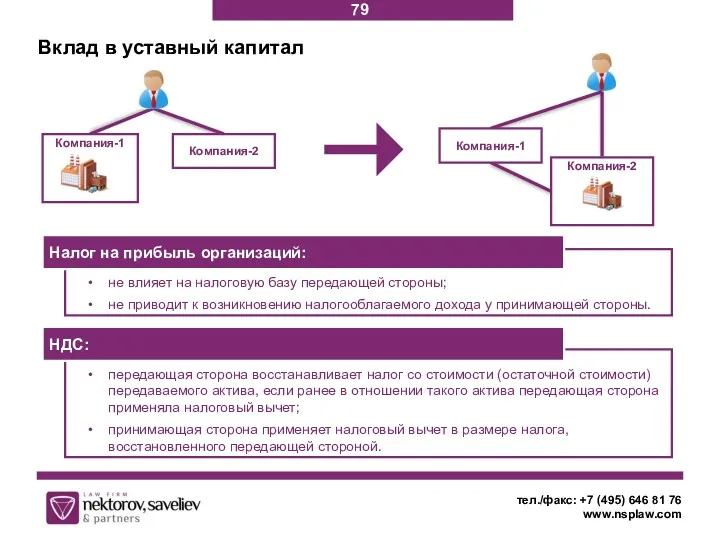

- 79. Вклад в уставный капитал тел./факс: +7 (495) 646 81 76 www.nsplaw.com не влияет на налоговую базу

- 80. Вопросы тел./факс: +7 (495) 646 81 76 www.nsplaw.com 80

- 82. Скачать презентацию

Мировая экономика. Введение в предмет. Основные понятия

Мировая экономика. Введение в предмет. Основные понятия Международные экономические отношения

Международные экономические отношения Фирма в экономике. Предпринимательство

Фирма в экономике. Предпринимательство Экономический рост и развитие

Экономический рост и развитие Экономическая система общества

Экономическая система общества СВОЯ ИГРА

СВОЯ ИГРА Инвестиционно-строительная деятельность

Инвестиционно-строительная деятельность Supply, Demand, and Government Policies

Supply, Demand, and Government Policies The Economist: The Work of Calculation

The Economist: The Work of Calculation Базовые проблемы экономики сельского хозяйства

Базовые проблемы экономики сельского хозяйства Международные транспортные коридоры, терминалы и их инфраструктура

Международные транспортные коридоры, терминалы и их инфраструктура Макроэкономические факторы конкурентоспособности товаров и услуг

Макроэкономические факторы конкурентоспособности товаров и услуг Издержки, выручка, прибыль. Производительность труда

Издержки, выручка, прибыль. Производительность труда Сущность (классификация) и организация прогнозирования

Сущность (классификация) и организация прогнозирования Қазақстандағы экономикалық статистикалық мәліметтер

Қазақстандағы экономикалық статистикалық мәліметтер Соціальні цілі економіки. (Лекція 2)

Соціальні цілі економіки. (Лекція 2) Рыночная организация: содержание и структура. Экономическая теория товара и денег

Рыночная организация: содержание и структура. Экономическая теория товара и денег Экономическая теория контрактов. Тема 3

Экономическая теория контрактов. Тема 3 Человек в системе экономических отношений

Человек в системе экономических отношений Институциональная экономика. Лекция 10. Теория фирмы

Институциональная экономика. Лекция 10. Теория фирмы Основные методы оценки проектных рисков

Основные методы оценки проектных рисков Интернациональная Система Качественного Развития (ИСКР №1)

Интернациональная Система Качественного Развития (ИСКР №1) Україна в системі глобальних економічних відносин

Україна в системі глобальних економічних відносин Переход к регулированию гарантирующих поставщиков методом эталонных затрат

Переход к регулированию гарантирующих поставщиков методом эталонных затрат Экономическая сфера жизни общества

Экономическая сфера жизни общества Распределение доходов. Доходы граждан и прожиточный минимум. Неравенство доходов (обществознание, 8 класс)

Распределение доходов. Доходы граждан и прожиточный минимум. Неравенство доходов (обществознание, 8 класс) Планирование прибыли предприятия и пути его совершенствования (на примере ООО Комби)

Планирование прибыли предприятия и пути его совершенствования (на примере ООО Комби) Структура советского общества

Структура советского общества