Содержание

- 2. План 1. Платежеспособность банка. 2. Понятие ликвидности банка. 3. Показатели оценки ликвидности банка. 4. Управление банковской

- 3. Нормативные акты: Инструкция 139-И Положение ЦБ РФ 421-П О порядке расчета ПКЛ. Рекомендации Базельского Комитета (см.сайт

- 4. Литература: Мамонова И. О соотношении ликвидности и платежеспособности банка //Бизнес и банки, 2007, №38 Кузнецова Л.,

- 5. Платежеспособность – способность отвечать по своим обязательствам, как балансовым, так и забалансовым.

- 6. Внешние признаки утраты платежеспособности банка: Отсутствие средств на корреспондентском счете Прекращение платежей по счетам клиентов или

- 7. Неплатежеспособность может быть : Техническая - ошибки в управлении, внешние факторы, может спровоцировать банковскую панику и

- 8. К банкам применимо понятие только относительной, условной платежеспособности: Условие – привлеченные и размещенные средства будут соответствовать

- 9. Платежеспособным считается такой банк, у которого совокупные активы превышают обязательства банка. Активы > Обязательства

- 10. АКТИВ Активы - 1000 Баланс - 1000 ПАССИВ СС брутто – 100 ПС - 900 Баланс

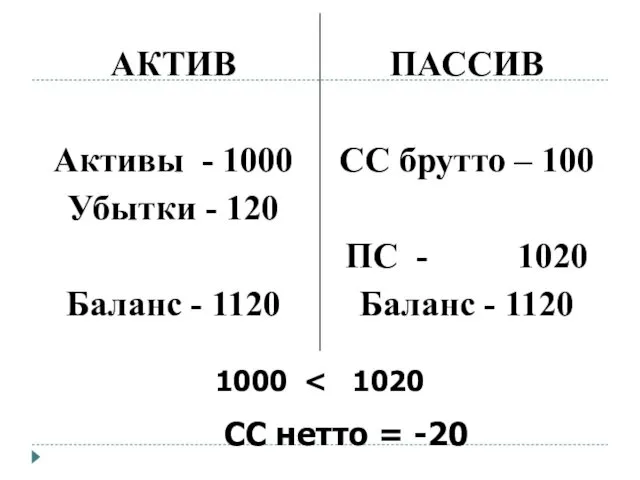

- 11. АКТИВ Активы - 1000 Убытки - 120 Баланс - 1120 ПАССИВ СС брутто – 100 ПС

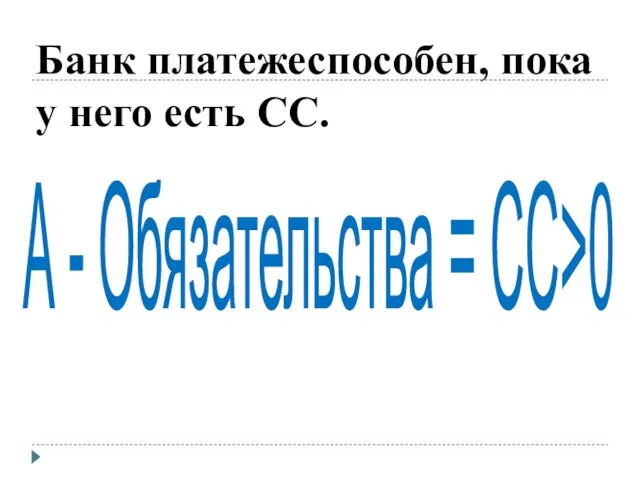

- 12. Банк платежеспособен, пока у него есть СС. А - Обязательства = СС>0

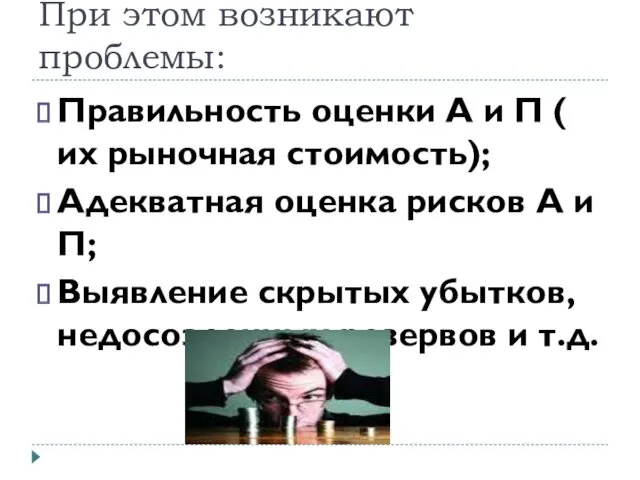

- 13. При этом возникают проблемы: Правильность оценки А и П ( их рыночная стоимость); Адекватная оценка рисков

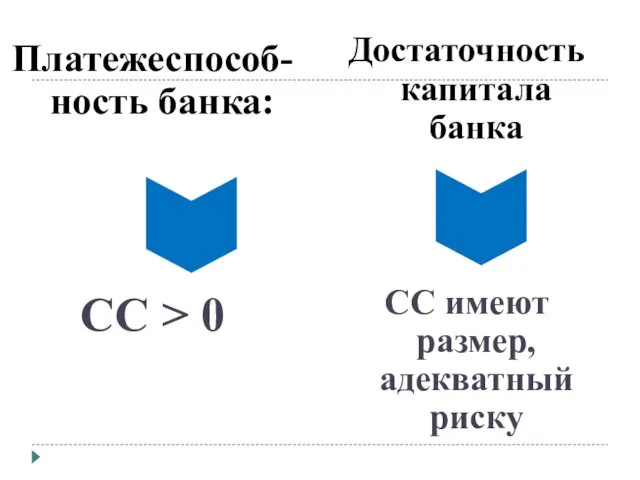

- 14. Платежеспособ-ность банка: СС > 0 Достаточность капитала банка СС имеют размер, адекватный риску

- 15. Платежеспособность и ликвидность П = Л П ≠ Л 2.1. П – часть, условие Л 2.2

- 16. Ликвидность в общем смысле – состояние баланса фирмы с точки зрения возможности быстро реализовать средства по

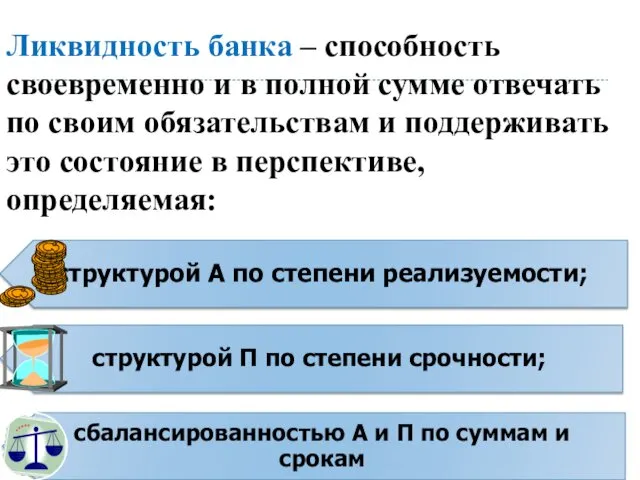

- 17. Ликвидность банка – способность своевременно и в полной сумме отвечать по своим обязательствам и поддерживать это

- 18. Активы банка по степени реализуемости: Активы мгновенной ликвидности; Активы текущей ликвидности; Активы среднесрочной ликвидности; Трудноликвидные активы;

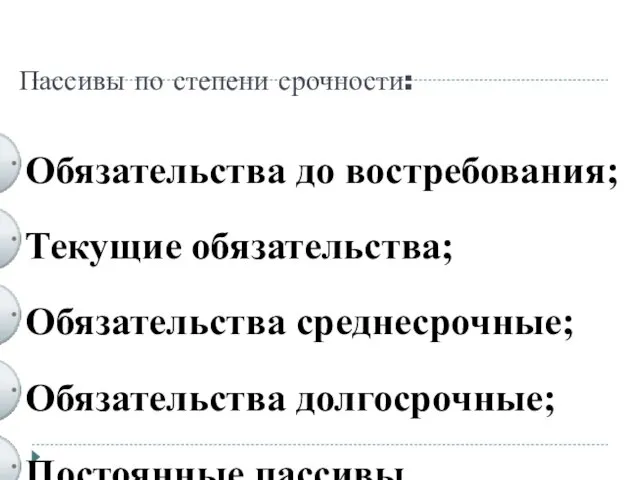

- 19. Пассивы по степени срочности: Обязательства до востребования; Текущие обязательства; Обязательства среднесрочные; Обязательства долгосрочные; Постоянные пассивы

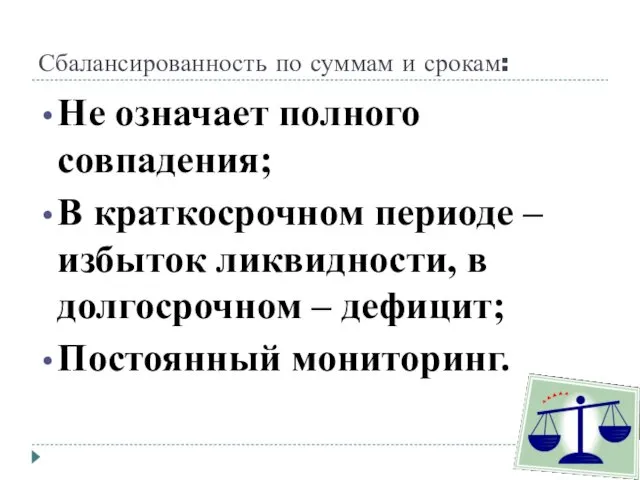

- 20. Сбалансированность по суммам и срокам: Не означает полного совпадения; В краткосрочном периоде – избыток ликвидности, в

- 21. Ликвидность Как запас (стационарная, ликвидность баланса, статическая) Как поток (динамическая, перспективная)

- 22. Модель ликвидности баланса банка Неликвидные Стабильные ЛА Нестабильные GAP (+)

- 23. Теории ликвидности (задание к семинару – сообщение)

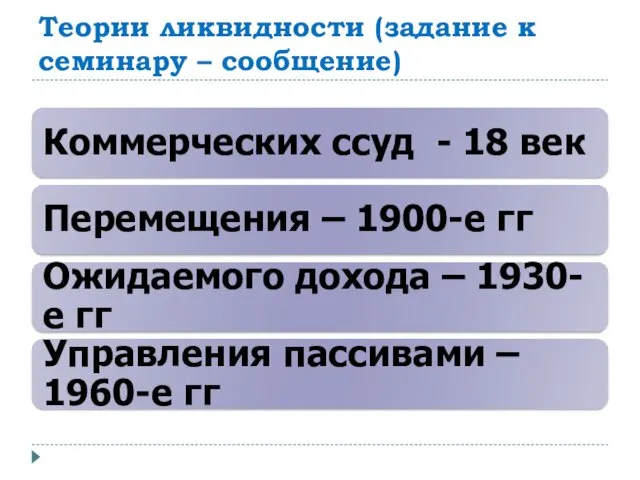

- 24. Нормативные показатели ликвидности (Инструкция 139-И): Н2 - норматив мгновенной ликвидности Н3 - норматив текущей ликвидности Н4

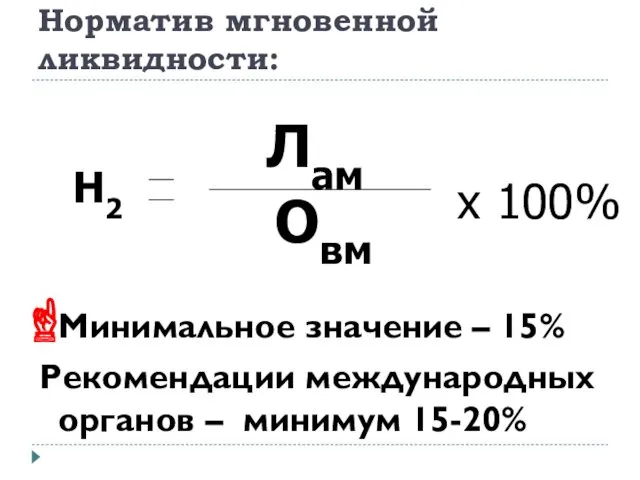

- 25. Норматив мгновенной ликвидности: Минимальное значение – 15% Рекомендации международных органов – минимум 15-20% Н2 Лам Овм

- 26. Среднее по банковской системе значение Н2

- 27. Норматив текущей ликвидности: Минимальное значение – 50% Рекомендации международных органов – минимум 25-45% Н3 Лат Овт

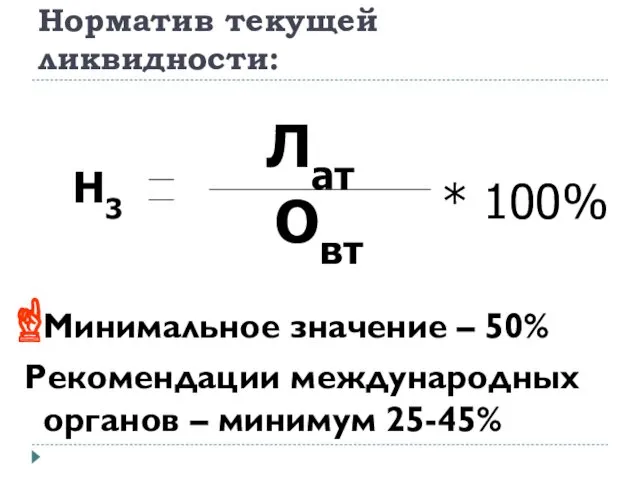

- 28. Среднее по банковской системе значение Н3

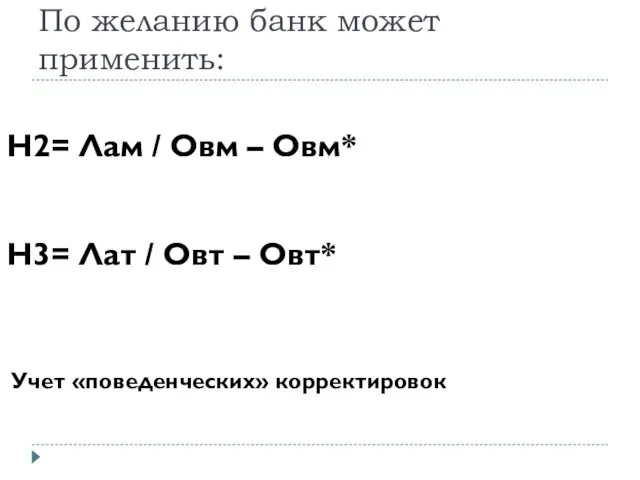

- 29. По желанию банк может применить: Н2= Лам / Овм – Овм* Н3= Лат / Овт –

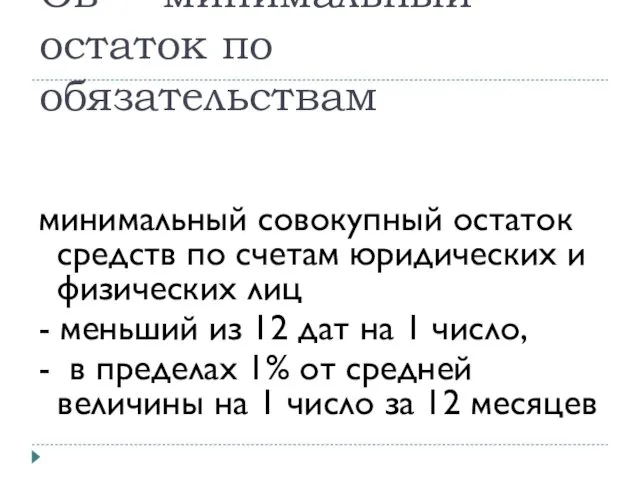

- 30. Ов* - минимальный остаток по обязательствам минимальный совокупный остаток средств по счетам юридических и физических лиц

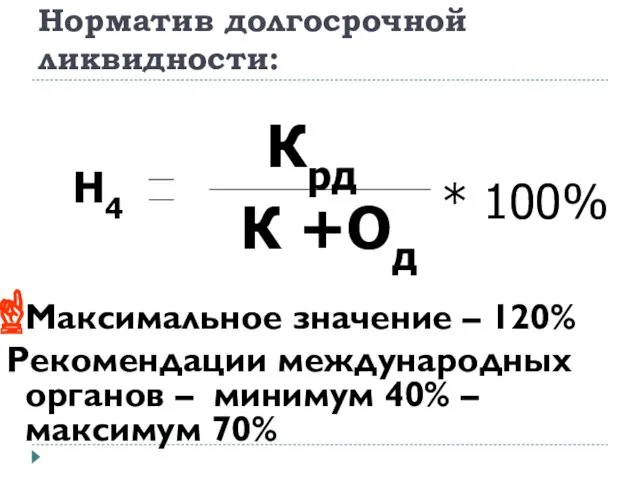

- 31. Норматив долгосрочной ликвидности: Максимальное значение – 120% Рекомендации международных органов – минимум 40% – максимум 70%

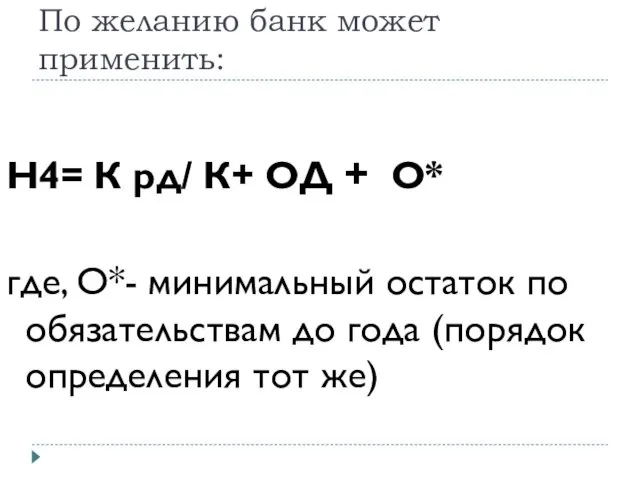

- 32. По желанию банк может применить: Н4= К рд/ К+ ОД + О* где, О*- минимальный остаток

- 33. Среднее по банковской системе значение Н4

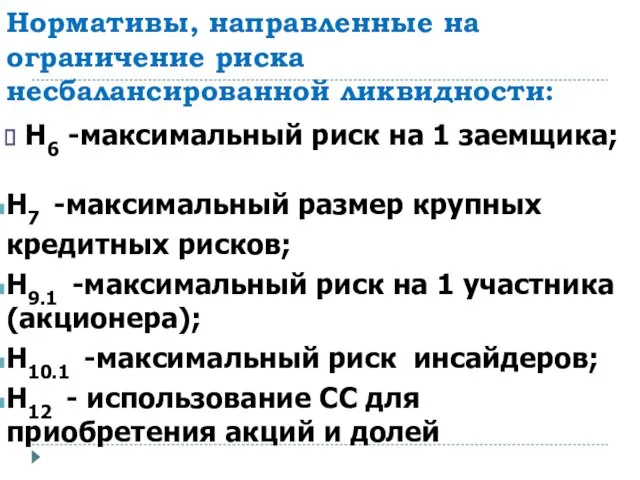

- 34. Нормативы, направленные на ограничение риска несбалансированной ликвидности: Н6 -максимальный риск на 1 заемщика; Н7 -максимальный размер

- 35. Н6 – максимальный риск на 1 заемщика или группу связанных Максимум – 25% Н6 Крз СК

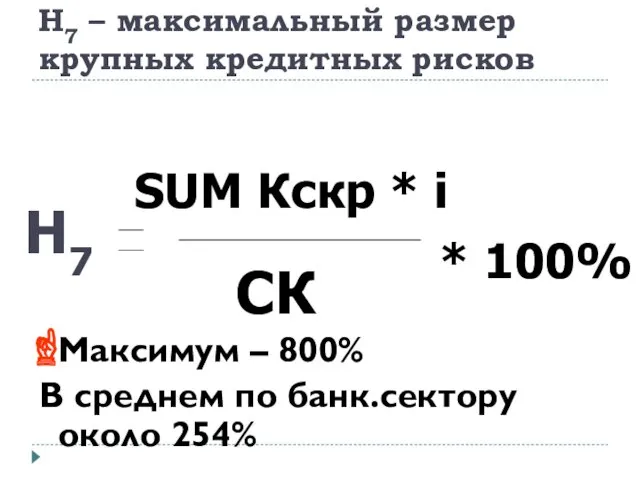

- 36. Н7 – максимальный размер крупных кредитных рисков Максимум – 800% В среднем по банк.сектору около 254%

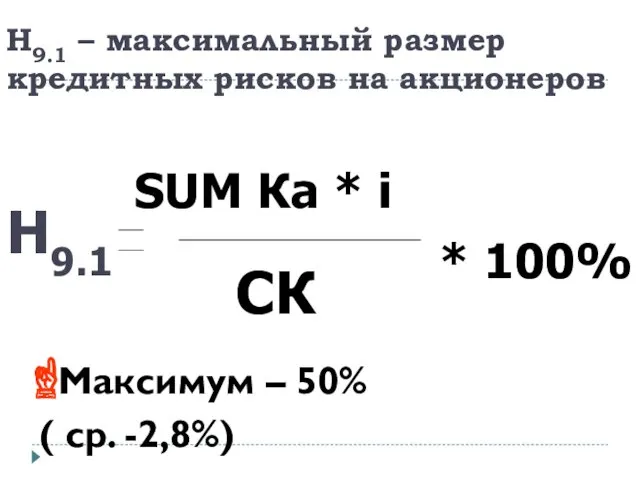

- 37. Н9.1 – максимальный размер кредитных рисков на акционеров Максимум – 50% ( ср. -2,8%) Н9.1 SUM

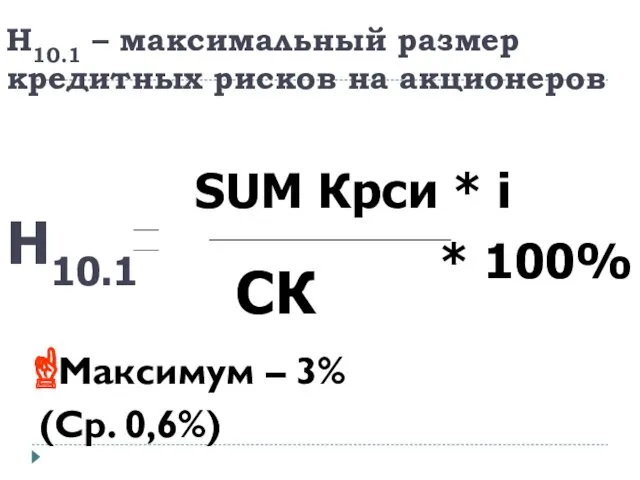

- 38. Н10.1 – максимальный размер кредитных рисков на акционеров Максимум – 3% (Ср. 0,6%) Н10.1 SUM Крси

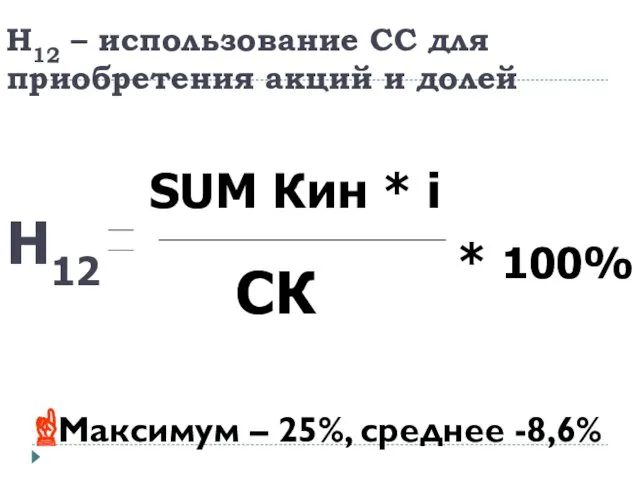

- 39. Н12 – использование СС для приобретения акций и долей Максимум – 25%, среднее -8,6% Н12 SUM

- 40. Оценочные показатели ликвидности:

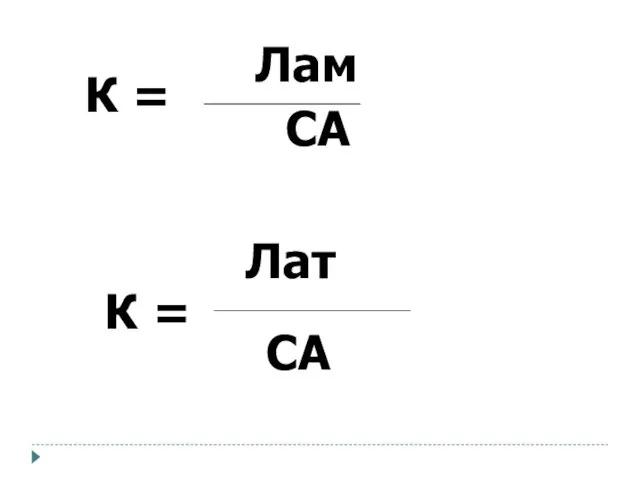

- 41. К = Лам СА К = Лат СА

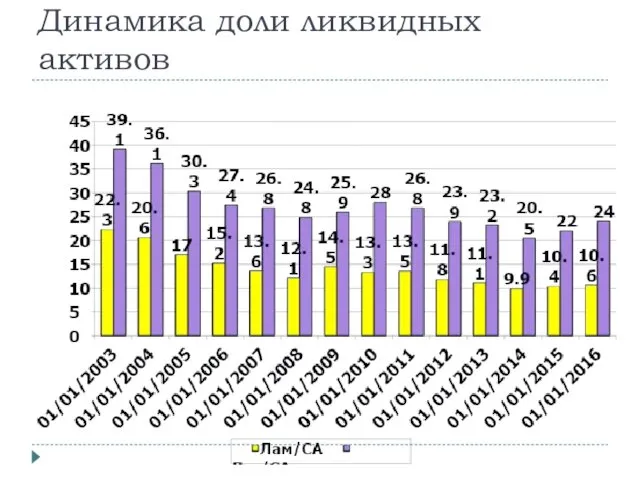

- 42. Динамика доли ликвидных активов

- 43. Лам ПС Овм ПС К = К = > 12%

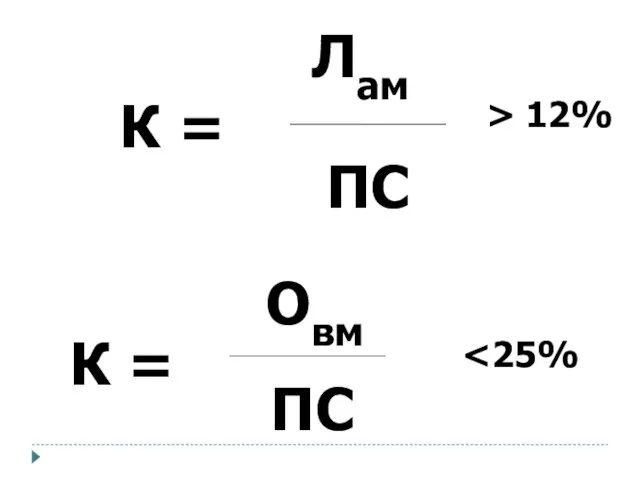

- 44. Лат А – ОР Овекс СК К = К = > 22%

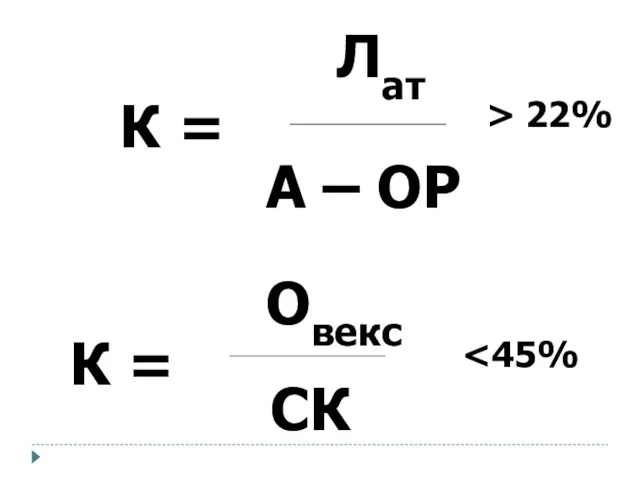

- 45. Лат О-(Одолг-Офл) Овекс СК К = К = > 30%

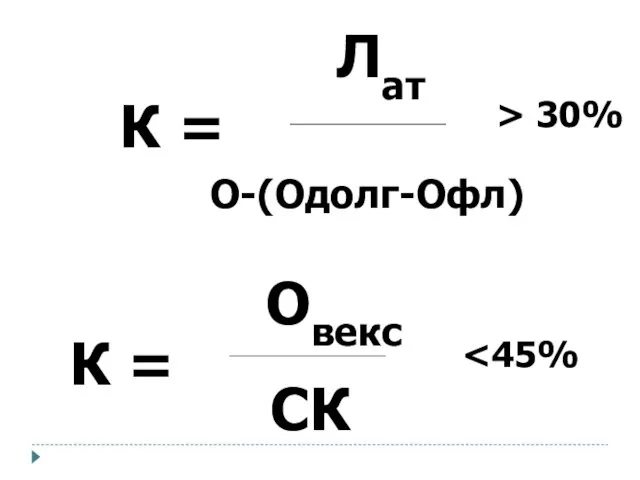

- 46. МБКполуч - МБКвыдан ПС Овкк К = К = Лат

- 47. ЛА + ЗК ПС К = близко к 1 Генеральный коэффициент ликвидности по Кромонову

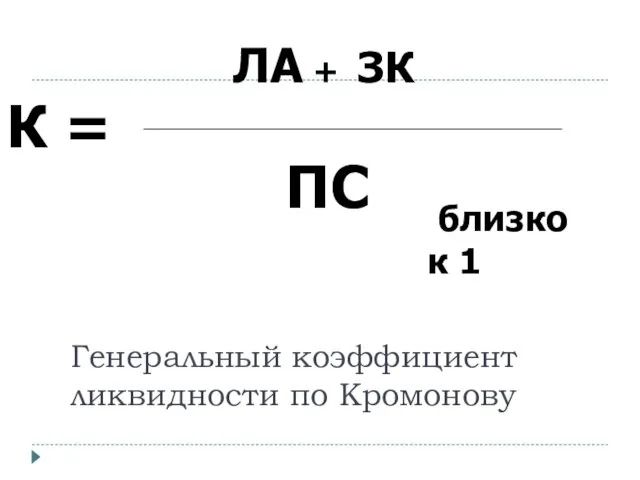

- 48. Базель 3 и его нормативы ликвидности (с 2012 – наблюдение, к 2018 г – введение) LCR

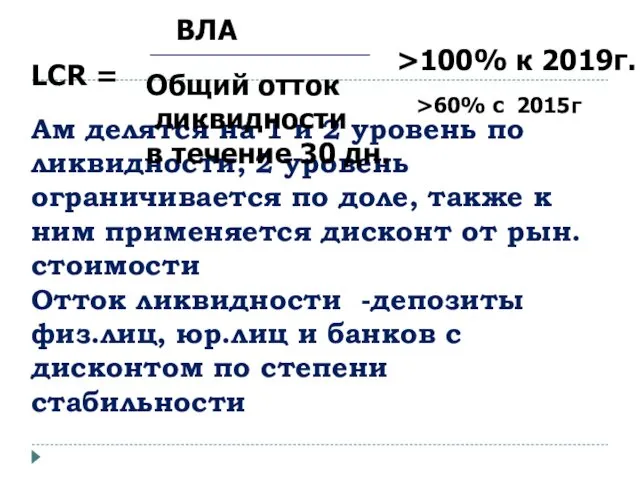

- 49. Ам делятся на 1 и 2 уровень по ликвидности, 2 уровень ограничивается по доле, также к

- 50. С 2015 г . введен для российских системно значимых банков - ПКЛ (421-П) 60% с 1.10.2015

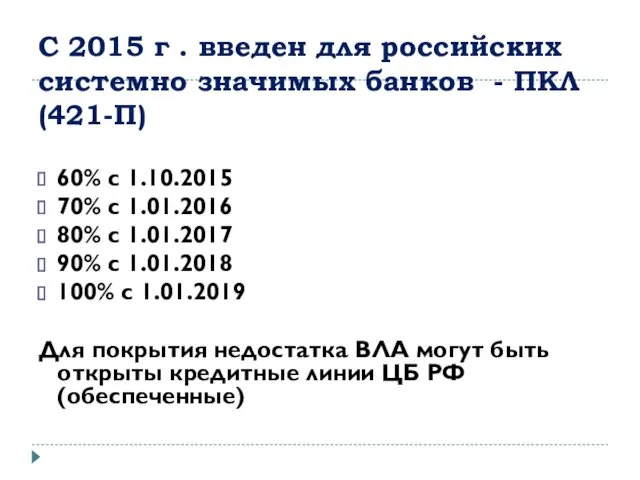

- 51. Доступное стабильное фондирование – пассивы с дисконтированием по стабильности, например, СК – 100%, депозиты фл –

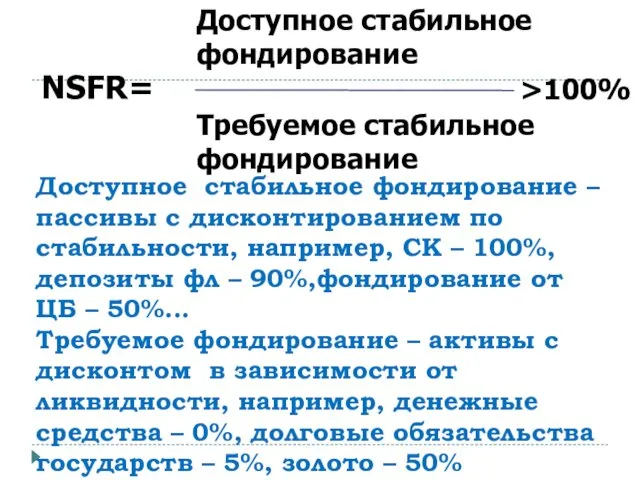

- 52. Внешнее регулирование ликвидности

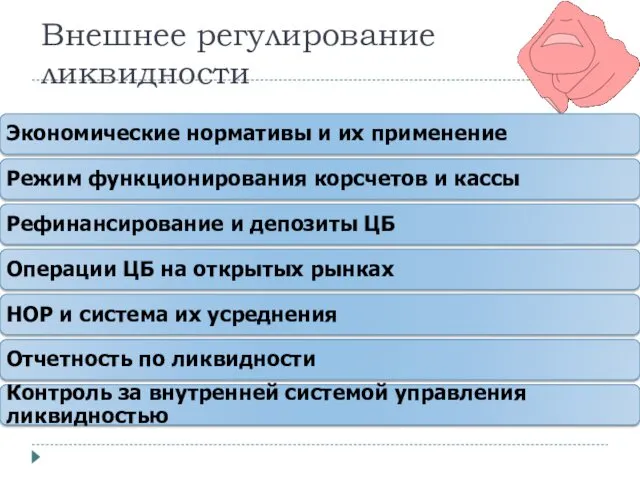

- 53. Документ о политике в сфере управления ликвидностью

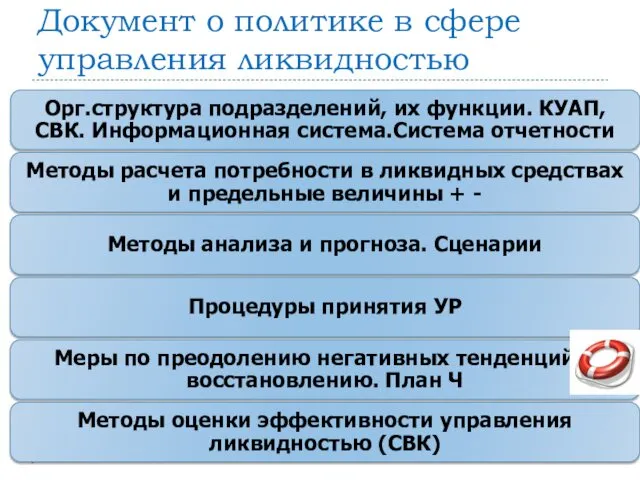

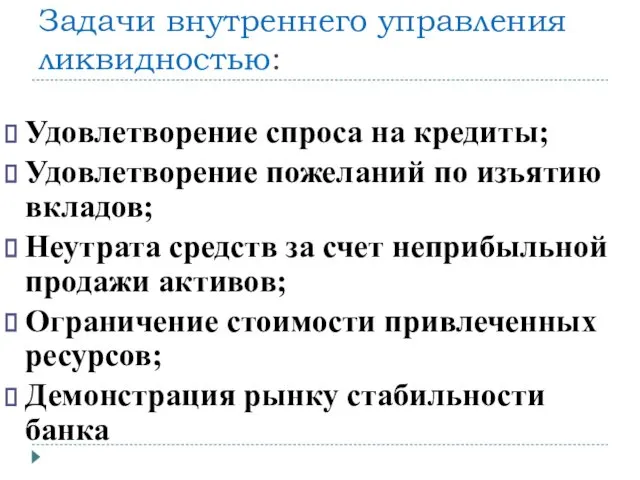

- 54. Задачи внутреннего управления ликвидностью: Удовлетворение спроса на кредиты; Удовлетворение пожеланий по изъятию вкладов; Неутрата средств за

- 55. Факторы, влияющие на ликвидность Внутренние Изменение клиентской базы Размер и имидж банка Качество портфелей ссуд и

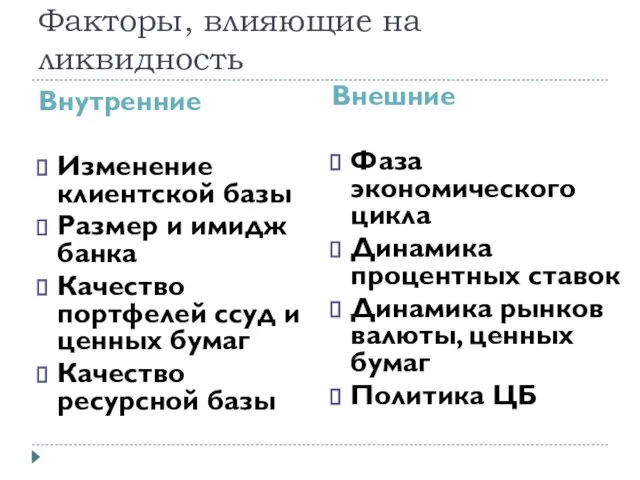

- 56. Расчет необходимой суммы ликвидных средств

- 57. Основная деятельность Приток депозитов Возврат кредитов Получение доходов по основной деятельности Отток депозитов Выдача кредитов Осуществление

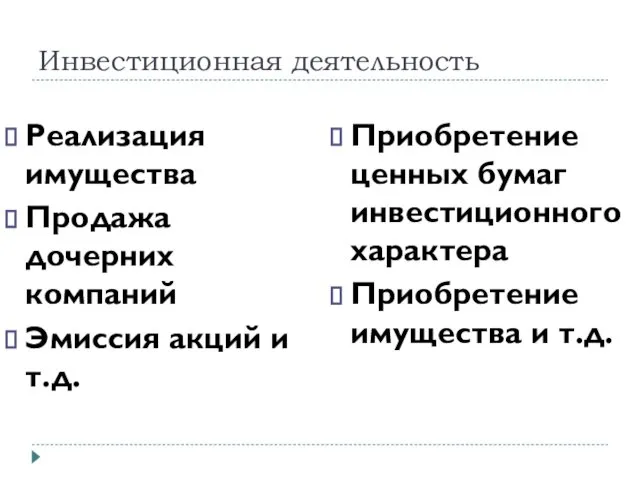

- 58. Инвестиционная деятельность Реализация имущества Продажа дочерних компаний Эмиссия акций и т.д. Приобретение ценных бумаг инвестиционного характера

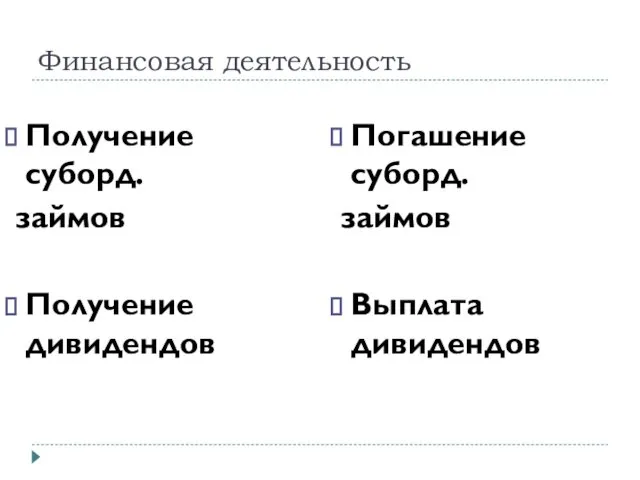

- 59. Финансовая деятельность Получение суборд. займов Получение дивидендов Погашение суборд. займов Выплата дивидендов

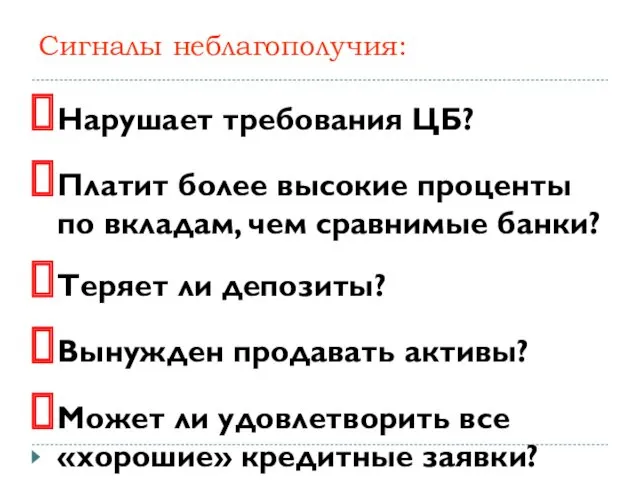

- 60. Сигналы неблагополучия: Нарушает требования ЦБ? Платит более высокие проценты по вкладам, чем сравнимые банки? Теряет ли

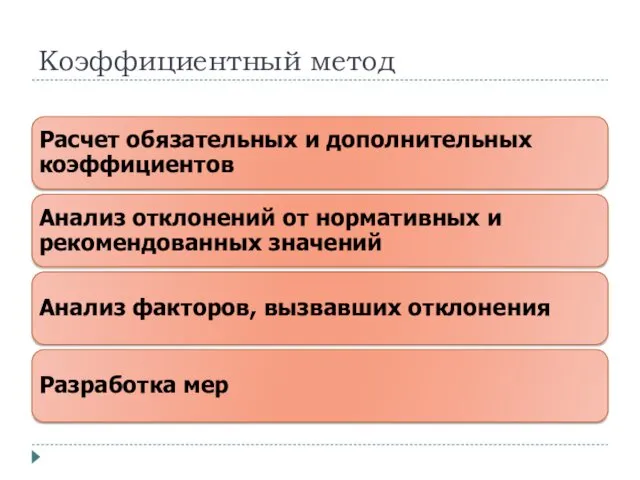

- 61. Коэффициентный метод

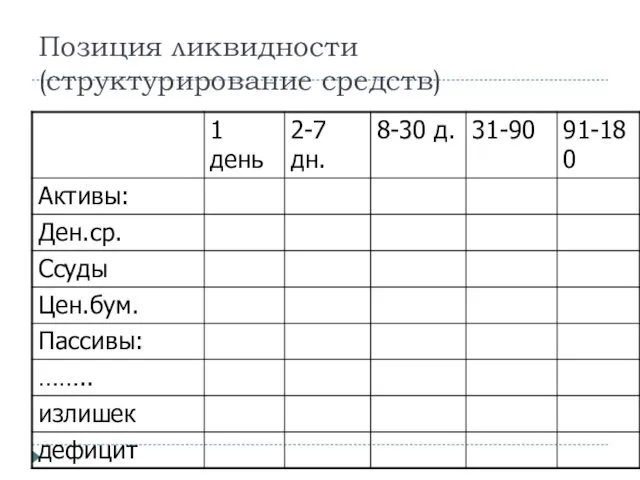

- 62. Позиция ликвидности(структурирование средств)

- 63. Метод управления на основе денежных потоков (разрывов в сроках)

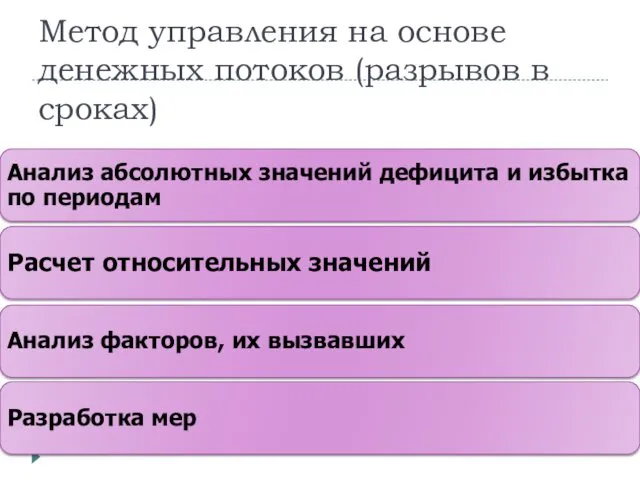

- 64. Дефицит ликвидного покрытия ДЛП - отношение превышения обязательств со сроком погашения до 30 дней над ликвидными

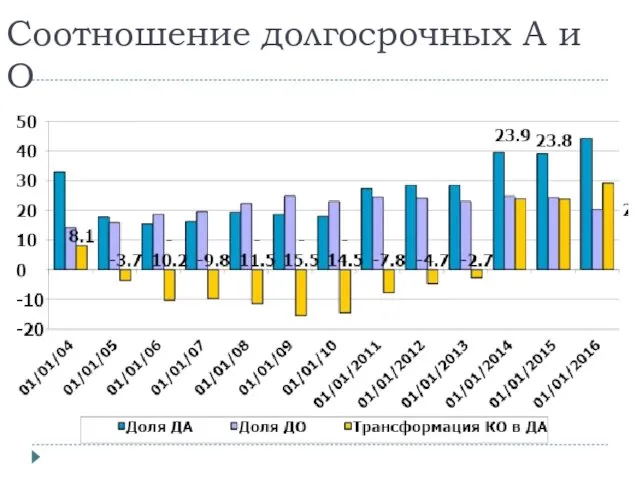

- 65. Соотношение долгосрочных А и О

- 66. Риск несбалансированной ликвидности – комплексный риск. Цель управления – снижение риска. Методы управления: Общие – по

- 67. В идеале: Коэффициентный метод + структурирование Метод денежных потоков Математическое моделирование Наличие сценариев – базового, локально-кризисного,

- 68. Стратегии управления ликвидностью: Управление активами Управление пассивами Управление активами и пассивами (УАП)

- 69. Управление активами: Метод общего фонда средств («котла», пула) Метод конверсии активов (распределения активов)

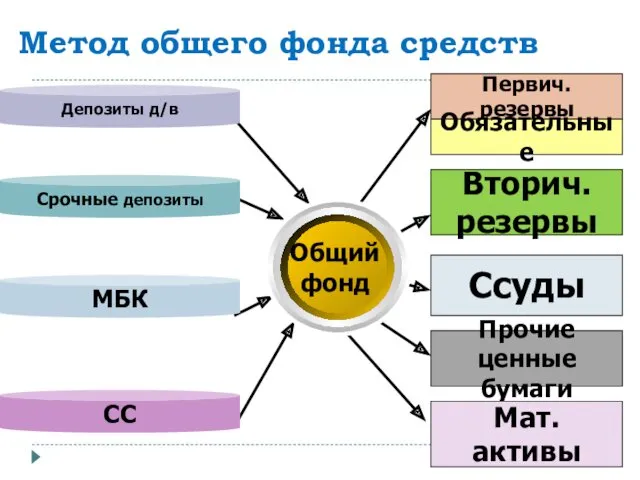

- 70. Метод общего фонда средств Первич.резервы Обязательные Вторич. резервы Ссуды Прочие ценные бумаги Мат. активы Общий фонд

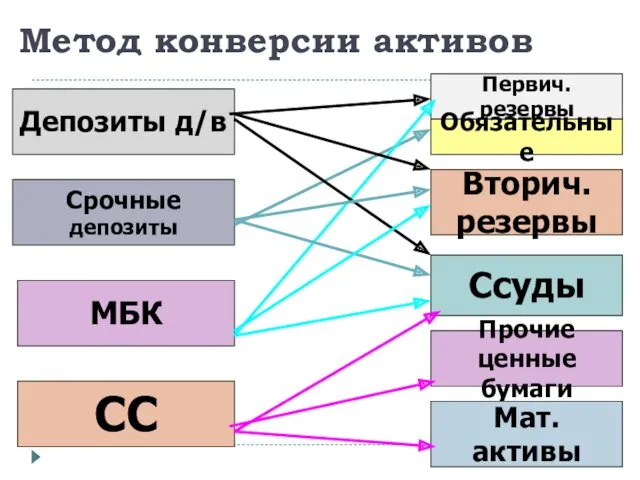

- 71. Метод конверсии активов Депозиты д/в Срочные депозиты СС МБК Первич.резервы Обязательные Вторич. резервы Ссуды Прочие ценные

- 72. Стратегия управления пассивами Метод управления резервной позицией – МБК, РЕПО и др. источники Метод управления кредитной

- 74. Скачать презентацию

Управління портфелем фінансових інвестицій підприємства. (Тема 11)

Управління портфелем фінансових інвестицій підприємства. (Тема 11) Управление рисками. Понятие и виды рисков. Общие подходы к управлению риском. Страхование рисков

Управление рисками. Понятие и виды рисков. Общие подходы к управлению риском. Страхование рисков Нововведения в сфере недвижимости в 2020 году

Нововведения в сфере недвижимости в 2020 году Шетелдік валютамен биржалық сауда-саттыққа қатысуға құқық

Шетелдік валютамен биржалық сауда-саттыққа қатысуға құқық Финансовые технологии и финансовый инжиниринг. Феномен Громова. (Лекция 4)

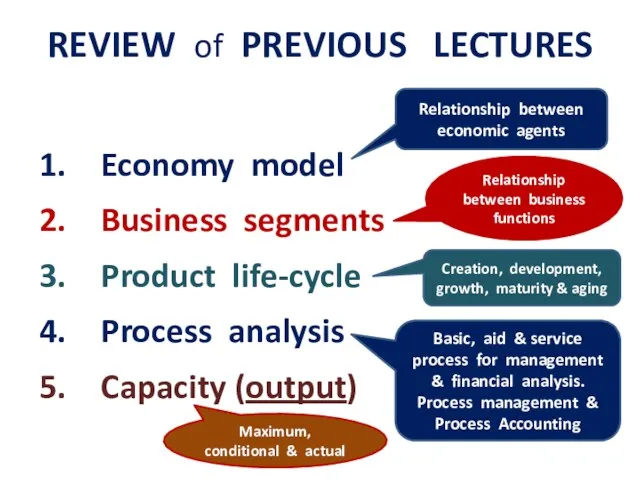

Финансовые технологии и финансовый инжиниринг. Феномен Громова. (Лекция 4) Relationship between economic agents

Relationship between economic agents Российский сельскохозяйственный банк АО Россельхозбанк

Российский сельскохозяйственный банк АО Россельхозбанк Порядок организации кассы и учета денежных средств в фармацевтических организациях. Лекция №18

Порядок организации кассы и учета денежных средств в фармацевтических организациях. Лекция №18 Кредиты

Кредиты Инвестиционные проекты. Понятие и классификация инвестиционных проектов

Инвестиционные проекты. Понятие и классификация инвестиционных проектов Платформа Тинькофф

Платформа Тинькофф Комплексная программа обслуживания сотрудников корпоративных клиентов Банка ГПБ (АО)

Комплексная программа обслуживания сотрудников корпоративных клиентов Банка ГПБ (АО) Анализ затрат в процессе производства. Калькуляция себестоимости. Тема 7

Анализ затрат в процессе производства. Калькуляция себестоимости. Тема 7 Разработка системы ценообразования для продукции фирмы

Разработка системы ценообразования для продукции фирмы Қаржы коэффициенттері әдістері

Қаржы коэффициенттері әдістері Страховые взносы во внебюджетные фонды

Страховые взносы во внебюджетные фонды Деньги: функции и условия реализации, учет и регулирование

Деньги: функции и условия реализации, учет и регулирование Формирование единого документа планирования – плана-графика закупок на 2020-2022 гг. Доработки версии 9.3

Формирование единого документа планирования – плана-графика закупок на 2020-2022 гг. Доработки версии 9.3 Новые аспекты юридической и финансовой деятельности СО НКО

Новые аспекты юридической и финансовой деятельности СО НКО Микрофинансовые организации. Микрозаймы и банковские кредиты. (10 класс)

Микрофинансовые организации. Микрозаймы и банковские кредиты. (10 класс) Плановая себестоимость продукции

Плановая себестоимость продукции Содействие повышению уровня финансовой грамотности населения и развитию финансового образования в РФ в Республике Татарстан

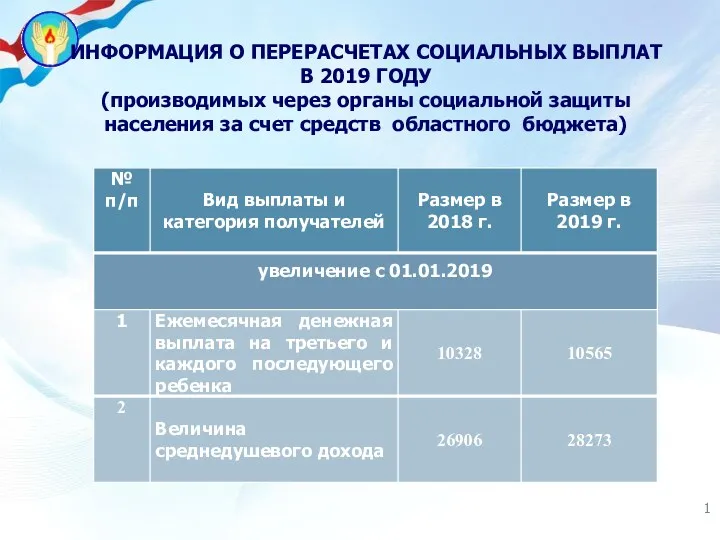

Содействие повышению уровня финансовой грамотности населения и развитию финансового образования в РФ в Республике Татарстан Информация о перерасчетах социальных выплат (через органы социальной защиты населения за счет средств областного бюджета)

Информация о перерасчетах социальных выплат (через органы социальной защиты населения за счет средств областного бюджета) КАСКО - добровольное страхование транспортного средства

КАСКО - добровольное страхование транспортного средства Коррупция – враг общества

Коррупция – враг общества Концепция стоимостно-ориентированного менеджмента

Концепция стоимостно-ориентированного менеджмента Технический анализ финансовых рынков

Технический анализ финансовых рынков Дебетовая карта

Дебетовая карта