Содержание

- 2. Значение инфраструктуры инфраструктура выделяется как ключевой элемент в развитии любой страны (UN Sustainable Development Goals) рост

- 3. Городская инфраструктура Инженерная, транспортная и социальная инфраструктуры - это комплекс сооружений и коммуникаций транспорта, связи, инженерного

- 4. Земля ночью

- 5. Двойственный характер инфраструктуры без её развития невозможно существование промышленности, сферы услуг и сельскохозяйственных предприятий, где производятся

- 6. Общественная инфраструктура как объект управления Три функционально-целевых блока: общественно-политическая и интеллектуально-культурная деятельность (образование, наука, культура, искусство,

- 7. Финансирование общественной инфраструктуры Два типа: отрасли, работающие и развивающиеся за счет собственных ресурсов и ориентированные на

- 8. Экономическая природа систем коммунальной инфраструктуры Свойства потребления коммунальных услуг: Потребление коммунальных услуг носит насущный характер (нет

- 9. Экономическая природа систем коммунальной инфраструктуры Коммунальные услуги как общественное благо Неконкурентность + Неисключаемость - Следствие –

- 10. Проблемы бюджетного инвестирования бюджетные ограничения; увеличение сроков и стоимости строительства; низкая интеграция и координация между фазами

- 11. Долговое финансирование инвестиционных государственных расходов Политико-экономические причины Налогообложение и заимствование –способы перевода ресурсов из частного сектора

- 12. «Золотое правило» государственных финансов Текущие и капитальные расходы Текущие – за счет налогов, капитальные - за

- 13. Муниципальные и региональные облигации перспективный финансовый инструмент, который может быть использован для финансирования инфраструктурных проектов в

- 14. Тенденция снижение значимости облигационных инструментов государственных и муниципальных органов власти по сравнению с другими инструментами заимствования

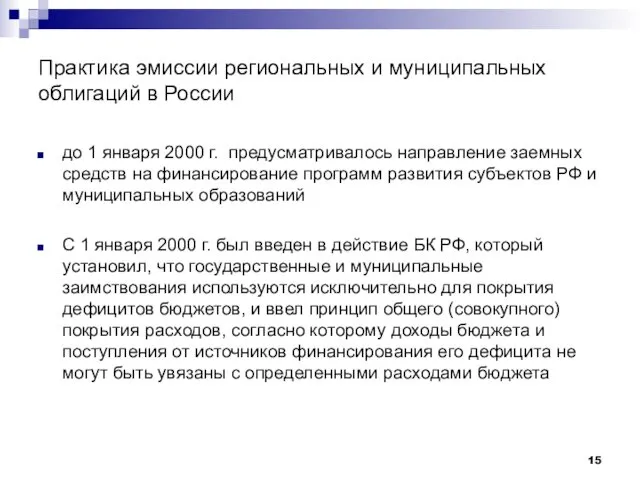

- 15. Практика эмиссии региональных и муниципальных облигаций в России до 1 января 2000 г. предусматривалось направление заемных

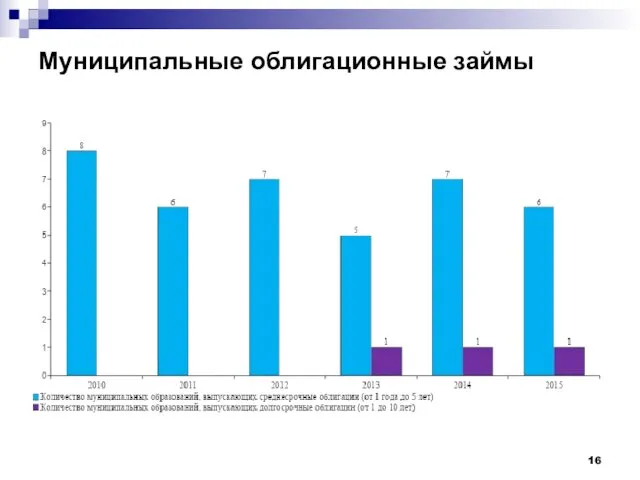

- 16. Муниципальные облигационные займы

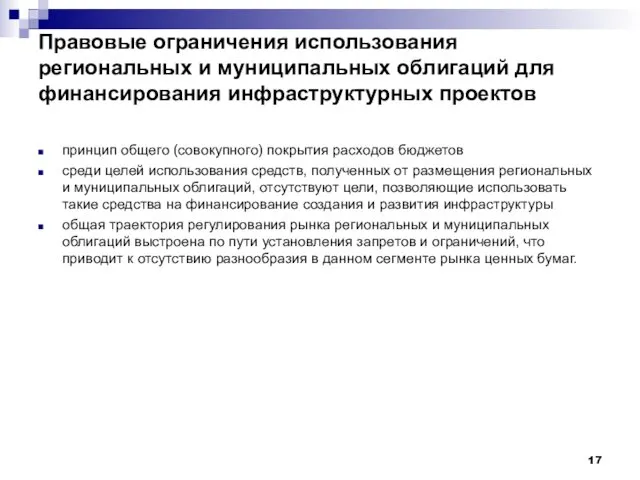

- 17. Правовые ограничения использования региональных и муниципальных облигаций для финансирования инфраструктурных проектов принцип общего (совокупного) покрытия расходов

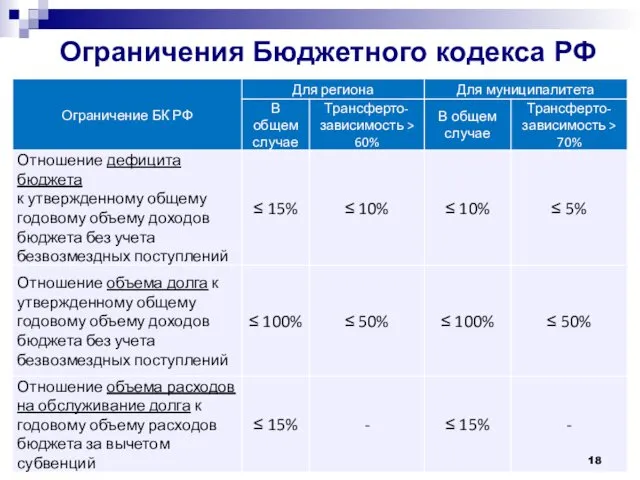

- 18. Ограничения Бюджетного кодекса РФ

- 19. Целевое использование заимствований осуществляют заимствования в целях решения преимущественно текущих задач, а не привлечения средств для

- 20. Возможности использования региональных и муниципальных облигаций для финансирования инфраструктурных проектов выпуск региональных и муниципальных облигаций осуществлялся

- 21. Возможности бюджетного финансирования Ограничены: с точки зрения ресурсов с точки зрения инструментов Задача – привлечь частное

- 22. Подходы к привлечению инвестиций в публичную собственность Региональные (муниципальные) заимствования (например, путем выпуска ценных бумаг); переложение

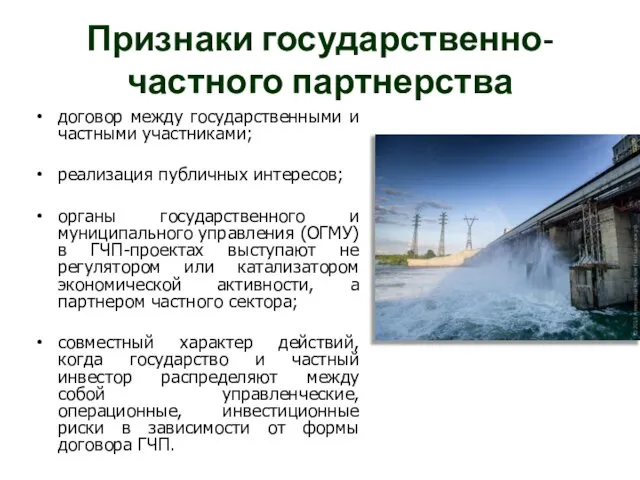

- 23. Признаки государственно-частного партнерства договор между государственными и частными участниками; реализация публичных интересов; органы государственного и муниципального

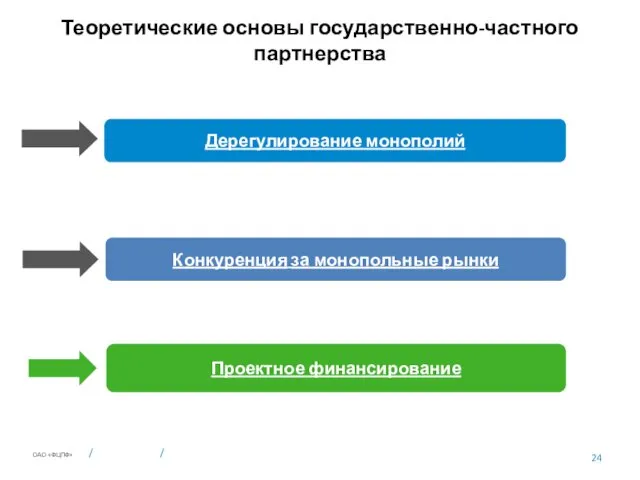

- 24. Теоретические основы государственно-частного партнерства Проектное финансирование Конкуренция за монопольные рынки Дерегулирование монополий

- 25. Преимущества ГЧП Бюджетная экономия

- 26. ГЧП как ПРОЕКТНОЕ ФИНАНСИРОВАНИЕ мульти-инструментальная форма финансирования специально созданной для реализации проекта компании (SPV. SPE), при

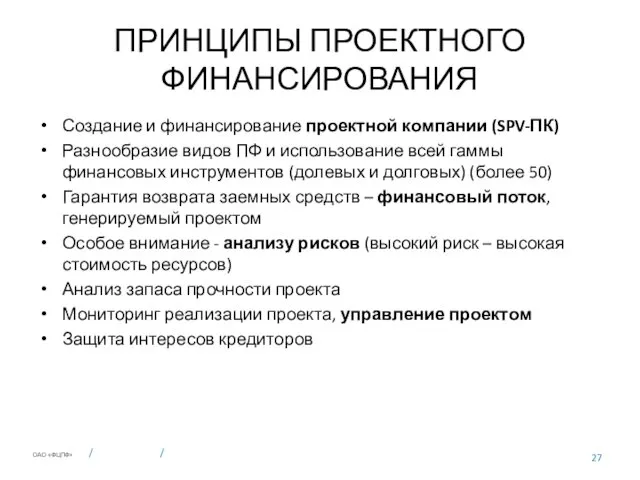

- 27. ПРИНЦИПЫ ПРОЕКТНОГО ФИНАНСИРОВАНИЯ Создание и финансирование проектной компании (SPV-ПК) Разнообразие видов ПФ и использование всей гаммы

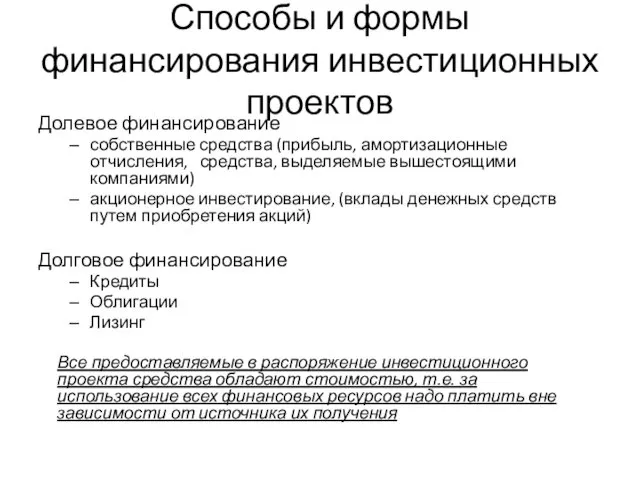

- 29. Способы и формы финансирования инвестиционных проектов Долевое финансирование собственные средства (прибыль, амортизационные отчисления, средства, выделяемые вышестоящими

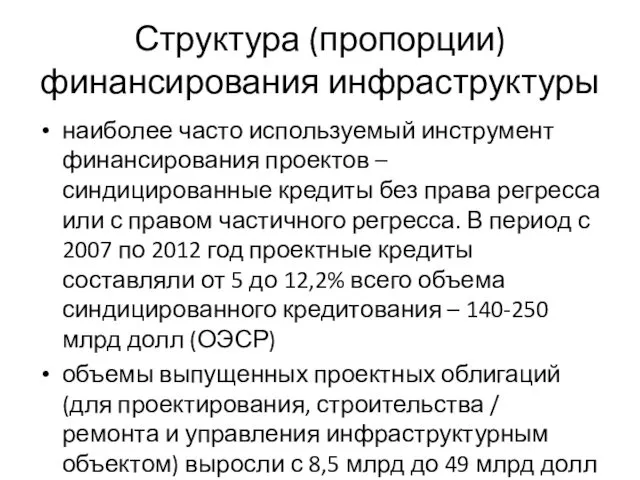

- 30. Структура (пропорции) финансирования инфраструктуры наиболее часто используемый инструмент финансирования проектов – синдицированные кредиты без права регресса

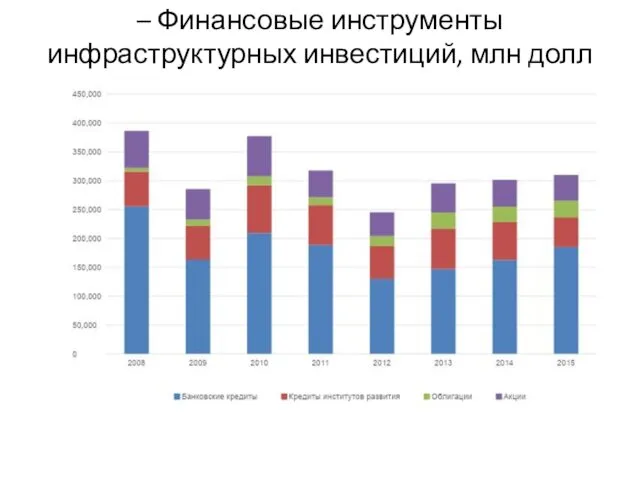

- 31. – Финансовые инструменты инфраструктурных инвестиций, млн долл

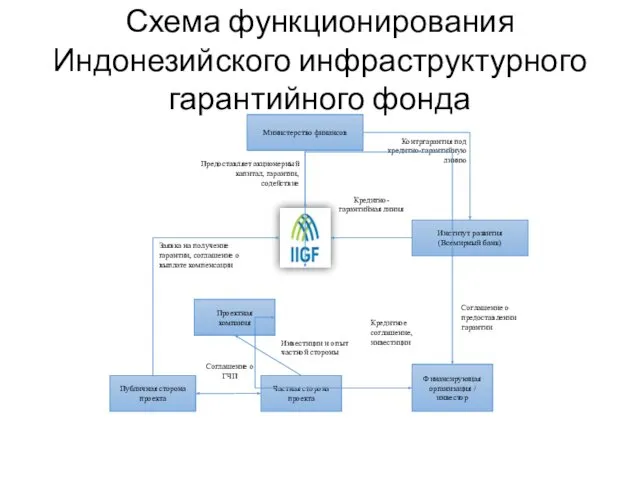

- 32. Схема функционирования Индонезийского инфраструктурного гарантийного фонда

- 34. Скачать презентацию

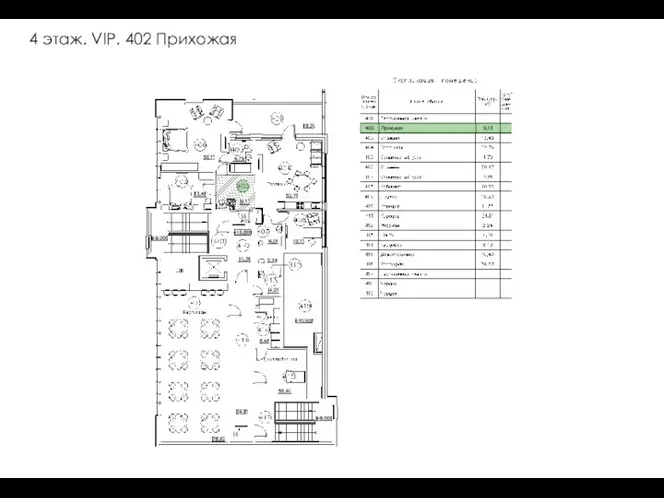

Санаторий Березовая Роща. Стилевое решение 4 этажа

Санаторий Березовая Роща. Стилевое решение 4 этажа Характеристики межкультурных организаций. Боливия

Характеристики межкультурных организаций. Боливия Презентация Живые клетки

Презентация Живые клетки презентация к интегрированному уроку математика - химия

презентация к интегрированному уроку математика - химия Эндокринология. Лечение сахарного диабета. (Лекция 3)

Эндокринология. Лечение сахарного диабета. (Лекция 3) Занятия волейболом как средство сохранения и укрепления здоровья школьников

Занятия волейболом как средство сохранения и укрепления здоровья школьников Подводящие и иммитационные упражнения в спортивных играх (волейбол). Техника нападения

Подводящие и иммитационные упражнения в спортивных играх (волейбол). Техника нападения Налоговое право

Налоговое право Презентация Цветочный городок звездочетов

Презентация Цветочный городок звездочетов Ассортимент кофе

Ассортимент кофе Конфликтологическая компетентность

Конфликтологическая компетентность SPE - Общество инженеров нефтегазовой промышленности

SPE - Общество инженеров нефтегазовой промышленности 20230816_neft_2

20230816_neft_2 Динора Пайнз. Бессознательное использование своего тела женщиной

Динора Пайнз. Бессознательное использование своего тела женщиной Животные на войне

Животные на войне Holidays Types of holidays

Holidays Types of holidays Что растет на клумбах

Что растет на клумбах Задачи на построение

Задачи на построение Листовки

Листовки Здравствуй лето!!!

Здравствуй лето!!! Цели и задачи художественного образования в начальных классах

Цели и задачи художественного образования в начальных классах Ветровые волны

Ветровые волны Н.К. КРУПСКАЯ. Вклад в развитие детского чтения

Н.К. КРУПСКАЯ. Вклад в развитие детского чтения Обозначение мягкости согласных звуков мягким знаком

Обозначение мягкости согласных звуков мягким знаком Мультимедийная презентация Русские народные музыкальные инструменты

Мультимедийная презентация Русские народные музыкальные инструменты интегрированный урок в 5 классе математика-литература Кольцову 200 лет

интегрированный урок в 5 классе математика-литература Кольцову 200 лет Правописание -ЦЫ, -ЦИ 5 класс

Правописание -ЦЫ, -ЦИ 5 класс Welcome to Russia

Welcome to Russia