Содержание

- 2. План : Понятие инвестиций. Экономическая сущность. Нормативные документы по инвестиционной деятельности. 3. Классификация инвестиций. 4. Финансирование

- 3. 1 Понятие инвестиций. Экономическая сущность. Инвестиции (от латинского «invest» - вкладывать) – денежные средства, ценные бумаги,

- 4. Инвестиции – долговременные капиталовложения государственных либо частных денежных средств в своей стране либо за границей с

- 5. Значения термина «Инвестиции»: прирост запаса денежных средств в государстве; финансовый инструмент для размещения средств; использование ресурсов

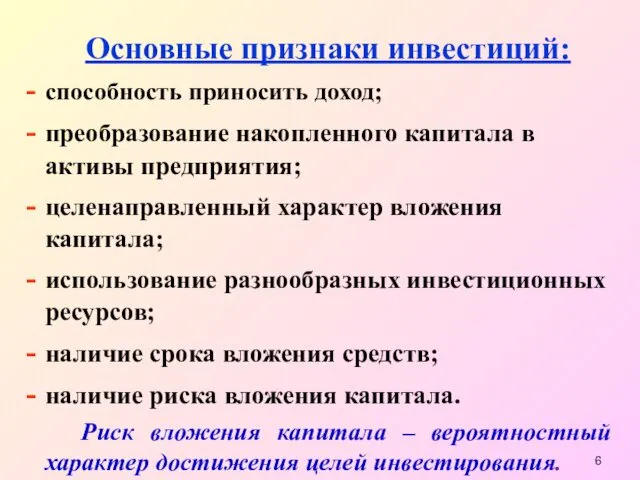

- 6. Основные признаки инвестиций: способность приносить доход; преобразование накопленного капитала в активы предприятия; целенаправленный характер вложения капитала;

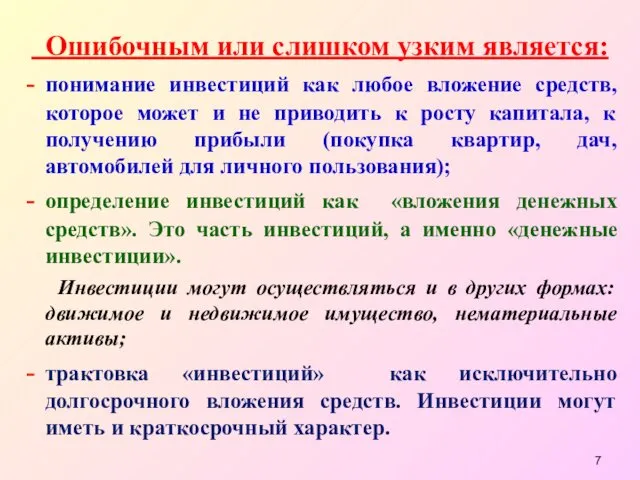

- 7. Ошибочным или слишком узким является: понимание инвестиций как любое вложение средств, которое может и не приводить

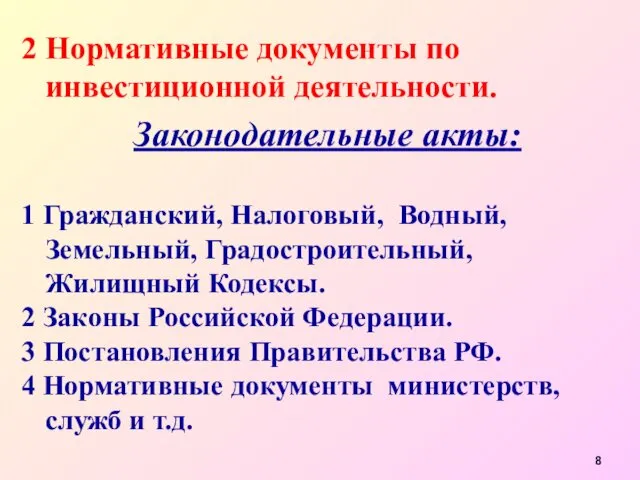

- 8. 2 Нормативные документы по инвестиционной деятельности. Законодательные акты: 1 Гражданский, Налоговый, Водный, Земельный, Градостроительный, Жилищный Кодексы.

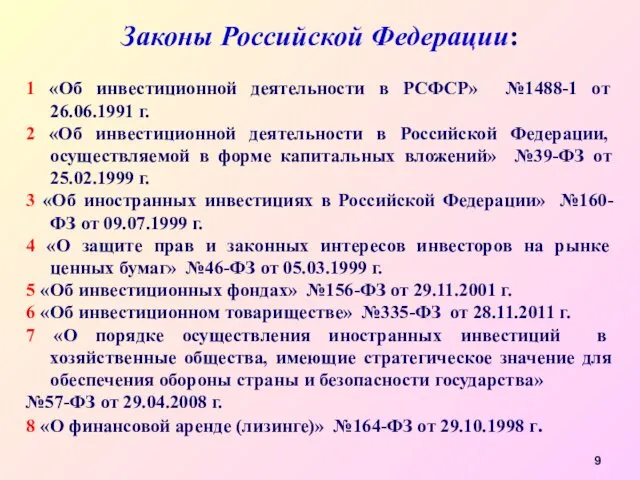

- 9. Законы Российской Федерации: 1 «Об инвестиционной деятельности в РСФСР» №1488-1 от 26.06.1991 г. 2 «Об инвестиционной

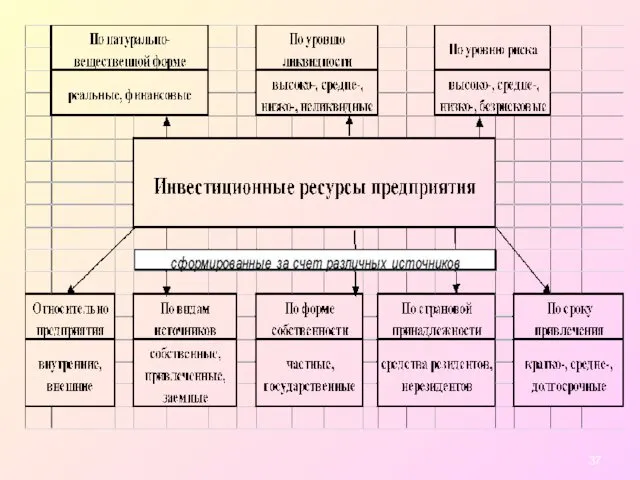

- 10. 3 Классификация инвестиций. 1 По объектам вложения: а) реальные инвестиции (вложения в реальные активы, т.е. создание

- 11. 3 Классификация инвестиций (продолжение). 3 По цели инвестирования: а) прямые инвестиции (вложения в уставный капитал предприятий

- 12. Классификация инвестиций (продолжение): 5 По уровню риска: а) агрессивные (высока степень риска, высокая прибыльность, низкая ликвидность);

- 13. Классификация инвестиций (продолжение): 7 По характеру: а) оборонительные инвестиции – направлены на снижение риска по приобретению

- 14. Классификация инвестиций (продолжение): 8 По влиянию на деятельность предприятия: а) обеспечивающие контроль - инвестор владеет контрольным

- 15. Классификация инвестиций (продолжение): 10 По уровню ликвидности: а) высоколиквидные – могут быть быстро трансформированы в деньги

- 16. Классификация инвестиций (продолжение): 12 По месту вложения: а) внутренние. б) внешние. 13 По отношению к государству:

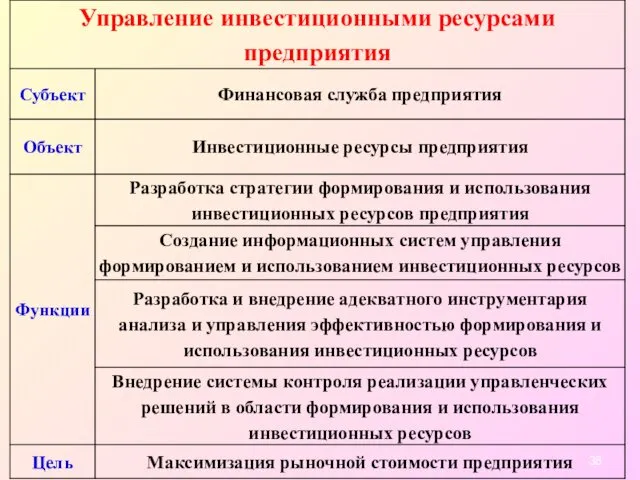

- 17. 4. Финансирование инвестиций Ресурсы предприятия, направляемые на финансирование инвестиций, по происхождению делятся на: 1Собственные ресурсы. 2

- 18. Источники собственных ресурсов: 1 Внутренние. 2 Внешние.

- 19. Внутренние источники собственных ресурсов: 1 Прибыль, остающаяся в распоряжении предприятия. 2 Различные фонды и резервы предприятия

- 20. Внешние источники собственных ресурсов предприятия: 1 Дополнительная эмиссия акций или IPO (происходит увеличение акционерного капитала предприятия);

- 21. Источники заемных ресурсов предприятия: 1 Кредиты коммерческих банков и небанковских кредитных организаций. 2 Заемные средства других

- 22. Журнал «Секрет фирмы» 2014 год, №11 Лучшие венчурные предприниматели России

- 23. Журнал «Секрет фирмы» http://www.kommersant.ru/doc/2630822 Самые активные венчурные фонды страны 12/12/2014

- 24. Венчурный фонд Промсвязьбанка и «ОПОРЫ РОССИИ» Венчурный фонд Промсвязьбанка и «ОПОРЫ РОССИИ» проведет очередной отборочный тур

- 25. Венчурный фонд Промсвязьбанка и «ОПОРЫ РОССИИ» Чтобы стать участником отбора, необходимо до 24 апреля 2015 года

- 26. Венчурный фонд Промсвязьбанка и «ОПОРЫ РОССИИ» Справка о Венчурном фонде: Венчурный фонд был запущен Промсвязьбанком в

- 27. Российская венчурная компания ОАО «РВК» (РВК) — государственный фонд и институт развития Российской Федерации, один из

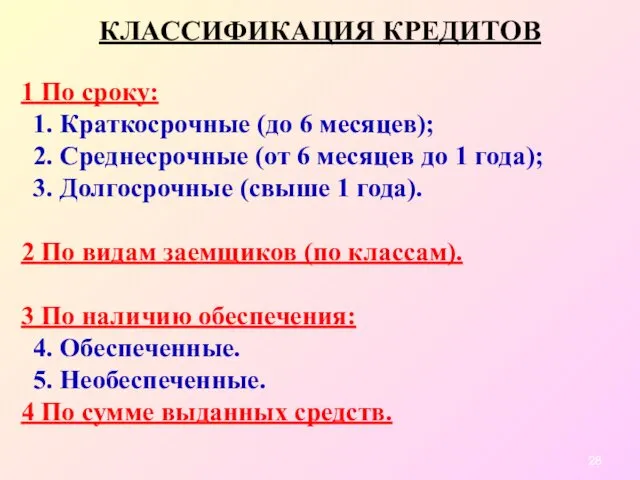

- 28. КЛАССИФИКАЦИЯ КРЕДИТОВ 1 По сроку: Краткосрочные (до 6 месяцев); Среднесрочные (от 6 месяцев до 1 года);

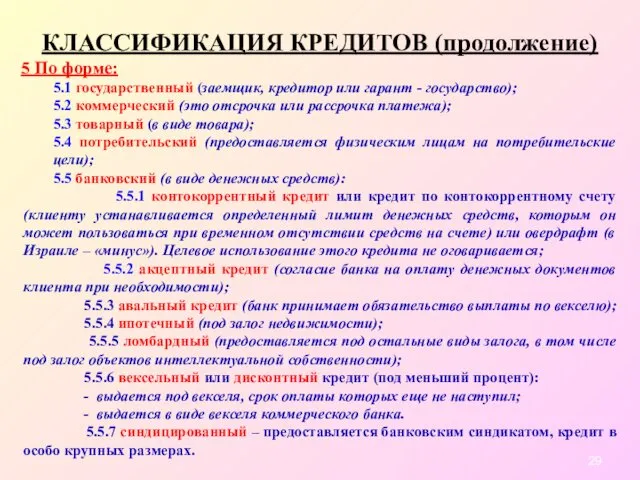

- 29. КЛАССИФИКАЦИЯ КРЕДИТОВ (продолжение) 5 По форме: 5.1 государственный (заемщик, кредитор или гарант - государство); 5.2 коммерческий

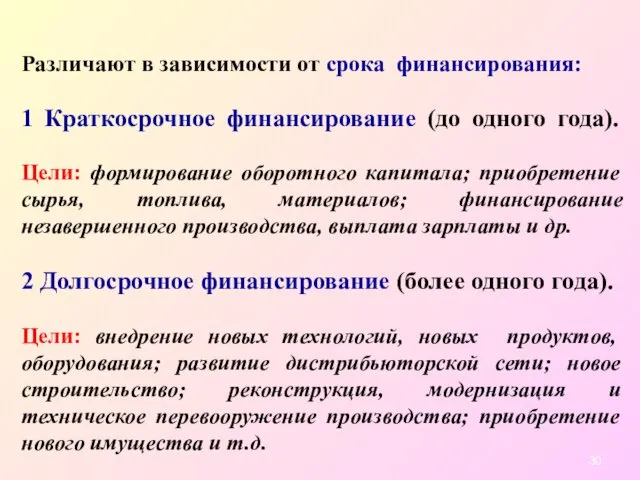

- 30. Различают в зависимости от срока финансирования: 1 Краткосрочное финансирование (до одного года). Цели: формирование оборотного капитала;

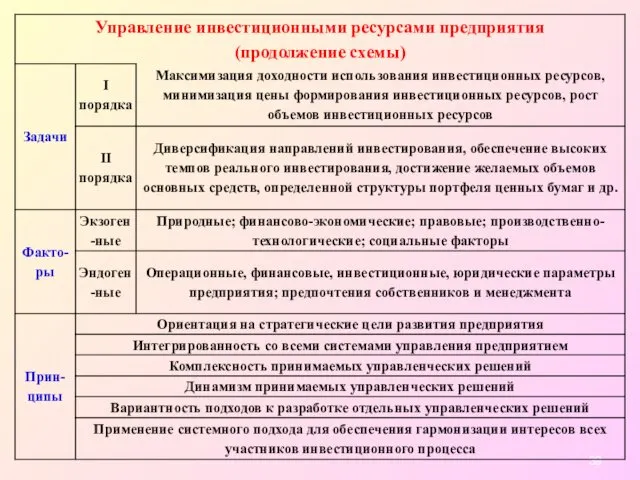

- 31. Вопросы, возникающие при реализации инвестиционного проекта: 1 Каким источником финансирования воспользоваться? 2 Как из множества альтернативных

- 32. Этапы выбора рациональных для предприятия источников финансирования инвестиционного проекта: 1 Ответ на вопросы: для чего нужны

- 33. Предприятие, работающее только с собственным капиталом, имеет наивысшую финансовую устойчивость (его коэффициент автономии равен единице). Но

- 34. Предприятие с заемным капиталом имеет более высокий потенциал своего развития и возможности прироста рентабельности деятельности. Однако

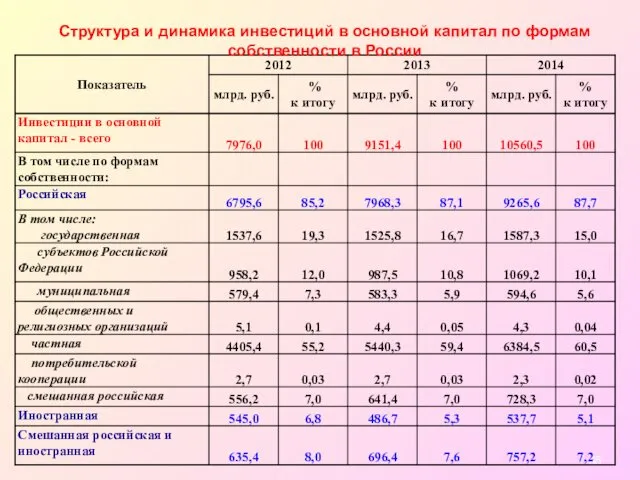

- 35. Структура и динамика инвестиций в основной капитал по формам собственности в России

- 36. Состояние основных фондов, коэффициенты обновления, выбытия и степень износа

- 40. Рис

- 42. Скачать презентацию

Кислород - основа жизни

Кислород - основа жизни Личность как субъект деловых отношений. Структура личности и ее основные характеристики

Личность как субъект деловых отношений. Структура личности и ее основные характеристики Биохимия. Микробиология. Генетика. Бактерии

Биохимия. Микробиология. Генетика. Бактерии Автоматические выключатели. Общие сведения

Автоматические выключатели. Общие сведения Восточная сибирь. Величие и суровость природы

Восточная сибирь. Величие и суровость природы Барометрические высотомеры: механические (ВД, ВМ, ВБМ), электромеханические (УВИД, ВЭМ-72), электронные (ВБЭ)

Барометрические высотомеры: механические (ВД, ВМ, ВБМ), электромеханические (УВИД, ВЭМ-72), электронные (ВБЭ) Волга

Волга Переработка нефти и газа. Транспорт нефти и газа

Переработка нефти и газа. Транспорт нефти и газа Технология приготовления асфальтобетонных смесей. Складирование материалов на АБЗ. Приготовление битума

Технология приготовления асфальтобетонных смесей. Складирование материалов на АБЗ. Приготовление битума Хоровая литература. Оперно-хоровое творчество

Хоровая литература. Оперно-хоровое творчество Инструкция по монтажу обтекателя НЕКСТ без сверления

Инструкция по монтажу обтекателя НЕКСТ без сверления Многообразие стран современного мира.

Многообразие стран современного мира. Первое родительское собрание

Первое родительское собрание Карбоновые кислоты - союз двух групп(презентация)

Карбоновые кислоты - союз двух групп(презентация) Король тундры - северный олень

Король тундры - северный олень Веселые куклы своими руками

Веселые куклы своими руками BigDog is a dynamically stable quadruped robot

BigDog is a dynamically stable quadruped robot Принципы цифрового сжатия сигналов в формате mpeg-4 и h-264

Принципы цифрового сжатия сигналов в формате mpeg-4 и h-264 Республика Молдова

Республика Молдова Почта России. Услуга бокс - сервис

Почта России. Услуга бокс - сервис МКУДО Дом детского творчества Рамонского муниципального района Воронежской области

МКУДО Дом детского творчества Рамонского муниципального района Воронежской области Разработка параллельных программ для систем с распределенной памятью

Разработка параллельных программ для систем с распределенной памятью Актуальность и значимость включения проектно-исследовательской деятельности в программы обучения школьников

Актуальность и значимость включения проектно-исследовательской деятельности в программы обучения школьников Свойства твердых тел

Свойства твердых тел Графические возможности Turbo Pascal

Графические возможности Turbo Pascal Конвекторне виробництво

Конвекторне виробництво Типы КИП и принципы работы. Часть 2

Типы КИП и принципы работы. Часть 2 Буддизм - мировая религия

Буддизм - мировая религия