Содержание

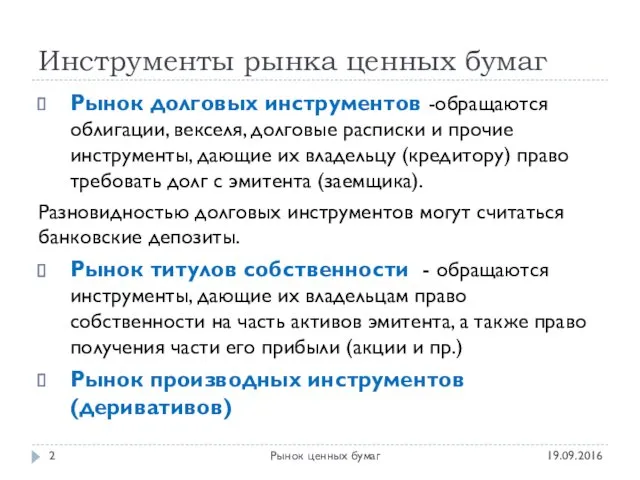

- 2. Инструменты рынка ценных бумаг 19.09.2016 Рынок ценных бумаг Рынок долговых инструментов -обращаются облигации, векселя, долговые расписки

- 3. 19.09.2016 Рынок ценных бумаг Определение «Облигация»

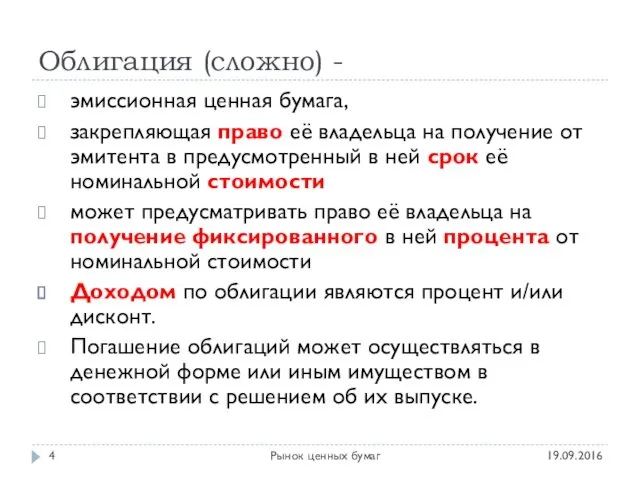

- 4. Облигация (сложно) - 19.09.2016 Рынок ценных бумаг эмиссионная ценная бумага, закрепляющая право её владельца на получение

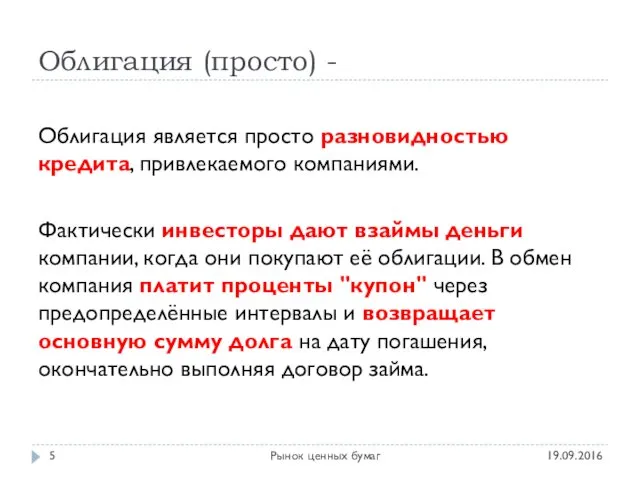

- 5. Облигация (просто) - 19.09.2016 Рынок ценных бумаг Облигация является просто разновидностью кредита, привлекаемого компаниями. Фактически инвесторы

- 6. 19.09.2016 Рынок ценных бумаг Виды облигаций

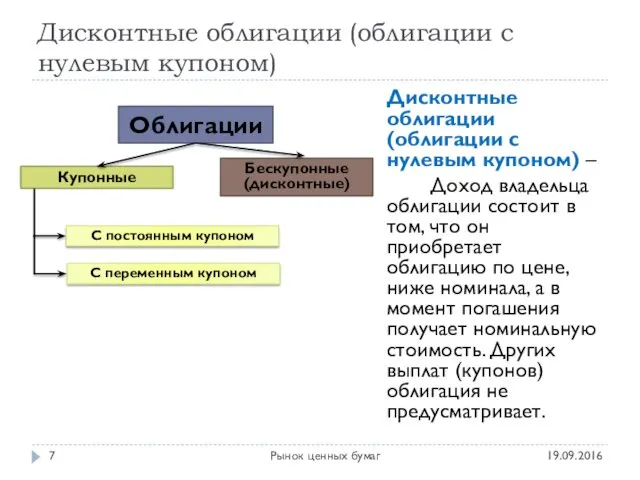

- 7. Дисконтные облигации (облигации с нулевым купоном) 19.09.2016 Рынок ценных бумаг Дисконтные облигации (облигации с нулевым купоном)

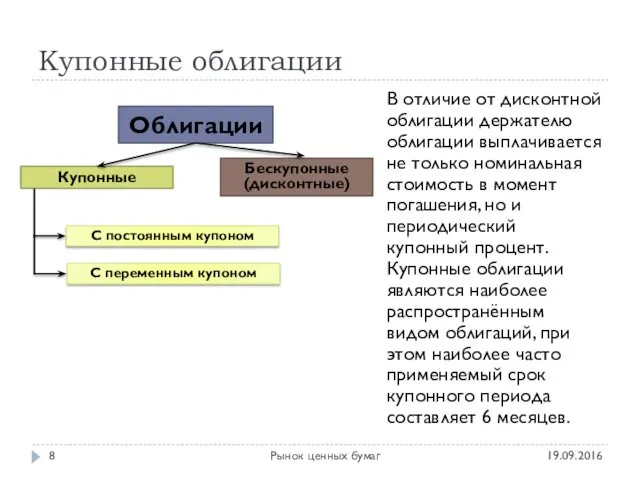

- 8. Купонные облигации 19.09.2016 Рынок ценных бумаг В отличие от дисконтной облигации держателю облигации выплачивается не только

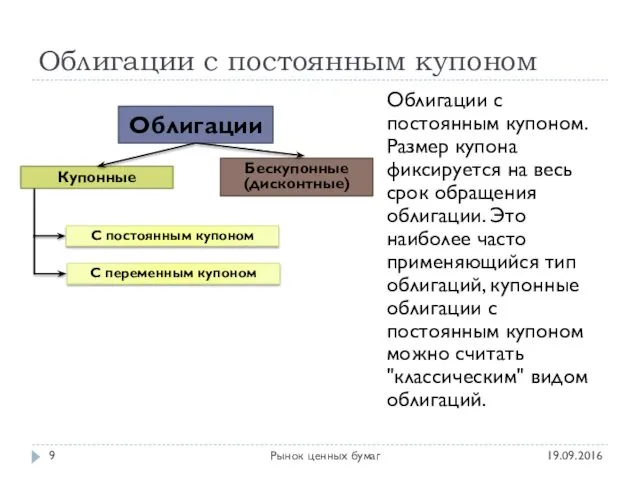

- 9. Облигации с постоянным купоном 19.09.2016 Рынок ценных бумаг Облигации с постоянным купоном. Размер купона фиксируется на

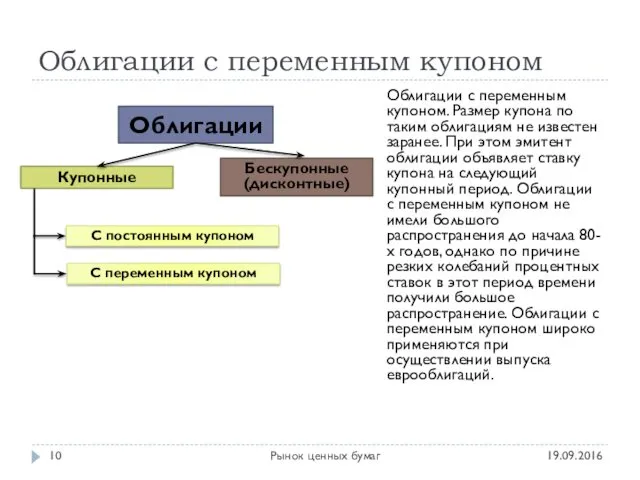

- 10. Облигации с переменным купоном 19.09.2016 Рынок ценных бумаг Облигации с переменным купоном. Размер купона по таким

- 11. Облигации с переменным купоном 19.09.2016 Рынок ценных бумаг Облигации с отсроченными купонными платежами. По данным облигациям

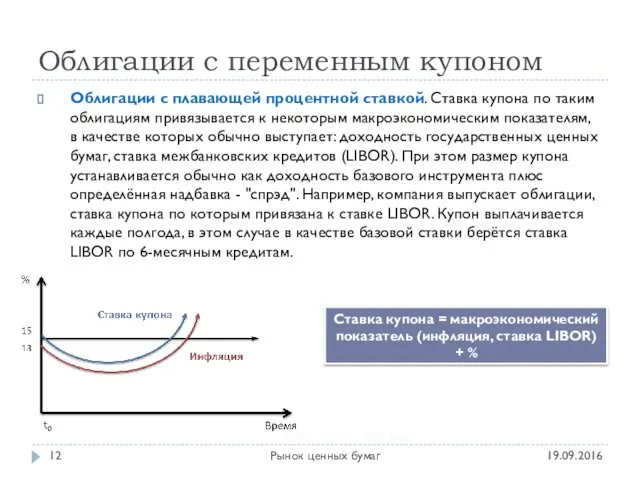

- 12. Облигации с переменным купоном 19.09.2016 Рынок ценных бумаг Облигации с плавающей процентной ставкой. Ставка купона по

- 13. Облигации с переменным купоном 19.09.2016 Рынок ценных бумаг Одной из разновидностей облигаций с переменным купоном являются

- 14. Облигации с переменным купоном 19.09.2016 Рынок ценных бумаг Облигации с пересматриваемой процентной ставкой. Данный тип облигаций

- 15. Облигации с переменным купоном 19.09.2016 Рынок ценных бумаг Индексируемые облигации. Вариантом облигаций с переменным доходом являются

- 16. Облигации с переменным купоном 19.09.2016 Рынок ценных бумаг Инфляционно-индексируемые облигации. Наибольшее распространение облигации, имеющие привязку к

- 17. Облигации с переменным купоном 19.09.2016 Рынок ценных бумаг Облигации с участием. По данным облигациям купонный процент

- 18. Облигации с переменным купоном 19.09.2016 Рынок ценных бумаг "Доходные" облигации. По данным облигациям проценты выплачиваются только

- 19. Облигации с глубоким дисконтом 19.09.2016 Рынок ценных бумаг Облигации с глубоким дисконтом – Это как бы

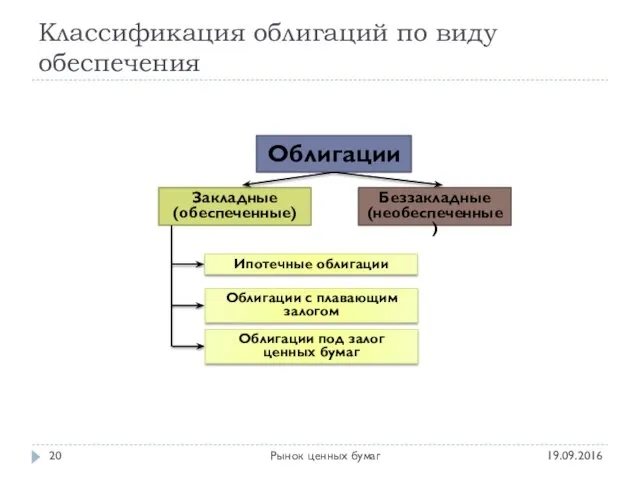

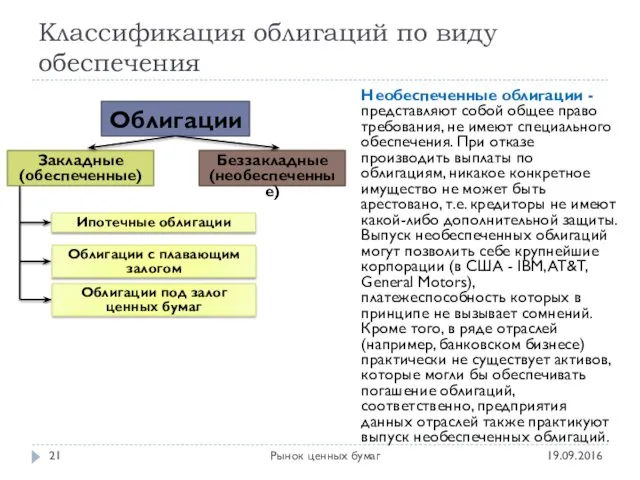

- 20. Классификация облигаций по виду обеспечения 19.09.2016 Рынок ценных бумаг

- 21. Классификация облигаций по виду обеспечения 19.09.2016 Рынок ценных бумаг Необеспеченные облигации - представляют собой общее право

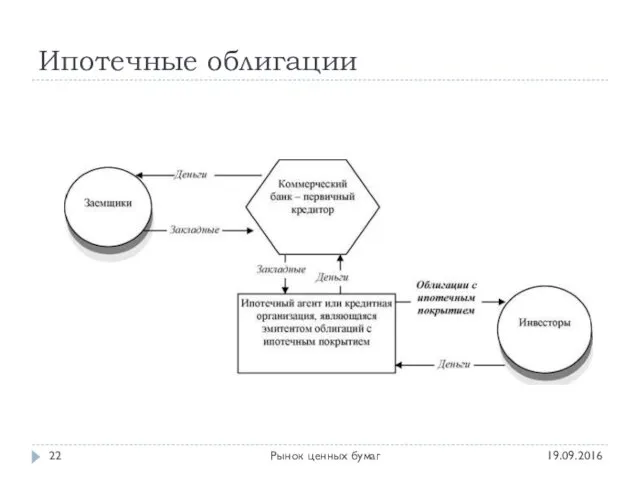

- 22. Ипотечные облигации 19.09.2016 Рынок ценных бумаг

- 23. Облигации с плавающим залогом 19.09.2016 Рынок ценных бумаг По облигациям с переменным (плавающим) залогом в качестве

- 24. Очерёдность выплат кредиторам при ликвидации предприятия 19.09.2016 Рынок ценных бумаг Первая очередь – требования граждан, пред

- 25. 19.09.2016 Рынок ценных бумаг Основные характеристики облигации

- 26. 1. Период погашения 19.09.2016 Рынок ценных бумаг Дата погашения облигации является датой, когда принципал, или номинал

- 27. 2. Обеспеченность / Необеспеченность 19.09.2016 Рынок ценных бумаг Облигация может быть обеспеченной или необеспеченной. Необеспеченные облигации

- 28. 3. Купон 19.09.2016 Рынок ценных бумаг Купон является суммой процентов, выплачиваемых владельцам облигаций, обычно на годовой

- 29. 4. Налоговый статус 19.09.2016 Рынок ценных бумаг В то время как большинство корпоративных облигаций является налогооблагаемыми

- 30. 5. Право досрочного выкупа 19.09.2016 Рынок ценных бумаг Некоторые облигации могут погашаться эмитентом перед датой погашения.

- 31. 19.09.2016 Рынок ценных бумаг Стоимость облигаций

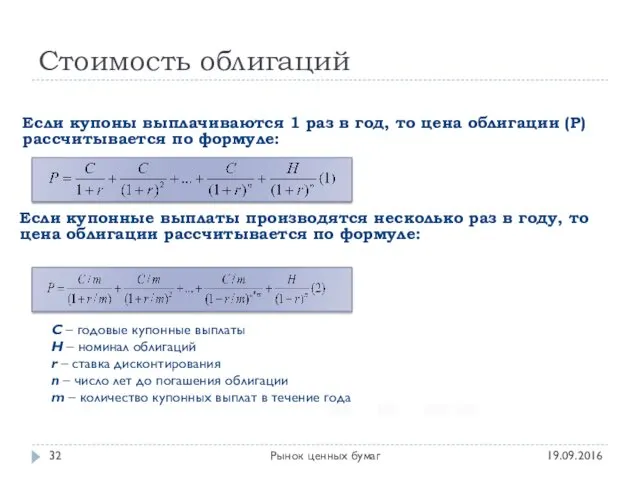

- 32. Стоимость облигаций 19.09.2016 Рынок ценных бумаг Если купоны выплачиваются 1 раз в год, то цена облигации

- 33. Факторы, влияющие на цену облигаций 19.09.2016 Рынок ценных бумаг Частота купонных выплат Купонная ставка Ставка дисконтирования

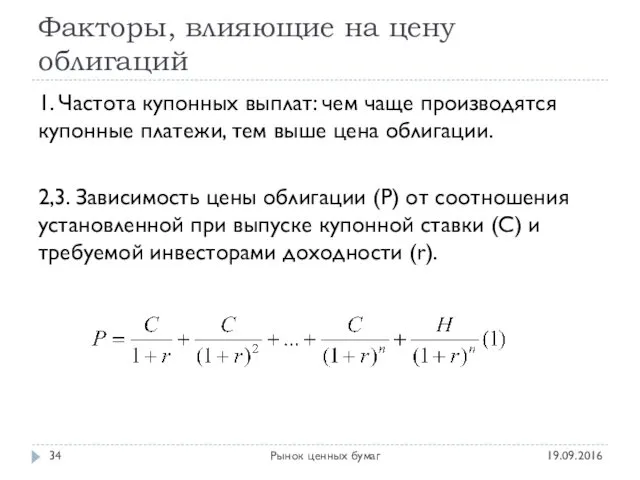

- 34. Факторы, влияющие на цену облигаций 19.09.2016 Рынок ценных бумаг 1. Частота купонных выплат: чем чаще производятся

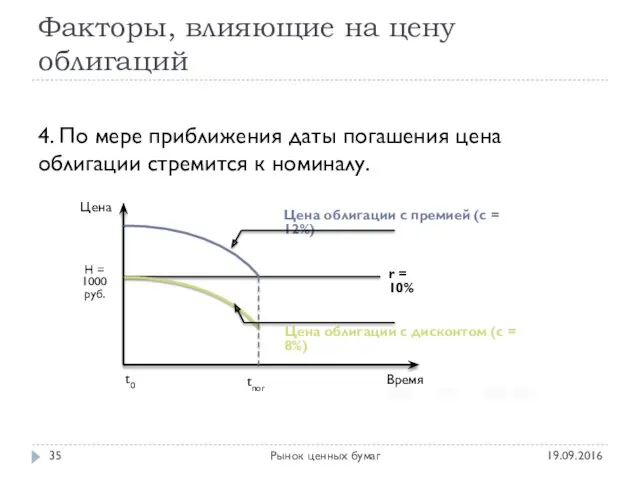

- 35. Факторы, влияющие на цену облигаций 19.09.2016 Рынок ценных бумаг 4. По мере приближения даты погашения цена

- 36. 19.09.2016 Рынок ценных бумаг Показатели доходности облигации

- 37. Доходность к погашению 19.09.2016 Рынок ценных бумаг Доходность к погашению (англ. Yield to Maturity, YTM) является

- 38. Текущая доходность 19.09.2016 Рынок ценных бумаг Текущая доходность может использоваться, чтобы сравнить процентный доход, обеспеченный облигацией

- 39. Номинальная доходность 19.09.2016 Рынок ценных бумаг Номинальная доходность на рынке облигаций является просто процентной ставкой, которая

- 40. Доходность к отзыву (англ. Yield to Call, YTC) 19.09.2016 Рынок ценных бумаг Облигация с правом досрочного

- 41. Реализованная доходность 19.09.2016 Рынок ценных бумаг Реализованная доходность облигации вычисляется в случае, когда инвестор планирует держать

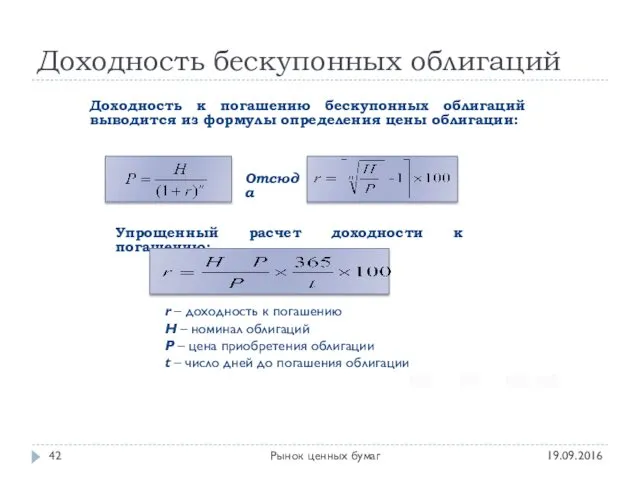

- 42. Доходность бескупонных облигаций 19.09.2016 Рынок ценных бумаг Доходность к погашению бескупонных облигаций выводится из формулы определения

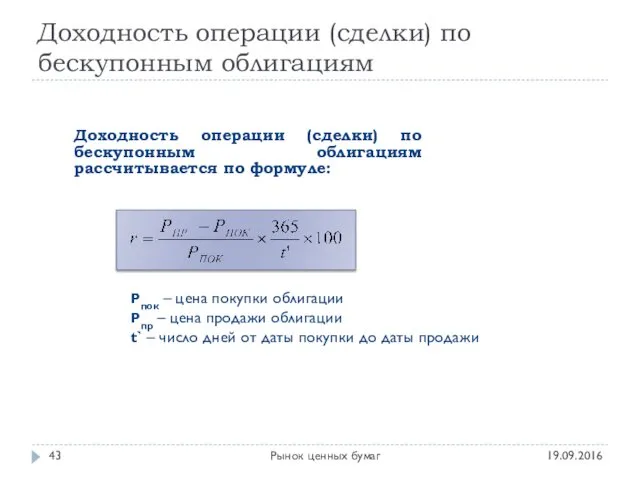

- 43. Доходность операции (сделки) по бескупонным облигациям 19.09.2016 Рынок ценных бумаг Доходность операции (сделки) по бескупонным облигациям

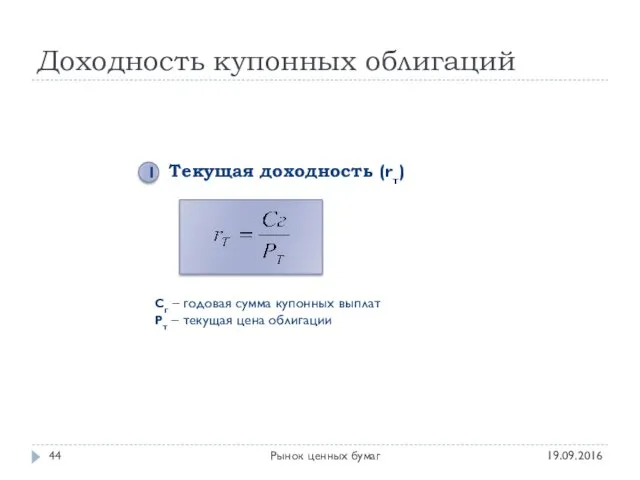

- 44. Доходность купонных облигаций 19.09.2016 Рынок ценных бумаг Текущая доходность (rт) Сг – годовая сумма купонных выплат

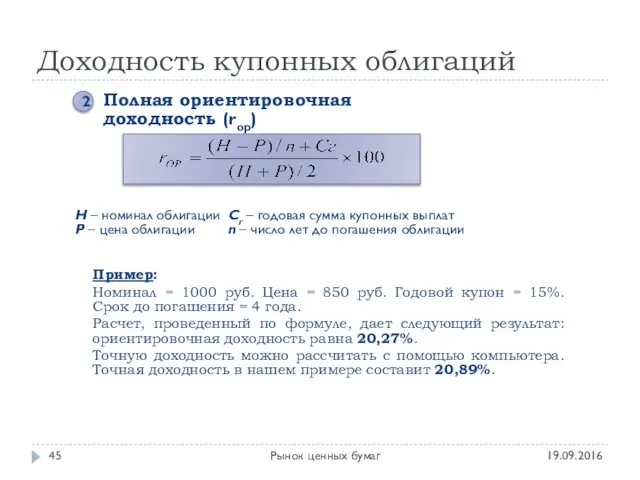

- 45. Доходность купонных облигаций 19.09.2016 Рынок ценных бумаг Полная ориентировочная доходность (rор) 2 Н – номинал облигации

- 46. 19.09.2016 Рынок ценных бумаг Надёжность облигаций

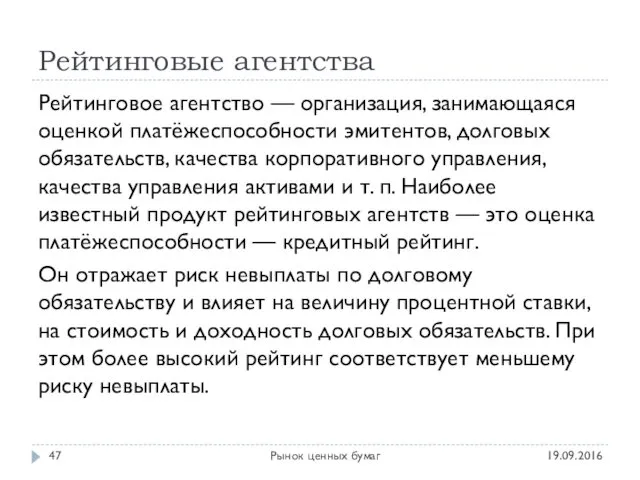

- 47. Рейтинговые агентства 19.09.2016 Рынок ценных бумаг Рейтинговое агентство — организация, занимающаяся оценкой платёжеспособности эмитентов, долговых обязательств,

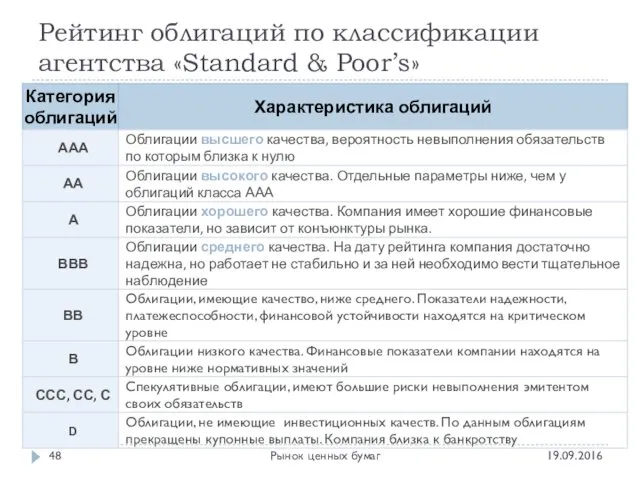

- 48. Рейтинг облигаций по классификации агентства «Standard & Poor’s» 19.09.2016 Рынок ценных бумаг

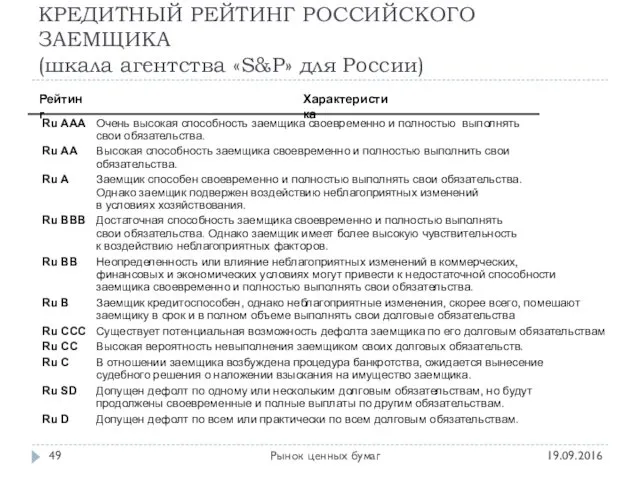

- 49. КРЕДИТНЫЙ РЕЙТИНГ РОССИЙСКОГО ЗАЕМЩИКА (шкала агентства «S&P» для России) 19.09.2016 Рынок ценных бумаг Рейтинг Характеристика Ru

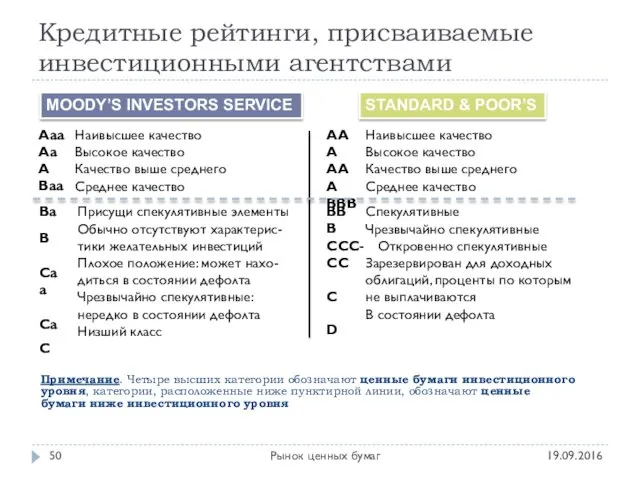

- 50. Кредитные рейтинги, присваиваемые инвестиционными агентствами 19.09.2016 Рынок ценных бумаг MOODY’S INVESTORS SERVICE STANDARD & POOR’S Примечание.

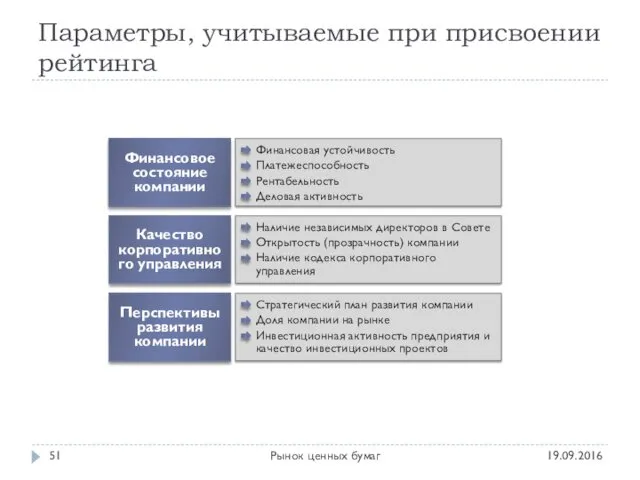

- 51. Параметры, учитываемые при присвоении рейтинга 19.09.2016 Рынок ценных бумаг

- 52. РЕЙТИНГОВЫЕ КЛАССЫ И УСРЕДНЕННЫЕ ФИНАНСОВЫЕ КОЭФФИЦИЕНТЫ (для американских компаний) 19.09.2016 Рынок ценных бумаг

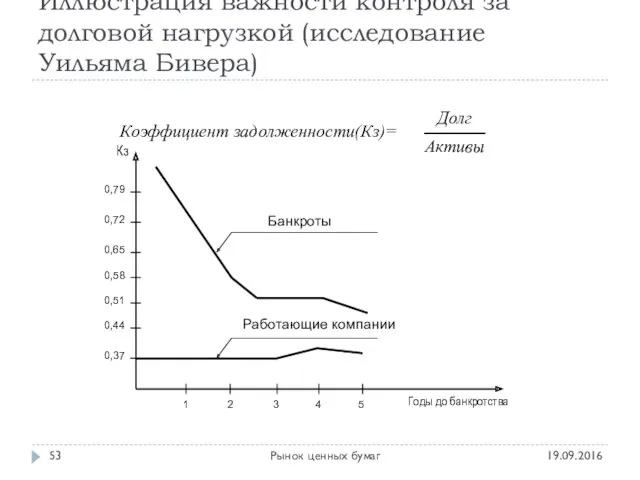

- 53. Иллюстрация важности контроля за долговой нагрузкой (исследование Уильяма Бивера) 19.09.2016 Рынок ценных бумаг

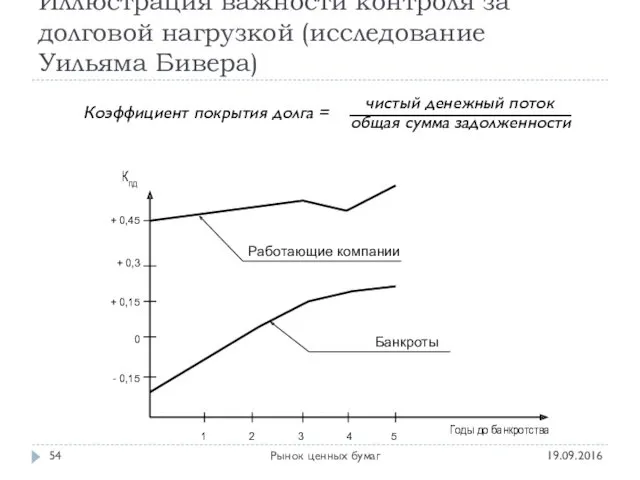

- 54. Иллюстрация важности контроля за долговой нагрузкой (исследование Уильяма Бивера) 19.09.2016 Рынок ценных бумаг

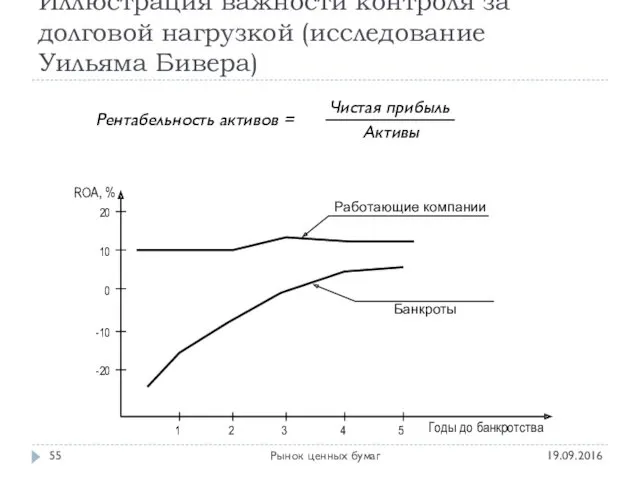

- 55. Иллюстрация важности контроля за долговой нагрузкой (исследование Уильяма Бивера) 19.09.2016 Рынок ценных бумаг

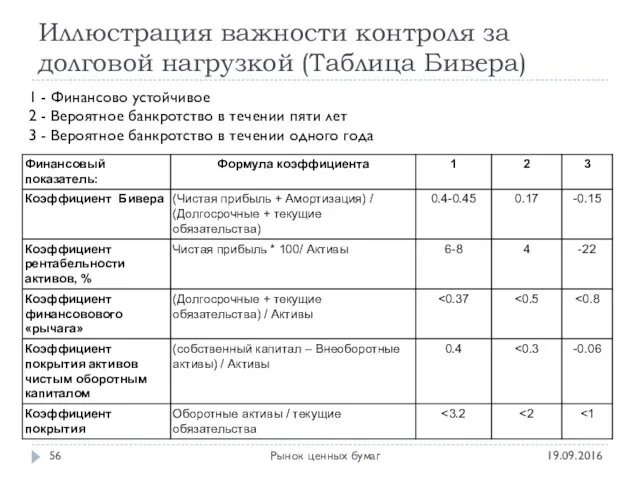

- 56. Иллюстрация важности контроля за долговой нагрузкой (Таблица Бивера) 19.09.2016 Рынок ценных бумаг 1 - Финансово устойчивое

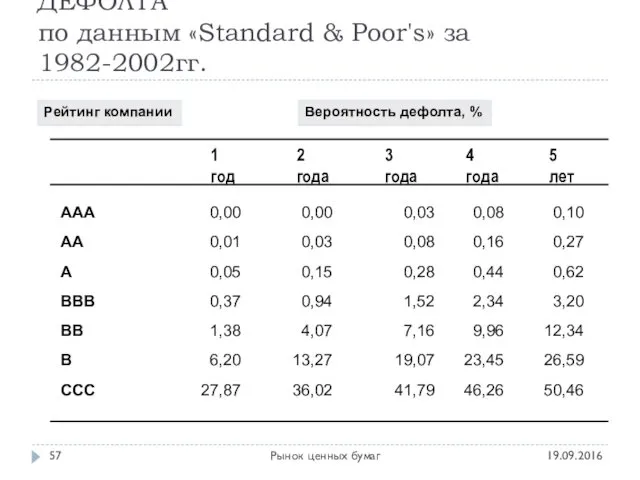

- 57. СТАТИСТИЧЕСКАЯ ВЕРОЯТНОСТЬ ДЕФОЛТА по данным «Standard & Poor's» за 1982-2002гг. 19.09.2016 Рынок ценных бумаг 0,10 0,27

- 58. 19.09.2016 Рынок ценных бумаг Рынок правительственных заимствований

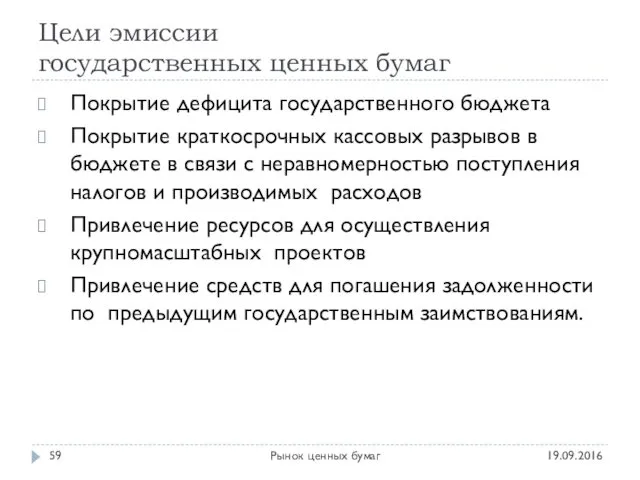

- 59. Цели эмиссии государственных ценных бумаг 19.09.2016 Рынок ценных бумаг Покрытие дефицита государственного бюджета Покрытие краткосрочных кассовых

- 60. ГКО-ОФЗ 19.09.2016 Рынок ценных бумаг долговые обязательства государства в форме государственных ценных бумаг, номинированных в валюте

- 61. Основные категории покупателей облигаций 19.09.2016 Рынок ценных бумаг Кредитные учреждения. Облигации более ликвидный, по сравнению с

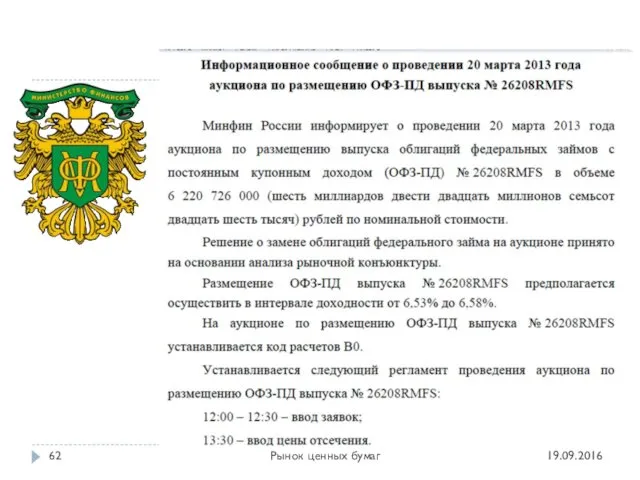

- 62. 19.09.2016 Рынок ценных бумаг

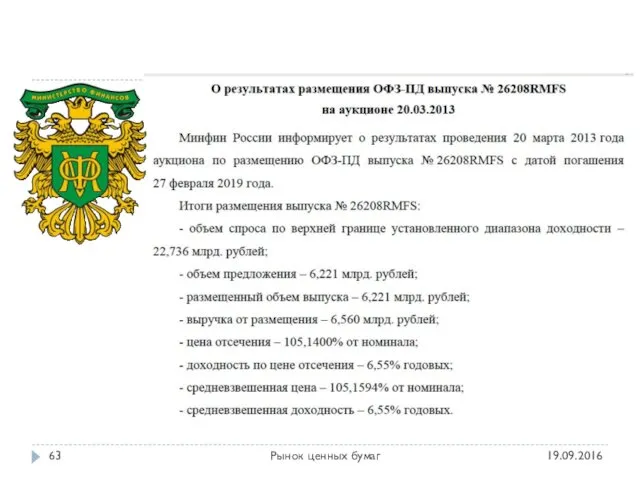

- 63. 19.09.2016 Рынок ценных бумаг

- 64. РЫНОК ГКО-ОФЗ 19.09.2016 Рынок ценных бумаг Облигации федерального займа с амортизацией долга (ОФЗ-АД) погашение номинальной стоимости

- 65. РЫНОК ГКО-ОФЗ 19.09.2016 Рынок ценных бумаг Облигации федерального займа с постоянным доходом (ОФЗ-ПД) облигации федерального займа

- 66. РЫНОК ГКО-ОФЗ 19.09.2016 Рынок ценных бумаг Облигации федерального займа с фиксированным доходом (ОФЗ-ФК) – Купонные ставки

- 67. РЫНОК ГКО-ОФЗ 19.09.2016 Рынок ценных бумаг Облигации федерального займа с амортизацией долга и переменным купонным доходом

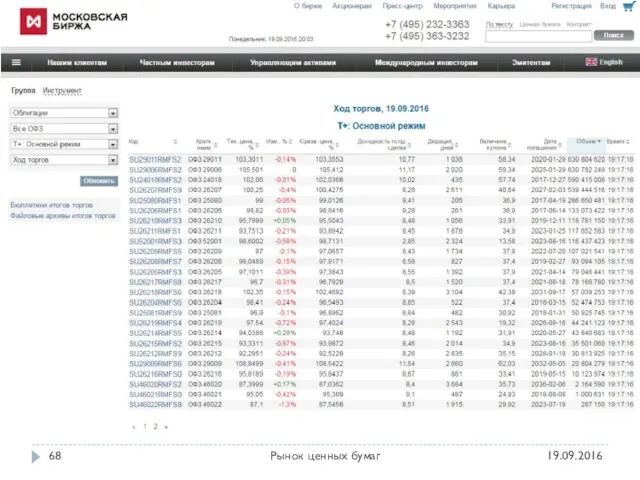

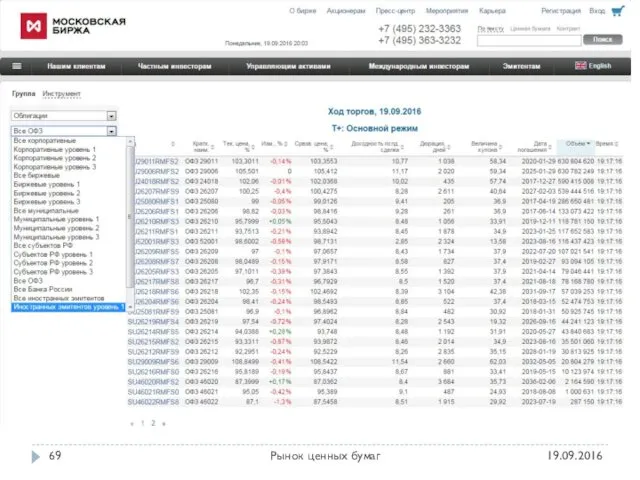

- 68. 19.09.2016 Рынок ценных бумаг

- 69. 19.09.2016 Рынок ценных бумаг

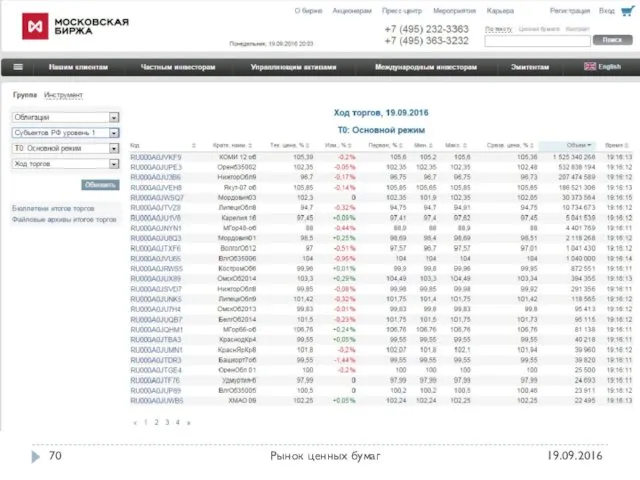

- 70. 19.09.2016 Рынок ценных бумаг

- 71. 19.09.2016 Рынок ценных бумаг Корпоративные облигационные займы

- 72. Корпоративная облигация 19.09.2016 Рынок ценных бумаг Корпоративная облигация — облигация, выпускаемая корпорациями (юридическими лицами) для финансирования

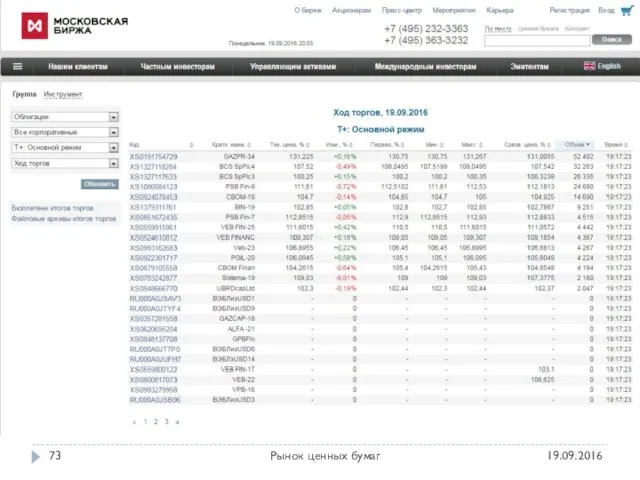

- 73. 19.09.2016 Рынок ценных бумаг

- 74. 19.09.2016 Рынок ценных бумаг Еврооблигации

- 75. Еврорынки – источники инвестиций 19.09.2016 Рынок ценных бумаг Еврорынки – финансовые рынки, на которых происходят операции

- 76. Директива Комиссии европейских сообществ от 17 марта 1989г. №89/298/ЕЕС 19.09.2016 Рынок ценных бумаг Евробумаги представляют собой

- 77. 19.09.2016 Рынок ценных бумаг

- 79. Скачать презентацию

Общие пути обмена аминокислот

Общие пути обмена аминокислот Электромагнитная совместимость электронной аппаратуры

Электромагнитная совместимость электронной аппаратуры Первичный и вторичный иммунный ответ. Иммунологическая толерантность

Первичный и вторичный иммунный ответ. Иммунологическая толерантность Юнәлеш килеше белән танышу.Презентация.

Юнәлеш килеше белән танышу.Презентация. Development of mobile application for equalization of digital audio system

Development of mobile application for equalization of digital audio system TRINITY TV. Инструкция подключения сервиса интерактивного телевидения

TRINITY TV. Инструкция подключения сервиса интерактивного телевидения Выполнение ручных стежков и строчек

Выполнение ручных стежков и строчек Акционерное Общество Технолог

Акционерное Общество Технолог координатная прямая

координатная прямая Природные зоны Южной Америки

Природные зоны Южной Америки Системы утилизации тепла, рекуператоры

Системы утилизации тепла, рекуператоры Возникновение ислама

Возникновение ислама Коса - украшение девушки

Коса - украшение девушки Обособление уточняющих членов предложения

Обособление уточняющих членов предложения МОЁ ПОРТФОЛИО

МОЁ ПОРТФОЛИО Календарь юного химика 2013-2014 учебный год

Календарь юного химика 2013-2014 учебный год Скажи нет терроризму

Скажи нет терроризму Презентация Сенсорное воспитание детей раннего возраста

Презентация Сенсорное воспитание детей раннего возраста День знаний. Школьный юмор

День знаний. Школьный юмор Срабатывание защиты из-за неисправности в силовой цепи тяговых двигателей

Срабатывание защиты из-за неисправности в силовой цепи тяговых двигателей Рекомендации для родителей по работе с детьми в рамках дистанционного обучения Средняя группа “Зайки”

Рекомендации для родителей по работе с детьми в рамках дистанционного обучения Средняя группа “Зайки” Презентация по проектной деятельности в ДОУ

Презентация по проектной деятельности в ДОУ Снюс – бездымный табачный продукт

Снюс – бездымный табачный продукт Сранение характеристик динамического и конденсаторного микрофонов

Сранение характеристик динамического и конденсаторного микрофонов Редкие и вымирающие виды растений и животных Тюменского края

Редкие и вымирающие виды растений и животных Тюменского края Методы параметрического спектрального анализа. Параметрические модели сигналов

Методы параметрического спектрального анализа. Параметрические модели сигналов Цели, образовательная программа и регламент весенних сессий CaseGames

Цели, образовательная программа и регламент весенних сессий CaseGames Презентация для урока изучения нового материала в 8 классе Часовые пояса России

Презентация для урока изучения нового материала в 8 классе Часовые пояса России