Содержание

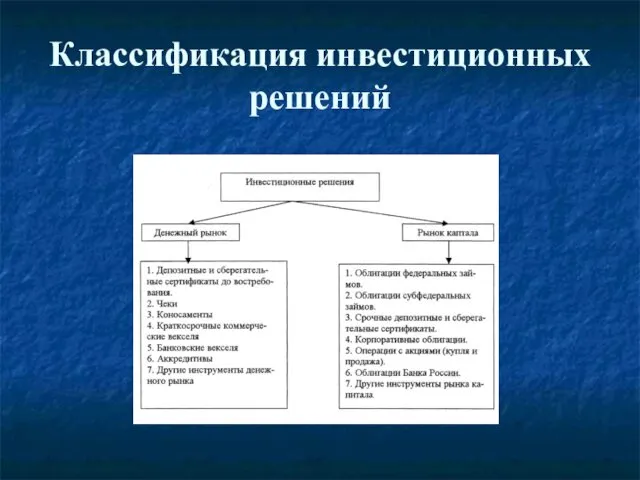

- 2. Классификация инвестиционных решений

- 3. При управлении финансами и инвестициями предприятий и корпораций целесообразно руководствоваться следующими положениями: 1. Инвестиционные решения и

- 4. Капитальные вложения (капитальное инвестирование) - принятие решений о долгосрочном и рисковом вложении средств во внеоборотные активы

- 5. Инвестиционные решения представляют собой выбор направлений инвестиций и источников их финансирования. Эти решения учитывают следующие аспекты

- 6. Этапы процесса осуществления капитальных вложений: поиск инвестиционного проекта; формулировка и первичные отбор и оценка проектов; анализ

- 7. Стадии финансового анализа и окончательного выбора проекта: заполнение и передача на рассмотрение стандартной финансовой документации, то

- 8. Типы инвестиционных проектов: замена существующих основных средств; расширение производственных мощностей; стратегические затраты по освоению новых видов

- 9. Аргументы западных экономистов в пользу послеинвестиционного контроля: убедится, что затраты и технические характеристики проекта соответствуют первоначальному

- 10. Показатели эффективности инвестиционных проектов: чистый доход; чистый дисконтный доход; внутренняя норма доходности; потребность в дополнительном финансировании;

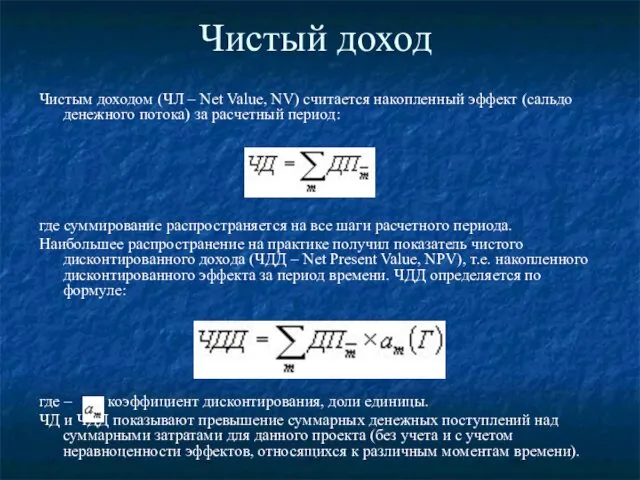

- 11. Чистый доход Чистым доходом (ЧЛ – Net Value, NV) считается накопленный эффект (сальдо денежного потока) за

- 12. Внутренняя норма доходности (ВНД – Intenal Rate of Return, RR) характеризует рентабельность проекта. В проектах, начинающихся

- 13. Варианты использования внутренней нормы доходности: для экономической оценки проектных решений, если известны приемлемые значения ВНД у

- 14. Индекс доходности инвестиций (ИД) - отношение суммы элементов денежного потока от текущей деятельности к абсолютной величине

- 16. Скачать презентацию

Виды экономического анализа

Виды экономического анализа Қазақстан кеңестік экономикалық және әлеуметтік-саяси жүйенің дағдарысының өршуі кезеңінде ( 1964-1985 жж.)

Қазақстан кеңестік экономикалық және әлеуметтік-саяси жүйенің дағдарысының өршуі кезеңінде ( 1964-1985 жж.) Фармакоэкономический анализ: общие положения. Методы фармакоэкономического анализа

Фармакоэкономический анализ: общие положения. Методы фармакоэкономического анализа Гражданское общество Республики Казахстан

Гражданское общество Республики Казахстан Девелопмент в инвестиционно-строительной деятельности

Девелопмент в инвестиционно-строительной деятельности Основные модели рынка

Основные модели рынка Сущность этики бизнеса

Сущность этики бизнеса Проблема утечки мозгов и пути ее решения

Проблема утечки мозгов и пути ее решения Фирма. Производство и издержки

Фирма. Производство и издержки Этапы реализации предпринимательской идеи. От предпринимательской идеи к бизнесу

Этапы реализации предпринимательской идеи. От предпринимательской идеи к бизнесу Социально-трудовые отношения занятости

Социально-трудовые отношения занятости Экономический механизм функционирования предприятия (организации)

Экономический механизм функционирования предприятия (организации) Критерии оценки экономической безопасности

Критерии оценки экономической безопасности Энергосбережение. Умный дом – экономия или комфорт

Энергосбережение. Умный дом – экономия или комфорт Типы рыночных структур

Типы рыночных структур Преступления в сфере экономической деятельности

Преступления в сфере экономической деятельности Оценка степени согласованности мнений экспертов

Оценка степени согласованности мнений экспертов Управление таможенной деятельностью

Управление таможенной деятельностью Энергосервисный контракт

Энергосервисный контракт Ресурсы и факторы. Основные экономические школы. Рынок. Рыночный механизм. Конкуренция. Виды рынков

Ресурсы и факторы. Основные экономические школы. Рынок. Рыночный механизм. Конкуренция. Виды рынков Модели недропользования. Лицензия, соглашение о разделе продукции, концессия, сервисный контракт

Модели недропользования. Лицензия, соглашение о разделе продукции, концессия, сервисный контракт Сущность, формы проявления и причины инфляции, ее социально-экономические последствия

Сущность, формы проявления и причины инфляции, ее социально-экономические последствия Хозяйство зарубежной Европы

Хозяйство зарубежной Европы Әлемдегі энергетикалық баланс құрылымы. Мұнай мен газдың әлемдік қоры

Әлемдегі энергетикалық баланс құрылымы. Мұнай мен газдың әлемдік қоры Экономические системы. Рыночная система хозяйствования

Экономические системы. Рыночная система хозяйствования Экономика и социология труда

Экономика и социология труда Экономика фирмы

Экономика фирмы Кәсіпкерлік қызметтің түрлері

Кәсіпкерлік қызметтің түрлері