Қазақстан Республикасының сыртқы саудасының мемлекеттік реттеу механизімінің ерекшеліктері презентация

Содержание

- 2. 1. Қазақстан Республикасында СЭҚ тарифтік емес шектеулері. 2. Қазақстанның заңнамасы бойынша кедендік-тарифтік және салықтық реттеулерінің қағидалары.

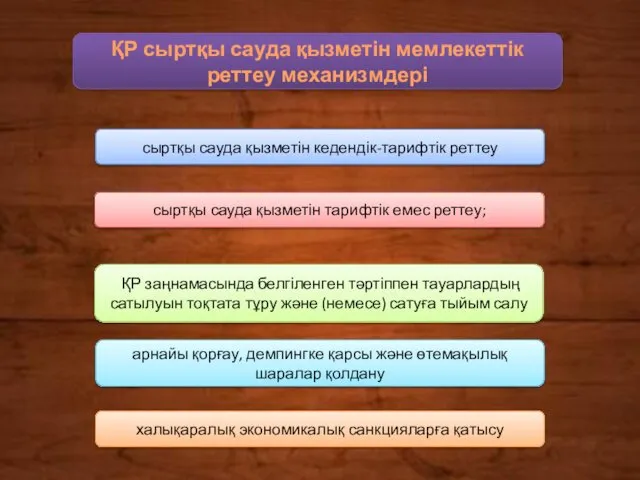

- 3. ҚР сыртқы сауда қызметін мемлекеттік реттеу механизмдері сыртқы сауда қызметін кедендік-тарифтік реттеу сыртқы сауда қызметін тарифтік

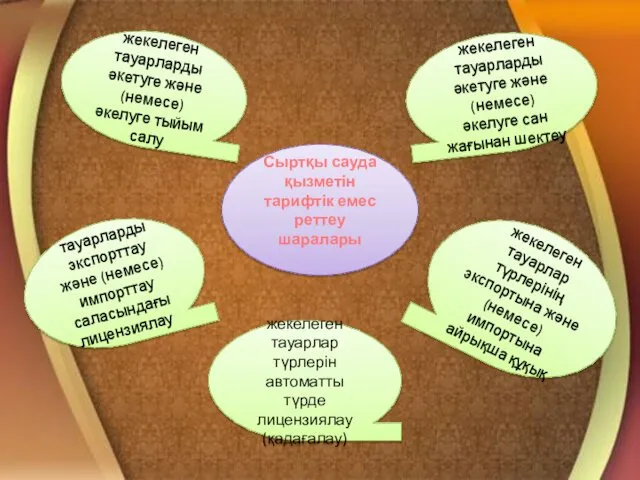

- 4. Сыртқы сауда қызметін тарифтік емес реттеу шаралары жекелеген тауарларды әкетуге және (немесе) әкелуге тыйым салу жекелеген

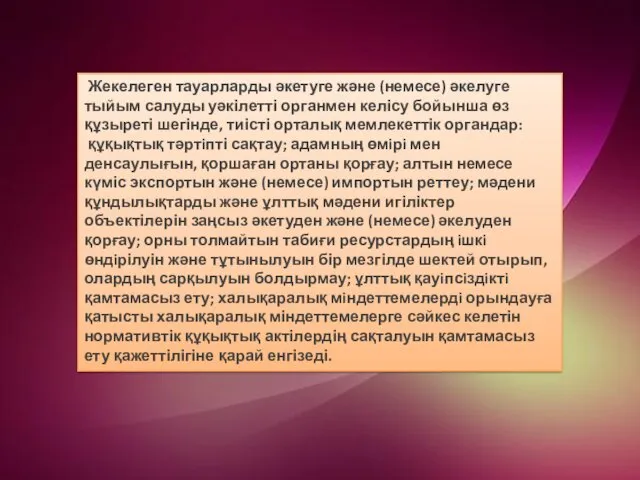

- 5. Жекелеген тауарларды әкетуге және (немесе) әкелуге тыйым салуды уәкілетті органмен келісу бойынша өз құзыреті шегінде, тиісті

- 6. Жекелеген тауарларды әкетуге және (немесе) әкелуге сан жағынан шектеулерді уәкілетті органмен келісу бойынша өз құзыреті шегінде,

- 7. Тауарлардың жекелеген түрлерінің экспортына және (немесе) импортына ерекше құқық 1. Тауарлар жекелеген түрлерінің экспортына және (немесе)

- 8. Жекелеген тауарлар түрлерiн автоматты түрде лицензиялау (қадағалау) Жекелеген тауарлар түрлерiн автоматты түрде лицензиялау (қадағалау) рұқсаттар беру

- 9. Қазақстанның заңнамасы бойынша кедендік-тарифтік және салықтық реттеулерінің қағидалары

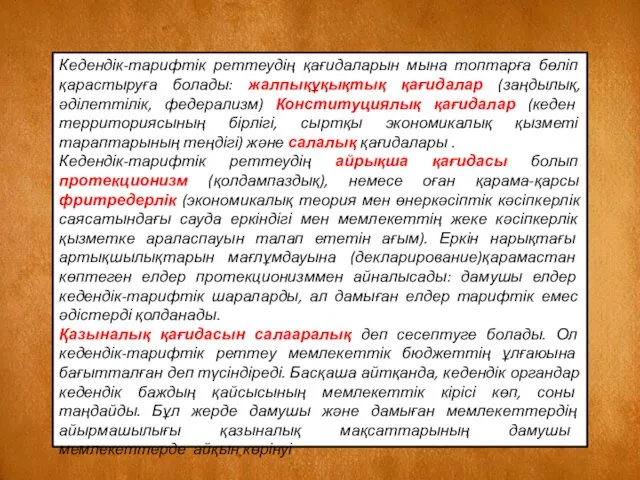

- 10. Кедендік-тарифтік реттеудің қағидаларын мына топтарға бөліп қарастыруға болады: жалпықұқықтық қағидалар (заңдылық,әділеттілік, федерализм) Конституциялық қағидалар (кеден территориясының

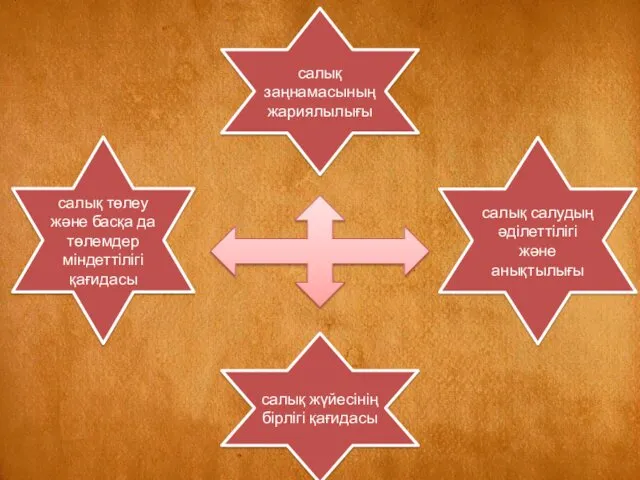

- 11. салық төлеу және басқа да төлемдер міндеттілігі қағидасы салық жүйесінің бірлігі қағидасы салық салудың әділеттілігі және

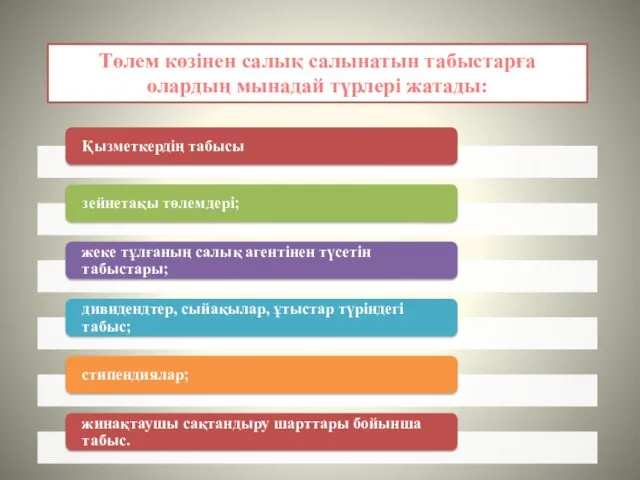

- 12. Төлем көзінен салық салынатын табыстарға олардың мынадай түрлері жатады:

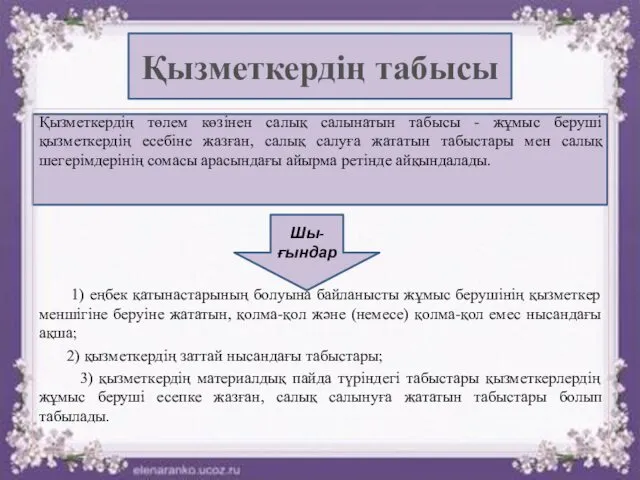

- 13. Қызметкердің табысы Қызметкердің төлем көзінен салық салынатын табысы - жұмыс беруші қызметкердің есебіне жазған, салық салуға

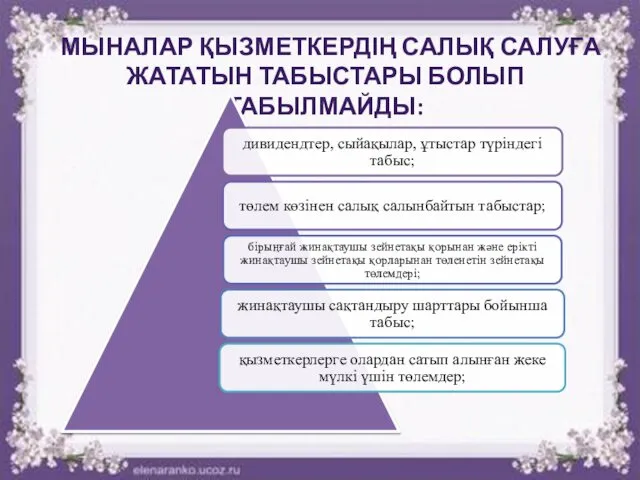

- 14. МЫНАЛАР ҚЫЗМЕТКЕРДІҢ САЛЫҚ САЛУҒА ЖАТАТЫН ТАБЫСТАРЫ БОЛЫП ТАБЫЛМАЙДЫ:

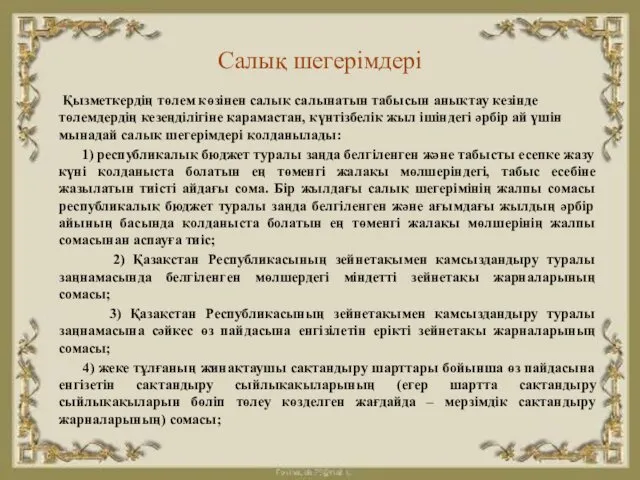

- 15. Салық шегерімдері Қызметкердiң төлем көзiнен салық салынатын табысын анықтау кезiнде төлемдердің кезеңділігіне қарамастан, күнтізбелік жыл iшiндегi

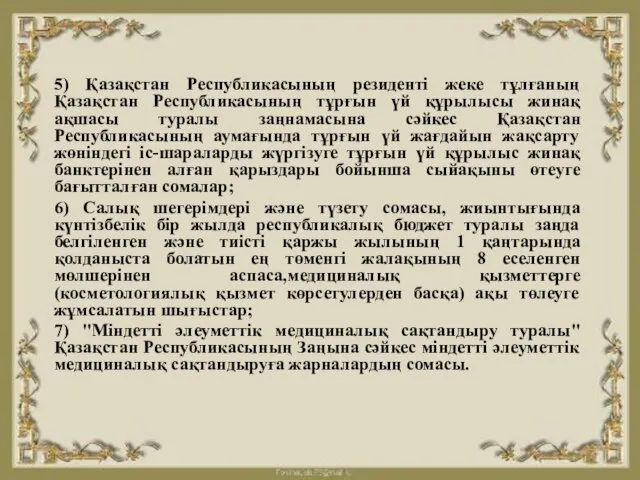

- 16. 5) Қазақстан Республикасының резидентi жеке тұлғаның Қазақстан Республикасының тұрғын үй құрылысы жинақ ақшасы туралы заңнамасына сәйкес

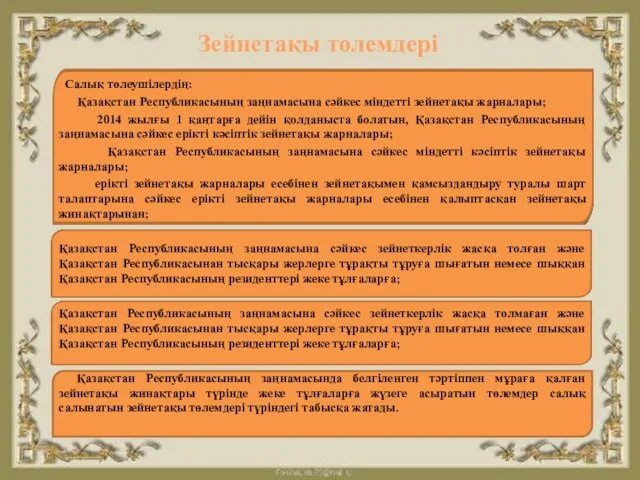

- 17. Зейнетақы төлемдері Салық төлеушілердің: Қазақстан Республикасының заңнамасына сәйкес міндетті зейнетақы жарналары; 2014 жылғы 1 қаңтарға дейін

- 18. Жеке тұлғаның салық агентінен түсетін табыстары Жеке табыс салығын есептеуді салық агентi төлем көзінен салық салынатын

- 19. Дивиденттер,сыйақылар және ұтыстар Сенімгерлікпен басқару шарты бойынша сенімгерлікпен басқару құрылтайшысының не сенімгерлікпен басқару туындайтын өзге жағдайларда

- 20. Стипендиялар білім беру ұйымдарында оқитындарға; мәдениет, ғылым қайраткерлеріне, бұқаралық ақпарат құралдары қызметкерлеріне және басқа да жеке

- 21. Қызметкердiң төлем көзінен салық салынатын табысына жеке табыс салығының сомасы қызметкердің төлем көзінен салық салынатын табысының

- 22. Халықаралық шартты қолдану жағдайы Қазақстан Республикасы тараптардың бірі болып табылатын, қосарланған салық салуды болғызбау және табысқа

- 23. Қазақстан Республикасындағы көздерден табысқа салық салу мақсатында бейрезидент заңды тұлғаның басқару және жалпы әкімшілік шығыстарын шегерімге

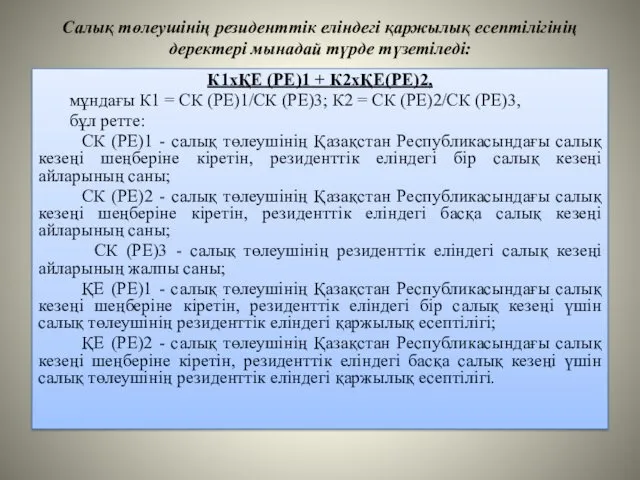

- 24. К1хҚЕ (РЕ)1 + К2хҚЕ(РЕ)2, мұндағы К1 = СК (РЕ)1/СК (РЕ)3; К2 = СК (РЕ)2/СК (РЕ)3, бұл

- 26. Скачать презентацию

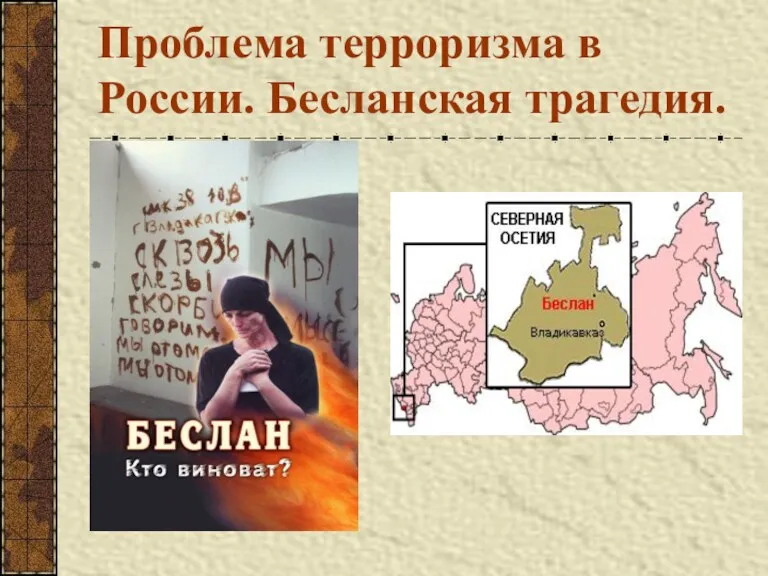

Проблема терроризма в России. Бесланская трагедия

Проблема терроризма в России. Бесланская трагедия Организация планирования на предприятии

Организация планирования на предприятии Дальневосточный центр судостроения и судоремонта

Дальневосточный центр судостроения и судоремонта Процесс систематизации экономических знаний. (Лекция 2)

Процесс систематизации экономических знаний. (Лекция 2) Индикативный метод оценки экономической безопасности

Индикативный метод оценки экономической безопасности Планирование и прогнозирование в экономике

Планирование и прогнозирование в экономике Topics in Macroeconomics

Topics in Macroeconomics Источники инвестирования развития электроэнергетики. Лекция 1

Источники инвестирования развития электроэнергетики. Лекция 1 Россия в процессах международной миграции рабочей силы

Россия в процессах международной миграции рабочей силы Теория организации. Науки, изучающие организации. (Часть 1)

Теория организации. Науки, изучающие организации. (Часть 1) Экономика и государство

Экономика и государство Трансакционные издержки

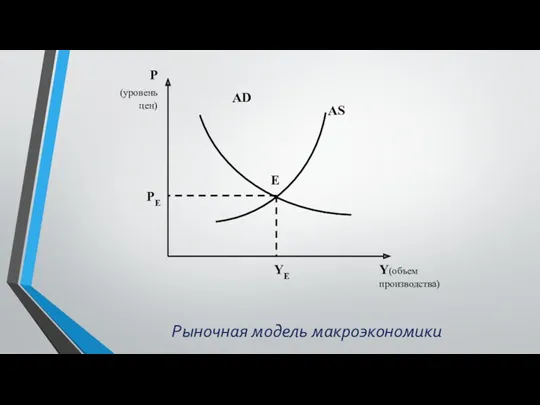

Трансакционные издержки Циклические колебания развития экономики. Рыночная модель макроэкономики

Циклические колебания развития экономики. Рыночная модель макроэкономики Инвестиции и инвестиционная деятельность в рыночной экономике

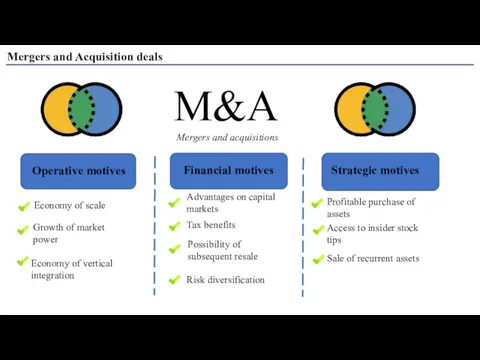

Инвестиции и инвестиционная деятельность в рыночной экономике Mergers and Acquisition deals

Mergers and Acquisition deals Мировой рынок газа

Мировой рынок газа Система национальных счетов. Основные макроэкономические показатели

Система национальных счетов. Основные макроэкономические показатели Экономика: наука и хозяйство

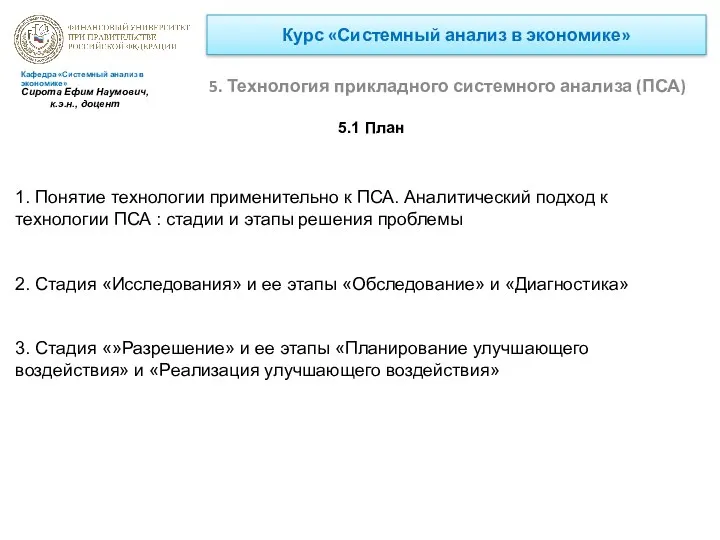

Экономика: наука и хозяйство Системный анализ в экономике. Технология прикладного системного анализа (ПСА)

Системный анализ в экономике. Технология прикладного системного анализа (ПСА) Государственное регулирование предпринимательства

Государственное регулирование предпринимательства Что такое деньги (окружающий мир)

Что такое деньги (окружающий мир) Инфрақұрылымды дамытудың Нұрлы жол мемлекеттік бағдарламасын іске асыру туралы

Инфрақұрылымды дамытудың Нұрлы жол мемлекеттік бағдарламасын іске асыру туралы Национальная экономика и общественное воспроизводство

Национальная экономика и общественное воспроизводство Экономические взгляды Уильяма Петти

Экономические взгляды Уильяма Петти Казахстан и ВТО

Казахстан и ВТО Микроэкономика (1)

Микроэкономика (1) Проблема ограниченности экономических ресурсов и ее последствия

Проблема ограниченности экономических ресурсов и ее последствия Фирмы в экономике

Фирмы в экономике