Содержание

- 2. Почему капитализм нестабилен? Колебания совокупного спроса в условиях жестких цен на товары и факторы, а также

- 3. Почему эти объяснения «далеки от идеала»? Недооценка неопределенности, присущей системе рыночного капитализма. Переоценка рациональности поведения хозяйствующих

- 4. Основные труды автора гипотезы финансовой хрупкости Хаймана Мински – лидера посткейнсианства Minsky H. P. (1957). “Central

- 5. В настоящее время magnum opus Мински переводится на русский язык!

- 6. О трактовке неопределенности в посткейнсианской традиции Неопределенность как ситуация, отличная от риска (Carvalho,1992). Риск - это

- 7. «Сферы влияния» неопределенности Различные случаи выбора активов длительного пользования [durable assets]: - вложения в основной капитал;

- 8. Посткейнсианская теория цикла на основе концепции выбора активов длительного пользования (часть 1) Ожидаемую доходность каждого актива

- 9. Посткейнсианская теория цикла на основе концепции выбора активов длительного пользования (часть 2) В периоды повышения общей

- 10. Эндогенность денег и финансирование инвестиций (часть 1) Специфика подхода Мински: Balance sheet/Wall Street view of capitalist

- 11. Эндогенность денег и финансирование инвестиций (часть 2) Эндогенность денег – следствие попыток банков профинансировать инвестиций фирм.

- 12. Что такое риск заимодавца и риск заемщика, и какова их роль? Тогда важнейшим ограничителем увеличения количества

- 13. Инвестиции, денежная масса, риски заимодавца/заемщика и финансовая хрупкость В результате увеличивается объем внешнефинансируемых инвестиций, при этом

- 14. Что такое гипотеза финансовой хрупкости Финансовая хрупкость - ситуация, при которой в балансах хозяйствующих субъектов доминируют

- 15. Основная идея гипотезы финансовой хрупкости По мере экономического подъема и по мере того, как забывается какой-либо

- 16. Классификация режимов финансирования в теории Мински Обеспеченное финансирование (income meets interest rates and principal) Спекулятивное финансирование

- 17. Основная иллюстрация к гипотезе финансовой хрупкости

- 18. Почему происходит кризис согласно гипотезе финансовой хрупкости Тогда, либо общая нехватка ликвидности в экономике, либо неблагоприятное

- 19. Обобщающие тезисы гипотезы финансовой хрупкости Таким образом, экономические кризисы генерируются систематически возникающей неспособностью сектора фирм к

- 20. Роль антициклической политики правительства Стимулирующая денежная и фискальная политика позволяет поддержать финансовые потоки хозяйствующих субъектов на

- 21. Антициклическая политика правительства: статистика по США C 1900 по 1946 годы среднее снижение реального ВНП США,

- 22. Антициплическая политика и парадокс Мински Однако вследствие такой политики проблема накопления финансовой хрупкости лишь усугубляется. «Если

- 23. Гипотеза финансовой хрупкости и потребность в институциональных реформах Более радикальные методы борьбы с кризисами могут заключаться

- 24. Что такое «капитализм денежных менеджеров»? Стадии развития капитализма – коммерческий капитализм (XVIII век), промышленный капитализм (XIX

- 25. О формально-институциональных причинах укоренения «капитализма денежных менеджеров» в США Ниже перечислены некоторые законодательные акты (в США),

- 26. «Капитализм денежных менеджеров» и Великая рецессия Глобальный финансовый кризис (Великая рецессия), начавшийся в 2008 году, –

- 27. Как бороться с кризисами в условиях «капитализма денежных менеджеров» Возможные способы борьбы с глобальными кризисами и

- 28. Приложение №1: гипотеза финансовой хрупкости и экономический рост Инвестиции воздействуют на темпы накопления капитала, а отсюда

- 29. Приложение №2: гипотеза финансовой хрупкости и кризисы в разных странах и регионах Анализ финансового кризиса в

- 30. Приложение №3 (Бешенов, Розмаинский, 2015): Гипотеза финансовой хрупкости и динамика задолженности частного сектора Греции за 2001

- 31. Приложение №3 (Бешенов, Розмаинский, 2015): Гипотеза финансовой хрупкости и динамика задолженности частного сектора Греции за 2001

- 32. Приложение №4: развитие (тех или иных аспектов) теории Мински в трудах его последователей (часть 1) Taylor

- 34. Скачать презентацию

Wstęp do ekonomii

Wstęp do ekonomii Кеңестік қоғамның саяси әлеуметтік экономикалық дағдарысы

Кеңестік қоғамның саяси әлеуметтік экономикалық дағдарысы Экономическая оценка инвестиционных проектов

Экономическая оценка инвестиционных проектов Планирование труда

Планирование труда Инновационная экономика. Государственная инновационная политика. (Лекция 7)

Инновационная экономика. Государственная инновационная политика. (Лекция 7) Доходы в теневой экономике в России: структура, динамика, проблемы измерения

Доходы в теневой экономике в России: структура, динамика, проблемы измерения Неоинстституциональная и Новая институцианальная экономика

Неоинстституциональная и Новая институцианальная экономика Теория абсолютных преимуществ

Теория абсолютных преимуществ Unemployment

Unemployment Методологические основы анализа управления национальной экономикой

Методологические основы анализа управления национальной экономикой Структура мировой экономики и проблема экономической отсталости

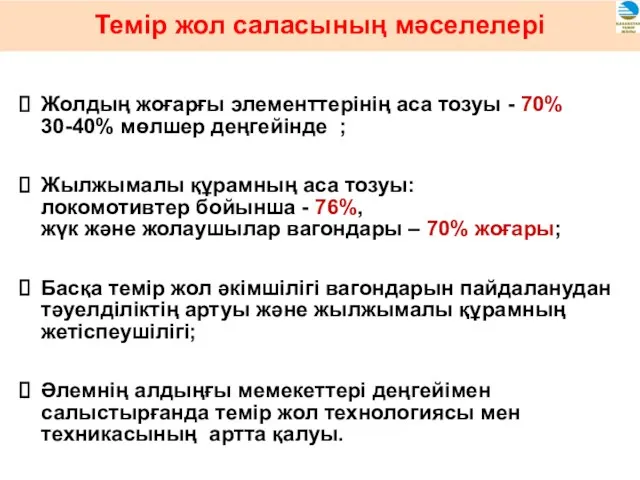

Структура мировой экономики и проблема экономической отсталости Темір жол саласының мәселелері

Темір жол саласының мәселелері Оборот компании в 2016 и в 2017 годах. Итоги 2017

Оборот компании в 2016 и в 2017 годах. Итоги 2017 Лекция 2. Международное разделение труда и его основные принципы

Лекция 2. Международное разделение труда и его основные принципы Материально-техническая база оптовой торговли

Материально-техническая база оптовой торговли Финансово-экономический анализ капитала хозяйствующего субъекта. ООО Фактор А

Финансово-экономический анализ капитала хозяйствующего субъекта. ООО Фактор А Издержки производства

Издержки производства Альтернативные подходы к денежно-кредитной политике

Альтернативные подходы к денежно-кредитной политике Господарство первісного суспільства та його еволюція на етапі ранніх цивілізацій

Господарство первісного суспільства та його еволюція на етапі ранніх цивілізацій Капитал предприятия

Капитал предприятия Роль и место России в мировом хозяйстве. Стратегия развития на современном экономическом этапе

Роль и место России в мировом хозяйстве. Стратегия развития на современном экономическом этапе Rwanda’s development planning

Rwanda’s development planning Моделі управління державним боргом

Моделі управління державним боргом Австрийская школа экономики

Австрийская школа экономики Цифровая экономика в металлургической промышленности: реальность и перспективы

Цифровая экономика в металлургической промышленности: реальность и перспективы Денежно-кредитное регулирование в условиях рыночной экономики

Денежно-кредитное регулирование в условиях рыночной экономики Семейная экономика

Семейная экономика Макроэкономика как наука

Макроэкономика как наука