Содержание

- 2. Для получения итоговой аттестации Студент должен выполнить 18 лабораторных работ (курсовой проект). Написать научный доклад в

- 3. Эссе Темы для эссе (Всего от 5 до 15 стр., сделать цель и задачи исследования, выводы,

- 4. Причины и формы уклонения от уплаты налогов и методы борьбы с ними Налогообложение НИОКР в РФ

- 5. Для упражнений и лабораторных занятий Взять в библиотеке или приобрести Налоговый кодекс РФ 1 и 2

- 6. Понятие налога Налог – это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в

- 7. Основные признаки налога: обязательность; безвозвратность и безвозмездность; Отчуждение принадлежавщего налогоплательщику имущества и возможность принудительного взимания; Взимание

- 8. Понятие сбора Сбор — это обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является

- 9. Понятие налога и сбора Основной отличительный признак налога и сбора – индивидуальная возмездность (т.е. уплачивая сбор,

- 10. Функции налогов Фискальная; Регулирующая (стимулирующая) Распределительная (перераспределительная); Контрольная.

- 11. Функции налогов Фискальная функция заключается в том, что посредством налогов происходит формирование государственного бюджета путем изъятия

- 12. Функции налогов Регулирующая (стимулирующая) функция налогов. Реализация стимулирования может происходить посредством системы налоговых ставок, налоговых льгот,

- 13. Структура модели налога и сбора Согласно ст. 17 НК РФ налог считается установленным лишь в том

- 14. Структура модели налога и сбора Элементы налогообложения: - объект налогообложения - налоговая база - налоговый период

- 15. Классификация налогов НК РФ предусмотрено деление налогов и сборов 1) по порядку установления и уплаты: федеральные;

- 16. Органы власти в РФ федеральные (органы власти федерации) Глава государства — Президент Российской Федерации; Федеральный законодательный

- 17. Органы власти в РФ Региональные (субъектов Федерации) Администрация СПб ( в рамках субъекта Федерации Санкт-Петербург) Правительство

- 18. Классификация налогов 2) По субъекту налогообложения: Налоги с организаций и индивидуальных предпринимателей; Налоги с физических лиц.

- 19. Классификация налогов 3) По форме взимания и изъятия различают налоги: прямые; косвенные.

- 20. Классификация налогов 4) По направлению использования налоговых платежей: Общего назначения; Целевые налоги.

- 21. Классификация налогов 5) По уровню бюджетов, в который зачисляется налог: Закрепленные Разноуровневые

- 22. Классификация налогов 6) По степени обложения: прогрессивные; пропорциональные; регрессивные.

- 23. Налоговая система РФ Налоговая система – это совокупность налогов и сборов, взимаемых государством, а также принципов,

- 24. В Российской Федерации действует 3- х уровневая система налогов и сборов 1-й уровень: Федеральные налоги и

- 25. В Российской Федерации действует 3- х уровневая система налогов и сборов 2-й уровень: Региональные налоги

- 26. В Российской Федерации действует 3- х уровневая система налогов и сборов 3-й уровень: Местные налоги

- 28. Основные принципы налогообложения А. Смита Подданные всякого государства обязаны участвовать в поддержке государства по возможности, сообразно

- 29. Основные принципы налогообложения А. Смита Каждый налог должен взиматься в такое время и таким способом, которые

- 30. Основные принципы налогообложения Вагнер Финансовые принципы организации обложения: Достаточность обложения для покрытия финансовых потребностей государства; Эластичность

- 31. Основные принципы налогообложения разработанные Ф. Нитти Справедливость по вертикали (соответствие налога возможностям налогоплательщика); Справедливость по горизонтали

- 32. Современные принципы налогообложения (построения современной налоговой системы) Экономические принципы Юридические принципы Организационные принципы

- 33. Экономические принципы Принцип экономической обоснованности налога. Принцип соответствия условий налогообложения требованием рыночной экономики. Принцип учёта возможностей

- 34. Юридичесекие принципы Принцип законности Принцип установления всех элементов налога непосредственно в налогово-правовых актах.

- 35. Организационные принципы Принцип налогового федерализма Принцип единства налоговой системы Принцип эластичности налогов, подстраивается под экономическую ситуацию

- 36. Методы налогообложения Равное налогообложение Пропорциональное налогообложение Прогрессивное налогообложение Регрессивное налогообложение

- 37. Налоговый кодекс и иные законодательные акты, регулирующие налоговые отношения в РФ. Законодательство РФ о налогах и

- 38. Налоговый кодекс и иные законодательные акты, регулирующие налоговые отношения в РФ. Законодательство РФ о налогах и

- 39. Теории налогообложения Теория налога как страховой премии; Теории пропорционального и прогрессивного налогообложения; Теории переложения.

- 40. Налоговая политика государства

- 41. Налоговая политика государства

- 42. Налоговая политика государства Налоговая политика – часть экономической политики государства, представляющая собой совокупность экономических, финансовых и

- 43. Налоговая политика государства Содержание налоговой политики характеризуется последовательными действиями государства по выработке научно обоснованной концепции развития

- 44. Налоговая политика государства Налоговая политика влияет практически на все социально-экономические сферы страны и неразрывно связана со

- 45. Формы налоговой политики 1. Политика максимальных налогов Государство устанавливает достаточно высокие налоговые ставки, сокращает налоговые льготы

- 46. Формы налоговой политики 2. Политика экономического развития Государство в максимально возможных размерах налогового бремени учитывает не

- 47. Формы налоговой политики 3. Политика разумных налогов Представляет собой нечто среднее между первой и второй. Суть

- 48. Цели налоговой политики Цели налоговой политики в значительной мере обусловлены социально-экономическим строением общества, стратегическими задачами развития

- 49. Цели налоговой политики экономическая – повышение уровня развития экономики, оживление деловой активности, стимулирование хозяйственной деятельности, ликвидация

- 50. Цели налоговой политики социальная – обеспечение государственной политики регулирования доходов, перераспределение национального дохода в интересах определенных

- 51. Налоговый механизм Практическое проведение налоговой политики осуществляется через налоговый механизм. Налоговый механизм представляет собой совокупность организационных,

- 52. Тема 2. Налоговое планирование

- 53. Налоговое планирование Налоговое планирование - это деятельность налогоплательщика, направленная на достижение оптимального уровня налоговых отчислений законным

- 54. Актуальность вопроса налогового планирования обусловлена вполне объяснимым стремлением налогоплательщиков уменьшить налоговую нагрузку и столь же объяснимым

- 55. Задача налогового планирования – организация системы налоговых плажей для достижения максимального финансового результата при минимальных затратах.

- 56. Принципы налогового планирования законность — четкое соблюдение налогового законодательства; альтернативность — рассмотрение нескольких вариантов налогового планирования

- 57. Принципы налогового планирования перспективность — налоговое планирование должно быть как можно более перспективным и опираться не

- 58. Элементы налогового планирования составление бухгалтерского и налогового учета; учетная политика; налоговые льготы и организация сделок; налоговый

- 59. Способы налогового планирования использование пробелов законодательства; применение налоговых льгот; выбор формы деятельности; правильное формирование учетной политики;

- 60. Этапы налогового планирования определение целей и задач фирмы, решение вопроса о направлении деятельности и размере бизнеса;

- 61. Налоговый контроль

- 62. Понятие налогового контроля Налоговый контроль – часть финансового контроля государства, представляет собой специальный способ обеспечения законности

- 63. Понятие налогового контроля Объектами налогового контроля являются движение денежных средств в процессе аккумулирования публичных денежных фондов,

- 64. Понятие налогового контроля Субъектами налогового контроля являются: налоговые органы, органы государственных внебюджетных фондов, таможенные органы. Отдельными

- 65. Задачи налогового контроля обеспечение экономической безопасности государства при формировании публичных централизованных и децентрализованных денежных фондов; обеспечение

- 66. Задачи налогового контроля проверка выполнения финансовых обязательств перед государством и муниципальными образованиями со стороны организаций и

- 67. Формы налогового контроля Форма налогового контроля — это способ конкретного выражения и организации контрольных действий.

- 68. Формы налогового контроля: проверки; получение объяснений налогоплательщиков, налоговых агентов и плательщиков сборов; проверки данных учета и

- 69. Виды налогового контроля По времени проведения: предварительный; текущий; последующий. В зависимости от субъектов контроль: налоговых органов;

- 70. Налоговое администрирование

- 71. Понятие налогового администрирования Налоговое администрирование – система управления налоговым процессом в государстве в лице государственных органов

- 72. Элементы налогового администрирования система и структура налоговых органов; сбор, обработка, проверка налоговой отчетности; порядок предоставления налоговых

- 73. Формы налогового администрирования налоговый контроль; налоговое воздействие (наложение ареста на имущество); привлечение к ответственности; налоговое стимулирование

- 74. Цели налогового администрирования Налоговое администрирование имеет целью обеспечить: социально-экономическую стабильность общества и государства; бесперебойное финансирование процесса

- 75. Методы налогового администрирования Методы административного принуждения: штрафы; арест имущества налогоплательщиков; приостановление операций по счетам налогоплательщиков и

- 76. Методы налогового администрирования Методы регулирования: налоговый учет; налоговые проверки (выездные и камеральные).

- 77. Налоговые органы Систему контроля за соблюдением налогового законодательства составляют: федеральный орган исполнительной власти, уполномоченный по контролю

- 78. Система налогов и сборов РФ

- 79. Налог на добавленную стоимость

- 80. Налог на добавленную стоимостью Налог на добавленную стоимость (НДС) является косвенным федеральным налогом. Устанавливается гл.21 НК

- 81. Налогоплательщики НДС: Организации; ИП; лица, признаваемые плательщиками НДС в результате перемещения товаров через таможенную границу РФ.

- 82. Объект налогообложения Реализации товаров, работ, услуг на территории РФ. Передача на территории РФ ТРУ для собственных

- 83. Не является объектом обложения по НДС: Передача ТРУ, ОС и НМА некоммерческим организациям для использования в

- 84. Операции, не подлежащие налогообложению Предоставление в аренду на территории РФ помещений иностранным гражданам или организациям. Реализация

- 85. Налоговая база Налоговой базой при реализации товаров, работ, услуг является стоимость реализации товара, выполнения работы, оказания

- 86. Налоговый период Налоговым периодом признается календарный квартал.

- 87. Ставки налога (ст. 164 НК РФ) 0%: товары, вывозимые в таможенном режиме экспорта. 10%: товары первой

- 88. Порядок исчисления налога Сумма налога исчисляется как произведение налоговой базы и соответствующей налоговой ставки. ∑Н =

- 89. Сумма налога, подлежащая уплате Рассчитывается как разница между исчисленной суммой налога и суммой налогового вычета. Налоговый

- 90. Порядок и сроки уплаты налога Уплата налога за истекший налоговый период производится по итогам каждого налогового

- 91. Налог на прибыль организаций

- 92. Налог на прибыль организаций Налог на прибыль организаций является прямым федеральным налогом. Введен в действие гл.

- 93. Налогоплательщики Российские организации; Иностранные организации, осуществляющие деятельность в РФ через постоянные представительства; Иностранные организации, получающие доход

- 94. Объект налогообложения Объектом налогообложения признается прибыль налогоплательщика.

- 95. Классификация доходов Доходы, учитываемые при расчете налоговой базы (ст. 248). Доходы от реализации (ст. 249). Внереализационные

- 96. Классификация расходов Расходы, учитываемые при расчете налоговой базы (ст. 252). Расходы, связанные с производством и реализацией

- 97. Налоговая база Налоговая база – это денежное выражение прибыли. При определении налоговой базы прибыль определяется нарастающим

- 98. Налоговые ставки Основная ставка налога на прибыль составляет 20%: 2% зачисляется в федеральный бюджет, 18% зачисляется

- 99. Налоговый и отчетный период Налоговый период – календарный год. Отчетный период устанавливается в учетной политики в

- 100. Налог на имущество организаций

- 101. Налог на имущество организаций Прямой региональный налог. Устанавливается гл. 30 НК РФ и законами субъектов РФ,

- 102. Налогоплательщики Налогоплательщиками налога признаются организации, имеющие имущество, признаваемое объектом налогообложения. Не признаются плательщиками ННИ: Организации, являющиеся

- 103. Объект налогообложения Движимое и недвижимое имущество, учитываемое на балансе организаций в качестве объектов ОС в порядке,

- 104. Налоговая база Налоговая база определяется как среднегодовая стоимость имущества. где хn –остаточная стоимость на первое число

- 105. Налоговая ставка Налоговые ставки устанавливаются законами субъектов РФ и не могут превышать 2,2%. В Москве действует

- 106. Порядок исчисления налога ∑Н за год = НБ * i ∑Н отч. пер. = ¼ *

- 107. Налоговый и отчетный периоды Налоговым периодом признается календарный год. Отчетными периодами признаются 1 квартал, пол года,

- 108. Налог на доходы физических лиц

- 109. Налог на доходы физических лиц Прямой федеральный налог, поступающий во все 3 уровня бюджетной системы РФ.

- 110. Налогоплательщики Физические лица – налоговые резиденты РФ (находящиеся на территории РФ не менее 183 дней в

- 111. Объект налогообложения Для налоговых резидентов – доходы, полученные от источников как в РФ, так и за

- 112. Налоговая база НБ = Доходы - Доходы, не подлежащие НО - Налоговые вычеты

- 113. Налоговые ставки Доходы, полученные нерезидентами – 30%. Доходы, полученные нерезидентами в виде дивидендов от долевого участия

- 114. Налоговый период Налоговым периодом по НДФЛ признается календарный год.

- 115. Вычеты по НДФЛ При расчете налоговой базы доходы, облагаемые по ставке 13%, могут быть уменьшены на

- 116. Специальные налоговые режимы

- 117. Упрощенная система налогообложения

- 118. Упрощенная система налогообложения УСН регулируется главой 26.2 НК РФ. Может применяться наряду с другими режимами налогообложения.

- 119. Основные положения Организации, переведенные на УСН, не уплачивают: Налог на прибыль организаций; Налог на имущество организаций.

- 120. Ограничения по применению УСН Не вправе применять УСН организации и ИП: Занимающиеся производством подакцизных товаров, добычей

- 121. Ограничения по применению УСН Организации выручка у которых за 9 месяцев года предшествующего переходу на УСН

- 122. Объект налогообложения Доходы. Доходы, уменьшенные на величину расходов. Выбор объекта осуществляется самостоятельно налогоплательщиком. Налогоплательщики имеют право

- 123. Налоговая база Налоговая база – это: Денежное выражение доходов Денежное выражение доходов, уменьшенные на величину расходов.

- 124. Налоговые ставки При объекте «Доходы» – 6 % от доходов. При объекте «Доходы - Расходы» –

- 125. Порядок исчисления налога ∑Н = НБ * i Налогоплательщики, выбравшие в качестве объекта «Доход» имеют право

- 126. Отчетный и налоговый периоды Налоговым периодом по УСН признается календарный год. Отчетным периодом признаются 1 квартал,

- 127. Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности

- 128. Единый налог на вмененный доход ЕНВД регулируется главой 26.3 НК РФ. ЕНВД может применятся одновременно с

- 129. Основные положения Организации, переведенные на ЕНВД, не уплачивают: Налог на прибыль организаций; Налог на имущество организаций.

- 130. Применение ЕНВД Система ЕНВД устанавливается в отношении следующих видов деятельности: оказание бытовых услуг, оказание ветеринарных услуг,

- 131. Налогоплательщики Налогоплательщики ЕНВД – это организации и ИП осуществляющие на территории муниципальных образований в которых введен

- 132. Ограничения по применению ЕНВД На уплату ЕНВД не переводятся: Организации и ИП, среднесписочная численность работников которых

- 133. Объект налогообложения Объект налогообложения – это вмененный доход налогоплательщика. Вмененный доход – потенциально возможный доход налогоплательщика

- 134. Налоговая база Налоговая база – это величина ВД, определяемая по формуле. ВД = БД x ФП,

- 135. Налоговый период Налоговым периодом по ЕНВД признается календарный квартал.

- 136. Налоговая ставка Налоговая ставка устанавливается в размере 15% от налоговой базы.

- 137. Порядок расчета ЕНВД

- 139. Скачать презентацию

Возможности страхования рисков, генерируемых в социальных сетях

Возможности страхования рисков, генерируемых в социальных сетях Основы финансовых вычислений. Задачи

Основы финансовых вычислений. Задачи Инвентаризация: назначение и порядок её проведения, учета и оформления результатов

Инвентаризация: назначение и порядок её проведения, учета и оформления результатов Денежное обращение и равновесие на денежном рынке

Денежное обращение и равновесие на денежном рынке Финансовоматематические основы инвестиционного проектирования. Тема 3

Финансовоматематические основы инвестиционного проектирования. Тема 3 Статистические таблицы

Статистические таблицы Мемлкеттің салық жүйесі

Мемлкеттің салық жүйесі Учет расчетов с покупателями и заказчиками. Анализ дебиторской и кредиторской задолженности на примере ООО ЧОП Далекс

Учет расчетов с покупателями и заказчиками. Анализ дебиторской и кредиторской задолженности на примере ООО ЧОП Далекс Денежная система: черты денежных систем в России и в мире, характеристика основных элементов

Денежная система: черты денежных систем в России и в мире, характеристика основных элементов Фискальный механизм использования водных биологических ресурсов в Российской Федерации

Фискальный механизм использования водных биологических ресурсов в Российской Федерации Деньги и их роль в экономической кредитно-денежной политике

Деньги и их роль в экономической кредитно-денежной политике Себестоимость продукции

Себестоимость продукции Камни и Цветы Соснового Бора

Камни и Цветы Соснового Бора Как распознать финансовую пирамиду

Как распознать финансовую пирамиду ҚР қаржы жүйесінде ұлттық компаниялардың рөлі

ҚР қаржы жүйесінде ұлттық компаниялардың рөлі ПРАКТИКА СТРУКТУРА КАПИТАЛА

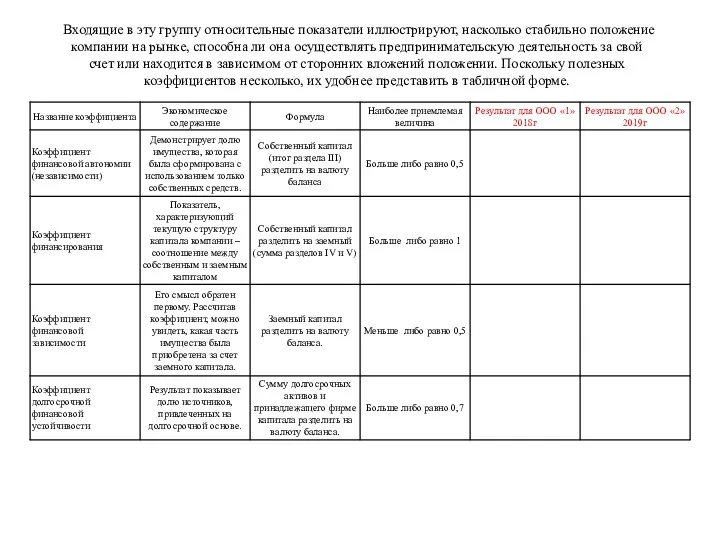

ПРАКТИКА СТРУКТУРА КАПИТАЛА Crisis management for companies

Crisis management for companies Комплексная программа страхования работников и их родственников. СОГАЗ

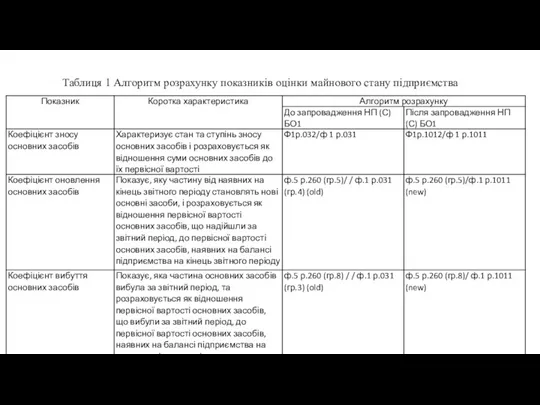

Комплексная программа страхования работников и их родственников. СОГАЗ Алгоритм розрахунку показників оцінки майнового стану підприємства

Алгоритм розрахунку показників оцінки майнового стану підприємства Анализ и управление кредиторской задолженностью организации АО Туймазыторг

Анализ и управление кредиторской задолженностью организации АО Туймазыторг Происхождение, сущность, функции и формы денег

Происхождение, сущность, функции и формы денег Платежные сервисы. Применение ККТ в сфере ЖКХ

Платежные сервисы. Применение ККТ в сфере ЖКХ Анализ безубыточности и целевое планирование прибыли в процессе инвестиционного проектирования. Тема 2

Анализ безубыточности и целевое планирование прибыли в процессе инвестиционного проектирования. Тема 2 Сущность и цели аудита

Сущность и цели аудита Грантовая поддержка малых форм хозяйствования в Удмуртской Республике

Грантовая поддержка малых форм хозяйствования в Удмуртской Республике Административно-хозяйственная деятельность в компании Коралл мясная продукция

Административно-хозяйственная деятельность в компании Коралл мясная продукция Финансовые институты. Ценные бумаги. Фондовый рынок

Финансовые институты. Ценные бумаги. Фондовый рынок Получение аудиторских доказательств в конкретных случаях

Получение аудиторских доказательств в конкретных случаях