Вопросы налогообложения НДФЛ сумм социальных выплат, в том числе в виде материальной помощи презентация

Содержание

- 2. П. 8 ст. 217 НК РФ Не облагаются НДФЛ суммы единовременных выплат (в том числе в

- 3. П. 8 ст. 217 НК РФ: единовременная выплата Под понятие «единовременная материальная помощь» подпадает такая материальная

- 4. П. 8 ст. 217 НК РФ: единовременная выплата Порядок выплаты установленной приказом работодателя суммы материальной помощи

- 5. П. 8 ст. 217 НК РФ: единовременная выплата Выплаты по одному основанию (в связи с одним

- 6. Абзац 2 п. 8 ст. 217 НК РФ: выплаты умершим Не облагаются НДФЛ выплаты, осуществляемые работодателями:

- 7. Абзац 2 п. 8 ст. 217 НК РФ: члены семьи Признание физических лиц членами семьи осуществляется

- 8. Абзац 2 п. 8 ст. 217 НК РФ: члены семьи Системное толкование положений Семейного кодекса РФ

- 9. Абзац 2 п. 8 ст. 217 НК РФ: члены семьи В случае совместного проживания и ведения

- 10. Абзац 2 п. 8 ст. 217 НК РФ: члены семьи К членам семьи собственника жилого помещения

- 11. Абзац 2 п. 8 ст. 217 НК РФ: члены семьи Членами семьи собственника жилого помещения могут

- 12. Абзац 2 п. 8 ст. 217 НК РФ: члены семьи Названные нормы корреспондируют с содержанием ст.

- 13. Абзац 2 п. 8 ст. 217 НК РФ: члены семьи Семья - лица, связанные родством и

- 14. Абзац 3 п. 8 ст. 217 НК РФ Ранее до 30.10.2017 Не облагаются НДФЛ выплаты, осуществляемые

- 15. Абзац 3 п. 8 ст. 217 НК РФ Семья (одиноко проживающий гражданин), среднедушевой доход которой (доход

- 16. Абзац 3 п. 8 ст. 217 НК РФ Государственная социальная помощь - предоставление малоимущим семьям, малоимущим

- 17. Абз. 3 (5?) п. 8 ст. 217 НК РФ С 30.10.2017 по правоотношениям с 01.01.2017 Не

- 18. Абзац 4 п. 8 ст. 217 НК РФ: рождение или усыновление детей Не облагаются НДФЛ выплаты,

- 19. Абзац 4 п. 8 ст. 217 НК РФ: рождение или усыновление детей Выплаты опекунам облагаются на

- 20. Абзац 4 п. 8 ст. 217 НК РФ: рождение или усыновление детей Не подлежит обложению НДФЛ

- 21. Абзац 4 п. 8 ст. 217 НК РФ: рождение или усыновление детей Доводы налогового агента о

- 22. Абзац 4 п. 8 ст. 217 НК РФ: рождение или усыновление детей НК РФ не содержит

- 23. Абзац 4 п. 8 ст. 217 НК РФ: рождение или усыновление детей Для подтверждения факта получения

- 24. Абзац 4 п. 8 ст. 217 НК РФ: рождение или усыновление детей Поскольку при получении сотрудником

- 25. Абзац 4 п. 8 ст. 217 НК РФ: рождение или усыновление детей Признано незаконным доначисление НДФЛ

- 26. Абзац 4 п. 8 ст. 217 НК РФ: если информация от второго родителя отсутствует При получении

- 27. Абзац 4 п. 8 ст. 217 НК РФ: если второй родитель не работает В случае невозможности

- 28. Абзац 4 п. 8 ст. 217 НК РФ: если второй родитель не работает Для подтверждения отсутствия

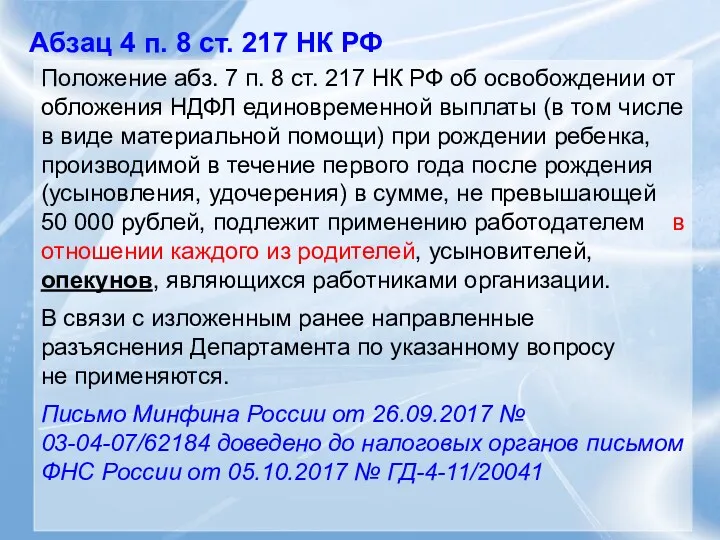

- 29. Абзац 4 п. 8 ст. 217 НК РФ Положение абз. 7 п. 8 ст. 217 НК

- 30. Абзац 4 п. 8 ст. 217 НК РФ Положение абз. 7 п. 8 ст. 217 НК

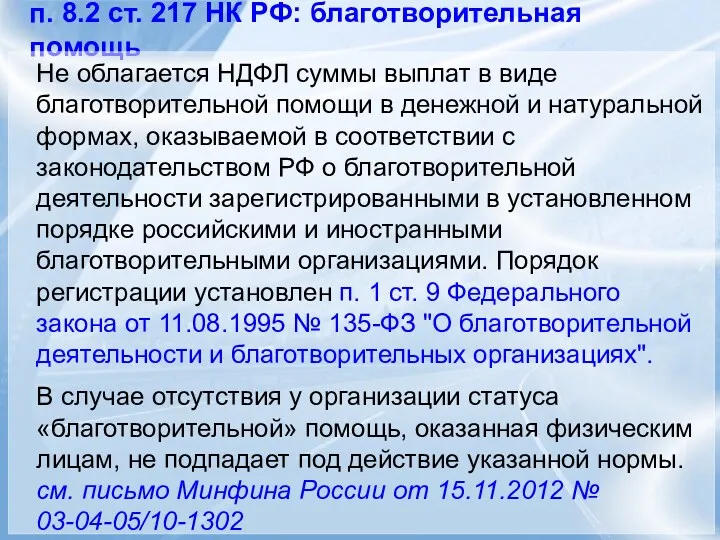

- 31. п. 8.2 ст. 217 НК РФ: благотворительная помощь Не облагается НДФЛ суммы выплат в виде благотворительной

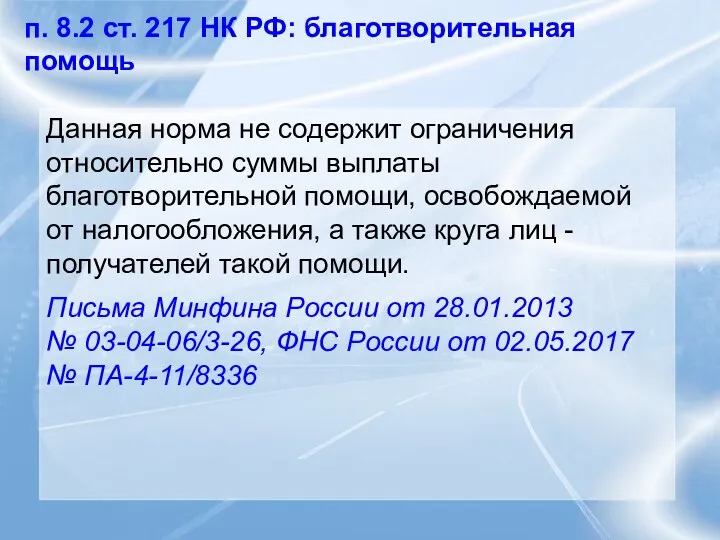

- 32. п. 8.2 ст. 217 НК РФ: благотворительная помощь Данная норма не содержит ограничения относительно суммы выплаты

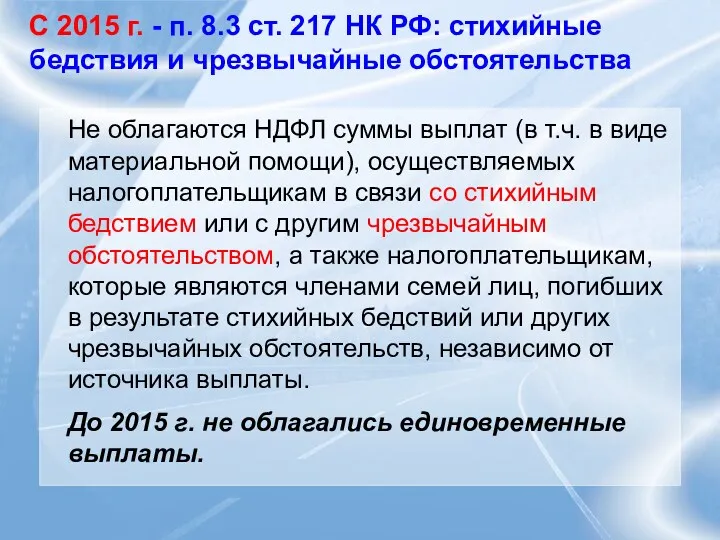

- 33. С 2015 г. - п. 8.3 ст. 217 НК РФ: стихийные бедствия и чрезвычайные обстоятельства Не

- 34. С 2015 г. - п. 8.3 ст. 217 НК РФ: стихийные бедствия Стихийное бедствие - катастрофическое

- 35. С 2015 г. - п. 8.3 ст. 217 НК РФ: стихийные бедствия - землетрясение, наводнение, ураган,

- 36. С 2015 г. - п. 8.3 ст. 217 НК РФ: чрезвычайные обстоятельства Чрезвычайная ситуация - это

- 37. С 2015 г. - п. 8.3 ст. 217 НК РФ: чрезвычайные обстоятельства военные действия, катастрофы, стихийное

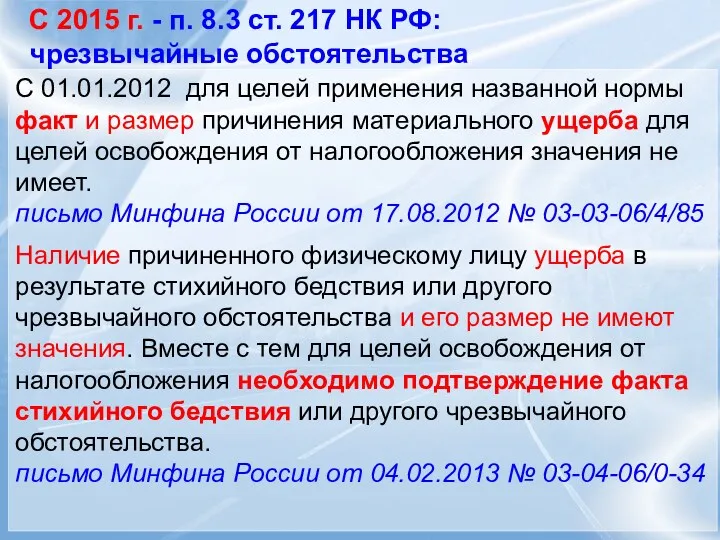

- 38. С 2015 г. - п. 8.3 ст. 217 НК РФ: чрезвычайные обстоятельства С 01.01.2012 для целей

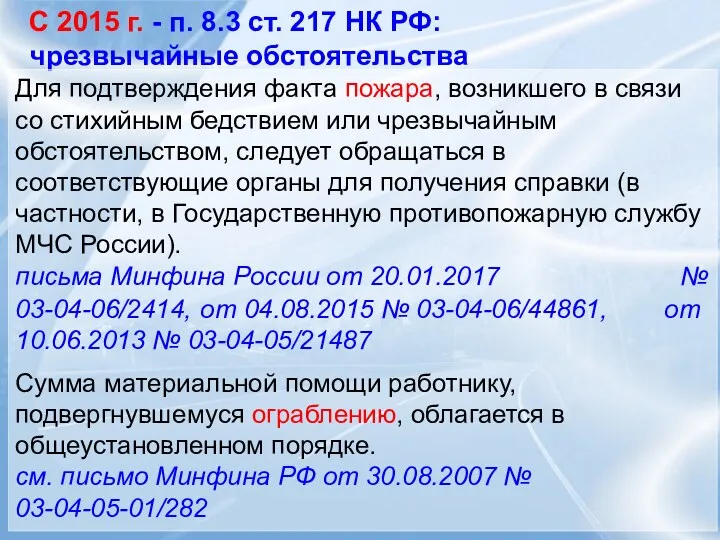

- 39. С 2015 г. - п. 8.3 ст. 217 НК РФ: чрезвычайные обстоятельства Для подтверждения факта пожара,

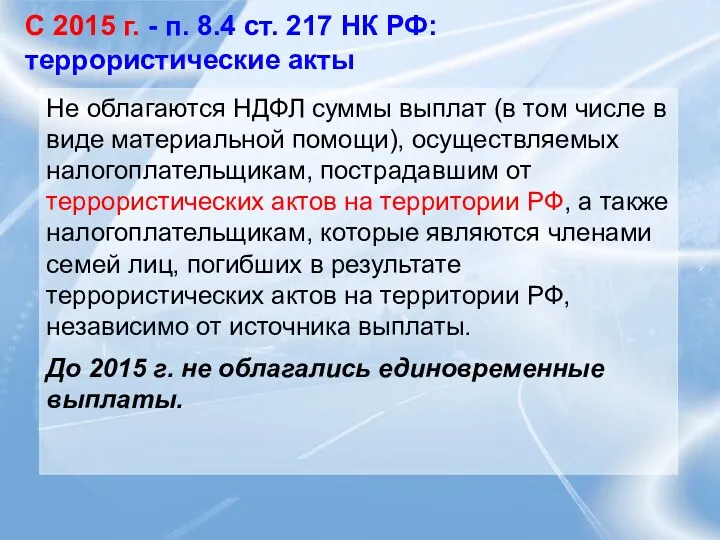

- 40. С 2015 г. - п. 8.4 ст. 217 НК РФ: террористические акты Не облагаются НДФЛ суммы

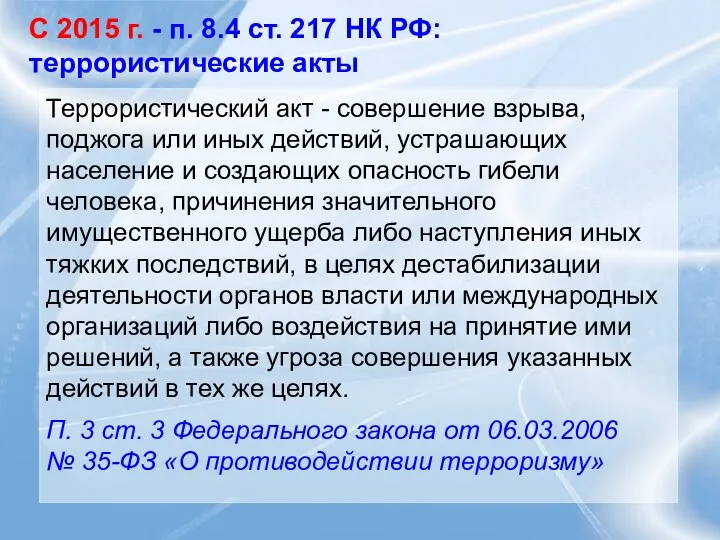

- 41. С 2015 г. - п. 8.4 ст. 217 НК РФ: террористические акты Террористический акт - совершение

- 42. Абз. 4 п. 28 ст. 217 НК РФ: материальная помощь Не облагаются НДФЛ суммы материальной помощи,

- 43. Абз. 4 п. 28 ст. 217 НК РФ: материальная помощь Материальная помощь представляет собой социально экономическую

- 44. п. 28 ст. 217 НК РФ: материальная помощь Не облагается НДФЛ выплата материальной помощи в виде

- 45. п. 28 ст. 217 НК РФ: материальная помощь Положения указанной нормы об освобождении полученных доходов от

- 46. п. 28 ст. 217 НК РФ: материальная помощь Данная норма не содержит ограничений в отношении целей

- 47. п. 31 ст. 217 НК РФ: профсоюзные выплаты Не облагаются НДФЛ выплаты, производимые профсоюзными комитетами (в

- 48. п. 31 ст. 217 НК РФ: профсоюзные выплаты Федеральный закон от 12.01.1996 № 10-ФЗ «О профессиональных

- 49. п. 33 ст. 217 НК РФ До 2016 г. в части, не превышающей 10 000 руб.

- 50. п. 33 ст. 217 НК РФ (в ред. ФЗ от 29.12.2015 № 396-ФЗ) С 29.12.2015 дополнительно

- 51. п. 33 ст. 217 НК РФ (в ред. ФЗ от 29.12.2015 № 396-ФЗ) С 29.12.2015 отсутствует

- 52. Ст. 217 НК РФ: п. 28 и п. 33 Указанные нормы ст. 217 НК РФ являются

- 53. Ст. 217 НК РФ Положения ст. 217 НК РФ применяются в отношении доходов, полученных налогоплательщиками независимо

- 54. Абзац 3 п. 3 ст. 226 НК РФ Исчисление суммы налога производится без учета доходов, полученных

- 56. Скачать презентацию

Субсидиарная ответственность

Субсидиарная ответственность КАСКО-Профи, КАСКО-Профи 50. Страхование средств автотранспорта от столкновения

КАСКО-Профи, КАСКО-Профи 50. Страхование средств автотранспорта от столкновения Заседание бюджетной комиссии № 7 в рамках проекта Народный бюджет

Заседание бюджетной комиссии № 7 в рамках проекта Народный бюджет Самозанятость. Особенности

Самозанятость. Особенности Что я знаю о бюджете

Что я знаю о бюджете ФСБУ 25 Аренда: кто и к каким договорам должен применять сейчас и в 2022 году

ФСБУ 25 Аренда: кто и к каким договорам должен применять сейчас и в 2022 году Технический анализ финансовых рынков

Технический анализ финансовых рынков Iндивiдуальна робота. Поняття про електроннi банкiвськi послуги, система клiєнт - банк

Iндивiдуальна робота. Поняття про електроннi банкiвськi послуги, система клiєнт - банк Формирование финансовой грамотности обучающимися

Формирование финансовой грамотности обучающимися Кредиты и займы

Кредиты и займы Планирование и прогнозирование финансовой деятельности в таможенных органах Рынки капитала

Планирование и прогнозирование финансовой деятельности в таможенных органах Рынки капитала Оценка нематериальных активов. Решение задач

Оценка нематериальных активов. Решение задач Внутренний финансовый контроль в организации. Аудит эффективности. (Лекция 8)

Внутренний финансовый контроль в организации. Аудит эффективности. (Лекция 8) Бухгалтерский баланс и его значение для анализа финансового состояния хозяйствующего субъекта (на примере ООО ВТГ-РУС

Бухгалтерский баланс и его значение для анализа финансового состояния хозяйствующего субъекта (на примере ООО ВТГ-РУС Аудиторські докази. (Тема 2.1)

Аудиторські докази. (Тема 2.1) PLATEZHNYE-PORUCHENIYA_84_01_02_2022_ver1_ (1)

PLATEZHNYE-PORUCHENIYA_84_01_02_2022_ver1_ (1) Комплексная страховая программа

Комплексная страховая программа МСА 620 “Использование работы эксперта”

МСА 620 “Использование работы эксперта” Налогообложение. Принципы налогообложения

Налогообложение. Принципы налогообложения Президентские гранты для ННО

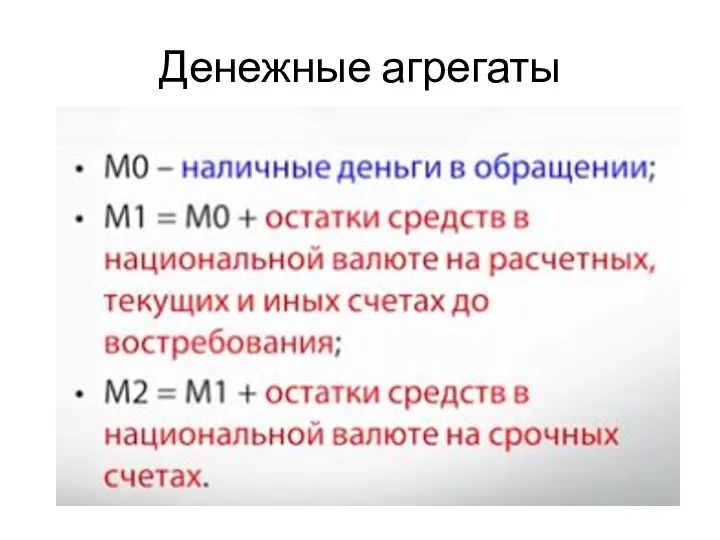

Президентские гранты для ННО Денежные агрегаты

Денежные агрегаты Тема 7. Необходимость и сущность кредита

Тема 7. Необходимость и сущность кредита Формирование финансовой грамотности

Формирование финансовой грамотности Методы и инструменты денежно-кредитной политики. (Лекция 4)

Методы и инструменты денежно-кредитной политики. (Лекция 4) Финансовые махинации. Мошенничество с банковскими картами

Финансовые махинации. Мошенничество с банковскими картами Деньги. Функции денег

Деньги. Функции денег Общие показатели объёмов продаж за 2 квартал 2022 и 2023 годов

Общие показатели объёмов продаж за 2 квартал 2022 и 2023 годов Изменения в рабочем плане счетов

Изменения в рабочем плане счетов