Содержание

- 2. Определения РИСКА «Опасность, возможность убытка или ущерба» (Н. Уэбстер) «Пускаться на удачу, идти на авось, делать

- 3. Понятия, сопряженные с «риском» «неопределенность» «вероятность» «возможность» «опасность» «ущерб» «отклонения от результата» «волатильность» (изменчивость и непостоянство

- 4. Риск и неопределенность 1. Существование риска непосредственно связано с неопределенностью 2. Чем выше неопределенность – тем

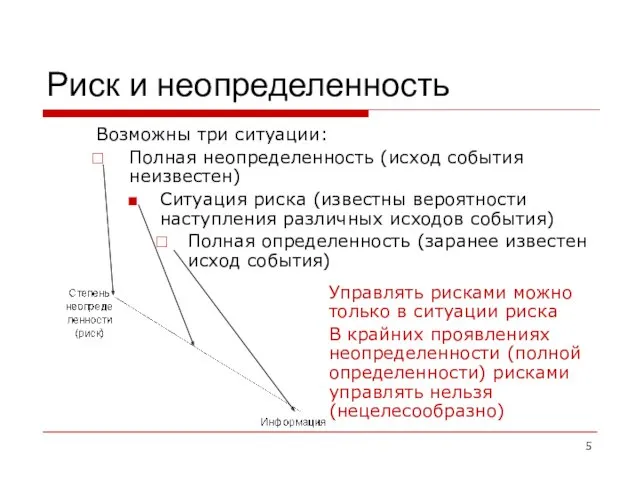

- 5. Риск и неопределенность Возможны три ситуации: Полная неопределенность (исход события неизвестен) Ситуация риска (известны вероятности наступления

- 6. Цели и задачи управления рисками Цель – обеспечение максимальной устойчивости и предсказуемости всем видам деятельности компании

- 7. Процесс управления рисками

- 8. Факторы рисков Фактор риска – условия, обстоятельства, в рамках которых проявляются причины риска и которые приводят

- 9. Факторы рисков 9

- 10. Идентификация рисков Идентификация рисков означает определение рисков, способных повлиять на проект и документирование их характеристик Идентификация

- 11. Методы идентификации рисков Мозговой штурм Техника Дельфи Опросы участников Контрольные списки Анализ допущений SWOT анализ Диаграммы

- 12. Результаты идентификации рисков В результате идентификации определяются: риски и факторы рисков (риски - это дискретные события,

- 13. Классификация рисков Признаки классификации время возникновения основные факторы возникновения характер учета характер последствий сфера возникновения и

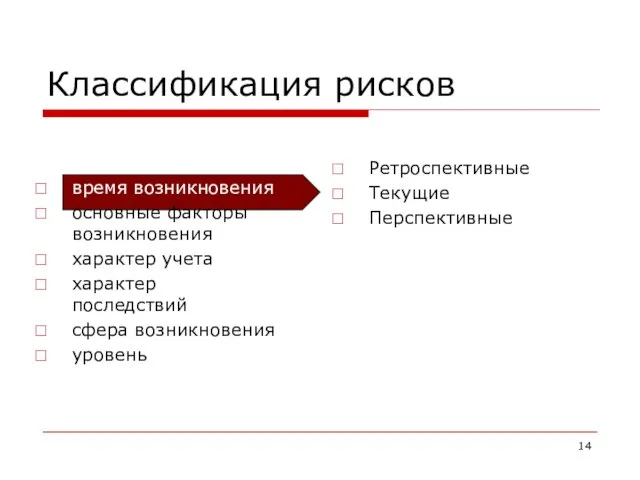

- 14. Классификация рисков время возникновения основные факторы возникновения характер учета характер последствий сфера возникновения уровень Ретроспективные Текущие

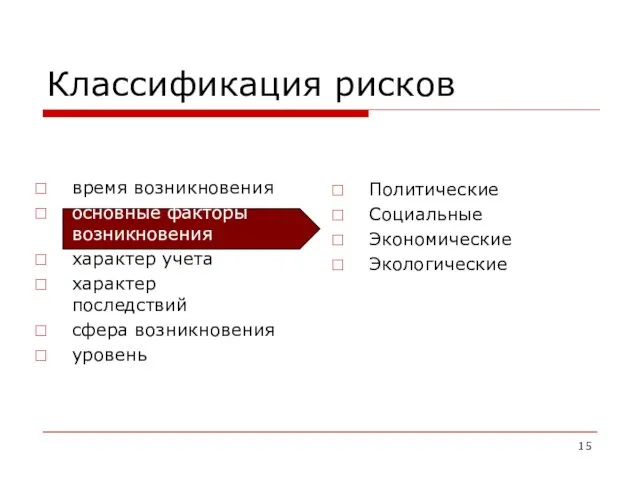

- 15. Классификация рисков время возникновения основные факторы возникновения характер учета характер последствий сфера возникновения уровень Политические Социальные

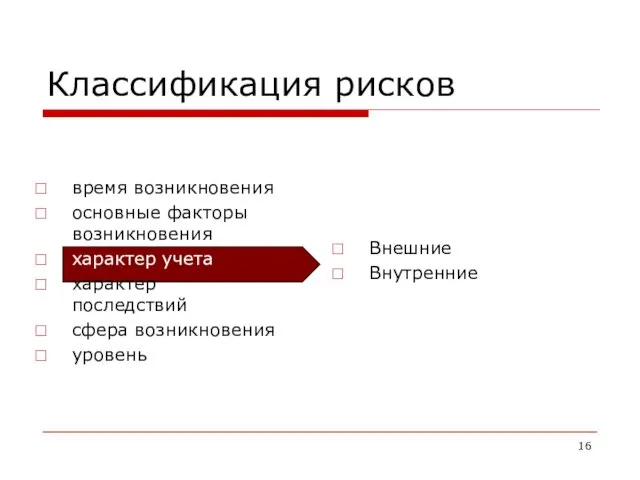

- 16. Классификация рисков время возникновения основные факторы возникновения характер учета характер последствий сфера возникновения уровень Внешние Внутренние

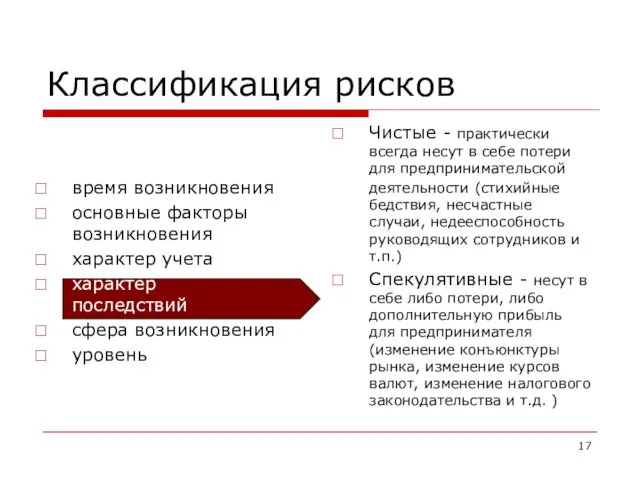

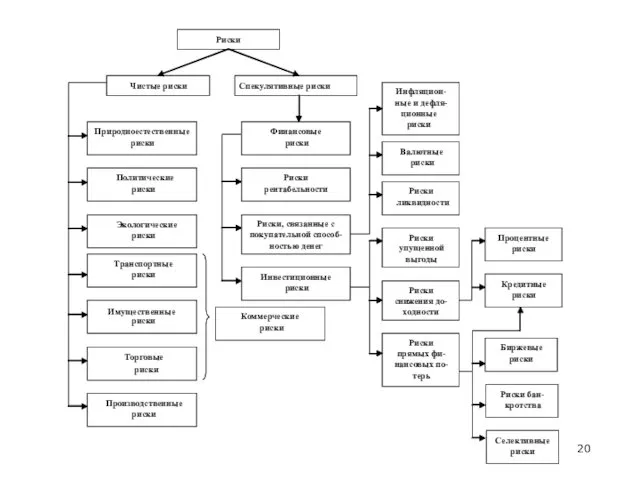

- 17. Классификация рисков время возникновения основные факторы возникновения характер учета характер последствий сфера возникновения уровень Чистые -

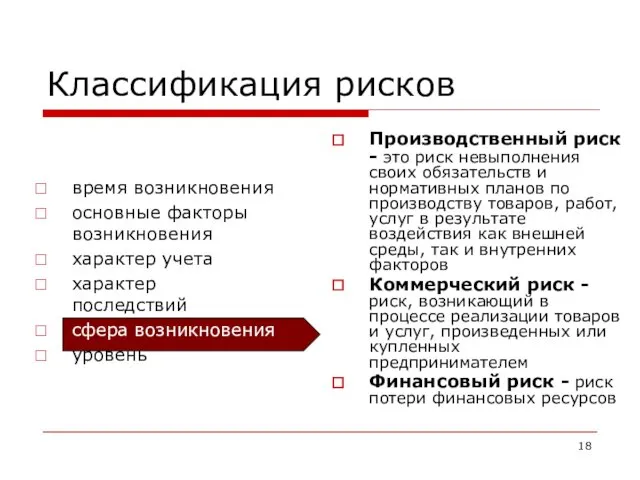

- 18. Классификация рисков время возникновения основные факторы возникновения характер учета характер последствий сфера возникновения уровень Производственный риск

- 19. Классификация рисков время возникновения основные факторы возникновения характер учета характер последствий сфера возникновения уровень Допустимый Критический

- 20. 20

- 21. Качественная оценка рисков Качественная оценка рисков предназначена для расстановки приоритетов рисков по степени их влияния на

- 22. Методы качественной оценки рисков Риски оцениваются по качественной шкале (очень высокие, высокие, умеренные, низкие, очень низкие)

- 23. По результатам качественной оценки рисков производится ранжирование рисков составляется перечень приоритетных рисков определяется перечень рисков, которые

- 24. Что такое карта риска и чем она полезна? Карта риска - графическое и текстовое описание ограниченного

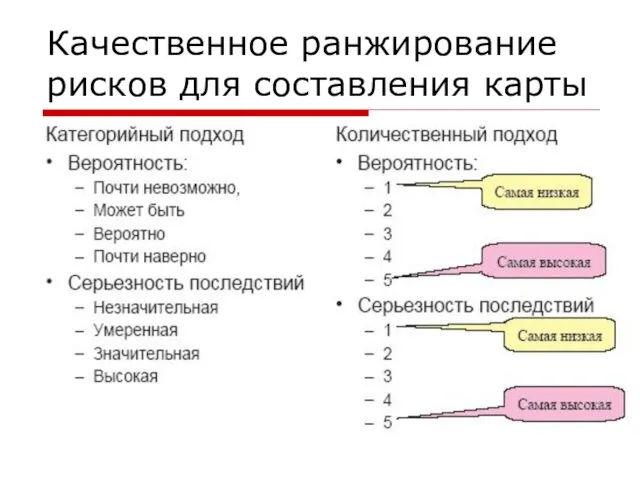

- 25. Качественное ранжирование рисков для составления карты

- 26. Частный пример карты рисков

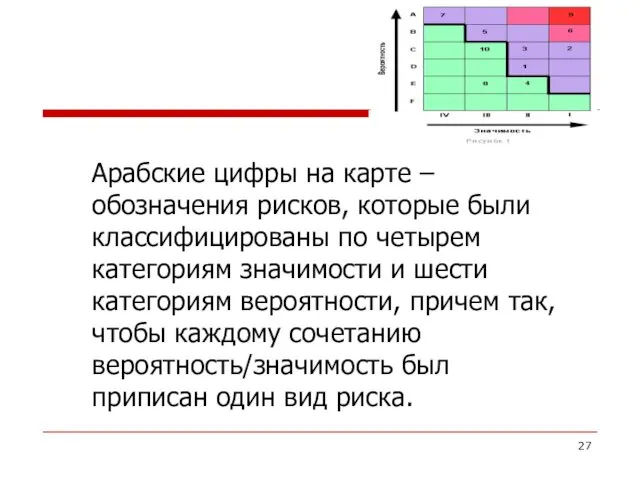

- 27. Арабские цифры на карте – обозначения рисков, которые были классифицированы по четырем категориям значимости и шести

- 28. Описание структуры карты рисков На этой карте рисков вероятность или частота отображается по вертикальной оси, а

- 29. Такая классификация, размещающая каждый риск в специфическую отдельную «коробочку» не является обязательной, но упрощает процесс установки

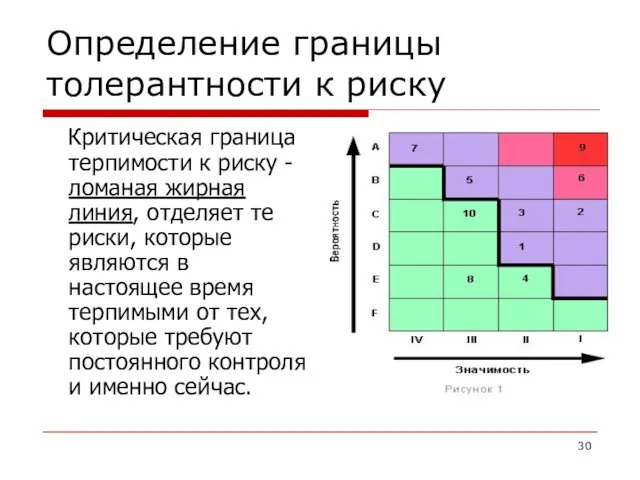

- 30. Определение границы толерантности к риску Критическая граница терпимости к риску - ломаная жирная линия, отделяет те

- 31. Количественная оценка рисков Количественная оценка рисков определяет: вероятность недостижения целей проекта страховые резервы сроков и стоимости

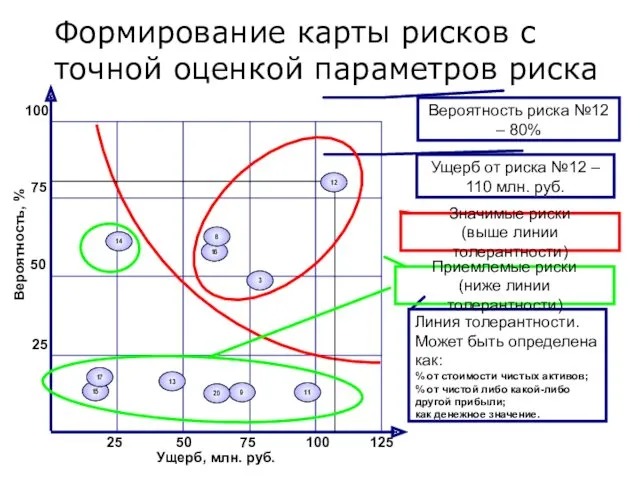

- 32. Формирование карты рисков с точной оценкой параметров риска

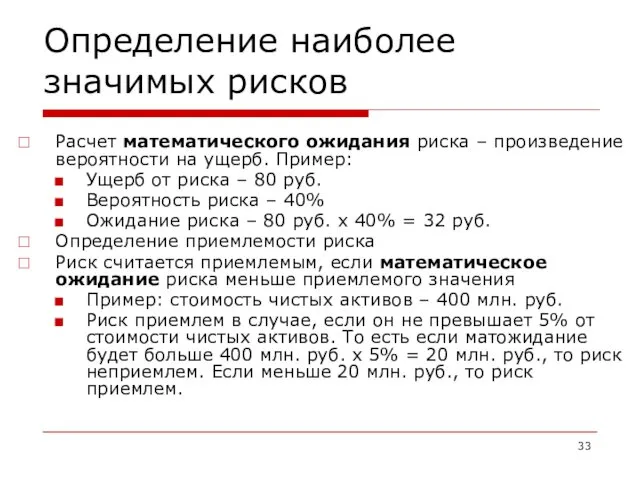

- 33. Определение наиболее значимых рисков Расчет математического ожидания риска – произведение вероятности на ущерб. Пример: Ущерб от

- 34. Методы, которые применяют при составлении карты рисков интервью формализованные и неформализованные опросники обзоры и исследования отрасли

- 35. Окончательная ценность карты рисков состоит не в определении точного воздействия или уровня вероятности специфической угрозы, а

- 36. Методы управления рисками Выделяют четыре группы методов управления рисками: методы уклонения от риска методы локализации и

- 37. Методы уклонения от риска предполагают: исключение рисковых ситуаций из бизнеса избегание сделок с ненадежными партнерами, клиентами

- 38. Применяется только, когда можно четко идентифицировать источники риска. Наиболее опасные участки производственного процесса локализуются, и над

- 39. Представляют собой более гибкие инструменты управления. Один из них связан с распределением риска между стратегическими партнерами.

- 40. Выделяют четыре основных вида интеграции риска: Обратная интеграция - предполагает объединение с поставщиками Прямая интеграция -

- 41. подразумевает увеличение разнообразия видов деятельности, рынков сбыта или каналов поставок. Диверсификация закупок – это увеличение количества

- 42. Методы компенсации риска Данная группа методов относится к упреждающим методам управления Стратегическое планирование - особенно эффективно,

- 43. Методы компенсации риска 4. Создание системы резервов - создаются страховые запасы сырья, материалов, денежных средств, создаются

- 44. Поведенческие финансы действуя в условиях неопределенности и риска, люди подвергаются влиянию целого ряда иллюзий, эмоций, ошибочного

- 45. Субъективные факторы, определяющие поведение Принято выделять две группы ошибочное восприятие действительности или неверная оценка реальной ситуации

- 46. Проявления ошибочного восприятия действительности люди принимают ограниченную информацию за исчерпывающую и достаточную люди принимают доступную, имеющуюся

- 47. Эмоциональные проявления иррационального поведения 1. Эффект определенности (Парадокс Алле). Предпочтение меньшего дохода, но «наверняка», т.е. со

- 48. Эмоциональные проявления иррационального поведения 5. Отвращение к потерям. Отрицательные эмоции людей, переживаемые в связи с потерями,

- 49. Эмоциональные проявления иррационального поведения 9. Склонность игнорировать события, противоречащие сложившемуся взгляду на конкретный рыночный объект. 10.

- 51. Скачать презентацию

Понятие и сущность логистики

Понятие и сущность логистики Каталог услуг консалтинговой компании. Кросс-культурные коммуникации. Социально-психологические аспекты

Каталог услуг консалтинговой компании. Кросс-культурные коммуникации. Социально-психологические аспекты Механізм корпоративного управління

Механізм корпоративного управління Управление качеством продукции

Управление качеством продукции Expert Evaluation

Expert Evaluation 1С:Управление автотранспортом

1С:Управление автотранспортом Технологии цифрового информационного моделирования на этапе территориального планирования

Технологии цифрового информационного моделирования на этапе территориального планирования Кеңсе меңгерушісі

Кеңсе меңгерушісі Планирование рабочего времени руководителя и специалиста

Планирование рабочего времени руководителя и специалиста Происхождение и методические основы стандартов ISO 9000

Происхождение и методические основы стандартов ISO 9000 Методы страт планирования

Методы страт планирования Теория менеджмента. Управление конфликтами. (Тема 4.3)

Теория менеджмента. Управление конфликтами. (Тема 4.3) Opportunities for alumni of the program From Idea to аction

Opportunities for alumni of the program From Idea to аction Процесс мотивации

Процесс мотивации Organization and Functioning of a catering facility

Organization and Functioning of a catering facility Источники инновационных идей. Инновационный менеджмент в управлении персоналом

Источники инновационных идей. Инновационный менеджмент в управлении персоналом Организационно-структурные основы управления таможенными органами

Организационно-структурные основы управления таможенными органами Стратегия в IT-рекрутинге

Стратегия в IT-рекрутинге Совершенствование транспортно-логистической деятельности при взаимодействии с франчайзинг партнерами

Совершенствование транспортно-логистической деятельности при взаимодействии с франчайзинг партнерами Развитие управленческих навыков

Развитие управленческих навыков Marketing management

Marketing management Managing. Organisational change

Managing. Organisational change Подбор сотрудников. Собеседование на рядовые позиции

Подбор сотрудников. Собеседование на рядовые позиции Современные подходы к управлению организацией

Современные подходы к управлению организацией Управление сервисами по методологии ISO 20000

Управление сервисами по методологии ISO 20000 Развитие коммуникативных навыков в команде. Принятие групповых решений. Мозговой штурм

Развитие коммуникативных навыков в команде. Принятие групповых решений. Мозговой штурм Кадровая политика и планирование потребности в персонале

Кадровая политика и планирование потребности в персонале Личность консультанта

Личность консультанта