Содержание

- 2. Цели финансового анализа Основной целью финансового анализа является: получение информации, дающей объективную и точную картину финансового

- 3. Задачи финансового анализа Ключевые задачи анализа финансового состояния: Определение структуры активов и пассивов предприятия, характеризующих имущественное

- 4. 1. Баланс Баланс всегда составляется по состоянию на определенную дату и отражает состояние анализируемого бизнеса (активы

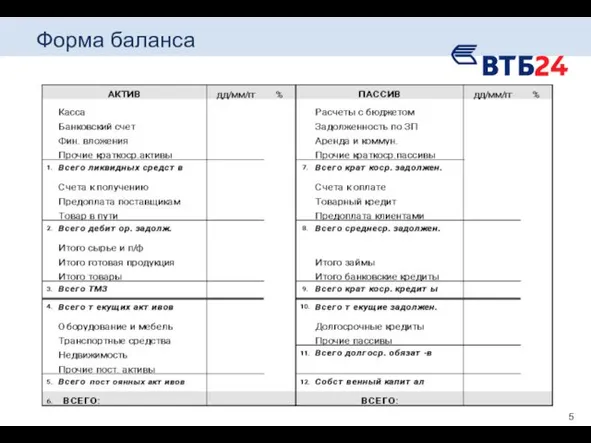

- 5. Форма баланса 5

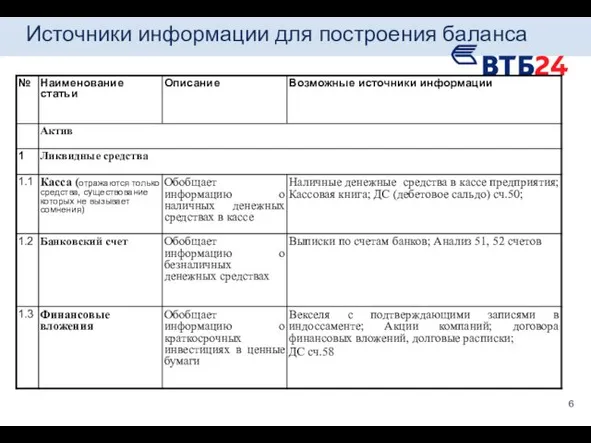

- 6. Источники информации для построения баланса 6

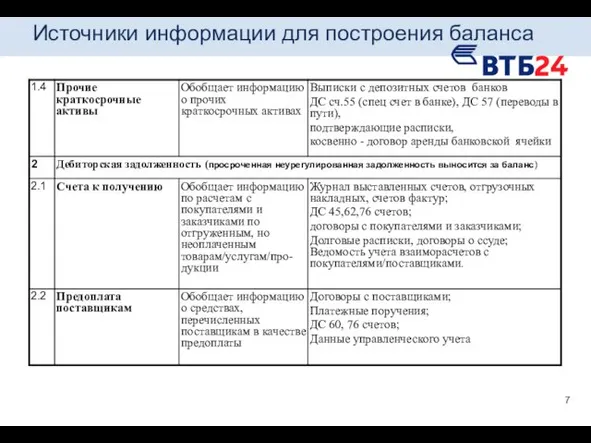

- 7. Источники информации для построения баланса 7

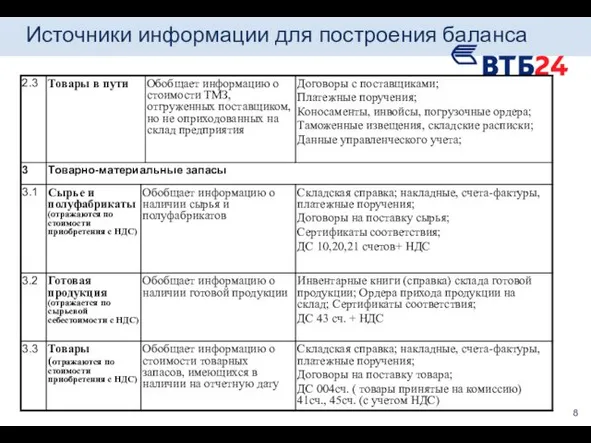

- 8. Источники информации для построения баланса 8

- 9. Источники информации для построения баланса 9

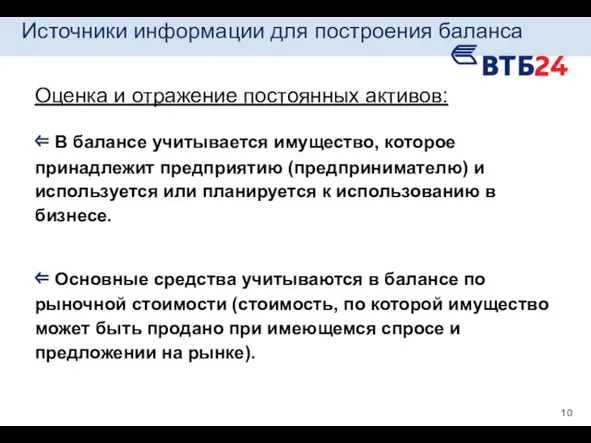

- 10. Оценка и отражение постоянных активов: ⇐ В балансе учитывается имущество, которое принадлежит предприятию (предпринимателю) и используется

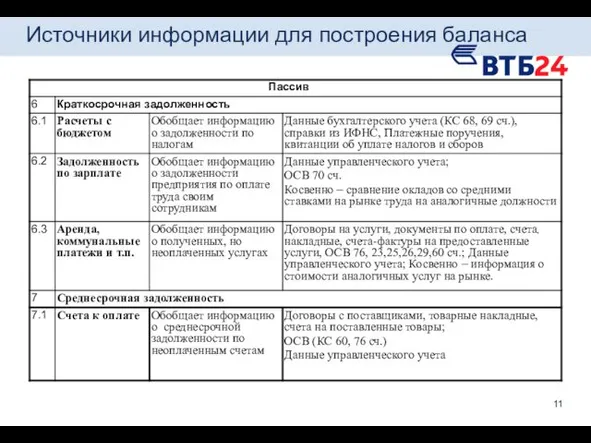

- 11. Источники информации для построения баланса 11

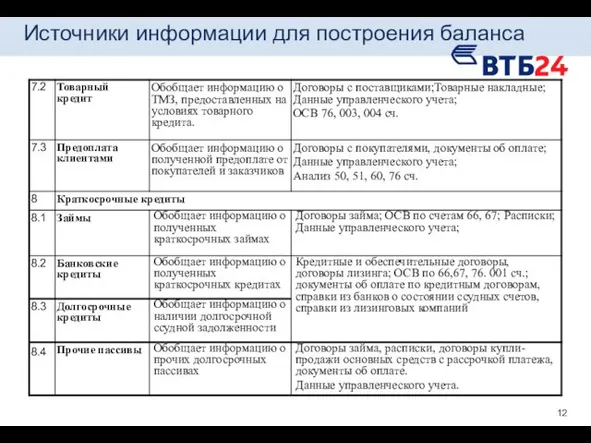

- 12. Источники информации для построения баланса 12

- 13. Источники информации для построения баланса 3 основных элемента баланса: Суммарные активы = Собственный капитал + Суммарные

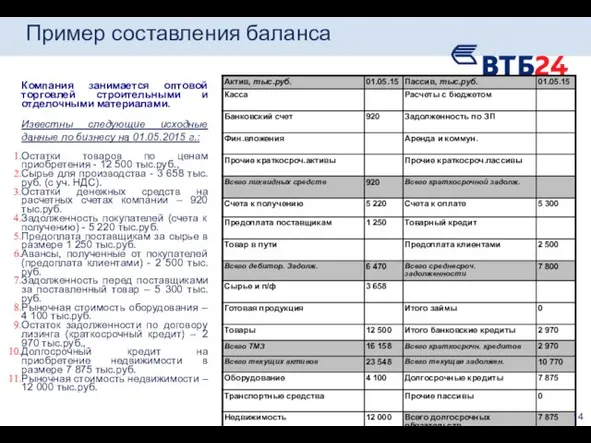

- 14. Пример составления баланса Компания занимается оптовой торговлей строительными и отделочными материалами. Известны следующие исходные данные по

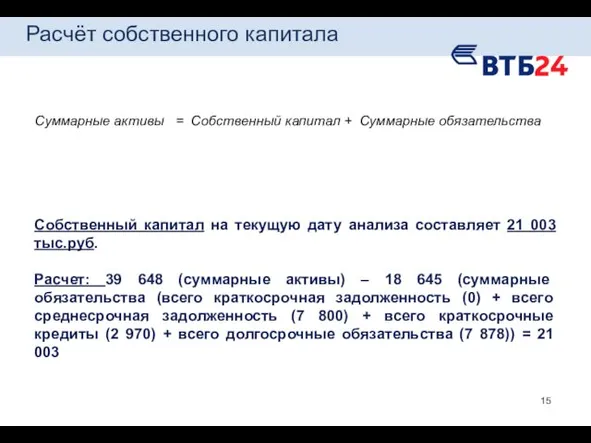

- 15. Расчёт собственного капитала Суммарные активы = Собственный капитал + Суммарные обязательства Собственный капитал на текущую дату

- 16. Расчёт финансовых показателей Для чего необходимо производить расчет финансовых показателей: Финансовой анализ не может считаться полным,

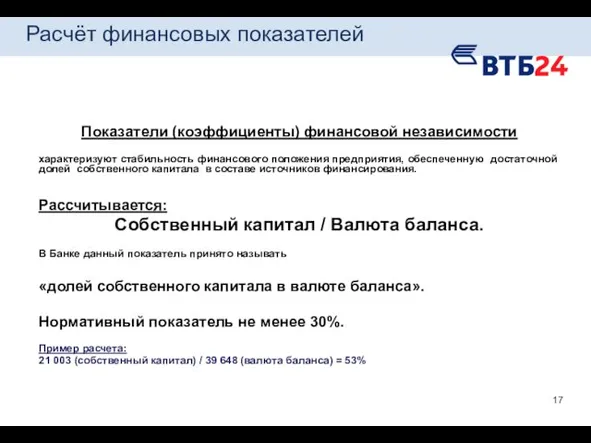

- 17. Расчёт финансовых показателей Показатели (коэффициенты) финансовой независимости характеризуют стабильность финансового положения предприятия, обеспеченную достаточной долей собственного

- 18. 2. Отчет о прибылях и убытках Отчет о прибылях и убытках (Отчет о финансовых результатах) ОПиУ

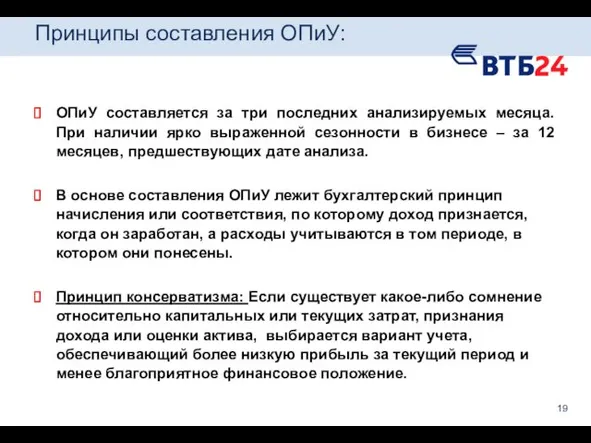

- 19. Принципы составления ОПиУ: ОПиУ составляется за три последних анализируемых месяца. При наличии ярко выраженной сезонности в

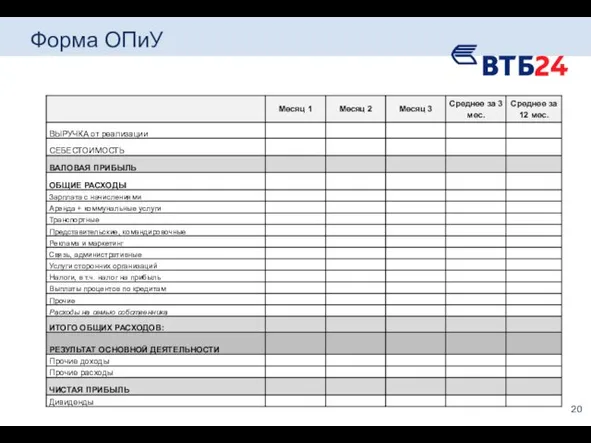

- 20. Форма ОПиУ 20

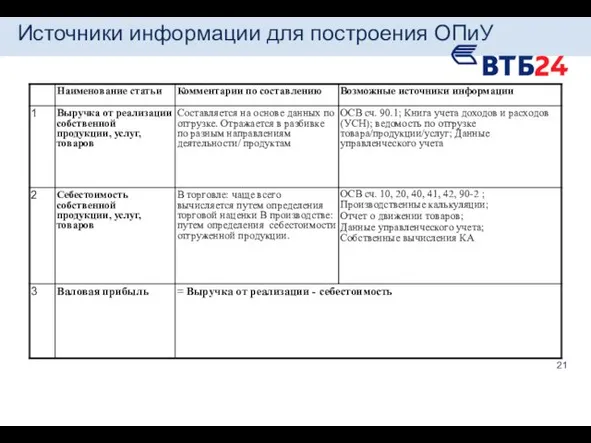

- 21. Источники информации для построения ОПиУ 21

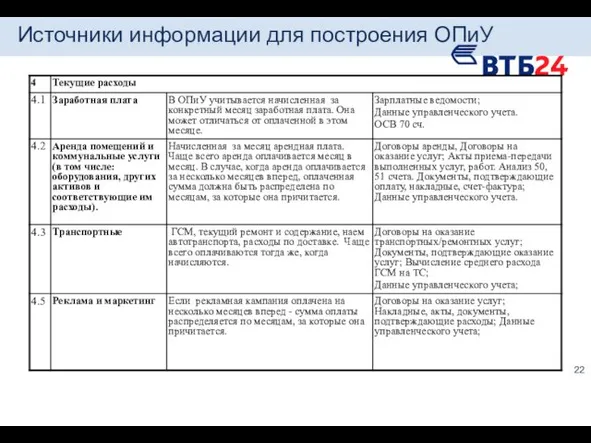

- 22. Источники информации для построения ОПиУ 22

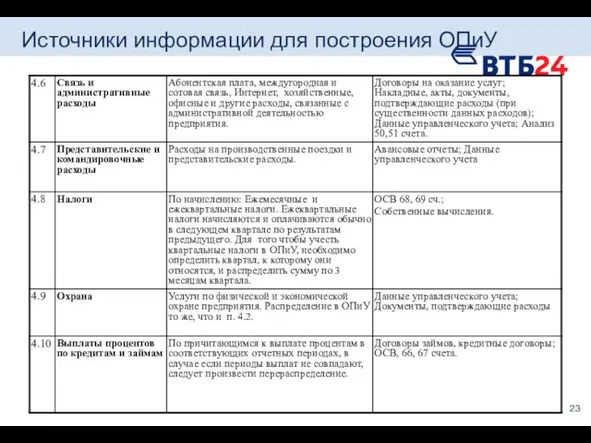

- 23. Источники информации для построения ОПиУ 23

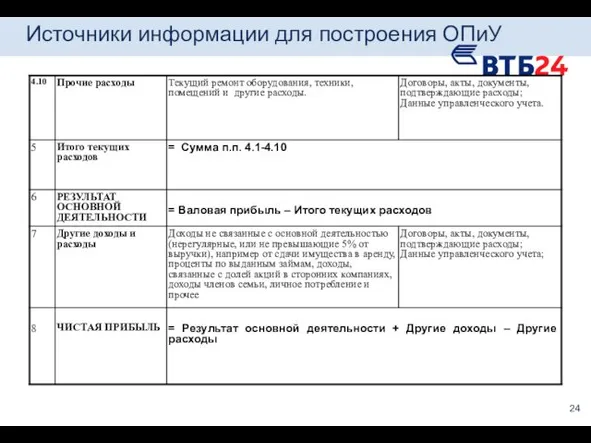

- 24. Источники информации для построения ОПиУ 24

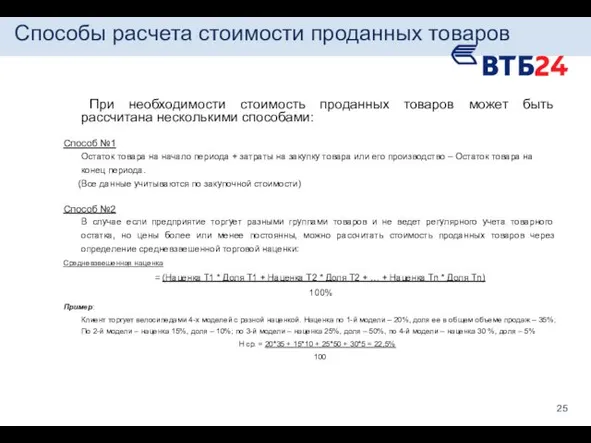

- 25. Способы расчета стоимости проданных товаров При необходимости стоимость проданных товаров может быть рассчитана несколькими способами: Способ

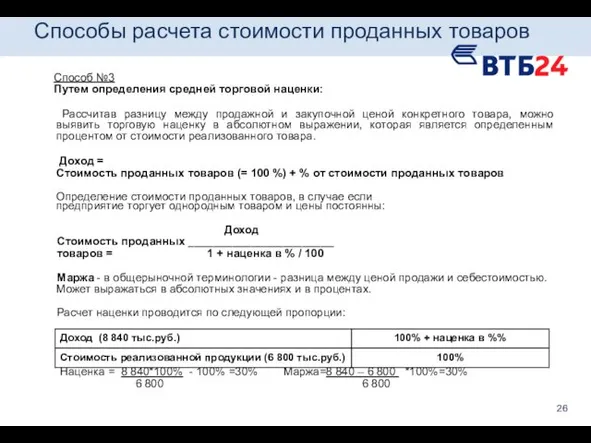

- 26. Способы расчета стоимости проданных товаров Способ №3 Путем определения средней торговой наценки: Рассчитав разницу между продажной

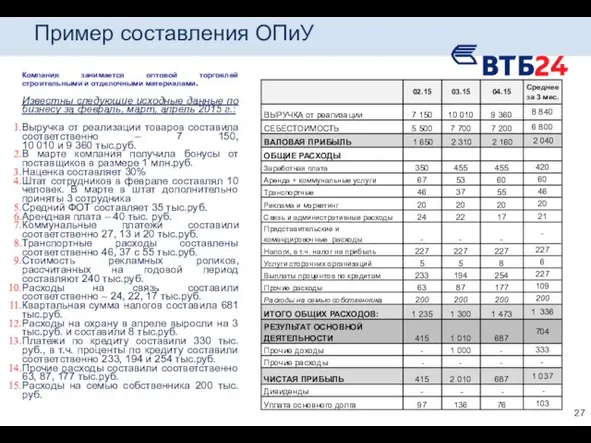

- 27. Пример составления ОПиУ Компания занимается оптовой торговлей строительными и отделочными материалами. Известны следующие исходные данные по

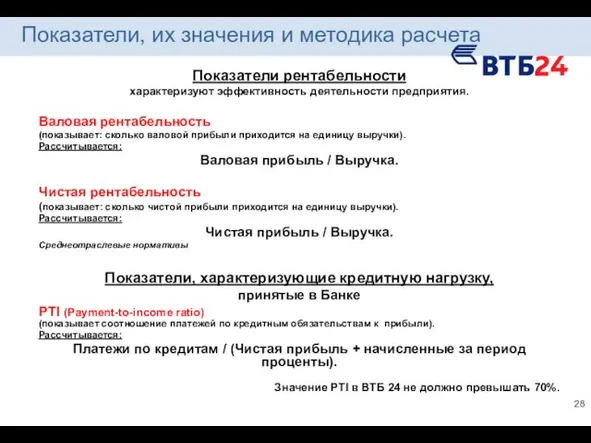

- 28. Показатели, их значения и методика расчета Показатели рентабельности характеризуют эффективность деятельности предприятия. Валовая рентабельность (показывает: сколько

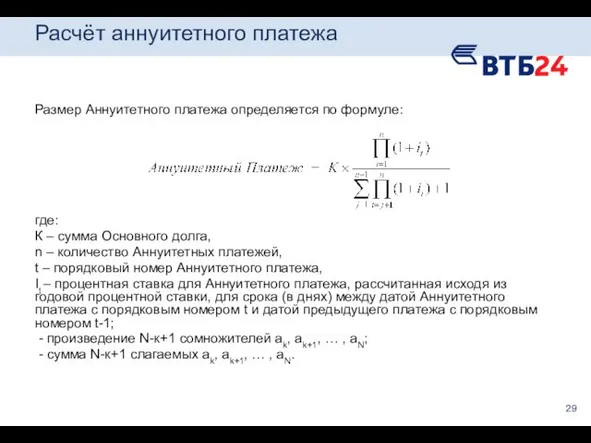

- 29. Расчёт аннуитетного платежа Размер Аннуитетного платежа определяется по формуле: где: К – сумма Основного долга, n

- 30. Пример расчёта показателей Валовая рентабельность на текущую дату анализа составила 23% Расчет: 2 040 (валовая прибыль)

- 31. 3. Отчет о движении денежных средств (Cash-Flow) Отчет о движении денежных средств отражает фактическое движение денежных

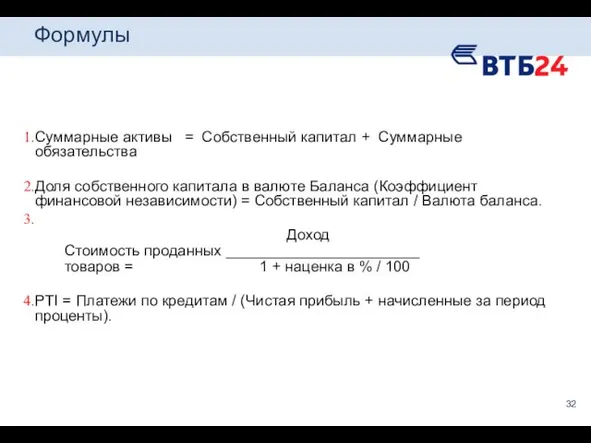

- 32. Формулы Суммарные активы = Собственный капитал + Суммарные обязательства Доля собственного капитала в валюте Баланса (Коэффициент

- 34. Скачать презентацию

Место для размещения логотипа дилера

Место для размещения логотипа дилера Технология возведения зданий и сооружений. (Тема 5.1)

Технология возведения зданий и сооружений. (Тема 5.1) Создание подушки с аппликацией из фетра

Создание подушки с аппликацией из фетра Производство сварных воздуховодов

Производство сварных воздуховодов Презентация Развитие творческих способностей дошкольников в процессе обучения и воспитания на основе технологии ТРИЗ.

Презентация Развитие творческих способностей дошкольников в процессе обучения и воспитания на основе технологии ТРИЗ. Көңе Қазақстан сәулеті

Көңе Қазақстан сәулеті Новая адресная карта YCJ-A002

Новая адресная карта YCJ-A002 Налог на прибыль организаций

Налог на прибыль организаций Решение задач с помощью квадратных уравнений

Решение задач с помощью квадратных уравнений Жанры научной речи

Жанры научной речи 20230903_mastre-kla_s

20230903_mastre-kla_s Реконструкция тяговой подстанции №21

Реконструкция тяговой подстанции №21 Арабо-мусульманская культура Средних веков

Арабо-мусульманская культура Средних веков Легированная сталь

Легированная сталь Получение и свойства полиэтилена

Получение и свойства полиэтилена Патобиохимия шока

Патобиохимия шока Применение игрового метода при начальном обучении плаванию детей 7-9 лет

Применение игрового метода при начальном обучении плаванию детей 7-9 лет класс ИЗО 11.03.2021

класс ИЗО 11.03.2021 Желудочная секреция. Фазы желудочной секреции

Желудочная секреция. Фазы желудочной секреции Практическая работа по теме Определение по картам закономерностей распределения основных климатических показателей по территории страны

Практическая работа по теме Определение по картам закономерностей распределения основных климатических показателей по территории страны Песни о Великой Отечественной войне. Слушание музыки 1,2 и 3 классы

Песни о Великой Отечественной войне. Слушание музыки 1,2 и 3 классы ПРОЕКТ В МИРЕ ДИНОЗАВРОВ

ПРОЕКТ В МИРЕ ДИНОЗАВРОВ Становление социологии, как науки

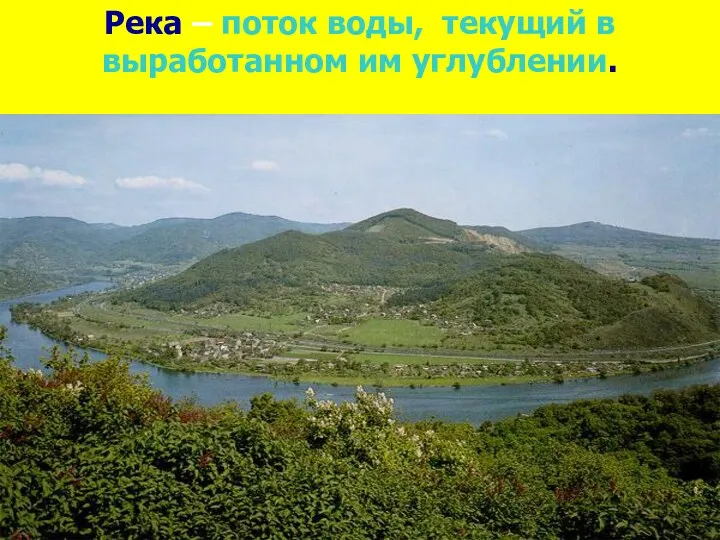

Становление социологии, как науки Части реки. Речная система

Части реки. Речная система Правление Ярослава Мудрого

Правление Ярослава Мудрого ООО Кубаньжилстрой

ООО Кубаньжилстрой Дольменная археологическая культура

Дольменная археологическая культура Пожарная безопасность

Пожарная безопасность