Содержание

- 2. Согласно ст.100.1 НК РФ допускаются два различных порядка рассмотрения дел о налоговых правонарушениях: дела о выявленных

- 3. Рассмотрение материалов проверки и решение по результатам рассмотрения должно быть принято в течение 10 рабочих дней

- 4. Срок рассмотрения материалов налоговой проверки и вынесение решения по результатам рассмотрения может быть продлен, но не

- 5. Основание для принятия решения о продлении срока рассмотрения материалов налоговой проверки: неявка лица, присутствие которого необходимо

- 6. Налоговый орган обязан: уведомить проверяемую организацию о дате, времени и месте рассмотрения материалов налоговой проверки.

- 7. (рекомендации ФНС письмо от 25.07.2013г. N АС-4-2/13622): Налогоплательщику одновременно с актом налоговой проверки вручается (направляется) за

- 8. Порядок вручения (направления) налогоплательщику извещения о времени и месте рассмотрения материалов налоговой проверки : Лично по

- 9. В случае надлежащего извещения материалы налоговой проверки могут рассматриваться : в отсутствие налогоплательщика при условии, что

- 10. В случае ненадлежащего извещения : руководитель (заместитель руководителя) налогового органа должен принять решение об отложении рассмотрения

- 11. На втором этапе рассмотрения, в ходе исследования материалов налоговой проверки, руководитель (заместитель руководителя) налогового органа устанавливает:

- 12. При рассмотрении материалов налоговой проверки ведется : протокол. Форма протокола приведена в приложении №28 к Приказу

- 13. О проведении дополнительных мероприятий налогового контроля Руководитель (заместитель руководителя) налогового органа вправе вынести решение о проведении

- 14. В качестве дополнительных мероприятий налогового контроля могут проводиться: истребование документов в соответствии со ст. ст. 93

- 15. Обязанность налогового органа Ознакомить налогоплательщика с документами (информацией), полученными в ходе проведения дополнительных мероприятий налогового контроля

- 16. Право налогоплательщика: на ознакомление с материалами дополнительных мероприятий налогового контроля; На подготовку возражений. обязанность налогового органа

- 17. При ознакомлении налогоплательщика с результатами дополнительных мероприятий налогового контроля составляется: протокол ознакомления. Рекомендуемая форма протокола приведена

- 18. Обязанность налогового органа Обязанность налогового органа, установленная ст.101 НК РФ, ознакомить налогоплательщика с материалами налоговой проверки

- 19. Постановление ВАС РФ N 57, Письмо ФНС РФ № СА-4-9/14460@, письмо ФНС России от 22.08.2014г. №

- 20. П.6.1 ст.101 НК РФ (введен законом 130-фз от 01.05.2016г.) Лицо, в отношении которого проводилась налоговая проверка

- 21. письменные возражения должны быть рассмотрены руководителем (заместителем руководителя) налогового органа, проводившего налоговую проверку. По результатам их

- 22. Срок вручения решения налогоплательщику в течение пяти рабочих дней после дня вынесения решения.

- 23. Способы вручения Решения налогоплательщику Лично (представителю); передано иным способом, свидетельствующим о дате получения решения; по почте

- 24. Срок вступления решения в силу Вступает решение в силу по истечении месяца со дня его вручения.

- 25. основание для отмены вышестоящим налоговым органом или судом итогового решения налогового органа : Нарушение существенных условий

- 26. К существенным условиям относятся: обеспечение возможности лица, в отношении которого проводилась проверка, участвовать в процессе рассмотрения

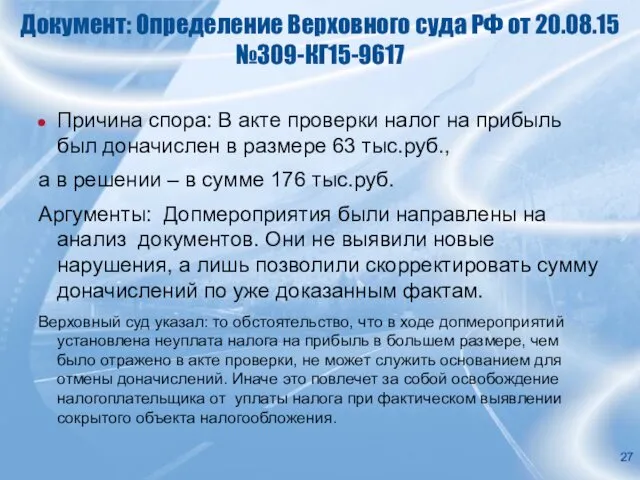

- 27. Документ: Определение Верховного суда РФ от 20.08.15 №309-КГ15-9617 Причина спора: В акте проверки налог на прибыль

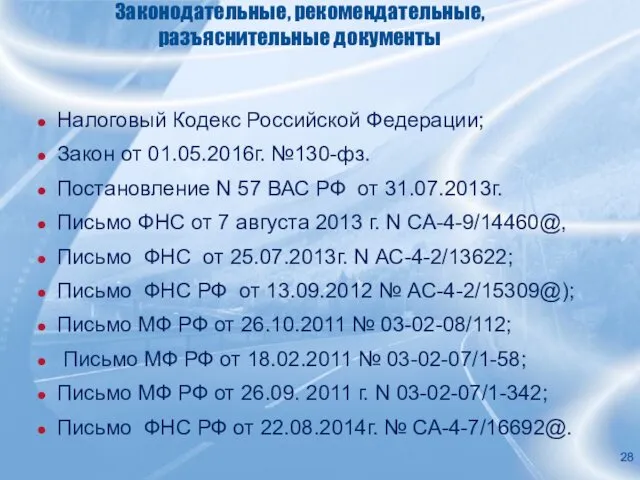

- 28. Законодательные, рекомендательные, разъяснительные документы Налоговый Кодекс Российской Федерации; Закон от 01.05.2016г. №130-фз. Постановление N 57 ВАС

- 30. Скачать презентацию

Мастер -класс Божья коровка в технике канзаши Диск

Мастер -класс Божья коровка в технике канзаши Диск Правовое обеспечение местного самоуправления. Часть 2

Правовое обеспечение местного самоуправления. Часть 2 Презентация к логопедическому занятию в подготовительной группе по теме Ранняя весна.

Презентация к логопедическому занятию в подготовительной группе по теме Ранняя весна. a6e9bd53623e7a70f46310600f3

a6e9bd53623e7a70f46310600f3 Художественно – эстетическое развитие в МБДОУ, компенрсирующего вида №3 Ручеёк.

Художественно – эстетическое развитие в МБДОУ, компенрсирующего вида №3 Ручеёк. Основные модели развития науки и их критический анализ: кумулятивизм и антикумулятивизм, прогрессивизм и антипрогрессивизм

Основные модели развития науки и их критический анализ: кумулятивизм и антикумулятивизм, прогрессивизм и антипрогрессивизм Вирусные болезни схж - крс, мрс

Вирусные болезни схж - крс, мрс Организация предметно-пространственной среды для театрализованной деятельности

Организация предметно-пространственной среды для театрализованной деятельности Мини-проект Предприятия нашего города ОАО Невская косметика

Мини-проект Предприятия нашего города ОАО Невская косметика Switching systems

Switching systems Развитие артикуляционной моторики. Информация для родителей от учителя-логопеда.

Развитие артикуляционной моторики. Информация для родителей от учителя-логопеда. Работа с родителями в ДОУ (презентация)

Работа с родителями в ДОУ (презентация) GalaxyS7 Edge Repair Tips Troubleshooting Guide (by Part)

GalaxyS7 Edge Repair Tips Troubleshooting Guide (by Part) Классный час. Правила дорожного движения

Классный час. Правила дорожного движения Преемственность в обучении начальной школы и среднего звена

Преемственность в обучении начальной школы и среднего звена Биологическое оружие и его виды

Биологическое оружие и его виды Графика: прошлое и настоящее

Графика: прошлое и настоящее Жизненные цели подростка

Жизненные цели подростка Презентация к уроку с Марусей

Презентация к уроку с Марусей Методические рекомендации по оформлению научных работ

Методические рекомендации по оформлению научных работ Antihypertensive and lipid-lowering drugs

Antihypertensive and lipid-lowering drugs Природные комплексы Русской равнины. Презентация ученицы 8 класса МОУ Весеннинская ООШ Василевич Елены

Природные комплексы Русской равнины. Презентация ученицы 8 класса МОУ Весеннинская ООШ Василевич Елены Групповая работа. Команды по 4 ученика

Групповая работа. Команды по 4 ученика Урок хими 9 класс Реакции ионного обмена

Урок хими 9 класс Реакции ионного обмена Методы исследования в биологии

Методы исследования в биологии Консультация для педагогов Влияние музыки на психику человека

Консультация для педагогов Влияние музыки на психику человека Технология подключения, настройки и проверки работоспособности печатающих устройств

Технология подключения, настройки и проверки работоспособности печатающих устройств Инновационные технологии производства рыбных товаров

Инновационные технологии производства рыбных товаров