Региональные льготы для малого бизнеса во Владимирской области. Изменения в законодательстве по субсидиарной ответственности презентация

Содержание

- 2. Основные критерии определения малого предприятия 2017 Доходы Численность сотрудников Доля участия других лиц в капитале Среднее

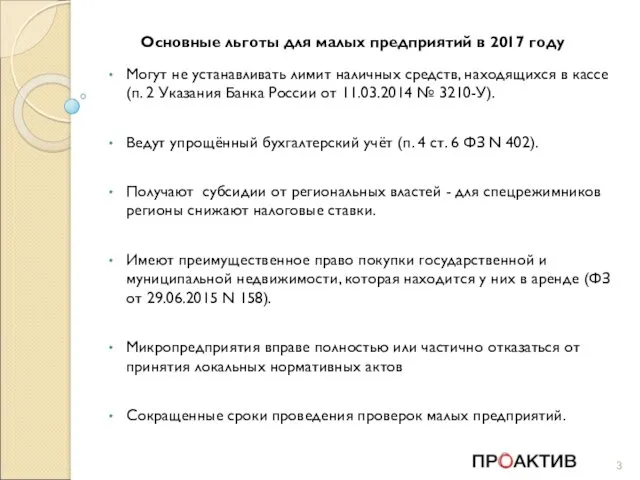

- 3. Основные льготы для малых предприятий в 2017 году Могут не устанавливать лимит наличных средств, находящихся в

- 4. РЕГИОНАЛЬНЫЕ ЛЬГОТЫ ДЛЯ МАЛОГО БИЗНЕСА ВО ВЛАДИМИРСКОЙ ОБЛАСТИ Налоговые каникулы для ИП Возможность применение патентной системы

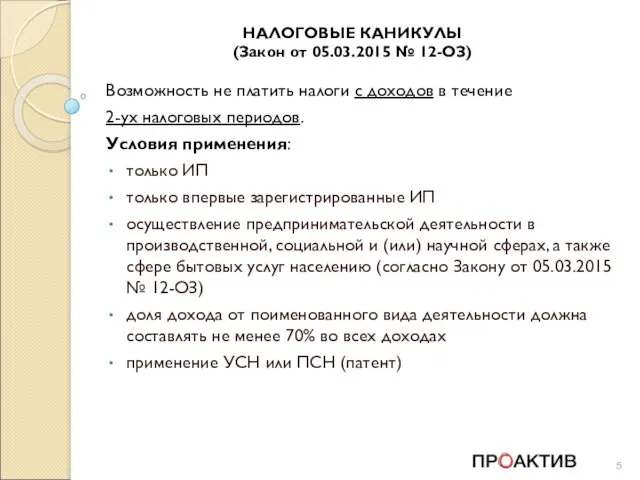

- 5. НАЛОГОВЫЕ КАНИКУЛЫ (Закон от 05.03.2015 № 12-ОЗ) Возможность не платить налоги с доходов в течение 2-ух

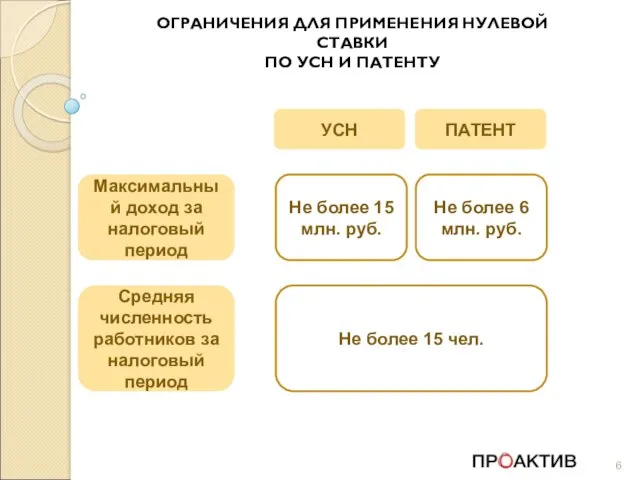

- 6. ОГРАНИЧЕНИЯ ДЛЯ ПРИМЕНЕНИЯ НУЛЕВОЙ СТАВКИ ПО УСН И ПАТЕНТУ Максимальный доход за налоговый период Средняя численность

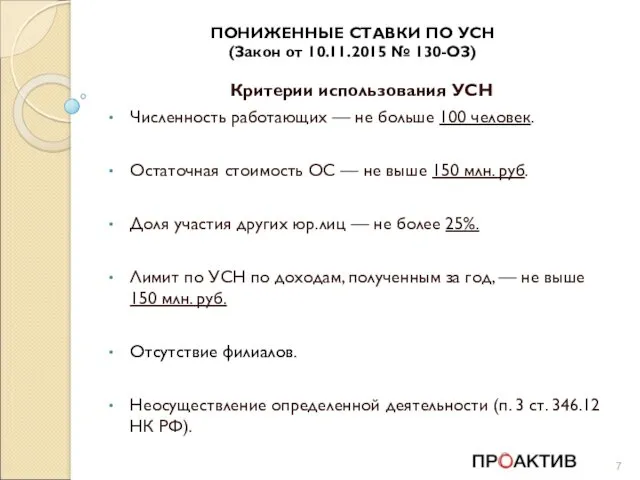

- 7. ПОНИЖЕННЫЕ СТАВКИ ПО УСН (Закон от 10.11.2015 № 130-ОЗ) Критерии использования УСН Численность работающих — не

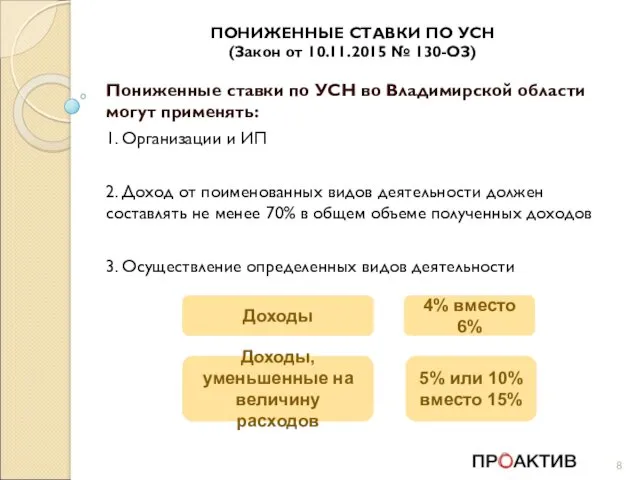

- 8. ПОНИЖЕННЫЕ СТАВКИ ПО УСН (Закон от 10.11.2015 № 130-ОЗ) Пониженные ставки по УСН во Владимирской области

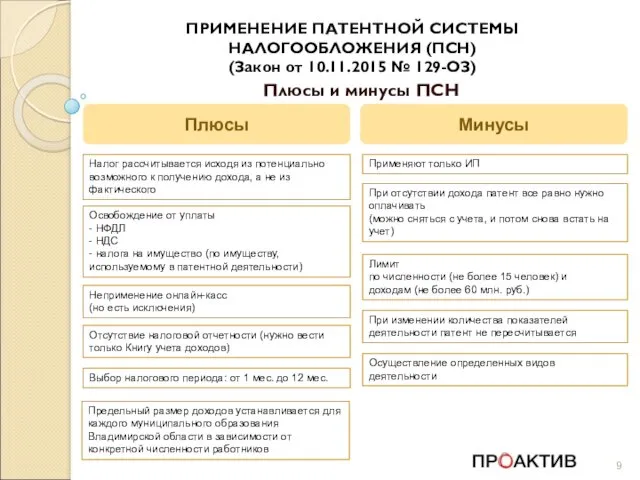

- 9. ПРИМЕНЕНИЕ ПАТЕНТНОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ (ПСН) (Закон от 10.11.2015 № 129-ОЗ) Плюсы и минусы ПСН Плюсы Налог

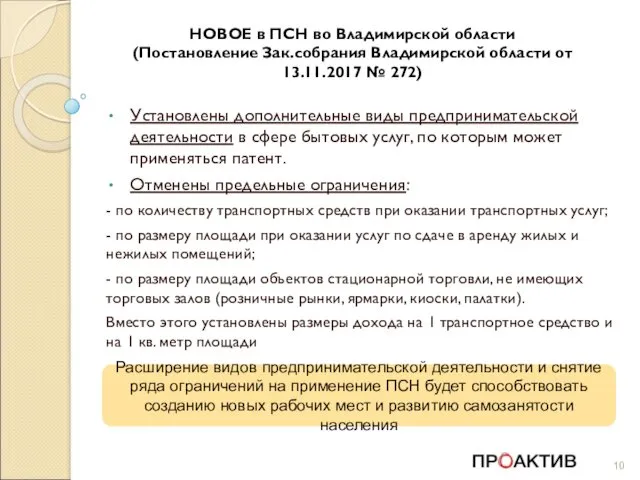

- 10. НОВОЕ в ПСН во Владимирской области (Постановление Зак.собрания Владимирской области от 13.11.2017 № 272) Установлены дополнительные

- 11. СУБСИДИАРНАЯ ОТВЕТСТВЕННОСТЬ При выборе организационно-правовой формы (ИП или ООО) главным аргументом «ЗА» ООО является ограниченная ответственность

- 12. СУБСИДИАРНАЯ ОТВЕТСТВЕННОСТЬ Почему бытует мнение, что вести предпринимательскую деятельность в форме ООО финансово безопасно? В статье

- 13. СУБСИДИАРНАЯ ОТВЕТСТВЕННОСТЬ Субсидиарная ответственность не ограничена размером уставного капитала, а равна размеру долга перед кредиторами. То

- 14. СУБСИДИАРНАЯ ОТВЕТСТВЕННОСТЬ Субсидиарная ответственность учредителя и директора ООО по обязательствам юридического лица имеет свои особенности. В

- 15. СУБСИДИАРНАЯ ОТВЕТСТВЕННОСТЬ Закон 127-ФЗ «О несостоятельности (банкротстве)» ввел специальный термин – контролирующее должника лицо. Контролирующее должника

- 16. СУБСИДИАРНАЯ ОТВЕТСТВЕННОСТЬ Изменения в законодательстве по субсидиарной ответственности: 1. Взыскание недоимки может производится с физлиц, ранее

- 17. НАЛОГОВЫЕ ПРОВЕРКИ Камеральная проверка проводится по итогам сдачи отчетности. Может длиться 90 дней со дня представления

- 18. НАЛОГОВЫЕ ПРОВЕРКИ 31.10.2017 г. вышло письмо ФНС РФ № ЕД-4-9/22123@ «О рекомендациях по применению положений статьи

- 19. НАЛОГОВЫЕ ПРОВЕРКИ Когда возможны налоговые претензии к налогоплательщику: Нереальность исполнения сделки контрагентом первого звена Исполнение сделки

- 20. САМОЗАНЯТЫЕ ГРАЖДАНЕ в соответствии со ст. 23 Гражданского кодекса РФ могут осуществлять предпринимательскую деятельность без регистрации

- 21. ОНЛАЙН-КАССЫ Онлайн-касса через интернет передает информацию о расчетах, осуществленных с использованием наличных денежных средств и (или)

- 22. ОНЛАЙН-КАССЫ Освобождены от применения ККТ в соответствии с Законом 54-ФЗ: 1. Пользователи, работающие в труднодоступной местности

- 23. ОНЛАЙН-КАССЫ 2. Организации и ИП, осуществляющие следующие виды деятельности: -некоторые виды мелкорозничной (продажа газет, билетов, мороженого

- 24. ОНЛАЙН-КАССЫ ВАЖНЫЕ ИЗМЕНЕНИЯ В кассовом чеке теперь должна содержаться информация о: наименовании товаров (работ, услуг), цены

- 25. ОНЛАЙН-КАССЫ ВАЖНЫЕ ИЗМЕНЕНИЯ 2. ККТ теперь применяется не только при расчетах наличными и при совершении эквайринговых

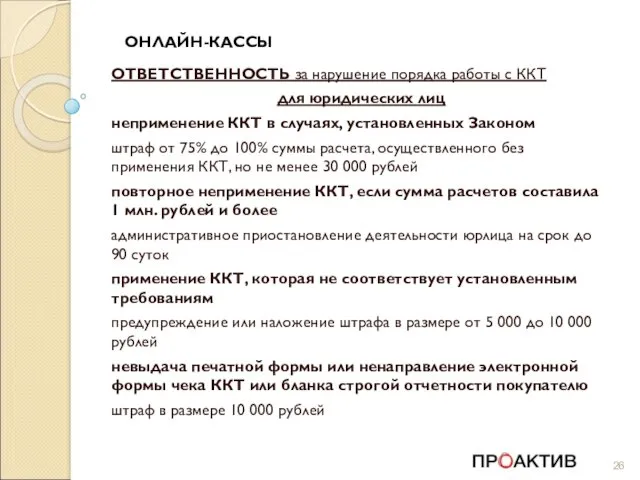

- 26. ОНЛАЙН-КАССЫ ОТВЕТСТВЕННОСТЬ за нарушение порядка работы с ККТ для юридических лиц неприменение ККТ в случаях, установленных

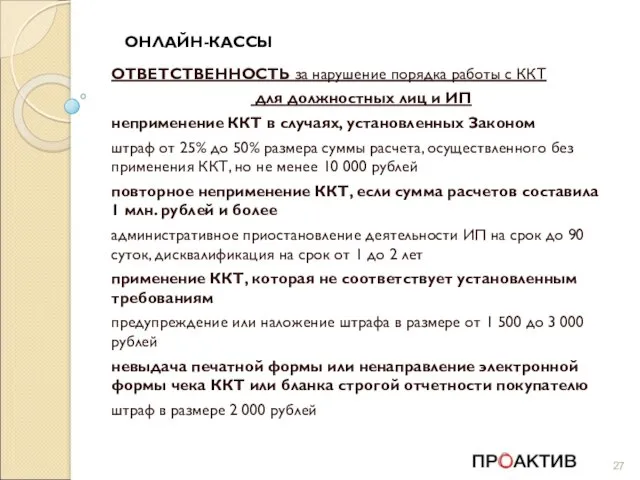

- 27. ОНЛАЙН-КАССЫ ОТВЕТСТВЕННОСТЬ за нарушение порядка работы с ККТ для должностных лиц и ИП неприменение ККТ в

- 28. ОНЛАЙН-КАССЫ Срок исковой давности привлечения к административной ответственности за нарушение законодательства о применении ККТ увеличен с

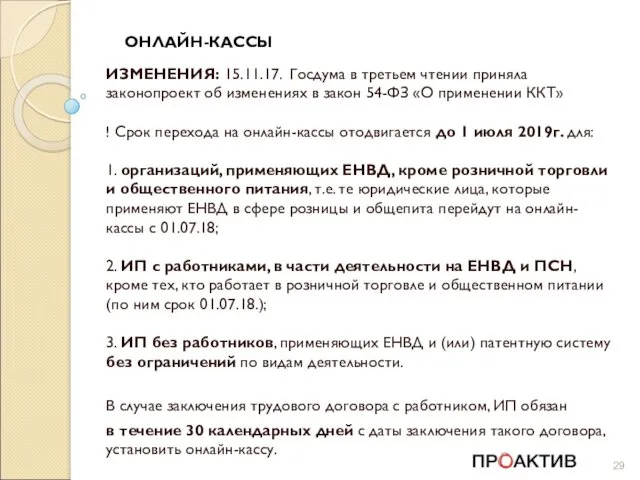

- 29. ОНЛАЙН-КАССЫ ИЗМЕНЕНИЯ: 15.11.17. Госдума в третьем чтении приняла законопроект об изменениях в закон 54-ФЗ «О применении

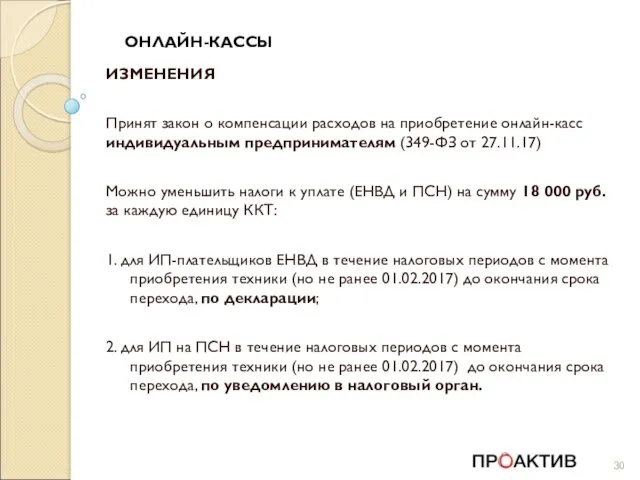

- 30. ОНЛАЙН-КАССЫ ИЗМЕНЕНИЯ Принят закон о компенсации расходов на приобретение онлайн-касс индивидуальным предпринимателям (349-ФЗ от 27.11.17) Можно

- 31. ОНЛАЙН-КАССЫ ИЗМЕНЕНИЯ в расходы по приобретению ККТ включаются затраты на: -покупку контрольно-кассовой техники, -фискального накопителя, -необходимого

- 33. Скачать презентацию

Жизнь и творчество Ф.И. Тютчева

Жизнь и творчество Ф.И. Тютчева День леса Презентация

День леса Презентация Проект Красный, жёлтый, зелёный, синий

Проект Красный, жёлтый, зелёный, синий Природа и люди Древней Индии

Природа и люди Древней Индии Медицинская информатика

Медицинская информатика Разборка ноутбука Asus K50IJ

Разборка ноутбука Asus K50IJ Представление технологии Диск

Представление технологии Диск Первая помощь в чрезвычайных ситуациях

Первая помощь в чрезвычайных ситуациях Презентация Развитие музыкальных способностей дошкольников в условиях интеграции детского сада и семьи

Презентация Развитие музыкальных способностей дошкольников в условиях интеграции детского сада и семьи Переход на электронный листок нетрудоспособности

Переход на электронный листок нетрудоспособности Николай Александрович Бердяев

Николай Александрович Бердяев Презентация к занятию Перекрёсток с регулировщиком

Презентация к занятию Перекрёсток с регулировщиком Трудности при овладении чтением учащимися и пути их преодоления.

Трудности при овладении чтением учащимися и пути их преодоления. Система сбалансированных показателей стратегического управления компанией

Система сбалансированных показателей стратегического управления компанией Аксиально-поршневые гидромашины

Аксиально-поршневые гидромашины Экскурсия в страну баскетбола. 7 класс

Экскурсия в страну баскетбола. 7 класс Микроэлементы и здоровье человека

Микроэлементы и здоровье человека Повышение квалификации приходских катехизаторов

Повышение квалификации приходских катехизаторов Производственная структура энергопредприятий и схемы управления их работой

Производственная структура энергопредприятий и схемы управления их работой класс_общество_Демократические выборы и политические партии

класс_общество_Демократические выборы и политические партии Подтип Позвоночные (Vertebrata). Надкласс Рыбы (Pisces)

Подтип Позвоночные (Vertebrata). Надкласс Рыбы (Pisces) Adaptive type of population. Features of biological and social adaptation of arctic indigenous people

Adaptive type of population. Features of biological and social adaptation of arctic indigenous people Исследование окружности в среде ЛОГО (6 класс)

Исследование окружности в среде ЛОГО (6 класс) Техническое обслуживание и ремонт коробки передач автомобиля Камаз-5320

Техническое обслуживание и ремонт коробки передач автомобиля Камаз-5320 Социальная защита и обеспечение

Социальная защита и обеспечение Урок математики 5класс .Обобщение.

Урок математики 5класс .Обобщение. Let’s play with the future

Let’s play with the future Назначение PowerShell

Назначение PowerShell