Содержание

- 2. План 1. Поняття фінансових деривативів. 2. Класифікація деривативів. 3. Переваги та недоліки використання деривативів.

- 3. Фінансові деривативи – це зброя масового знищення Уоррен Баффет Багато критиків деривативів не в змозі зрозуміти,

- 4. Цікаві факти В десятці найбільших фінансових афер як мінімум три позиції прямо пов'язані з операціями з

- 5. Цікаві факти Іпотечна криза в США, призвела до банкрутства великих інвестиційних банків Мерріл Лінч, Лемон Бразерс,

- 6. Дериватив фінансовий контракт між двома або більше сторонами, який ґрунтується на майбутній вартості базового активу.

- 7. Основні види деривативів Форвардні контракті Ф'ючерсні контракти Опціонні контракти Своп-контракти

- 8. Приклади Припустимо, на початку вересня ви вирішили придбати нову машину. Після того як обрана марка, в

- 9. Приклади Уявіть тепер, що ви обійшли демонстраційні зали і виявили, що автомобіль вашої мрії пропонують за

- 10. Приклади Машина, на яку ви купили опціон «колл», користується великим попитом, і ціна на неї несподівано

- 11. Базові активи деривативів: Акції Інструменти з фіксованою дохідністю Процентні ставки Валюти Товари Інші активи Актив, що

- 12. Переваги від використання деривативів: - можливість покупки фінансового активу з великим плечем; - хеджування ризиків; -

- 13. Хто купує деривативи: Хеджери – особи, що страхують себе від коливань цін на активи Спекулянти –

- 14. Ринки деривативів: Організовані (біржові) – формальні структури, які дозволяють продавцю і покупцю укласти контракт за посередництва

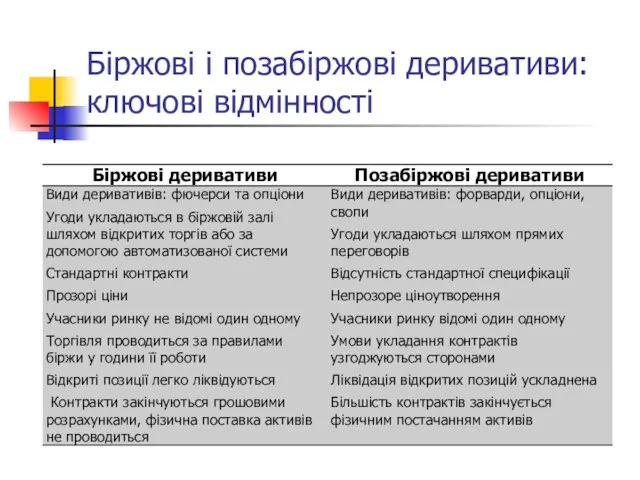

- 15. Біржові і позабіржові деривативи: ключові відмінності

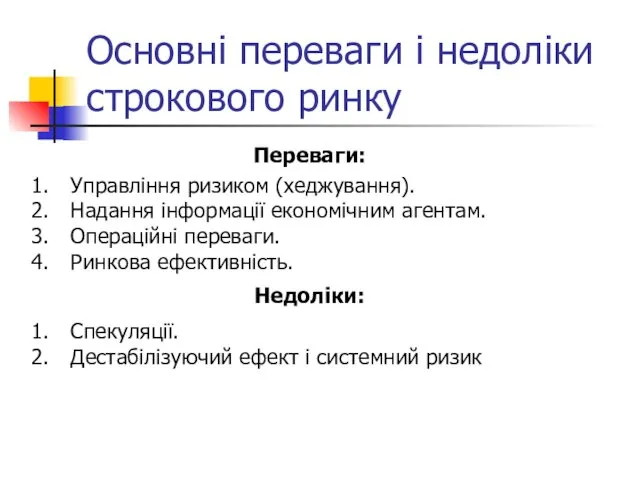

- 16. Основні переваги і недоліки строкового ринку Управління ризиком (хеджування). Надання інформації економічним агентам. Операційні переваги. Ринкова

- 18. Скачать презентацию

Рынок платежных услуг

Рынок платежных услуг Законодавче регулювання інвестиційної діяльності в будівельній галузі

Законодавче регулювання інвестиційної діяльності в будівельній галузі Задачи к ГИА по дисциплине Аудит

Задачи к ГИА по дисциплине Аудит Налоговая система в РФ. Виды налогов. Функции налогов. Налоги, уплачиваемые предприятиями

Налоговая система в РФ. Виды налогов. Функции налогов. Налоги, уплачиваемые предприятиями Бухгалтерский учет в сельскохозяйственных кооперативах (для начинающих)

Бухгалтерский учет в сельскохозяйственных кооперативах (для начинающих) Ипотека как способ обеспечения исполнения обязательства

Ипотека как способ обеспечения исполнения обязательства Управление стоимостью проекта

Управление стоимостью проекта Фінансовий аналіз: теоретичні засади, загальна схема проведення

Фінансовий аналіз: теоретичні засади, загальна схема проведення Кредиты и займы

Кредиты и займы Основы финансового мониторинга в коммерческих банках. Введение

Основы финансового мониторинга в коммерческих банках. Введение Кредиты и рассрочки

Кредиты и рассрочки Факторы ценообразования в гостинице

Факторы ценообразования в гостинице Ночной аудитор отеля

Ночной аудитор отеля Бюджет семьи

Бюджет семьи Причины возникновения денег и формы денег

Причины возникновения денег и формы денег Податок на прибуток підприємств

Податок на прибуток підприємств Банки и причины их появления. Виды банков

Банки и причины их появления. Виды банков Грамотное управление и планирование денежных средств

Грамотное управление и планирование денежных средств Акционерное общество Автовазтранс. Анализ финансово-хозяйственной деятельности 2014-2016 годы

Акционерное общество Автовазтранс. Анализ финансово-хозяйственной деятельности 2014-2016 годы Доходы и их виды

Доходы и их виды Деньги и их функции

Деньги и их функции Компенсация родителям (законным представителям) детей расходов на отдых и оздоровление детей в Свердловской области

Компенсация родителям (законным представителям) детей расходов на отдых и оздоровление детей в Свердловской области Деньги и финансовая грамотность

Деньги и финансовая грамотность Управления финансовыми рисками на предприятии ООО Кытмановское

Управления финансовыми рисками на предприятии ООО Кытмановское Денежно-кредитная политика

Денежно-кредитная политика Отпуска и командировки без проблем

Отпуска и командировки без проблем Учебная программа МАРС краткое сописание

Учебная программа МАРС краткое сописание Центральный Банк (Банк России)

Центральный Банк (Банк России)