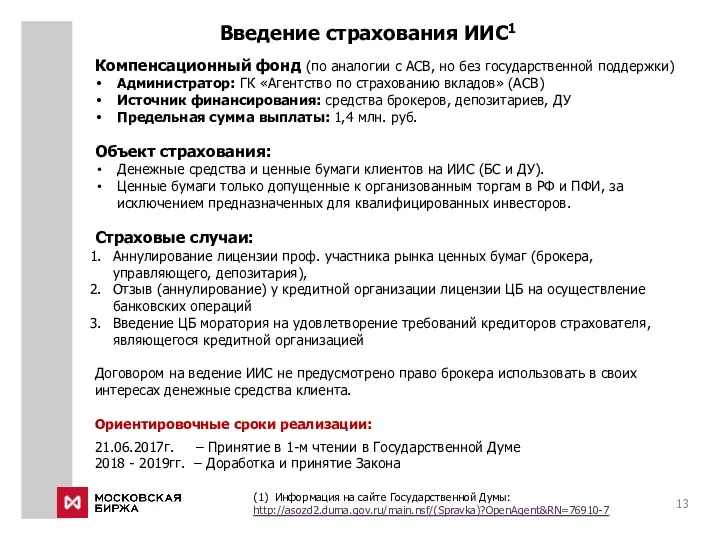

Компенсационный фонд (по аналогии с АСВ, но без государственной поддержки)

Администратор: ГК

«Агентство по страхованию вкладов» (АСВ)

Источник финансирования: средства брокеров, депозитариев, ДУ

Предельная сумма выплаты: 1,4 млн. руб.

Объект страхования:

Денежные средства и ценные бумаги клиентов на ИИС (БС и ДУ).

Ценные бумаги только допущенные к организованным торгам в РФ и ПФИ, за исключением предназначенных для квалифицированных инвесторов.

Страховые случаи:

Аннулирование лицензии проф. участника рынка ценных бумаг (брокера, управляющего, депозитария),

Отзыв (аннулирование) у кредитной организации лицензии ЦБ на осуществление банковских операций

Введение ЦБ моратория на удовлетворение требований кредиторов страхователя, являющегося кредитной организацией

Договором на ведение ИИС не предусмотрено право брокера использовать в своих интересах денежные средства клиента.

Ориентировочные сроки реализации:

21.06.2017г. – Принятие в 1-м чтении в Государственной Думе

2018 - 2019гг. – Доработка и принятие Закона

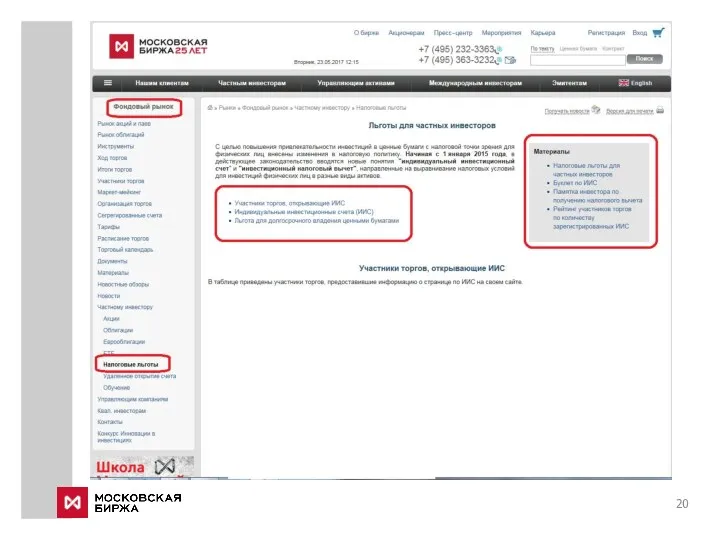

Введение страхования ИИС1

(1) Информация на сайте Государственной Думы: http://asozd2.duma.gov.ru/main.nsf/(Spravka)?OpenAgent&RN=76910-7

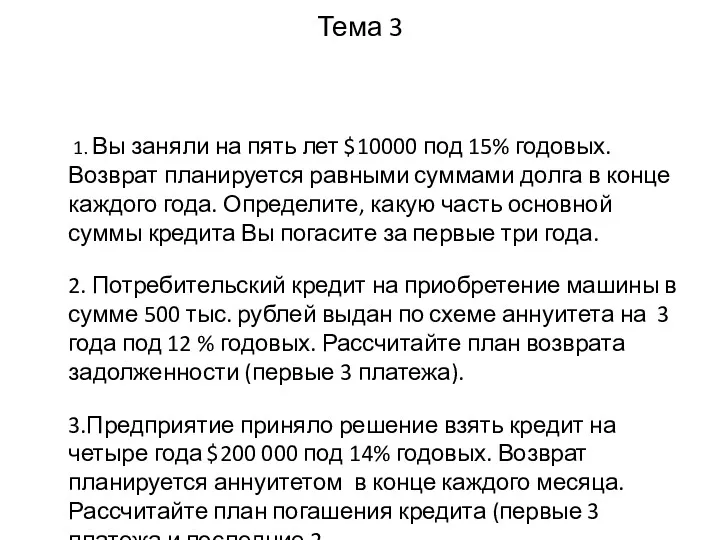

Финансы. Задачи. Тема 3

Финансы. Задачи. Тема 3 Финансово-хозяйственная деятельность МКП ПАТП-4, г. Новосибирск

Финансово-хозяйственная деятельность МКП ПАТП-4, г. Новосибирск Современное состояние бухгалтерского учета вложений во внеоборотные активы и пути их улучшения

Современное состояние бухгалтерского учета вложений во внеоборотные активы и пути их улучшения Trade and cash discounts. Mathematics of buying. List price. Trade discounts. Net price

Trade and cash discounts. Mathematics of buying. List price. Trade discounts. Net price Использование анализа финансовых показателей ПАО НК Роснефть для формирования инвестиционной стратегии компании

Использование анализа финансовых показателей ПАО НК Роснефть для формирования инвестиционной стратегии компании Расчеты чеками

Расчеты чеками Оценка финансового состояния предприятия

Оценка финансового состояния предприятия Прибыль и рентабельность предприятия

Прибыль и рентабельность предприятия Финансовый взлет

Финансовый взлет Оцінювання та калькуляція. (Лекція 6.4)

Оцінювання та калькуляція. (Лекція 6.4) Кейс на тему ОСАГО без страхования жизни

Кейс на тему ОСАГО без страхования жизни Анализ системы профессиональных соревнований

Анализ системы профессиональных соревнований Определение себестоимости продукции. Ее состав и виды. Роль калькулирования себестоимости продукции в управлении производством

Определение себестоимости продукции. Ее состав и виды. Роль калькулирования себестоимости продукции в управлении производством Понятие и классификация денежных потоков

Понятие и классификация денежных потоков Составление и использование бухгалтерской отчетности на материалах организации ЗАО Ордынский райтоп

Составление и использование бухгалтерской отчетности на материалах организации ЗАО Ордынский райтоп Текущее состояние и перспективы развития платежной системы Банка России

Текущее состояние и перспективы развития платежной системы Банка России Анализ рынка жилой недвижимости

Анализ рынка жилой недвижимости Разработка информационной системы для анализа хозяйственной деятельности предприятия ИП Сулейманов, г. Краснодар

Разработка информационной системы для анализа хозяйственной деятельности предприятия ИП Сулейманов, г. Краснодар Правила страхования от несчастных случаев на примере деятельности ОАО Росгосстрах

Правила страхования от несчастных случаев на примере деятельности ОАО Росгосстрах Финансовые и инвестиционные инструменты предпринимательской деятельности

Финансовые и инвестиционные инструменты предпринимательской деятельности Договір про закупівлю товарів, робіт і послуг

Договір про закупівлю товарів, робіт і послуг Государственная поддержка жителям Ростовской области при приобретении жилья

Государственная поддержка жителям Ростовской области при приобретении жилья Денежный рынок и денежно-кредитная политика

Денежный рынок и денежно-кредитная политика Социальный бюллетень. Страхование работников филиала Макрорегион Поволжье

Социальный бюллетень. Страхование работников филиала Макрорегион Поволжье Міжнародний рух інвестиційного капіталу та виробнича діяльність

Міжнародний рух інвестиційного капіталу та виробнича діяльність Долевые ценные бумаги

Долевые ценные бумаги Блокчейн ICO и экономика будущего

Блокчейн ICO и экономика будущего Фінансові посередники

Фінансові посередники