Содержание

- 2. В современных условиях активного развития института оценки имущественных и неимущественных прав, и государственных программ поддержки инновационных

- 3. СТАВКА ДИСКОНТИРОВАНИЯ – ЭТО заведомо ожидаемый процент заданный процент ожидаемой выгоды или эффективности будущих доходов от

- 4. 1. Модели оценки капитальных активов CAPM; 2. Модифицированная модель оценки капитальных активов CAPM; 3. Модель Е.

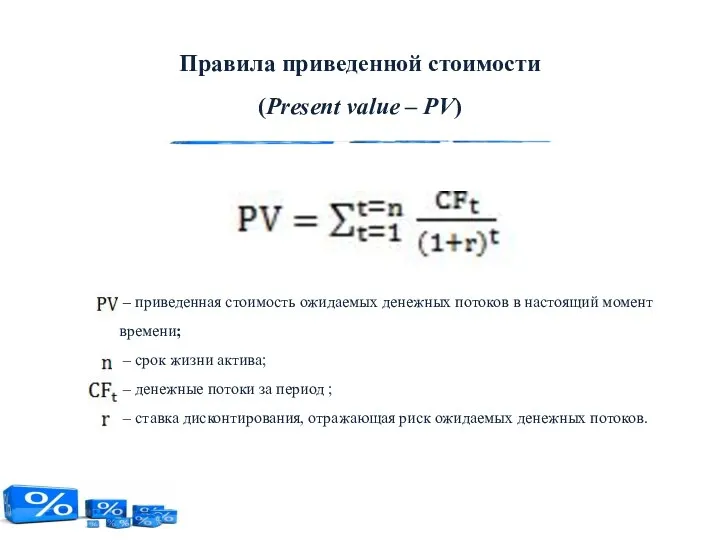

- 5. – приведенная стоимость ожидаемых денежных потоков в настоящий момент времени; – срок жизни актива; – денежные

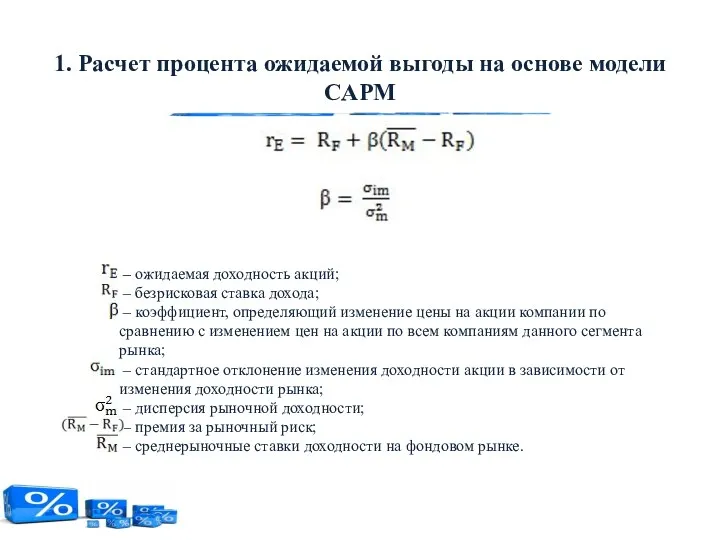

- 6. – ожидаемая доходность акций; – безрисковая ставка дохода; – коэффициент, определяющий изменение цены на акции компании

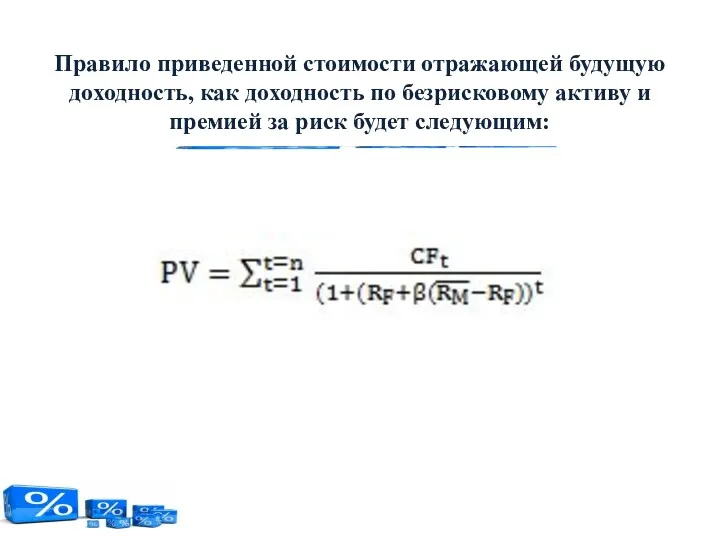

- 7. Правило приведенной стоимости отражающей будущую доходность, как доходность по безрисковому активу и премией за риск будет

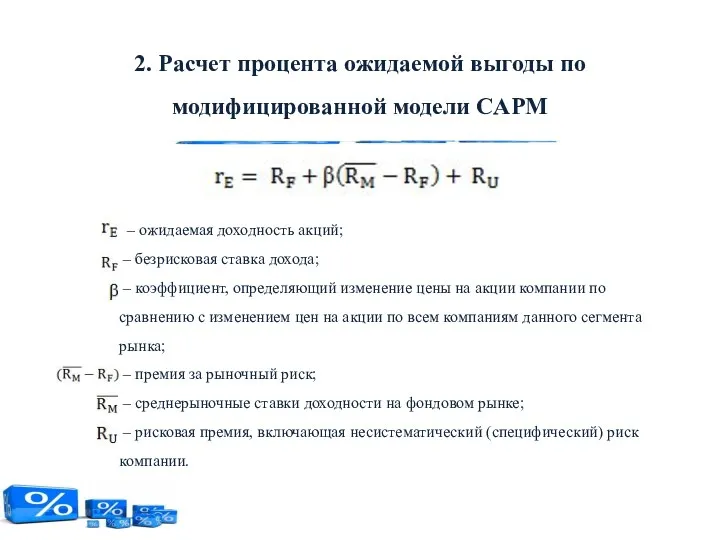

- 8. – ожидаемая доходность акций; – безрисковая ставка дохода; – коэффициент, определяющий изменение цены на акции компании

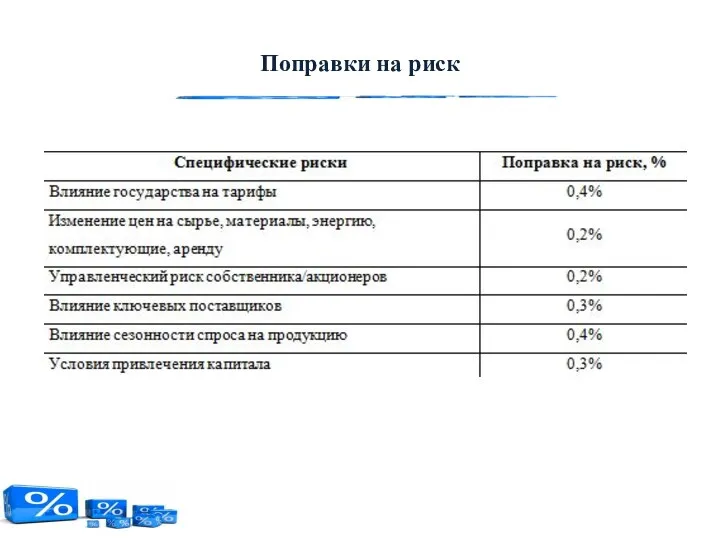

- 9. Поправки на риск

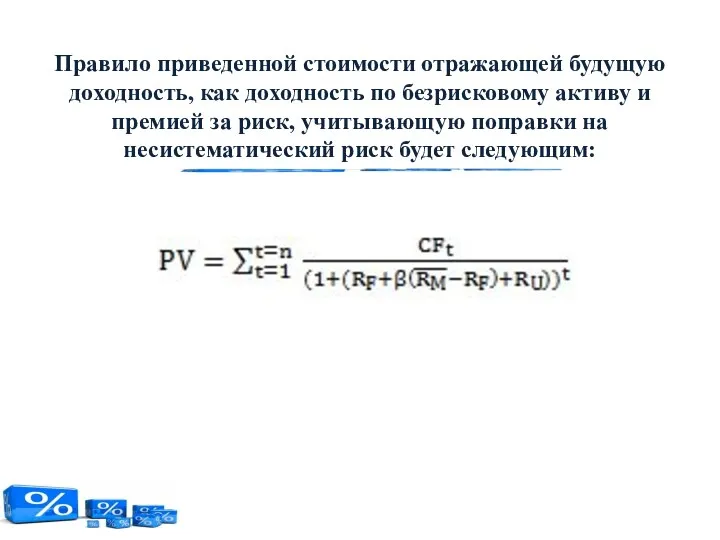

- 10. Правило приведенной стоимости отражающей будущую доходность, как доходность по безрисковому активу и премией за риск, учитывающую

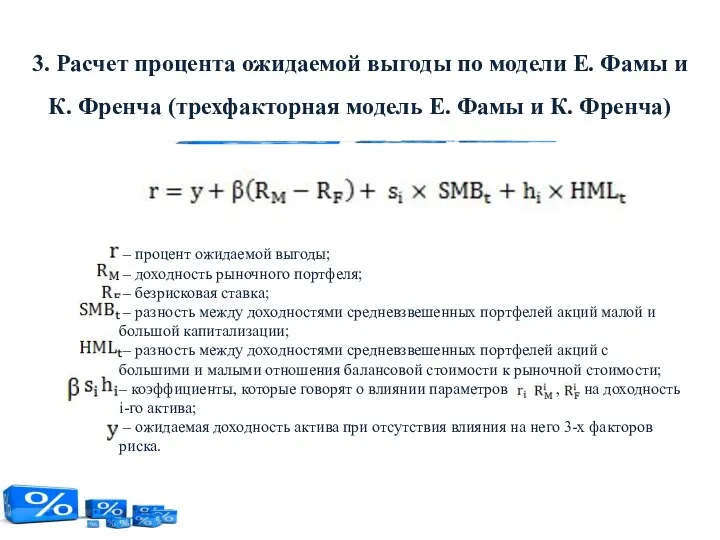

- 11. – процент ожидаемой выгоды; – доходность рыночного портфеля; – безрисковая ставка; – разность между доходностями средневзвешенных

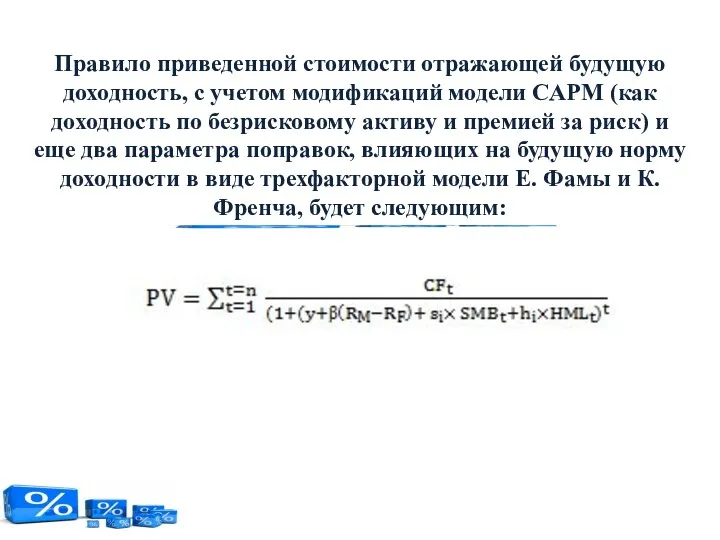

- 12. Правило приведенной стоимости отражающей будущую доходность, с учетом модификаций модели CAPM (как доходность по безрисковому активу

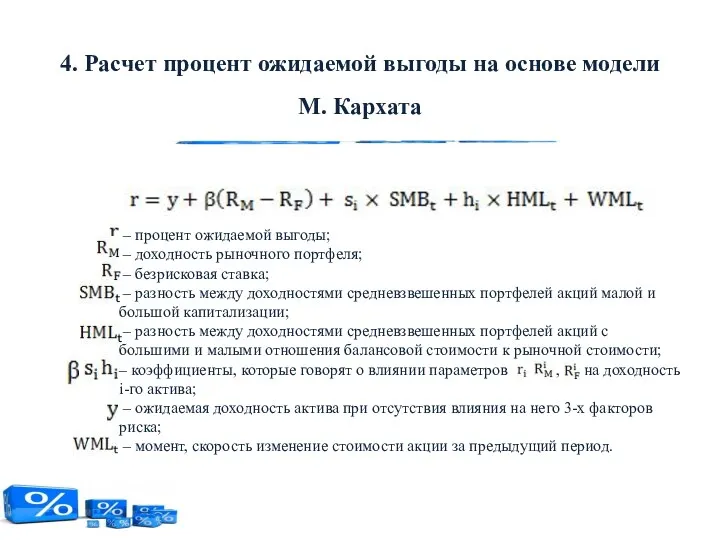

- 13. – процент ожидаемой выгоды; – доходность рыночного портфеля; – безрисковая ставка; – разность между доходностями средневзвешенных

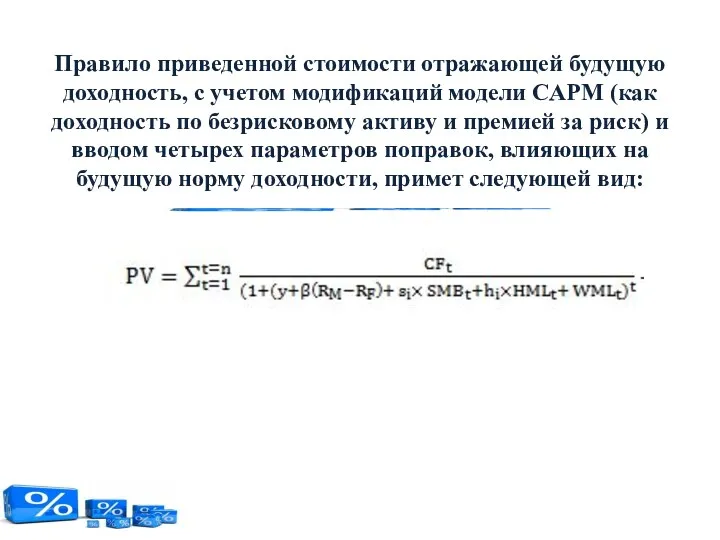

- 14. Правило приведенной стоимости отражающей будущую доходность, с учетом модификаций модели CAPM (как доходность по безрисковому активу

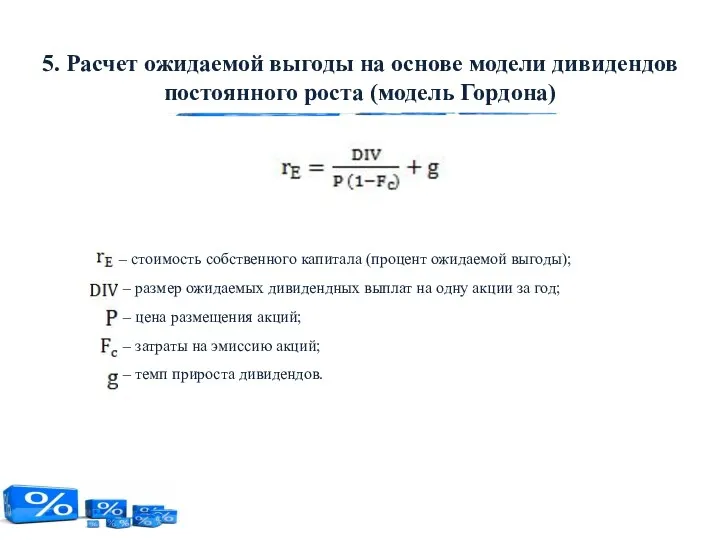

- 15. – стоимость собственного капитала (процент ожидаемой выгоды); – размер ожидаемых дивидендных выплат на одну акции за

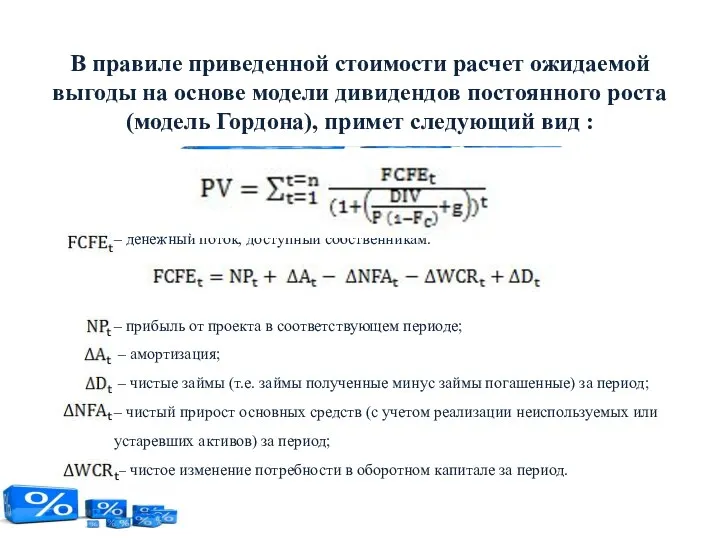

- 16. – денежный поток, доступный собственникам. – прибыль от проекта в соответствующем периоде; – амортизация; – чистые

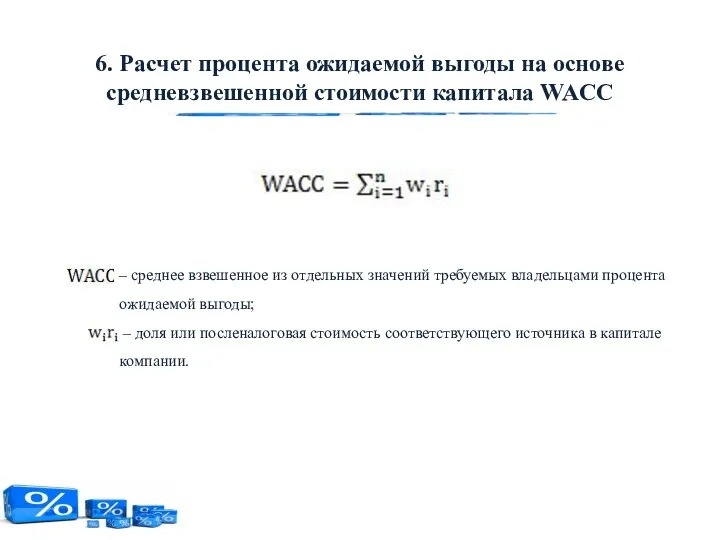

- 17. – среднее взвешенное из отдельных значений требуемых владельцами процента ожидаемой выгоды; – доля или посленалоговая стоимость

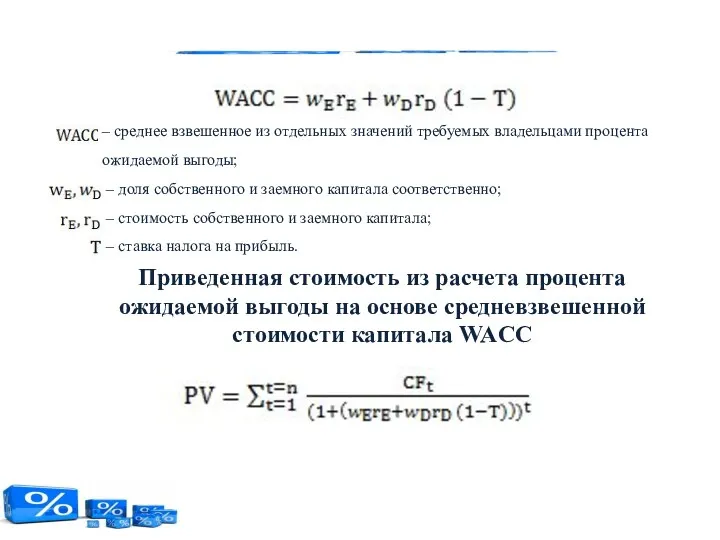

- 18. – среднее взвешенное из отдельных значений требуемых владельцами процента ожидаемой выгоды; – доля собственного и заемного

- 19. 7. Расчет процента ожидаемой выгоды на основе рентабельности капитала Рентабельность активов (Return On Assets, ROA) Рентабельность

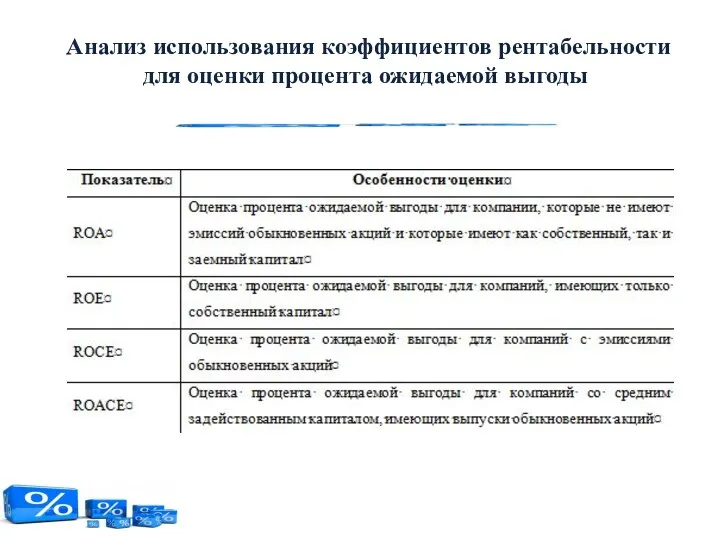

- 20. Анализ использования коэффициентов рентабельности для оценки процента ожидаемой выгоды

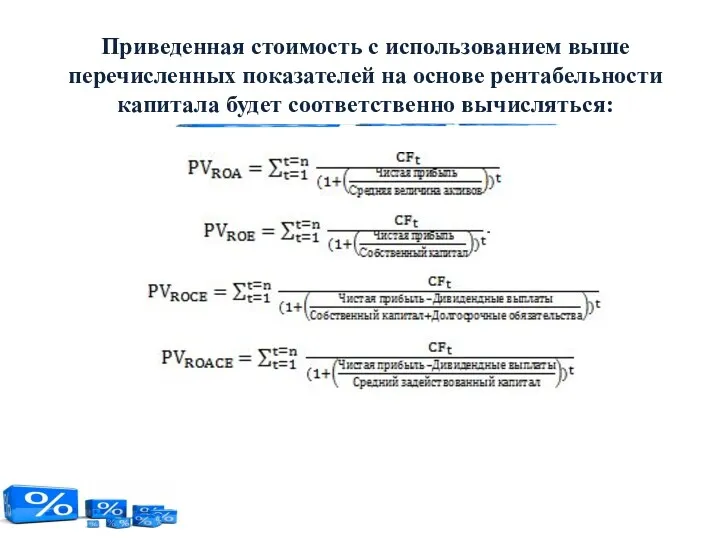

- 21. Приведенная стоимость с использованием выше перечисленных показателей на основе рентабельности капитала будет соответственно вычисляться:

- 22. 8. Расчет процента ожидаемой выгоды на основе экспертной оценки Суть экспертного анализа заключается в субъективной оценке

- 23. 9. Расчет процента ожидаемой выгоды на основе рыночных мультипликаторов Данный метод широко используется для расчета процента

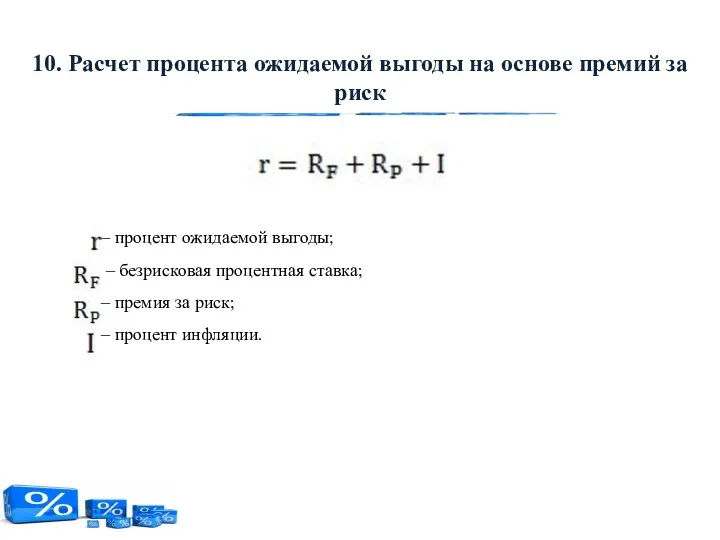

- 24. 10. Расчет процента ожидаемой выгоды на основе премий за риск – процент ожидаемой выгоды; – безрисковая

- 25. Методы оценки безрискового процента ожидаемой выгоды Доходность по безрисковым государственным облигациям (ГКО – государственные краткосрочные бескупонные

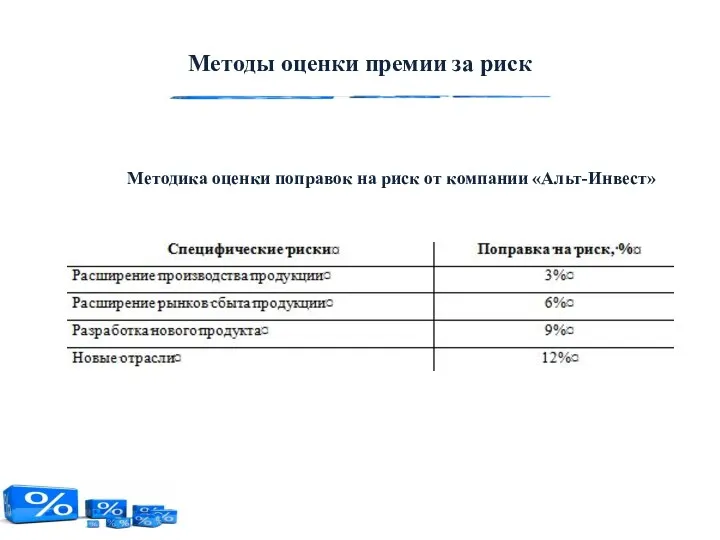

- 26. Методы оценки премии за риск Методика оценки поправок на риск от компании «Альт-Инвест»

- 27. Методы оценки премии за риск Методика Правительства РФ №1470 (от 22.11.97) оценки процента ожидаемой выгоды для

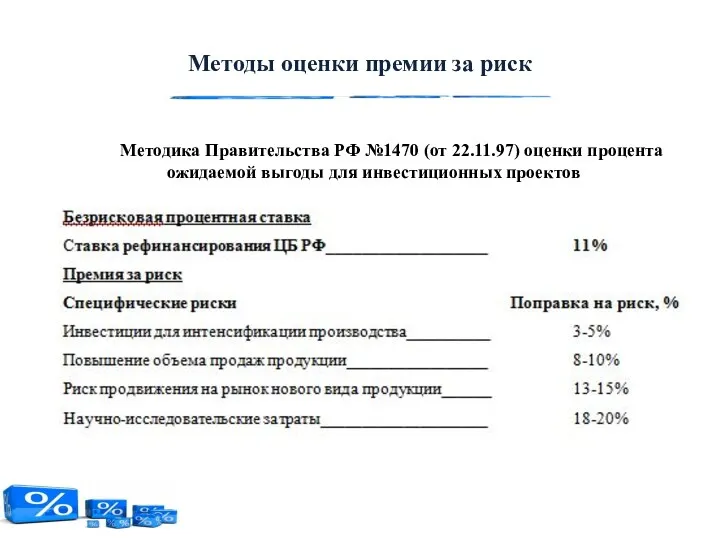

- 28. Методы оценки премии за риск Методика расчета процента ожидаемой выгоды Виленского П.Л., Лившица В. Н., Смоляка

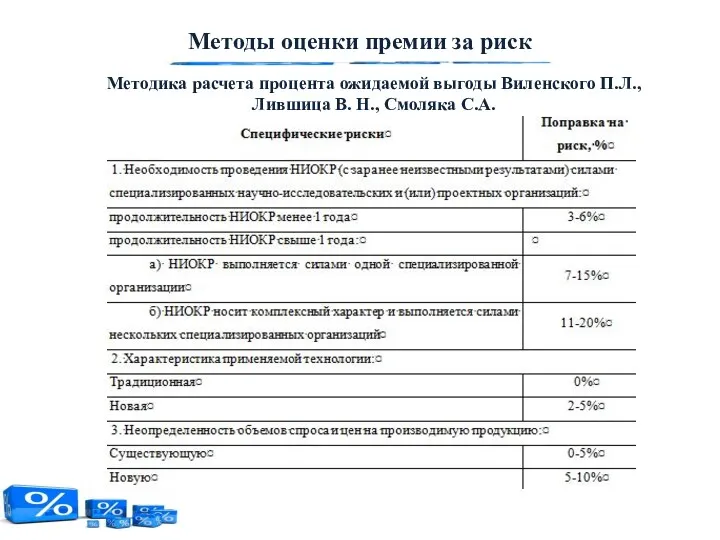

- 29. Методы оценки премии за риск Методика расчета процента ожидаемой выгоды Виленского П.Л., Лившица В. Н., Смоляка

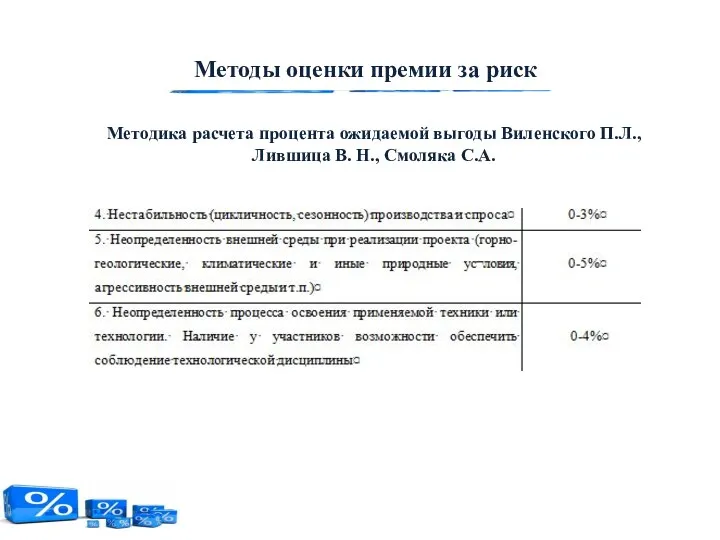

- 30. Методы оценки премии за риск Методика расчета процента ожидаемой выгоды Я.Хонко по различным классам инвестиций

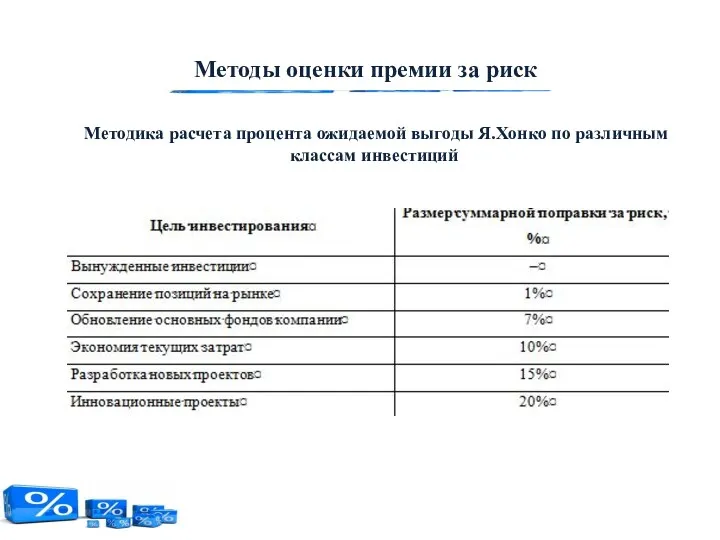

- 32. Скачать презентацию

Оценка акций. Риск и доходность портфеля ценных бумаг

Оценка акций. Риск и доходность портфеля ценных бумаг Разработка и обоснование управленческих решений по повышению эффективности деятельности ПАО Лето Банк

Разработка и обоснование управленческих решений по повышению эффективности деятельности ПАО Лето Банк Учет долгосрочных инвестиций и основных средств

Учет долгосрочных инвестиций и основных средств Слияния (поглощения) в системе корпоративного управления

Слияния (поглощения) в системе корпоративного управления Інвестиційна компанія InFuture

Інвестиційна компанія InFuture Особенности кредитования физических лиц (на примере ОАО Лето Банк)

Особенности кредитования физических лиц (на примере ОАО Лето Банк) Организация бухгалтерского управленческого учета в организации

Организация бухгалтерского управленческого учета в организации Accounting

Accounting Инвестиции. Инвестиционная деятельность. Объекты и субъекты инвестиционной деятельности

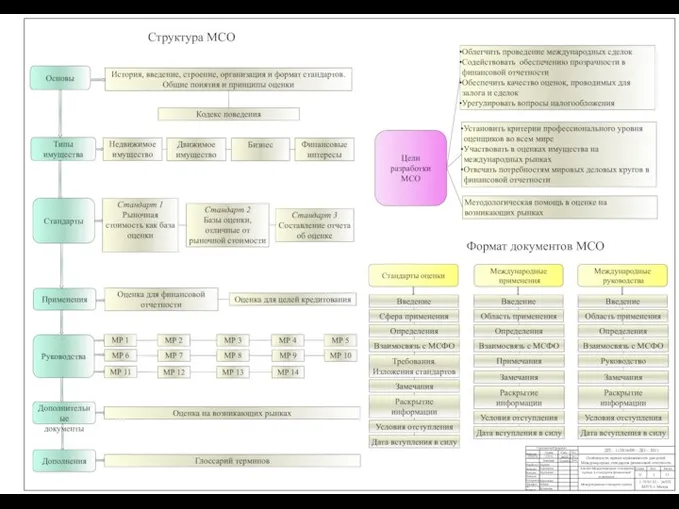

Инвестиции. Инвестиционная деятельность. Объекты и субъекты инвестиционной деятельности Структура международных стандартов оценки (МСО)

Структура международных стандартов оценки (МСО) Происхождение финансового права

Происхождение финансового права Финансово-хозяйственная деятельность МБОУ СОШ № 5 пгт Печенга, Мурманская область

Финансово-хозяйственная деятельность МБОУ СОШ № 5 пгт Печенга, Мурманская область Виды ценных бумаг. Другие основные ценные бумаги

Виды ценных бумаг. Другие основные ценные бумаги Управление Федерального казначейства по Ростовской области

Управление Федерального казначейства по Ростовской области Пушкинская карта

Пушкинская карта Банки. Банковская система

Банки. Банковская система Фонд Русский мир. Гранты

Фонд Русский мир. Гранты Деньги Кыргызстана

Деньги Кыргызстана Учет денежных средств

Учет денежных средств Себестоимость. Учет затрат на производство и реализацию продукции и калькулирование себестоимости продукции

Себестоимость. Учет затрат на производство и реализацию продукции и калькулирование себестоимости продукции Программа страхования детских коллективов Школьник. Страховое общество Ресо-гарантия

Программа страхования детских коллективов Школьник. Страховое общество Ресо-гарантия Бухгалтерский учёт как источник информации для проведения оценки предприятия

Бухгалтерский учёт как источник информации для проведения оценки предприятия Бизнес-план компании по аудиту информационной безопасности

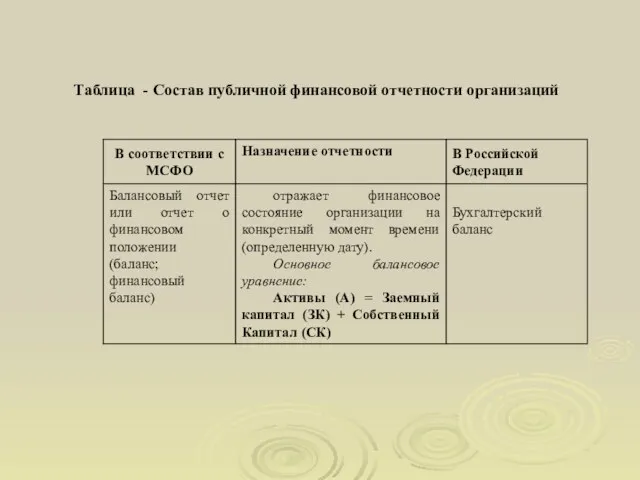

Бизнес-план компании по аудиту информационной безопасности Состав публичной финансовой отчетности организаций

Состав публичной финансовой отчетности организаций Основы бизнес-планирования

Основы бизнес-планирования Налоговая система КНР

Налоговая система КНР Фандрайзинг в научных исследованиях. Лекция 6

Фандрайзинг в научных исследованиях. Лекция 6 Ипотечное кредитование

Ипотечное кредитование