Содержание

- 2. ТЕМА ОРГАНИЗАЦИЯ НАЛОГОВОГО УЧЕТА ДЛЯ ЦЕЛЕЙ НАЛОГООБЛОЖЕНИЯ ПРИБЫЛИ

- 3. ПЛАН ЛЕКЦИИ УЧЕТНАЯ ПОЛИТИКА ДЛЯ ЦЕЛЕЙ НАЛОГООБЛОЖЕНИЯ ТРЕБОВАНИЯ НАЛОГОВОГО ЗАКОНОДАТЕЛЬСТВА ПО ОРГАНИЗАЦИИ НАЛОГОВОГО УЧЕТА СИСТЕМА НАЛОГОВОГО

- 4. Рекомендуемая литература 1. Налоговый кодекс РФ, часть 2, глава 25 2. Приказ ФНС России от 19

- 5. 1 ВОПРОС ЛЕКЦИИ УЧЕТНАЯ ПОЛИТИКА ДЛЯ ЦЕЛЕЙ НАЛОГООБЛОЖЕНИЯ

- 6. Понятие «учетная политика для целей налогообложения» введено в гл. 25 НК РФ. Учетная политика для целей

- 7. В ст. 167 и 313 НК РФ установлены общие требования к учетной политике НУ, в соответствии

- 8. Изменения в ученую политику разрешается вносить налогоплательщику в случаях: • изменения законодательства по налогам и сборам

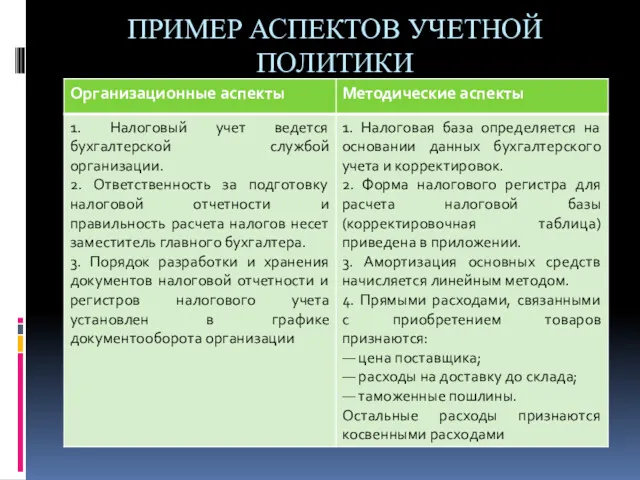

- 9. ОРГАНИЗАЦИОННЫЕ АСПЕКТЫ УЧЕТНОЙ ПОЛИТИКИ ДЛЯ ЦЕЛЕЙ НАЛОГООБЛОЖЕНИЯ Аналогично учетной политике для бухгалтерского учета, учетная политика для

- 10. МЕТОДИЧЕСКИЕ АСПЕКТЫ УЧЕТНОЙ ПОЛИТИКИ ДЛЯ ЦЕЛЕЙ НАЛОГООБЛОЖЕНИЯ • описание способов ведения НУ (имеющих альтернативные варианты учета);

- 11. ПРИМЕР АСПЕКТОВ УЧЕТНОЙ ПОЛИТИКИ

- 12. СТАДИИ ФОРМИРОВАНИЯ УЧЕТНОЙ ПОЛИТИКИ ДЛЯ ЦЕЛЕЙ НАЛОГООБЛОЖЕНИЯ экспертная; проектная; контрольная.

- 13. ЭКСПЕРТНАЯ СТАДИЯ ФОРМИРОВАНИЯ УЧЕТНОЙ ПОЛИТИКИ Экспертная стадия – осуществление комплексной экспертизы деятельности организации. На данной стадии

- 14. ЭКСПЕРТНАЯ СТАДИЯ ФОРМИРОВАНИЯ УЧЕТНОЙ ПОЛИТИКИ Стратегия развития (цели и задачи экономического развития на долгосрочную перспективу, ожидаемые

- 15. ЭКСПЕРТНАЯ СТАДИЯ ФОРМИРОВАНИЯ УЧЕТНОЙ ПОЛИТИКИ Цели формирования учетной политики: Оптимизация налогообложения; Минимизация трудозатрат учетного аппарата; Сближение

- 16. ЭКСПЕРТНАЯ СТАДИЯ ФОРМИРОВАНИЯ УЧЕТНОЙ ПОЛИТИКИ Важнейшим инструментом налоговой оптимизации является учетная политика, при помощи которой хозяйствующий

- 17. ЭКСПЕРТНАЯ СТАДИЯ ФОРМИРОВАНИЯ УЧЕТНОЙ ПОЛИТИКИ Минимизация трудозатрат учетного аппарата достигается при помощи закрепления в бухгалтерской и

- 18. ЭКСПЕРТНАЯ СТАДИЯ ФОРМИРОВАНИЯ УЧЕТНОЙ ПОЛИТИКИ Поскольку отечественный бухгалтерский учет не освобожден от фискальной функции, отчетность, подготовленная

- 19. ЭКСПЕРТНАЯ СТАДИЯ ФОРМИРОВАНИЯ УЧЕТНОЙ ПОЛИТИКИ Отстаивание интересов организации заключается в том, что способы налогового учета, в

- 20. ЭКСПЕРТНАЯ СТАДИЯ ФОРМИРОВАНИЯ УЧЕТНОЙ ПОЛИТИКИ Организационно-правовая форма. Организация может быть обществом с ограниченной ответственностью, акционерным обществом,

- 21. ЭКСПЕРТНАЯ СТАДИЯ ФОРМИРОВАНИЯ УЧЕТНОЙ ПОЛИТИКИ Отраслевая принадлежность (промышленность, строительство, торговля, сельскохозяйственное производство, посредническая деятельность и т.д.).

- 22. ЭКСПЕРТНАЯ СТАДИЯ ФОРМИРОВАНИЯ УЧЕТНОЙ ПОЛИТИКИ Масштабы деятельности (объемы выпуска продукции, объемы продаж) хозяйствующего субъекта влияют на

- 23. ЭКСПЕРТНАЯ СТАДИЯ ФОРМИРОВАНИЯ УЧЕТНОЙ ПОЛИТИКИ Налоговое поле организации (ставки налогов, льготы по налогообложению, система налогообложения). Анализируется

- 24. ЭКСПЕРТНАЯ СТАДИЯ ФОРМИРОВАНИЯ УЧЕТНОЙ ПОЛИТИКИ Структура организации (наличие филиалов, представительств, их местонахождение). При наличии у организации

- 25. ЭКСПЕРТНАЯ СТАДИЯ ФОРМИРОВАНИЯ УЧЕТНОЙ ПОЛИТИКИ Наличие программно-методического обеспечения. Учетная политика, ориентированная на компьютерные учетные системы, должна

- 26. ЭКСПЕРТНАЯ СТАДИЯ ФОРМИРОВАНИЯ УЧЕТНОЙ ПОЛИТИКИ Система информационного обеспечения организации. Практически налоговое регулирование организации реализуется путем принятия

- 27. ЭКСПЕРТНАЯ СТАДИЯ ФОРМИРОВАНИЯ УЧЕТНОЙ ПОЛИТИКИ Качественный уровень специалистов (уровень квалификации, профессионализма, предприимчивости). Высокий профессиональный уровень главного

- 28. ПРОЕКТНАЯ СТАДИЯ ФОРМИРОВАНИЯ УЧЕТНОЙ ПОЛИТИКИ Проектная стадия процесса формирования учетной политики начинается с разработки и обоснования

- 29. ПРОЕКТНАЯ СТАДИЯ ФОРМИРОВАНИЯ УЧЕТНОЙ ПОЛИТИКИ Данный этап является наиболее трудоемким и долговременным. Здесь необходимо определиться именно

- 30. КОНТРОЛЬНАЯ СТАДИЯ ФОРМИРОВАНИЯ УЧЕТНОЙ ПОЛИТИКИ Цель контрольной стадии формирования учетной политики – решение проблем, возникших в

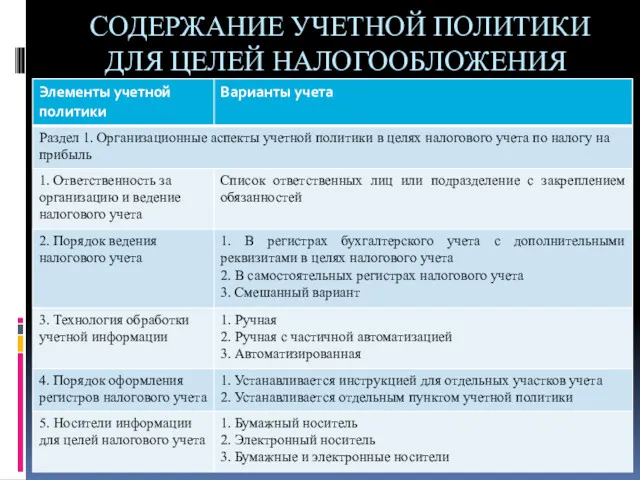

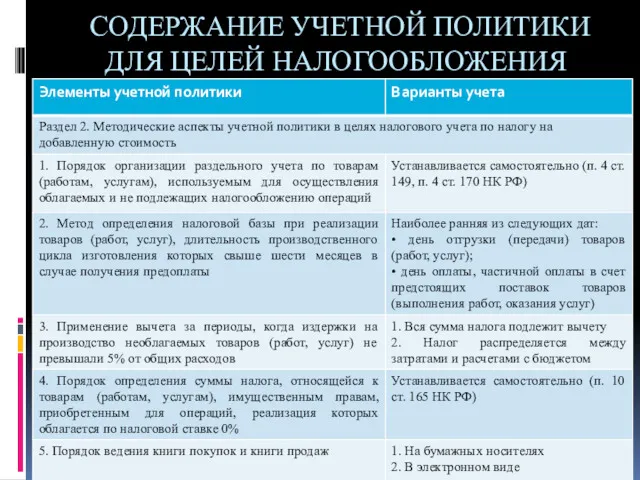

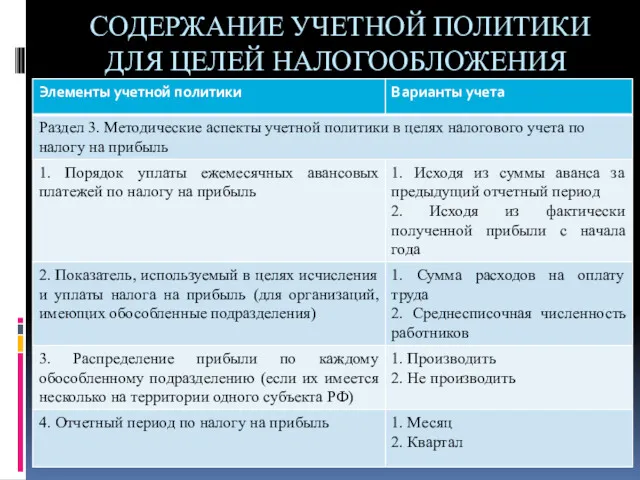

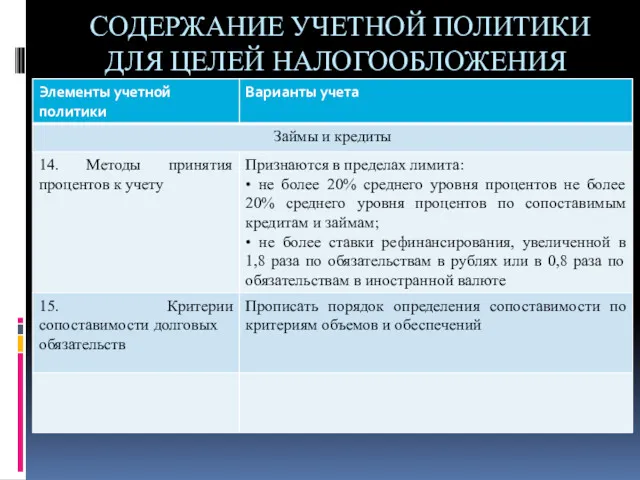

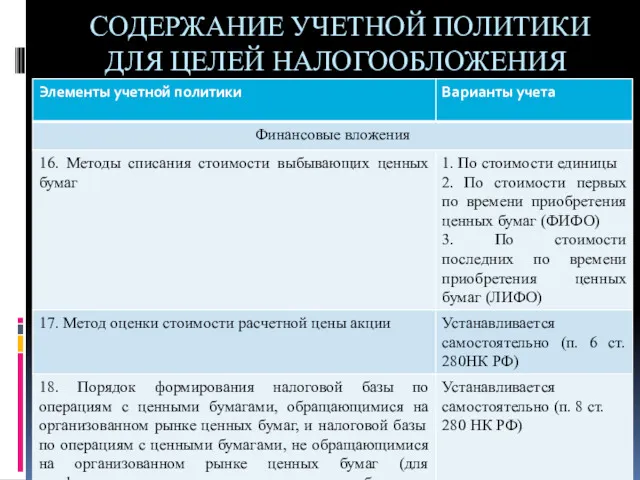

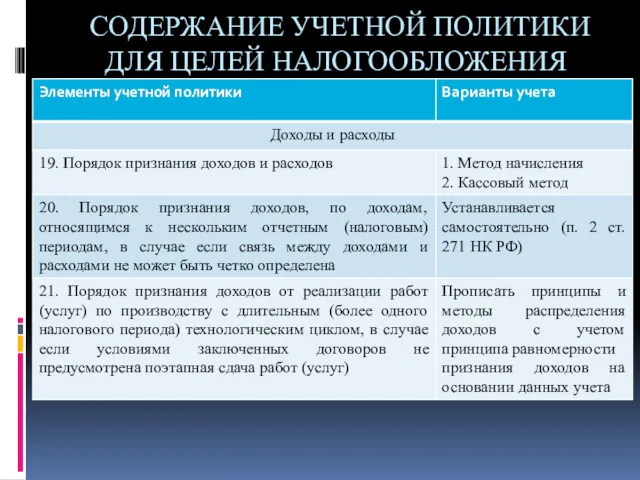

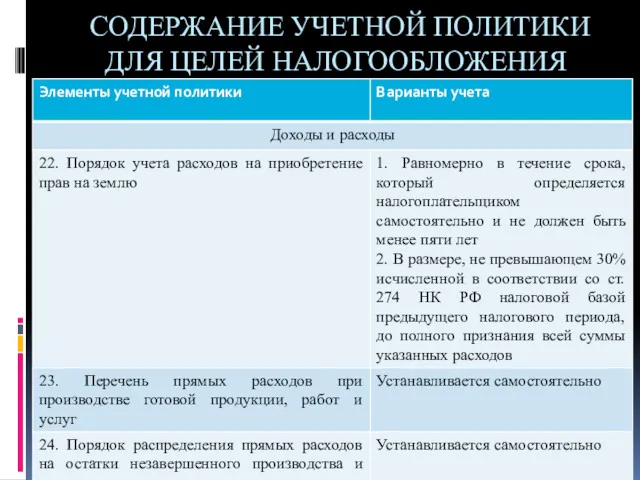

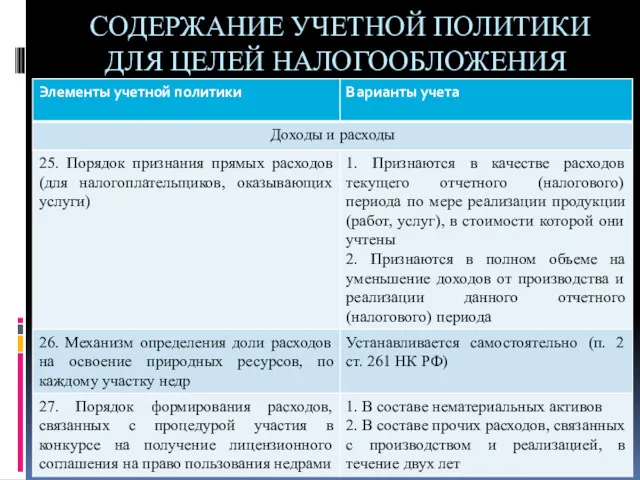

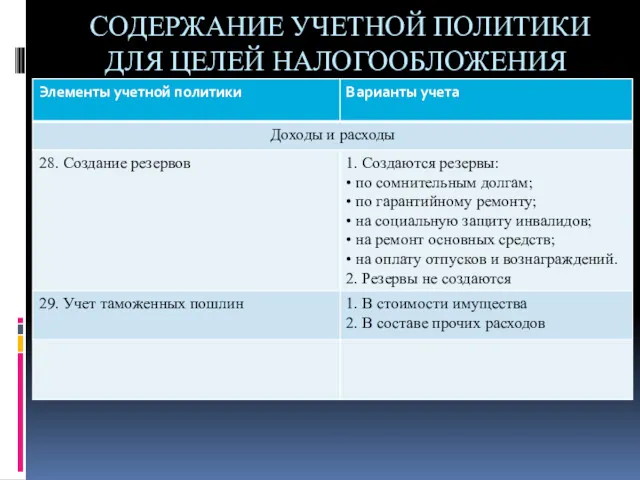

- 31. СОДЕРЖАНИЕ УЧЕТНОЙ ПОЛИТИКИ ДЛЯ ЦЕЛЕЙ НАЛОГООБЛОЖЕНИЯ

- 32. СОДЕРЖАНИЕ УЧЕТНОЙ ПОЛИТИКИ ДЛЯ ЦЕЛЕЙ НАЛОГООБЛОЖЕНИЯ

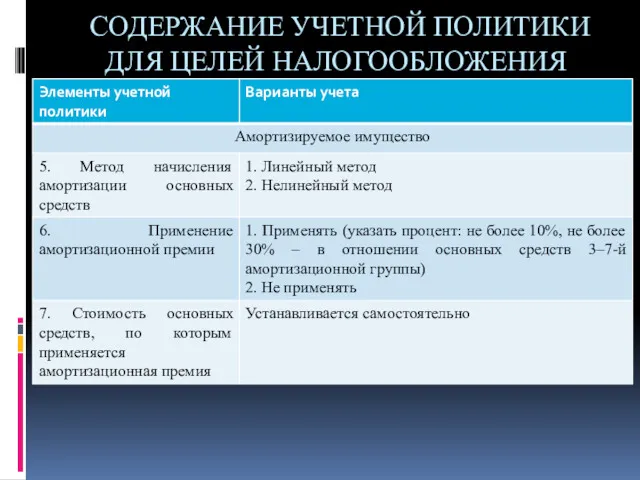

- 33. СОДЕРЖАНИЕ УЧЕТНОЙ ПОЛИТИКИ ДЛЯ ЦЕЛЕЙ НАЛОГООБЛОЖЕНИЯ

- 34. СОДЕРЖАНИЕ УЧЕТНОЙ ПОЛИТИКИ ДЛЯ ЦЕЛЕЙ НАЛОГООБЛОЖЕНИЯ

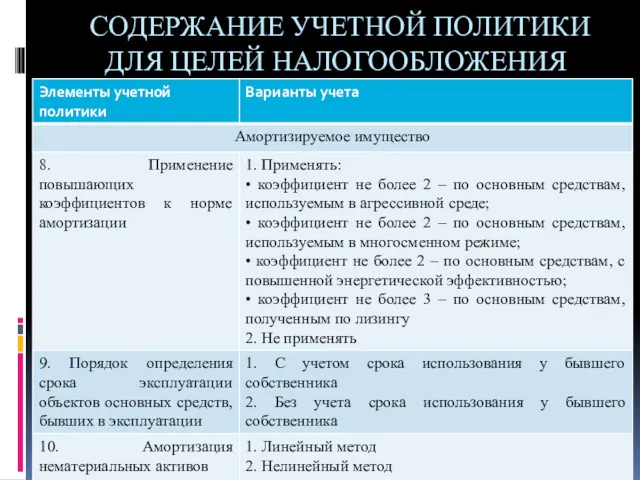

- 35. СОДЕРЖАНИЕ УЧЕТНОЙ ПОЛИТИКИ ДЛЯ ЦЕЛЕЙ НАЛОГООБЛОЖЕНИЯ

- 36. СОДЕРЖАНИЕ УЧЕТНОЙ ПОЛИТИКИ ДЛЯ ЦЕЛЕЙ НАЛОГООБЛОЖЕНИЯ

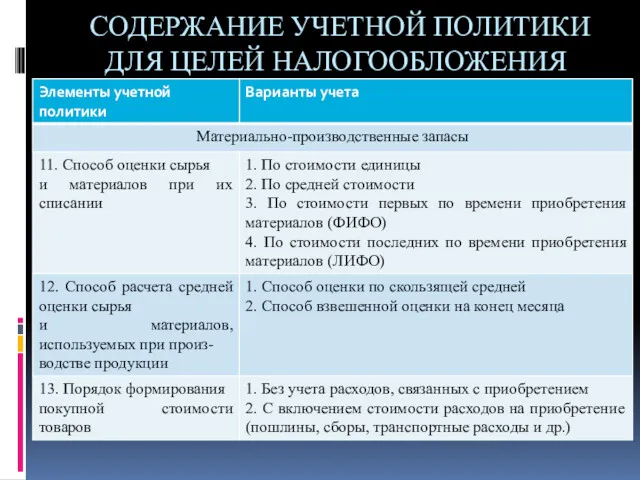

- 37. СОДЕРЖАНИЕ УЧЕТНОЙ ПОЛИТИКИ ДЛЯ ЦЕЛЕЙ НАЛОГООБЛОЖЕНИЯ

- 38. СОДЕРЖАНИЕ УЧЕТНОЙ ПОЛИТИКИ ДЛЯ ЦЕЛЕЙ НАЛОГООБЛОЖЕНИЯ

- 39. СОДЕРЖАНИЕ УЧЕТНОЙ ПОЛИТИКИ ДЛЯ ЦЕЛЕЙ НАЛОГООБЛОЖЕНИЯ

- 40. СОДЕРЖАНИЕ УЧЕТНОЙ ПОЛИТИКИ ДЛЯ ЦЕЛЕЙ НАЛОГООБЛОЖЕНИЯ

- 41. СОДЕРЖАНИЕ УЧЕТНОЙ ПОЛИТИКИ ДЛЯ ЦЕЛЕЙ НАЛОГООБЛОЖЕНИЯ

- 42. СОДЕРЖАНИЕ УЧЕТНОЙ ПОЛИТИКИ ДЛЯ ЦЕЛЕЙ НАЛОГООБЛОЖЕНИЯ

- 43. 2 ВОПРОС ЛЕКЦИИ ТРЕБОВАНИЯ НАЛОГОВОГО ЗАКОНОДАТЕЛЬСТВА ПО ОРГАНИЗАЦИИ НАЛОГОВОГО УЧЕТА

- 44. Систему налогового учета налогоплательщик организует самостоятельно. При этом система должна обеспечить возможность осуществления контроля за правильностью

- 45. Согласно статье 313 НК РФ подтверждением данных налогового учета являются: 1) первичные учетные документы (включая справку

- 46. Основные требования налогового законодательства определяют: — объекты учета; — правила группировки доходов и расходов; — порядок

- 47. Объектами налогового учета являются имущество и хозяйственные операции налогоплательщика.

- 48. Правила группировки доходов и расходов Определяют классификацию доходов и расходов на несколько групп в зависимости от

- 49. Порядок признания доходов и расходов Определяются методы признания доходов и расходов, закрепленные в учетной политике для

- 50. Методы налогового учета Совокупность приемов и способов расчета налоговой базы.

- 51. Составление регистров налогового учета Регистры налогового учета представляют собой формы систематизации данных налогового учета за отчетный

- 52. Составление регистров налогового учета Регистры налогового учета представляют собой формы систематизации данных налогового учета за отчетный

- 53. Составление регистров налогового учета Формы аналитических регистров налогового учета для определения налоговой базы должны содержать следующие

- 54. 3 ВОПРОС ЛЕКЦИИ Система налогового учета по налогу на прибыль, рекомендуемая ФНС РФ

- 55. В системе налогового учета, рекомендованной ФНС РФ утверждены следующие определения: Объекты налогового учета — имущество, обязательства

- 56. ФНС РФ также предложены основные регистры системы налогового учета, каждый из которых представляет собой перечень основных

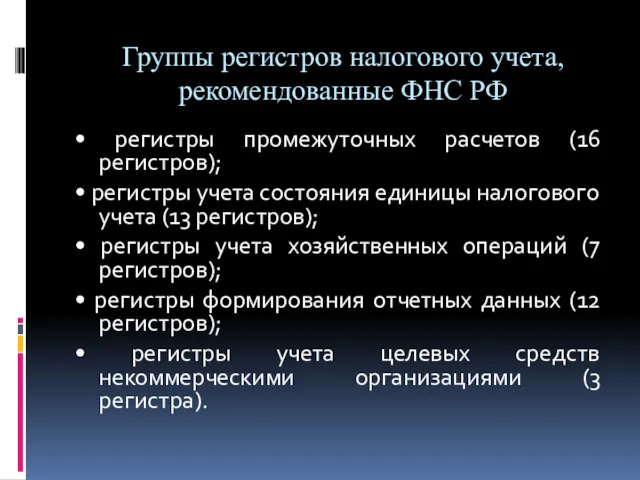

- 57. Группы регистров налогового учета, рекомендованные ФНС РФ • регистры промежуточных расчетов (16 регистров); • регистры учета

- 58. 4 ВОПРОС НАЛОГОВАЯ ОТЧЕТНОСТЬ ПО НАЛОГУ НА ПРИБЫЛЬ

- 59. Под налоговой отчетностью организации понимается комплекс сведений об ее имущественном положении, финансовом состоянии и о результатах

- 61. Скачать презентацию

Банковская система. Структура кредитной системы

Банковская система. Структура кредитной системы Оплата за коммунальную услугу по отоплению по нормативам потребления в Ростовской области

Оплата за коммунальную услугу по отоплению по нормативам потребления в Ростовской области Страховая система РФ

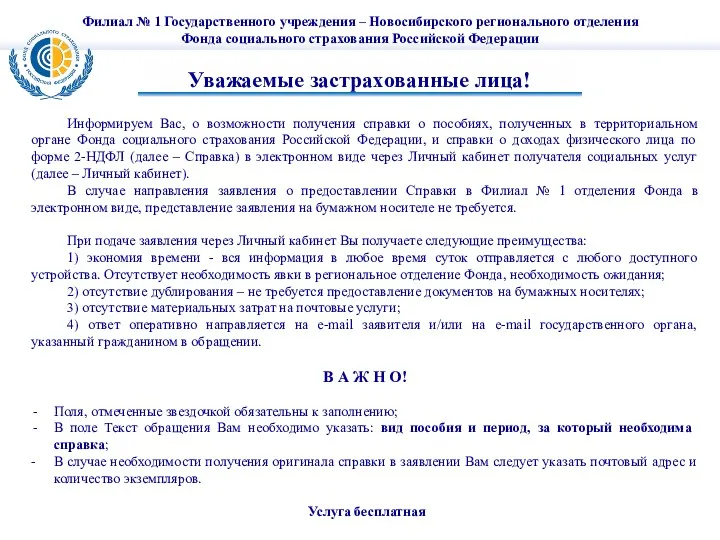

Страховая система РФ Пошаговая инструкция запроса справки через личный кабинет Фонда социального страхования РФ, г. Новосибирск

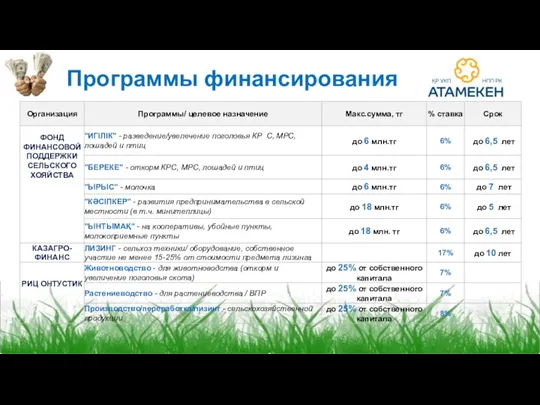

Пошаговая инструкция запроса справки через личный кабинет Фонда социального страхования РФ, г. Новосибирск Программы финансирования

Программы финансирования Развитие органов территориального общественного самоуправления на территории Горнозаводского городского округа

Развитие органов территориального общественного самоуправления на территории Горнозаводского городского округа Учет операций по договору комиссии

Учет операций по договору комиссии Налоги. Виды и функции налогов. Налоговая система в РФ

Налоги. Виды и функции налогов. Налоговая система в РФ Как настроить 1С под налоговые изменения 2023 года

Как настроить 1С под налоговые изменения 2023 года Учет прибыли и убытков предприятия. Оценка финансового состояния

Учет прибыли и убытков предприятия. Оценка финансового состояния Казначейское сопровождение средств в соответствии с распоряжением правительства Российской Федерации

Казначейское сопровождение средств в соответствии с распоряжением правительства Российской Федерации Глобальные платежные системы. США, Япония, Европейские страны

Глобальные платежные системы. США, Япония, Европейские страны Страховая пенсия

Страховая пенсия Учет финансовых результатов и распределения прибыли

Учет финансовых результатов и распределения прибыли Краудфандинг для фонда “Верность”

Краудфандинг для фонда “Верность” Қаржы-несие шешімдерін қабылдау кезіндегі қаржы-экономикалық есеп айырысулардың математикалық негіздері

Қаржы-несие шешімдерін қабылдау кезіндегі қаржы-экономикалық есеп айырысулардың математикалық негіздері ҚР ұлттық валютасы

ҚР ұлттық валютасы Менеджмент капитала банка

Менеджмент капитала банка Что такое деньги - 3 класс

Что такое деньги - 3 класс Правовые основы организации страхового дела в Российской Федерации

Правовые основы организации страхового дела в Российской Федерации Финансы и финансовая деятельность государства

Финансы и финансовая деятельность государства Функционально-структурный анализ федерального казначейства

Функционально-структурный анализ федерального казначейства Преимущества Совкомбанк_Юля

Преимущества Совкомбанк_Юля Права и обязанности налогоплательщика в РФ

Права и обязанности налогоплательщика в РФ Повышение денежного довольствия военнослужащих в 2019 году

Повышение денежного довольствия военнослужащих в 2019 году Правове регулювання грошового обігу в Україні

Правове регулювання грошового обігу в Україні Теория эффективной заработной платы

Теория эффективной заработной платы Предложение о продаже объекта недвижимости

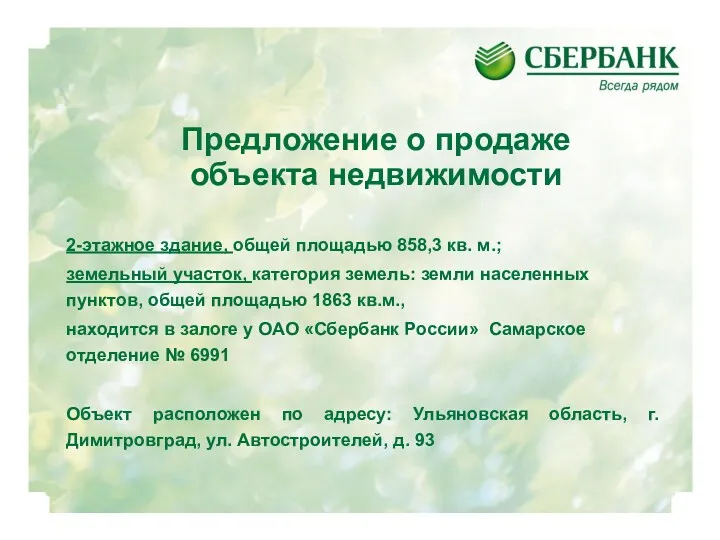

Предложение о продаже объекта недвижимости