Содержание

- 2. ПЛАН ЛЕКЦІЇ 1. Загальна характеристика акцизного податку як специфічного акцизу. 2. Платники, об’єкт та база оподаткування

- 3. Самостійно 1.Акцизні марки. 2.Акцизні склади. 3.Особливості оподаткування АП алкогольних напоїв та тютюнових виробів

- 4. Семінарське заняття 1. Загальна характеристика акцизного податку як специфічного акцизу. 2. Платники, об’єкт та база оподаткування

- 5. 1. Загальна характеристика акцизного податку як специфічного акцизу.

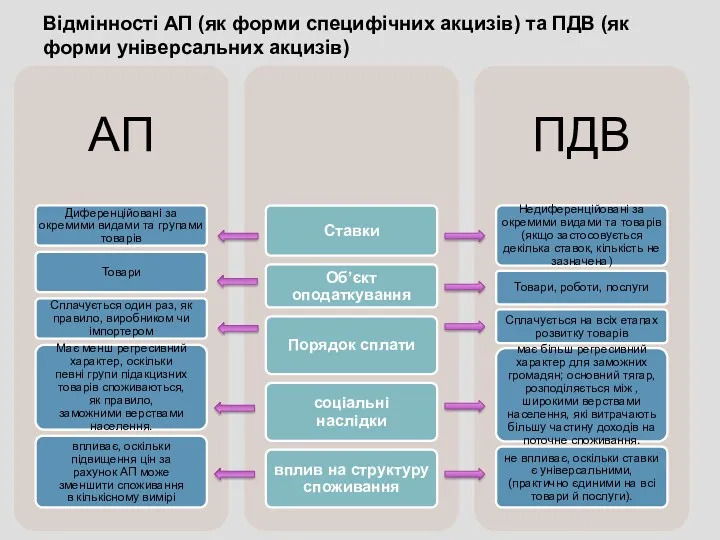

- 6. Відмінності АП (як форми специфічних акцизів) та ПДВ (як форми універсальних акцизів)

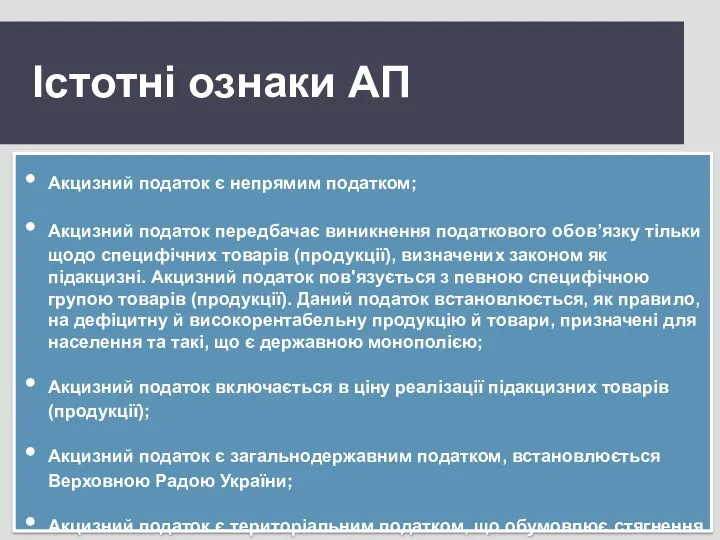

- 7. Істотні ознаки АП Акцизний податок є непрямим податком; Акцизний податок передбачає виникнення податкового обов’язку тільки щодо

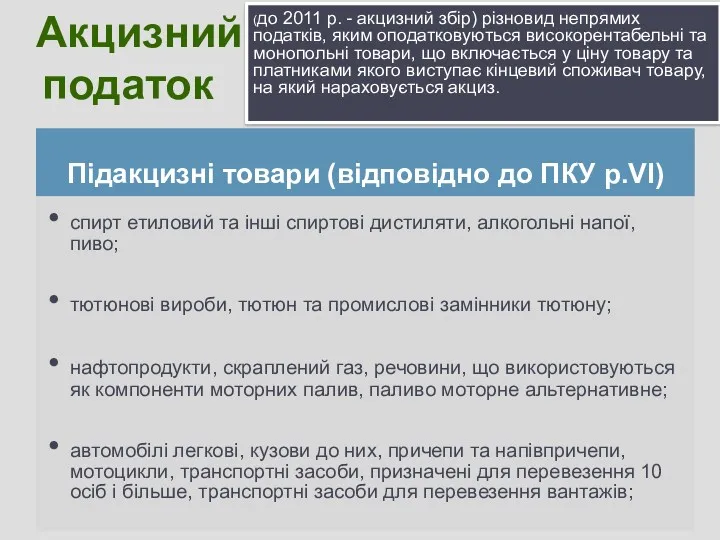

- 8. Акцизний податок (до 2011 р. - акцизний збір) різновид непрямих податків, яким оподатковуються високорентабельні та монопольні

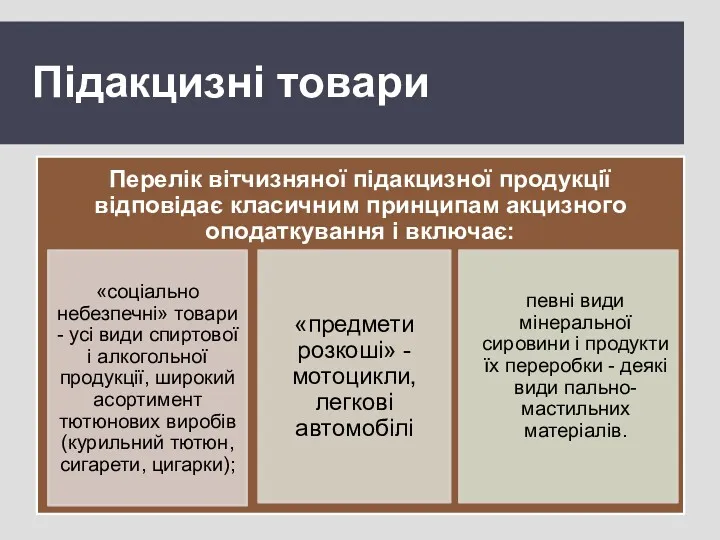

- 9. Підакцизні товари

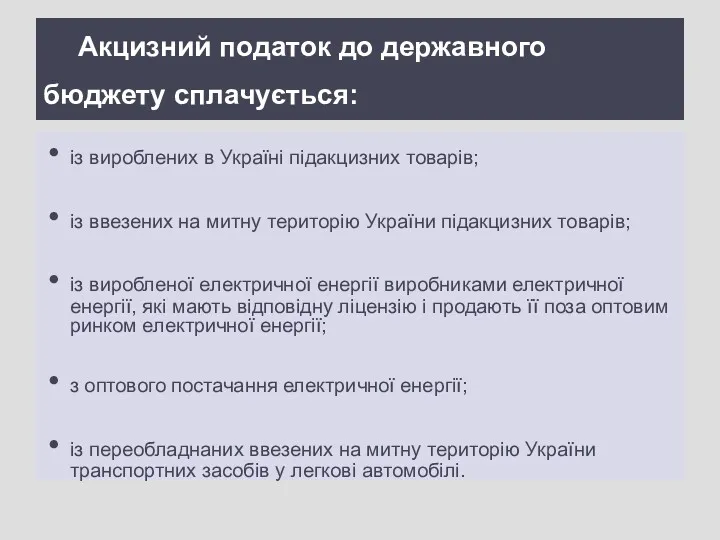

- 10. Акцизний податок до державного бюджету сплачується: із вироблених в Україні підакцизних товарів; із ввезених на митну

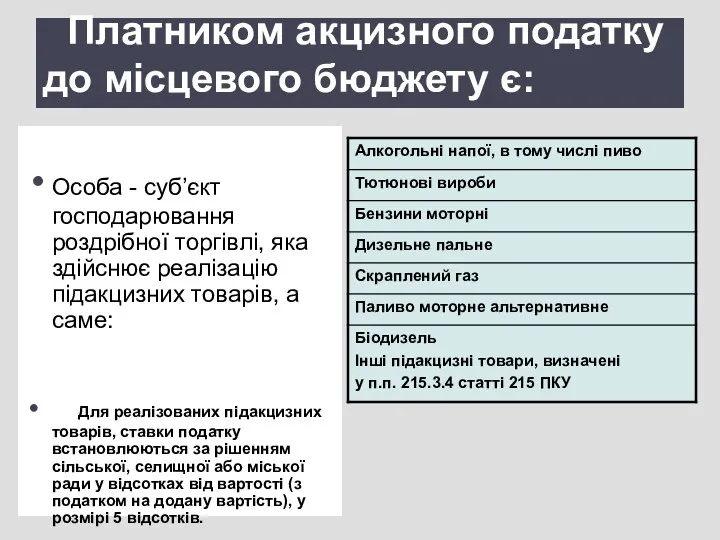

- 11. Платником акцизного податку до місцевого бюджету є: Особа - суб’єкт господарювання роздрібної торгівлі, яка здійснює реалізацію

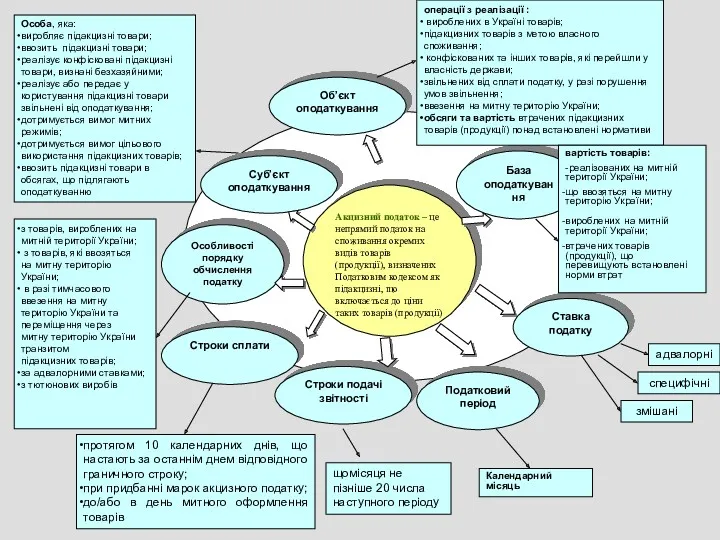

- 12. 2. Платники, об’єкт та база оподаткування акцизним податком.

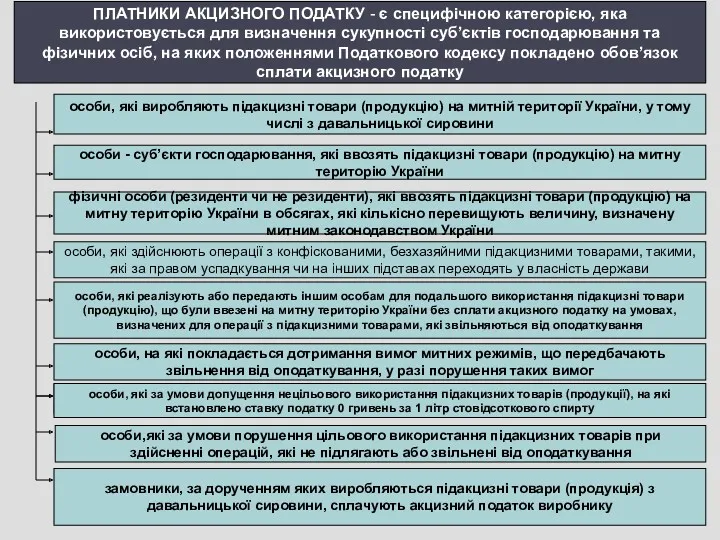

- 13. ПЛАТНИКИ АКЦИЗНОГО ПОДАТКУ - є специфічною категорією, яка використовується для визначення сукупності суб’єктів господарювання та фізичних

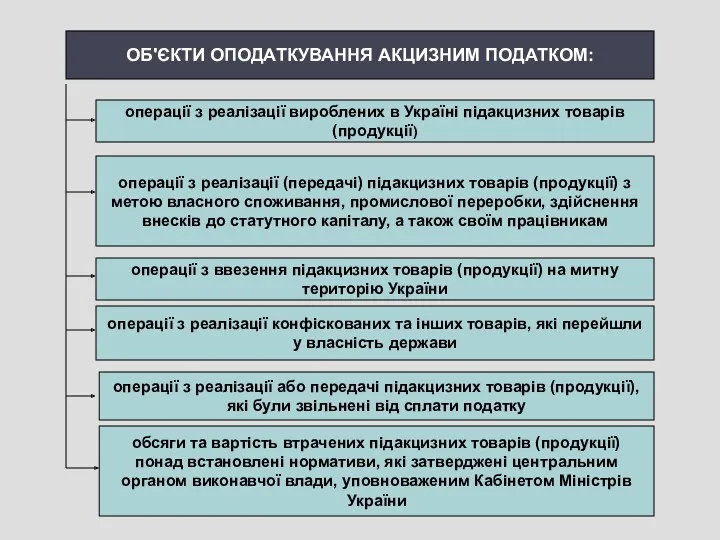

- 14. ОБ'ЄКТИ ОПОДАТКУВАННЯ АКЦИЗНИМ ПОДАТКОМ: операції з реалізації вироблених в Україні підакцизних товарів (продукції) операції з реалізації

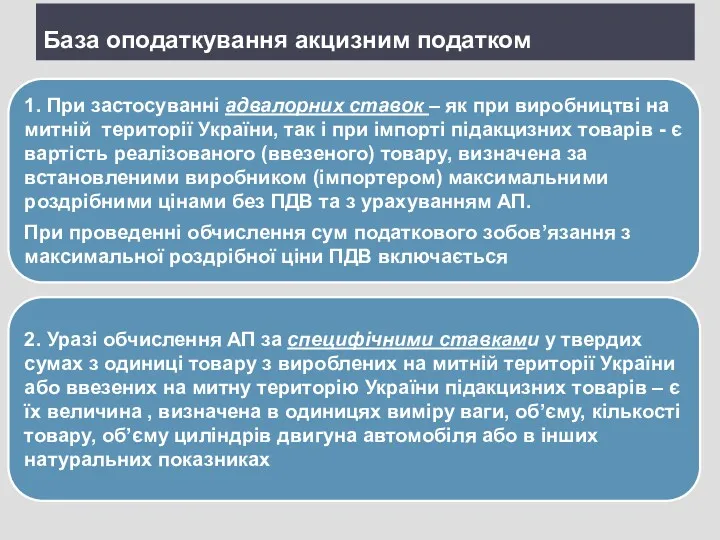

- 15. База оподаткування акцизним податком

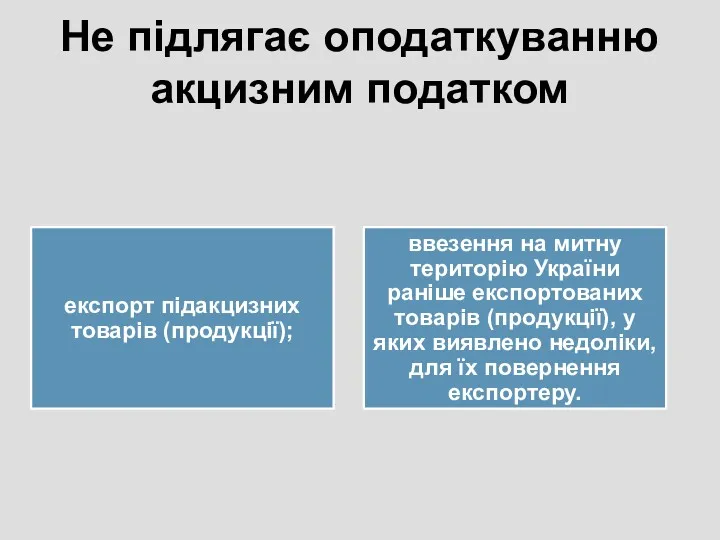

- 16. Не підлягає оподаткуванню акцизним податком

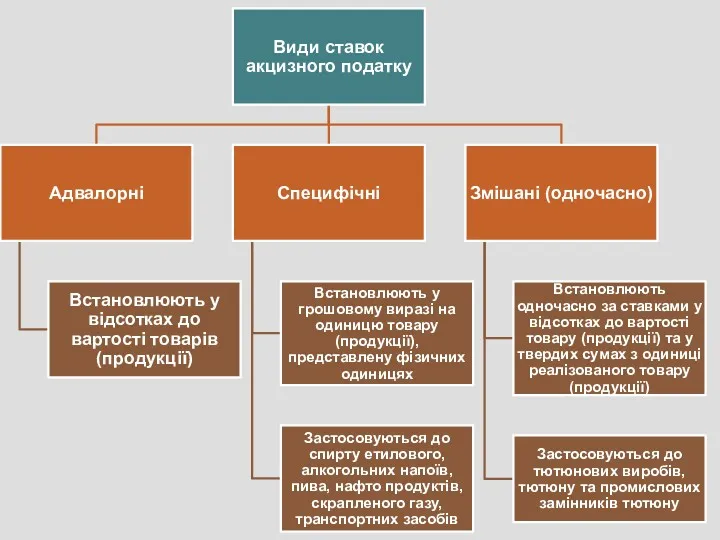

- 17. 3. Ставки податку та особливості їх застосування до окремих груп підакцизних товарів.

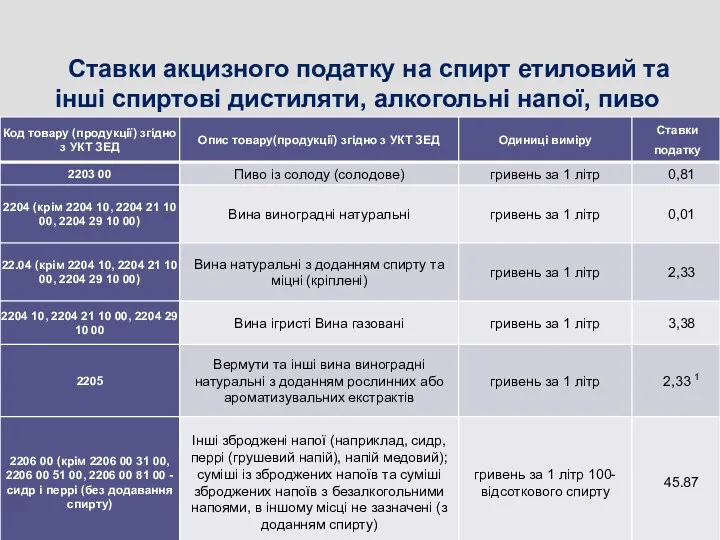

- 19. Ставки акцизного податку на спирт етиловий та інші спиртові дистиляти, алкогольні напої, пиво

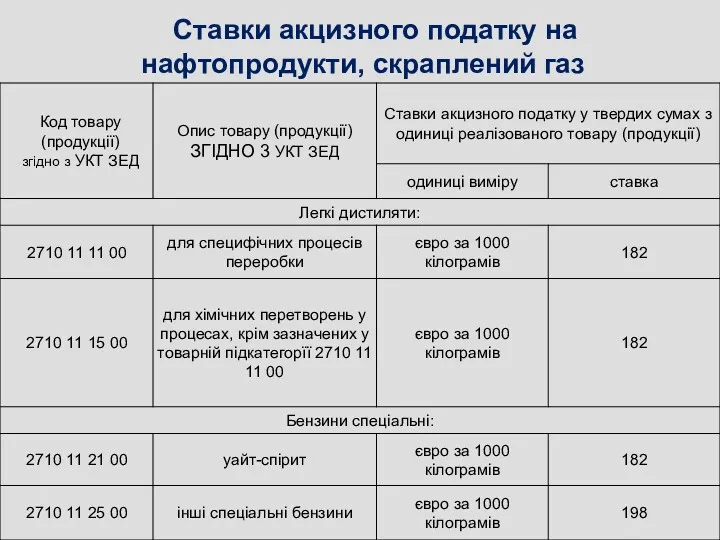

- 20. Ставки акцизного податку на нафтопродукти, скраплений газ

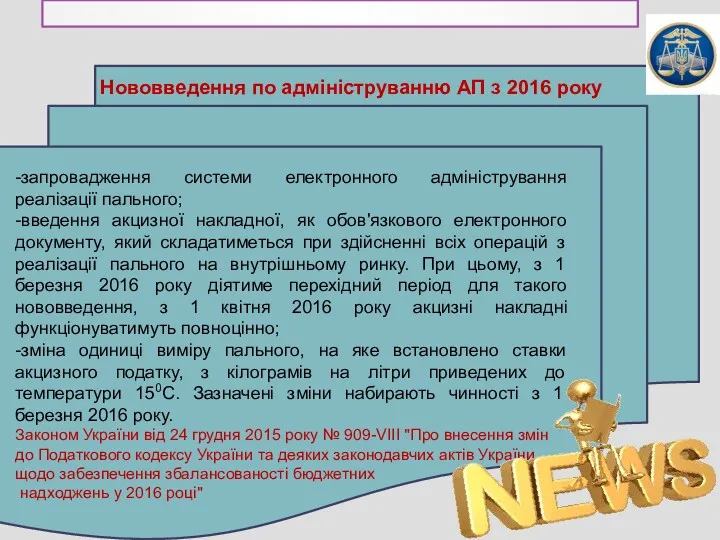

- 21. -запровадження системи електронного адміністрування реалізації пального; -введення акцизної накладної, як обов'язкового електронного документу, який складатиметься при

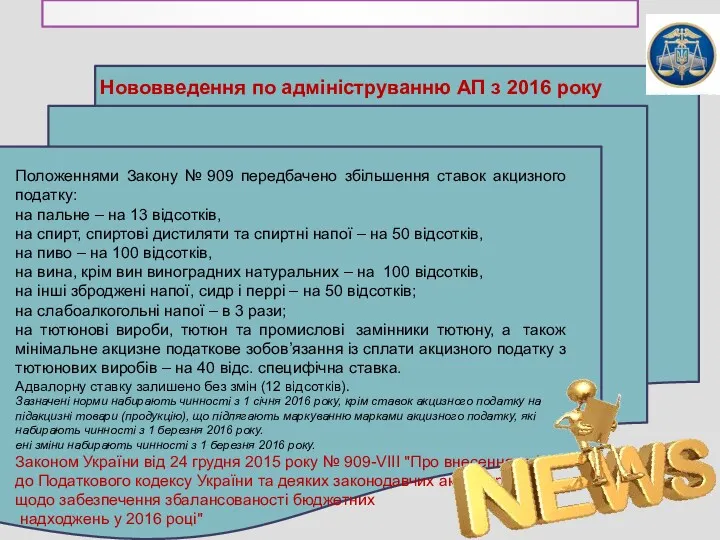

- 22. Положеннями Закону № 909 передбачено збільшення ставок акцизного податку: на пальне – на 13 відсотків, на

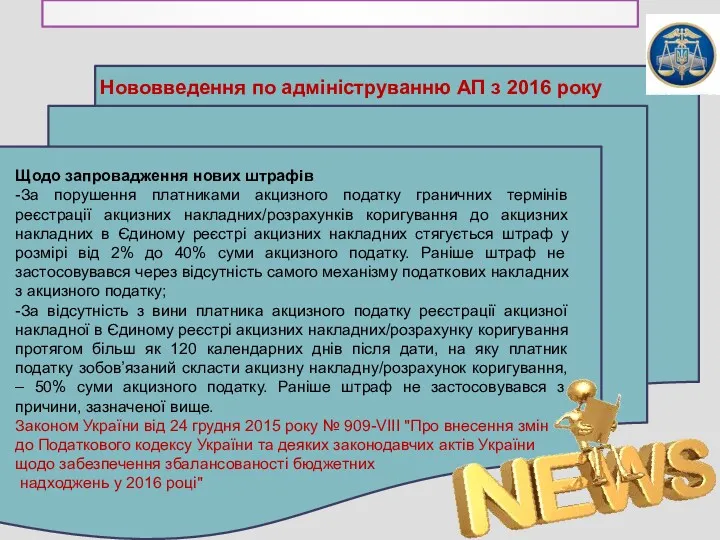

- 23. Щодо запровадження нових штрафів -За порушення платниками акцизного податку граничних термінів реєстрації акцизних накладних/розрахунків коригування до

- 24. 4. Порядок обчислення та сплата податку.

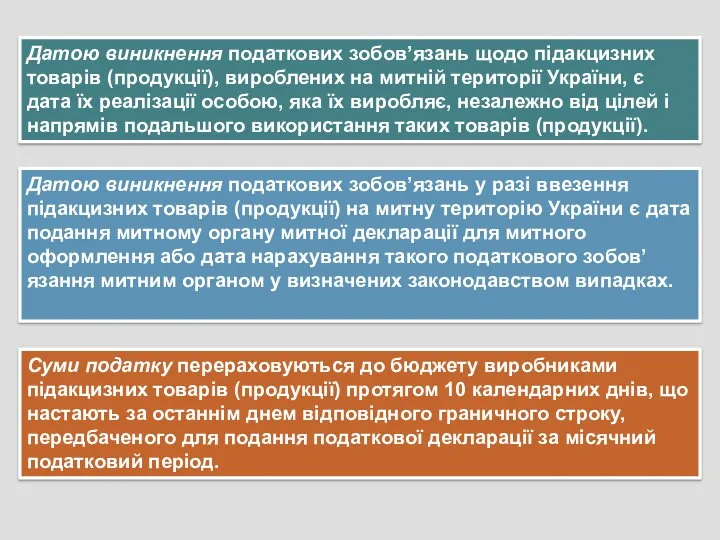

- 25. Датою виникнення податкових зобов’язань щодо підакцизних товарів (продукції), вироблених на митній території України, є дата їх

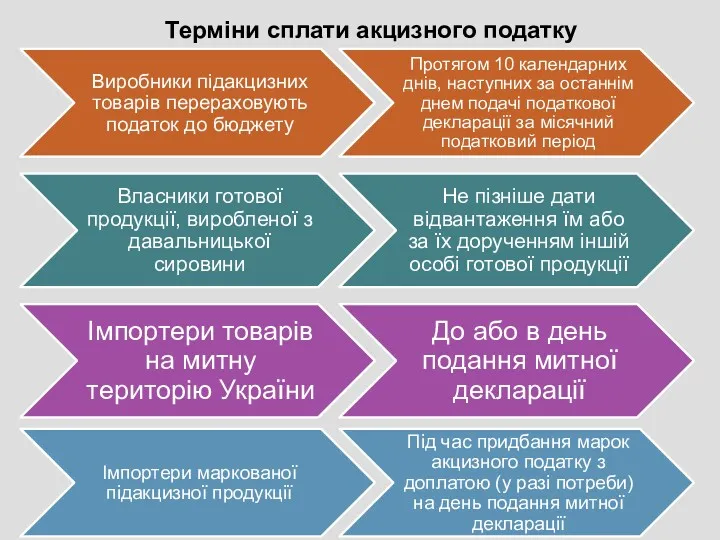

- 26. Терміни сплати акцизного податку

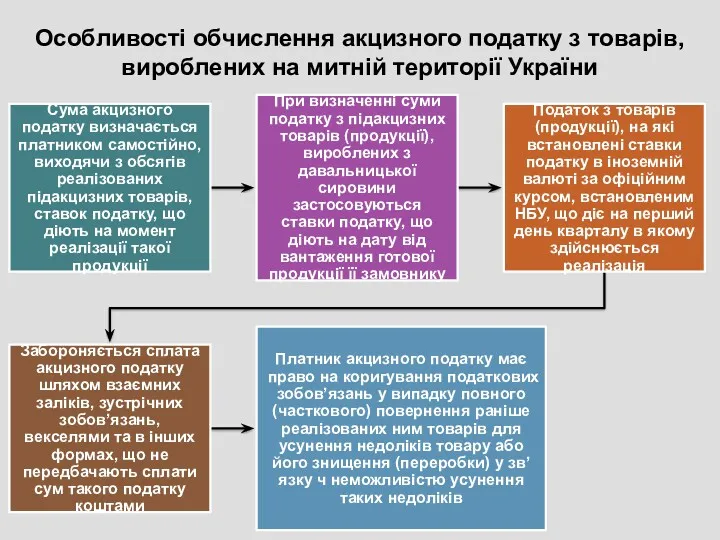

- 27. Особливості обчислення акцизного податку з товарів, вироблених на митній території України

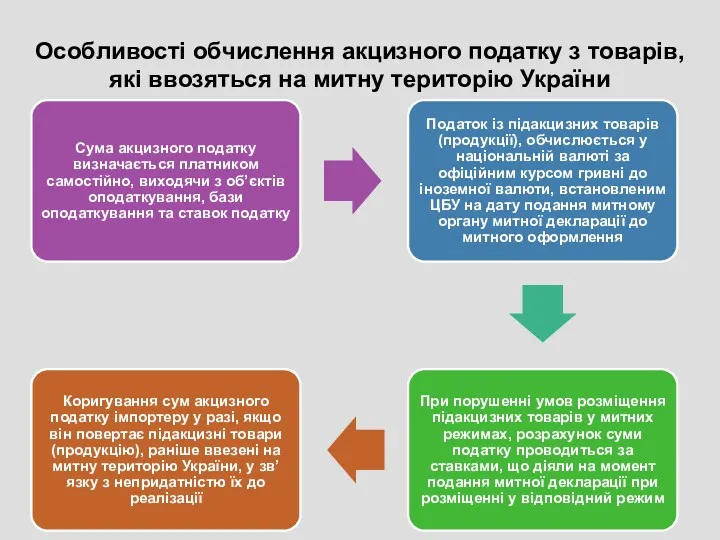

- 28. Особливості обчислення акцизного податку з товарів, які ввозяться на митну територію України

- 29. Особливості обчислення акцизного податку в разі тимчасового ввезення па митну територію України та переміщення через митну

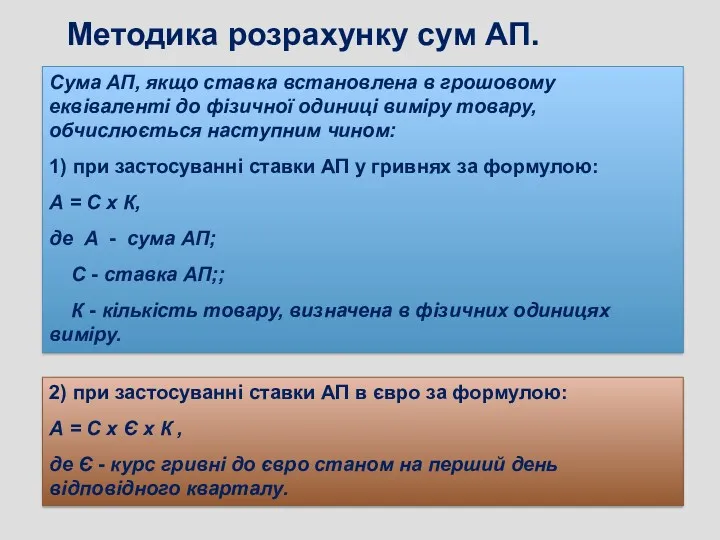

- 30. Методика розрахунку сум АП. Сума АП, якщо ставка встановлена в грошовому еквіваленті до фізичної одиниці виміру

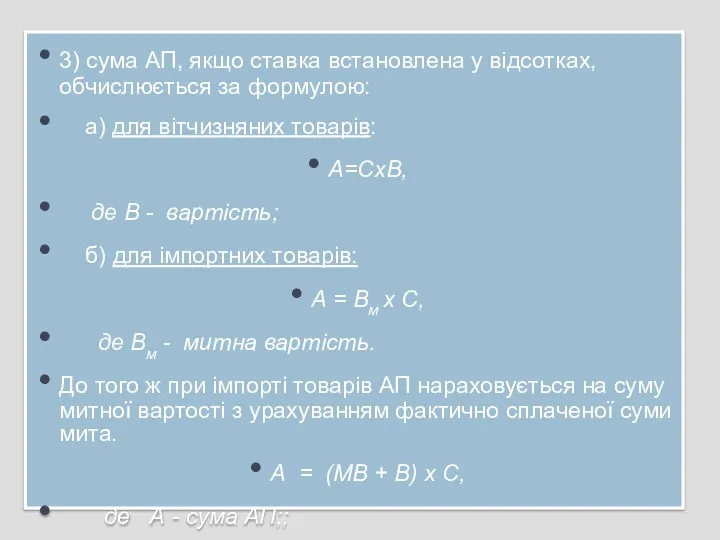

- 31. 3) сума АП, якщо ставка встановлена у відсотках, обчислюється за формулою: а) для вітчизняних товарів: А=СхВ,

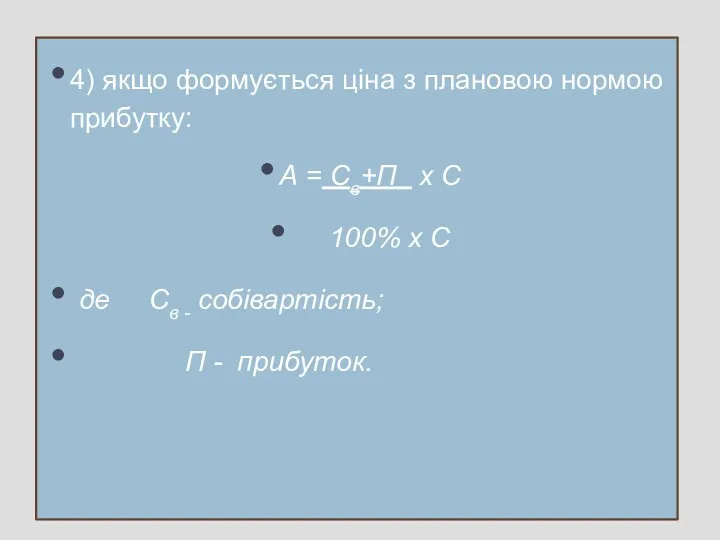

- 32. 4) якщо формується ціна з плановою нормою прибутку: А = Cв+П х С 100% х С

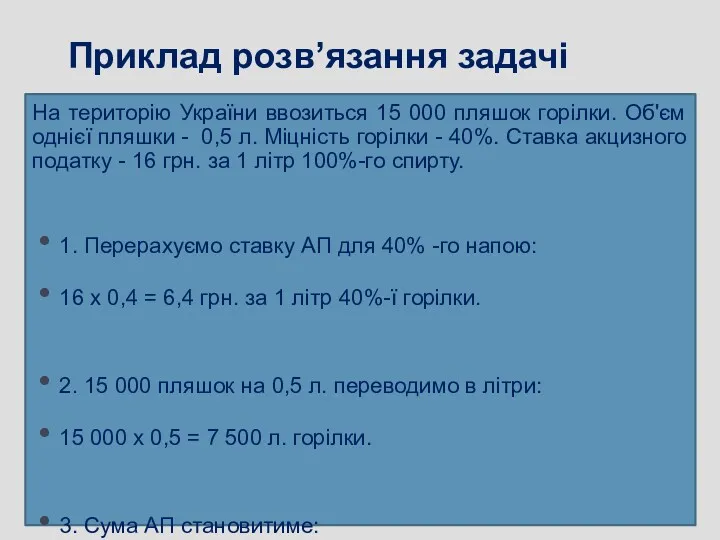

- 33. Приклад розв’язання задачі На територію України ввозиться 15 000 пляшок горілки. Об'єм однієї пляшки - 0,5

- 34. ВИСНОВОК

- 35. Акцизний податок – це непрямий податок на споживання окремих видів товарів (продукції), визначених Податковим кодексом як

- 36. САМОСТІЙНО

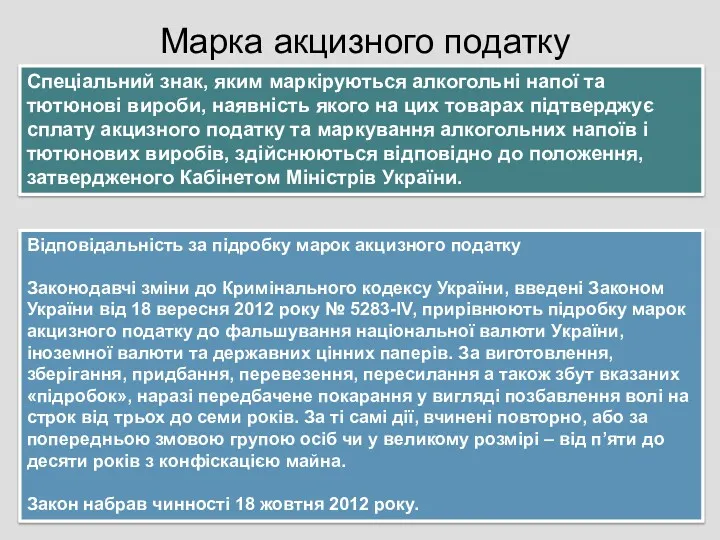

- 37. Спеціальний знак, яким маркіруються алкогольні напої та тютюнові вироби, наявність якого на цих товарах підтверджує сплату

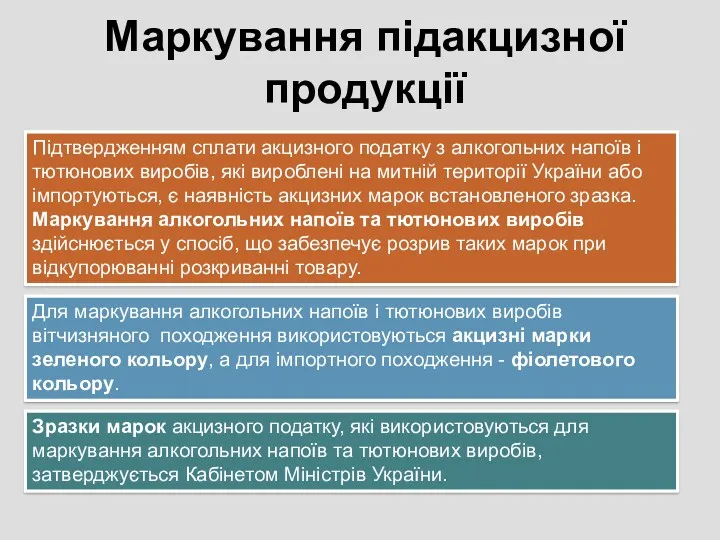

- 38. Маркування підакцизної продукції Підтвердженням сплати акцизного податку з алкогольних напоїв і тютюнових виробів, які вироблені на

- 39. Акцизні склади Акцизні склади утворюються з метою підвищення ефективності роботи із запобігання та боротьби з незаконним

- 41. Скачать презентацию

Проект ДМС макрорегион Москва. Виды страховых программ

Проект ДМС макрорегион Москва. Виды страховых программ МДК 01.01 Посреднические продажи страховых продуктов. МДК 01.02 Прямые продажи страховых продуктов

МДК 01.01 Посреднические продажи страховых продуктов. МДК 01.02 Прямые продажи страховых продуктов Страхование путешествующих по России

Страхование путешествующих по России Валюталық курс – валюталық жүйенің негізгі элементі

Валюталық курс – валюталық жүйенің негізгі элементі Финансовое право. Понятие, предмет и метод

Финансовое право. Понятие, предмет и метод Организация бухгалтерского учета на предприятии

Организация бухгалтерского учета на предприятии Увеличение цен. Основания к увеличению цен

Увеличение цен. Основания к увеличению цен Инвентаризация: назначение и порядок её проведения, учета и оформления результатов

Инвентаризация: назначение и порядок её проведения, учета и оформления результатов Единая форма отчетности для работодателей ЕФС-1

Единая форма отчетности для работодателей ЕФС-1 Страховое публичное акционерное общество Ингосстрах

Страховое публичное акционерное общество Ингосстрах Перестрахование: история, основные понятия и категории

Перестрахование: история, основные понятия и категории Правовые и экономические основы деятельности Банка России

Правовые и экономические основы деятельности Банка России Бюджет семьи. Доходная и расходная части бюджета

Бюджет семьи. Доходная и расходная части бюджета Методы внутреннего аудита. Аудиторская выборка

Методы внутреннего аудита. Аудиторская выборка Финансы и финансовая система, сущность и функции

Финансы и финансовая система, сущность и функции Налог на доходы физических лиц: оптимизация, применение налоговых вычетов

Налог на доходы физических лиц: оптимизация, применение налоговых вычетов Итоги работы управления Федерального казначейства по Курской области

Итоги работы управления Федерального казначейства по Курской области Потоки платежей. Ренты

Потоки платежей. Ренты Лізинг. Форми лізингу

Лізинг. Форми лізингу Аналіз інших доходів і витрат підприємства

Аналіз інших доходів і витрат підприємства Бухгалтерский баланс и его значение для анализа финансового состояния хозяйствующего субъекта (на примере ООО ВТГ-РУС

Бухгалтерский баланс и его значение для анализа финансового состояния хозяйствующего субъекта (на примере ООО ВТГ-РУС Бухгалтерский учет и финансовый анализ деятельности предприятия ООО Миром

Бухгалтерский учет и финансовый анализ деятельности предприятия ООО Миром Отчет об исполнении бюджета муниципального образования город Горячий Ключ за 2018 год

Отчет об исполнении бюджета муниципального образования город Горячий Ключ за 2018 год Виды ценных бумаг. Другие основные ценные бумаги

Виды ценных бумаг. Другие основные ценные бумаги Анализ портфеля акций

Анализ портфеля акций Фундаментальный подход к оценке бизнеса. Предприятие (бизнес) как объект оценки

Фундаментальный подход к оценке бизнеса. Предприятие (бизнес) как объект оценки МодульКасса. Торговый эквайринг

МодульКасса. Торговый эквайринг Ұзақ мерзімді міндеттемелер есебін және оны талдаудың жетілдіру жолдары және

Ұзақ мерзімді міндеттемелер есебін және оны талдаудың жетілдіру жолдары және