Содержание

- 2. Исследование является аналогом специализированных обследований потребительских финансов (Survey of Consumer Finance), проводимых в мире с 1960-х

- 3. Специфика обследований потребительских финансов: международный опыт (США)

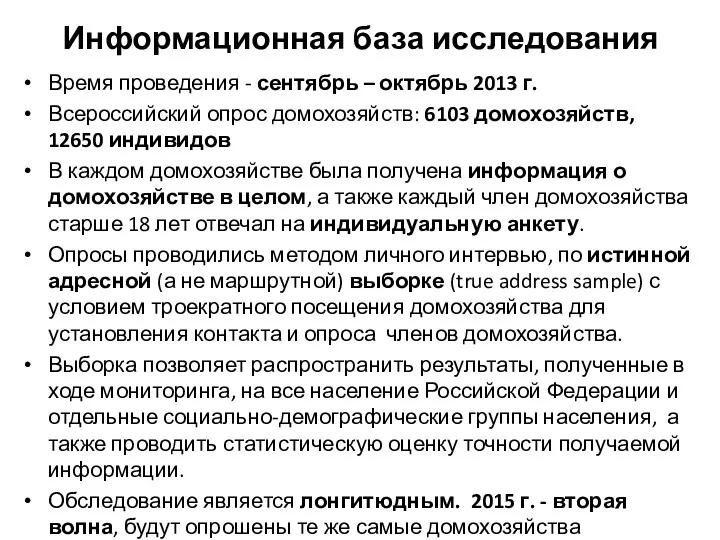

- 4. Информационная база исследования Время проведения - сентябрь – октябрь 2013 г. Всероссийский опрос домохозяйств: 6103 домохозяйств,

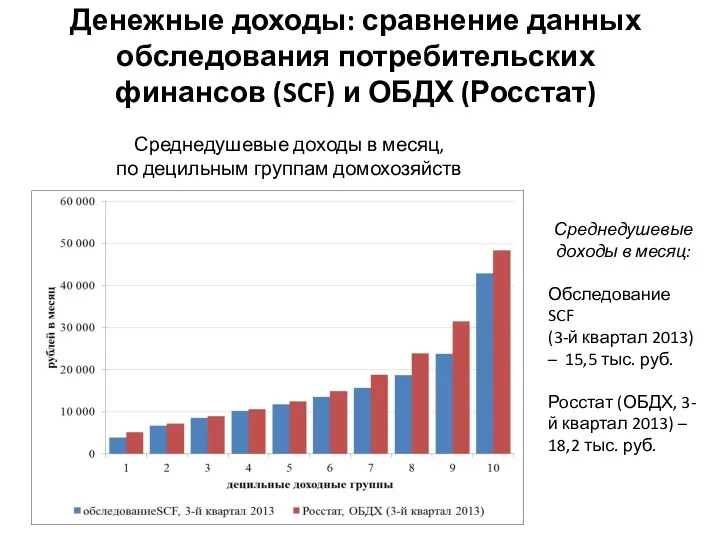

- 5. Денежные доходы: сравнение данных обследования потребительских финансов (SCF) и ОБДХ (Росстат) Среднедушевые доходы в месяц, по

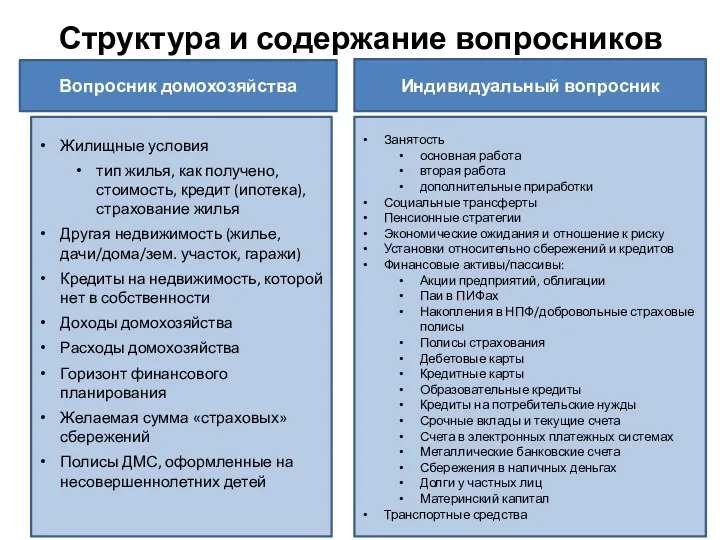

- 6. Структура и содержание вопросников Вопросник домохозяйства Жилищные условия тип жилья, как получено, стоимость, кредит (ипотека), страхование

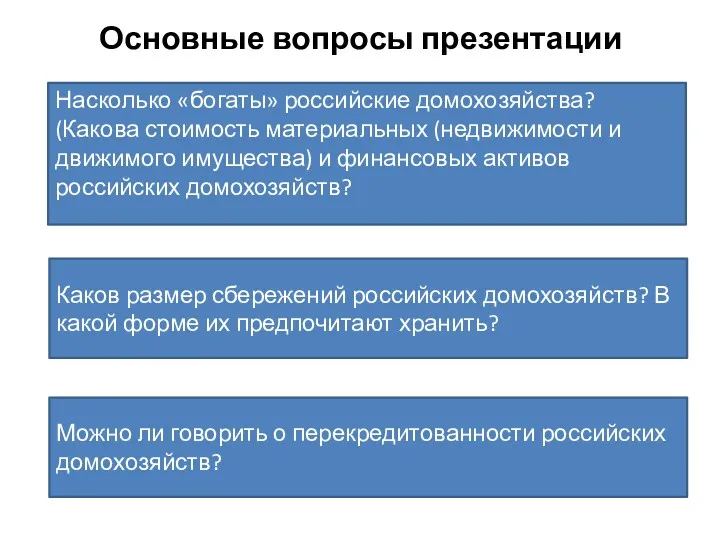

- 7. Основные вопросы презентации Насколько «богаты» российские домохозяйства? (Какова стоимость материальных (недвижимости и движимого имущества) и финансовых

- 8. Наличие активов, % от всех домохозяйств Доля домохозяйств, имеющих в собственности жилье, в котором они проживают,

- 9. Медианная стоимость активов домохозяйств (в скобках для РФ приведено среднее арифм. значение)

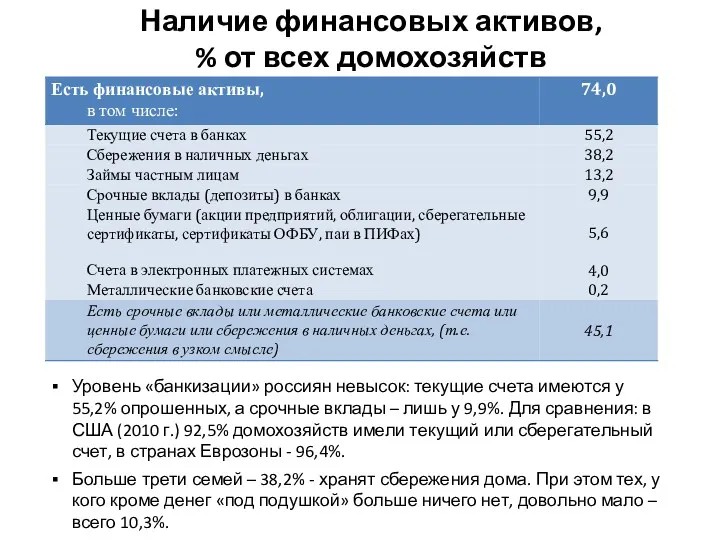

- 10. Наличие финансовых активов, % от всех домохозяйств Уровень «банкизации» россиян невысок: текущие счета имеются у 55,2%

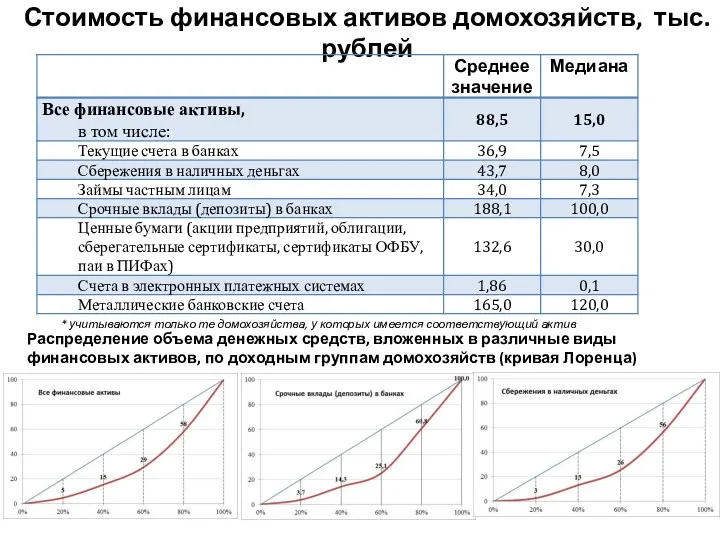

- 11. Стоимость финансовых активов домохозяйств, тыс. рублей * учитываются только те домохозяйства, у которых имеется соответствующий актив

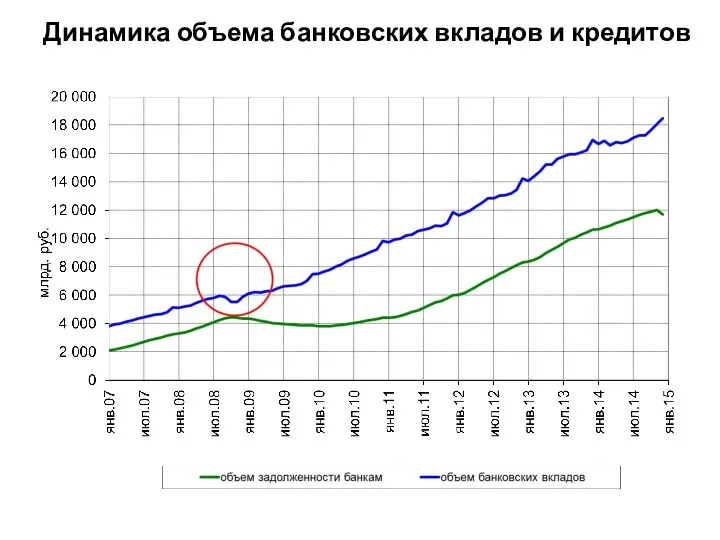

- 12. Динамика объема банковских вкладов и кредитов

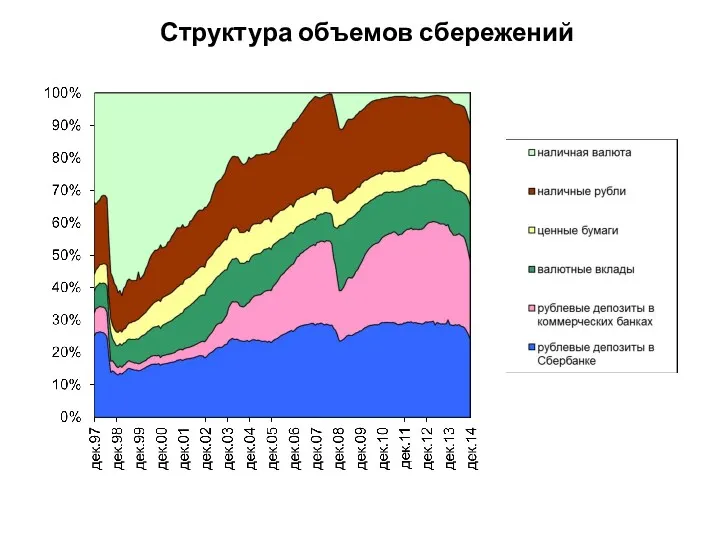

- 13. Структура объемов сбережений

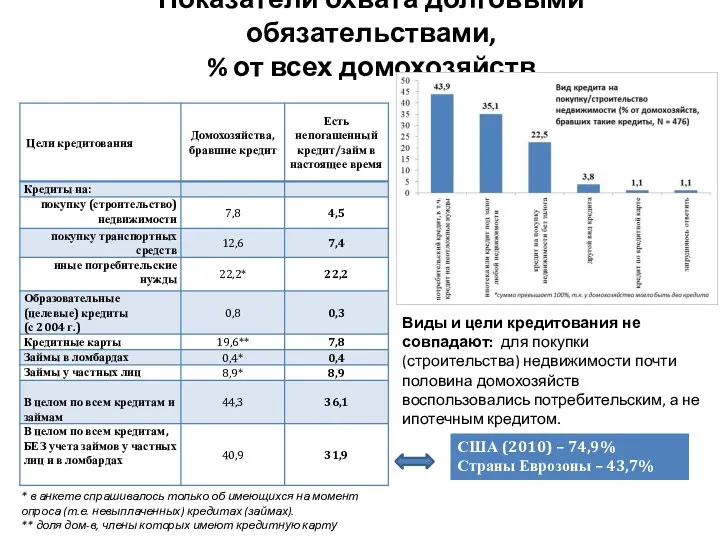

- 14. Показатели охвата долговыми обязательствами, % от всех домохозяйств США (2010) – 74,9% Страны Еврозоны – 43,7%

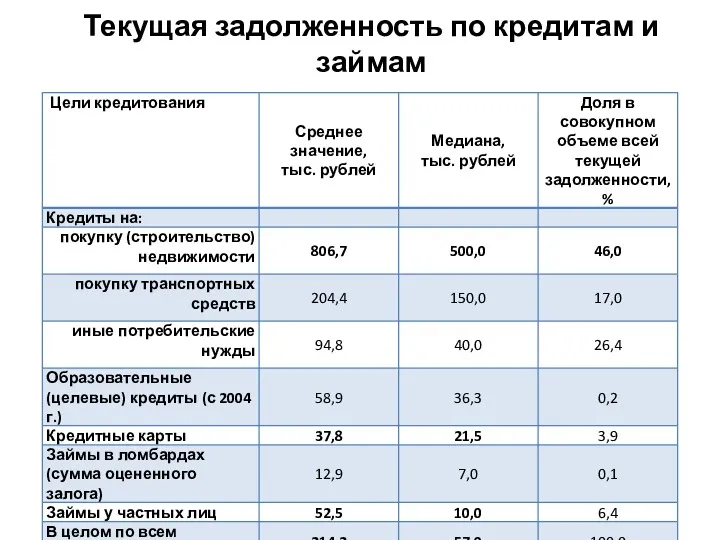

- 15. Текущая задолженность по кредитам и займам

- 16. Что понимать под перекредитованностью? Учитывать только долги банкам и микрофинансовым организациям или еще и долги за

- 17. Перекредитованность – это… Высокий риск дефолта по кредитам => Индикаторы? Сложность в определении пороговых значений (например,

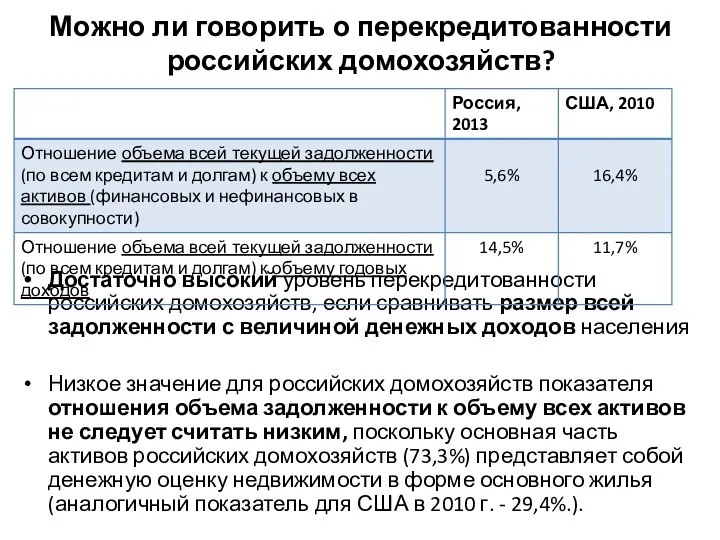

- 18. Можно ли говорить о перекредитованности российских домохозяйств? Достаточно высокий уровень перекредитованности российских домохозяйств, если сравнивать размер

- 19. Рекомендации относительно перекредитованности (на основе исследований по заказу ЕС) Объект измерения - домохозяйство, а не индивид,

- 20. Операционализация в систему измеряемых индикаторов перекредитованности тратится более 30% (или как более жесткий критерий - 50%)

- 21. Индикаторы оценки перекредитованности домохозяйств (на микроуровне) тратится более 30% (или как более жесткий критерий – 50%)

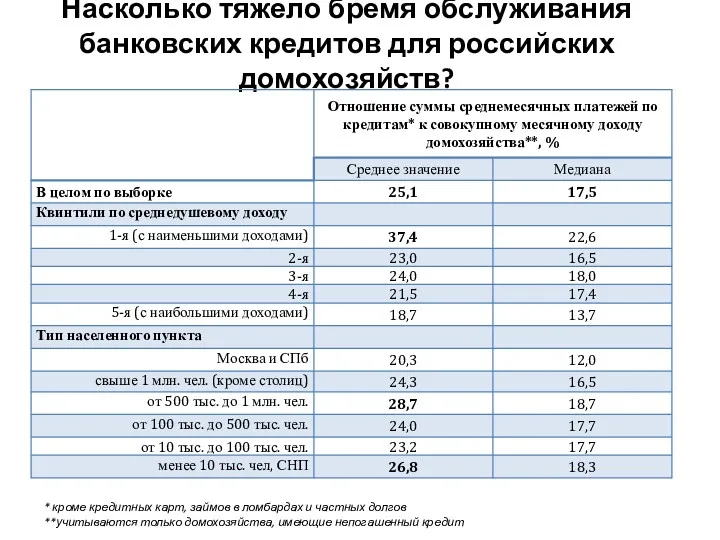

- 22. Насколько тяжело бремя обслуживания банковских кредитов для российских домохозяйств? * кроме кредитных карт, займов в ломбардах

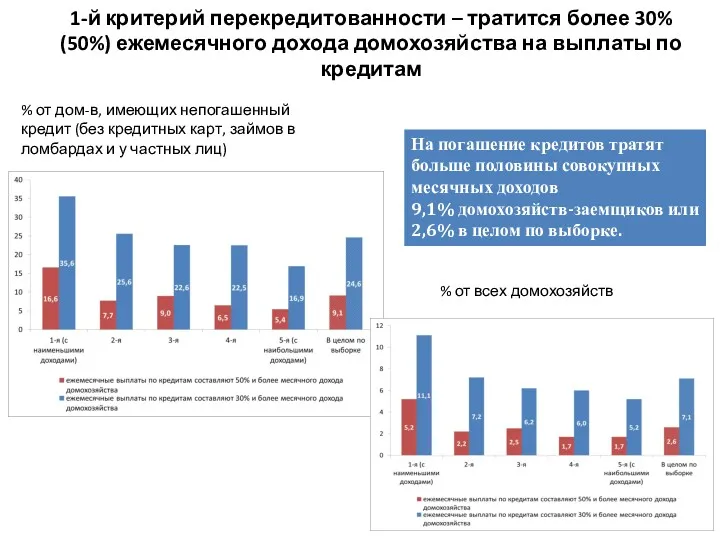

- 23. 1-й критерий перекредитованности – тратится более 30% (50%) ежемесячного дохода домохозяйства на выплаты по кредитам %

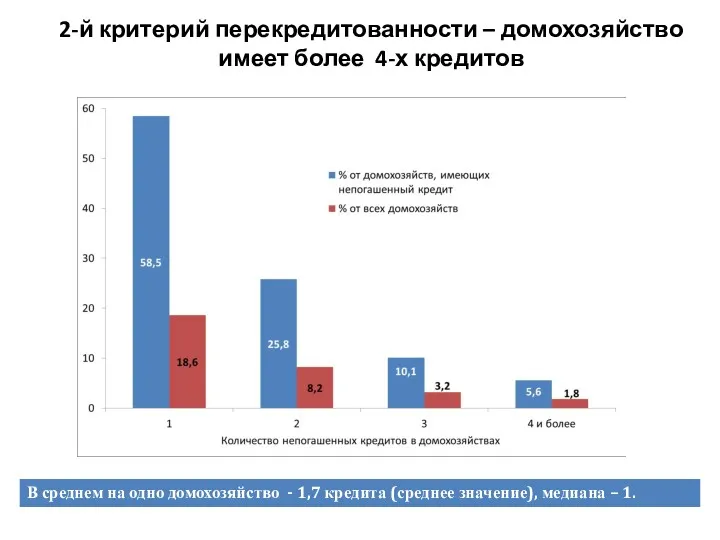

- 24. 2-й критерий перекредитованности – домохозяйство имеет более 4-х кредитов В среднем на одно домохозяйство - 1,7

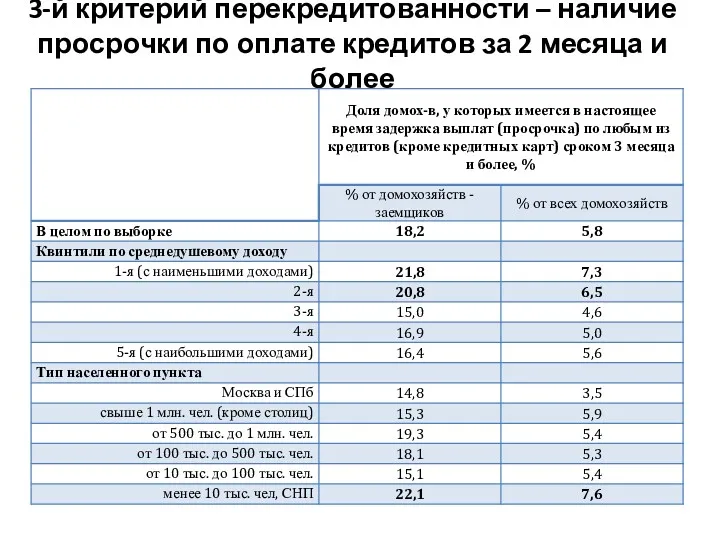

- 25. 3-й критерий перекредитованности – наличие просрочки по оплате кредитов за 2 месяца и более

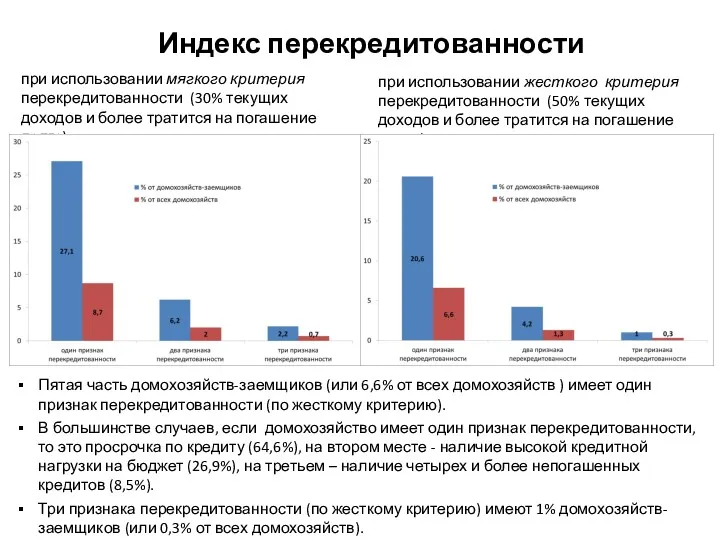

- 26. Индекс перекредитованности при использовании мягкого критерия перекредитованности (30% текущих доходов и более тратится на погашение долга)

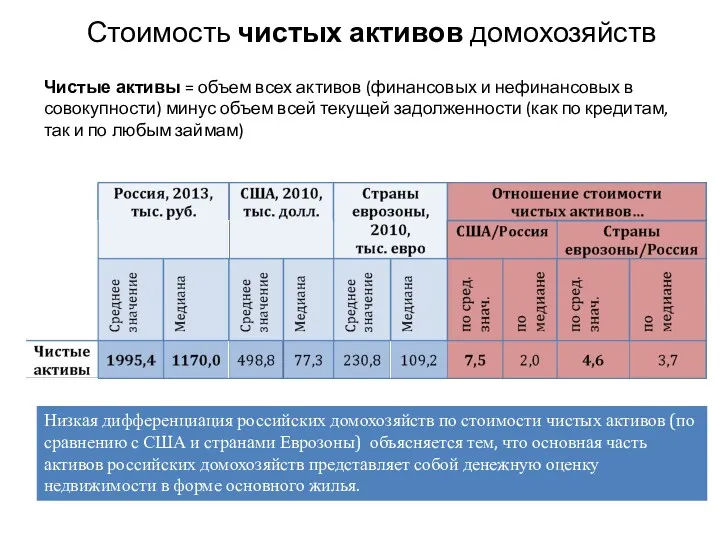

- 27. Стоимость чистых активов домохозяйств Чистые активы = объем всех активов (финансовых и нефинансовых в совокупности) минус

- 28. Данные обследования финансовых активов потребителей могут быть использованы… для разработки национальной стратегии повышения финансовой грамотности для

- 30. Скачать презентацию

Макроэкономическое равновесие на денежном рынке. Спрос на деньги

Макроэкономическое равновесие на денежном рынке. Спрос на деньги Лизинг, как форма инвестиций

Лизинг, как форма инвестиций Анализ финансового состояния экономического субъекта

Анализ финансового состояния экономического субъекта Приложение к аудиторскому заключению

Приложение к аудиторскому заключению Фундаментальный анализ финансовых рынков

Фундаментальный анализ финансовых рынков Банковские услуги

Банковские услуги Социальная защита и социальное страхование

Социальная защита и социальное страхование Фундаментальный анализ

Фундаментальный анализ Денежные реформы

Денежные реформы Денежно-кредитная политика

Денежно-кредитная политика Актуальные вопросы учета поступлений в бюджетную систему Российской Федерации в 2021 г. и администрирование

Актуальные вопросы учета поступлений в бюджетную систему Российской Федерации в 2021 г. и администрирование Організація обліку за центрами відповідальності та трансферне ціноутворення (Тема 11)

Організація обліку за центрами відповідальності та трансферне ціноутворення (Тема 11) Бюджетна система та бюджетний устрій

Бюджетна система та бюджетний устрій Дивидендная политика

Дивидендная политика Классификация налогов

Классификация налогов Ислам даму банкі

Ислам даму банкі Государственный кредит и государственный долг. (Тема 13)

Государственный кредит и государственный долг. (Тема 13) Финансы коммерческого предприятия и направления повышения эффективности их использования (на примере ООО УВА)

Финансы коммерческого предприятия и направления повышения эффективности их использования (на примере ООО УВА) Need money to grow your business

Need money to grow your business Порядок відкриття і закриття поточних рахунків у національній та іноземних валютах суб'єктам господарювання

Порядок відкриття і закриття поточних рахунків у національній та іноземних валютах суб'єктам господарювання Система управления денежными потоками предприятия и оценки финансовых результатов.. Тема 9

Система управления денежными потоками предприятия и оценки финансовых результатов.. Тема 9 Оплата судейских гонораров по лигам. Арбитры по мини-футболу

Оплата судейских гонораров по лигам. Арбитры по мини-футболу Федеральное казначейство

Федеральное казначейство Исполнение обязанности по уплате налогов и сборов

Исполнение обязанности по уплате налогов и сборов Қазақстан теңгесі

Қазақстан теңгесі Финансирование бизнеса

Финансирование бизнеса Определение бухгалтерского учета в США и его цели, организационные формы и принципы

Определение бухгалтерского учета в США и его цели, организационные формы и принципы Стадия составление проекта бюджета

Стадия составление проекта бюджета