Содержание

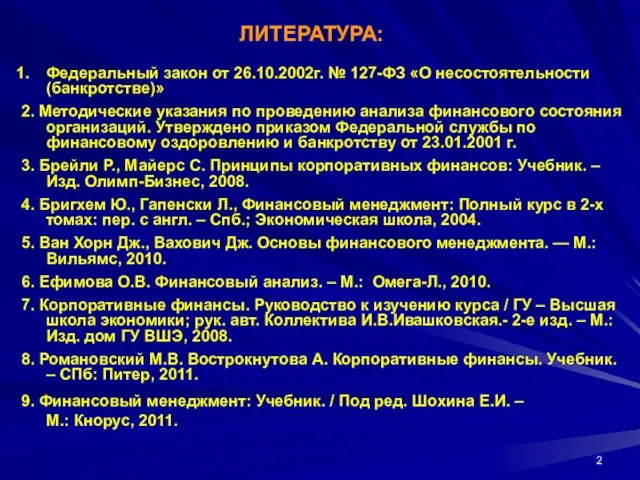

- 2. ЛИТЕРАТУРА: Федеральный закон от 26.10.2002г. № 127-ФЗ «О несостоятельности (банкротстве)» 2. Методические указания по проведению анализа

- 3. Ф И Н А Н С О В Ы Е Р Е С У Р С

- 4. Источники финансовых ресурсов корпорации по праву собственности Финансовые ресурсы Продажа акций и других ценных бумаг принадлежащих

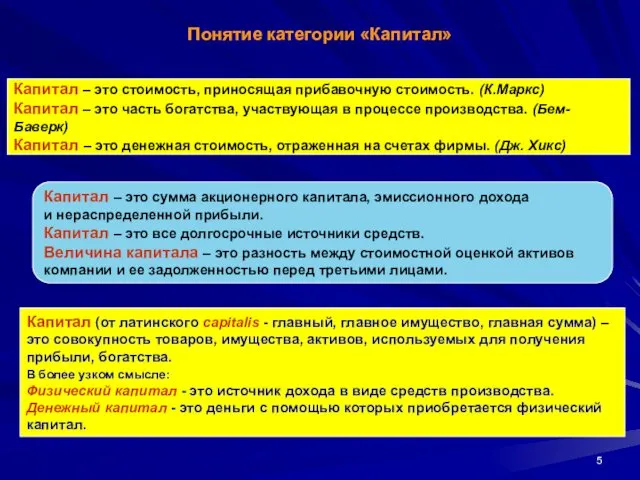

- 5. Капитал – это стоимость, приносящая прибавочную стоимость. (К.Маркс) Капитал – это часть богатства, участвующая в процессе

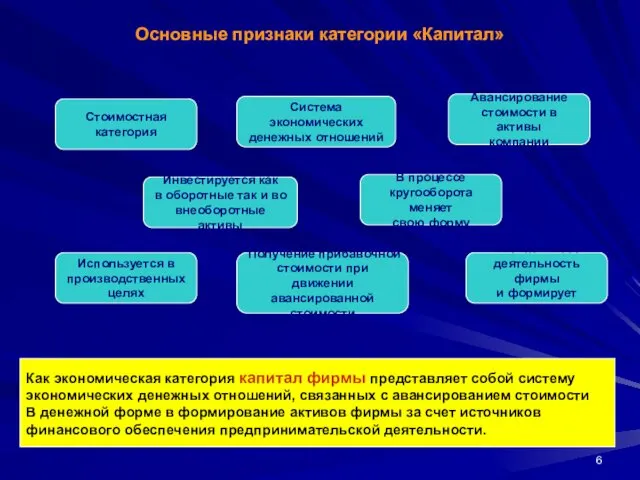

- 6. Основные признаки категории «Капитал» Получение прибавочной стоимости при движении авансированной стоимости Система экономических денежных отношений Стоимостная

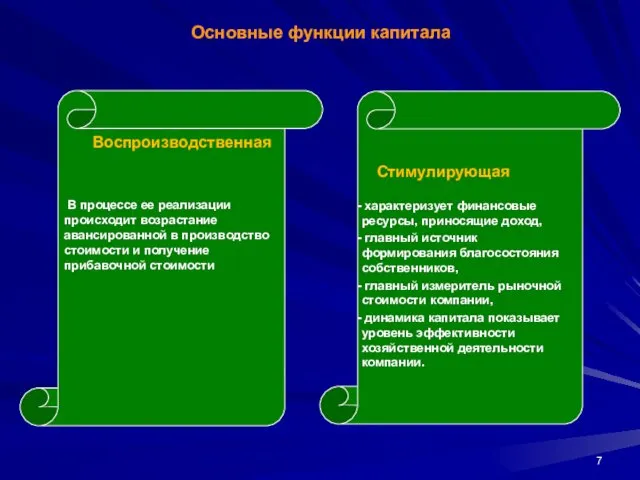

- 7. Основные функции капитала характеризует финансовые ресурсы, приносящие доход, главный источник формирования благосостояния собственников, главный измеритель рыночной

- 8. К А П И Т А Л По источникам формирования Собственный Классификация капитала Заемный По организационно-правовым

- 9. ЗАДАЧИ Задачи управления капиталом Обеспечение соответствия объема привлекаемого капитала объему финансируемых активов Формирование оптимальной структуры капитала

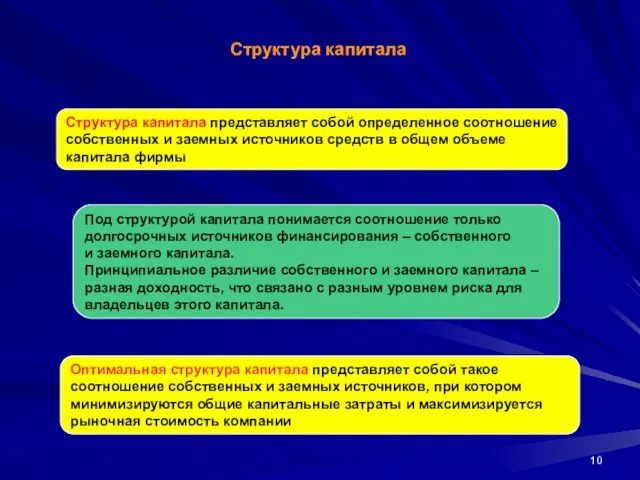

- 10. Структура капитала Структура капитала представляет собой определенное соотношение собственных и заемных источников средств в общем объеме

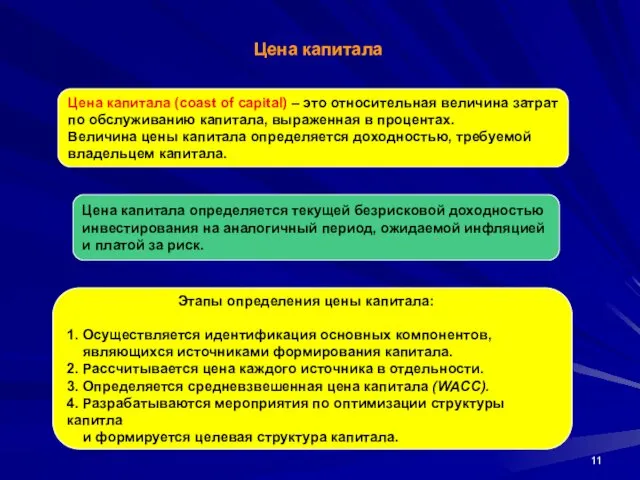

- 11. Цена капитала Цена капитала (coast of capital) – это относительная величина затрат по обслуживанию капитала, выраженная

- 12. Расчет цены капитала Цена капитала – плата за его привлечение, выраженная в процентах к суммарной величине

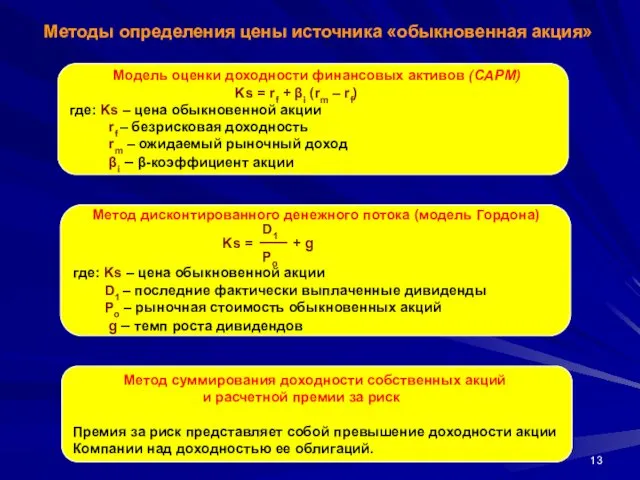

- 13. Методы определения цены источника «обыкновенная акция» Модель оценки доходности финансовых активов (CAPM) Ks = rf +

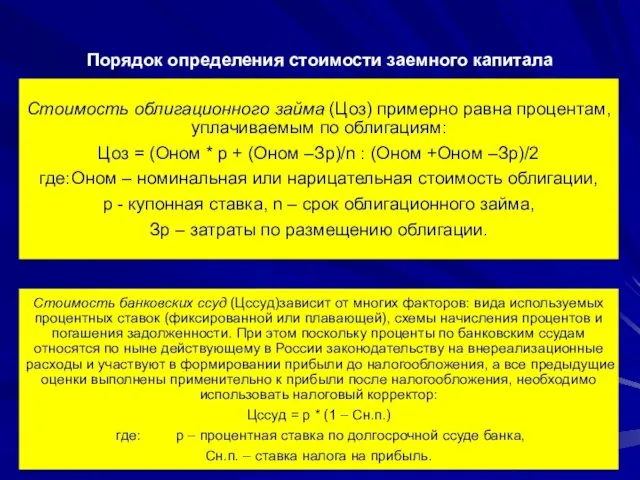

- 14. Порядок определения стоимости заемного капитала

- 15. Теории структуры капитала

- 16. традиционный подход традиционный подход признает оптимальной ту структуру капитала, при которой минимизируется его средневзвешенная стоимость и,

- 17. теория Модильяни-Миллера теория Модильяни-Миллера основывается на обратном: сторонники этого подхода утверждают, что при некоторых условиях стоимость

- 18. компромиссная модель компромиссная модель, в соответствии с которой привлечение заемных средств, способствующее минимизации средневзвешенной стоимости капитала,

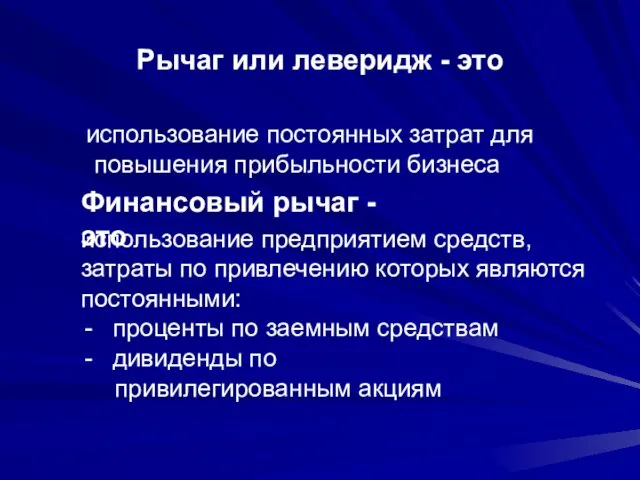

- 19. Рычаг или леверидж - это использование постоянных затрат для повышения прибыльности бизнеса Финансовый рычаг - это

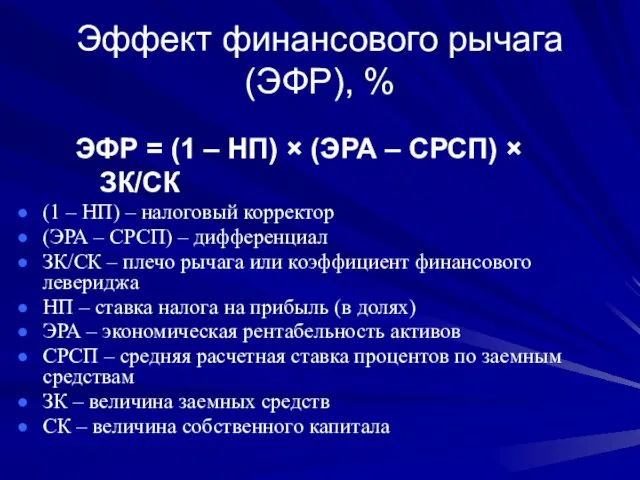

- 20. Эффект финансового рычага (ЭФР), % ЭФР = (1 – НП) × (ЭРА – СРСП) × ЗК/СК

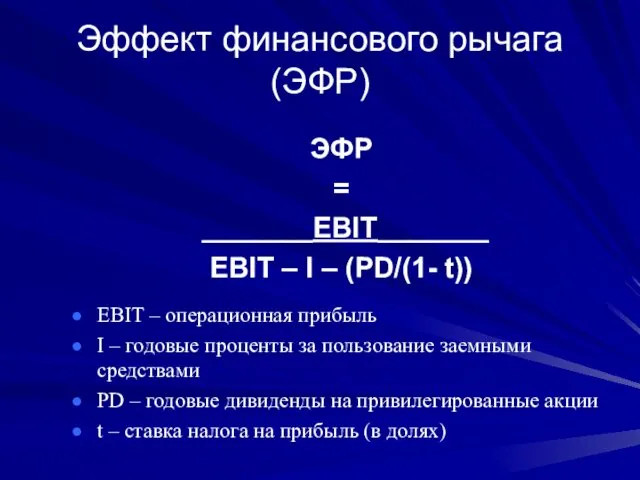

- 21. Эффект финансового рычага (ЭФР) ЭФР = _______ЕBIT_______ ЕBIT – I – (PD/(1- t)) ЕBIT – операционная

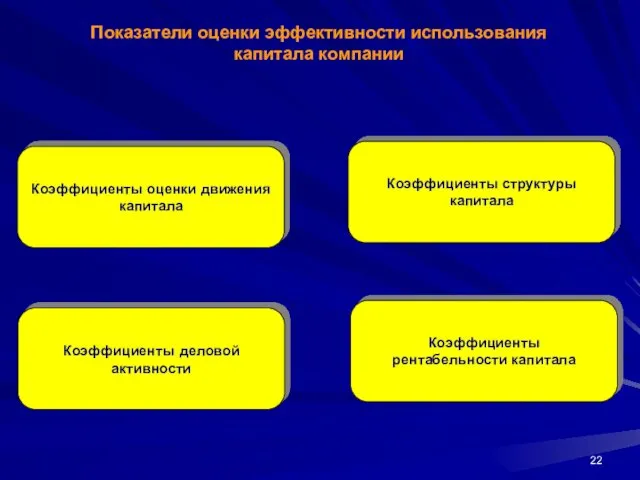

- 22. Показатели оценки эффективности использования капитала компании Коэффициенты оценки движения капитала Коэффициенты структуры капитала Коэффициенты деловой активности

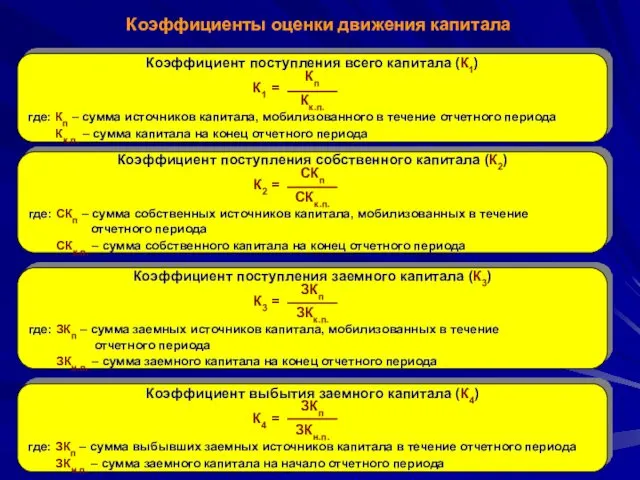

- 23. Коэффициенты оценки движения капитала Коэффициент поступления всего капитала (К1) Кп К1 = Кк.п. где: Кп –

- 24. Коэффициенты структуры капитала Коэффициент автономии (финансовой независимости (К5) СК К5 = К где: СК – средняя

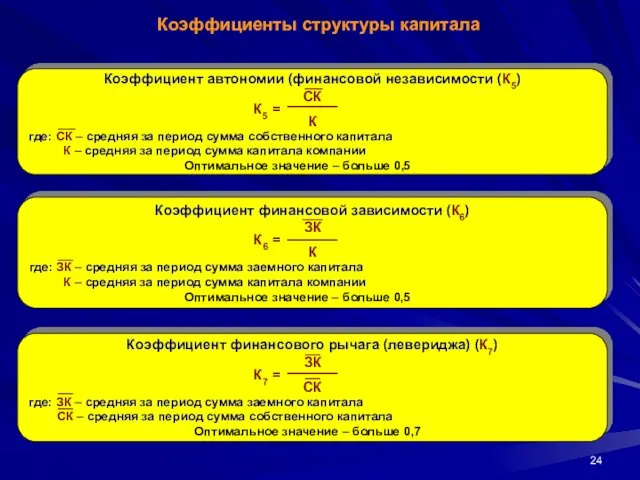

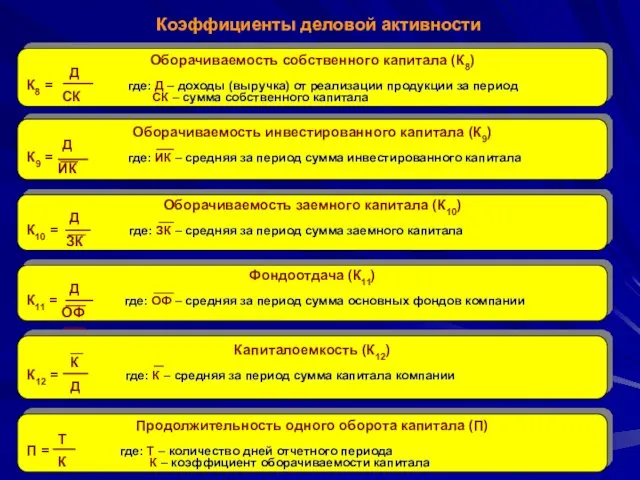

- 25. Коэффициенты деловой активности Оборачиваемость собственного капитала (К8) Д К8 = где: Д – доходы (выручка) от

- 27. Скачать презентацию

Основные закономерности экономической организации общества

Основные закономерности экономической организации общества Структуры данных. Контейнерные классы. Работа с файлами

Структуры данных. Контейнерные классы. Работа с файлами Звуки Л-Ль

Звуки Л-Ль Букет для мамы

Букет для мамы Устройства для нагревания воздуха. Очистка вентиляционного воздуха. Системы местной вентиляции. (Лекция 8)

Устройства для нагревания воздуха. Очистка вентиляционного воздуха. Системы местной вентиляции. (Лекция 8) Нетрадиционные техники рисования в детском творчестве.

Нетрадиционные техники рисования в детском творчестве. Уравнение окружности

Уравнение окружности Молитва богу

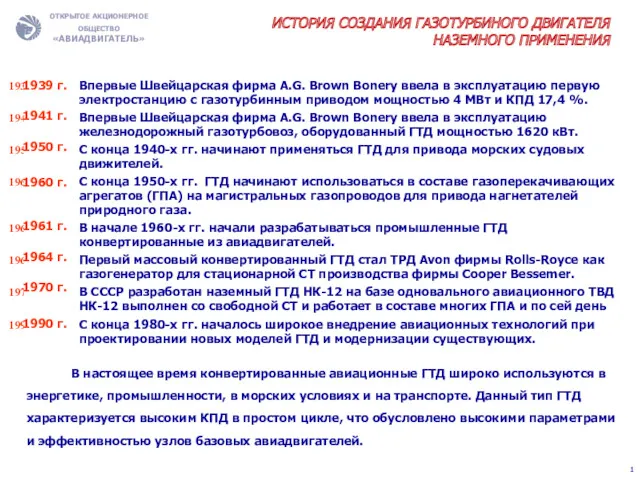

Молитва богу История создания газотурбиного двигателя наземного применения

История создания газотурбиного двигателя наземного применения Сотовая связь

Сотовая связь Основы православной культуры. Представление о труде как основополагающем задании Бога творчески возделывать окружающий мир

Основы православной культуры. Представление о труде как основополагающем задании Бога творчески возделывать окружающий мир Искусственные материалы. Тонколистовой металл и проволока

Искусственные материалы. Тонколистовой металл и проволока ИСПОЛЬЗОВАНИЕ БУМАЖНОГО ТВОРЧЕСТВА В РАБОТЕ СО СКАЗКОЙ

ИСПОЛЬЗОВАНИЕ БУМАЖНОГО ТВОРЧЕСТВА В РАБОТЕ СО СКАЗКОЙ Расчет точности технологической оснастки станков

Расчет точности технологической оснастки станков Региональная экономика как наука

Региональная экономика как наука 2.4. Матричные синтезы. Часть 2

2.4. Матричные синтезы. Часть 2 Химическая промышленность

Химическая промышленность Житие преподобного Сергия Радонежского в стихах

Житие преподобного Сергия Радонежского в стихах Презентация к самоанализу о проделанной работе.

Презентация к самоанализу о проделанной работе. История российской юридической профессии. Тема 6

История российской юридической профессии. Тема 6 A brief history, present and future of spyware

A brief history, present and future of spyware Услуга Мобильный VPN

Услуга Мобильный VPN Конспект урока знаний Приглашаем в 3 класс

Конспект урока знаний Приглашаем в 3 класс Регрессионный анализ. Лекция 20

Регрессионный анализ. Лекция 20 Особенность анестезиологического пособия в амбулаторных условиях

Особенность анестезиологического пособия в амбулаторных условиях Уран өндіру

Уран өндіру Селекция микроорганизмов. Биотехнология

Селекция микроорганизмов. Биотехнология Викторина по мультфильму Маша и Медведь

Викторина по мультфильму Маша и Медведь