Содержание

- 2. Литература Федеральный закон 2010 г. «О бухгалтерском учете». Приказ Мин. Финансов РФ от 2.07.2010 г. №

- 3. 1 вопрос. Бухгалтерский баланс и его аналитическое значение (с/р)

- 4. Бухгалтерская отчетность – единая система данных об имущественном и финансовом положении предприя-тия и о результате его

- 5. Бухгалтерский баланс – это способ экономической группировки имущества по его составу и размещению, а также по

- 6. Участвуют в производст-венном про- цессе много-кратно, перено-сят свою стои-мость на гото-вый продукт по частям Потребляются полностью

- 7. Форма бухгалтерского баланса ликвидность + _ срочность погашения + _

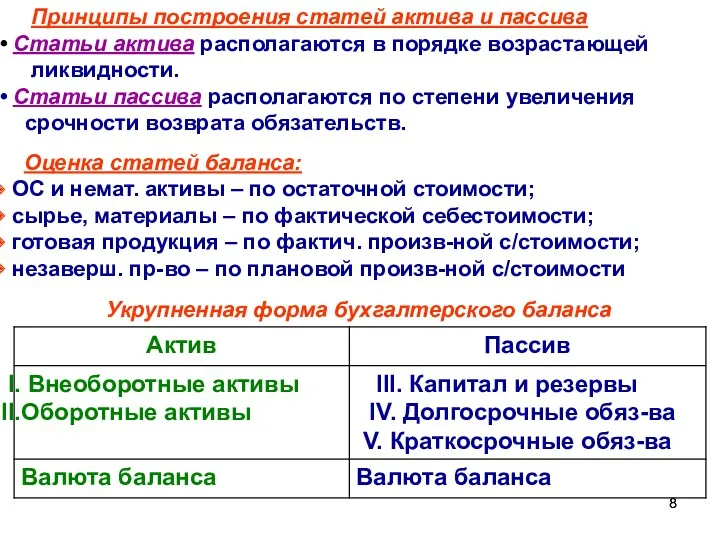

- 8. Принципы построения статей актива и пассива Статьи актива располагаются в порядке возрастающей ликвидности. Статьи пассива располагаются

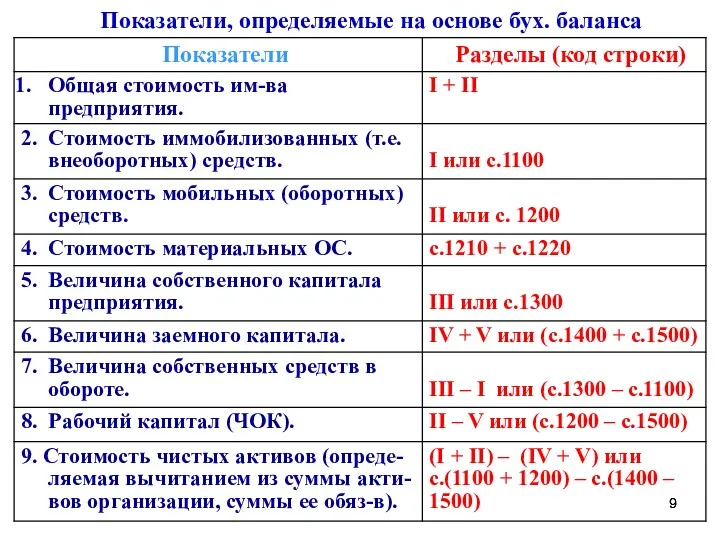

- 9. Показатели, определяемые на основе бух. баланса

- 10. 2 вопрос. Анализ имущественного потенциала и финансовой устойчивости предприятия

- 11. 2.1. Общие понятийные категории, применяемые в анализе фи-нансового состояния пред-приятия

- 12. Финансовое состояние предприятия (ФСП) – это экономическая категория, отражающая состояние капитала в процессе его круго-оборота и

- 13. Задачи анализа ФС организации: 1. Оценка имущественного состояния организа- ции (величина, динамика и структура имущест- ва

- 14. 1. Анализ состава, струк-туры и динамики имуще-ства 3. Оценка финансо-вой устойчивости 4. Оценка ликвид-ности предприятия Абсолютные

- 15. Устойчивость – это такое состояние финансов предпри- ятия (финансовое состояние), которое гарантирует орга- низации постоянную платежеспособность.

- 16. Основные методы анализа ФС: горизонтальный (абс. и отн. изменения ве- личин статей баланса, темпы их роста),

- 17. 2.2. Оценка имущественного потенциала предприятия

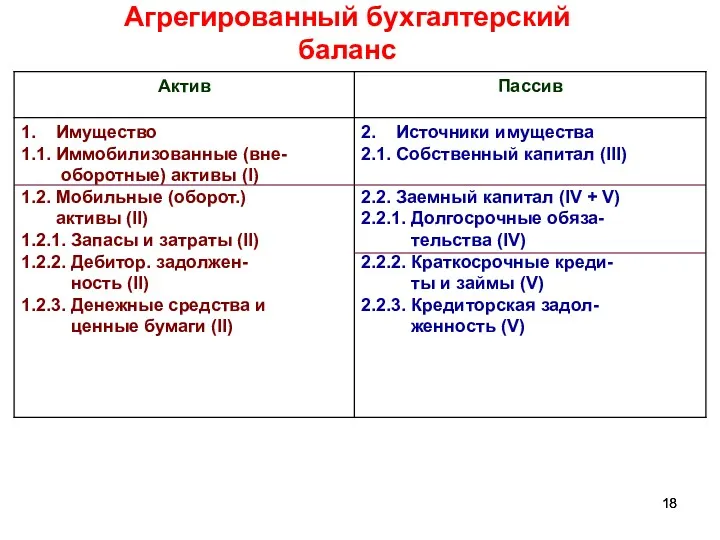

- 18. Агрегированный бухгалтерский баланс

- 19. Обязательные элементы сравнительного аналитического баланса Показатели сравнительного аналитического баланса удельный вес статей абс. величины темпы прироста

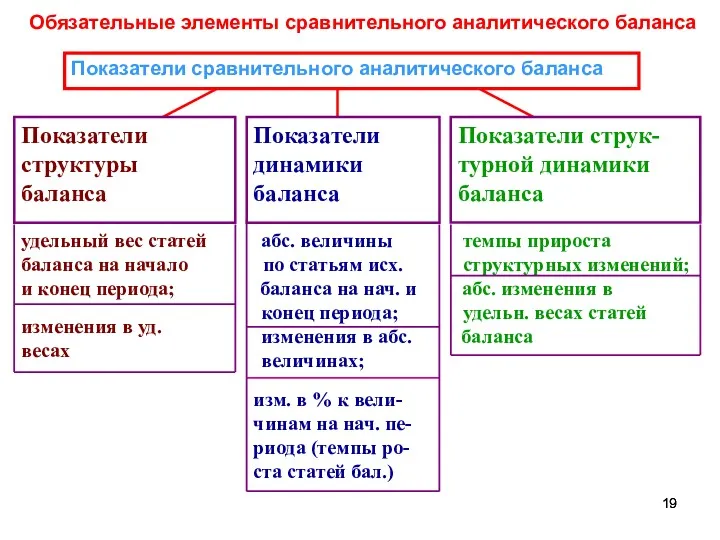

- 20. Анализ структуры активов и пассивов предприятия с использ. САБ Гр. 2, 4, 6, 7 – показатели

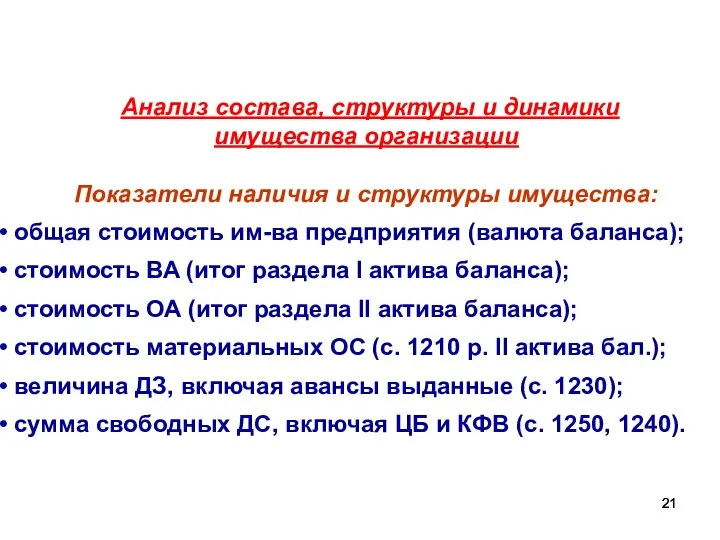

- 21. Анализ состава, структуры и динамики имущества организации Показатели наличия и структуры имущества: общая стоимость им-ва предприятия

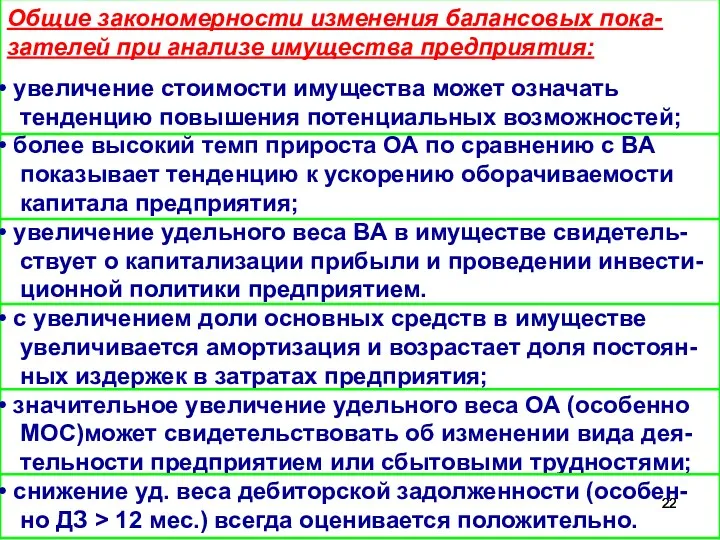

- 22. Общие закономерности изменения балансовых пока- зателей при анализе имущества предприятия: увеличение стоимости имущества может означать тенденцию

- 23. Анализ структуры активов и пассивов предприятия с исп. САБ

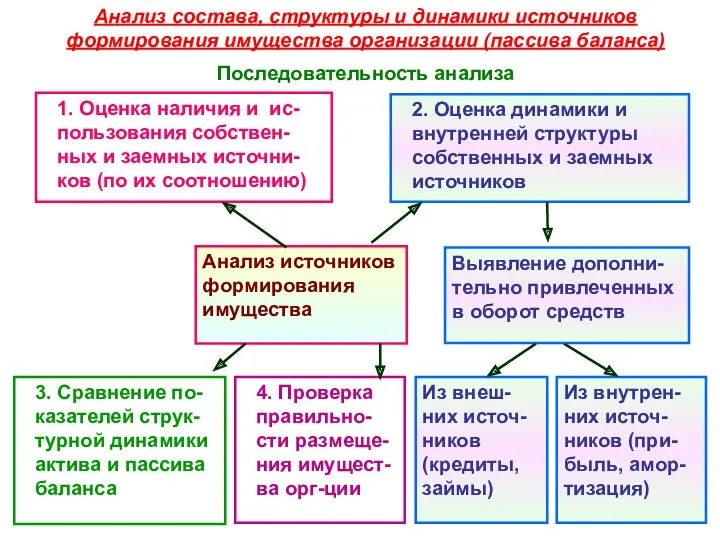

- 24. Анализ состава, структуры и динамики источников формирования имущества организации (пассива баланса) Последовательность анализа 1. Оценка наличия

- 25. Анализ структуры активов и пассивов предприятия с использ. САБ

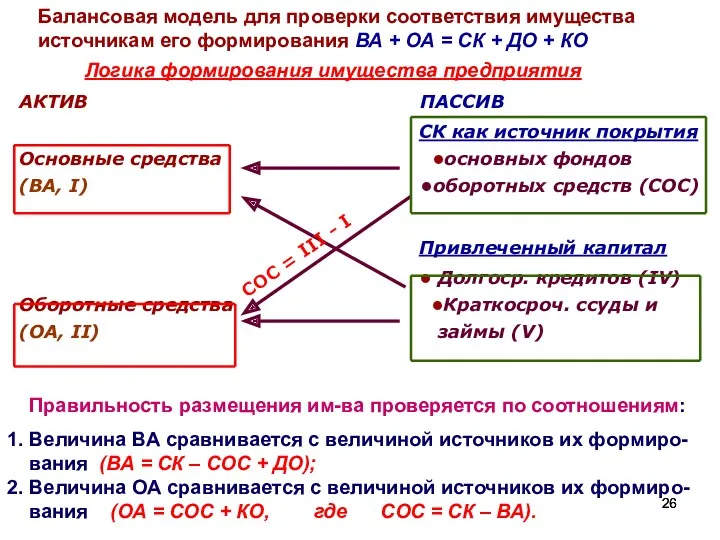

- 26. Балансовая модель для проверки соответствия имущества источникам его формирования ВА + ОА = СК + ДО

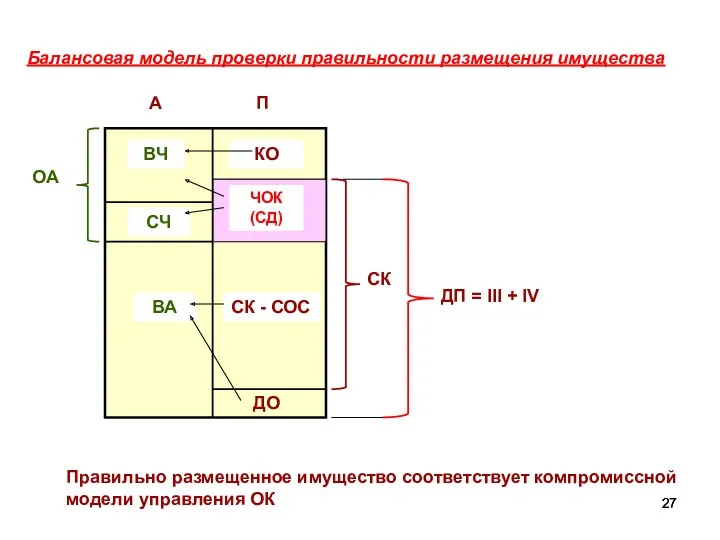

- 27. ОА СК ДП = III + IV ВА ВЧ СЧ ЧОК (СД) ДО КО СК -

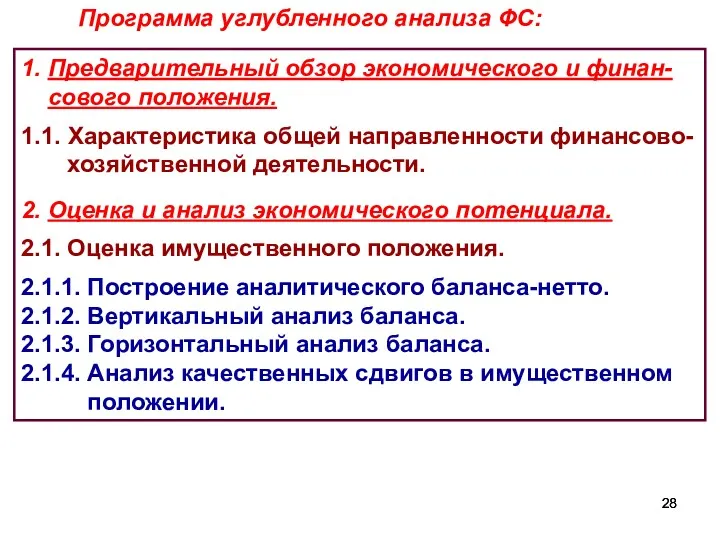

- 28. 1. Предварительный обзор экономического и финан- сового положения. 1.1. Характеристика общей направленности финансово- хозяйственной деятельности. 2.

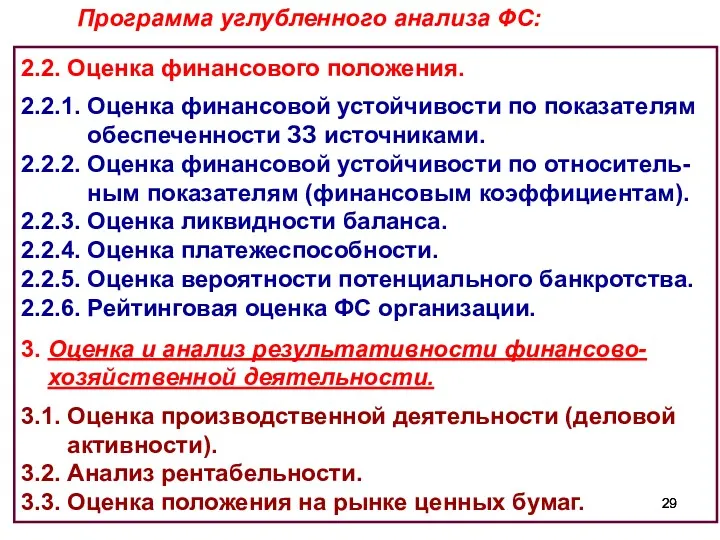

- 29. 2.2. Оценка финансового положения. 2.2.1. Оценка финансовой устойчивости по показателям обеспеченности ЗЗ источниками. 2.2.2. Оценка финансовой

- 30. 2.3. Анализ финансовой устой-чивости предприятия

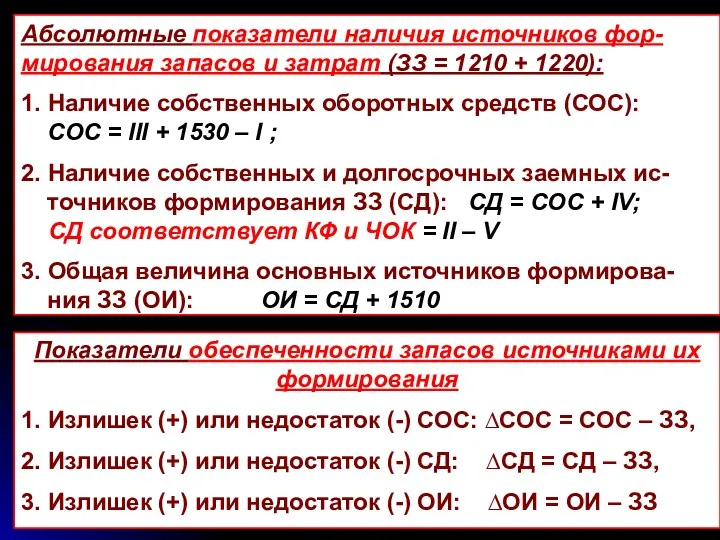

- 31. Абсолютные показатели наличия источников фор- мирования запасов и затрат (ЗЗ = 1210 + 1220): 1. Наличие

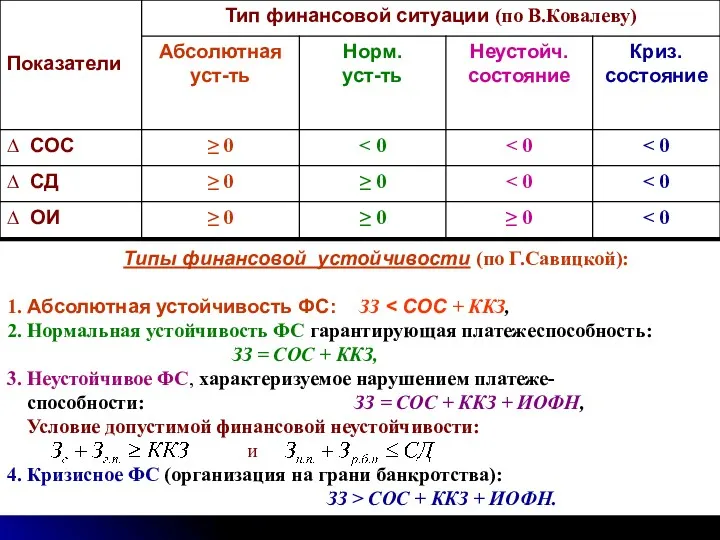

- 32. Типы финансовой устойчивости (по Г.Савицкой): 1. Абсолютная устойчивость ФС: ЗЗ 2. Нормальная устойчивость ФС гарантирующая платежеспособность:

- 33. Относительные показатели финансовой устойчивости

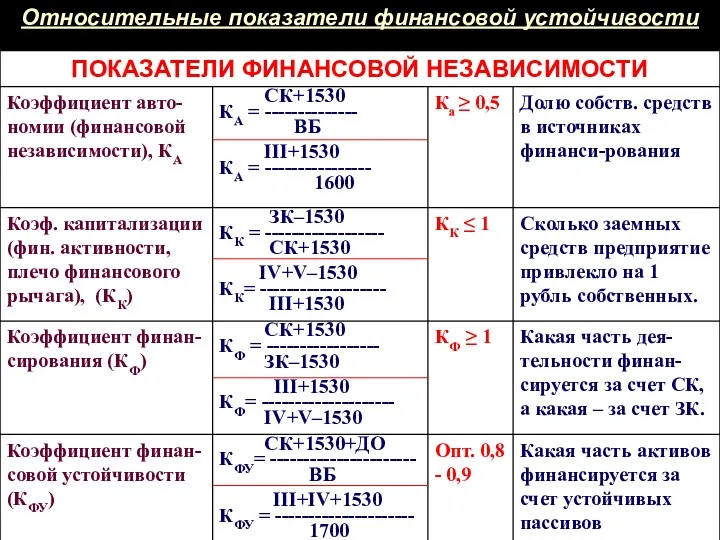

- 34. Относительные показатели финансовой устойчивости

- 35. Относительные показатели финансовой устойчивости

- 36. 3 вопрос. Анализ ликвидности баланса и платежеспособности организации

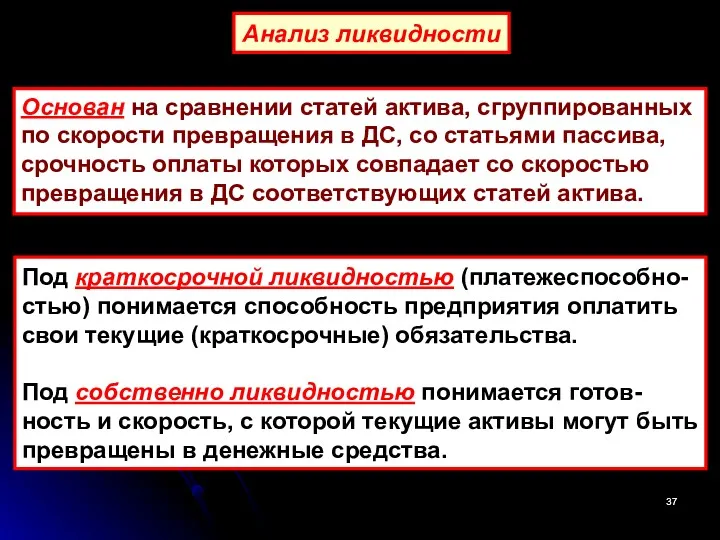

- 37. Анализ ликвидности Основан на сравнении статей актива, сгруппированных по скорости превращения в ДС, со статьями пассива,

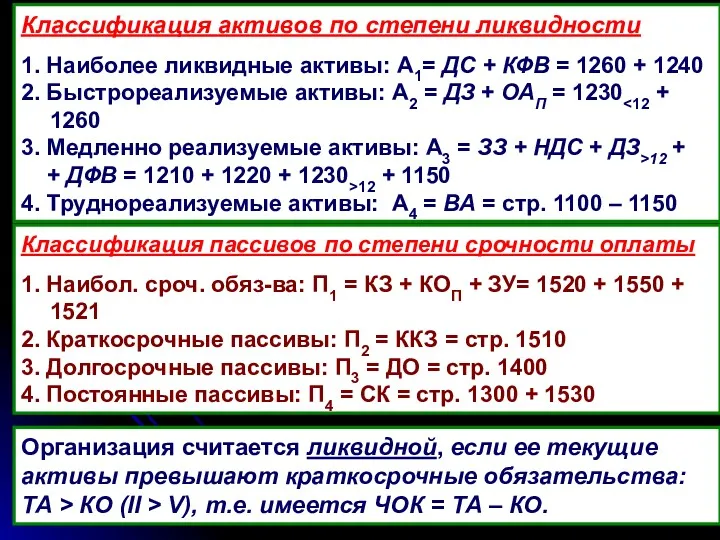

- 38. Классификация активов по степени ликвидности 1. Наиболее ликвидные активы: А1= ДС + КФВ = 1260 +

- 39. ВЫСОКАЯ СРАВНЕНИЕ ВЫСОКАЯ Наиболее ликвидные активы А1 Быстро реализуемые активы А2 Трудно- реализуемые активы А4 Медленно-реализуемые

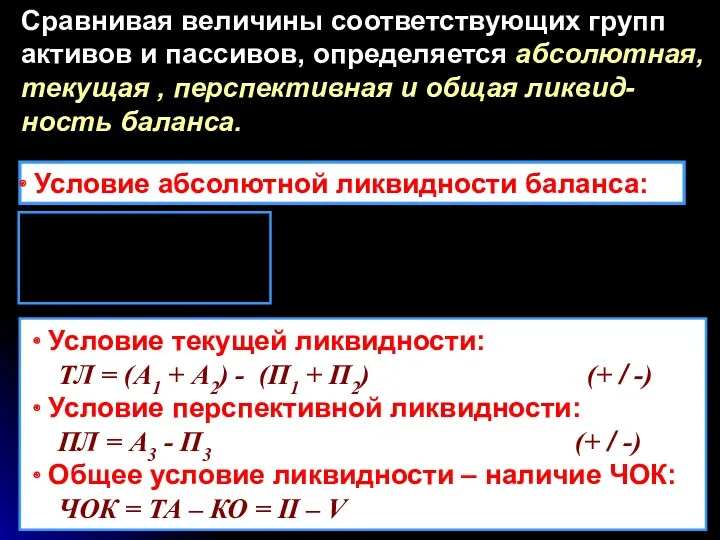

- 40. Условие абсолютной ликвидности баланса: Условие текущей ликвидности: ТЛ = (А1 + А2) - (П1 + П2)

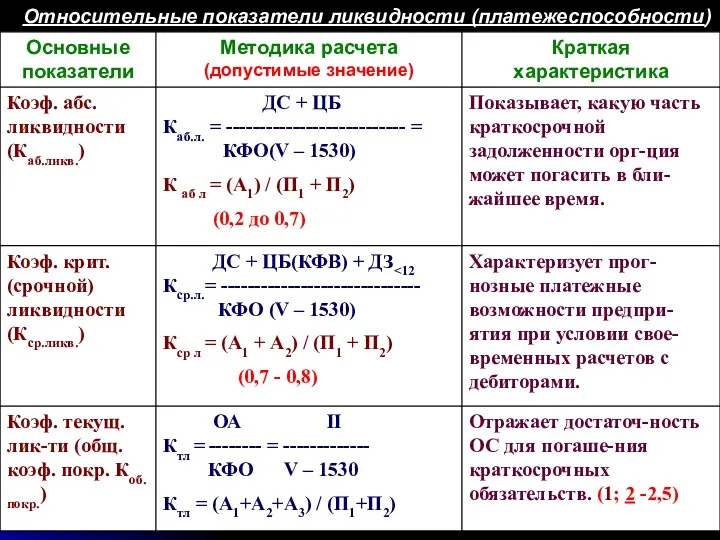

- 41. Относительные показатели ликвидности (платежеспособности)

- 42. 4 вопрос. Методика прогнозирования вероятности банкротства предприятия

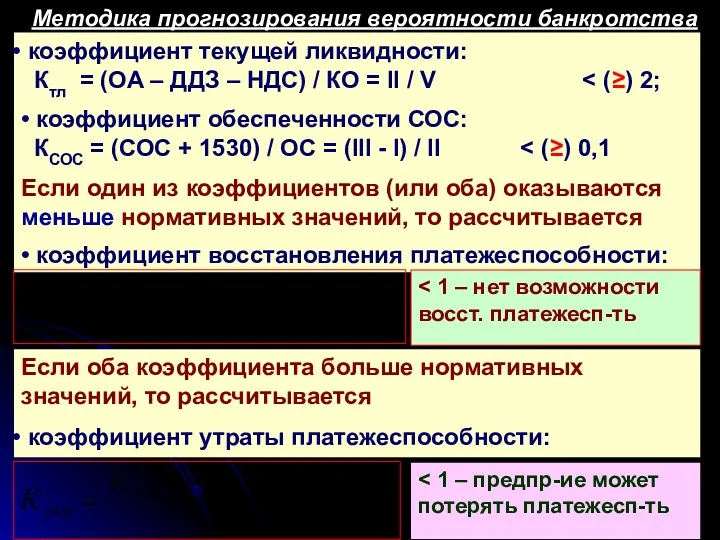

- 43. Методика прогнозирования вероятности банкротства коэффициент текущей ликвидности: Ктл = (ОА – ДДЗ – НДС) / КО

- 44. Прогнозирование банкротства с использованием Z-моделей Э.Альтмана двухфакторная модель: Z = - 0,39 – 1,07 · КТЛ

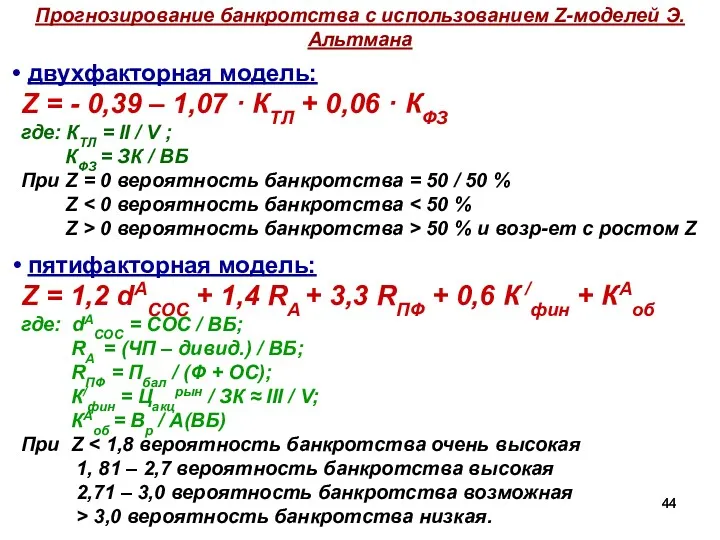

- 45. Показатели для мониторинга ФС предприятий с целью прогноза банкротства, утвержденные ФСФО (Пр. ФСФО 2001 г. №

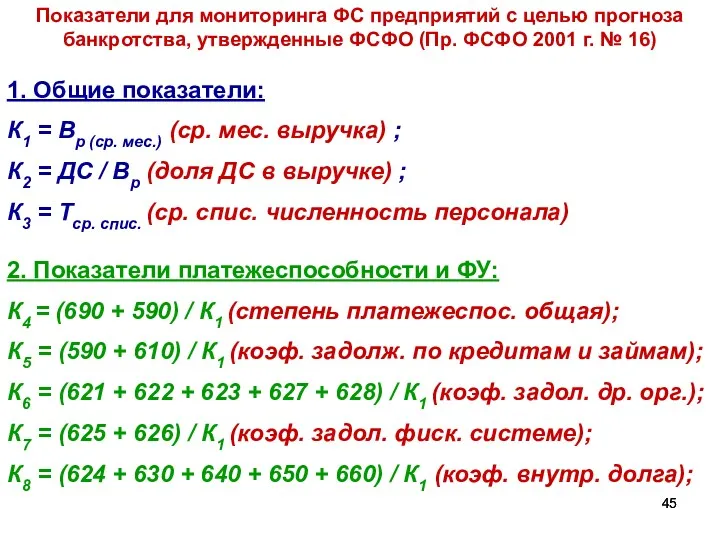

- 46. Показатели для мониторинга ФС предприятий с целью прогноза банкротства, утвержденные ФСФО (Пр. ФСФО 2001 г. №

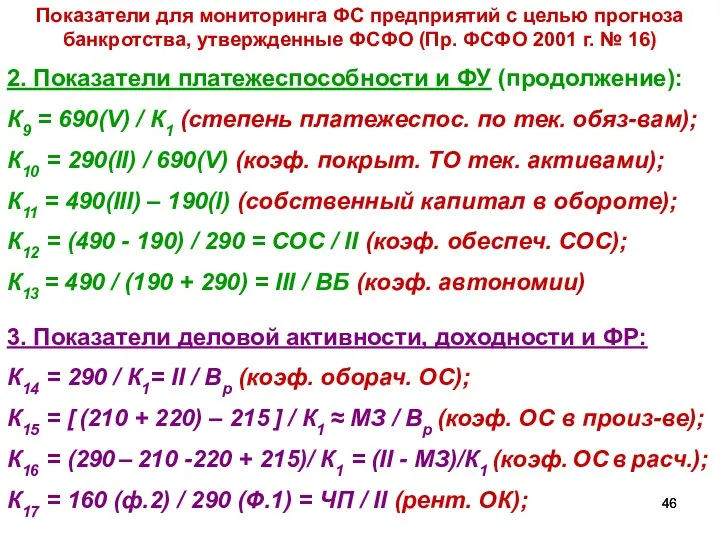

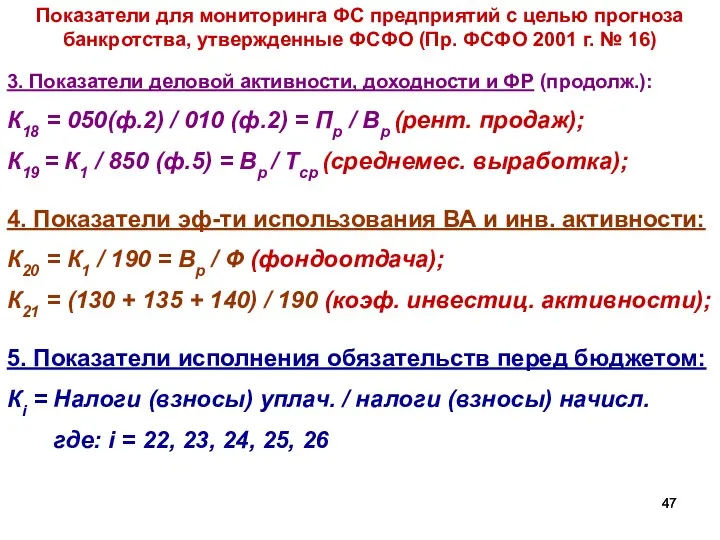

- 47. Показатели для мониторинга ФС предприятий с целью прогноза банкротства, утвержденные ФСФО (Пр. ФСФО 2001 г. №

- 48. Дополнительный материал Анализ взаимосвязи себестоимости, объема продаж и прибыли в финансовом анализе

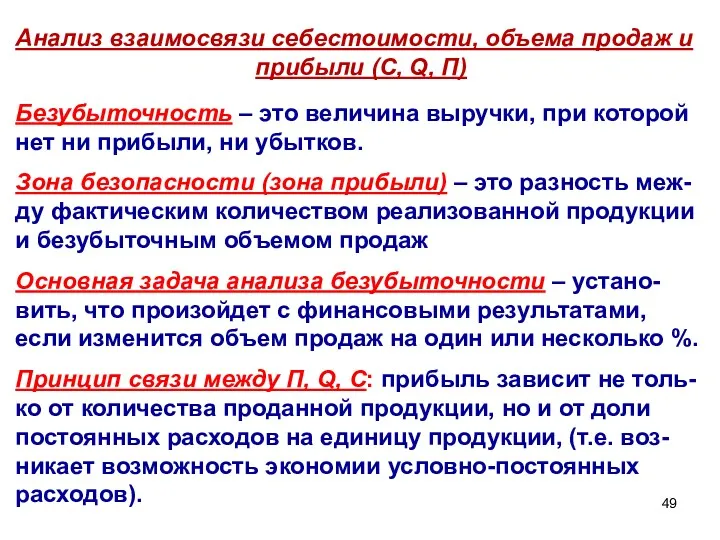

- 49. Анализ взаимосвязи себестоимости, объема продаж и прибыли (С, Q, П) Безубыточность – это величина выручки, при

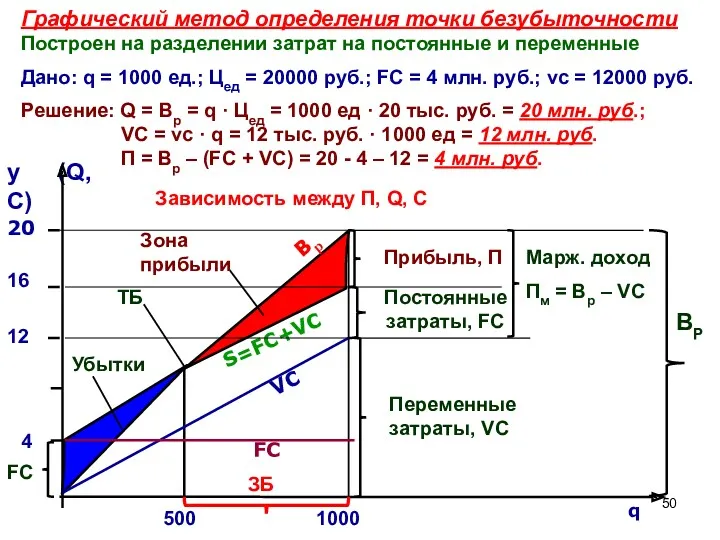

- 50. Графический метод определения точки безубыточности Построен на разделении затрат на постоянные и переменные Дано: q =

- 52. Скачать презентацию

Заключение и ведение договоров пожизненного страхования жизни на примере Филиала ПАО СК Росгосстрах

Заключение и ведение договоров пожизненного страхования жизни на примере Филиала ПАО СК Росгосстрах Самозанятые: налог на профессиональный доход в вопросах и ответах

Самозанятые: налог на профессиональный доход в вопросах и ответах Қаржылық тұтқаның нәтижесі

Қаржылық тұтқаның нәтижесі Планирование и прогнозирование финансовой деятельности в таможенных органах Рынки капитала

Планирование и прогнозирование финансовой деятельности в таможенных органах Рынки капитала Формування зобов'язань банку

Формування зобов'язань банку Основы аудита

Основы аудита Семейный бюджет

Семейный бюджет Учет денежных средств в аптеках

Учет денежных средств в аптеках Учет и анализ денежных средств в ООО Научно-производственная компания Механика сервис

Учет и анализ денежных средств в ООО Научно-производственная компания Механика сервис Обов'язкові види страхування від нещасних випадків і професійних захворювань

Обов'язкові види страхування від нещасних випадків і професійних захворювань Показатели прибыли и методика расчета уровня рентабельности

Показатели прибыли и методика расчета уровня рентабельности Қазақстан Республикасының валюталық саясатының ерекшеліктері

Қазақстан Республикасының валюталық саясатының ерекшеліктері Инструкция по активации ПК для работы с терминалом UZPAYNET

Инструкция по активации ПК для работы с терминалом UZPAYNET Акцияның қажеттілігі

Акцияның қажеттілігі Салық және салық салудың құрылым негіздері

Салық және салық салудың құрылым негіздері Інвестиційний консалтинг

Інвестиційний консалтинг Организация и функционирование рынка ценных бумаг. Тема 4.2

Организация и функционирование рынка ценных бумаг. Тема 4.2 Страховые программы АльфаСтрахование

Страховые программы АльфаСтрахование Спецсчет

Спецсчет Електронне декларування доходів. Заповнення

Електронне декларування доходів. Заповнення Инвестиции в АПК. Способы привлечения, механизмы реализации

Инвестиции в АПК. Способы привлечения, механизмы реализации Banking. History of banks

Banking. History of banks Понятие кризиса и антикризисного управления

Понятие кризиса и антикризисного управления Инициативное бюджетирование

Инициативное бюджетирование ГО “Рівненський центр “Соціальне партнерство”. Проект “Сприяння прозорості державних закупівель у Західній Україні”

ГО “Рівненський центр “Соціальне партнерство”. Проект “Сприяння прозорості державних закупівель у Західній Україні” Discounted Cash Flow applications

Discounted Cash Flow applications Трудовая пенсия по старости

Трудовая пенсия по старости Характеристика платіжних систем в банківській діяльності

Характеристика платіжних систем в банківській діяльності